Lãi suất tiền gửi có thể giảm thêm 0,1-0,3%/năm

Hiện lãi suất tiền gửi kỳ hạn dưới 6 tháng chỉ còn phổ biến 3-4%/năm, kỳ hạn dài có nơi chưa đến 5%/năm.

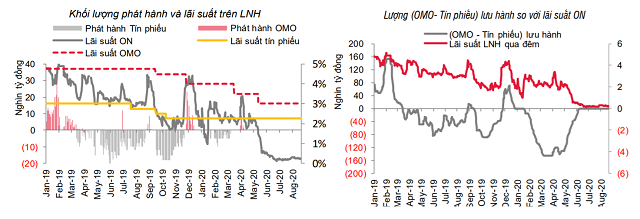

Theo báo cáo thị trường tiền tệ tuần đến ngày 11/9 do Trung tâm Phân tích Chứng khoán SSI (SSI Research) thực hiện, trong tuần vừa qua Ngân hàng Nhà nước (NHNN) không thực hiện giao dịch trên thị trường mở. Thanh khoản các ngân hàng thương mại vẫn rất dồi dào, lãi suất trên liên ngân hàng đi ngang, chốt tuần ở mức 0,2%/năm với kỳ hạn qua đêm và 0,23%/năm với kỳ hạn 1 tuần.

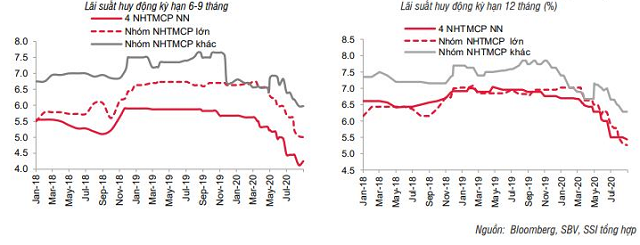

Ở thị trường 1, lãi suất tiền gửi không có nhiều thay đổi, phổ biến ở mức 3-4%/năm với kỳ hạn dưới 6 tháng, 4,2-6%/năm với kỳ hạn 6 đến dưới 12 tháng và 5-6,7%/năm với kỳ hạn 12, 13 tháng.

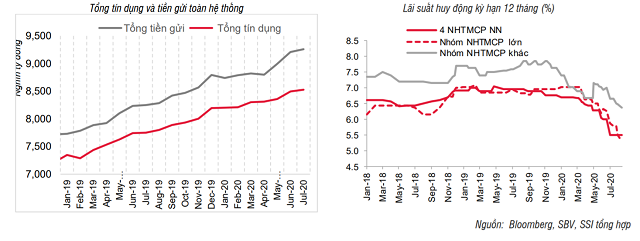

Các chuyên gia của SSI Research dẫn nguồn thông tin từ NHNN cho thấy, tổng phương tiện thanh toán (cung tiền M2) tại thời điểm cuối tháng 7 là 11,16 triệu tỷ đồng, tăng 5,6% so với cuối năm 2019, con số này thấp hơn nhiều so với mức tăng 7-8% của cùng kỳ 3 năm trước đó.

Bởi vậy, chính sách nới lỏng tiền tệ của NHNN sẽ tiếp tục được duy trì, thanh khoản các NHTM sẽ vẫn dồi dào. Lãi suất trên liên ngân hàng sẽ duy trì ở mức thấp, lãi suất tiền gửi có thể giảm tiếp từ 10-30 điểm cơ bản trong thời gian tới.

Video đang HOT

Lãi suất huy động trên thị trường hiện nay

Thực tế những ngày từ đầu tháng 9 tới nay, mặt bằng lãi suất huy động tiếp tục có dấu hiệu giảm nhẹ, cá biệt có ngân hàng là Techcombank còn đưa lãi suất kỳ hạn ngắn xuống dưới 3%/năm trong khi các kỳ hạn khác giảm từ 0,2 – 0,5%/năm, hiện kỳ hạn 2 – 5 tháng còn 2,9%/năm; 6 tháng còn 4,4%/năm; từ 7 – 11 tháng còn 4%/năm và 12 tháng là 4,6%/năm. Đây cũng là ngân hàng huy động vốn với mức lãi rẻ nhất trên thị trường.

Trước đó trong tháng 7 và tháng 8, lãi suất cũng đã giảm, phổ biến khoảng 0,15 – 0,55%/năm. Do lãi suất xuống thấp nên tiền gửi vào ngân hàng có dấu hiệu chậm lại. Riêng trong tháng 7, theo báo cáo của NHNN, tiền gửi tại các TCTD chỉ tăng thêm hơn 9.300 tỷ đồng trong khi trong 6 tháng đầu năm, tiền gửi vào ngân hàng bình quân tăng gần 70.000 tỷ đồng mỗi tháng.

Ngân hàng Nhà nước vẫn tiếp tục mua vào lượng lớn ngoại tệ

Ngân hàng Nhà nước (NHNN) có thể đã tiếp tục mua vào lượng lớn ngoại tệ. Lãi suất tiếp tục giảm ở một số ngân hàng 20-40 điểm cơ bản.

Ảnh minh họa. Nguồn: Internet.

Trung tâm Phân tích Chứng khoán SSI - SSI Research có báo cáo thị trường tiền tệ tuần 17/8 - 21/8. NHNN vẫn không thực hiện giao dịch trên thị trường mở nhưng tiếp tục mua vào lượng lớn ngoại tệ. Thanh khoản các ngân hàng thương mại (NHTM) vẫn rất dồi dào, lãi suất trên liên ngân hàng giảm nhẹ 2 điểm cơ bản, chốt tuần ở mức 0,24%/năm với kỳ hạn qua đêm và 0,33%/năm với kỳ hạn 1 tuần.

Ngày 14/8, NHNN đã ban hành thông tư 08/2020 lùi một năm đối với lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn quy định tại Thông tư 22/2019 (giảm từ mức 40% hiện tại xuống 37% từ 1/10/2021, 34% từ 01/10/2022 và 30% từ 01/10/2023) . Nhờ vậy, các NHTM sẽ có thêm nguồn lực để mở rộng các gói tín dụng trung và dài hạn cho các khách hàng.

Trong tuần, lãi suất tiền gửi được điều chỉnh giảm tiếp ở một số ngân hàng, trong đó 4 NHTM vốn Nhà nước lớn giảm 30-40 điểm cơ bản ở các kỳ hạn từ 6 tháng đến dưới 12 tháng và giữ nguyên ở các kỳ hạn dài. Một vài ngân hàng thương mại khác giảm 20 điểm cơ bản ở tất cả các kỳ hạn.

Hiện tại biểu lãi suất của 4 NHTM Nhà nước lớn đã ngang bằng nhau ở 3,5-4%/năm với kỳ hạn dưới 6 tháng, 4,1-4,3%/năm với kỳ hạn từ 6 đến dưới 12 tháng và 5,5%/năm với kỳ hạn 12-13 tháng. Lãi suất tiền gửi của các NHTM cổ phần hầu hết cao hơn NHTM Nhà nước khoảng 0,5-1,5%/năm ở tất cả các kỳ hạn nhưng cá biệt có một số NHTM có lãi suất kỳ hạn 12 tháng trở lên còn thấp hơn các NHTM Nhà nước như ACB, TCB.

Diễn biến trong tuần vừa qua phù hợp với kỳ vọng của SSI Research là lãi suất tiền gửi có thể giảm tiếp khoảng 50-70 điểm cơ bản ở kỳ hạn dưới 12 tháng và 20-50 điểm cơ bản ở các kỳ hạn từ 12 tháng trở lên trong 5 tháng cuối năm 2020.

Mặt bằng lãi suất ngày càng phân hóa  Trong bối cảnh tín dụng tăng chậm, thanh khoản hệ thống dư thừa, lãi suất huy động được cho là sẽ ngày một phân hóa giữa các ngân hàng. Các ngân hàng nhỏ thường phải trả lãi suất cao hơn các ngân hàng lớn để tăng khả năng huy động vốn. Lãi suất giảm không đều Mặt bằng lãi suất huy động tiếp...

Trong bối cảnh tín dụng tăng chậm, thanh khoản hệ thống dư thừa, lãi suất huy động được cho là sẽ ngày một phân hóa giữa các ngân hàng. Các ngân hàng nhỏ thường phải trả lãi suất cao hơn các ngân hàng lớn để tăng khả năng huy động vốn. Lãi suất giảm không đều Mặt bằng lãi suất huy động tiếp...

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17

Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17 Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48

Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58 Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02

Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lật tẩy đối tượng giả danh công an tham gia giao thông

Pháp luật

12:03:24 22/01/2025

Càng sát Tết nguyên đán Ất Tỵ 2025, 3 con giáp này càng đón nhận nhiều tài lộc và thăng hoa trong sự nghiệp

Trắc nghiệm

12:02:59 22/01/2025

Cách chọn và dùng kem dưỡng da an toàn

Làm đẹp

11:14:50 22/01/2025

Hoa hậu Kỳ Duyên lại đáp trả

Sao việt

11:14:22 22/01/2025

5 loại quả tốt cho người bị máu nhiễm mỡ

Thế giới

10:54:02 22/01/2025

Ứng dụng khoa học kỹ thuật hiện đại trong khám, chữa bệnh

Sức khỏe

10:52:21 22/01/2025

Bùi Công Nam "bao vây" khán giả dịp cận Tết: Flex nhẹ thứ đang khiến nhà nhà "phát cuồng"

Nhạc việt

10:44:19 22/01/2025

'Tiểu tam' trong Chúng ta của 8 năm sau 'lột xác' trong phim Tết

Phim việt

10:43:16 22/01/2025

Messi thiếu chuyên nghiệp và phép lịch sự với màn ăn mừng kỳ quặc

Sao thể thao

10:22:42 22/01/2025

Gia đình 3 đời làm nghề "đổi rác thành tiền" giữa trung tâm Hà Nội, kiếm 50-100 triệu mỗi tháng

Netizen

09:53:52 22/01/2025

Sẽ có quy định bán ngoại tệ tiền mặt cho cá nhân phục vụ mục đích du lịch, chữa bệnh

Sẽ có quy định bán ngoại tệ tiền mặt cho cá nhân phục vụ mục đích du lịch, chữa bệnh Ngân hàng khó bán tài sản thế chấp

Ngân hàng khó bán tài sản thế chấp

Ngân hàng nào phát hành trái phiếu nhiều nhất nửa đầu năm nay?

Ngân hàng nào phát hành trái phiếu nhiều nhất nửa đầu năm nay? Tiền đồng đang dư thừa trong nhà băng

Tiền đồng đang dư thừa trong nhà băng Lãi suất là yếu tố quan trọng nhất khi mua trái phiếu?

Lãi suất là yếu tố quan trọng nhất khi mua trái phiếu? Lãi suất huy động sẽ giảm thêm?

Lãi suất huy động sẽ giảm thêm? Khó huy động trái phiếu Chính phủ ở các kỳ hạn 10 và 15 năm

Khó huy động trái phiếu Chính phủ ở các kỳ hạn 10 và 15 năm Làn sóng hạ lãi suất tiết kiệm

Làn sóng hạ lãi suất tiết kiệm Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Mỹ nhân Trung Quốc vượt mặt cả Lưu Diệc Phi lẫn Triệu Lệ Dĩnh quá sốc: "Ngoan xinh yêu" nhất Cbiz không ai ghét nổi

Mỹ nhân Trung Quốc vượt mặt cả Lưu Diệc Phi lẫn Triệu Lệ Dĩnh quá sốc: "Ngoan xinh yêu" nhất Cbiz không ai ghét nổi Chúc Anh Đài đẹp nhất màn ảnh bị chê trông như bà lão 70 tuổi

Chúc Anh Đài đẹp nhất màn ảnh bị chê trông như bà lão 70 tuổi

Giáp Tết, giúp việc đưa một loạt 'yêu sách', tôi xử lý chỉ bằng 2 câu nói

Giáp Tết, giúp việc đưa một loạt 'yêu sách', tôi xử lý chỉ bằng 2 câu nói Đi ăn lẩu, khách Tây lấy 1 món đồ bỏ túi mang về khiến dân mạng phải thốt lên: "Anh biết quá nhiều rồi đấy"!

Đi ăn lẩu, khách Tây lấy 1 món đồ bỏ túi mang về khiến dân mạng phải thốt lên: "Anh biết quá nhiều rồi đấy"! Hòa Minzy nói gì trước thông tin đưa Văn Toàn cùng về quê ăn Tết?

Hòa Minzy nói gì trước thông tin đưa Văn Toàn cùng về quê ăn Tết? Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh!

Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh! Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim!

Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim! Tổng thống Donald Trump rút Mỹ khỏi WHO

Tổng thống Donald Trump rút Mỹ khỏi WHO Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An "Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở