Lãi suất giảm, doanh nghiệp vẫn ngại vay: Cầu tín dụng giảm mạnh

Theo báo cáo của NHNN, những tháng qua, hệ thống tổ chức tín dụng (TCTD) đã tích cực triển khai các chương trình tín dụng hỗ trợ người dân, doanh nghiệp (DN) bị ảnh hưởng bởi dịch Covid-19, với lãi suất cho vay giảm mạnh 0,5-2,5%, thậm chí giảm 3-4%/năm. Dù vậy, đến ngày 29-5 tín dụng chỉ tăng 1,96% so với cuối năm 2019, mức thấp nhất trong khoảng 15 năm gần đây.

Ảnh minh họa: VIẾT CHUNG

Trao đổi với ĐTTC, TS. NGUYỄN TRÍ HIẾU, chuyên gia tài chính NH, phân tích: Đây là điều hiển nhiên, đến thời điểm này rất nhiều DN giảm doanh thu do ảnh hưởng dịch Covid-19, nên nhu cầu vốn của họ không cao như năm ngoái. Khi doanh thu giảm, hoạt động sản xuất giảm, nhu cầu vay vốn của các DN cũng giảm.

Bây giờ có giảm mạnh lãi suất DN cũng không dám vay, vì nếu vay mà không thể sử dụng vốn hiệu quả, DN sẽ chịu thiệt hại. Điều đáng nói, DN có thể vay được nhưng không muốn vay, trong khi rất nhiều DN muốn vay nhưng lại không đủ khả năng vay, tập trung ở nhóm DNNVV – những thành phần dễ bị tổn thương khi gặp khủng hoảng.

Hiện NHNN yêu cầu các NH tạo thuận lợi cho khách hàng vay vốn, nhưng cũng yêu cầu không nới lỏng, hạ thấp điều kiện tín dụng để đảm bảo chất lượng tín dụng, duy trì tính lành mạnh, an toàn của hoạt động NH trong những năm tới.

Diễn biến này dẫn đến các NH cũng không cho vay ra nhiều, đẩy mức tăng trưởng tín dụng xuống rất thấp.

Phóng viên: – Với tình hình như vậy, ông dự báo như thế nào về tăng trưởng tín dụng năm nay?

Video đang HOT

TS. Nguyễn Trí Hiếu: – Mục tiêu tăng trưởng tín dụng năm nay là 14% và đến lúc này đã thấy rõ không thể đạt được. Tôi cho rằng năm nay nếu đạt được mức tăng trưởng tín dụng 10% là tốt, còn trong kịch bản xấu hơn tín dụng có thể tăng dưới 10%.

Trong 5 tháng đầu năm, tín dụng chỉ tăng gần 2%, trong nửa năm còn lại có lẽ chỉ tăng 2-3%. Tuy nhiên, diễn biến tốt hay xấu còn tùy thuộc vào tình hình 2 quý sau của năm 2020. Song điều này tùy thuộc vào việc kiểm soát dịch bệnh trong nước và tình hình kinh tế thế giới .

Về vấn đề kiểm soát dịch bệnh, dự báo Việt Nam tiếp tục kiểm soát dịch bệnh tốt như 2 quý đầu, không để xảy ra trường hợp bùng phát như nửa đầu năm 2020. Thế nhưng tình hình kinh tế thế giới rất ảm đạm, số người lây nhiễm bệnh càng ngày càng tăng.

Ngay cả ở Trung Quốc đã xuất hiện tình trạng bùng phát dịch bệnh trở lại ở Bắc Kinh. Trong tình hình thế giới khó khăn như thế, nền kinh tế Việt Nam tiếp tục sẽ bị ảnh hưởng. Dù ta kiểm soát dịch bệnh tốt nhưng nền kinh tế dựa rất nhiều vào xuất nhập khẩu. Tổng kim ngạch xuất nhập khẩu 2 chiều lên đến hơn 500 tỷ USD, trong khi GDP chỉ 267 tỷ USD (tính theo cách cũ), có nghĩa kim ngạch xuất nhập khẩu gấp đôi GDP.

Từ thực trạng này, nếu chuỗi cung ứng xuất nhập khẩu bị hạn chế, gãy khúc, thị trường xuất khẩu bị ảnh hưởng bởi các quốc gia bị ảnh hưởng dịch bệnh, nhu cầu tiêu thụ hàng hóa của Việt Nam thấp xuống, nền kinh tế Việt Nam sẽ bị ảnh hưởng rất nặng nề.

Vì vậy, trong trường hợp tốt, tín dụng cũng không thể tăng trưởng quá 10%, còn trong trường hợp xấu mức độ tăng trưởng sẽ thấp hơn, có nghĩa tùy theo diễn biến tình hình dịch bệnh trên thế giới.

- Vậy tại sao trong bối cảnh tín dụng tăng chậm, nhưng một số NH vẫn huy động lãi suất cao, thưa ông?

Do ảnh hưởng dịch Covid-19, doanh thu hoạt động sản xuất và nhu cầu vay vốn của DN giảm, dù lãi suất giảm DN cũng không dám vay, kéo theo cầu tín dụng giảm mạnh.

- Duy trì lãi suất huy động cao hiện nay chủ yếu những NH nhỏ luôn thiệt thòi trong cuộc chơi huy động. Họ luôn luôn khát vốn, đặc biệt với Thông tư 41/2016 quy định tỷ lệ an toàn vốn, họ càng đứng trước áp lực huy động vốn dài hạn để tăng cường vốn cấp 2, phải đẩy lãi suất dài hạn lên.

Còn lại nhìn chung, hệ thống NH dư thừa thanh khoản, tiền gửi rất nhiều nhưng không dùng hết, lãi suất huy động của nhiều NH cũng khá thấp. Dù vậy, năm nay các NH có thể giảm lợi nhuận vì tăng trưởng tín dụng không đạt chỉ tiêu, trong khi chi phí vốn vẫn còn cao vì nhiều khoản tiền gửi đã xác định lãi suất từ trước.

Thực tế, thời gian vừa qua NHNN dùng lãi suất điều hành để giảm mặt bằng lãi suất, nhưng các NH chỉ có thể giảm lãi suất huy động khi khách hàng gia hạn, tái tục tiền gửi hoặc gửi mới. Với các khoản tiền gửi cũ, đặc biệt tiền gửi có kỳ hạn 1 năm hoặc dài hơn, phải chờ đến khi hết hạn mới có thể điều chỉnh được lãi suất.

Do đó, việc giảm lãi suất của NHNN cũng chỉ tác dụng một phần. Chi phí vốn của các NH nhìn chung rất cao trong khi tăng trưởng tín dụng rất thấp, tình hình lợi nhuận của NH năm nay không khả quan như năm ngoái.

- Hiện nhiều DNNVV vẫn có nhu cầu vay vốn, theo ông cần hỗ trợ cho nhóm này như thế nào để giúp họ phục hồi?

- Theo tôi, giải pháp duy nhất để hỗ trợ các DNNVV là sử dụng quỹ bảo lãnh tín dụng (BLTD), tức phải thay đổi một số điều của Nghị định 34 của Chính phủ năm 2018 quy định về hoạt động của các quỹ BLTD. Thứ nhất, hiện nay ở các tỉnh đều có các quỹ BLTD do địa phương lập ra, ngân sách bỏ vào quỹ là của địa phương. Các tỉnh lại ít tiền nên đóng góp rất ít cho việc xây dựng quỹ BLTD địa phương.

Thứ hai, theo Nghị định 34, vốn điều lệ của quỹ BLTD tối thiểu 100 tỷ đồng và số dư bảo lãnh không thể vượt quá 3 lần vốn điều lệ, tức không thể bảo lãnh vay vốn hơn 300 tỷ đồng. Trong khi đó, mức bảo lãnh 300 tỷ đồng đối với 1 địa phương chẳng thấm vào đâu so với nhu cầu được bảo lãnh vay vốn của DN.

Chính vì thế, số dư bảo lãnh trên tổng dư nợ của các DNNVV hiện tại chỉ khoảng 1-2%. Với tỷ lệ bảo lãnh khiêm tốn như vậy, các quỹ BLTD hiện tại hoạt động rất èo uột, không có hiệu quả. Tôi đã đề nghị nhiều lần là nên xây dựng quỹ BLTD quốc gia và vốn điều lệ lên đến 10.000 tỷ đồng.

Đồng thời, quỹ BLTD quốc gia phải được bảo lãnh gấp 5 lần vốn điều lệ của mình, để mức bảo lãnh cho DNNVV có thể đạt đến 50.000 tỷ đồng. Mặc dù 50.000 tỷ đồng để bảo lãnh cho các DNNVV không phải là nhiều, khi tổng dư nợ tín dụng của nền kinh tế khoảng 8,5 triệu tỷ đồng, trong đó dư nợ DNNVV chiếm 20%, ước 1,7-1,8 triệu tỷ đồng cho DNNVV, nhưng mức bảo lãnh đó vẫn tốt hơn so với hiện nay.

- Xin cảm ơn ông.

SCB triển khai gói vay ưu đãi dành cho doanh nghiệp

Ngân hàng TMCP Sài Gòn (SCB) đang triển khai gói giải pháp tài chính "ưu đãi lãi vay - An tâm phát triển" dành cho các doanh nghiệp và được SCB cấp tín dụng món vay trung và dài hạn.

Giao dịch tại SCB (Ảnh NH cung cấp)

Theo đó, khách hàng là doanh nghiệp hoặc cá nhân là chủ doanh nghiệp, các lãnh đạo cấp cao của doanh nghiệp khi tham gia mua bảo hiểm Manulife tại SCB, doanh nghiệp sẽ được hưởng mức lãi suất vay ưu đãi chỉ với 8,9%/năm (cố định 6 tháng đầu) đối với thời gian vay từ 36 tháng trở lên, và chỉ 9,5%/năm (cố định 12 tháng đầu) đối với thời gian vay từ 48 tháng trở lên.

Bên cạnh gói ưu đãi trung dài hạn, SCB còn triển khai gói "Giải pháp vốn tối ưu dành cho doanh nghiệp SB, SE" với tổng mức cấp tín dụng lên đến 5 tỷ đồng/khách hàng dành cho doanh nghiệp siêu nhỏ và doanh nghiệp nhỏ

Ưu điểm của gói vay này là được thiết kế đơn giản, xử lý nhanh và tài trợ lên đến 100% giá trị sổ tiết kiệm/hợp đồng tiền gửi và 90% giá trị bất động sản tạo điều kiện cho các doanh nghiệp SB, SE dễ dàng tiếp cận với các khoản vay của SCB.

Đặc biệt, SCB có cơ chế hỗ trợ đối với các doanh nghiệp mới thành lập. Điều này thể hiện sự nỗ lực, hỗ trợ tối đa của SCB sát cánh cùng doanh nghiệp, đồng thời, thông điệp: "Ngân hàng vì cộng động" của SCB luôn được thể hiện xuyên suốt trong hoạt động kinh doanh, góp phần vào thành công của "bức tranh khởi nghiệp" tại Việt Nam.

Giảm lãi suất điều hành tác động ra sao đến mặt bằng lãi vay?  Nếu nhu cầu đầu tư sản xuất kinh doanh còn yếu thì dù lãi suất cho vay thấp, doanh nghiệp cũng không vay và các ngân hàng cũng sẽ rất cẩn trọng cho vay. Việc giảm lãi suất điều hành chưa tác động ngay và cũng không có nhiều tác động đến mặt bằng lãi suất cho vay. Vừa qua, NHNN đã ban...

Nếu nhu cầu đầu tư sản xuất kinh doanh còn yếu thì dù lãi suất cho vay thấp, doanh nghiệp cũng không vay và các ngân hàng cũng sẽ rất cẩn trọng cho vay. Việc giảm lãi suất điều hành chưa tác động ngay và cũng không có nhiều tác động đến mặt bằng lãi suất cho vay. Vừa qua, NHNN đã ban...

Clip nam sinh viên phóng xe máy với tốc độ 'chóng mặt' tông sập tường, tử vong tại chỗ00:25

Clip nam sinh viên phóng xe máy với tốc độ 'chóng mặt' tông sập tường, tử vong tại chỗ00:25 Người đàn ông chở 2 trẻ em, chặn đầu xe taxi đập phá01:01

Người đàn ông chở 2 trẻ em, chặn đầu xe taxi đập phá01:01 Ông Musk tố ông Trump liên quan đường dây mại dâm trẻ em, Nhà Trắng lên tiếng09:45

Ông Musk tố ông Trump liên quan đường dây mại dâm trẻ em, Nhà Trắng lên tiếng09:45 Công an trích xuất camera tìm manh mối lượng TPCN 'khủng' vứt ở vùng ven TPHCM02:01

Công an trích xuất camera tìm manh mối lượng TPCN 'khủng' vứt ở vùng ven TPHCM02:01 Clip sét đánh thẳng xuống cao tốc người đi đường thót tim00:12

Clip sét đánh thẳng xuống cao tốc người đi đường thót tim00:12 Mỹ cấm công dân từ 12 quốc gia nhập cảnh08:05

Mỹ cấm công dân từ 12 quốc gia nhập cảnh08:05 Ông Kim Jong-un tái khẳng định 'ủng hộ vô điều kiện' Nga09:07

Ông Kim Jong-un tái khẳng định 'ủng hộ vô điều kiện' Nga09:07 Khẩu chiến: tỉ phú Elon Musk nói 'không có tôi, ông Trump đáng lẽ đã thất cử'08:11

Khẩu chiến: tỉ phú Elon Musk nói 'không có tôi, ông Trump đáng lẽ đã thất cử'08:11 Ông Trump không muốn nói chuyện với tỉ phú Elon Musk, CEO Tesla dịu giọng08:46

Ông Trump không muốn nói chuyện với tỉ phú Elon Musk, CEO Tesla dịu giọng08:46 Vệ binh Quốc gia Mỹ là gì và được triển khai như thế nào?08:32

Vệ binh Quốc gia Mỹ là gì và được triển khai như thế nào?08:32 Ukraine - Mỹ bàn bạc sau hòa đàm Istanbul07:21

Ukraine - Mỹ bàn bạc sau hòa đàm Istanbul07:21Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

1 phút làm ồn của thủ lĩnh BTS leo thẳng xu hướng toàn cầu

Nhạc quốc tế

20:44:47 10/06/2025

Kinh tế Trung Quốc: Chông chênh đường thoát hiểm

Thế giới

20:44:24 10/06/2025

Raphinha: 'Vũ khí' đặc biệt để Ancelotti hồi sinh Brazil

Sao thể thao

20:42:57 10/06/2025

Căng: Fan Jack tố Ngọc Lan từng xin chụp hình chung, chính chủ liền đáp trả tới cùng

Sao việt

20:39:26 10/06/2025

Quang Linh Farm bị cháy

Netizen

20:36:54 10/06/2025

Sốc: 1 sao nam hàng đầu mất tích 15 năm chưa tìm thấy, gia đình tuyệt vọng, cảnh sát cũng bất lực

Sao châu á

20:34:58 10/06/2025

Níu kéo tình cảm bất thành, rút dao đâm vợ tới tấp

Pháp luật

20:23:43 10/06/2025

Những mẫu iPhone nào sẽ không được hỗ trợ iOS 26?

Đồ 2-tek

20:15:57 10/06/2025

Trung Quốc hỗ trợ đào tạo 200 cán bộ đầu tiên về đường sắt tốc độ cao

Tin nổi bật

20:05:34 10/06/2025

Chuyến bay 2 tiếng thành 32 tiếng, hành khách vẫn không thể tới nơi

Lạ vui

20:01:28 10/06/2025

Nhà đầu tư hứng khởi bất chấp làn sóng dịch bệnh thứ 2 bùng phát, Dow Jones tăng gần 600 điểm

Nhà đầu tư hứng khởi bất chấp làn sóng dịch bệnh thứ 2 bùng phát, Dow Jones tăng gần 600 điểm Giá vàng hôm nay 30/6: Trụ vững trên đỉnh cao

Giá vàng hôm nay 30/6: Trụ vững trên đỉnh cao

8,195 triệu tỷ đồng vốn vay đã ký trước Covid-19

8,195 triệu tỷ đồng vốn vay đã ký trước Covid-19 Chung tay hỗ trợ doanh nghiệp

Chung tay hỗ trợ doanh nghiệp Ngân hàng neo lãi suất cao, dân gom tiền tìm nơi gửi

Ngân hàng neo lãi suất cao, dân gom tiền tìm nơi gửi Đầu tư chứng khoán: Những điều cần biết trước khi "nhập cuộc"

Đầu tư chứng khoán: Những điều cần biết trước khi "nhập cuộc" ĐHĐCĐ HNG: Đầu tư thêm vào dứa, khai thác cao su nhiều có thể lỗ

ĐHĐCĐ HNG: Đầu tư thêm vào dứa, khai thác cao su nhiều có thể lỗ 22.253 tỷ đồng hỗ trợ doanh nghiệp gỡ khó

22.253 tỷ đồng hỗ trợ doanh nghiệp gỡ khó Bất động sản Phát Đạt phát hành 100 tỷ đồng trái phiếu, lãi suất 13%/năm

Bất động sản Phát Đạt phát hành 100 tỷ đồng trái phiếu, lãi suất 13%/năm Kỳ vọng thanh toán thẻ trên thị trường nông thôn

Kỳ vọng thanh toán thẻ trên thị trường nông thôn Tín dụng tăng trưởng chậm do dịch bệnh

Tín dụng tăng trưởng chậm do dịch bệnh Vốn dư thừa, lãi suất có giảm?

Vốn dư thừa, lãi suất có giảm? Vietcombank lãi 9.100 tỷ sau 5 tháng

Vietcombank lãi 9.100 tỷ sau 5 tháng Lãi suất cho vay đã hạ, vì sao doanh nghiệp vẫn khó tiếp cận vốn?

Lãi suất cho vay đã hạ, vì sao doanh nghiệp vẫn khó tiếp cận vốn? Bị đề nghị tử hình, kẻ sát hại cô gái ở Vũng Tàu chỉ xin giảm án cho đồng bọn

Bị đề nghị tử hình, kẻ sát hại cô gái ở Vũng Tàu chỉ xin giảm án cho đồng bọn Cuộc sống của Khương Dừa sau khi Điền Quân phá sản, không làm 1 việc vì sợ "mang tội chết"

Cuộc sống của Khương Dừa sau khi Điền Quân phá sản, không làm 1 việc vì sợ "mang tội chết"

Căng: 1 đại hoa đán bị tố tác động vật lý trợ lý ở Cannes, triệu người réo tên Thư Kỳ - Phạm Băng Băng

Căng: 1 đại hoa đán bị tố tác động vật lý trợ lý ở Cannes, triệu người réo tên Thư Kỳ - Phạm Băng Băng Ông bố chi 18 tỷ đồng đặt biển quảng cáo khắp thành phố để khoe con quá dễ thương, đứa trẻ chỉ nói 1 câu gây sốc

Ông bố chi 18 tỷ đồng đặt biển quảng cáo khắp thành phố để khoe con quá dễ thương, đứa trẻ chỉ nói 1 câu gây sốc Chiều cao trên 1,9 m: Lợi thế hay giới hạn của nam chính màn ảnh Hoa ngữ?

Chiều cao trên 1,9 m: Lợi thế hay giới hạn của nam chính màn ảnh Hoa ngữ? "Cây hài nhí" quốc dân Bi Béo cao lớn bất ngờ sau 10 năm, ca hát đóng kịch vẫn không hot bằng meme khai giảng!

"Cây hài nhí" quốc dân Bi Béo cao lớn bất ngờ sau 10 năm, ca hát đóng kịch vẫn không hot bằng meme khai giảng!

Tìm ra người đổ hàng chục nghìn thực phẩm chức năng ở TPHCM

Tìm ra người đổ hàng chục nghìn thực phẩm chức năng ở TPHCM Đột phá khoa học có khả năng chữa khỏi HIV vĩnh viễn

Đột phá khoa học có khả năng chữa khỏi HIV vĩnh viễn Hoa hậu Ý Nhi hẹn hò Nam vương Tuấn Ngọc?

Hoa hậu Ý Nhi hẹn hò Nam vương Tuấn Ngọc? Ông Trịnh Văn Quyết nộp thêm 1.400 tỷ khắc phục hết hậu quả, điều gì diễn ra tiếp theo?

Ông Trịnh Văn Quyết nộp thêm 1.400 tỷ khắc phục hết hậu quả, điều gì diễn ra tiếp theo? Phía sau câu chuyện anh trai dắt theo em gái đi thi gây xúc động

Phía sau câu chuyện anh trai dắt theo em gái đi thi gây xúc động Sau 2 năm bỏ đi, đột nhiên chồng trở về quỳ gối trước mặt tôi, tôi nghiêng đầu hỏi một câu mà khiến anh bật khóc

Sau 2 năm bỏ đi, đột nhiên chồng trở về quỳ gối trước mặt tôi, tôi nghiêng đầu hỏi một câu mà khiến anh bật khóc Bất ngờ danh tính chủ nhân đống thực phẩm chức năng bị vứt ở vùng ven TPHCM

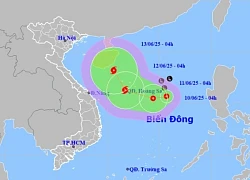

Bất ngờ danh tính chủ nhân đống thực phẩm chức năng bị vứt ở vùng ven TPHCM Những khu vực nào có thể bị ảnh hưởng bởi bão số 1 sắp hình thành?

Những khu vực nào có thể bị ảnh hưởng bởi bão số 1 sắp hình thành? HOT nhất chiều nay: Siêu mẫu Victoria's Secret bí mật kết hôn với "tình đầu nam thần" Tỉnh Bách Nhiên?

HOT nhất chiều nay: Siêu mẫu Victoria's Secret bí mật kết hôn với "tình đầu nam thần" Tỉnh Bách Nhiên? "Bác sĩ ơi, xin hãy cứu con tôi": Tiếng gào xé lòng của người cha ôm con trai đang co giật khiến ai nấy nghẹt thở

"Bác sĩ ơi, xin hãy cứu con tôi": Tiếng gào xé lòng của người cha ôm con trai đang co giật khiến ai nấy nghẹt thở