Tuân thủ theo quy tắc này, bạn sẽ không bao giờ phải ân hận vì “vung tay quá trán”

Có tên “ Quy tắc chi tiêu 1%”, phương pháp này được xem là bí quyết giữ tiền cho người thu nhập dưới 200.000 USD một năm.

Khi bạn chi tiêu quá nhiều, bạn sẽ bị lấn át bởi cảm giác hổ thẹn và tiếc nuối. Thậm chí cảm xúc đó sẽ kìm hãm bạn khỏi các mục tiêu tài chính của mình. Mặt khác, nếu không mua đồ hoặc chi cho những trải nghiệm mang lại niềm vui, bạn sẽ cảm thấy thiếu thốn.

Vậy làm thế nào để bạn tìm được sự cân đối?

Là một cố vấn tài chính, một kế toán và là người dẫn chương trình phát thanh Popcorn Finance, Chris Browning đã được nghe về nhiều chiến lược sáng tạo mà mọi người sử dụng để hạn chế chi tiêu. Một trong số những chia sẻ được yêu thích là chiến lược của Glenn James, người tổ chức kênh phát thanh tài chính hàng đầu Australia – My Millennial Money.

Quy tắc chi tiêu 1%: Mua hay không mua?

Trong một cuộc trò chuyện về cách chi tiêu sao để mua những thứ mình thích mà không bị cạn ví, James đã chia sẻ với Chris Browning quy tắc chi tiêu 1% mà anh nghĩ ra sau một lần đến cửa hàng bách hóa với vài người bạn và mua một chiếc Apple Watch giá 1.300 USD.

Anh James cho biết rằng đó thực sự là vấn đề, vì sáng hôm đó anh không hề có dự định mua một chiếc đồng hồ với giá nghìn đô.

Anh tự mô tả mình là một người “chi tiêu không kiểm soát”. Vì vậy, anh ngay lập tức quyết định rằng bản thân cần tìm ra cách để quản lý chi tiêu.

Quy tắc 1% của James (khác với quy tắc 1% trong đầu tư bất động sản) rất đơn giản: Nếu bạn muốn chi tiền mua một thứ không thực sự cần thiết mà nó có giá lớn hơn hoặc bằng 1% tổng thu nhập hàng năm của bạn thì hãy đợi một ngày trước khi mua.

Trong thời gian đó, bạn hãy tự hỏi bản thân rằng: Tôi có thực sự cần thứ này không? Tôi có đủ khả năng mua được không? Tôi sẽ thực sự sử dụng chứ? Nếu mua, tôi có cảm thấy hối hận không?

Nếu sau một đêm, bạn vấn thấy đó là ý kiến hay thì hãy tiếp tục thực hiện việc mua món đồ đó.

Nếu bạn giàu hơn, bạn cần quy tắc khác

Giả sử, tổng thu nhập hàng năm của bạn là 60.000 USD và bạn muốn mua tấm thảm có giá 600 USD, bạn sẽ cần đợi một ngày trước khi đưa ra quyết định. Ngay cả khi tấm thảm đang dùng đã cũ, bạn có thể quyết định rằng 600 USD là quá nhiều và bạn có thể mua những cái rẻ hơn.

Đó là nguyên tắc dành cho những ai kiếm được dưới 200.000 USD / một năm. James nói: “Hiện tại, quy tắc 1% chỉ là một hướng dẫn. Nó đơn giản và hiệu quả đối với tôi. Tuy nhiên, nếu bạn kiếm được 2 triệu USD một năm, quy tắc này có thể sẽ không hiệu quả với bạn. Đối với những người thu nhập siêu cao, 1% lương hàng năm của họ có thể đặt ra một con số giới hạn rất lớn”.

Tất nhiên, có nhiều phiên bản khác của quy tắc chi tiêu, nhiều người còn đặt một giới hạn nghiêm ngặt (là bạn không không được chi quá X USD cho một thứ gì đó). Quy tắc 1% của Glenn James vẫn là độc nhất vì nó hoạt động như một “trạm kiểm soát tinh thần”, một lời nhắc nhở suy nghĩ trước khi hành động, thiết lập ranh giới và xác định lúc hành động.

Anh James cho biết việc chiến thắng kiểm soát tài chính cá nhân thường bắt đầu từ chính các quầy hàng và trang mua sắm trực tuyến. “Bạn có thể muốn tiết kiệm tiền mua nhà hoặc để nghỉ hưu sớm. Nếu bạn có thể hạn chế chi tiêu, bạn có thể đạt được mục tiêu nhanh hơn”, James chia sẻ.

Quy tắc 1% không dành cho tất cả mọi người. Chỉ cần bạn nhớ rằng các chiến lược tốt nhất là những quy tắc đơn giản và có thể áp dụng lâu dài.

4 phương pháp quản lý tài chính được nhiều người trên thế giới áp dụng thành công

Học ngay 4 phương pháp quản lý tài chính này để có thể quản lý tài chính của mình một cách tốt nhất.

1. Phương pháp chi tiêu khoa học Kakeibo

Video đang HOT

Kakeibo được biết đến là "Nghệ thuật tiết kiệm của người Nhật". Lần đầu tiên được nhắc đến vào năm 1904 do nữ nhà báo giới thiệu cho các bà nội trợ nhằm mục đích quản lý chi tiêu trong gia đình.

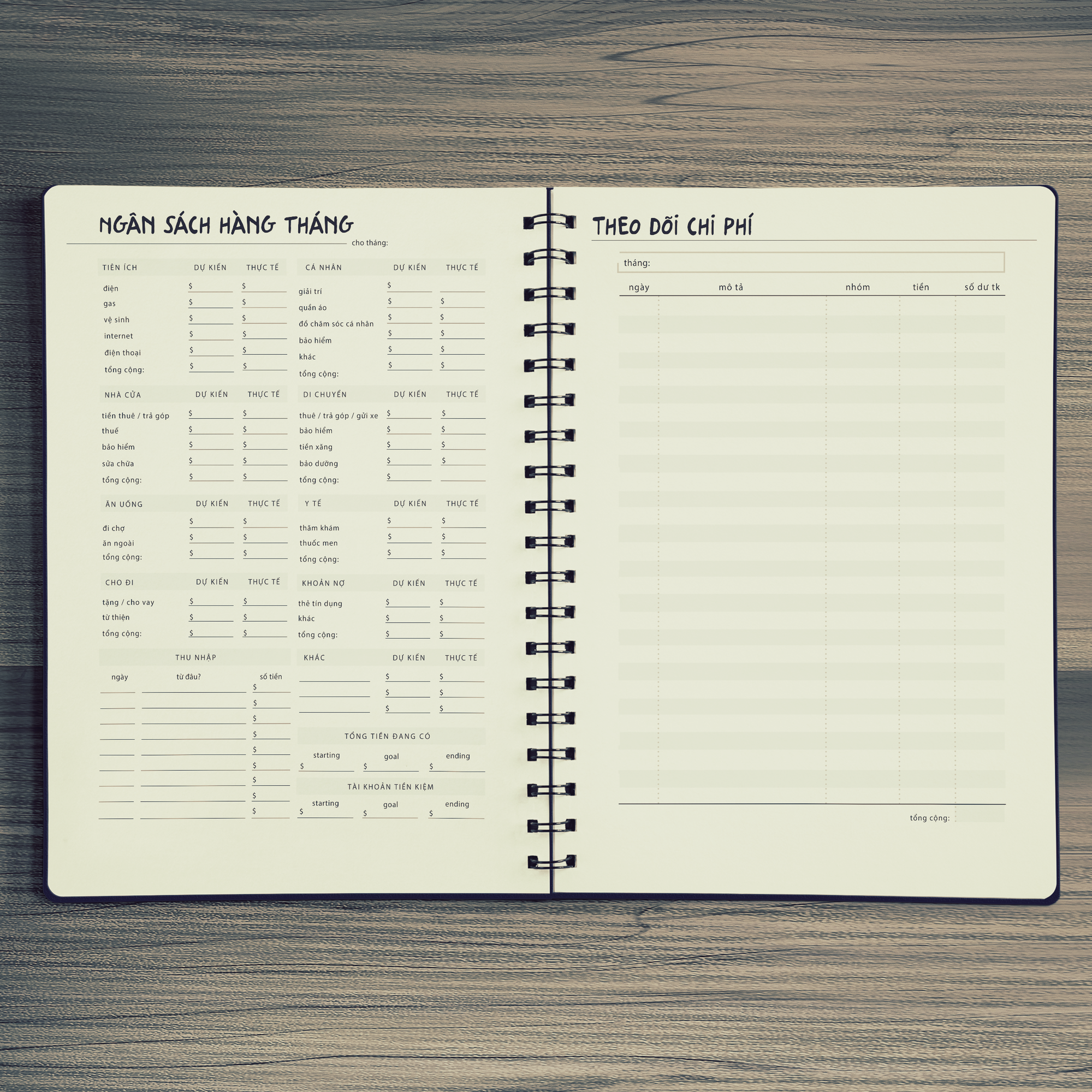

Giống như tất cả các hệ thống ngân sách, ý tưởng đằng sau kakeibo là giúp bạn hiểu mối quan hệ của bạn với tiền bằng cách giữ một cuốn sổ và ghi chép mọi thứ chi tiêu.

Ảnh minh họa.

Theo phương pháp này, thu nhập hàng tháng sẽ được chia vào 4 phong bì với 4 nhu cầu khác nhau:

- Chi phí thiết yếu: ăn uống, đi lại, y tế,...

- Chi phí không thiết yếu: giải trí, mua sắm,...

- Chi phí đầu tư: sách vở, khóa học,...

- Chi phí phát sinh: ma chay, hiếu hỷ, sửa xe,...

Ảnh minh họa.

Cuối mỗi tuần hãy kiểm tra lại kế hoạch chi tiêu của mình và trả lời cho 4 câu hỏi:

- Bạn có bao nhiêu tiền?

- Thực tế chi tiêu bao nhiêu?

- Bạn muốn tiết kiệm bao nhiêu?

- Làm thế nào để cải thiện điều đó?

Từ đó, bạn sẽ biết kế hoạch chi tiêu đã hợp lý chưa, cần điều chỉnh hay thắt chặt chi tiêu với những khoản chi nào.

2. Phương pháp 50/50

Với phương pháp này, bạn chỉ cần chia thu nhập thành 2 phần bằng nhau. Một phần dành cho các sinh hoạt phí hàng tháng, phần còn lại dành cho mục tiêu tiết kiệm.

Phương pháp này khá đơn giản, không cần chi tiết và tỉ mỉ như những phương pháp quản lý tài chính khác. Sẽ phù hợp với cá nhân hay hộ gia đình không có quá nhiều khoản chi tiêu.

3. Phương pháp chi tiêu khoa học theo quy tắc 50/20/30

Ảnh minh họa.

Đúng như tên gọi, quy tắc này sẽ chia nhỏ thu nhập của bạn thành 3 phần chính với tỷ lệ phần trăm tương ứng là 50%, 20%, 30%. Cụ thể tương ứng với các mục như sau:

50% dành cho chi tiêu thiết yếu: Tiền thuê nhà, ăn uống, đi lại, hóa đơn...

Ngay sau khi nhận lương, hãy để riêng 50% cho các chi tiêu thiết yếu của bạn.Chi phí thiết yếu là những khoản bạn bắt buộc phải bỏ ra hàng tháng bất kể bạn ở đâu, làm gì... Các chi phí này có thể là chi phí thuê nhà, tiền ăn uống sinh hoạt, chi phí đi lại, xăng dầu, các hóa đơn tiện ích như điện, nước, internet...

Tất nhiên, bỏ ra 50% không có nghĩa bạn cần phải dùng hết 50% cho chi tiêu thiết yếu. Hãy chi thế nào để tổng chi phí thiết yếu không vượt quá 50% mà bạn đã bỏ ra. Tuy nhiên nếu chi tiêu thiết yếu đang lớn hơn 50% lương của bạn, hãy chủ động giảm thiểu một cách hợp lý như dùng phương tiện công cộng thay vì cá nhân; ăn ở nhà thay vì ăn ngoài...

Nếu vẫn không giảm xuống dưới 50% thì bạn buộc phải giảm ở các mục tiếp theo (thường nên giảm ở phần 30% cho chi tiêu cá nhân).

Ảnh minh họa.

20% dành cho mục tiêu tài chính như : Tiết kiệm, quỹ dự phòng, trả nợ...

Sau khi đã dành 50% cho chi tiêu thiết yếu, tiếp theo...bạn hãy để ra 20% dành riêng cho các mục tiêu tài chính bao gồm tiết kiệm, trả nợ, quỹ dự phòng và đầu tư.

Phần 20% này khá quan trọng đối với khoảng thời gian sau này của bạn. Bạn tiết kiệm được càng nhiều bao nhiêu thì sau này về hưu sẽ càng an nhàn bấy nhiêu. Trả nợ sớm cũng sẽ giúp bạn sớm giảm nhẹ gánh nặng tài chính hơn. Chưa kể, bạn còn có thể kiếm thêm tiền từ các khoản đầu tư chứng khoán, nhà đất...

30% dành cho chi tiêu cá nhân : Mua sắm, giải trí, du lịch...

Hãy chú ý kiểm soát đối với phần chi tiêu này. Vì bạn rất dễ chi tiêu quá đà cho sở thích của bản thân. Cho nên hãy luôn đảm bảo mức chi tiêu của mình dưới 30% lương. Con số càng nhỏ thì tương lai tài chính của bạn càng được đảm bảo trong tương lai.

Tuy nhiên, bạn có thể điều chỉnh con số này sao cho phù hợp với tình hình tài chính và hoàn cảnh hiện tại.

Nếu khoản chi tiêu thiết yếu cần nhiều hơn, có thể tăng chúng lên 60 - 70%, đồng thời hãy giảm từ 10 đến 20% cho các khoản chi tiêu cá nhân để đảm bảo cân đối trong ngân sách chi tiêu.

4. Phương pháp JARS

Ảnh minh họa.

Phương pháp quản lý tài chính JARS chỉ bằng 6 cái lọ, mỗi 1 lọ là 1 mục tiêu tài chính khác nhau, là một công thức quản lý tài chính cá nhân nổi tiếng khắp thế giới từ hàng trăm năm nay được những người thành công áp dụng.

Đặc biệt, họ còn truyền lại phương pháp hữu ích này để giáo dục tư duy nỗ lực vươn tới thành công cho thế hệ sau.

Ta coi 6 cái lọ tượng trưng cho 6 quỹ tài chính có tên và chức năng nhất định. Mỗi khi có tiền (lương, thưởng, lợi nhuận bán hàng hoặc bất kể nguồn thu nhập nào) hãy chia khoản tiền này vào ngay 6 cái lọ. Việc này cần làm ngay để tạo thành thói quen.

Cụ thể như sau:

- Nhu cầu thiết yếu: 55%

Quỹ nhu cầu thiết yếu giúp đảm bảo nhu cầu thiết yếu hằng ngày của cuộc sống. Bạn dùng quỹ này để chi trả các khoản ăn uống, sinh hoạt, vui chơi giải trí, hóa đơn mua sắm và các chi phí khác. Đơn giản, nó bao gồm bất cứ điều gì bạn cần để sống, những thứ cần thiết trong cuộc sống.

Lưu ý: Nếu hiện tại quỹ nhu cầu của bạn ở mức trên 80% thu nhập, bạn cần tăng cường thêm nguồn thu nhập hay cắt giảm chi phí để đạt được tự do tài chính.

Ảnh minh họa.

- Tiết kiệm đầu tư: 10%

Quỹ tự do tài chính là khi sống một cuộc sống như bạn mong muốn mà không nhất thiết phải làm việc hay phụ thuộc tài chính vào người khác. Vì vậy, bạn cần lập quỹ đầu tư để có tiền làm việc thay cho bạn.

Bằng cách này, bạn đã tạo ra "con ngỗng" đẻ trứng vàng để sử dụng khi không còn làm việc. Hãy nhớ rằng: bạn chỉ được dùng quỹ này để đầu tư và tạo ra thu nhập thụ động. Càng nhiều tiền làm việc cho bạn, bạn sẽ càng ít phải làm việc hơn.

Lưu ý: Không bao giờ được ăn thịt con ngỗng!

- Giáo dục đào tạo: 10%

Bạn cần quỹ giáo dục đào tạo để rèn luyện phát triển bản thân mỗi ngày. Nguồn đầu tư tốt nhất là đầu tư vào việc học, "tầm vóc" kiến thức càng lớn, càng hấp dẫn được những thứ lớn, cho dù đó là tiền tài, danh vọng hay hạnh phúc.

Hãy dùng quỹ giáo dục để phát triển bản thân bằng việc mua sách - đọc sách mỗi ngày, tham gia các khóa học, đào tạo, diễn thuyết hay gặp gỡ, giao lưu để học hỏi từ những những người thành công.

Ảnh minh họa.

- Dự phòng: 10%

Bạn cần quỹ tiết kiệm dài hạn bởi quan trọng không phải là bạn kiếm được bao nhiêu mà bạn giữ được bao nhiêu. Hãy sử dụng quỹ cho những mục tiêu lâu dài và thực hiện những ước mơ của bạn. Nhớ rằng không được sử dụng quỹ này khi chưa tự do về tài chính.

- Hưởng thụ: 10%

Quỹ hưởng thụ là để nuôi dưỡng bản thân, giúp bạn thể hiện sự yêu quý bản thân, tận hưởng cảm giác của người thành công, làm những việc như người thành công và nâng cao khả năng đón nhận.

Hãy sử dụng quỹ này để làm tất cả những việc trái tim bạn từng khao khát: Đến những nơi chưa từng đến, đưa vợ/chồng hay gia đình đến một nhà hàng sang trọng hoặc mua sắm thỏa thích.

Vào ngày cuối cùng của tháng, bạn phải tiêu hết số tiền trong quỹ này nhé.

Ảnh minh họa.

- Cho đi: 5%

Quỹ cho đi là để giúp thể hiện lòng biết ơn cuộc sống. Bởi cuộc sống còn là sự sẻ chia, cho đi tức là đã nhận lại. Hãy dùng quỹ để làm từ thiện, giúp đỡ người thân, gia đình và bạn bè. Bên cạnh đó, bạn có thể sử dụng tiền trong hũ này để tặng quà cho gia đình và bạn bè vào ngày sinh nhật, các dịp đặc biệt cũng như các ngày lễ chẳng hạn.

Bắt đầu ghi chép bằng app thông minh, mẹ Hà Nội đã tìm thấy khoản tốn kém nhất trong chi tiêu của mình mà bấy lâu không nhận ra  Cách sử dụng app quản lý chi tiêu không mới nhưng vẫn mang lại hiệu quả về quản lý tài chính cho các bà nội trợ. Không ít người gặp phải vấn đề về tài chính và luôn đau đầu để làm sao không "vung tay quá trán". Bởi lẽ, ai cũng muốn có tài chính dồi dào hơn thì bên cạnh việc...

Cách sử dụng app quản lý chi tiêu không mới nhưng vẫn mang lại hiệu quả về quản lý tài chính cho các bà nội trợ. Không ít người gặp phải vấn đề về tài chính và luôn đau đầu để làm sao không "vung tay quá trán". Bởi lẽ, ai cũng muốn có tài chính dồi dào hơn thì bên cạnh việc...

Chu Thanh Huyền hơn thua với Doãn Hải My, bị nói "dựa hơi" chồng, đáp trả gắt?03:05

Chu Thanh Huyền hơn thua với Doãn Hải My, bị nói "dựa hơi" chồng, đáp trả gắt?03:05 Bộ đôi LingOrm đọ sắc với Thùy Tiên tại sự kiện Dior, để lộ chi tiết 'đụng độ'02:47

Bộ đôi LingOrm đọ sắc với Thùy Tiên tại sự kiện Dior, để lộ chi tiết 'đụng độ'02:47 Chuyên trang đình đám phán 1 câu về màn "nuốt mic" của Như Vân, fan nở mũi02:52

Chuyên trang đình đám phán 1 câu về màn "nuốt mic" của Như Vân, fan nở mũi02:52 Salim từ nữ chính bỗng hóa nữ phụ bất đắc dĩ trong đám cưới của chính mình03:06

Salim từ nữ chính bỗng hóa nữ phụ bất đắc dĩ trong đám cưới của chính mình03:06Tiêu điểm

Tin đang nóng

Tin mới nhất

5 lần 7 lượt trồng rồi bỏ, cuối cùng bà mẹ thành phố có được khu vườn sân thượng 28m xanh "mướt mải"

Loại cây xanh mang ý nghĩa hạnh phúc - bình an, dễ trồng dễ chăm sóc

Khuyên chân thành: 5 thứ này không hỏng cũng nên thay mới, để lâu "rước phiền vào thân"

Người phụ nữ 55 tuổi tiết kiệm được hơn 6 tỷ đồng trong 5 năm nhờ 6 mẹo này!

Tôi xin thề: vĩnh viễn nói không với 4 thiết kế này

Khi bước vào tuổi 40, tôi nhận thấy những thứ mình từng mua bằng rất nhiều tiền đã trở thành "nước mắt"

Đến tuổi trung niên tôi mới thật sự hiểu: Tại sao không nên bán đi căn nhà ở quê!

Kỹ sư Hà Nội bỏ việc công ty, chi gần 1 tỷ đồng xây cả khu vườn trên sân thượng, nuôi 12 con gà và gần 100 con cá

Người phụ nữ 50 tuổi ở một mình trong ngôi nhà 35m2 sau ly hôn: Cuộc sống của tôi không thể tuyệt vời hơn!

6 đồ dùng trong nhà dễ là nơi nấm mốc "làm loạn", tấn công sức khỏe cả gia đình

Rầm rộ bí kíp dùng điều hòa mùa nồm ẩm, chuyên gia "vạch trần" nhược điểm cực lớn

Bàn bếp đá thạch anh "ê hề" khuyết điểm, bảo sao nhiều người quay lưng

Có thể bạn quan tâm

Tổ Tiên căn dặn: "Đặt tủ lạnh ở 3 vị trí này hao tốn tiền của, làm mãi vẫn nghèo"

Trắc nghiệm

23:28:19 11/03/2025

Cặp sao Vbiz bị đồn "phim giả tình thật" tái hợp sau 10 năm: Nhà gái vừa đẹp vừa giàu, nhà trai trẻ mãi không già

Hậu trường phim

23:27:06 11/03/2025

Quá đau đớn trước lời cầu xin của mẹ Kim Sae Ron, chính Kim Soo Hyun đã phá nát danh dự một kiếp người

Sao châu á

23:20:53 11/03/2025

Nữ idol từng đóng vai chính Lật Mặt bị mỉa mai là "rắn độc Châu Á", nhiều scandal tới nỗi flop không thể vực dậy

Nhạc quốc tế

23:17:30 11/03/2025

6 bí quyết làm bánh xèo giòn rụm, không bị ướt bột

Ẩm thực

22:57:20 11/03/2025

Hoa hậu Thùy Tiên xuất hiện giữa ồn ào, Chi Bảo và vợ kém 16 tuổi mặn nồng

Sao việt

22:39:52 11/03/2025

Cận cảnh cây hoa sưa hot nhất Hà Nội khiến người người xếp hàng dài, chen chân từng mét để có bức ảnh "sống ảo"

Netizen

21:59:02 11/03/2025

Ronaldo U40 đánh bại bản thân trước tuổi 30

Sao thể thao

21:57:47 11/03/2025

Thủ tướng Phạm Minh Chính: Dự kiến giảm khoảng 50% số tỉnh, 60-70% số xã

Tin nổi bật

21:49:37 11/03/2025

Chủ quán karaoke "bật đèn xanh" cho nhân viên bán ma túy để thu hút khách

Pháp luật

21:39:05 11/03/2025

Cây chuối cảnh: Đặc điểm, phân loại, ý nghĩa phong thủy và cách chăm sóc

Cây chuối cảnh: Đặc điểm, phân loại, ý nghĩa phong thủy và cách chăm sóc Top 8 cây trồng cho nhà nhỏ, có tác dụng thải độc thần kỳ

Top 8 cây trồng cho nhà nhỏ, có tác dụng thải độc thần kỳ

Quy tắc 50-20-30, giúp người lương 10 triệu tiết kiệm được trăm triệu

Quy tắc 50-20-30, giúp người lương 10 triệu tiết kiệm được trăm triệu 15 mẹo để vợ chồng cùng nhau "tiết kiệm không khó, theo đó mà giàu"

15 mẹo để vợ chồng cùng nhau "tiết kiệm không khó, theo đó mà giàu" Mang 1 triệu đi chợ, bà nội trợ Hà Đông mua sắm một danh sách thực phẩm thịt cá đủ ăn 7 ngày cho gia đình 4 người

Mang 1 triệu đi chợ, bà nội trợ Hà Đông mua sắm một danh sách thực phẩm thịt cá đủ ăn 7 ngày cho gia đình 4 người Quy tắc tiết kiệm hiệu quả cho người mới đi làm, dù lương thấp vẫn có được món tiền đáng kể trước tuổi 25

Quy tắc tiết kiệm hiệu quả cho người mới đi làm, dù lương thấp vẫn có được món tiền đáng kể trước tuổi 25 52 tuần tiết kiệm, thử thách giúp thay đổi cuộc đời của nhiều người

52 tuần tiết kiệm, thử thách giúp thay đổi cuộc đời của nhiều người 5 quan niệm sai lầm lớn nhất về tiền bạc mà nhiều người tưởng đúng

5 quan niệm sai lầm lớn nhất về tiền bạc mà nhiều người tưởng đúng Cận cảnh căn bếp có giá 600 triệu đồng: Nhìn sơ qua là thấy toàn đồ bếp siêu xịn xò

Cận cảnh căn bếp có giá 600 triệu đồng: Nhìn sơ qua là thấy toàn đồ bếp siêu xịn xò Nhắc bạn: 5 loài cây không nên đặt ở phòng khách kẻo vận xui tìm đến, tiêu cực bủa vây

Nhắc bạn: 5 loài cây không nên đặt ở phòng khách kẻo vận xui tìm đến, tiêu cực bủa vây Căn hộ 300m2 của cô giáo trường Ams ở Hà Nội: Tâm huyết từng góc, cực chú trọng phong thủy

Căn hộ 300m2 của cô giáo trường Ams ở Hà Nội: Tâm huyết từng góc, cực chú trọng phong thủy Bà mẹ trung niên gây sốt khi trồng dâu trên mái nhà, với kết quả thu về khiến ai cũng không ngờ

Bà mẹ trung niên gây sốt khi trồng dâu trên mái nhà, với kết quả thu về khiến ai cũng không ngờ Nam bác sĩ trồng ớt như cây cảnh trong phòng khách khiến cư dân mạng phải thốt lên: Đẹp và sang trọng quá

Nam bác sĩ trồng ớt như cây cảnh trong phòng khách khiến cư dân mạng phải thốt lên: Đẹp và sang trọng quá 2 thứ trên giường là "ổ vi khuẩn" dai dẳng, nhưng 90% chúng ta quên vệ sinh thường xuyên

2 thứ trên giường là "ổ vi khuẩn" dai dẳng, nhưng 90% chúng ta quên vệ sinh thường xuyên Căn hộ 120 m2 với Mặt Trăng nhân tạo giữa nhà

Căn hộ 120 m2 với Mặt Trăng nhân tạo giữa nhà Cô gái xinh đẹp không làm việc trong 6 năm nhưng vẫn sống đủ nhờ khu vườn ở tầng một!

Cô gái xinh đẹp không làm việc trong 6 năm nhưng vẫn sống đủ nhờ khu vườn ở tầng một! Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Đại gia đang bị con trai tố cáo bao nuôi cùng lúc Trịnh Sảng và 9 cô "vợ bé" khác ở Mỹ là ai?

Đại gia đang bị con trai tố cáo bao nuôi cùng lúc Trịnh Sảng và 9 cô "vợ bé" khác ở Mỹ là ai? Cặp đôi chú cháu Kim Soo Hyun - Kim Sae Ron bị bóc hẹn hò từ 5 năm trước, nguyên nhân chia tay mới sốc?

Cặp đôi chú cháu Kim Soo Hyun - Kim Sae Ron bị bóc hẹn hò từ 5 năm trước, nguyên nhân chia tay mới sốc? Kim Soo Hyun bị đào lại hình ảnh đi xem concert cùng 1 nữ idol, tiện thể xin số của gái lạ

Kim Soo Hyun bị đào lại hình ảnh đi xem concert cùng 1 nữ idol, tiện thể xin số của gái lạ Dân mạng soi được điểm thay đổi bất thường của Kim Sae Ron từ 2015, nghi dấu hiệu Kim Soo Hyun thao túng tâm lý

Dân mạng soi được điểm thay đổi bất thường của Kim Sae Ron từ 2015, nghi dấu hiệu Kim Soo Hyun thao túng tâm lý Hoá ra Kim Sae Ron công khai ủng hộ Kim Soo Hyun khi mới 13 tuổi, bắt đầu bị thao túng từ đây?

Hoá ra Kim Sae Ron công khai ủng hộ Kim Soo Hyun khi mới 13 tuổi, bắt đầu bị thao túng từ đây? Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ

Lê Phương chia sẻ ẩn ý sau tang lễ Quý Bình, netizen nghi ngờ liên quan đến vợ của cố nghệ sĩ Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Bị chỉ trích "khóc không có giọt nước mắt" trong đám tang Quý Bình, một nữ nghệ sĩ lên tiếng

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên

Nóng: Kim Soo Hyun trực tiếp lên tiếng về tin hẹn hò Kim Sae Ron 15 tuổi, quấy rối cố diễn viên 'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư

'Mỹ nhân phim hành động' Phi Ngọc Ánh mắc ung thư Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý