Tín dụng đối với sinh viên Y khoa sau khi tốt nghiệp

Thủ tướng Chính phủ vừa ký Quyết định về tín dụng đối với HSSV Y khoa sau khi tốt nghiệp, trong thời gian thực hành tại các cơ sở khám, chữa bệnh để được cấp chứng chỉ hành nghề.

Đối tượng được vay vốn là học sinh, sinh viên Y khoa có hoàn cảnh khó khăn sau khi tốt nghiệp các trường đại học, cao đẳng, trung cấp và tại các cơ sở đào tạo chuyên ngành y được thành lập và hoạt động theo quy định của pháp luật Việt Nam trong thời gian thực hành tại cơ sở khám bệnh, chữa bệnh để được cấp chứng chỉ hành nghề theo quy định của Luật Khám bệnh, chữa bệnh (sinh viên sau khi tốt nghiệp), gồm:

1. Sinh viên sau khi tốt nghiệp mồ côi cả cha lẫn mẹ hoặc chỉ mồ côi cha hoặc mẹ nhưng người còn lại không có khả năng lao động.

Các đối tượng này được trực tiếp vay vốn tại Ngân hàng Chính sách xã hội nơi cơ sở khám bệnh, chữa bệnh đóng trụ sở mà sinh viên sau khi tốt nghiệp thực hành.

2. Sinh viên sau khi tốt nghiệp là thành viên của hộ gia đình thuộc một trong các đối tượng: Hộ nghèo theo tiêu chuẩn quy định của pháp luật; hộ gia đình có mức thu nhập bình quân đầu người tối đa bằng 150% mức thu nhập bình quân đầu người của hộ gia đình nghèo theo quy định của pháp luật.

3. Sinh viên sau khi tốt nghiệp mà gia đình gặp khó khăn về tài chính do tai nạn, bệnh tật, thiên tai, hoả hoạn, dịch bệnh trong thời gian thực hành có xác nhận của Ủy ban nhân dân xã, phường, thị trấn nơi cư trú.

Hai đối tượng sinh viên 2, 3 được vay vốn thông qua hộ gia đình. Đại diện hộ gia đình là người trực tiếp vay vốn và có trách nhiệm trả nợ Ngân hàng Chính sách xã hội.

Thủ tướng Chính phủ ban hành Quyết định về tín dụng đối với học sinh, sinh viên Y khoa sau khi tốt nghiệp.

Điều kiện vay, mức vốn vay

Sinh viên sau khi tốt nghiệp được xem xét vay vốn khi đáp ứng đủ các điều kiện:

- Sinh viên sau khi tốt nghiệp (nhưng không quá 12 tháng kể từ ngày tốt nghiệp) và: Có đủ các tiêu chuẩn tại (1) nêu trên; hoặc là thành viên và đang sinh sống trong hộ gia đình cư trú hợp pháp tại địa phương nơi cho vay, có đủ các tiêu chuẩn tại (2), (3) nêu trên.

Video đang HOT

- Phải có xác nhận của cơ sở khám bệnh, chữa bệnh về: Thời gian thực hành, chi phí thực hành; chưa có hợp đồng làm việc hoặc hợp đồng lao động của cơ sở khám bệnh, chữa bệnh trong thời gian thực hành.

Mức vốn cho vay tối đa bằng mức vốn cho vay tối đa theo Quyết định số 157/2007/QĐ-TTg ngày 27/9/2007 của Thủ tướng Chính phủ về tín dụng đối với học sinh, sinh viên hoặc các văn bản sửa đổi, bổ sung Quyết định số 157/2007/QĐ-TTg (nếu có) theo từng thời kỳ (hiện nay mức cho vay tối đa đối với HSSV 1,25 triệu đồng/tháng/HSSV).

Ngân hàng Chính sách xã hội quy định mức cho vay cụ thể đối với sinh viên sau khi tốt nghiệp căn cứ vào mức chi phí thực hành của từng cơ sở khám bệnh, chữa bệnh và sinh hoạt phí nhưng không vượt quá mức cho vay quy định.

Lãi suất cho vay bằng lãi suất cho vay hiện hành đối với chương trình tín dụng đối với học sinh, sinh viên quy định theo từng thời kỳ. Lãi suất nợ quá hạn được tính bằng 130% lãi suất khi cho vay.

Theo Bộ Tài chính, dự kiến tổng số sinh viên thuộc đối tượng vay vốn của Chương trình trong giai đoạn 2015-2019 là 74.023 sinh viên. Tổng nguồn vốn cần bố trí trong 5 năm (2015-2019) khoảng 1.583 tỷ đồng; bình quân 1 năm là 317 tỷ đồng.

Theo Hoàng Diên/Báo Chính phủ

'Con số thì đẹp nhưng nền kinh tế hiện không được như thế đâu!'

'Mặc dù các con số báo cáo thống kê thì đẹp nhưng thực chất của nền kinh tế Việt Nam hiện không được như những con số đó đâu', TS. Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng chia sẻ.

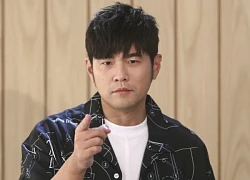

Chuyên gia tài chính ngân hàng Nguyễn Trí Hiếu.

Trao đổi với báo, TS. Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng cho rằng, nền kinh tế vẫn đang gặp nhiều khó khăn, việc siết tín dụng vào bất động sản là việc cần làm ở thời điểm này.

Ngân hàng Nhà nước đang lấy ý kiến về việc sửa đổi Thông tư 36 theo hướng siết chặt tín dụng vào bất động sản đang thu hút sự quan tâm của dư luận. Ở góc nhìn của mình, ông có đồng thuận với nội dung sửa đổi này không?

Đối với 2 điều khoản tác động nhiều nhất tới bất động sản là tỷ lệ vốn ngắn hạn cho vay trung và dài hạn bị kéo xuống từ 60% còn 40%; nó sẽ siết lại tín dụng nói chung chứ không chỉ bất động sản. Nó sẽ kéo hoạt động cho vay xuống.

Cá nhân tôi thì đồng ý với việc kéo tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống, thậm chí nên kéo về mức 30% như trước đây.

Đối với quy định về hệ số rủi ro đối với các khoản vay liên quan đến bất động sản tăng từ 150% lên tới 250% tôi cũng đồng ý.

Tín dụng bất động sản thời gian gần đây đang tăng trưởng rất mạnh, thị trường trong năm 2015 cũng khá tốt, liệu rằng việc siết tín dụng thời điểm này có thực sự cần thiết và có hợp lý hay không, thưa ông?

Đối với việc kéo tỷ lệ cho vay vốn ngắn hạn xuống còn 40% tôi cho là hợp lý và với hệ số rủi ro tăng cao lên 250% để siết lại tín dụng vào bất động sản tôi cũng đồng ý.

Bởi vì, gần đây, tín dụng đổ vào bất động sản nhiều quá, không những thế lại có xu hướng tăng nhanh và mạnh. Trong khi đó, nền kinh tế Việt Nam trên bình diện các con số thì tất cả các khía cạnh từ tăng trưởng, lạm phát... đều tốt cả nhưng theo tôi thấy nội lực thực chất của nền kinh tế nước ta hiện nay không tốt đến vậy.

Điển hình là việc số doanh nghiệp phá sản, dừng hoạt động vẫn còn khá lớn và có xu hướng tăng chứ không giảm, trong những năm qua hoạt động xuất nhập khẩu cũng bị ảnh hưởng nặng.

Một yếu tố nữa chính là hiện nay, việc giá dầu sụt giảm ghê gớm trong nhiều tháng qua đã và sẽ có tác động rất mạnh tới các nền kinh tế của khu vực, châu lục và cả trên thế giới trong đó có cả Việt Nam.

Chính vì thế, mặc dù các con số báo cáo thống kê thì đẹp nhưng thực chất của nền kinh tế Việt Nam hiện không được như những con số đó đâu.

Chính vì thế, với một nền kinh tế như vậy, trong thời gian dài vừa qua, các ngân hàng đổ tiền vào bất động sản rất nhiều, nếu không chặn lại sẽ rất dễ xảy ra bong bóng bất động sản.

Bởi vì những anh kinh doanh bất động sản nếu có vay được tiền nhiều sẽ đẩy mạnh việc mua bán bất động sản và đẩy giá lên và cứ thế giá bị đẩy lên tới cái mức như ngày xưa sẽ tạo thành bong bóng, khi đó sẽ ảnh hưởng tới cả nền kinh tế.

Hiện nội dung sửa đổi Thông tư 36 vẫn đang trong quá trình lấy ý kiến, tuy nhiên giả sử trong trường hợp quy định này được thông qua, theo ông đối với riêng bất động sản thì nên siết chung hay tùy phân khúc?

Hiện thị trường bất động sản thời gian qua khá sôi động ở phân khúc cao cấp và đây chính là rủi ro cho nền kinh tế. Những người có đủ tiền để mua bất động sản cao cấp ở Việt Nam thực ra không nhiều, có thể đếm trên đầu ngón tay được, thế nhưng mà tại sao gần đây bất động sản cao cấp lại nóng đến như vậy?

Bởi vì chủ yếu là những tay đầu cơ và những nhà kinh doanh bất động sản, họ lại trở lại cái bài toán trước đây, nhìn thấy triển vọng tốt, rồi TPP, hội nhập này kia, họ mong muốn là Việt kiều sẽ đổ về nước để mua nhà ở cao cấp... thành ra họ đầu tư nhiều vào phân khúc nhà ở cao cấp và đây là rủi ro rất lớn.

Mặc dù thị trường bất động sản nói chung thì đâu đó đã chững lại vào cuối năm 2015 nhưng bất động sản cao cấp và nghỉ dưỡng thì lại nở rộ.

Theo tôi, động thái siết tín dụng vào bất động sản của các ngân hàng thông qua việc sửa đổi Thông tư 36 tôi cho là hợp lý vào thời điểm này.

Nhìn vào bối cảnh hiện nay của thị trường bất động sản, nếu siết tín dụng lại chắc chắn sẽ gặp khó khăn. Liệu rằng có nên siết tất cả hay nên để mở cho một phân khúc bất động sản nào đó không, thưa ông?

Tôi đồng ý với việc siết tín dụng vào bất động sản tuy nhiên không nên siết tín dụng vào phân khúc nhà ở cho người có thu nhập thấp, người nghèo... kể cả nhà ở thương mại hay nhà ở xã hội.

Chúng ta nên có những biện pháp để tiếp tục nâng đỡ thị trường đó.

Bởi lẽ, nền kinh tế Việt Nam vẫn là nền kinh tế của một quốc gia thuộc nhóm nước có mức thu nhập trung bình, trong đó Việt Nam còn ở top cuối của nhóm trung bình. Chúng ta mới thoát được ngưỡng nghèo thôi, GDP đầu người hiện cũng chỉ ở mức đâu đó khoảng từ 2.000 - 2.500USD/người/năm.

Thành ra, nền kinh tế của mình vẫn cần một bệ đỡ từ bất động sản nhưng đó không phải là bất động sản cao cấp.

Cần thiết phải tập trung phát triển loại hình nhà ở này để vừa đạt được mục tiêu kinh doanh, đầu tư của doanh nghiệp, vừa đạt được mục tiêu an sinh xã hội, giải quyết được nhu cầu nhà ở cho người nghèo, đây là một trong những nhu cầu có thể nói là bức xúc nhất ở Việt Nam hiện nay.

Chúng ta cần phải hỗ trợ khu vực này, theo tôi Ngân hàng Nhà nước nên tiếp tục có những giải pháp hỗ trợ tín dụng cho khu vực này, có thể đưa ra một hạn mức nào đó, hoặc giảm hệ số rủi ro xuống thấp hơn một chút, kể cả hỗ trợ về lãi suất nữa...

Xin trân trọng cảm ơn ông!

Theo Bizlive

Tín dụng vẫn là nguồn vốn quan trọng nhất với bất động sản  Việc thay đổi hệ số rủi ro từ 150% lên 250% với các khoản vay kinh doanh bất động sản tại Dự thảo sửa đổi Thông tư 36/2014/TT-NHNN, theo PGS-TS. Trần Kim Chung, Phó viện trưởng Viện Nghiên cứu quản lý kinh tế Trung ương, thị trường sẽ gặp khó khăn khi nguồn tiền từ hệ thống ngân hàng bị siết chặt. PGS-TS....

Việc thay đổi hệ số rủi ro từ 150% lên 250% với các khoản vay kinh doanh bất động sản tại Dự thảo sửa đổi Thông tư 36/2014/TT-NHNN, theo PGS-TS. Trần Kim Chung, Phó viện trưởng Viện Nghiên cứu quản lý kinh tế Trung ương, thị trường sẽ gặp khó khăn khi nguồn tiền từ hệ thống ngân hàng bị siết chặt. PGS-TS....

1 triệu người Việt sững người xem clip bố lạnh lùng với con gái ở tòa: "Nếu chọn mẹ thì bố con mình cắt luôn từ đây", đau lòng với phản ứng của bé gái00:31

1 triệu người Việt sững người xem clip bố lạnh lùng với con gái ở tòa: "Nếu chọn mẹ thì bố con mình cắt luôn từ đây", đau lòng với phản ứng của bé gái00:31 Clip sốc: Nhóm trẻ con vô tư dùng con trăn dài 2,5m chơi nhảy dây, nhận cái kết đắng tức thì00:18

Clip sốc: Nhóm trẻ con vô tư dùng con trăn dài 2,5m chơi nhảy dây, nhận cái kết đắng tức thì00:18 Xôn xao câu chuyện "lòng tham" của người đàn ông đi xe con và 2 con cá bị rơi01:12

Xôn xao câu chuyện "lòng tham" của người đàn ông đi xe con và 2 con cá bị rơi01:12 Clip gây phẫn nộ ở Quảng Trị: Hai người phụ nữ cãi nhau rồi ném cốc thủy tinh khiến một em bé vô tội đổ máu00:43

Clip gây phẫn nộ ở Quảng Trị: Hai người phụ nữ cãi nhau rồi ném cốc thủy tinh khiến một em bé vô tội đổ máu00:43 Vụ clip người mặc đồ giống "vua cà phê" Đặng Lê Nguyên Vũ đánh nhau: Trung Nguyên lên tiếng00:17

Vụ clip người mặc đồ giống "vua cà phê" Đặng Lê Nguyên Vũ đánh nhau: Trung Nguyên lên tiếng00:17 Người phụ nữ phóng xe bỏ chạy sau tai nạn ở TP.HCM, kéo lê cả ân nhân vừa giúp mình: Đoạn clip gây phẫn nộ!01:26

Người phụ nữ phóng xe bỏ chạy sau tai nạn ở TP.HCM, kéo lê cả ân nhân vừa giúp mình: Đoạn clip gây phẫn nộ!01:26 Hàng chục thanh niên nhà trai bị giữ lại tại đám cưới vì chiếc iPhone 16 "không cánh mà bay" và câu nói của cô gái bị mất điện thoại gây tranh cãi00:35

Hàng chục thanh niên nhà trai bị giữ lại tại đám cưới vì chiếc iPhone 16 "không cánh mà bay" và câu nói của cô gái bị mất điện thoại gây tranh cãi00:35 Được đón dâu lúc nửa đêm, cô gái Trà Vinh có trải nghiệm nhớ đời00:56

Được đón dâu lúc nửa đêm, cô gái Trà Vinh có trải nghiệm nhớ đời00:56 Chuyện tình yêu của chàng trai 28 tuổi và bạn gái U60 gây xôn xao02:57

Chuyện tình yêu của chàng trai 28 tuổi và bạn gái U60 gây xôn xao02:57 Giật mình ngã nhào khi gặp xe CSGT, thanh niên dắt xe máy bỏ chạy trối chết để mặc bạn gái đứng bơ vơ giữa đường00:31

Giật mình ngã nhào khi gặp xe CSGT, thanh niên dắt xe máy bỏ chạy trối chết để mặc bạn gái đứng bơ vơ giữa đường00:31 Kinh hãi cảnh tài xế xe ôm ngồi trên nắp capo xe Limousine chạy trên đường00:23

Kinh hãi cảnh tài xế xe ôm ngồi trên nắp capo xe Limousine chạy trên đường00:23Tin đang nóng

Tin mới nhất

Còn nhiều băn khoăn về chứng nhận giỏi cấp tỉnh với học sinh điểm IELTS cao

Việc thực hiện chương trình, SGK mới còn nhiều khó khăn

Cấp phép tổ chức thi chứng chỉ HSK trở lại

Banner tìm hiểu ngày 22/12 của Trường ĐH Tôn Đức Thắng in hình lính Mỹ

Nhiều tỉnh cho học sinh nghỉ Tết hơn 10 ngày, Hà Nội lý giải nghỉ 8 ngày

Trường ĐH Kiên Giang dự kiến tuyển hơn 1.600 chỉ tiêu năm 2023

Trường Đại học Hồng Đức nâng cao chất lượng đào tạo sinh viên ngành giáo dục mầm non

Học sinh Hà Giang nghỉ Tết Quý Mão 12 ngày, từ 27 tháng Chạp

Nhiều tiết dạy sáng tạo tại hội thi giáo viên dạy giỏi Hà Nội

Trường Đại học Kinh tế Quốc dân công bố Đề án tuyển sinh đại học năm 2023

Tuyển sinh 2023: Đại học Kinh tế Quốc dân công bố đề án tuyển sinh

Cần cẩn trọng lựa chọn nhân sự, ra đề thi

Có thể bạn quan tâm

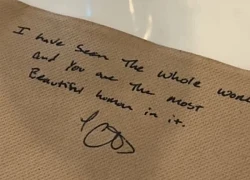

Lời nhắn không ngờ nữ hành khách nhận được từ phi công ngay giữa sân bay

Netizen

23:49:58 12/03/2025

'Bắc Bling' của Hoà Minzy chiếm vị trí Top 1 'MV ra mắt ấn tượng nhất toàn cầu'

Nhạc việt

23:42:29 12/03/2025

Công ty Sen Vàng lên tiếng xin lỗi lùm xùm kẹo rau của Thuỳ Tiên

Sao việt

23:34:14 12/03/2025

Cán mốc 225 tỷ doanh thu, 'Nhà Gia Tiên' tung poster đặc biệt chỉ khán giả xem phim rồi mới hiểu

Hậu trường phim

23:25:45 12/03/2025

Bóng tối đang phủ đen sự nghiệp của Kim Soo Hyun và câu chuyện về truyền thông hiện đại

Sao châu á

23:04:38 12/03/2025

7 mẹo luộc thịt trắng đẹp, không bị khô bở, giữ vị ngọt tự nhiên

Ẩm thực

22:48:16 12/03/2025

Fan Jennie "ngửa mặt lên trời": Chuyên trang âm nhạc khó tính nhất thế giới chấm điểm album RUBY cao kỷ lục, nhưng...

Nhạc quốc tế

22:26:36 12/03/2025

Xe máy điện va chạm ô tô, 1 học sinh ở Thanh Hóa tử vong

Tin nổi bật

22:19:43 12/03/2025

Ông Trump mua chiếc xe điện Tesla hơn 2 tỉ để ủng hộ tỉ phú Musk

Thế giới

22:08:40 12/03/2025

Bạn trai Jennifer Garner ra tối hậu thư sau khi Ben Affleck 'vượt quá ranh giới'

Sao âu mỹ

22:02:01 12/03/2025

Nữ hiệu trưởng bị cách chức vì mượn bằng cấp

Nữ hiệu trưởng bị cách chức vì mượn bằng cấp Hơn 10% thanh niên Việt Nam chưa tốt nghiệp tiểu học

Hơn 10% thanh niên Việt Nam chưa tốt nghiệp tiểu học

Tuyên Quang: Đẩy mạnh tín dụng cho nông nghiệp

Tuyên Quang: Đẩy mạnh tín dụng cho nông nghiệp Ngân hàng gặp khó khi nhận thế chấp đất hộ gia đình

Ngân hàng gặp khó khi nhận thế chấp đất hộ gia đình Ngân hàng sẽ hạn chế cho vay trung dài hạn

Ngân hàng sẽ hạn chế cho vay trung dài hạn CEO VietBank: "Làm ngân hàng phải thay đổi để phù hợp với yêu cầu hội nhập"

CEO VietBank: "Làm ngân hàng phải thay đổi để phù hợp với yêu cầu hội nhập" Thị trường bất động sản 2016: Nguy cơ "bong bóng" tích hơi?

Thị trường bất động sản 2016: Nguy cơ "bong bóng" tích hơi? Ngân hàng muốn "siết" cho vay kinh doanh bất động sản

Ngân hàng muốn "siết" cho vay kinh doanh bất động sản

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật?

Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật? Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật

Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che?

Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che? Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này?

Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này? Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn"

Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn" Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng

Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này

Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này