Tháng 9, lại thêm loạt ngân hàng ‘tính chuyện’ với trái phiếu

Câu chuyện ngân hàng ồ ạt phát hành trái phiếu không phải là mới, bởi trước áp lực gia tăng vốn huy động trung – dài hạn và tăng nền tảng vốn cấp hai khiến nhiều nhà băng buộc phải tính đến phương án này.

Chỉ tính riêng trong tháng 9 cũng đã có loạt ngân hàng tính chuyện với trái phiếu.

Gần đây nhất, ngày 27/09, Ngân hàng TMCP Công Thương Việt Nam ( VietinBank , HoSE: CTG) cho biết đã phát hành 4,000 tỷ đồng trái phiếu thứ cấp năm 2019 ra công chúng.

Theo đó, VietinBank chào bán 400,000 trái phiếu với mệnh giá 10 triệu đồng/trái phiếu, bao gồm 200,000 trái phiếu kỳ hạn 7 năm, đáo hạn vào năm 2026 và 200,000 trái phiếu kỳ hạn 10 năm, đáo hạn vào năm 2029.

Đây là số trái phiếu nằm trong đợt mở bán ra công chúng đầu tiên của VietinBank trong năm 2019 và nằm trong kế hoạch 5,000 tỷ đồng trái phiếu phát hành ra công chúng của nhà băng này.

Trái phiếu này của VietinBank xác lập nghĩa vụ trả nợ trực tiếp và thỏa mãn các điều kiện để tính vào vốn cấp 2 theo quy định. Lãi suất trái phiếu thả nổi theo lãi suất của 4 ngân hàng (VietinBank, BIDV, Vietcombank và Agribank).

VietinBank cho biết, số tiền phát hành 4,000 tỷ đồng trái phiếu đợt 1 sẽ được sử dụng để tăng quy mô vốn hoạt động cung ứng tín dụng cho nền kinh tế và đảm bảo các tỷ lệ an toàn theo quy định của Ngân hàng Nhà nước.

Bên cạnh đó, VietinBank dự kiến sẽ mở bán trái phiếu ra công chúng đợt 2 vào đầu tháng 10/2019 sau khi được UBCKNN chấp thuận.

Ngân hàng TMCP Phát triển TPHCM ( HDBank , HoSE: HDB) cũng vừa phát hành thành công 10,000 trái phiếu riêng lẻ đợt 3 lần 2 năm 2019, tương ứng tổng giá trị 1 tỷ đồng.

Video đang HOT

Trái phiếu HDBank phát hành có kỳ hạn 7 năm với lãi suất danh nghĩa và lãi suất phát hành thực tế là 8.7%/năm. Tuy nhiên, trái phiếu này không đủ điều kiện được tính vào vốn cấp 2 của HDBank.

Như vậy, tính từ đầu năm 2019 đến nay, HDBank đã phát hành được 7,506 tỷ đồng trái phiếu riêng lẻ.

Ngoài ra, trong tháng 9 vừa qua, HĐQT Ngân hàng TMCP Sài Gòn – Hà Nội (HNX: SHB) quyết định xin ý kiến cổ đông bằng văn bản về việc phát hành và niêm yết 500 triệu USD trái phiếu quốc tế.

Cụ thể, SHB dự kiến phát hành 300 triệu USD trái phiếu quốc tế tăng vốn cấp 2 (trái phiếu vốn cấp 2 được mua sau 5 năm 1 ngày, không có đảm bảo và không kèm chứng quyền, không chuyển đổi) và 200 triệu USD trái phiếu quốc tế cao cấp (trái phiếu không chuyển đổi, không có bảo đảm và không kèm chứng quyền).

Đây là trái phiếu dưới dạng bút toán ghi sổ hoặc dữ liệu điện tử, được phát hành và thanh toán bằng USD với mệnh giá 1,000 USD hoặc bội số của 1,000 USD hoặc mệnh giá khác phù hợp với quy tắc và quy định của Sở Giao dịch Chứng khoán nước ngoài dự kiến niêm yết.

Giá chào bán dự kiến khoảng 100% mệnh giá. Kỳ hạn trái phiếu dự kiến là kỳ hạn 3-5 năm với trái phiếu quốc tế cao cấp và 10 năm đối với trái phiếu quốc tế tăng vốn cấp 2.

Số lượng trái phiếu phát hành tùy thị trường từng thời điểm với lãi suất cố định hoặc lãi suất thả nổi hoặc kết hợp cả 2. Lãi suất cụ thể được xác định theo phương pháp dựng sổ trên sơ sở nhu cầu của nhà đầu tư. SHB quyết định mức lãi suất trái phiếu phù hợp với quy định của NHNN và tùy điều kiện thị trường tại thời điểm phát hành, lãi suất tham chiếu dựa trên lãi suất trái phiếu Chính phủ Mỹ kỳ hạn 5 năm.

Nguồn trả nợ gốc từ gốc đến hạn của các phương án cấp tín dụng, nguồn trả nợ lãi từ lãi thu được định kỳ của các phương án cấp tín dụng.

SHB dự kiến phát hành trái phiếu trong quý 4/2019 và năm 2020, tùy thuộc vào tình hình thị trường và nhu cầu của Ngân hàng. Trái phiếu quốc tế do SHB phát hành dự kiến được niêm yết tại Sở giao dịch chứng khoán Singapore.

Mục đích SHB khi thực hiện phát hành trái phiếu ra thị trường nước ngoài nhằm đa dạng kênh huy động vốn, hạn chế việc phụ thuộc vào nguồn huy động ngoại tệ, tạo thêm nền tảng cho việc thực hiện các chuẩn mực an toàn vốn theo Basel II và các chuẩn mực tài chính quốc tế.

Trước đó, theo công bố của Chứng khoán Sài Gòn (SSI), 8 tháng đầu năm, các ngân hàng thương mại đã phát hành trái phiếu với tổng giá trị 56,060 tỷ đồng, chiếm 47.9% toàn thị trường.

Trong đó có 5 ngân hàng thương mại phát hành nhiều nhất, chiếm tới 83% tổng giá trị phát hành 8 tháng đầu 2019 của nhóm ngân hàng là VPBank 13,860 tỷ đồng, HDBank 11,600 tỷ đồng, ACB 7,850 tỷ đồng, VIB 6,450 tỷ đồng và LienVietPostBank 6,100 tỷ đồng.

Hầu hết trái phiếu ngân hàng có lãi suất cố định và trả lãi hàng năm; trong đó lãi suất và kỳ hạn bình quân của nhóm ngân hàng là 6.75%/năm và 3.3 năm.

Trong khi các ngân hàng ồ ạt phát hành trái phiếu là vậy, riêng Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HOSE: BID) thì mua lại 4,000 tỷ đồng trái phiếu tăng vốn phát hành đợt 2 năm 2014.

Trước đó, ngày 08/08/2019, BIDV cũng đã thực hiện mua lại toàn bộ 3,300 tỷ đồng trái phiếu tăng vốn phát hành đợt 1 năm 2014.

Như vậy trong năm nay, BIDV đã thực hiện mua lại toàn bộ 7,300 tỷ đồng trái phiếu tăng vốn phát hành trong năm 2014.

Minh An

Theo Vietnamdaily.net.vn

Ngân hàng cơ cấu lại nguồn vốn để lên Basel II

Để đáp ứng theo tiêu chuẩn của Basel II, nhiều ngân hàng khó tăng vốn cấp 1 (vốn chủ sở hữu) nên phải tìm cách tăng vốn cấp 2 (vốn bổ sung của ngân hàng), điều này cũng gây khó cho không ít ngân hàng.

MSB là một trong 10 ngân hàng trong nước được chấp thuận đáp ứng chuẩn Basel II

Không thể không tăng vốn

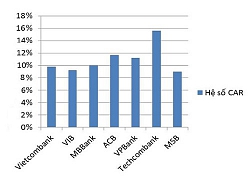

Theo lộ trình của Ngân hàng Nhà nước (NHNN), kể từ năm 2020, tất cả ngân hàng thương mại đều phải áp dụng Basel II. Đến nay, 17 ngân hàng thương mại đã đăng ký áp dụng Thông tư 41/2016/TT-NHNN ngày 30/12/2016 của Thống đốc NHNN quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài trước thời hạn, trong đó có 10 ngân hàng thương mại là: Vietcombank, VIB, OCB, VPBank, MB, ACB, TPBank, Techcombank, MSB, HDBank và 1 ngân hàng ngoại là Shinhan Bank đã được NHNN chấp thuận cho áp dụng Basel II trước thời hạn.

Theo tiêu chuẩn Basel II, các ngân hàng phải thực hiện được 3 trụ cột chính là hệ số an toàn vốn tối thiểu (CAR) ở mức 8%, giám sát của cơ quan quản lý và công bố thông tin trong quản trị ngân hàng. Vì thế, đây được xem là khó khăn, thách thức rất lớn của ngành ngân hàng. Ông Peter Verhoeven, Giám đốc điều hành công ty tư vấn tài chính 6 Sigma cho biết, các ngân hàng trên thế giới đều gặp phải thách thức này, nên cần đến sự cam kết của ban lãnh đạo để định hướng đến các bộ phận, phòng ban của ngân hàng.

Các chuyên gia tính toán, việc triển khai theo chuẩn mức vốn của Basel II đòi hỏi nguồn tài chính rất lớn, khoảng từ 10-15 triệu USD. Đây là thách thức rất lớn bởi nhiều ngân hàng của Việt Nam có quy mô nhỏ. Do vậy, các ngân hàng phải nỗ lực tăng vốn tự có như phát hành chứng chỉ tiền gửi kỳ hạn dài để tăng vốn cấp 2, không chia cổ tức để bổ sung vốn tự có, tăng vốn điều lệ theo hình thức trả cổ tức bằng cổ phiếu, hay phát hành thêm cổ phiếu cho cổ đông hiện hữu... Tiêu biểu như Techcombank, dù đến cuối năm 2018, tổng tài sản của toàn ngân hàng đạt hơn 320.900 tỷ đồng, tăng 19,2%, nhưng trong mùa ĐHCĐ vừa qua, ngân hàng này tiếp tục lần thứ 8 không chia cổ tức để bổ sung vốn chủ sở hữu.

Thực tế là việc tăng vốn rất quan trọng để lên chuẩn Basel II. Như BIDV, ngân hàng này cũng được lựa chọn là một trong số những ngân hàng thực hiện thí điểm Basel II. Nhưng trong khi các "bạn đồng trang lứa" đã lên chuẩn thì ngân hàng này vẫn chưa được chấp thuận do chưa đáp ứng tiêu chuẩn về vốn. Vì thế, BIDV đã phải đẩy mạnh bán vốn cho nhà đầu tư nước ngoài là KEB Hana Bank với giá 882 triệu USD và dự kiến trong quý III sẽ hoàn tất quá trình tăng vốn để có thể áp dụng Basel II ngay trong năm nay.

Sẽ kiểm soát tăng vốn ảo

Đứng trước áp lực tăng vốn, không ít ngân hàng đã phải tìm đủ mọi cách để tăng vốn, như mua chéo trái phiếu hoặc cơ cấu lại danh mục tài sản hiện có. Việc cơ cấu lại này được thực hiện bằng cách thay vì cho vay các danh mục rủi ro cao như bất động sản, các nhà băng định hướng xuống các danh mục rủi ro thấp, sử dụng hiệu quả biện pháp giảm thiểu rủi ro như quản lý tài sản bảo đảm. Vì thế, một số ngân hàng có thể không có động thái tăng vốn, nhưng cơ cấu lại danh mục tài sản, quản lý tài sản đảm bảo thì được ghi nhận giảm thiểu rủi ro, giảm nhu cầu về vốn với danh mục tài sản đó. Cách làm này có lợi đối với các ngân hàng quy mô nhỏ bởi sẽ dễ dàng thay đổi danh mục đầu tư.

Bên cạnh đó, với việc mua chéo trái phiếu giữa các tổ chức tín dụng, nhiều ý kiến lo ngại sẽ gây ra tình trạng sở hữu chéo. Theo bà Trần Thị Thu Hằng, đại diện Cơ quan thanh tra giám sát ngân hàng của NHNN, NHNN đã có nhiều giải pháp xử lý tình trạng sở hữu chéo trái phiếu hoặc tăng vốn ảo trong hệ thống ngân hàng. Việc sửa đổi, bổ sung một số điều của Thông tư 36/2014/TT-NHNN quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đã đưa ra nhiều biện pháp siết chặt hơn, như việc góp vốn vào tổ chức tín dụng khác sẽ bị khống chế chỉ được 5% và không quá 2 tổ chức tín dụng, hoặc việc ngân hàng nắm vốn hoặc trái phiếu của các tổ chức tín dụng khác nhằm tăng vốn cấp 2 cũng bị trừ thẳng vào vốn.

Trước bối cảnh không ít ngân hàng khó hoàn thành theo tiêu chuẩn Basel II, các chuyên gia cho rằng, cơ quan quản lý cần đẩy nhanh tốc độ phê duyệt nhà đầu tư chiến lược nước ngoài. Chuyên gia kinh tế, TS. Cấn Văn Lực đánh giá gọi vốn đầu tư nước ngoài đang được xem là con đường ngắn nhất và mang lại giá trị cao. Ngoài ra, với các ngân hàng bị kiểm soát đặc biệt, đại diện NHNN cho biết sẽ cho phép các ngân hàng này có thêm thời gian để nâng chuẩn, nhưng sẽ phải chịu những điều khoản chặt chẽ, yêu cầu quy định về hệ số rủi ro cao hơn.

Hương Dịu

Theo haiquanonline.com.vn

LienVietPostBank phát hành 3.100 tỷ VND trái phiếu kỳ hạn 10 năm, lãi suất cố định 7,35%  Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm. Ảnh minh họa. Ngày 23/7, Ngân hàng TMCP Bưu điện Liên Việt - LienVietPostBank (mã LPB) cho biết vừa phát hành thành công 3.100 tỷ VND trái phiếu dài hạn kỳ hạn 10 năm theo hình thức phát hành riêng lẻ, lãi suất cố định...

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản bảo đảm. Ảnh minh họa. Ngày 23/7, Ngân hàng TMCP Bưu điện Liên Việt - LienVietPostBank (mã LPB) cho biết vừa phát hành thành công 3.100 tỷ VND trái phiếu dài hạn kỳ hạn 10 năm theo hình thức phát hành riêng lẻ, lãi suất cố định...

Triệt phá băng nhóm mua bán "bóng cười", thu lợi bất chính hơn 105 tỷ đồng01:55

Triệt phá băng nhóm mua bán "bóng cười", thu lợi bất chính hơn 105 tỷ đồng01:55 TP.HCM: Tai nạn liên hoàn ở xã Xuân Thới Sơn, 2 người bị thương nặng15:40

TP.HCM: Tai nạn liên hoàn ở xã Xuân Thới Sơn, 2 người bị thương nặng15:40 Nguy cơ thảm họa chết người ở Nam Á08:12

Nguy cơ thảm họa chết người ở Nam Á08:12 Danh tính 3 người tử vong vụ ô tô lao xuống sông sau tai nạn10:19

Danh tính 3 người tử vong vụ ô tô lao xuống sông sau tai nạn10:19 TP.HCM: Công an xác minh clip dàn cảnh mua đồ lừa bé gái 11 tuổi lấy tiền09:52

TP.HCM: Công an xác minh clip dàn cảnh mua đồ lừa bé gái 11 tuổi lấy tiền09:52 Trung Quốc bác bỏ cáo buộc chiếu tia laser nhắm vào máy bay Đức09:02

Trung Quốc bác bỏ cáo buộc chiếu tia laser nhắm vào máy bay Đức09:02 Ukraine cáo buộc Nga tấn công UAV nhiều kỷ lục08:32

Ukraine cáo buộc Nga tấn công UAV nhiều kỷ lục08:32 Hàn Quốc phải trả 10 tỉ USD để Mỹ bảo vệ quân sự?08:57

Hàn Quốc phải trả 10 tỉ USD để Mỹ bảo vệ quân sự?08:57 Mỹ trừng phạt quan chức Liên Hiệp Quốc điều tra các vụ lạm dụng ở Gaza09:42

Mỹ trừng phạt quan chức Liên Hiệp Quốc điều tra các vụ lạm dụng ở Gaza09:42 Anh - Pháp sẽ phối hợp răn đe hạt nhân trong khủng hoảng09:14

Anh - Pháp sẽ phối hợp răn đe hạt nhân trong khủng hoảng09:14 Đập thủy điện chứa lượng nước khổng lồ đang gây lệch cực trái đất?09:50

Đập thủy điện chứa lượng nước khổng lồ đang gây lệch cực trái đất?09:50Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xót xa cảnh Katy Perry kìm nén, cố không khóc giữa lúc chia tay Orlando Bloom

Sao âu mỹ

08:40:45 18/07/2025

'Hoàng tử nhạc Việt' từng là thợ sửa máy in, giờ kín tiếng bên vợ kém 24 tuổi

Sao việt

08:37:18 18/07/2025

Đã có người tử vong vì nhiễm liên cầu lợn, Bộ Y tế khuyến cáo 6 cách phòng, chống bệnh

Sức khỏe

08:36:51 18/07/2025

HLE sớm rời EWC 2025 khiến fan cũng "bó tay"

Mọt game

08:36:15 18/07/2025

Gameshow 'chữa lành' gây sốt: Liều thuốc tinh thần hay trào lưu nhất thời?

Tv show

08:34:17 18/07/2025

"Sát thủ không chiến" Nga phun lửa 2.200C, Ukraine báo động

Thế giới

08:33:27 18/07/2025

Truy tố giang hồ Bình "Kiểm" và đồng phạm

Pháp luật

08:31:04 18/07/2025

Một xã ghi nhận 214 con lợn chết, người dân đào hố sẵn chờ tiêu hủy

Tin nổi bật

08:23:09 18/07/2025

Vì sao Quang Dương pickleball sẵn sàng từ bỏ 8 tỷ/năm ở Mỹ để về Việt Nam?

Sao thể thao

08:13:19 18/07/2025

Nữ sinh đạt điểm tuyệt đối 3 môn, ĐH top 1 gọi điện mời nhập học trong đêm nhưng bị cô từ chối khiến ai cũng ngỡ ngàng

Netizen

08:07:08 18/07/2025

‘Trùm’ BOT Tasco: Cổ phiếu ‘lau sàn’, lợi nhuận lao dốc

‘Trùm’ BOT Tasco: Cổ phiếu ‘lau sàn’, lợi nhuận lao dốc Vietcombank đạt 17.250 tỷ đồng lợi nhuận trước thuế 9 tháng năm 2019

Vietcombank đạt 17.250 tỷ đồng lợi nhuận trước thuế 9 tháng năm 2019

Tổng nợ của VietinBank vượt 1,12 triệu tỉ đồng, gấp hơn 30 lần vốn điều lệ

Tổng nợ của VietinBank vượt 1,12 triệu tỉ đồng, gấp hơn 30 lần vốn điều lệ 8 tháng đầu năm, lợi nhuận Agribank báo đạt 8.820 tỷ đồng

8 tháng đầu năm, lợi nhuận Agribank báo đạt 8.820 tỷ đồng VietinBank vẫn đang 'dậm chân tại chỗ'

VietinBank vẫn đang 'dậm chân tại chỗ' Định hướng điều hành chính sách tiền tệ: Ổn định vĩ mô, đẩy mạnh tái cơ cấu

Định hướng điều hành chính sách tiền tệ: Ổn định vĩ mô, đẩy mạnh tái cơ cấu Tín dụng vẫn tăng trưởng ì ạch vì đâu?

Tín dụng vẫn tăng trưởng ì ạch vì đâu? Phát hành xong 4.000 tỷ đồng trái phiếu, VietinBank dự tính huy động tiếp ngay đầu tháng 10

Phát hành xong 4.000 tỷ đồng trái phiếu, VietinBank dự tính huy động tiếp ngay đầu tháng 10 Tập đoàn Bảo Việt: Hoạt động ngân hàng suy giảm, công ty liên kết làm ăn bết bát?

Tập đoàn Bảo Việt: Hoạt động ngân hàng suy giảm, công ty liên kết làm ăn bết bát? Các ngân hàng yếu kém liệu có "cán đích" Basel II?

Các ngân hàng yếu kém liệu có "cán đích" Basel II? Cơ cấu lại danh mục tài sản để hướng tới Basel II

Cơ cấu lại danh mục tài sản để hướng tới Basel II Nâng hạng, chờ phán quyết từ FTSE

Nâng hạng, chờ phán quyết từ FTSE Nhiều ngân hàng sẽ lỗi hẹn Basel II?

Nhiều ngân hàng sẽ lỗi hẹn Basel II? Agribank dự kiến phát hành 5.000 tỷ đồng trái phiếu

Agribank dự kiến phát hành 5.000 tỷ đồng trái phiếu Trước ngày tái hôn, tôi bật khóc khi nhận được lời đề nghị từ mẹ vợ cũ

Trước ngày tái hôn, tôi bật khóc khi nhận được lời đề nghị từ mẹ vợ cũ CSGT Hà Nội hóa trang 'chỉ điểm' tài xế rời quán nhậu, 30 phút xử lý 10 'ma men'

CSGT Hà Nội hóa trang 'chỉ điểm' tài xế rời quán nhậu, 30 phút xử lý 10 'ma men' Công ty Hàn lãnh hậu quả vì vụ nhân viên đánh cô gái Việt ở photobooth

Công ty Hàn lãnh hậu quả vì vụ nhân viên đánh cô gái Việt ở photobooth Mỹ nhân Hàn đổi đời nhờ diện áo dài Việt, cứ xuất hiện là tẩy não cả thế giới!

Mỹ nhân Hàn đổi đời nhờ diện áo dài Việt, cứ xuất hiện là tẩy não cả thế giới! Chấn động MXH: CEO công ty tỷ đô ngoại tình với nhân viên, bị bắt quả tang ngay tại concert Coldplay!

Chấn động MXH: CEO công ty tỷ đô ngoại tình với nhân viên, bị bắt quả tang ngay tại concert Coldplay! Công bố trọng tội hiếp dâm khiến Ngô Diệc Phàm vào "nhà đá" 13 năm và bị trục xuất khỏi Trung Quốc

Công bố trọng tội hiếp dâm khiến Ngô Diệc Phàm vào "nhà đá" 13 năm và bị trục xuất khỏi Trung Quốc 3 mẹo giúp nhà cửa mát lạnh như bật điều hòa, thử rồi mới thấy: Đỉnh!

3 mẹo giúp nhà cửa mát lạnh như bật điều hòa, thử rồi mới thấy: Đỉnh! Kia Carens chính thức có bản chạy điện, dễ hút khách nếu về Việt Nam

Kia Carens chính thức có bản chạy điện, dễ hút khách nếu về Việt Nam Giám đốc ngân hàng tố vợ ngoại tình với HLV thể hình, công khai "bằng chứng" từ camera gắn trên ô tô

Giám đốc ngân hàng tố vợ ngoại tình với HLV thể hình, công khai "bằng chứng" từ camera gắn trên ô tô Diễn viên Huỳnh Anh Tuấn đột quỵ, cấp cứu trong tình trạng nguy kịch

Diễn viên Huỳnh Anh Tuấn đột quỵ, cấp cứu trong tình trạng nguy kịch Công ty Hàn Quốc 'xin lỗi nhân dân Việt Nam', cam kết sa thải nhân viên đánh cô gái Việt

Công ty Hàn Quốc 'xin lỗi nhân dân Việt Nam', cam kết sa thải nhân viên đánh cô gái Việt Đang nhậu trước nhà nghe 2 tiếng nổ, người đàn ông ôm cổ nghi trúng đạn, sau đó tử vong

Đang nhậu trước nhà nghe 2 tiếng nổ, người đàn ông ôm cổ nghi trúng đạn, sau đó tử vong Dân mạng Hàn trước vụ gây gổ ở tiệm photobooth Hà Nội: Mong đừng ai hiểu lầm nó đại diện cho bất kỳ điều gì

Dân mạng Hàn trước vụ gây gổ ở tiệm photobooth Hà Nội: Mong đừng ai hiểu lầm nó đại diện cho bất kỳ điều gì Lê Phương đưa con gái dự tiệc, lời nhắn giản dị bất ngờ khiến khán giả xúc động nhớ đến Quý Bình

Lê Phương đưa con gái dự tiệc, lời nhắn giản dị bất ngờ khiến khán giả xúc động nhớ đến Quý Bình Nữ thủ khoa khối A00 gây sốt: Vẻ đẹp trí tuệ mới là bền vững nhất

Nữ thủ khoa khối A00 gây sốt: Vẻ đẹp trí tuệ mới là bền vững nhất Nguyên nhân diễn viên Huỳnh Anh Tuấn bị đột quỵ, cấp cứu trong tình trạng nguy kịch

Nguyên nhân diễn viên Huỳnh Anh Tuấn bị đột quỵ, cấp cứu trong tình trạng nguy kịch Jack được gì sau cuộc họp báo kéo dài 2 giờ ngày 16/7?

Jack được gì sau cuộc họp báo kéo dài 2 giờ ngày 16/7? Đỉnh nóc kịch trần: Nam sinh cùng lúc "ẵm" 5 danh hiệu thủ khoa

Đỉnh nóc kịch trần: Nam sinh cùng lúc "ẵm" 5 danh hiệu thủ khoa