Techcombank tăng trưởng mạnh nhưng nợ cũng tăng cao

Báo cáo tài chính quý III của Techcombank cho thấy đà tăng trưởng khá tốt của doanh nghiệp này tuy nhiên nợ phải trả cũng tiếp tục tăng hơn 4.000 tỷ đồng.

Techcombank tăng lợi nhuận hàng nghìn tỷ đồng từ đầu năm đến nay.

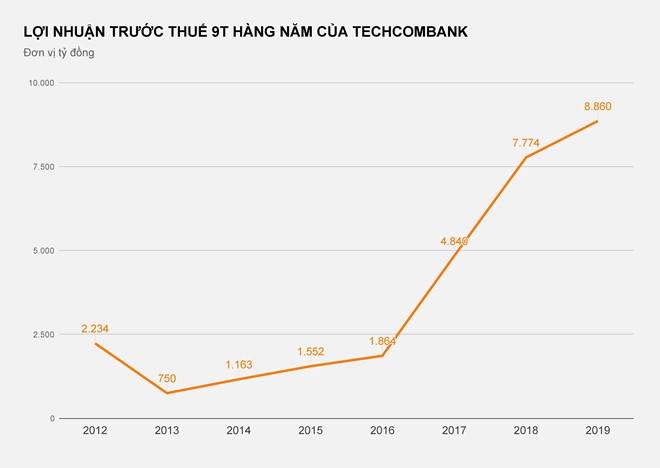

Báo cáo tài chính hợp nhất quý III mới công bố của Ngân hàng TMCP Kỹ thương Việt Nam – Techcombank (mã chứng khoán TCB) cho biết ngân hàng ghi nhận lãi trước thuế 8.860 tỷ đồng, tăng 14% so với cùng kỳ. Riêng quý III, ngân hàng có lãi trước thuế 3.198 tỷ đồng, tăng 24% so với cùng kỳ.

Lợi nhuận sau thuế thu nhập doanh nghiệp của ngân hàng tại Báo cáo kết quả hoạt động kinh doanh hợp nhất quý III/2019 tăng trên 523 tỉ đồng (25,4%) so với cùng kỳ năm 2018.

Đến cuối tháng 9, tổng dư nợ cho vay khách hàng của Techcombank đã đạt trên 202.462 tỷ đồng, tăng 28,5% so với đầu năm. Đây là mức tăng kỷ lục trong số các ngân hàng đã công bố kết quả kinh doanh.

Tăng trưởng tín dụng đến cuối quý III của ngân hàng này cũng đạt 12,5%, trong khi mức tăng tín dụng nhà băng này được phê duyệt cho cả năm nay là 17%.

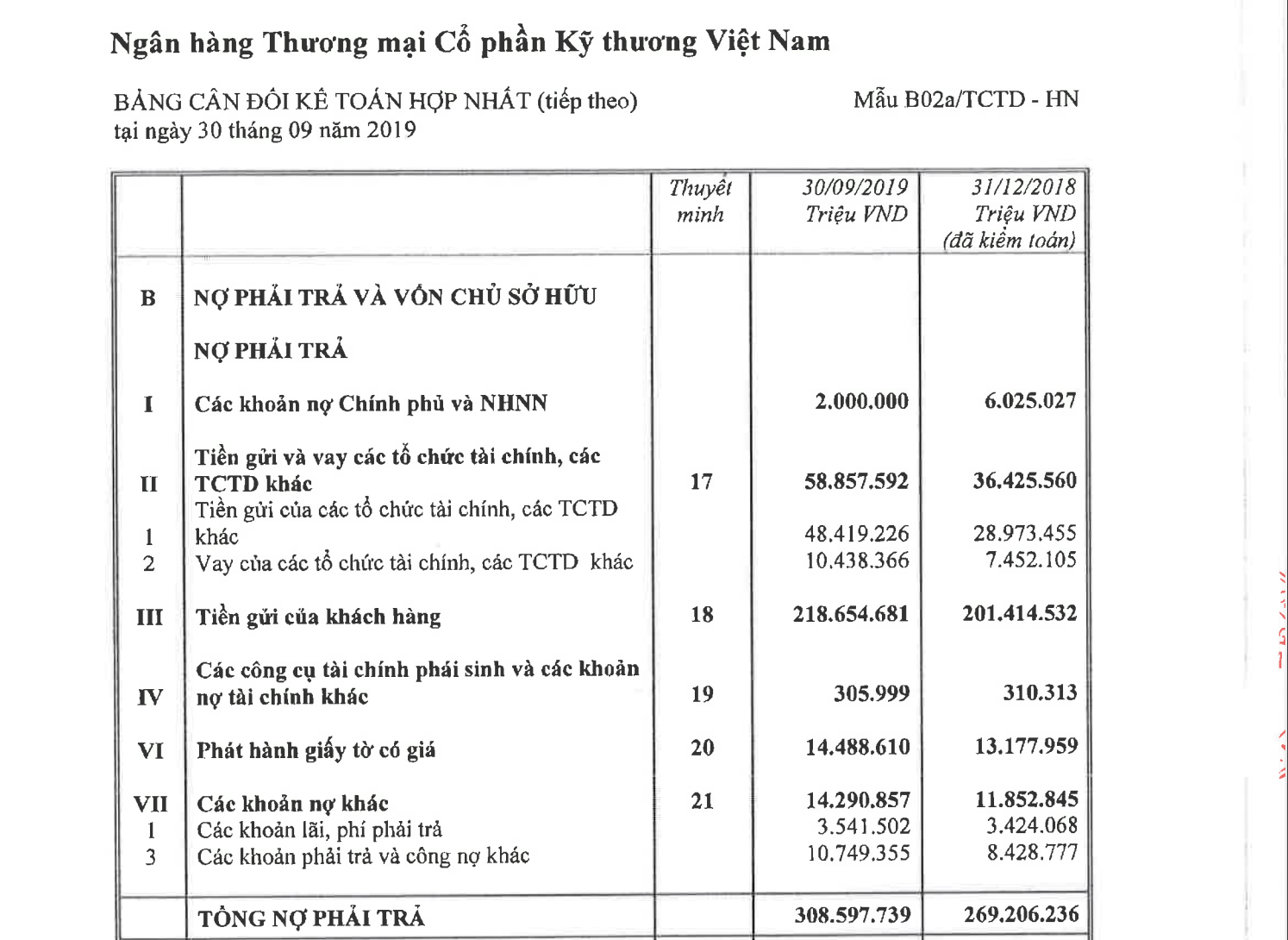

Bảng cân đối kế toán hợp nhất quý III của TCB

Một thông tin đáng chú ý về hoạt động kinh doanh của TCB là tổng tài sản của doanh nghiệp đã tăng gần 7.000 tỷ đồng lên mức hơn 367.538 tỷ đồng. Tuy nhiên, nợ phải trả của TCB cũng tăng thêm hơn 4.000 tỷ đồng so với quý II lên mức hơn 308.597 tỷ đồng. Trong đó, chiếm phần lớn về dư nợ vẫn là tiền gửi của khách hàng với hơn 218.000 tỷ đồng, tiền gửi của các tổ chức tín dụng ở mức gần 60.000 tỷ đồng. Ngoài ra, TCB vẫn đang còn hơn 19.000 tỷ đồng chưa phân phối.

Báo cáo của Techcombank được gửi tới Uỷ ban Chứng khoán nhà nước (SSC) giải trình nguyên nhân khiến lợi nhuận sau thuế thu nhập doanh nghiệp của ngân hàng tại Báo cáo kết quả hoạt động kinh doanh hợp nhất quý III/2019 và lũy kế 9 tháng đầu năm 2019 cùng thay đổi trên 10% so với cùng kỳ năm 2018 là do ngân hàng tăng quy mô hoạt động, tăng thu nhập lãi, tăng thu nhập từ hoạt động mua bán đầu tư chứng khoán và kiểm soát tốt chi phí dự phòng rủi ro tín dụng.

Lợi nhuận của ngân hàng Techcombank.

Video đang HOT

Theo giải trình của Techcombank, lợi nhuận sau thuế thu nhập doanh nghiệp của ngân hàng tại Báo cáo kết quả hoạt động kinh doanh hợp nhất quý III/2019 tăng trên 523 tỉ đồng (25,4%) so với cùng kỳ năm 2018. “Nguyên nhân chủ yếu là do thu nhập lãi thuần tăng 505.161 triệu đồng (16,2%), tăng thu nhập từ hoạt động mua bán chứng khoán đầu tư thêm 485.091 triệu đồng” – Techcombank lý giải.

Trước đó, một số chuyên gia cho rằng việc mở rộng cho vay khách hàng và giảm tỷ lệ trích lập dự phòng là hai nguyên nhân chính mang lại lợi nhuận cho TCB trong 9 tháng đầu năm nay.

Ngoài ra, cho vay khách hàng tăng mạnh là nguyên nhân trực tiếp khiến khoản thu nhập lãi thuần (tiền thu được từ lãi cho vay trừ lãi đi vay) ngân hàng tăng gần 24% so với cùng kỳ, đạt trên 10.105 tỷ. Thu nhập ngoài lãi, bao gồm các khoản thu nhập bất thường và thu hồi nợ tăng 9% so với cùng kỳ, chiếm 30% tổng doanh thu.

Theo quy định tại Thông tư 155/2015 của Bộ Tài chính, tổ chức niêm yết và các công ty đại chúng quy mô lớn phải giải trình nguyên nhân khi lợi nhuận sau thuế thu nhập doanh nghiệp tại báo cáo kết quả hoạt động kinh doanh của kỳ công bố thay đổi từ 10% trở lên so với báo cáo cùng kỳ năm trước

Theo Thoidai.com.vn

Các tín hiệu cảnh báo cổ phiếu BIDV đã bắt đầu xuất hiện

Mô hình lợi nhuận của BID vẫn dựa trên tín dụng truyền thống lấy chênh lệch tiền gửi và cho vay làm chủ đạo nhưng ngày càng cho thấy bất cập và chưa đáp ứng được yêu cầu phát triển bền vững trong thời đại mới.

Giá cổ phiếu của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID) đã tăng trưởng liên tục trong thời gian qua. Tuy nhiên, các tín hiệu cảnh báo đã bắt đầu xuất hiện.

Hội sở Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID). Nguồn: Internet

Hiệu quả sinh lời kém

Thu nhập lãi thuần của BID thường xuyên đứng đầu trong ngành ngân hàng (chỉ tính các ngân hàng có giao dịch trên HOSE, HNX và UPCoM). Tuy nhiên, ngân hàng này tỏ ra khá yếu về mặt hiệu quả sinh lời. BID ít khi chen chân được vào top 5 các ngân hàng có ROE và ROA cao nhất trên thị trường Việt Nam.

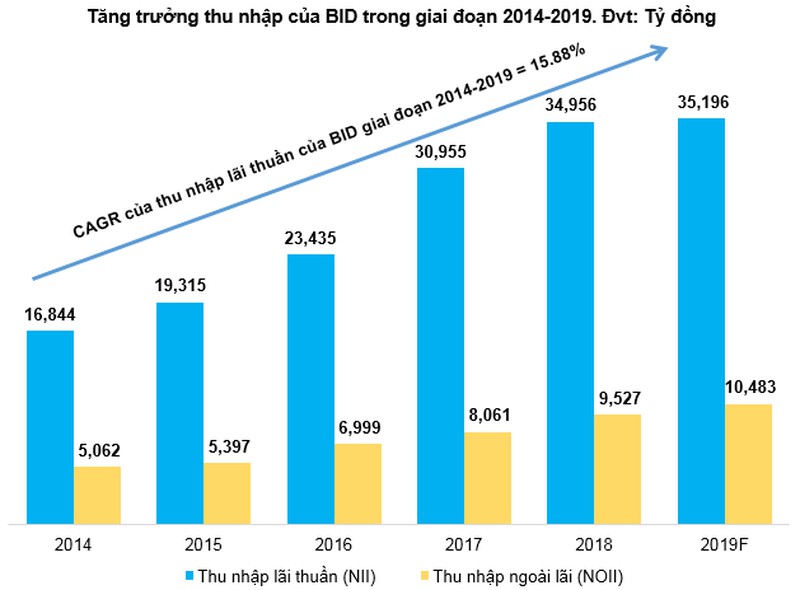

Tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) của thu nhập lãi thuần của ngân hàng này trong giai đoạn 2014-2018 chỉ ở mức 15.88%. Nếu nhìn sang sự tăng trưởng bùng nổ của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) hay Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB) thì ta sẽ thấy kết quả này rất khiêm tốn.

Nguồn: VietstockFinance

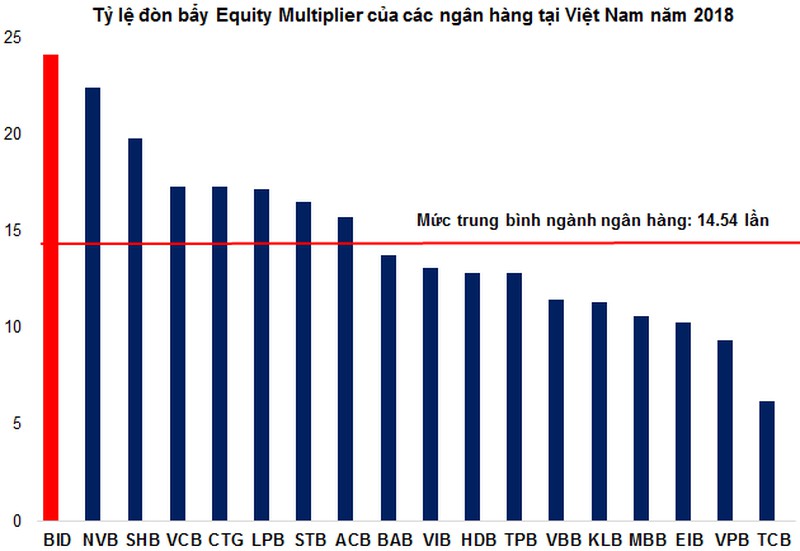

Tỷ lệ đòn bẩy quá cao

Các ngân hàng có tỷ lệ đòn bẩy thấp hơn mức trung bình ngành không phải lúc nào cũng an toàn. Nhà đầu tư còn phải xét đến nhiều yếu tố khác như uy tín, bề dày kinh nghiệm... Tuy nhiên, những ngân hàng có tỷ lệ đòn bẩy quá cao thì chắc chắn sẽ rủi ro.

Tỷ lệ Equity Multiplier của BID trong năm 2018 đạt 24.07 và gấp 1.66 lần mức trung bình ngành ngân hàng. Hiện tại, người viết vẫn chưa thấy có dấu hiệu gì cho thấy tỷ lệ này sẽ được cải thiện theo chiều hướng tích cực trong năm 2019.

Nguồn: VietstockFinance

Mô hình thu nhập truyền thống

Mô hình lợi nhuận của BID vẫn dựa trên tín dụng truyền thống lấy chênh lệch tiền gửi và cho vay làm chủ đạo. Mô hình này ngày càng cho thấy những bất cập và chưa đáp ứng được yêu cầu phát triển bền vững trong thời đại mới.

Tổng thu nhập hoạt động (TOI - Total Operating Income) của BID được đóng góp phần lớn bởi thu nhập lãi thuần (NII - Net Interest Income). Tăng trưởng của thu nhập ngoài lãi (NOII - Non-Interest Income) không thực sự ấn tượng. Tỷ lệ NOII/TOI chỉ duy trì quanh mức 21%. Tỷ lệ NOII/TOI đạt mức cao thể hiện chất lượng tăng trưởng và ở một khía cạnh nào đó là đẳng cấp của ngân hàng.

Nguồn: VietstockFinance

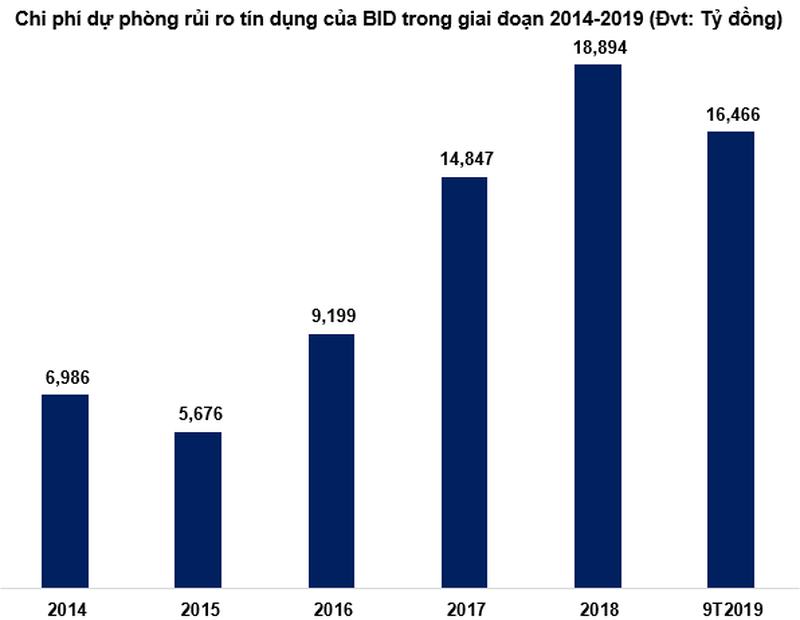

Chi phí dự phòng rủi ro tín dụng tăng mạnh (năm 2018 tăng 27.26% so với năm 2017) trong những năm gần đây. Chi phí dự phòng 9 tháng đầu năm 2019 đã tăng 14.77% so với cùng kỳ năm trước. Trong khi đó, lợi nhuận trước thuế 9 tháng đầu năm 2019 thậm chí còn giảm nhẹ 3.12%. Điều này cho thấy BID đang kiểm soát nợ xấu khá kém.

Chỉ số NIM thường xuyên duy trì dưới mức 3% cũng phần nào khiến cho các nhà đầu tư không hào hứng với cổ phiếu của BID.

Nguồn: VietstockFinance

Phát hành cổ phiếu cho cổ đông chiến lược

Ngày 31/10/2019, BID thông báo đã hoàn tất thủ tục bán 603.3 triệu cổ phiếu, hạn chế chuyển nhượng trong vòng 5 năm cho đối tác KEB Hana Bank. Như vậy, ngân hàng ngoại đến từ Hàn Quốc đã chính thức trở thành cổ đông lớn của BIDV.

Sau chào bán, BID tăng vốn điều lệ từ hơn 34,187 tỷ đồng lên mức hơn 40,220 tỷ đồng và trở thành ngân hàng lớn nhất về vốn điều lệ trong hệ thống. Điều này sẽ là nền tảng cho phép BID tăng trưởng tín dụng nhiều hơn và giảm áp lực huy động vốn. BID có thêm nguồn lực để đẩy mạnh mảng ngân hàng bán lẻ, ngân hàng số...

Tuy nhiên, bên cạnh các yếu tố tích cực dài hạn thì việc phát hành thêm cổ phiếu cho cổ đông chiến lược cũng khiến cho cổ phiếu bị pha loãng khá nhiều. Đây là điều mà nhà đầu tư cũng cần lưu ý trong thời gian tới.

Chiến lược đầu tư

Giá BID đã liên tục tăng trưởng từ tháng 06/2019 đến nay. Xu hướng tăng đã được xác lập thông qua việc các đỉnh mới và đáy mới cao hơn (higher high, higher low) liên tục xuất hiện.

Vùng 43,000-47,000 đang là kháng cự chính của cổ phiếu này trong trung hạn. Đây là vùng khá mạnh và là đỉnh cũ tháng 04/2018. Giới phân tích kỹ thuật cho rằng BID sẽ khó có thể phá vỡ vùng này trong ngắn hạn.

Phân kỳ giá xuống của MACD đã xuất hiện. Khối lượng giao dịch cũng đi xuống và thường xuyên nằm dưới mức trung bình 20 phiên gần nhất. Điều này chứng tỏ dòng tiền đang yếu đi.

Việc bắt đáy có thể được thực hiện nếu giá BID về lại vùng 37,000-39,000.

Nguồn: VietstockUpdater

Theo vietnamdaily.net.vn

Hoạt động hiệu quả nhất ngành, Techcombank tăng gần 20% lợi nhuận  Với tỷ số hiệu quả hoạt động (ROA) cao nhất trong hệ thống ngân hàng (theo JP Morgan), lũy kế 9 tháng đầu năm 2019, Techcombank ghi nhận lợi nhuận trước thuế đạt 8,9 nghìn tỷ đồng, tăng 19% so với cùng kỳ năm ngoái. Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank, mã TCB) vừa công bố doanh thu...

Với tỷ số hiệu quả hoạt động (ROA) cao nhất trong hệ thống ngân hàng (theo JP Morgan), lũy kế 9 tháng đầu năm 2019, Techcombank ghi nhận lợi nhuận trước thuế đạt 8,9 nghìn tỷ đồng, tăng 19% so với cùng kỳ năm ngoái. Ngân hàng Thương mại Cổ phần Kỹ thương Việt Nam (Techcombank, mã TCB) vừa công bố doanh thu...

Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07

Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17

Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17 Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09

Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09 Ông Trump rút Mỹ khỏi cơ quan trực thuộc Liên Hiệp Quốc08:04

Ông Trump rút Mỹ khỏi cơ quan trực thuộc Liên Hiệp Quốc08:04 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Tiktoker Bé 7 "vượt mặt" phim chiếu rạp, phim free vẫn "ăn đứt" phim tỷ đô?02:55

Tiktoker Bé 7 "vượt mặt" phim chiếu rạp, phim free vẫn "ăn đứt" phim tỷ đô?02:55 Drama Bộ Tứ Báo Thủ nghi thuê 2 tỷ dàn dựng, người tiết lộ xuất hiện công khai?03:15

Drama Bộ Tứ Báo Thủ nghi thuê 2 tỷ dàn dựng, người tiết lộ xuất hiện công khai?03:15 Mỹ chuẩn bị kế hoạch rút quân khỏi Syria?02:37

Mỹ chuẩn bị kế hoạch rút quân khỏi Syria?02:37 Siêu tên lửa Oreshnik của Nga phát nổ ngay sau khi phóng lần 2?10:29

Siêu tên lửa Oreshnik của Nga phát nổ ngay sau khi phóng lần 2?10:29Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Quang Minh U70 vẫn chăm con mọn, Noo Phước Thịnh được khen 'đẹp như tạc'

Sao việt

22:35:12 12/02/2025

Aguero có hoàn thành lời hứa cực sốc sau trận thua của Man City?

Sao thể thao

22:27:03 12/02/2025

Nữ diễn viên nổi điên, quát tháo, trừng phạt chồng chỉ vì 1 chuyện khiến khán giả sốc nặng

Sao châu á

22:22:41 12/02/2025

Mục đích gây hấn của Kanye West là để quảng bá cho công việc kinh doanh mới?

Sao âu mỹ

21:37:58 12/02/2025

Nam quân nhân tử vong do nhiễm não mô cầu

Sức khỏe

21:05:41 12/02/2025

Người dân TPHCM nô nức đi siêu thị 0 đồng ở ngôi chùa Khmer

Netizen

20:59:08 12/02/2025

Mỹ nam Việt 'đen đủi' nhất màn ảnh rộng: Đóng 5 phim liên tiếp thua lỗ

Hậu trường phim

20:36:12 12/02/2025

Tài xế xe Lexus ngang ngược trên phố Hà Nội, bỏ đi mặc kệ tắc đường

Tin nổi bật

20:25:05 12/02/2025

"Hoàng tử tình ca" bị yêu cầu ngừng diễn, cảnh sát giật đứt dây đàn đuổi về khiến 1,5 triệu người bất bình

Nhạc quốc tế

20:20:42 12/02/2025

Dương Domic "phát khổ phát sở" vì vóc dáng cao to như người khổng lồ

Nhạc việt

20:12:08 12/02/2025

Hệ lụy định danh mới về doanh nghiệp nhà nước

Hệ lụy định danh mới về doanh nghiệp nhà nước Tăng mức vay vốn cho học sinh, sinh viên

Tăng mức vay vốn cho học sinh, sinh viên

Tín dụng vẫn đóng góp trọng yếu vào lợi nhuận ngân hàng

Tín dụng vẫn đóng góp trọng yếu vào lợi nhuận ngân hàng Ẩn số tăng trưởng tín dụng

Ẩn số tăng trưởng tín dụng JP Morgan: 4 cổ phiếu ngân hàng Việt Nam có thể tăng 14-68% trong 12 tháng tới

JP Morgan: 4 cổ phiếu ngân hàng Việt Nam có thể tăng 14-68% trong 12 tháng tới Siết tín dụng, lợi nhuận ngân hàng có gặp khó?

Siết tín dụng, lợi nhuận ngân hàng có gặp khó? Vietcombank dẫn đầu giới ngân hàng về lợi nhuận

Vietcombank dẫn đầu giới ngân hàng về lợi nhuận Lợi nhuận Vietinbank phục hồi

Lợi nhuận Vietinbank phục hồi

Dàn sao Việt đổ bộ lễ thành đôi Vũ Cát Tường: SOOBIN lộ diện cực bảnh, Thiều Bảo Trâm sexy - vợ chồng Đông Nhi chiếm spotlight

Dàn sao Việt đổ bộ lễ thành đôi Vũ Cát Tường: SOOBIN lộ diện cực bảnh, Thiều Bảo Trâm sexy - vợ chồng Đông Nhi chiếm spotlight Ủng hộ bạn nghèo 20.000 đồng, học sinh Hải Phòng bị cô giáo chê "không có lòng người": Cách giải thích càng gây bức xúc

Ủng hộ bạn nghèo 20.000 đồng, học sinh Hải Phòng bị cô giáo chê "không có lòng người": Cách giải thích càng gây bức xúc Lộ kết quả giành quyền nuôi con của chồng cũ Từ Hy Viên, bà ngoại 2 bé răn đe mẹ kế 1 điều

Lộ kết quả giành quyền nuôi con của chồng cũ Từ Hy Viên, bà ngoại 2 bé răn đe mẹ kế 1 điều

Tin dữ dồn dập cho chồng cũ Từ Hy Viên

Tin dữ dồn dập cho chồng cũ Từ Hy Viên Hôn nhân của MC Phương Mai rạn nứt

Hôn nhân của MC Phương Mai rạn nứt Con trai Minh Nhí: Mỗi lần chạy qua nhà người đó, em bị sợ hãi. Nhà người đó giống như một cái động

Con trai Minh Nhí: Mỗi lần chạy qua nhà người đó, em bị sợ hãi. Nhà người đó giống như một cái động Vũ Cát Tường: "Người yêu cũng phải chấp nhận việc cơ thể vật lý của tôi không phải là nam"

Vũ Cát Tường: "Người yêu cũng phải chấp nhận việc cơ thể vật lý của tôi không phải là nam" Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế

Căng: Cả nhà em gái Từ Hy Viên nhảy vào cuộc chiến tranh quyền thừa kế Hé lộ bức ảnh cuối đời của Từ Hy Viên, soi cận 1 chi tiết hiếm ai để ý khiến ngàn người xót xa

Hé lộ bức ảnh cuối đời của Từ Hy Viên, soi cận 1 chi tiết hiếm ai để ý khiến ngàn người xót xa Nam shipper bị hành hung: Gia cảnh khó khăn, 2 vợ chồng mới đến Hà Nội làm thuê

Nam shipper bị hành hung: Gia cảnh khó khăn, 2 vợ chồng mới đến Hà Nội làm thuê Chủ tịch xã uống rượu bia gây tai nạn chết người

Chủ tịch xã uống rượu bia gây tai nạn chết người Cựu phó trụ trì chùa bị truy tố vì nhiều lần xâm hại 4 trẻ em

Cựu phó trụ trì chùa bị truy tố vì nhiều lần xâm hại 4 trẻ em Bị chê thua tình cũ của Hồ Quang Hiếu, vợ kém 17 tuổi có màn đáp trả cao tay

Bị chê thua tình cũ của Hồ Quang Hiếu, vợ kém 17 tuổi có màn đáp trả cao tay Thông tin mới nhất vụ nam thanh niên ở Quảng Nam trong 3 tuần cưới 2 vợ

Thông tin mới nhất vụ nam thanh niên ở Quảng Nam trong 3 tuần cưới 2 vợ Sự thật bị phơi bày đằng sau màn cầu hôn của bạn trai H'Hen Niê

Sự thật bị phơi bày đằng sau màn cầu hôn của bạn trai H'Hen Niê