Sóng dài cổ phiếu ngân hàng

Nếu như năm 2020 là giai đoạn tạo sóng của các ngân hàng nhỏ với câu chuyện chuyển sàn thì năm 2021 được dự báo là thời của các ngân hàng lớn.

Cổ phiếu ngân hàng tiếp tục được khuyến nghị

Nhiều khuyến nghị từ môi giới vẫn đang đưa nhóm cổ phiếu ngân hàng vào cơ hội đầu tư tháng 12 và cho cả năm 2021, với cơ sở nhìn nhận ngành ngân hàng được hưởng lợi rất rõ từ môi trường lãi suất thấp và rủi ro nợ xấu đang ở mức thấp hơn so với kỳ vọng do khả năng kiểm soát dịch nhanh chóng của Việt Nam.

13 ngân hàng thuộc phạm vi nghiên cứu của SSI Research (chiếm 27,4% vốn hóa HOSE) đã ghi nhận kết quả kinh doanh đáng khích lệ trong quý III/2020 với tổng lợi nhuận trước thuế đạt 29.700 tỷ đồng (tăng 6,6% so với cùng kỳ).

Nếu loại trừ mức sụt giảm 21% lợi nhuậ trước thuế của VCB, lợi nhuận trước thuế của nhóm ngân hàng trong quý III đã tăng 14,7% so với cùng kỳ nhờ tổng thu nhập hoạt động tăng trưởng mạnh và đà tăng của chi phí dự phòng và chi phí hoạt động chậm lại.

Đáng chú ý, có diễn biến trái chiều về mức trích lập dự phòng giữa các ngân hàng thương mại nhà nước và ngân hàng thương mại cổ phần khi VCB và CTG có mức trích lập dự phòng tăng từ 35 – 39% thì ở nhóm ngân hàng thương mại cổ phần lại giảm 10,7% so với cùng kỳ.

Bà Hoàng Việt Phương, Giám đốc Trung tâm Phân tích và tư vấn đầu tư Công ty cđánh giá, triển vọng chung của ngành ngân hàng tốt hơn so với ước tính trước đây do ít bị ảnh hưởng từ đợt bùng phát thứ 2 của dịch Covid-19 nên SSI nâng đánh giá lên khả quan đối với ngành trong năm 2021.

Triển vọng và các thông tin liên quan đến cổ tức bằng cổ phiếu sẽ hỗ trợ tăng giá của cổ phiếu ngân hàng trong quý IV/2020, qua đó cũng sẽ tác động tích cực lên thị trường chung.

Triển vọng chung của ngành ngân hàng tốt hơn so với ước tính trước đây do ít bị ảnh hưởng từ đợt bùng phát thứ 2 của dịch Covid-19 nên SSI nâng đánh giá lên khả quan đối với ngành trong năm 2021

Bà Hoàng Việt Phương, Giám đốc Trung tâm Phân tích và tư vấn đầu tư Công ty Chứng khoán SSI

Theo ông Quản Trọng Thành, Trưởng phòng Nghiên cứu Phân tích, Khối Khách hàng tổ chức, Công ty Chứng khoán Maybank KimEng, đến nay, định giá của các cổ phiếu ngân hàng mới quay lại mức đầu năm, tức vẫn ở mức hợp lý.

So với trong khu vực thì vẫn rẻ, bởi các ngân hàng trong khu vực do áp dụng các tiêu chuẩn chặt chẽ hơn về an toàn tài chính nên tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) chỉ khoảng 9 – 11%, nhưng vẫn đang có mức giá 1,2 – 1,4 lần giá trị sổ sách.

Trong khi đó, thị giá của các cổ phiếu như MBB, TCB… chỉ tương đương 1 lần giá trị sổ sách của cổ phiếu, trong khi ROE 16 – 20%.

Triển vọng kinh doanh của ngành ngân hàng trong năm 2021 vẫn là tiếp tục phục hồi, lợi nhuận ngành ngân hàng nửa cuối năm sau dự báo vẫn tốt hơn, nên định giá vẫn hấp dẫn.

Tuy nhiên, trong nhiều tình huống, trên thị trường chứng khoán Việt Nam, lợi nhuận có khi chỉ đóng góp khoảng 30% vào đà tăng của cổ phiếu.

Video đang HOT

Vậy nhóm cổ phiếu ngân hàng có gì cho năm tới?

Ông Thành cho rằng, các ngân hàng lớn có kế hoạch tăng vốn như VCB, BID, hay CTG. Một số ngân hàng mới niêm yết, LPB, sắp tới là OCB… cũng cần tăng vốn. Việc tăng vốn giúp sự chú ý của thị trường với nhóm ngân hàng được duy trì. Thứ hai, các ngân hàng cũng có khả năng tăng lợi nhuận tốt hơn.

“Năm qua, các ngân hàng nhỏ với câu chuyện chuyển sàn, năm sau là câu chuyện của các ngân hàng lớn”, ông Thành nói.

Ông Đỗ Bảo Ngọc, Phó tổng giám đốc Công ty Chứng khoán Kiến thiết Việt Nam (VNCS) đánh giá các thông tin tốt về cổ phiếu ngân hàng đã phản ánh đầy đủ vào giá ở thời điểm này.

Trong ngắn hạn có thể chững lại một chút, có thể điều chỉnh nhưng là để tiếp tục xu hướng đi lên, điều chỉnh là cơ hội đầu tư tốt.

Năm 2021, nhóm cổ phiếu ngân hàng vẫn có thể tiếp tục nắm giữ nhờ sự hồi phục của nền kinh tế, kỳ vọng tăng trưởng kinh tế sẽ tốt hơn. Trong đó, các cổ phiếu có câu chuyện tăng vốn sẽ thu hút được dòng tiền.

Chọn lọc cơ hội

Ngoài các ngân hàng có kế hoạch tăng vốn kể trên, ông Thành khuyến nghị, các ngân hàng nâng cao hiệu quả hoạt động như TCB, hoặc tiến hành các thương vụ bán tài sản như VPB bán FE Credit, SHB bán SHB finance cũng sẽ thu hút được dòng tiền.

Ngoài ra, MBKE cũng đưa khuyến nghị với ACB, cổ phiếu vừa chuyển sàn niêm yết sang HOSE với phiên giao dịch đầu tiên có thanh khoản 24,2 triệu cổ phiếu khớp lệnh – khối lượng giao dịch cao thứ hai trên sàn HOSE, tương đương 687,8 tỷ đồng.

Như vậy, trong kỳ xem xét bán niên ở năm sau của các quỹ hoán đổi chỉ số, ACB sẽ đáp ứng được tiêu chuẩn đủ thời gian niêm yết 6 tháng ở HOSE để được thêm vào các rổ chỉ số như VN30, VNDiamond, VNFinlead…

Các quỹ ETF sẽ cho phép khối ngoại gián tiếp đầu tư, vì vậy, kỳ vọng thanh khoản và động lực tăng giá cho ACB tiếp tục gia tăng.

Ngoài ra, MBKE đánh giá ACB là ngân hàng tập trung nhiều nhất vào khách hàng cá nhân và doanh nghiệp vừa và nhỏ (92% tổng dư nợ) và là một trong 5 ngân hàng khu vực tư nhân lớn nhất; thận trọng trong việc phân bổ tài sản, kiểm soát chất lượng tài sản.

ACB duy trì mức cân xứng giữa hệ số an toàn vốn và ROE. Mục đích của ngân hàng duy trì mức ROE trên 20%.

Ngoài ra, thỏa thuận bán chéo bảo hiểm độc quyền với Sun Life tốt hơn kỳ vọng, với phí độc quyền trả trước gần 370 triệu USD. Điều này sẽ giúp ACB duy trì tăng trưởng thu nhập phí mạnh trong năm 2021 và sau đó.

Tiềm năng có lợi nhuận bất thường từ việc khôi phục tài sản có vấn đề tồn đọng và bán công ty con, ACBS. Theo đó, kỳ vọng định giá của ACB có thể quay lại quanh mức P/B 1,8 lần trong năm 2021.

SSI cũng đưa ra khuyến nghị với 3 cổ phiếu ngân hàng gồm CTG, MBB, TCB.

Cụ thể, với CTG, ngân hàng đang trong quá trình hoàn thiện thủ tục để trả cổ tức bằng cổ phiếu cho năm 2017 và 2018 với tổng tỷ lệ gần 28,8%.

Cổ tức ước tính thanh toán vào tháng 12/2020, hoặc chậm nhất là quý I/2021. CTG sẽ tuân thủ theo CAR Basel II (Thông tư 41) sau khi tăng vốn.

Bên cạnh đó, Nghị định 121 đã tạo tiền đề cho CTG tăng vốn cấp 1 nhờ bổ sung các ngân hàng thương mại nhà nước nắm giữ trên 50% vốn điều lệ vào danh sách được Nhà nước bổ sung vốn.

Do đó, ngay cả khi giới hạn sở hữu nhà nước không thay đổi, CTG vẫn có khả năng phát hành vốn mới cho nhà đầu tư

SSI đánh giá, Nhà nước có thể giảm tỷ lệ sở hữu xuống dưới 65%. Bộ Kế hoạch và Đầu tư đang lấy ý kiến với dự thảo Quyết định thay thế Quyết định 58/2016/QĐ-TTg dự kiến ban hành năm 2021, trong đó ngành ngân hàng được chuyển từ nhóm “Nhà nước nắm giữ từ 65% vốn điều lệ” sang “Nhà nước nắm giữ từ 50% đến dưới 65% vốn điều lệ”.

Bà Phương cho rằng, CTG xứng đáng được định giá lại. Cùng với cánh cửa tăng vốn đang rộng mở, CTG cũng đã xử lý hết trái phiếu VAMC trong năm 2020 và lĩnh vực ngân hàng cũng đang được hưởng lợi từ môi trường lãi suất thấp.

Với MBB, tỷ lệ tiền gửi không kỳ hạn (CASA) cao và liên tục tăng trong những quý gần đây (lên mức 37,7%), lãi suất tiền gửi giảm, cho vay bán lẻ phục hồi và đẩy mạnh đầu tư trái phiếu doanh nghiệp có lợi suất cao đã giúp biên lãi suất (NIM) quý III/2020 tăng thêm 44 điểm phần trăm so với quý trước đó.

SSI ước tính NIM bình quân 2021 sẽ tăng lên mức 5,04% từ 4,97% của 9 tháng năm 2020. Lợi nhuận 2021 kỳ vọng đạt 11.700 tỷ đồng ( 17% so với cùng kỳ).

TCB cũng được xem là ngân hàng hưởng lợi nhiều nhất trong môi trường lãi suất thấp. TCB vượt xa các ngân hàng khác trong việc phân phối các sản phẩm đầu tư đến khách hàng cá nhân mà tiêu biểu nhất là trái phiếu chính phủ và chứng chỉ quỹ trái phiếu.

Mặt bằng lãi suất tiền gửi thấp khiến nhu cầu đầu tư trái phiếu tăng mạnh, với kho hàng lớn (trái phiếu doanh nghiệp chiếm tới gần 15% tổng tài sản sinh lãi của TCB) và hệ thống phân phối hiệu quả, thu nhập phí của TCB đã tăng tới 80% so với cùng kỳ trong quý III/2020 và dự kiến sẽ tiếp tục khả quan.

SSI ước tính lợi nhuận 2020 và 2021 của TCB là 14.600 tỷ đồng và 15.300 tỷ đồng, tăng lần lượt 13,4% và 8,6% so với cùng kỳ.

Theo quan điểm của ông Lê Khánh Tùng, Chuyên viên phân tích Công ty Chứng khoán MB (MBS), xu thế chung năm sau của cổ phiếu ngân hàng vẫn là tăng. Các ngân hàng lớn như VCB, BID, CTG, MBB… sẽ dẫn sóng, ít nhất trong nửa đầu năm 2021.

Các ngân hàng quốc doanh trong đợt dịch bệnh trích lập nhiều chi phí, “chạy chậm lại”, dự báo năm sau sẽ tốt hơn.

Ngoài ra, còn chất xúc tác là đầu tư công, các đơn vị chủ đầu tư có thể vay vốn nước ngoài, vốn nhà nước, và vay ngân hàng thì tập trung ở các ngân hàng quốc doanh như BIG, CTG, VCB – cũng là động lực cho các ngân hàng này năm sau.

Đầu tư công kéo dài vài năm nên là cơ sở cho xu hướng tăng tốt. Ngoài ra, đầu tư công còn tác động đầu tư gián tiếp, các doanh nghiệp tư nhân có thể tham gia cung cấp vật liệu xây dựng, có thể họ cũng có kế hoạch vay vốn để đầu tư mở rộng sản xuất, giúp các ngân hàng tăng trưởng tín dụng.

Lực mua ổn định trên thị trường chứng khoán

Khối lượng giao dịch trên thị trường chứng khoán đang duy trì ở mức cao và nằm trên đường trung bình 50 ngày gần nhất.

Ảnh: TL.

Tâm lý thận trọng trong phiên review ETF

Việt Nam không ghi nhận thêm ca nhiễm COVID-19 trong sáng ngày 31.8, số liệu này tiếp tục đi xuống kể từ mức đỉnh thiết lập vào ngày 31.7. Nỗ lực khoanh vùng, cách ly và thực hiện giãn cách xã hội của Việt Nam cho thấy hiệu quả tạo điều kiện cho nền kinh tế nói chung và doanh nghiệp nói riêng sớm quay lại trạng thái bình thường.

Trong phiên giao dịch cuối cùng của tháng 8 (31.8), tâm lý trên thị trường được nâng đỡ, giúp VN-Index bật tăng ngay từ thời điểm mở cửa và đạt mức cao nhất trong ngày tại 888,4 điểm. Tuy nhiên, áp lực chốt lời tăng mạnh khiến chỉ số thu hẹp dần biên độ về tham chiếu trong khoảng thời gian còn lại. Cầu tham gia vào cuối phiên giúp VN-Index tăng nhẹ lúc đóng cửa, đạt 881,65 điểm.

Phiên 31.8 cũng là phiên giao dịch cơ cấu danh mục của các ETF mô phỏng các chỉ số của MSCI, trong đó bao gồm iShares ETF (quỹ mô phỏng MSCI Frontier Markets 100 Index). Theo thông tin của Trung tâm Phân tích và Tư vấn Đầu tư SSI Research, hiện iShares ETF có quy mô 371,2 triệu USD trong đó thị trường Việt Nam chiếm tỉ trọng 11,81%. "Mặc dù phiên ATC không ghi nhận biến động đáng kể của VN-Index và VN30-Index. Tuy vậy thông tin liên quan đến kỳ cơ cấu của ETF thường khiến tâm lý của một bộ phận nhà đầu tư trở nên thận trọng, qua đó cũng góp phần giải thích cho việc thu hẹp đà tăng của VN-Index trong phiên 31.8", SSI Research nhận định.

Chỉ số đại diện nhóm vốn hóa lớn tiếp tục có vận động tốt khi chỉ số VN30-Index tăng 0,24% còn VNMidcap-Index và VNSmallcap-Index giảm tương ứng 0,83% và 1,11%.

Lực mua ổn định

Một điểm tích cực trên thị trường chứng khoán Việt Nam là khối lượng giao dịch vẫn duy trì ở mức cao. Tổng kết phiên giao dịch 31.8, khối lượng khớp lệnh trên sàn HOSE tăng nhẹ 2% so với phiên giao dịch trước, đạt mức 322,7 triệu cổ phiếu/phiên, tương ứng với hơn 5.630 tỉ đồng giá trị giao dịch. Đây cũng là phiên thứ 6 liên tiếp khối lượng giao dịch của thị trường nằm trên đường trung bình 50 ngày cho thấy lực mua vào đang ổn định.

Theo đánh giá của SSI Research lực cung tăng về cuối phiên cho tín hiệu kém khả quan trong ngắn hạn. Tuy nhiên, áp lực bán tập trung nhiều hơn ở nhóm cổ phiếu vốn hóa vừa và nhỏ khi nhóm này đã có một khoảng thời gian hút tiền trước đó.

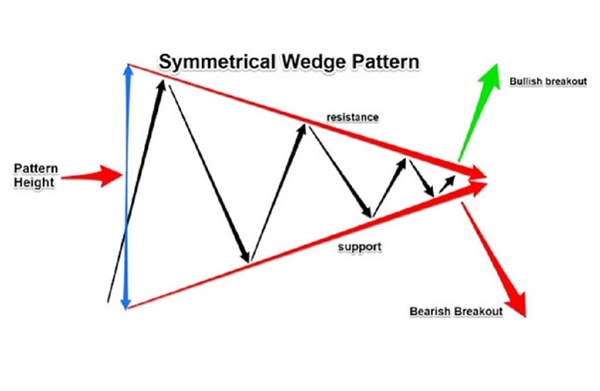

Ở góc nhìn phân tích kỹ thuật, SSI Research cho biết chỉ số VN-Index đang hình thành mô hình Wedge tăng và cho thấy động lực tăng giá có phần suy yếu sau một giai đoạn tăng khá mạnh từ vùng đáy 780 điểm. "Trong 2 phiên giao dịch gần nhất, chỉ số VN-Index đều lùi lại sau khi chạm cạnh trên của Wedge cho thấy mô hình này đang phát huy tác dụng", SSI Research nhận xét.

Theo SSI Research, thông thường với mô hình Wedge thì xu hướng tiếp theo của giá sẽ được dự báo bằng việc giá phá cạnh nào của Wedge (giá sẽ tiếp tục xu hướng tăng nếu phá cạnh trên của Wedge hoặc sẽ điều chỉnh giảm nếu phá cạnh dưới). Hiện tại, giá vẫn nằm giữa 2 cạnh của Wedge nên thị trường nhiều khả năng vẫn dao động với biên độ hẹp trong một vài phiên tới.

Còn theo nhận định của các chuyên gia thuộc Công ty Chứng khoán MB (MBS), phiên giao dịch 31.8 không phải là phiên đầu tiên thị trường bị ep xuống ơ thời điêm cuối phiên. Thanh khoản trên thị trường tiêp tuc đươc giư ơ mức cao va dong tiên đã dịch chuyên trơ lai nhom bluecchips đã hô trơ thị trường giư vưng thanh quả phia trên ngương 880 điêm. Vê mặt phân tích ky thuât, MBS cho biết xu hướng tăng của thị trường vân tiêp tuc đươc cung cố khi chỉ số VN-Index đã vươt đỉnh tháng 7 va xu hướng giảm giá kê tư đâu năm. "Ap lưc bán chu yêu đên tư khối ngoai ơ nhom bluecchips, tuy vây dong tiên nội vân hâp thu tốt lương bán nay, thị trường khả năng vân con các nhịp rung lăc trong quá trinh hướng đên ngương 900 điêm", MBS nhận định.

Nhận định chứng khoán tuần tới: Tìm kiếm cơ hội trong ngắn hạn  Dòng tiền chảy mạnh và có tính lan tỏa tốt giúp thị trường tiếp tục khởi sắc và chỉ số VN-Index đóng cửa tuần đã vượt xa ngưỡng kháng cự mạnh 1.030-1.037 điểm. Khách hàng giao dịch tại Hội sở BVSC (Hà Nội). (Ảnh: Trần Việt/TTXVN). Thị trường chứng khoán Việt Nam vừa trải qua tuần tăng điểm thứ sáu liên tiếp với...

Dòng tiền chảy mạnh và có tính lan tỏa tốt giúp thị trường tiếp tục khởi sắc và chỉ số VN-Index đóng cửa tuần đã vượt xa ngưỡng kháng cự mạnh 1.030-1.037 điểm. Khách hàng giao dịch tại Hội sở BVSC (Hà Nội). (Ảnh: Trần Việt/TTXVN). Thị trường chứng khoán Việt Nam vừa trải qua tuần tăng điểm thứ sáu liên tiếp với...

Người đàn ông chở 2 trẻ em, chặn đầu xe taxi đập phá01:01

Người đàn ông chở 2 trẻ em, chặn đầu xe taxi đập phá01:01 Ông Musk tố ông Trump liên quan đường dây mại dâm trẻ em, Nhà Trắng lên tiếng09:45

Ông Musk tố ông Trump liên quan đường dây mại dâm trẻ em, Nhà Trắng lên tiếng09:45 Công an trích xuất camera tìm manh mối lượng TPCN 'khủng' vứt ở vùng ven TPHCM02:01

Công an trích xuất camera tìm manh mối lượng TPCN 'khủng' vứt ở vùng ven TPHCM02:01 Clip sét đánh thẳng xuống cao tốc người đi đường thót tim00:12

Clip sét đánh thẳng xuống cao tốc người đi đường thót tim00:12 Clip sạt lở đất chia cắt tỉnh lộ ở Lai Châu00:54

Clip sạt lở đất chia cắt tỉnh lộ ở Lai Châu00:54 Mỹ cấm công dân từ 12 quốc gia nhập cảnh08:05

Mỹ cấm công dân từ 12 quốc gia nhập cảnh08:05 Ông Trump không muốn nói chuyện với tỉ phú Elon Musk, CEO Tesla dịu giọng08:46

Ông Trump không muốn nói chuyện với tỉ phú Elon Musk, CEO Tesla dịu giọng08:46 Ông Kim Jong-un tái khẳng định 'ủng hộ vô điều kiện' Nga09:07

Ông Kim Jong-un tái khẳng định 'ủng hộ vô điều kiện' Nga09:07 Khẩu chiến: tỉ phú Elon Musk nói 'không có tôi, ông Trump đáng lẽ đã thất cử'08:11

Khẩu chiến: tỉ phú Elon Musk nói 'không có tôi, ông Trump đáng lẽ đã thất cử'08:11 Vệ binh Quốc gia Mỹ là gì và được triển khai như thế nào?08:32

Vệ binh Quốc gia Mỹ là gì và được triển khai như thế nào?08:32 Thái Lan, Philippines mua thêm loạt máy bay chiến đấu mới09:21

Thái Lan, Philippines mua thêm loạt máy bay chiến đấu mới09:21Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mỹ nam Vbiz bị ép nói chuyện với cột điện, ăn mắng nửa ngày chỉ vì 1 câu thoại bây giờ ra sao?

Hậu trường phim

23:56:18 11/06/2025

'Ballerina' bất ngờ gây sốt, khiến khán giả 'phát cuồng' vì sao?

Phim âu mỹ

23:44:41 11/06/2025

Loạt tranh cãi trong sự nghiệp và đời tư của Thiều Bảo Trâm

Sao việt

23:38:36 11/06/2025

HOT: "Ma nữ đẹp nhất Thái Lan" Mai Davika bất ngờ thông báo đính hôn, khoe nhẫn kim cương cực khủng!

Sao châu á

23:30:04 11/06/2025

Từng tự nhận chỉ có vài fan, Tiến Đạt bất ngờ khi được 300 người vây kín

Nhạc việt

23:06:17 11/06/2025

Những tân binh tài năng tại Em xinh "say hi"

Tv show

23:04:16 11/06/2025

Con dâu tỷ phú của vợ chồng Beckham: Nguồn cơn của mọi mâu thuẫn?

Sao âu mỹ

22:16:12 11/06/2025

Xem đến tập 5 phim "Sex education", tôi phải tắt tivi để khóc: Hóa ra tôi không phải kẻ xấu xa

Góc tâm tình

22:06:58 11/06/2025

Tăng nguy cơ gây sạt lở khu vực ven sông suối do mưa lớn

Tin nổi bật

22:03:40 11/06/2025

Bình Thuận ghi nhận một trường hợp tử vong nghi do bệnh dại không rõ nguồn lây

Sức khỏe

22:02:52 11/06/2025

Chuyên gia dự báo lợi nhuận chứng khoán châu Á tăng trưởng 20% trong năm 2021

Chuyên gia dự báo lợi nhuận chứng khoán châu Á tăng trưởng 20% trong năm 2021 “Bão tan” với cổ phiếu cảng biển

“Bão tan” với cổ phiếu cảng biển

Nhận định chứng khoán tuần từ 14-18/12: Tìm kiếm cơ hội trong ngắn hạn

Nhận định chứng khoán tuần từ 14-18/12: Tìm kiếm cơ hội trong ngắn hạn CEO VPBank đăng ký mua 225.108 cổ phiếu phát hành cho người lao động

CEO VPBank đăng ký mua 225.108 cổ phiếu phát hành cho người lao động Vietcombank, VietinBank dự chi hàng nghìn tỷ chia cổ tức tiền mặt

Vietcombank, VietinBank dự chi hàng nghìn tỷ chia cổ tức tiền mặt Nhóm cổ phiếu vốn hóa tỷ USD phân hóa mạnh

Nhóm cổ phiếu vốn hóa tỷ USD phân hóa mạnh SSI Research: "Dù đã tăng mạnh nhưng định giá TTCK Việt Nam vẫn hấp dẫn"

SSI Research: "Dù đã tăng mạnh nhưng định giá TTCK Việt Nam vẫn hấp dẫn" Động lực tăng cho VNIndex vẫn còn: Cổ phiếu nào nên lưu tâm trong tháng 12?

Động lực tăng cho VNIndex vẫn còn: Cổ phiếu nào nên lưu tâm trong tháng 12? IPO FeCredit có thể hoàn thành trong quý 3/2021

IPO FeCredit có thể hoàn thành trong quý 3/2021 SSI Research: Vietjet có thể bù lỗ một phần nhờ bán tàu bay

SSI Research: Vietjet có thể bù lỗ một phần nhờ bán tàu bay Nhận định chứng khoán tuần từ 7 - 11/12: Thận trọng trước ngưỡng kháng cự 1.030 điểm

Nhận định chứng khoán tuần từ 7 - 11/12: Thận trọng trước ngưỡng kháng cự 1.030 điểm Chứng khoán có triển vọng tăng điểm và sôi động

Chứng khoán có triển vọng tăng điểm và sôi động Ngân hàng chạy đua lên sàn

Ngân hàng chạy đua lên sàn Cổ phiếu lập đỉnh mới, Phó Tổng Giám đốc đăng ký mua 1 triệu cổ phiếu MBB để đầu tư

Cổ phiếu lập đỉnh mới, Phó Tổng Giám đốc đăng ký mua 1 triệu cổ phiếu MBB để đầu tư Chàng trai 23 tuổi bị đột quỵ trên bàn làm việc, phải cấp cứu mở hộp sọ, di chứng liệt nửa người: Chạy KPI 'thêm 1 chút' để rồi 'chậm cả đời'

Chàng trai 23 tuổi bị đột quỵ trên bàn làm việc, phải cấp cứu mở hộp sọ, di chứng liệt nửa người: Chạy KPI 'thêm 1 chút' để rồi 'chậm cả đời' Trồng bắp ngô trên sân thượng, thứ thu về khiến người đàn ông khiếp đảm: Sự thật gây tranh cãi không hồi kết

Trồng bắp ngô trên sân thượng, thứ thu về khiến người đàn ông khiếp đảm: Sự thật gây tranh cãi không hồi kết Cán bộ đội thuế ở Thanh Hóa cầm điếu cày, xưng 'mày - tao' với dân

Cán bộ đội thuế ở Thanh Hóa cầm điếu cày, xưng 'mày - tao' với dân Nóng nhất MXH Weibo: Angelababy vào khách sạn với người mẫu nam trẻ tuổi sau khi "quẩy" ở concert của G-Dragon?

Nóng nhất MXH Weibo: Angelababy vào khách sạn với người mẫu nam trẻ tuổi sau khi "quẩy" ở concert của G-Dragon? Cô đào vang bóng một thời giờ ở trong túp lều 10m2, nhiều ngày không có cơm ăn

Cô đào vang bóng một thời giờ ở trong túp lều 10m2, nhiều ngày không có cơm ăn 38 tuổi đã làm ông ngoại, tôi hối hận vì xót con

38 tuổi đã làm ông ngoại, tôi hối hận vì xót con Con dâu bầu thèm ăn mít, bố chồng đi làm xa bỗng kéo lê một thứ về trong đêm khiến cả nhà giật mình

Con dâu bầu thèm ăn mít, bố chồng đi làm xa bỗng kéo lê một thứ về trong đêm khiến cả nhà giật mình

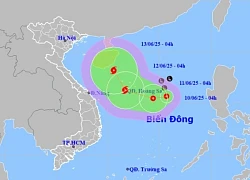

Những khu vực nào có thể bị ảnh hưởng bởi bão số 1 sắp hình thành?

Những khu vực nào có thể bị ảnh hưởng bởi bão số 1 sắp hình thành? Cá mập rơi từ trời xuống sân golf: Hiện tượng gây sốc như phim viễn tưởng

Cá mập rơi từ trời xuống sân golf: Hiện tượng gây sốc như phim viễn tưởng Hoa hậu Ý Nhi hẹn hò Nam vương Tuấn Ngọc?

Hoa hậu Ý Nhi hẹn hò Nam vương Tuấn Ngọc? Ông Trịnh Văn Quyết nộp thêm 1.400 tỷ khắc phục hết hậu quả, điều gì diễn ra tiếp theo?

Ông Trịnh Văn Quyết nộp thêm 1.400 tỷ khắc phục hết hậu quả, điều gì diễn ra tiếp theo? Bất ngờ danh tính chủ nhân đống thực phẩm chức năng bị vứt ở vùng ven TPHCM

Bất ngờ danh tính chủ nhân đống thực phẩm chức năng bị vứt ở vùng ven TPHCM Hoa hậu Ý Nhi lần đầu có phản hồi về tin chia tay bạn trai cấp 3

Hoa hậu Ý Nhi lần đầu có phản hồi về tin chia tay bạn trai cấp 3 Truy tố cựu Tổng Biên tập Tạp chí Môi trường và Đô thị

Truy tố cựu Tổng Biên tập Tạp chí Môi trường và Đô thị Gia cảnh thật của nữ diễn viên được Trấn Thành kêu gọi tiền chữa suy thận giai đoạn cuối

Gia cảnh thật của nữ diễn viên được Trấn Thành kêu gọi tiền chữa suy thận giai đoạn cuối Bị đề nghị tử hình, kẻ sát hại cô gái ở Vũng Tàu chỉ xin giảm án cho đồng bọn

Bị đề nghị tử hình, kẻ sát hại cô gái ở Vũng Tàu chỉ xin giảm án cho đồng bọn "Bác sĩ ơi, xin hãy cứu con tôi": Tiếng gào xé lòng của người cha ôm con trai đang co giật khiến ai nấy nghẹt thở

"Bác sĩ ơi, xin hãy cứu con tôi": Tiếng gào xé lòng của người cha ôm con trai đang co giật khiến ai nấy nghẹt thở