Lãi suất tiếp tục tăng, kênh gửi tiết kiệm hút khách

Trong bối cảnh lãi suất huy động liên tục tăng, kênh gửi tiết kiệm đang thu hút sự chú ý so với các kênh đầu tư khác như vàng, chứng khoán, bất động sản…

Nhiều ngân hàng liên tục tăng lãi suất gửi tiết kiệm tiền đồng thời gian qua.

Nhằm đáp ứng nhu cầu thanh khoản dịp Tết Nguyên đán, thời gian gần đây, nhiều ngân hàng đã đẩy tăng lãi suất huy động ở cả kỳ hạn ngắn và dài. Chẳng hạn, tại Sacombank, lãi suất kỳ hạn ngắn 2 tháng và 3 tháng đã được nâng lên mức kịch trần là 5,5%/năm, thay vì 5,2%/năm và 5,3%/năm như trước đây; các kỳ hạn 6 tháng và 12 tháng, lãi suất cũng tăng lên tương ứng 7,5%/năm và 7,7%/năm, thay vì 6,1%/năm và vì 6,9%/năm như trước.

Tại VPBank, lãi suất tăng được đẩy tăng từ 0,1 – 0,7 điểm phần trăm cho các kỳ hạn, trong đó mức lãi suất cao nhất là 8,6%/năm được áp dụng cho kỳ hạn 18 tháng ở một số sản phẩm. Kỳ hạn 6 tháng lãi suất là 7,2%/năm, còn từ 6 tháng đến dưới 12 tháng được chào mời ở mức từ 7,7 – 7,8%/năm tùy theo sản phẩm…

Với những ngân hàng quy mô nhỏ hơn, để thu hút người gửi tiền, ngoài việc tăng lãi suất, nhiều chương trình khuyến mại cũng được “đính” kèm theo. Đơn cử, OCB áp dụng chương trình lãi suất nhân đôi, với mức lãi suât huy động lên tới 8,9%/năm cho kỳ hạn 12 tháng và 8,2% cho kỳ hạn 6 tháng. Tại Nam A Bank, lãi suất tiền gửi cao nhất là 8,3%/năm dành cho kỳ hạn 18 tháng trở lên.

Theo giới chuyên gia, trước khi hạ nhiệt trở lại, làn sóng tăng lãi suất sẽ còn tiếp diễn cho đến sau Tết Nguyên đán. Trong khi đó, mặc dù lãi suất cơ bản đồng đô-la Mỹ liên tục tăng, song lãi suất tiền gửi tiết kiệm bằng USD trong nước lại không thay đổi so với mức 0% hiện nay. Với việc Ngân hàng Nhà nước kiên quyết trong chủ trương chống đô-la hóa nền kinh tế, lãi suất tiền gửi ngoại tệ khó có thể tái tăng.

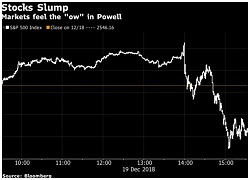

Theo chuyên gia tài chính Đinh Thế Hiển, tuy tỷ giá tiền đồng chịu sức ép trước động thái tăng lãi suất USD của Cục Dự trữ Liên bang Mỹ (Fed), nhưng cả năm qua cũng chỉ tăng khoảng 2%. Như vậy, nếu nắm giữ ngoại tệ cũng không có lợi bằng gửi tiết kiệm VND.

Video đang HOT

Việc lãi suất tăng giúp kênh gửi tiết kiệm thu hút sự chú ý, nhưng vì là kênh đầu tư an toàn nên thường không mang lại lợi nhuận cao. Đây là lý do vì sao vẫn có nhiều người chọn đầu tư vào vàng, chứng khoán, bất động sản… – là các kênh đầu tư có rủi ro cao, bởi rủi ro cao cũng đi kèm với lợi nhuận cao.

Chia sẻ với Báo Đầu tư Chứng khoán, một lãnh đạo lâu năm trong ngành tài chính – ngân hàng cho biết, trong năm 2018, một lượng tiền gửi tiết kiệm đã chảy sang kênh đầu tư chứng khoán, nhất là trong 2 quý đầu năm là thời điểm thị trường chứng khoán tăng mạnh. Theo vị này, chứng khoán vẫn là kênh mang lại nhiều cơ hội cho giới kinh doanh cổ phiếu trong năm 2019, khi kinh tế vĩ mỗ tiếp tục ổn định và bản thân thị trường chứng khoán sẽ hồi phục trở lại sau thời gian giảm điểm mạnh cuối năm qua.

Trong báo cáo về triển vọng thị trường năm 2019 vừa đưa ra, Công ty Chứng khoán VPBank (VCBS) cho rằng, dòng tiền đầu tư vào thị trường cổ phiếu Việt Nam sẽ tiếp tục tăng, cả trực tiếp lẫn gián tiếp, trong bối cảnh tỷ giá không giảm quá 3% và mặt bằng lãi suất huy động biến động không quá 50 điểm cơ bản.

Đối với bất động sản, nhiều chuyên gia phân tích đánh giá, thị trường này sẽ vẫn là kênh có sức hút lớn, bất chấp việc tín dụng dành cho bất động sản bị siết chặt. Tuy nhiên, theo TS Trần Du Lịch, Thành viên Tổ tư vấn kinh tế của Thủ tướng Chính phủ, do đầu tư vào bất động sản đòi hỏi nguồn vốn lớn và là kênh đầu tư có rủi ro cao, nên nhà đầu tư cần chọn sản phẩm của chủ đầu tư có uy tín, năng lực tài chính tốt…

Riêng với vàng, một chuyên gia ngành vàng cho rằng, kim loại quý này đang trong xu hướng hút dòng tiền khi các kênh chứng khoán, bất động sản… có dấu hiệu chững lại. Dù vậy, do tính ổn định của vàng không cao, thường trồi sụt trong ngắn hạn, nên vàng chỉ phù hợp với nhà đầu tư dài hạn.

Vân Linh

Theo tinnhanhchungkhoan.vn

Lãi suất huy động tăng, kéo lãi suất cho vay tăng

Thời điểm cuối năm, lãi suất huy động của một số ngân hàng tăng cao, gây áp lực lên lãi suất cho vay, khiến nhiều người vay lo lắng.

Lãi suất của các ngân hàng đã rục rịch tăng từ hồi tháng 10 vừa qua, tuy nhiên, càng về cuối năm, mức tăng này càng cao hơn.

Theo thống kê của Ngân hàng Nhà nước, đến đầu tháng 12, mặt bằng lãi suất huy động bằng VND ở các kỳ hạn từ 6 đến dưới 12 tháng từ 5,3%-6,5%/năm; kỳ hạn từ 12 tháng trở lên ở mức phổ biến 6,5%-7,3%/năm.

Tuy nhiên, ở nhiều ngân hàng thương mại, mức lãi suất huy động từ 12 tháng trở lên đã cán mốc 8,5%/năm, thậm chí xấp xỉ 9%/năm. Cùng với việc điều chỉnh lãi suất trên biểu lãi suất huy động thông thường, một số ngân hàng áp dụng chương trình khuyến mại, cộng thêm lãi suất với mức khá cao.

Đơn cử, tại Ngân hàng TMCP Sài Gòn (SCB), lãi suất huy động thông thường kỳ hạn 6 tháng là 7,1%/năm nhưng nếu tham gia sản phẩm tiết kiệm Đắc Lộc Tài cùng kỳ hạn sẽ được lãi suất tới 8,1%/năm.

Cuối năm, lãi suất huy động tăng kéo theo lãi suất cho vay tăng lên. (Ảnh minh họa: KT)

Tại Ngân hàng TMCP Bản Việt (Viet Capital), khách hàng gửi tiền từ 12 tháng trở lên lãi suất là 8%/năm. Còn mức lãi suất tiền gửi cao nhất đang được ngân hàng này áp dụng ở kỳ hạn từ 24 tháng 8,6%/năm.

Mức độ điều chỉnh lãi suất giữa các ngân hàng tương đối khác nhau, dẫn tới chênh lệch lãi suất huy động trên thị trường giữa các nhà băng khá lớn. Cùng ở các kỳ hạn dài, lãi suất chênh nhau có lúc lên đến 1-1,5%/năm.

Trong báo cáo mới đây, công ty Chứng khoán Rồng Việt cho hay, áp lực lên lãi suất vẫn còn kéo dài trong thời gian tới, mức lãi suất cao sẽ còn duy trì đến tận cuối Tết âm lịch. Lý do là các ngân hàng phải giảm tỷ lệ vốn ngắn hạn cho vay trung, dài hạn xuống 40% vào đầu năm 2019 theo Thông tư 19 của Ngân hàng Nhà nước. Cùng với đó, nhu cầu tín dụng lớn cuối năm cũng tạo sức ép đẩy lãi suất tăng cao.

Với lãi suất đầu vào tăng, nhiều người lo ngại, điều này sẽ gây nhiều áp lực lên lãi suất cho vay, đặc biệt là các cá nhân, doanh nghiệp vay vốn theo lãi suất linh hoạt, bởi trung bình 3 tháng, lãi suất sẽ bị điều chỉnh một lần.

Chị Trần Bích Ngọc, chủ một cơ sở sản xuất bánh mứt Tết ở Thụy Khuê, Ba Đình (Hà Nội) cho biết, do là doanh nghiệp nhỏ và vừa nên nguồn vốn hạn chế, 60% số vốn để sản xuất phải vay từ ngân hàng. Hiện lãi suất doanh nghiệp vay khoảng 8-9%/năm cho vốn ngắn hạn.

Trước động thái tăng lãi suất ở mức cao của các ngân hàng, chị Ngọc rất lo lắng. Nếu lãi suất cho vay được điều chỉnh thì sẽ kéo theo chi phí của doanh nghiệp tăng lên. Vào thời điểm cuối năm, giá nguyên liệu sản xuất cũng tăng, trong khi giá thành sản phẩm thì không thể tăng để giữ chân khách hàng... Đây là điều mà doanh nghiệp của chị Ngọc nói riêng và nhiều doanh nghiệp nhỏ, siêu nhỏ nói chung đang quan ngại.

Với lãi suất cho vay tiêu dùng dài hạn, mức áp dụng của các ngân hàng từ 17,2% trở lên. Đây cũng là gánh nặng cho người vay bởi lãi suất ngân hàng vẫn có xu hướng tăng cao và chưa có dấu hiệu giảm nhiệt.

Đầu năm 2018, gia đình anh Đỗ Văn Quân, ở Trung Hòa (Cầu Giấy) vay 500 triệu tại một ngân hàng để mua nhà, với lãi suất khoảng 14,3%/năm, mỗi tháng vợ chồng anh phải trả góp hơn 7 triệu đồng. Đến thời điểm này, mức lãi suất đã tăng lên 17,2%, số tiền trả lãi hàng tháng là gần 9 triệu đồng. Như vậy, mỗi tháng phát sinh thêm khoảng 1,7 triệu đồng nữa, số tiền này là không nhỏ với một gia đình công chức như vợ chồng anh.

Anh Quân lo lắng, cuối năm cũng là thời điểm Tết cận kề, phải chi tiêu nhiều hơn, để có thể cân đối tài chính, gia đình anh buộc phải chi tiêu tiết kiệm hơn và cắt giảm các khoản chi không cần thiết.

Về cuối năm, động thái tăng lãi suất diễn ra ở cả ngân hàng lớn và các ngân hàng nhỏ, theo chuyên gia tài chính Cấn Văn Lực, có nhiều yếu tố khiến các ngân hàng thương mại đẩy mạnh tăng lãi suất đầu vào thời gian qua. Thứ nhất, nhu cầu vay vốn dịp cuối năm tăng cao hơn bình thường buộc ngân hàng thương mại phải thu hút vốn huy động nhiều hơn. Thứ 2, các ngân hàng cũng cần chuẩn bị nguồn vốn, cả ngắn, trung và dài hạn nhằm đáp ứng quy định mới của Ngân hàng Nhà nước về tỉ lệ vốn ngắn hạn cho vay trung dài hạn.

Theo nhận định của giới chuyên môn, bất cứ khi nào lãi suất huy động tăng cũng sẽ tác động và tạo áp lực khiến lãi suất cho vay tăng. Việc tăng lãi suất sẽ làm tăng chi phí tài chính, từ đó tăng chi phí sản xuất kinh doanh của các doanh nghiệp. Do đó, doanh nghiệp có thể bù trừ vào chi phí phát sinh do lãi suất tăng bằng cách phát hành trái phiếu, cắt giảm chi phí lao động hoặc những chi phí không cần thiết./.

Chung Thủy/VOV.VN

"Trụ" không nổi, giá USD tự do giảm mạnh  Đà tăng giá của USD trên thị trường tự do không trụ nổi, đồng bạc xanh tiếp tục giảm thêm phiên thứ hai trong ngày 21.12. Giá USD giảm Giá mua USD tự do giảm 20 đồng, còn 23.330 đồng, giá bán giảm 15 đồng, còn 23.350 đồng. Giá bán USD tự do cao hơn ngân hàng 25 - 30 đồng. Cụ thể,...

Đà tăng giá của USD trên thị trường tự do không trụ nổi, đồng bạc xanh tiếp tục giảm thêm phiên thứ hai trong ngày 21.12. Giá USD giảm Giá mua USD tự do giảm 20 đồng, còn 23.330 đồng, giá bán giảm 15 đồng, còn 23.350 đồng. Giá bán USD tự do cao hơn ngân hàng 25 - 30 đồng. Cụ thể,...

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10

Nghi phạm Bùi Đình Khánh: "Án tử treo trên đầu tôi rồi"11:10 Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29

Vũ Văn Lịch khóc nức nở, khai cướp ngân hàng VietinBank để được đi tù01:29 Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13

Thủ tướng chỉ đạo điều tra, truy tố vụ mua bán ma túy tại Quảng Ninh10:13 Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37

Tang lễ Giáo hoàng Francis: Mộ phần đơn giản và thánh đường không ngủ01:37 Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29

Clip chồng đánh vợ đang bồng con ở Long An: Sự thật sau 9 tháng im lặng30:29 Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26

Loạt tội danh của nhóm Bùi Đình Khánh bắn Thiếu tá công an tử vong30:26 Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15

Kẻ bắn Thiếu tá Khải khai nhận lạnh người, "bí mật" bên trong nhà riêng gây sốc03:15 Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37

Nhân chứng kể phút giáp mặt đối tượng cầm dao cướp ngân hàng ở Hà Nội02:37 Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39

Giáo hoàng Francis về với thánh đường Vatican lần cuối09:39 Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39

Tiết lộ chiến đấu cơ tàng hình tối tân của Mỹ, uy lực số 1 thế giới17:39 Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12

Công an vào cuộc vụ phát hiện nhiều bộ xương trong hang đá ở Nghệ An10:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Thêm người rơi lầu ở Vạn Hạnh Mall, nạn nhân là nam thanh niên

Tin nổi bật

14:27:15 26/04/2025

Mỹ ra tối hậu thư về hòa bình Nga - Ukraine: Đột phá hay chỉ là ngoại giao?

Thế giới

14:25:41 26/04/2025

Thêm người nhảy lầu tự tử tại Vạn Hạnh Mall TP.HCM

Netizen

14:24:01 26/04/2025

Chuyện ở chợ Bình Tây

Pháp luật

14:07:13 26/04/2025

Diễn viên Nhật Kim Anh kiệt sức, phải nhập viện cấp cứu

Sao việt

14:02:22 26/04/2025

Top 5 nghệ sĩ Vpop hot nhất 2024: Số 1 không ai phản đối, thứ hạng của HIEUTHUHAI gây bất ngờ

Nhạc việt

14:00:03 26/04/2025

Tranh cãi khán giả bỏ về tại sân khấu Coachella của Jennie, ùa đi xem sao nữ hot nhất lễ hội biểu diễn

Nhạc quốc tế

13:53:29 26/04/2025

Hot: Truyền thông khui Kim Soo Hyun hẹn hò thêm 1 nữ diễn viên, đang cố bảo vệ đối phương khỏi bão drama

Sao châu á

13:31:21 26/04/2025

Tống Tổ Nhi ghi điểm sau khi thoát lệnh cấm

Hậu trường phim

12:55:29 26/04/2025

Tử vong khi chơi Pickleball: Không phải lần đầu gặp, nguyên nhân là gì?

Sức khỏe

12:26:07 26/04/2025

Giá vàng hôm nay 3/1: Đầu năm leo lên đỉnh mới

Giá vàng hôm nay 3/1: Đầu năm leo lên đỉnh mới Thị trường chứng khoán 2019: Nhiều dư địa tăng trưởng

Thị trường chứng khoán 2019: Nhiều dư địa tăng trưởng

Giá vàng và USD biến động, chứng khoán 'hụt hơi', xuất khẩu có lo ngại

Giá vàng và USD biến động, chứng khoán 'hụt hơi', xuất khẩu có lo ngại Chứng khoán 24h: Thị trường Nhật Bản giảm mạnh xuống mức thấp nhất trong 15 tháng qua

Chứng khoán 24h: Thị trường Nhật Bản giảm mạnh xuống mức thấp nhất trong 15 tháng qua Phiên 20/12, nhà đầu tư nước ngoài mua ròng hơn 360 tỷ trên UpCom

Phiên 20/12, nhà đầu tư nước ngoài mua ròng hơn 360 tỷ trên UpCom Fed tăng lãi suất, chứng khoán Mỹ đỏ lửa

Fed tăng lãi suất, chứng khoán Mỹ đỏ lửa Fed nâng lãi suất lên 2,5% và dự kiến tiếp tục nâng thêm 2 lần nữa vào năm 2019

Fed nâng lãi suất lên 2,5% và dự kiến tiếp tục nâng thêm 2 lần nữa vào năm 2019 Chứng khoán ngày 20/12: Đến lúc bắt đáy?

Chứng khoán ngày 20/12: Đến lúc bắt đáy? Thông tin mới nhất về lãi suất ngân hàng Vietcombank

Thông tin mới nhất về lãi suất ngân hàng Vietcombank Giá dầu tăng vọt dù Fed nâng lãi suất đồng USD

Giá dầu tăng vọt dù Fed nâng lãi suất đồng USD Giá vàng hôm nay 20/12: Tăng liên tục, chạm đỉnh 5 tháng

Giá vàng hôm nay 20/12: Tăng liên tục, chạm đỉnh 5 tháng Nhà đầu tư mua vàng khi Fed bớt "quyết liệt" nâng lãi suất đồng USD

Nhà đầu tư mua vàng khi Fed bớt "quyết liệt" nâng lãi suất đồng USD Fed tăng lãi suất lần thứ 4 trong năm, chứng khoán Mỹ giảm điểm

Fed tăng lãi suất lần thứ 4 trong năm, chứng khoán Mỹ giảm điểm Chứng khoán châu Á biến động trái chiều trước thềm cuộc họp của Fed

Chứng khoán châu Á biến động trái chiều trước thềm cuộc họp của Fed

Sốc: Phát hiện nữ diễn viên 24 tuổi qua đời âm thầm cách đây 2 năm

Sốc: Phát hiện nữ diễn viên 24 tuổi qua đời âm thầm cách đây 2 năm Nam sinh bị điện giật tử vong khi đang diễn văn nghệ tại trường

Nam sinh bị điện giật tử vong khi đang diễn văn nghệ tại trường Cuộc sống làm mẹ bỉm sữa ở tuổi 40 của Nhật Kim Anh

Cuộc sống làm mẹ bỉm sữa ở tuổi 40 của Nhật Kim Anh Nữ quân nhân hot nhất mạng xã hội: Xinh như hoa hậu, từng là Quán quân âm nhạc

Nữ quân nhân hot nhất mạng xã hội: Xinh như hoa hậu, từng là Quán quân âm nhạc Mỗi lần gặp em gái vợ, tôi lại "nóng mặt" vì chuyện sai trái trong quá khứ

Mỗi lần gặp em gái vợ, tôi lại "nóng mặt" vì chuyện sai trái trong quá khứ Ngọc Lan đưa con trai đi xem sơ duyệt diễu binh, "lăn lê bò toài" để có được khoảnh khắc này cùng các chiến sĩ

Ngọc Lan đưa con trai đi xem sơ duyệt diễu binh, "lăn lê bò toài" để có được khoảnh khắc này cùng các chiến sĩ Đã rõ thái độ của David Beckham với cậu cả Brooklyn giữa tin đồn gia đình lục đục nội bộ vì 1 cô gái

Đã rõ thái độ của David Beckham với cậu cả Brooklyn giữa tin đồn gia đình lục đục nội bộ vì 1 cô gái Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4

Việt Nam lên tiếng về thông tin Tổng thống Mỹ yêu cầu quan chức không dự lễ kỷ niệm 30-4 Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn

Bắt đôi vợ chồng liên quan chuyên án ma túy và giúp hung thủ Bùi Đình Khánh bỏ trốn Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong

Cướp giật túi xách khiến người phụ nữ ở TP.HCM té xuống đường, tử vong Dừng xe thay tã cho con trên cao tốc, gia đình 8 người bị tông tử vong

Dừng xe thay tã cho con trên cao tốc, gia đình 8 người bị tông tử vong Xôn xao hình ảnh công an xuất hiện ở kho hàng vợ chồng TikToker nổi tiếng

Xôn xao hình ảnh công an xuất hiện ở kho hàng vợ chồng TikToker nổi tiếng

Giúp nghi phạm Bùi Đình Khánh bỏ trốn: Tội danh nào đang chờ đợi 2 vợ chồng?

Giúp nghi phạm Bùi Đình Khánh bỏ trốn: Tội danh nào đang chờ đợi 2 vợ chồng? Nữ Trung úy cao 1m73 tham gia diễu binh 30/4, dân tình tấm tắc "thiếu mỗi vương miện là thành Hoa hậu"

Nữ Trung úy cao 1m73 tham gia diễu binh 30/4, dân tình tấm tắc "thiếu mỗi vương miện là thành Hoa hậu" Mẹ liệt sĩ 'gặp' lại con sau 50 năm, nói câu khiến ai nghe cũng bật khóc

Mẹ liệt sĩ 'gặp' lại con sau 50 năm, nói câu khiến ai nghe cũng bật khóc Làm nước sâm bán, gia đình TP.HCM tặng luôn cho chiến sĩ diễu binh

Làm nước sâm bán, gia đình TP.HCM tặng luôn cho chiến sĩ diễu binh