Dịch Covid-19: Gia tăng gánh nặng nợ xấu từ tín dụng tiêu dùng

Thu nhập của người lao động giảm mạnh, thậm chí mất thu nhập đã ảnh hưởng nghiêm trọng đến khả năng trả nợ của nhiều khoản vay tiêu dùng. Nếu không có chính sách hỗ trợ, nguy cơ mất thanh toán, dẫn đến gia tăng nợ xấu các ngân hàng, công ty tài chính là hiển hiện.

Thu nhập giảm, khó trả nợ ngân hàng

Anh Nguyễn Đăng Trường (Hoài Đức, Hà Nội) vừa quyết định bán chiếc xe Toyota Vios của mình để trả nợ ngân hàng, do lo sợ không có khả năng trả nợ.

Anh cho biết, cách đây hơn 1 năm, dù tiền tiết kiệm ít nhưng anh vẫn quyết định vay ngân hàng 500 triệu đồng để mua chiếc xe chạy hợp đồng cho một hãng xe công nghệ.

Được một thời gian đầu, mỗi ngày thu nhập của anh cũng khá, tuy nhiên cũng chỉ đủ tiền nhà trọ, tiền trả ngân hàng, tiền gửi xe, bảo hiểm, bảo dưỡng, tiền phạt vi phạm giao thông… mà không dư được bao nhiêu. Dù vậy, anh Trường tự an ủi, làm mấy năm trả nợ ngân hàng xong thì chiếc xe sẽ thuộc về mình, lúc đó thu nhập bình quân vài ba chục triệu mỗi tháng thì cũng khá xông xênh với một thanh niên trẻ như anh.

Tuy nhiên, từ sau Tết Nguyên đán, lượng khách suy giảm hẳn, nhất là từ khi dịch Covid-19 xuất hiện tại Việt Nam, khiến anh khó xoay xở trả nợ ngân hàng. Vì vậy anh quyết định bán xe để chuyển sang chạy xe ôm công nghệ.

“Đến thời điểm này tôi bán xe là vừa trả nợ ngân hàng, coi như hơn 1 năm trời đi làm chỉ đủ tiền ăn tiêu, không để dư ra đồng nào. Nếu tiếp tục giữ xe thì tôi sẽ không biết xoay xở trả nợ như thế nào khi không biết bao giờ công việc mới trở lại ổn định” – anh Trường nói.

Cũng theo anh Trường, may mắn là anh còn bán được xe, vì nhiều người cố giữ xe đến thời điểm này rao bán rất khó. “Bây giờ các hãng dừng dịch vụ, khách không có, nhiều người rao bán mà không ai mua” – anh cho biết.

Vợ chồng chị Đinh Thị Huyền Anh cũng đang rơi vào cảnh khổ sở vì tiền trả nợ ngân hàng. Cuối năm ngoái, chị bán căn hộ tập thể cũ và vay ngân hàng 1,5 tỷ để mua một căn chung cư mới. Thu nhập từ cửa hàng quần áo của chị trừ chi phí khoảng 15 triệu, cộng với thu nhập của chồng thì sau khi trả nợ ngân hàng, anh chị vẫn có thể chi tiêu không quá gò bó.

Video đang HOT

Người vay tiêu dùng đang gặp khó khăn trong việc trả nợ

Thế nhưng từ sau Tết, cửa hàng quần áo của chị gần như không bán được, vốn nhập hàng về vẫn “chết” ở cửa hàng, trong khi vẫn phải trả tiền thuê mặt bằng. Thu nhập của chồng chị cũng giảm mạnh khiến khoản nợ ngân hàng trở thành nỗi ám ảnh của gia đình chị.

“Tôi có gọi điện đến ngân hàng hỏi xem ngân hàng có giảm lãi, giãn nợ không, nhưng nhân viên cho biết ngân hàng mới chỉ áp dụng với các doanh nghiệp hoặc hộ kinh doanh vay tiền sản xuất, kinh doanh chứ chưa áp dụng cho người vay mua nhà” – chị Huyền Anh cho biết.

Cần có chính sách hỗ trợ vay tiêu dùng

Theo thống kê, tính đến cuối 2019, tỷ lệ cho vay tiêu dùng trên tổng dư nợ ở Việt Nam ước đạt 11,4%, tức là khoảng 1 triệu tỷ đồng.

Đây là con số không hề nhỏ và phần lớn những người vay tiêu dùng có thu nhập ở mức trung bình, dòng tiền trả nợ đến từ tiền lương, tiền công. Trong khi đó, dịch bệnh đang ảnh hưởng nghiêm trọng đến thu nhập của người lao động – cũng chính là đe dọa nguồn tiền trả nợ ngân hàng.

Trên thực tế, việc gia tăng tình trạng mất khả năng trả nợ các khoản vay tiêu dùng đã xảy ra tại Trung Quốc đang là bài học nhãn tiền cho Việt Nam.

Nhiều đơn vị cho vay tiêu dùng tại nước này đã cho biết tỷ lệ vi phạm hạn thanh toán các khoản vay đã tăng mạnh trong 2 tháng đầu năm.

Thậm chí, China Merchants Bank Co, một trong những công ty tín dụng tiêu dùng lớn nhất Trung Quốc đã công bố buộc phải tạm dừng các khoản cho vay với thẻ tín dụng sau khi các khoản vay quá hạn gia tăng nhanh chóng, trong khi có tới hơn 8 triệu người Trung Quốc đã thất nghiệp trong tháng 2/2020.

Tại Việt Nam, các ngân hàng đều đã tung ra các gói tín dụng ưu đãi, tuy nhiên đa phần chỉ giới hạn trong các doanh nghiệp, hộ gia đình sản xuất, kinh doanh chịu ảnh hưởng từ dịch bệnh. Chỉ có một vài ngân hàng chấp nhận giảm nhẹ lãi suất đối với toàn bộ các khoản nợ hiện hữu, bao gồm cả vay tiêu dùng.

Trong khi đó, theo chuyên gia tài chính, TS. Nguyễn Trí Hiếu, hiện nay dịch bệnh chưa thể xác định đâu là đỉnh, tình trạng người dân không có thu nhập để trả nợ vay tiêu dùng có thể kéo dài từ 6 tháng – 1 năm. Điều này dẫn đến nguy cơ nợ xấu của các ngân hàng và các công ty tài chính sẽ tăng lên rất nhanh.

Vì vậy, không chỉ giảm lãi suất mà theo TS. Nguyễn Trí Hiếu, một trong những biện pháp mà tổ chức tín dụng, ngân hàng cần làm để hạn chế nguy cơ vỡ nợ tín dụng tiêu dùng là gia hạn thời gian trả nợ cho người vay.

Theo đó, các ngân hàng, các quỹ tín dụng cần gia hạn nợ ít nhất trong vòng từ 3- 6 tháng cả lãi và gốc cho những người đi vay đang gặp khó khăn vì dịch bệnh.

“Trong trường hợp người đi vay mất khả năng thanh toán, các tổ chức tín dụng và các công ty tài chính cần phải thương lượng để thống nhất giải quyết với khách hàng, như giảm lãi, giãn nợ, đưa ra một lộ trình trả nợ mới sau thời gian ân hạn…” – vị chuyên gia khuyến nghị.

Linh Nhật

BIDV đặt kế hoạch lợi nhuận tăng trưởng 16,5% trong năm 2020

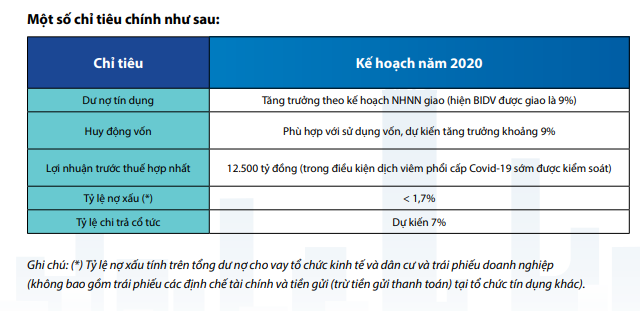

Ngân hàng Thương mại cổ phần Đầu tư và Phát triển Việt Nam (BIDV, mã chứng khoán BID - sàn HOSE) vừa công bố báo cáo thường niên, trong đó đặt kế hoạch năm 2020 với chỉ tiêu lợi nhuận trước thuế 12.500 tỷ đồng, tăng 16,5% so với cùng kỳ.

Đồng thời, BIDV đặt mục tiêu dư nợ tín dụng tăng 9%, huy động vốn tăng 9%, tỷ lệ nợ xấu dưới 1,7% và tỷ lệ chi trả cổ tức dự kiến 7%.

Theo đó, BIDV sẽ triển khai các biện pháp nâng cao năng lực tài chính, đảm bảo tỷ lệ an toàn vốn đúng quy định. Nỗ lực thực hiện phương án tăng vốn từ nguồn chi trả cổ tức bằng cổ phiếu; tiếp tục xúc tiến tăng vốn từ phát hành cổ phiếu cho Nhà đầu tư nước ngoài, nhà đầu tư tài chính mới; đồng thời triển khai các biện pháp tăng vốn khác theo kế hoạch.

Bên cạnh đó, đẩy mạnh phát triển, đa dạng hóa sản phẩm - dịch vụ, nỗ lực đa dạng hóa nguồn thu, góp phần chuyển dịch cơ cấu thu nhập theo hướng bền vững; phát triển, đa dạng hóa sản phẩm dịch vụ ngân hàng, đặc biệt là các sản phẩm phi tín dụng.

Ngoài ra, triển khai đồng bộ các giải pháp đa dạng hóa nguồn thu như gia tăng thu dịch vụ với khách hàng phi tín dụng; đẩy mạnh hoạt động bảo hiểm và telesales, tăng cường thu dịch vụ trên cơ sở triển khai sản phẩm mới có hàm lượng công nghệ cao.

Kết thúc năm 2019, BID ghi nhận lợi nhuận trước thuế hợp nhất toàn ngân hàng đạt 10.732 tỷ đồng, tăng 14,3% so với năm 2018, hoàn thành 104% kế hoạch ĐHĐCĐ giao, chỉ tiêu ROA đạt 0,61%, ROE đạt 12,94%.

Tổng dư nợ tín dụng và đầu tư đến 31/12/2019 đạt 1.325.737 tỷ đồng, trong đó dư nợ tín dụng tổ chức, dân cư và trái phiếu doanh nghiệp đạt 1.134.503 tỷ đồng, tăng trưởng 12,2%, đảm bảo giới hạn tín dụng NHNN giao. Quy mô tín dụng của BIDV chiếm 13,8% thị phần toàn ngành và tiếp tục có

Tổng nguồn vốn huy động đạt 1.374.765 tỷ đồng, tăng 12,1% so với đầu năm; trong đó huy động vốn tổ chức, dân cư đạt 1.187.093 tỷ đồng, tăng 12,6% so với năm 2018, vượt kế hoạch năm. Đặc biệt trong năm 2019, BIDV đã phát hành thành công trái phiếu tăng vốn với khối lượng chào bán thành công hơn 19.000 tỷ đồng, góp phần quan trọng nâng cao năng lực tài chính.

Đóng cửa phiên giao dịch ngày 1/4, cổ phiếu BID đứng tại mức giá 32.100 đồng/cp, tương ứng mức P/E là 19.4 lần và giá trị sổ sách là 19.307 đồng/cp

Đấu giá "ế ẩm", BIDV tiếp tục đại hạ giá khoản nợ của CTCP Đầu tư & Thương mại Dầu khí Nghệ An  Giá khởi điểm được đưa ra trong đợt chào này là 40,7 tỷ đồng, giảm gần 44 tỷ đồng so với đợt đấu giá hồi cuối tháng 11/2019. BIDV vừa tiếp tục có thông báo về lựa chọn tổ chức đấu giá tài sản đảm bảo, thông báo thu giữ tài sản, thông báo phát mại tài sản thế chấp,... gồm bất động...

Giá khởi điểm được đưa ra trong đợt chào này là 40,7 tỷ đồng, giảm gần 44 tỷ đồng so với đợt đấu giá hồi cuối tháng 11/2019. BIDV vừa tiếp tục có thông báo về lựa chọn tổ chức đấu giá tài sản đảm bảo, thông báo thu giữ tài sản, thông báo phát mại tài sản thế chấp,... gồm bất động...

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17

Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17 Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54

Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54 Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48

Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tử vi 12 con giáp hôm nay ngày 22/1/2025: Thìn may mắn, Thân thuận lợi

Trắc nghiệm

15:51:03 22/01/2025

Tạm giữ đối tượng đâm chết người trong đêm

Pháp luật

15:47:58 22/01/2025

Thời trang tối giản - điểm chạm của sự đơn giản và sang trọng

Thời trang

15:28:54 22/01/2025

Song Hye Kyo tuyên bố chấn động về "2 tượng đài nhan sắc" Kim Tae Hee - Jeon Ji Hyun

Sao châu á

15:21:21 22/01/2025

Diva Hồng Nhung mắc bệnh ung thư vú

Sao việt

15:17:10 22/01/2025

Kỳ Duyên lần đầu kể hậu trường đóng cảnh nóng trong phim Tết Trấn Thành

Hậu trường phim

15:04:40 22/01/2025

Mỹ nhân cổ trang đẹp điên đảo nhất Trung Quốc hiện tại: Nhan sắc vừa kiêu sa vừa ma mị, ánh mắt mê hoặc chúng sinh

Phim châu á

14:37:43 22/01/2025

Những lợi ích, hạn chế và lưu ý nếu ăn toàn đồ luộc

Sức khỏe

14:22:01 22/01/2025

1 câu nói của bà cụ bán rau bên đường khi được người lạ chụp cho tấm ảnh Tết khiến hơn 5 triệu người ám ảnh

Netizen

14:17:20 22/01/2025

Động thái ẩn ý của Hailey ngay sau khi bị Justin Bieber unfollow gây náo động showbiz

Sao âu mỹ

13:39:03 22/01/2025

Đề xuất tăng gói hỗ trợ gia hạn thuế do dịch Covid-19 lên 180.000 tỷ đồng

Đề xuất tăng gói hỗ trợ gia hạn thuế do dịch Covid-19 lên 180.000 tỷ đồng ‘Bóng ma’ Covid-19 đốn gục hơn 16.000 doanh nghiệp Việt chỉ trong 2 tháng

‘Bóng ma’ Covid-19 đốn gục hơn 16.000 doanh nghiệp Việt chỉ trong 2 tháng

7.700 tỉ cho vay xuất khẩu gạo như ngàn cân treo sợi tóc

7.700 tỉ cho vay xuất khẩu gạo như ngàn cân treo sợi tóc VIB muốn huy động 16.000 tỷ đồng qua trái phiếu và chứng chỉ tiền gửi

VIB muốn huy động 16.000 tỷ đồng qua trái phiếu và chứng chỉ tiền gửi 'Nghịch cảnh' Nam Á Bank lãi ròng 700 tỷ nhưng nợ xấu tăng vọt nghìn tỷ

'Nghịch cảnh' Nam Á Bank lãi ròng 700 tỷ nhưng nợ xấu tăng vọt nghìn tỷ TPBank chuẩn bị gom 10 triệu cổ phiếu quỹ từ ngày 20/3

TPBank chuẩn bị gom 10 triệu cổ phiếu quỹ từ ngày 20/3 Khối thi đua các ngân hàng: Ký kết giao ước thi đua năm 2020

Khối thi đua các ngân hàng: Ký kết giao ước thi đua năm 2020 Tiếp tục nâng cao hiệu quả phối hợp trong thi hành án tín dụng, ngân hàng

Tiếp tục nâng cao hiệu quả phối hợp trong thi hành án tín dụng, ngân hàng Nữ ca sĩ 18 tuổi tự tử?

Nữ ca sĩ 18 tuổi tự tử? Hoa hậu Kỳ Duyên lại đáp trả

Hoa hậu Kỳ Duyên lại đáp trả

Bùi Công Nam "bao vây" khán giả dịp cận Tết: Flex nhẹ thứ đang khiến nhà nhà "phát cuồng"

Bùi Công Nam "bao vây" khán giả dịp cận Tết: Flex nhẹ thứ đang khiến nhà nhà "phát cuồng" Messi thiếu chuyên nghiệp và phép lịch sự với màn ăn mừng kỳ quặc

Messi thiếu chuyên nghiệp và phép lịch sự với màn ăn mừng kỳ quặc Gil Lê - Xoài Non bị antifan tấn công

Gil Lê - Xoài Non bị antifan tấn công Gia đình 3 đời làm nghề "đổi rác thành tiền" giữa trung tâm Hà Nội, kiếm 50-100 triệu mỗi tháng

Gia đình 3 đời làm nghề "đổi rác thành tiền" giữa trung tâm Hà Nội, kiếm 50-100 triệu mỗi tháng "Trượt tay" tung 1 bức ảnh nóng bỏng của thiếu gia Minh Đạt, Midu cho cả thế giới thấy mình "thắng đời 1-0"

"Trượt tay" tung 1 bức ảnh nóng bỏng của thiếu gia Minh Đạt, Midu cho cả thế giới thấy mình "thắng đời 1-0" Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim!

Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim! Tổng thống Donald Trump rút Mỹ khỏi WHO

Tổng thống Donald Trump rút Mỹ khỏi WHO Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở "Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn

Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn