5 bước giúp bạn nhanh chóng thoát khỏi nợ nần

Những khoản nợ dai dẳng luôn là vấn đề khiến nhiều người không ngừng lo lắng về tiền bạc . Làm thế nào để giải quyết nợ nần trong thời gian sớm nhất mà vẫn đảm bảo chi phí sinh hoạt hàng ngày?

1. Suy nghĩ về lý do mắc nợ

Hãy dành thời gian suy nghĩ về nguyên nhân khiến bạn rơi vào tình trạng nợ nần hiện tại. Bạn đã tiêu tốn tiền bạc vào những gì? Đâu là khoản chi lớn nhất?

Bạn sẽ nhận ra mình đã “vung tay quá trán” ở những khoản mục nào. Từ đó thay đổi thói quen chi tiêu phù hợp.

Tuy nhiên, không phải hầu hết mọi người mắc nợ đều do tiêu xài “quá đà”. Đôi khi, những rủi ro bất ngờ trong cuộc sống như ốm đau, thất nghiệp… có thể là nguyên nhân khiến bạn rơi vào tình cảnh khó khăn về tiền bạc.

Không phân chia ngân sách hợp lý, thiếu sự chuẩn bị tài chính dự phòng cho bản thân là vấn đề khiến nhiều người lâm vào thế bị động, phải vay mượn tiền bạc khi gặp những tình huống mình không thể lường trước.

Suy nghĩ về những lý do khiến bạn mắc nợ sẽ không khiến bản thân cảm thấy tồi tệ hay áp lực hơn. Thay vào đó, nó giúp bạn thay đổi theo hướng tích cực, ngăn chặn điều tương tự có thể tái diễn trong tương lai.

2. Thay đổi thói quen chi tiêu

Trước tiên, cần nắm rõ thói quen chi tiêu của bản thân bằng cách ghi chép, kiểm soát các khoản thu chi một cách chi tiết. Bạn sẽ biết chính xác dòng tiền của mình đang được sử dụng như thế nào.

Ghi chép thường xuyên sẽ giúp bạn hiểu được thói quen chi tiêu của bản thân. Bạn thường chi nhiều tiền cho những khoản mục nào? Đâu là khoản chi lớn nhất trong danh mục? Số tiền tiết kiệm hàng tháng là bao nhiêu?

Bạn chắc chắn sẽ nhận ra một vài thói quen chi tiêu không tốt khiến bản thân lãng phí một số tiền đáng kể như mua sắm quá nhiều quần áo, thường xuyên ăn ngoài tiệm, hay tụ tập bạn bè… Vì vậy, cần tính toán kỹ lưỡng, xem xét cắt giảm những khoản chi không cần thiết.

Chi tiêu không có kế hoạch là nguyên nhân thường thấy dẫn đến phá sản, nợ nần. Do đó, nên học cách quản lý tiền bạc và chi tiêu phù hợp với điều kiện và nhu cầu của bản thân.

Bước đầu tiên để tạo thói quen chi tiêu khoa học là lập ngân sách. Việc này giúp tiết kiệm và chi tiêu hiệu quả hơn bằng cách tận dụng tối đa số tiền của mình.

Các khoản chi sẽ được phân chia thành từng danh mục cụ thể như chi phí cần thiết (ăn uống, đi lại, thuê nhà…), tiết kiệm, đầu tư… với hạn mức chi phí nhất định. Nghiêm túc thực hiện theo ngân sách đã đặt ra, bạn sẽ dễ dàng đạt được các mục tiêu tài chính trong thời gian sớm nhất.

Tùy thuộc vào hoàn cảnh và nhu cầu, mỗi người sẽ có cách phân chia ngân sách khác nhau. Tuy nhiên, cần đảm bảo đáp ứng đủ nhu cầu sinh hoạt và tiết kiệm hàng tháng.

3. Nắm rõ các khoản nợ của bản thân

Liệt kê chi tiết tất cả khoản nợ hiện tại của bản thân: số tiền nợ, lãi suất, thời hạn thanh toán. Từ đó, tính toán cụ thể để đưa ra con số tổng nợ cuối cùng.

Nên phân loại các khoản nợ theo lãi suất thực tế để xác định đâu là khoản nợ cần ưu tiên thanh toán trước. Sau đó lập kế hoạch trả nợ với mục tiêu và thời gian rõ ràng để đảm bảo chấm dứt tình trạng nợ nần nhanh nhất có thể.

4. Lập kế hoạch trả nợ

Để nhanh chóng giải quyết nợ nần, nên sắp xếp các khoản nợ theo số dư, lãi suất, thời hạn thanh toán. Từ đó, xác định đâu là khoản nợ cần ưu tiên thanh toán trước.

Thông thường, các khoản nợ có lãi suất cao nên được ưu tiên trả trước. Bởi các khoản nợ này yêu cầu bạn phải bỏ ra một số tiền khá lớn để trả cho chủ nợ hàng tháng.

Tuy nhiên, nếu cảm thấy khó khăn khi phải tiết kiệm một số tiền lớn, có thể bắt đầu bằng những khoản nợ nhỏ. Việc này sẽ giúp bạn có động lực hơn khi thực hiện kế hoạch trả nợ.

Khi đã xác định được khoản nợ ưu tiên, hãy quyết định số tiền sẽ trả mỗi tháng. Tốt nhất, nên thanh toán một lần cho một trong các khoản nợ của bạn. Đồng thời, trả số tiền tối thiểu cho các khoản nợ còn lại.

Muốn kế hoạch đạt được hiệu quả như mong muốn, cần đặt mục tiêu, ước tính thời gian cụ thể để thanh toán hết các khoản nợ. Đồng thời, nghiêm tục thực hiện theo kế hoạch đã đặt ra.

Thời gian trả nợ có thể bị thay đổi nếu không duy trì đúng kế hoạch hoặc phát sinh thêm số nợ trong thời gian này. Do đó, cần theo dõi, quản lý ngân sách chặt chẽ để đảm bảo hoàn thành kế hoạch trả nợ như dự định.

5. Đừng tạo thêm nợ

Video đang HOT

Sử dụng thẻ tín dụng để mua sắm trong khi vẫn còn vài khoản nợ chưa thanh toán. Hoặc vay mượn tiền để tiêu dùng do ngân sách trong thời gian này eo hẹp hơn trước. Những việc này chắc chắn sẽ khiến kế hoạch trả nợ của bạn bị trì hoãn. Thậm chí, tình hình tài chính sẽ trở nên tồi tệ hơn.

Vì vậy, nên hạn chế tối đa việc tạo thêm nợ nần bằng cách chi tiêu, quản lý tiền bạc một cách khoa học và hiệu quả. Những khoản nợ chồng chất không chỉ ảnh hưởng để tình hình tài chính cá nhân, nhu cầu sinh hoạt hàng ngày mà còn gây áp lực, căng thẳng kéo dài đối với người mắc nợ.

12 cách sử dụng thẻ tín dụng thông minh không phải ai cũng biết

Không thể phủ nhận những tiện ích mà thẻ tín dụng đem đến cho người tiêu dùng nhưng sử dụng không cẩn thận thì nó sẽ gây cho bạn những bất lợi. Do đó, để bảo vệ tài chính cá nhân, đừng bỏ qua 12 cách sử dụng thẻ tín dụng dưới đây.

1. Hạn mức thẻ không quá 50% thu nhập

Thẻ tín dụng không còn xa lạ với nhiều người. Và cũng không thể phủ nhận những tiện ích mà chúng đem lại.

Tuy nhiên, vẫn còn không ít những cá nhân vẫn còn mơ hồ về bản chất của loại thẻ này. Điều này ảnh hưởng nghiêm trọng đến tình hình tài chính cá nhân.

Sử dụng thẻ tín dụng thường xuyên nhưng bạn có hiểu nợ xấu là gì và làm thế nào để bản thân không rơi vào nhóm nợ xấu?

Chuyên gia tài chính khuyên rằng, chỉ nên đăng ký hạn mức thẻ tối đa bằng 50% thu nhập hàng tháng.

Để đảm bảo khả năng thanh toán nợ, đều đặn hàng tháng. Đồng thời, là giải pháp để tránh nợ tháng này dồn tháng sau.

Chẳng hạn, thu nhập trung bình một tháng của bạn là 20 triệu đồng. Chỉ nên mở thẻ tín dụng với hạn mức tối đa là 10 triệu đồng/ tháng.

2. Hiểu biết đầy đủ về các điều khoản sử dụng thẻ

Hầu hết mọi người đều bỏ qua những thông tin về các điều khoản sử dụng thẻ tín dụng. Hay những quy định khi vay tiêu dùng từ ngân hàng.

Điều này sẽ ảnh hưởng đến quá trình chi tiêu, không nên bỏ qua những vi phạm trong khi sử dụng thẻ tín dụng. Tránh không để "mắc bẫy tiêu dùng".

Do đó, trước khi quyết định sử dụng thẻ tín dụng. Hãy tìm hiểu kỹ càng những thông tin liên quan từ phía ngân hàng để đảm bảo không bị "mất tiền oan".

Những thông tin cần tìm hiểu kỹ càng mà bạn không nên bỏ qua:

Điều kiện mở thẻ tín dụng cá nhân Các loại phí bắt buộc khi sử dụng thẻ tín dụng Thời hạn thanh toán nợ Điều khoản thanh toán nợ trễ hạn Chương trình tích điểm, ưu đãi

Việc nắm bắt những thông tin này giúp bạn đưa ra quyết định dựa trên tình hình tài chính thực tế của bản thân.

Nếu mức thu nhập không quá cao. Nên cân nhắc việc đăng ký mở thẻ tín dụng. Bởi ngoài khoản nợ cần thanh toán hàng tháng, còn những khoản phí bắt buộc khác.

Khi thu nhập ở mức trung bình khá, nên xem xét khả năng quản lý tài chính bản thân. Bởi, việc chi tiêu qua thẻ tín dụng sẽ khiến bạn khó kiểm soát hơn khi sử dụng tiền mặt.

Đã có rất nhiều trường hợp không kiểm soát chi tiêu. Dẫn đến tình trạng bội chi, mất cân đối thu - chi, lâm vào tình trạng nợ nần do không đủ khả năng thanh toán nợ này.

3. Không sử dụng nhiều thẻ tín dụng

Sử dụng càng nhiều thẻ tín dụng càng khiến bạn mất kiểm soát chi tiêu. Hay hạn mức chi tiêu cao hơn nhiều hơn thu nhập. Điều này sẽ gây khó khăn trong việc thanh toán nợ hàng tháng.

Ngoài ra, thời hạn trả nợ khá dài, thông thường từ 30 - 45 ngày. Dẫn đến tình trạng khó kiểm soát chi tiêu.

Khi mở càng nhiều thẻ tín dụng, càng nhiều khoản nợ. Một cá nhân với mức thu nhập trung bình, trung bình khá chỉ nên mở 1 thẻ tín dụng. Đảm bảo khả năng thanh toán nợ, cân đối tài chính.

4. Thực hiện thanh toán đầy đủ và đúng hạn

Hiện nay hầu hết các ngân hàng đều có hạn mức tín dụng từ 30 - 45 ngày. Do đó, bạn nên có kế hoạch chuẩn bị tài chính để thanh toán khoản nợ đúng hạn.

Trong trường hợp không thể trả 1 lần, có thể thanh toán mức tối thiểu theo quy định. Tùy từng ngân hàng mà có quy định khác nhau.

Tốt hơn hết, nên thanh toán nợ đầy đủ theo thời hạn. Không nên để nợ tháng này dồn lên nợ tháng sau. Khi đó, con số bạn phải trả ngân hàng sẽ tăng lên đáng kể.

Giả sử, hạn mức tín dụng là 15 triệu đồng/tháng. Bạn cần thanh toán khoản nợ này chậm nhất vào ngày 5/11/2020.

Nhưng tài chính của bạn không đảm bảo, bạn có thể thanh toán 5% cho hạn mức tối thiểu. Có nghĩa rằng, bạn cần thanh toán 750.000 đồng. Số nợ còn lại là 14.250 triệu đồng sẽ được thanh toán vào thời hạn sau.

Khi đó, vào tháng 12/2020 bạn cần phải thanh toán nhiều hơn 14.250 triệu đồng.

Như vậy, có thể rằng con số nợ sẽ tăng lên gấp bội vào những tháng tiếp theo nếu bạn không thanh toán dứt điểm từng tháng. Điều này ảnh hưởng nghiêm trọng đến cuộc sống và tình hình tài chính của bạn.

Hãy là người thông minh khi sử dụng thẻ tín dụng, thanh toán nợ đầy đủ đúng hạn. Không nên để nợ tháng này dồn tháng sau.

5. Tránh rút tiền mặt từ thẻ tín dụng

Một trong những sai lầm mà nhiều người mắc phải đó chính là rút tiền mặt từ loại thẻ này như những loại thẻ khác.

Bản chất của thẻ tín dụng là vay tiền ngân hàng để chi tiêu cá nhân. Chi trả cho những nhu cầu mà không cần sử dụng tiền mặt.

Tuyệt đối không dùng thẻ tín dụng để rút tiền mặt. Bởi, khi rút tiền mặt ngân hàng sẽ tính phí với khoản tiền mà bạn đã rút.

Mức phí này khá cao, thường rơi vào khoảng 4% tại thời điểm rút.

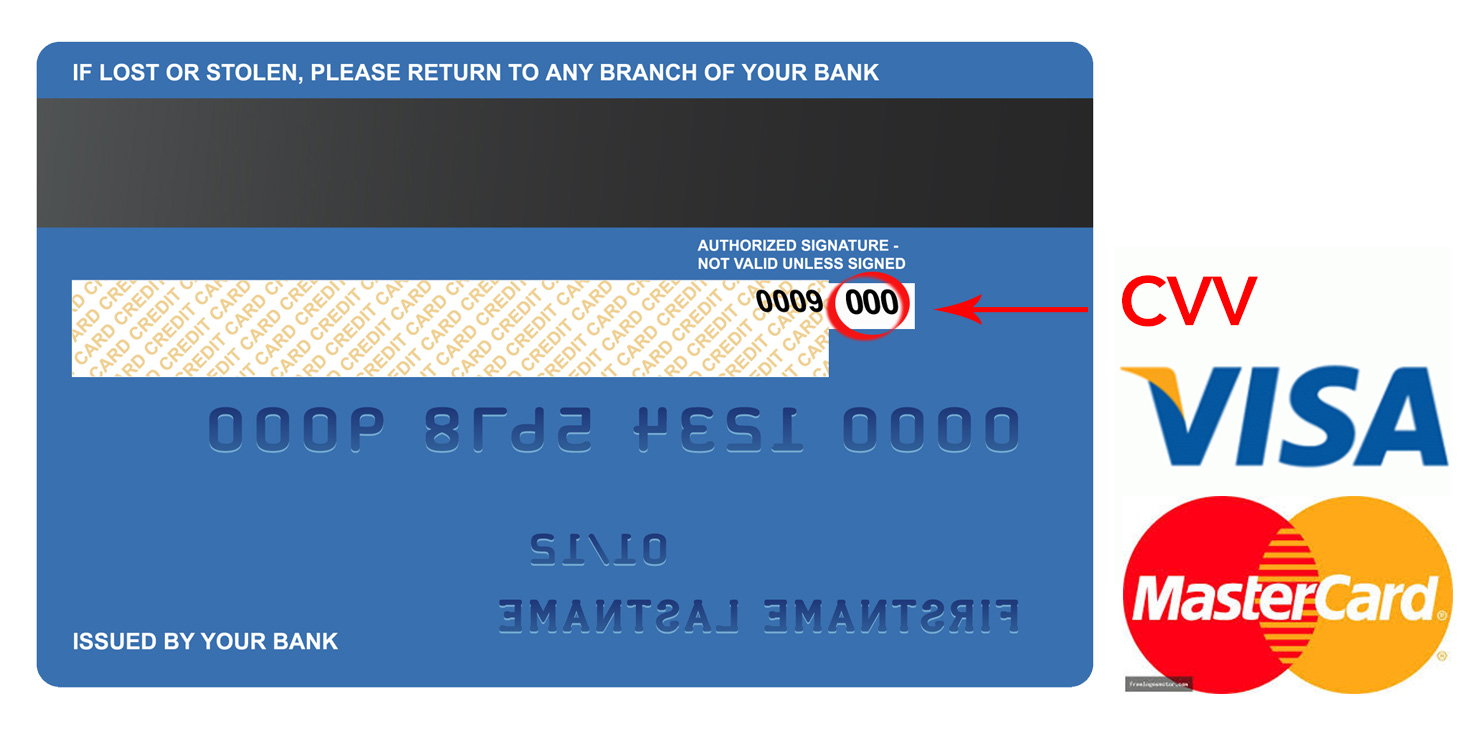

6. Không để lộ thông tin thẻ

Nhiều chủ thẻ tín dụng vẫn chưa ý thức được việc phải bảo vệ thông tin trên thẻ. Cũng như không lường trước những nguy hiểm khi để lộ thông tin.

Thẻ tín dụng là loại thẻ dùng để thanh toán những nhu cầu cá nhân. Do đó tính bảo mật không cao như những loại thẻ khác.

Nếu bạn sơ suất để lộ thông tin trên thẻ, kẻ gian có thể lợi dụng và sử dụng thẻ để chi tiêu như chủ thẻ.

Khi thanh toán tại các cửa hàng, siêu thị... chỉ đưa thẻ cho nhân viên khi cần thanh toán và nhận thẻ ngay sau khi đã thanh toán.

Đồng thời, quan sát kỹ quá trình nhân viên thanh toán. Để đảm bảo không có cơ hội cho kẻ gian.

7. Bảo mật thông tin trên thẻ

Hãy đảm bảo thông tin cá nhân được bảo mật, dán kín số thẻ phía sau thẻ.

Lựa chọn các website uy tín khi sử dụng thẻ mua hàng online. Cần xem xét khả năng bảo mật và thanh toán của website có thực sự an toàn hay không.

Trong trường hợp bị mất thẻ, cần báo ngay với ngân hàng nơi phát hành thẻ để khóa tài khoản. Và đăng ký cấp lại thẻ.

8. Kiểm tra hóa đơn kỹ càng

Khi sử dụng thẻ tín dụng thanh toán ở bất cứ đâu. Hãy kiểm tra kỹ hóa đơn với số lượng sản phẩm, giá tiền, chiết khấu để đảm bảo số tiền bị trừ trong thẻ là chính xác.

Nhiều người dùng thường không có thói quen kiểm tra hóa đơn sau khi thanh toán. Điều này có thể khiến bạn mất một khoản tiền mà bạn không hay biết.

Do đó, hãy tạo thói quen kiểm tra kỹ hóa đơn trước khi ra khỏi quầy thanh toán. Đảm bảo chắc chắn số tiền thanh toán trên hóa đơn và trong thẻ tín dụng là chính xác.

Ngoài ra, chủ thẻ tín dụng cũng nên kiểm tra sao kê hàng tháng từ ngân hàng một cách cẩn thận.

Cuối mỗi tháng hay trước thời hạn thanh toán nợ. Ngân hàng sẽ gửi cho chủ thẻ bản sao kê, thống kê tất cả những khoản đã chi tiêu trong tháng.

Bạn nên kiểm tra kỹ các thông tin sau: Các khoản chi tiêu, thời điểm thanh toán, địa điểm thanh toán để đảm bảo không xuất hiện những khoản chi "từ trên trời rơi xuống" trong bảng sao kê.

Đã có không ít những trường hợp xuất hiện những khoản chi "không tên" xuất hiện trong bảng sao kê.

Nếu không may xuất hiện những khoản chi này, hãy liên hệ với ngân hàng để giải quyết càng sớm càng tốt.

9. Theo dõi báo cáo tín dụng hàng tháng

Một trong những thói quen mà người dùng thường bỏ qua, đó chính là không theo dõi báo cáo tín dụng.

Khác với sao kê hàng tháng mà ngân hàng gửi cho người dùng. Báo cáo tín dụng được kiểm soát bởi Trung tâm tín dụng quốc gia CIC.

Tại đây sẽ lưu giữ thông tin cá nhân khi đăng ký mở tín dụng. Lịch sử thanh toán nợ từng tháng, điểm tín dụng hay xếp hạng tín dụng.

Báo cáo tín dụng có vai trò quan trọng đối với chủ thẻ. Là cơ sở để ngân hàng hay tổ chức tài chính ra quyết định vay vốn.

Do đó, bạn nên theo dõi báo cáo tín dụng. Nếu điểm tín dụng chưa cao, xếp hạng tín dụng thấp hãy cải thiện tình hình càng sớm càng tốt.

10. Quan tâm điểm tín dụng

Điểm tín dụng chính là yếu tố quan trọng để xếp hạng tín dụng.

Điểm tín dụng được Trung tâm tín dụng quốc gia CIC đánh giá. Căn cứ vào lịch sử tín dụng.

Khi điểm tín dụng càng cao, chủ thẻ càng có uy tín tài chính đối với tổ chức tài chính. Hay quyết định phê duyệt hồ sơ vay vốn dễ dàng và được hưởng mức lãi suất ưu đãi.

Do đó, bạn nên bảo vệ hồ sơ tín dụng của mình "trong sạch". Bằng cách cải thiện điểm tín dụng, xếp hạng tín dụng.

11. Kiểm tra số dư tín dụng thường xuyên

Thêm một thói quen mà rất nhiều chủ thẻ phớt lờ, đó chính là không kiểm tra số dư tín dụng thường xuyên.

Bạn không nên tin tưởng tuyệt đối vào ngân hàng hay cửa hàng. Bởi tiền là của bạn, bạn cần có trách nhiệm để bảo vệ.

Thực tế đã có không ít những trường hợp trong bản sao kê xuất hiện những khoản chi "không tên".

Do đó, kiểm tra số dư tín dụng thường xuyên đảm bảo theo dõi kịp thời số dư khả dụng. Từ đó, có kế hoạch chi tiêu phù hợp, kịp thời giải quyết những rủi ro.

12. Tận dụng ưu đãi từ thẻ tín dụng

Đây là một trong những lợi thế cho chủ thẻ mà bạn nên tận dụng. Khi hạn mức tín dụng của bạn cao, nhu cầu chi tiêu nhiều thì ngân hàng sẽ có nhiều chương trình ưu đãi dành cho khách hàng để giữ chân khách hàng.

Chẳng hạn, giảm giá 10% khi mua sắm tại thương hiệu thời trang, nhà hàng... Hay các dịch vụ chăm sóc sức khỏe, sắc đẹp tại spa, bệnh viện...

Khi quyết định mở thẻ tại ngân hàng. Hãy tìm hiểu kỹ càng những thông tin này tại các ngân hàng khác nhau để đưa ra quyết định chính xác.

Thu nhập cao nhất chưa tới 15 triệu/tháng, mẹ đơn thân Hà Nội vẫn nuôi tốt 2 con còn lập sổ tiết kiệm đều  Với thu nhập không quá cao nhưng nhờ biết cách chia nhỏ tiền bạc hợp lý mà mẹ đơn thân này vẫn không gặp khó khăn khi một mình nuôi hai con nhỏ. Là mẹ đơn thân và đang nuôi 2 con nhỏ, chị Minh Hương (hiện đang làm công việc marketing cho một phòng tập thể hình) cho biết, thu nhập của...

Với thu nhập không quá cao nhưng nhờ biết cách chia nhỏ tiền bạc hợp lý mà mẹ đơn thân này vẫn không gặp khó khăn khi một mình nuôi hai con nhỏ. Là mẹ đơn thân và đang nuôi 2 con nhỏ, chị Minh Hương (hiện đang làm công việc marketing cho một phòng tập thể hình) cho biết, thu nhập của...

5 giây gây sốt của Mỹ Tâm: Rưng rưng trực trào nước mắt khi nghe ca khúc hot nhất Đại lễ 2/904:43

5 giây gây sốt của Mỹ Tâm: Rưng rưng trực trào nước mắt khi nghe ca khúc hot nhất Đại lễ 2/904:43 Tiến sĩ Đoàn Hương: 'Status của Trấn Thành lạc điệu, nguy hiểm'16:59

Tiến sĩ Đoàn Hương: 'Status của Trấn Thành lạc điệu, nguy hiểm'16:59 Trang Thông tin Chính phủ viết về hình ảnh để đời của Mỹ Tâm, chỉ 1 khoảnh khắc cho thấy sự tinh tế của BTC Đại lễ 2/901:12

Trang Thông tin Chính phủ viết về hình ảnh để đời của Mỹ Tâm, chỉ 1 khoảnh khắc cho thấy sự tinh tế của BTC Đại lễ 2/901:12 Màn trình diễn của Phương Mỹ Chi tại Đại lễ A80 đã được tiên đoán từ 3 năm trước?07:04

Màn trình diễn của Phương Mỹ Chi tại Đại lễ A80 đã được tiên đoán từ 3 năm trước?07:04 Ca sĩ từng bị chê "nhạc tầm thường" nay có ca khúc gây sốt Đại lễ 2/9, tỏa sáng ở sự kiện cấp quốc gia03:13

Ca sĩ từng bị chê "nhạc tầm thường" nay có ca khúc gây sốt Đại lễ 2/9, tỏa sáng ở sự kiện cấp quốc gia03:13 Đến lượt "hung thần" Getty phơi bày nhan sắc thật của Thư Kỳ, có "thảm họa" như Son Ye Jin?01:45

Đến lượt "hung thần" Getty phơi bày nhan sắc thật của Thư Kỳ, có "thảm họa" như Son Ye Jin?01:45 Bạn thân G-Dragon lâm vào tình trạng kiệt quệ kinh hoàng, suýt ngất xỉu00:50

Bạn thân G-Dragon lâm vào tình trạng kiệt quệ kinh hoàng, suýt ngất xỉu00:50 Hơn 1 phút đầu tiên ngập cảnh nóng nghẹt thở của phim 'Đồi gió hú'01:32

Hơn 1 phút đầu tiên ngập cảnh nóng nghẹt thở của phim 'Đồi gió hú'01:32 Biểu cảm gượng gạo của dàn sao khi nghe album đầu tay của Em Xinh giỏi Văn, 1 người còn "nhăn cả mặt"?03:12

Biểu cảm gượng gạo của dàn sao khi nghe album đầu tay của Em Xinh giỏi Văn, 1 người còn "nhăn cả mặt"?03:12 Quân nhân Nga xả vai, phát sốt với Việt Nam, up loạt ảnh, tiết lộ điều khó quên03:36

Quân nhân Nga xả vai, phát sốt với Việt Nam, up loạt ảnh, tiết lộ điều khó quên03:36 Thực hư Ngọc Trinh có con gái, còn ôm di ảnh, bố ruột đau buồn tiễn con gái?02:35

Thực hư Ngọc Trinh có con gái, còn ôm di ảnh, bố ruột đau buồn tiễn con gái?02:35Tin đang nóng

Tin mới nhất

Bóc giá xế hộp Quốc Trường "Về nhà đi con" thường xuyên lái đi dạo phố

Quạt sưởi cho diện tích lớn

Khởi động chiến dịch hỗ trợ 10.000 mẹ bỉm sữa bán hàng online

Thứ quả đen sì, trước rụng đầy đồi thành đặc sản "gây nghiện" được chị em săn lùng

"Hồi sinh" thần kỳ thứ tưởng đã biến mất ở Việt Nam, nhiều người "ôm tiền khủng"

Sầu riêng tăng giá kỷ lục, thương lái lùng mua, nông dân tiếc "hùi hụi"

Không theo số đông, gia đình trẻ tậu được nhà vì tư duy làm liều

Hà Nội chuyển rét đậm: Áo phao đại hàn đắt khách, chủ shop 3 ngày bán được nghìn chiếc thu lợi trăm triệu

Loạt tủ lạnh cỡ lớn giảm giá mạnh

Mùa Noel ghé thăm căn hộ view sông Hồng tuyệt đẹp với từng góc nhỏ ấm cúng, sang trọng của cặp vợ chồng trẻ

Đem đất sét về nặn chơi, quyết không bán dù khách "đòi" mua

Nhộn nhịp thị trường đồ trang trí, quà tặng Noel

Có thể bạn quan tâm

Phòng trọ sinh viên giá 2 triệu đồng: Ngủ cũng không được duỗi thẳng chân

Netizen

16:30:03 07/09/2025

Thủ tướng đắc cử Thái Lan chính thức nhậm chức

Thế giới

16:16:19 07/09/2025

Nữ chính 35 tuổi chủ động chinh phục người đàn ông nhút nhát trên show hẹn hò

Tv show

16:13:19 07/09/2025

Bảng giá xe máy Grande mới nhất tháng 9/2025

Xe máy

16:02:43 07/09/2025

Tuấn Trần làm rõ tin đồn tình cảm với Phương Anh Đào

Sao việt

15:47:52 07/09/2025

Diễn viên Giang Tổ Bình cầu cứu sau khi tố con trai Phó TGĐ Đài Truyền hình cưỡng hiếp

Sao châu á

15:39:19 07/09/2025

Việt Nam có 1 mỹ nhân nổi tiếng từ Trung đến Hàn: Visual đẹp như Angela Baby - Yoona, ngắm góc nào cũng đã con mắt

Hậu trường phim

15:35:46 07/09/2025'Avatar: The Way of Water' trở lại rạp chiếu Việt Nam với độc quyền định dạng 3D

Phim âu mỹ

14:32:52 07/09/2025

NSND Tự Long lẫn SOOBIN biểu diễn trong im lặng, concert Chông Gai D-7 liên tục gặp sự cố âm thanh khiến fan than trời

Nhạc việt

14:20:31 07/09/2025

Justin Bieber hoạt động sôi nổi trở lại

Nhạc quốc tế

14:17:16 07/09/2025

14 sản phẩm gợi ý cho cô nàng hô biến tủ quần áo chật chội thành không gian rộng rãi, đựng được “cả thế giới”

14 sản phẩm gợi ý cho cô nàng hô biến tủ quần áo chật chội thành không gian rộng rãi, đựng được “cả thế giới” 5 vật dụng kỳ dị tưởng cực thừa thãi mà lại thú vị “thôi rồi” của người Nhật

5 vật dụng kỳ dị tưởng cực thừa thãi mà lại thú vị “thôi rồi” của người Nhật

Chia sẻ của cô gái về 4 thay đổi trong thói quen chi tiêu khi chuyển từ thành phố về vùng quê

Chia sẻ của cô gái về 4 thay đổi trong thói quen chi tiêu khi chuyển từ thành phố về vùng quê Giật mình nghe chia sẻ 7 thói quen tai hại khiến nữ nhân viên ngân hàng vướng vào nợ nần

Giật mình nghe chia sẻ 7 thói quen tai hại khiến nữ nhân viên ngân hàng vướng vào nợ nần 8 mục tiêu tài chính ngắn hạn chị em có thể thực hiện ngay lập tức để "đuổi sạch" các khoản nợ

8 mục tiêu tài chính ngắn hạn chị em có thể thực hiện ngay lập tức để "đuổi sạch" các khoản nợ Học cách quản lý thói quen chi tiêu xuất sắc như người Nhật: Nghệ thuật tiết kiệm tiền khôn ngoan là trung thực với nhu cầu của bản thân

Học cách quản lý thói quen chi tiêu xuất sắc như người Nhật: Nghệ thuật tiết kiệm tiền khôn ngoan là trung thực với nhu cầu của bản thân Các đôi vợ chồng trẻ nếu thấy mình đã có đủ 4 dấu hiệu này thì thời cơ mua nhà của bạn đã đến rồi

Các đôi vợ chồng trẻ nếu thấy mình đã có đủ 4 dấu hiệu này thì thời cơ mua nhà của bạn đã đến rồi Lưu Diệc Phi khiến Dương Mịch xấu hổ

Lưu Diệc Phi khiến Dương Mịch xấu hổ Rooney hé lộ chuyện "ngượng chín mặt" khi ăn tối nhà David Beckham

Rooney hé lộ chuyện "ngượng chín mặt" khi ăn tối nhà David Beckham Bố hoa hậu Nguyễn Thúc Thùy Tiên nộp tiền tỷ khắc phục hậu quả cho con

Bố hoa hậu Nguyễn Thúc Thùy Tiên nộp tiền tỷ khắc phục hậu quả cho con "Bà trùm" Phạm Kim Dung là ai và liên hệ mật thiết thế nào với Hoa hậu Thùy Tiên?

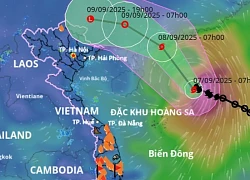

"Bà trùm" Phạm Kim Dung là ai và liên hệ mật thiết thế nào với Hoa hậu Thùy Tiên? Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13

Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13 Hoá ra vai chính Mưa Đỏ suýt về tay nam diễn viên này, biết danh tính ai cũng đồng tình "đạo diễn sáng suốt quá"

Hoá ra vai chính Mưa Đỏ suýt về tay nam diễn viên này, biết danh tính ai cũng đồng tình "đạo diễn sáng suốt quá" Toàn bộ quy trình Thuỳ Tiên làm hợp đồng trốn tránh trách nhiệm, 5 người của công ty Sen Vàng liên quan là những ai?

Toàn bộ quy trình Thuỳ Tiên làm hợp đồng trốn tránh trách nhiệm, 5 người của công ty Sen Vàng liên quan là những ai? Phẫn nộ vụ 1 nam diễn viên lái xe tông chết người rồi giấu xác vẫn sống nhởn nhơ, không phải đi tù chịu tội

Phẫn nộ vụ 1 nam diễn viên lái xe tông chết người rồi giấu xác vẫn sống nhởn nhơ, không phải đi tù chịu tội Nữ tỷ phú bị hoa hậu đẹp nhất lịch sử cướp chồng, màn trả thù khiến cả Hong Kong rung động

Nữ tỷ phú bị hoa hậu đẹp nhất lịch sử cướp chồng, màn trả thù khiến cả Hong Kong rung động Vụ quạt cho tiểu tam ngoài đường: Thanh niên tái hôn với bạn học cấp 3, giờ lại ngoại tình với bạn học cấp 2

Vụ quạt cho tiểu tam ngoài đường: Thanh niên tái hôn với bạn học cấp 3, giờ lại ngoại tình với bạn học cấp 2 Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi

Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi Hoá ra đây là nhân vật khiến Phạm Quỳnh Anh tức giận, im lặng với Bảo Anh suốt 7 năm!

Hoá ra đây là nhân vật khiến Phạm Quỳnh Anh tức giận, im lặng với Bảo Anh suốt 7 năm! Cuộc sống chật vật của con gái tỷ phú giàu có hàng đầu thế giới

Cuộc sống chật vật của con gái tỷ phú giàu có hàng đầu thế giới Cưới lần 2 sau bao năm làm mẹ đơn thân, đêm tân hôn anh hỏi 5 từ khiến tôi bủn rủn, ngỡ như vừa được tái sinh

Cưới lần 2 sau bao năm làm mẹ đơn thân, đêm tân hôn anh hỏi 5 từ khiến tôi bủn rủn, ngỡ như vừa được tái sinh Ca sĩ Đan Trường và vợ doanh nhân tái hợp sau 4 năm ly hôn?

Ca sĩ Đan Trường và vợ doanh nhân tái hợp sau 4 năm ly hôn? Rúng động showbiz: "Mỹ nhân phim giờ vàng" tố cáo bị con trai phó tổng giám đốc đài truyền hình chuốc thuốc, cưỡng bức

Rúng động showbiz: "Mỹ nhân phim giờ vàng" tố cáo bị con trai phó tổng giám đốc đài truyền hình chuốc thuốc, cưỡng bức "Cô thư ký xinh đẹp" ở biệt thự 1000m, mua nhà từ Việt Nam sang Mỹ, sinh 2 con trai cho đại gia

"Cô thư ký xinh đẹp" ở biệt thự 1000m, mua nhà từ Việt Nam sang Mỹ, sinh 2 con trai cho đại gia Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera

Công bố số tiền Hoa hậu Thuỳ Tiên đã chủ động nộp khắc phục hậu quả vụ kẹo Kera