Thông tư 22: Cơ hội cho các ngân hàng tư nhân bung vốn

Một trong những điểm đáng chú ý tại Thông tư 22/2019/TT-NHNN là việc Ngân hàng Nhà nước siết chặt hơn tỷ lệ cho vay trên vốn huy động của các ngân hàng thương mại có vốn Nhà nước, trong khi lại nới hơn cho các ngân hàng tư nhân.

Trao đổi với Báo ầu tư Chứng khoán, ông Hoàng Minh Hoàn, Phó tổng giám đốc Ngân hàng SCB cho biết, Thông tư 22/2019/TT-NHNN quy định lệ dư nợ tín dụng/vốn huy động (LDR) từ ngày 1/1/2020 tối đa ở mức 85% đối với tất cả các ngân hàng là bước thay đổi so với trước đây. Theo Thông tư 36/2014/TT-NHNN, tỷ lệ này là 90% đối với khối ngân hàng thương mại có vốn nhà nước, còn khối ngân hàng thương mại tư nhân là 80%.

“iều này cho thấy không còn sự phân biệt đối xử giữa các tổ chức tín dụng với nhau. Tỷ lệ dư nợ cho vay so với tổng tiền gửi của SCB hiện vẫn đảm bảo dưới 80%”, ông Hoàn nói.

Còn TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nhận định, Ngân hàng Nhà nước đã có đánh giá khách quan hơn đối với hoạt động tín dụng của khối ngân hàng thương mại cổ phần, các ngân hàng đã đạt chuẩn Basel 2 sẽ hưởng lợi chủ yếu.

Dù các ngân hàng có vốn nhà nước được cấp dư địa cung tín dụng khá lớn, với LDR lên tới 90%, nhưng khả năng cung tín dụng bị hạn chế do gặp nhiều khó khăn trong việc tăng vốn theo chỉ tiêu an toàn vốn của chuẩn Basel 2.

Cụ thể, room tín dụng nhiều khả năng sẽ được mở thêm vào năm 2020, theo đó, nới lỏng tỷ lệ LDR sẽ giúp nhóm ngân hàng này có nhiều cơ hội đẩy mạnh tín dụng hơn.

Video đang HOT

Tỷ lệ LDR là một trong những hệ số quan trọng dùng để đánh giá chỉ tiêu an toàn của ngân hàng. LDR càng cao thì khả năng sinh lời của ngân hàng càng lớn, nhưng đánh đổi là rủi ro thanh khoản cũng cao hơn.

Trong hệ thống các ngân hàng Việt Nam, tín dụng là tài sản sinh lời chính nhưng cũng là tài sản kém linh hoạt nhất của ngân hàng. LDR tăng, năng lực bảo vệ mình trước nguy cơ rút tiền gửi đột ngột sẽ giảm tương ứng.

Số liệu thống kê mới nhất của Ngân hàng Nhà nước cho thấy, tại thời điểm cuối tháng 9/2019, tỷ lệ LDR của khối ngân hàng thương mại có vốn nhà nước chi phối là 91,47%, còn ở khối ngân hàng thương mại cổ phần là 84,61%; khối ngân hàng liên doanh – nước ngoài là 65,72%; công ty tài chính, cho thuê tài chính là 303,35%; tổ chức tín dụng hợp tác là 102,81% và toàn hệ thống là 88,13%.

Theo đó, với quy định mới của Thông tư 22/2019/TT-NHNN, các ngân hàng thương mại cổ phần tư nhân sẽ thêm cơ hội được đẩy mạnh tín dụng thêm, mà không phải tăng nguồn vốn huy động.

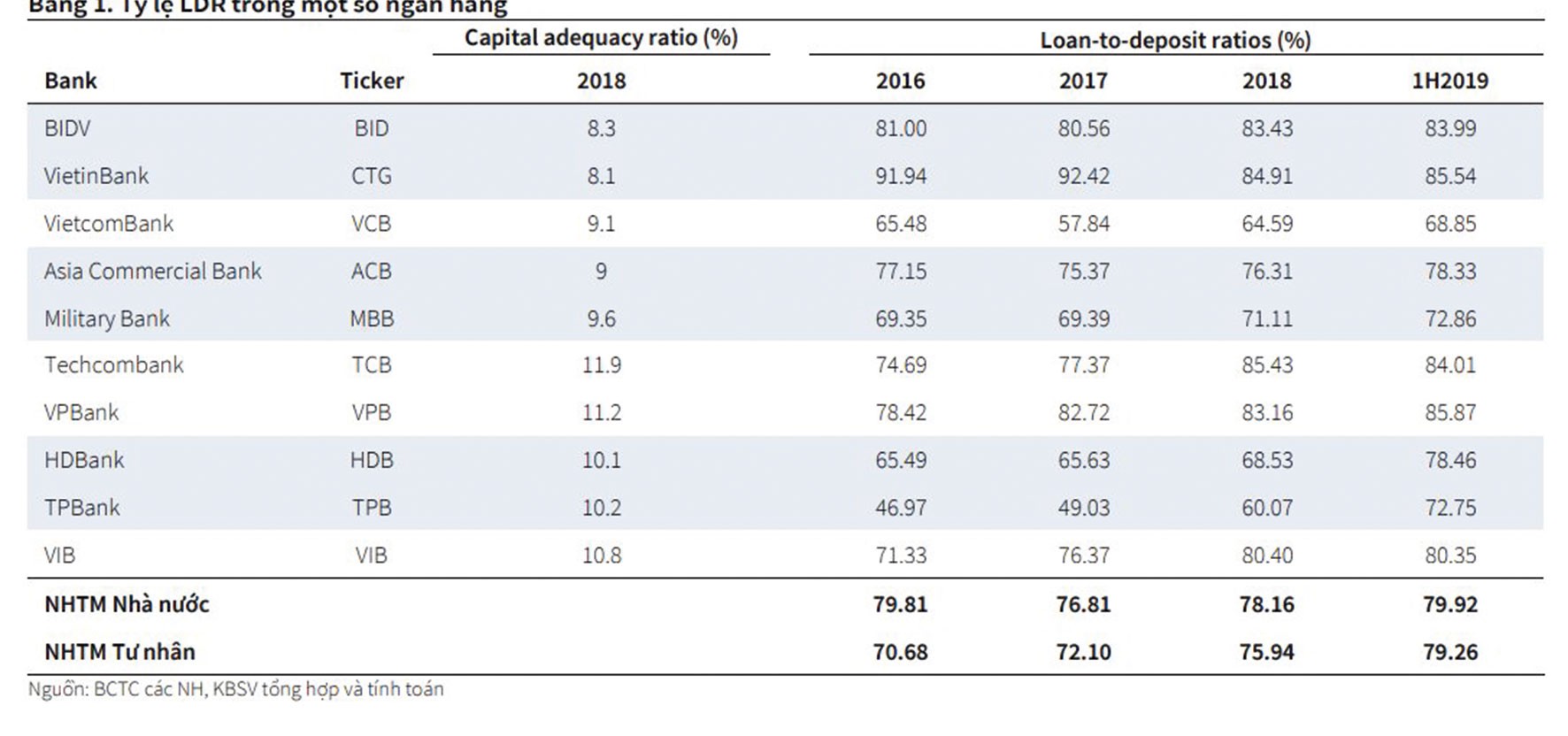

Bảng tỷ lệ LDR của một số ngân hàng.

Một báo cáo của Công ty Chứng khoán KB Việt Nam (KBSV) cho rằng, khối ngân hàng thương mại có vốn nhà nước chi phối, đặc biệt là 2 ngân hàng chưa đạt chuẩn Basel 2 là VietinBank và BIDV sẽ chịu tác động từ thông tư trên.

Tính toán cụ thể tỷ lệ LDR theo Thông tư 36/2014/TT-NHNN cho thấy, LDR của 2 ngân hàng này đang ở mức 84% và 85,5% trong nửa đầu năm 2019, tăng so với mức tương ứng là 83,4% và 84,9% vào năm 2018.

Bên cạnh đó, việc 2 ngân hàng này chưa đạt chuẩn Basel 2 sẽ khiến cho dư địa mở rộng tín dụng trong 2020 sẽ không còn nhiều.

Còn Báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán SSI vừa công bố cho rằng, hầu hết các ngân hàng niêm yết đều có tỷ lệ LDR (theo Thông tư 36) dưới 80%, không bao gồm BID với 86% tính đến tháng 9/2019.

Quy định mới nâng mức trần từ 80% trước đó lên 85% cho tất cả các ngân hàng, điều này sẽ có lợi cho khối ngân hàng thương mại cổ phần. ối với khối ngân hàng thương mại có vốn nhà nước, SSI ước tính, BID sẽ giảm tỷ lệ này xuống dưới 85% nhờ nguồn vốn mới tăng vào năm 2020.

Báo cáo của KBSV cũng cho biết thêm, tổng dư nợ tín dụng toàn hệ thống sẽ không có nhiều thay đổi do sự điều chỉnh trái chiều đối với tỷ lệ LDR trong khu vực ngân hàng thương mại nhà nước và tư nhân.

“Theo tính toán của chúng tôi, phần dư nợ tiềm năng bị hạn chế của nhóm ngân hàng thương mại có vốn nhà nước chi phối sẽ tương đương với phần dư nợ tiềm năng có thể tăng thêm của nhóm ngân hàng thương mại cổ phần tư nhân”, Báo cáo của KBSV nhấn mạnh.

Dự báo về tăng trưởng tín dụng và M2 trong năm 2020, KBSV cho biết, vẫn được duy trì ở mức 14% và 13%, không thay đổi so với năm 2019.

Theo Tinnhanhchungkhoan.vn

Sẽ giảm nguồn vốn ngắn hạn để cho vay trung và dài hạn

Ngân hàng Nhà nước Việt Nam vừa ban hành Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài.

Việc siết tỷ lệ vốn ngắn hạn cho vay trung, dài hạn sẽ có tác động không nhỏ đến các doanh nghiệp bất động sản do đặc thù dự án ở lĩnh vực này chủ yếu vay vốn dài hạn. Trong ảnh: Một dự án bất động sản đang được triển khai tại huyện Trảng Bom (Ảnh: Hải Quân)

Trong đó, Ngân hàng Nhà nước Việt Nam chính thức đưa ra lộ trình giảm dần tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung và dài hạn. Cụ thể, từ ngày 1-1-2020 đến ngày 30-9-2020, tỷ lệ này vẫn giữ nguyên như hiện nay là 40%; từ ngày 1-10-2020 đến ngày 30-9-2021 sẽ giảm xuống còn 37%; từ ngày 1-10-2021 đến 30-9-2022 là 34% và kể từ 1-10-2022 sẽ giảm xuống còn 30%.

Cũng theo thông tư trên, tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi là 85% đối với ngân hàng, chi nhánh ngân hàng nước ngoài. Thông tư này sẽ chính thức có hiệu lực từ ngày 1-1-2020.

Hải Quân

Theo Baodongnai.com.vn

VietinBank rao bán khoản nợ của một đại gia Đồng Nai  Ngân hàng TMCP Công Thương Việt Nam - Chi nhánh Khu Công nghiệp Biên Hòa (VietinBank KCN Biên Hòa) thông báo xử lý Khoản nợ/Tài sản bảo đảm (TSBĐ) của khách hàng là Công ty Cổ phần Tiến Nga để thu hồi nợ vay. Theo đó, dư nợ gốc hiện nay là 14,3 tỷ đồng, trong đó lãi 10,7 tỷ đồng và lãi...

Ngân hàng TMCP Công Thương Việt Nam - Chi nhánh Khu Công nghiệp Biên Hòa (VietinBank KCN Biên Hòa) thông báo xử lý Khoản nợ/Tài sản bảo đảm (TSBĐ) của khách hàng là Công ty Cổ phần Tiến Nga để thu hồi nợ vay. Theo đó, dư nợ gốc hiện nay là 14,3 tỷ đồng, trong đó lãi 10,7 tỷ đồng và lãi...

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17

Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17 Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48

Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58 Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02

Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Gia đình 3 đời làm nghề "đổi rác thành tiền" giữa trung tâm Hà Nội, kiếm 50-100 triệu mỗi tháng

Netizen

09:53:52 22/01/2025

Mourinho toan tính về việc rời bỏ bóng đá

Sao thể thao

09:39:04 22/01/2025

Tam Quốc Chí ra mắt phiên bản Lâu Lan Chiến: Bí ẩn vùng cát vàng và cuộc chiến của những nhà cầm quân tài ba

Mọt game

09:36:45 22/01/2025

Bố bàn chuyện thừa kế, tôi từ chối nhận tài sản, chỉ van xin bố đừng làm trái lời thề với mẹ trước lúc bà mất

Góc tâm tình

09:27:42 22/01/2025

Mùa đông NÊN diện trang phục tông màu đất: Thời thượng, sang trọng mà không nhàm chán

Thời trang

09:12:36 22/01/2025

Bắt gã trai chuyên đánh thuốc mê những phụ nữ khát tình để cướp

Pháp luật

09:00:06 22/01/2025

Mỹ phê chuẩn ngoại trưởng mới ngay sau khi ông Trump nhậm chức

Thế giới

08:41:59 22/01/2025

5 địa điểm du lịch hấp dẫn ở miền Nam 'bùng nổ' lễ hội chào đón tết Ất Tỵ 2025

Du lịch

08:27:38 22/01/2025

Nữ ca sĩ nổi tiếng tuổi Tỵ sắp cưới doanh nhân kém 3 tuổi là ai?

Sao châu á

08:05:26 22/01/2025

Cuối năm rồi, bạn hãy khẩn trương bỏ ngay 6 món đồ này để xua đi những điều kém may mắn trong nhà

Sáng tạo

08:00:43 22/01/2025

Chứng khoán TP.HCM (HSC) luôn sẵn sàng cho sự thay đổi

Chứng khoán TP.HCM (HSC) luôn sẵn sàng cho sự thay đổi Khách hàng là tổ chức không chịu hạn mức giao dịch qua ví điện tử

Khách hàng là tổ chức không chịu hạn mức giao dịch qua ví điện tử

Dư địa tăng của VN-Index trong quý IV là hạn chế

Dư địa tăng của VN-Index trong quý IV là hạn chế "Không thể lấy tỷ giá làm công cụ để đẩy mạnh xuất khẩu"

"Không thể lấy tỷ giá làm công cụ để đẩy mạnh xuất khẩu" Ngân hàng tư nhân nhận 'quà lớn' từ Ngân hàng Nhà nước

Ngân hàng tư nhân nhận 'quà lớn' từ Ngân hàng Nhà nước Doanh nghiệp phát hành trái phiếu lãi suất gấp đôi lãi ngân hàng: Liệu có đáng lo?

Doanh nghiệp phát hành trái phiếu lãi suất gấp đôi lãi ngân hàng: Liệu có đáng lo? Khi nợ xấu vẫn "song hành" cùng lợi nhuận ngân hàng

Khi nợ xấu vẫn "song hành" cùng lợi nhuận ngân hàng Agribank sẵn sàng cho "lộ trình" mới

Agribank sẵn sàng cho "lộ trình" mới Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM Mỹ nhân Trung Quốc vượt mặt cả Lưu Diệc Phi lẫn Triệu Lệ Dĩnh quá sốc: "Ngoan xinh yêu" nhất Cbiz không ai ghét nổi

Mỹ nhân Trung Quốc vượt mặt cả Lưu Diệc Phi lẫn Triệu Lệ Dĩnh quá sốc: "Ngoan xinh yêu" nhất Cbiz không ai ghét nổi Chúc Anh Đài đẹp nhất màn ảnh bị chê trông như bà lão 70 tuổi

Chúc Anh Đài đẹp nhất màn ảnh bị chê trông như bà lão 70 tuổi

Giáp Tết, giúp việc đưa một loạt 'yêu sách', tôi xử lý chỉ bằng 2 câu nói

Giáp Tết, giúp việc đưa một loạt 'yêu sách', tôi xử lý chỉ bằng 2 câu nói Đi ăn lẩu, khách Tây lấy 1 món đồ bỏ túi mang về khiến dân mạng phải thốt lên: "Anh biết quá nhiều rồi đấy"!

Đi ăn lẩu, khách Tây lấy 1 món đồ bỏ túi mang về khiến dân mạng phải thốt lên: "Anh biết quá nhiều rồi đấy"! Cách cắm cành tuyết mai nở đều, đẹp và giữ được lâu

Cách cắm cành tuyết mai nở đều, đẹp và giữ được lâu Hòa Minzy nói gì trước thông tin đưa Văn Toàn cùng về quê ăn Tết?

Hòa Minzy nói gì trước thông tin đưa Văn Toàn cùng về quê ăn Tết? Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh!

Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh! Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước

Nữ tỷ phú Madam Pang hiếm hoi lộ diện với chồng đại tá cảnh sát, cuộc sống "dát vàng" khiến ai cũng mơ ước Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim!

Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim! Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong Tổng thống Donald Trump rút Mỹ khỏi WHO

Tổng thống Donald Trump rút Mỹ khỏi WHO Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An "Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở