Thanh khoản ổn định trở lại, Ngân hàng Nhà nước giảm “bơm” tiền vào hệ thống

Sau khi được Ngân hàng Nhà nước hỗ trợ thanh khoản trong tuần cuối tháng 11, lãi suất liên ngân hàng đã bắt đầu bình ổn trở lại.

Ảnh minh họa.

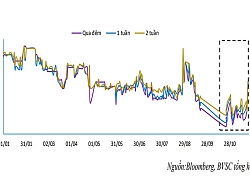

Trong tuần từ 02/12 – 06/12, lãi suất VND liên ngân hàng tăng ở hầu hết các kỳ hạn, ngoại trừ giảm nhẹ ở kỳ hạn 1 tháng.

Theo đó, chốt phiên cuối tuần 06/12, lãi suất VND liên ngân hàng kỳ hạn qua đêm giao dịch quanh mức 4,0%, tăng 0,17 điểm phần trăm; kỳ hạn 1 tuần là 4,10%, tăng 0,07 điểm phần trăm; kỳ hạn 2 tuần là 4,20%, tăng 0,07 điểm phần trăm; kỳ hạn 1 tháng là 4,26%, giảm 0,04 điểm phần trăm so với chốt cuối tuần trước.

Lãi suất USD liên ngân hàng tiếp tục ít biến động trong tuần vừa qua ở tất cả các kỳ hạn.

Cuối tuần 06/12, lãi suất đứng ở mức: kỳ hạn qua đêm là 1,75% (không thay đổi); kỳ hạn 1 tuần là 1,84%, giảm 0,01 điểm phần trăm, kỳ hạn 2 tuần là 1,93%, giảm 0,02 điểm phần trăm và kỳ hạn 1 tháng là 2,09%, giảm 0,04 điểm phần trăm.

Tuần qua, trên thị trường mở, Ngân hàng Nhà nước chào thầu 50.000 tỷ đồng trên kênh cầm cố, đều với kỳ hạn 14 ngày, lãi suất chào thầu ở mức 4,0%. Các tổ chức tín dụng hấp thụ được 34.593 tỷ đồng, trong tuần có 31.286 tỷ đồng đáo hạn trên kênh này.

Như vậy, Ngân hàng Nhà nước chỉ còn bơm ròng 3.307 tỷ đồng ra thị trường thông qua kênh cầm cố trong tuần vừa qua, giảm mạnh so với mức bơm ròng hơn 62.000 tỷ đồng trong tuần trước đó.

TRẦN THÚY

Video đang HOT

Theo Bizlive.vn

NHNN liên tục bơm tiền để ổn định thanh khoản

Từ 18/11-29/11, Ngân hàng Nhà nước đã bơm ròng 62.200 tỷ đồng trên thị trường mở, đánh dấu bước chuyển từ hút ròng 8 tháng liên tục sang bơm ròng.

Tỷ giá VND/USD được dự báo tiếp tục ổn định trong tháng cuối năm.

Sau khi Thông tư số 22/2019/TT-NHNN được ban hành và có quyết định điều chỉnh giảm lãi suất tiền gửi tối đa bằng tiền đồng hiệu lực từ ngày 19/11 của Ngân hàng Nhà nước (NHNN), lãi suất trên thị trường liên ngân hàng bất ngờ tăng mạnh.

Cụ thể, trong phiên giao dịch ngày 21/11, lãi suất giao dịch VND bình quân liên ngân hàng tăng 0,43-0,76 điểm phần trăm ở tất cả các kỳ hạn từ 1 tháng trở xuống so với phiên trước đó, đưa lãi suất cho vay qua đêm bình quân tăng lên 3,34%/năm; lãi suất 1 tuần là 3,46%/năm và 2 tuần là 3,10%/năm.

Đây là mức tăng mạnh nhất trong một phiên được ghi nhận từ đầu năm tới nay khi thông thường chỉ dao động từ 0,1-0,2 điểm phần trăm mỗi phiên, đồng thời là một trong những chỉ dấu quan trọng cho biết, thanh khoản của các ngân hàng có dấu hiệu căng thẳng cục bộ.

Tuy nhiên, không chỉ lãi suất liên ngân hàng tăng, động thái NHNN liên tục bơm ròng tiền vào hệ thống cũng cho thấy sự nóng lên của thanh khoản.

Ngay trong tuần ra quyết định hạ lãi suất, cơ quan này tiếp tục đẩy mạnh tiền vào hệ thống sau khi đã bơm ròng 8.000 tỷ đồng trong tuần trước đó.

Cụ thể, tuần từ 18/11 đến 22/11, NHNN phát hành 13.000 tỷ đồng tín phiếu, trong khi có 38.000 tỷ đồng tín phiếu đến hạn, tương đương bơm ròng 25.000 tỷ đồng vào hệ thống ngân hàng.

Tuần từ 25/11 đến 29/11, có 13.000 tỷ đồng tín phiếu đến hạn và NHNN đã ngừng phát hành tín phiếu mới, đồng thời chuyển sang mua kỳ hạn (kênh OMO) sau gần 3 tháng kênh này không hoạt động.

Cụ thể, NHNN mua kỳ hạn 49.200 tỷ đồng, lãi suất OMO theo đó giảm từ 4,5%/năm xuống 4%/năm - là bước giảm lớn nhất (50 điểm phần trăm) trong 5 năm trở lại đây và là lần giảm thứ 2 trong năm nay.

Tổng cộng, NHNN đã bơm ròng tới 62.200 tỷ đồng trên thị trường mở, lượng tín phiếu lưu hành ở mức 0, trong khi lượng OMO lưu hành là 49.200 tỷ đồng - đánh dấu bước chuyển từ hút ròng 8 tháng liên tục sang bơm ròng.

Nhận định về diễn biến trên, một lãnh đạo NHTM cổ phần cho biết: "Thực tế thị trường đang phản ánh thanh khoản chưa dồi dào và có sự khát vốn trong giai đoạn cuối năm cho những công việc mùa vụ như nguồn vốn của doanh nghiệp giai đoạn cuối năm, tất toán sổ sách và đặc biệt năm nay tết sớm hơn mọi năm nên nhu cầu tiền mặt cho lương, thưởng đã xuất hiện từ bây giờ".

Lý giải cho hiện tượng trên, tổng giám đốc một ngân hàng thương mại cổ phần cho rằng, có thể là do nguồn cung của các ngân hàng lớn thu hẹp, nhu cầu tăng dự trữ thanh khoản vào cuối tháng và dự phòng huy động kỳ hạn ngắn sụt giảm do giảm lãi suất trên thị trường 1 (khu vực dân cư và tổ chức).

Bởi vậy, động thái mạnh tay bơm tiền của NHNN những tuần qua đã giải tỏa bớt căng thẳng thanh khoản của các ngân hàng, lãi suất trên liên ngân hàng được giữ ở mức 3,93%/năm với kỳ hạn qua đêm và 3,99%/năm với kỳ hạn 1 tuần.

Thông thường, lãi suất qua đêm trên thị trường liên ngân hàng sẽ dao động trong vùng từ lãi suất tín phiếu đến lãi suất OMO, hiện tại là 2,25-4%/năm.

"Trong tháng cao điểm cuối năm, nhiều khả năng lãi suất liên ngân hàng sẽ dao động ở mức cao 4%/năm", vị tổng giám đốc này dự báo.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế phân tích, về tổng thể, tác động trực tiếp của quyết định giảm trần lãi suất huy động ngắn hạn đến các ngân hàng là không nhiều do lãi suất huy động kỳ hạn trên 6 tháng vẫn được điều chỉnh theo cung cầu của thị trường và đang duy trì tương đối cao để có thể đáp ứng yêu cầu về tỷ lệ sử dụng vốn ngắn hạn cho vay trung - dài hạn và lộ trình áp dụng Basel II.

"Theo NHNN, tăng trưởng tín dụng tính đến hết 9/2019 mới đạt 9,4% so với mức của cuối năm 2018 và thấp hơn so với cùng kỳ 2018 là 10,33%, nhưng tổng phương tiện thanh toán (cung tiền M2) đã đạt 10,08 triệu tỷ đồng, tăng 9,47% so với cuối năm 2018 và cao hơn đáng kể so với cùng kỳ 2018 (đạt 9,04%).

Với định hướng giảm lãi suất và cung tiền vẫn dồi dào từ việc mua dự trữ ngoại hối của NHNN, lãi suất trên thị trường 1 dù khó có thể giảm vào thời điểm cuối năm 2019 do yếu tố mùa vụ, nhưng cả lãi suất huy động lẫn cho vay khả năng sẽ giảm sau Tết Nguyên đán", TS. Hiếu nhận định.

Khảo sát của Báo Đầu tư Chứng khoán cho thấy, trên thị trường 1, sau bước giảm mạnh ở các kỳ hạn dưới 6 tháng từ mức trần lãi suất huy động cũ là 5,5%/năm xuống mức trần mới là 5%/năm vào tuần trước, các ngân hàng thương mại đã đồng loạt điều chỉnh giảm lãi suất huy động ở các kỳ hạn dài hơn, trong đó giảm nhiều nhất là nhóm ngân hàng có thị phần nhỏ (giảm 20-30 điểm phần trăm), thu hẹp mức chênh lệch lãi suất với nhóm ngân hàng có thị phần lớn.

Lãi suất huy động kỳ hạn dưới 6 tháng dao động trong khoảng 4,1-5%/năm, từ 6 tháng đến dưới 12 tháng là 5,5-7,5%/năm và từ 12-13 tháng là 6,4-7,9%/năm.

Điểm đáng chú ý là NHNN đã giảm tỷ giá mua vào 25 VND/USD, xuống 23.175 VND/USD trong ngày 29/11, sau 11 tháng liên tiếp giữ ở mức 23.200 VND/USD. Ngoại trừ 2 tháng (5 và 6/2019) bật tăng do thương chiến Mỹ - Trung leo thang, hầu như tỷ giá mua vào của các ngân hàng luôn ở mức ngang bằng hoặc thấp hơn tỷ giá mua vào của NHNN.

Nhờ vậy, NHNN đã mua vào được lượng lớn ngoại tệ, nâng dự trữ ngoại hối lên mức kỷ lục 73 tỷ USD, tương đương khoảng 14 tuần nhập khẩu.

Thông thường, áp lực tỷ giá sẽ tăng về cuối năm, NHNN hạ tỷ giá mua vào USD sẽ giảm lực hút ngoại tệ, giúp nguồn cung ngoại tệ ở lại thị trường nhiều hơn.

Trong tuần qua, tỷ giá giao dịch USD/VND vẫn giữ nguyên ở mức 23.110/23.260 trên thị trường liên ngân hàng, nhưng tăng thêm 30 VND/USD trên thị trường tự do, lên mức 23.240/23.260.

Tỷ giá trung tâm tăng thêm 11 VND/USD, lên mức 23.162 VND/USD - tăng 1,48% so với cuối năm 2018 và vẫn cách khá xa mục tiêu 2% trong năm 2019.

Chênh lệch lãi suất VND-USD trên thị trường liên ngân hàng ở mức cao (hơn 2%/năm với kỳ hạn qua đêm) và diễn biến quốc tế chưa có nhiều đột biến, nên tỷ giá USD/VND được dự báo sẽ vẫn ổn định trong vùng 23.100-23.200 VND/USD.

Theo Tinnhanhchungkhoan.vn

Tác động giảm lãi suất chưa đủ mạnh  Việc Ngân hàng Nhà nước (NHNN) đã quyết định điều chỉnh hạ trần lãi suất huy động kỳ hạn dưới 6 tháng, và hạ lãi suất cho vay đối với các lĩnh vực ưu tiên thêm 0,5% bằng nhiều công cụ điều tiết, đó là tín hiệu vui, nhưng muốn bền vững mặt bằng lãi suất chung đòi hỏi các NH phải hoàn...

Việc Ngân hàng Nhà nước (NHNN) đã quyết định điều chỉnh hạ trần lãi suất huy động kỳ hạn dưới 6 tháng, và hạ lãi suất cho vay đối với các lĩnh vực ưu tiên thêm 0,5% bằng nhiều công cụ điều tiết, đó là tín hiệu vui, nhưng muốn bền vững mặt bằng lãi suất chung đòi hỏi các NH phải hoàn...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Tàu dầu va chạm tàu hàng cháy ngùn ngụt, hàng chục người bị thương01:48

Tàu dầu va chạm tàu hàng cháy ngùn ngụt, hàng chục người bị thương01:48 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 Sức khỏe Giáo hoàng Francis thoát cơn nguy kịch08:09

Sức khỏe Giáo hoàng Francis thoát cơn nguy kịch08:09 Rộ tin Tổng thống Nga Putin đề nghị làm trung gian cho hòa đàm Mỹ - Iran09:43

Rộ tin Tổng thống Nga Putin đề nghị làm trung gian cho hòa đàm Mỹ - Iran09:43 Sở Y tế Đắk Lắk điều tra kẹo rau củ Quang Linh quảng cáo, kết quả bất ngờ?03:30

Sở Y tế Đắk Lắk điều tra kẹo rau củ Quang Linh quảng cáo, kết quả bất ngờ?03:30Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lời nhắn không ngờ nữ hành khách nhận được từ phi công ngay giữa sân bay

Netizen

23:49:58 12/03/2025

'Bắc Bling' của Hoà Minzy chiếm vị trí Top 1 'MV ra mắt ấn tượng nhất toàn cầu'

Nhạc việt

23:42:29 12/03/2025

Công ty Sen Vàng lên tiếng xin lỗi lùm xùm kẹo rau của Thuỳ Tiên

Sao việt

23:34:14 12/03/2025

Cán mốc 225 tỷ doanh thu, 'Nhà Gia Tiên' tung poster đặc biệt chỉ khán giả xem phim rồi mới hiểu

Hậu trường phim

23:25:45 12/03/2025

Bóng tối đang phủ đen sự nghiệp của Kim Soo Hyun và câu chuyện về truyền thông hiện đại

Sao châu á

23:04:38 12/03/2025

7 mẹo luộc thịt trắng đẹp, không bị khô bở, giữ vị ngọt tự nhiên

Ẩm thực

22:48:16 12/03/2025

Fan Jennie "ngửa mặt lên trời": Chuyên trang âm nhạc khó tính nhất thế giới chấm điểm album RUBY cao kỷ lục, nhưng...

Nhạc quốc tế

22:26:36 12/03/2025

Xe máy điện va chạm ô tô, 1 học sinh ở Thanh Hóa tử vong

Tin nổi bật

22:19:43 12/03/2025

Ông Trump mua chiếc xe điện Tesla hơn 2 tỉ để ủng hộ tỉ phú Musk

Thế giới

22:08:40 12/03/2025

Bạn trai Jennifer Garner ra tối hậu thư sau khi Ben Affleck 'vượt quá ranh giới'

Sao âu mỹ

22:02:01 12/03/2025

Lạm phát giảm kéo lãi suất đi xuống

Lạm phát giảm kéo lãi suất đi xuống BVSC: Vietcombank vẫn còn dư địa tăng trưởng lớn

BVSC: Vietcombank vẫn còn dư địa tăng trưởng lớn

Thanh khoản ngân hàng căng hơn?

Thanh khoản ngân hàng căng hơn? Ngân hàng chủ động thực thi Thông tư 22/2019

Ngân hàng chủ động thực thi Thông tư 22/2019 Chính thức siết giới hạn dùng vốn ngắn hạn cho vay trung dài hạn

Chính thức siết giới hạn dùng vốn ngắn hạn cho vay trung dài hạn Thanh khoản hệ thống ngân hàng: Tín hiệu mới, kỳ vọng mới

Thanh khoản hệ thống ngân hàng: Tín hiệu mới, kỳ vọng mới Lãi suất liên ngân hàng đột ngột tăng

Lãi suất liên ngân hàng đột ngột tăng Dòng vốn đổ về đâu khi thị trường bất động sản đi xuống?

Dòng vốn đổ về đâu khi thị trường bất động sản đi xuống? Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật?

Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật?

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn"

Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn" Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật

Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che?

Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che? Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này?

Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này? Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng

Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này

Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên