Thách thức tăng trưởng tín dụng trước làn sóng thứ 2 của Covid-19

Tính đến ngày 28/7, tín dụng toàn ngành mới chỉ tăng 3,45% so với cuối năm 2019; chỉ nhỉnh hơn so với mức 3,26% cuối tháng 6 và thấp hơn rất nhiều so với cùng kỳ.

Theo số liệu của NHNN, đến cuối tháng 6/2020, tăng trưởng tín dụng toàn ngành đạt mức 3,26%. Mức tăng này chỉ bằng một nửa năm ngoái và thấp nhất trong giai đoạn 2016-2020. Lãnh đạo NHNN cho biết, do ảnh hưởng của dịch Covid-19, nhu cầu vay vốn thấp và tín dụng tăng trưởng chậm, đặc biệt tháng 4-5 khá yếu. Tuy nhiên, trong tháng 6, tín dụng đã tăng trưởng khá mạnh trở lại. Trước đó, tháng 3 tín dụng mới chỉ tăng khoảng 1,13%; tháng 4 tăng 0,12%; nhưng đến tháng 5 đã tăng lại 0,53% và đến 29/6 thì mức tăng so với tháng 5 là 1,28%.

Dù có dấu hiệu tích cực hơn từ tháng 6, tốc độ tăng trưởng tín dụng từ nay đến cuối năm là dấu hỏi lớn. Sau khi bật tăng trong tháng 6, tín dụng dường như lại có dấu hiệu tăng chậm lại.

Theo thông tin mới đây từ NHNN cho biết, tính đến ngày 28/7, huy động vốn của hệ thống TCTD tăng 5,31%, tín dụng tăng 3,45% so với cuối năm 2019. Theo đó, so với cuối tháng 6, tín dụng chỉ tăng thêm khoảng 0,2% trong tháng 7.

Mức tăng trưởng tín dụng 7 tháng đầu năm 2020 thấp hơn nhiều so với cùng kỳ năm 2019 (7,13%), cũng là mức thấp nhất trong 7 năm trở lại đây. Trong khi đó, tại Hội nghị trực tuyến toàn quốc Chính phủ với địa phương, Thủ tướng Nguyễn Xuân Phúc đã đặt ra yêu cầu tín dụng năm nay phải tăng trưởng ít nhất 10%, cần kích thích tăng trưởng, kiềm chế lạm phát nhưng không thắt chặt tiền tệ.

Video đang HOT

Nhu cầu vay vốn thấp là lý do khiến tín dụng toàn ngành tăng trưởng thấp dù nhiều gói tín dụng với lãi suất ưu đãi được tung ra. Lãnh đạo NHNN từng nhận định, tín dụng tăng trưởng chậm là điều phải chấp nhận trong bối cảnh tình hình dịch bệnh phức tạp như hiện nay, nhiều doanh nghiệp chưa có nhu cầu vay vốn để sản xuất kinh doanh, trong khi hệ thống ngân hàng cũng không thể hạ chuẩn cho vay do lo ngại nợ xấu.

Trong một báo cáo mới đây, BVSC kỳ vọng tin dung trong nửa cuối năm se co sư cai thiẹn so vơi nửa đầu năm 2020 nhưng mưc đọ cai thiẹn se khong qua lơn, nhât la trong bôi canh dich Covid-19 mơi quay trơ lai Viẹt Nam, khiên cac doanh nghiẹp duy tri quan điêm thạn trong vê triên vong kinh doanh, qua đo han chê mơ rọng san xuât kinh doanh.

BVSC cho rằng, làn sóng thứ 2 của dịch Covid-19 xuất hiện có thể khiến tăng trưởng tín dụng duy trì ở mức thấp và lãi suất có thể sẽ tiếp tục chịu áp lực giảm trong thời gian tới. Nhu cầu tín dụng bị ảnh hưởng bởi hoạt động sản xuất, kinh doanh của các doanh nghiệp còn gặp nhiều khó khăn.

Theo đánh giá của BVSC, sự phục hồi của nền kinh tế sau đợt giãn cách xã hội hồi tháng 4 đang diễn ra ở phía cung nhiều hơn ở phía cầu. Nếu trong các tháng tới, sự phục hồi của cầu tiếp tục không theo kịp với cung, tồn kho trong ngành công nghiệp chế biến chế tạo sẽ tiếp tục tăng, ảnh hưởng đến biên lợi nhuận của các doanh nghiệp. Bên cạnh đó, việc dịch bệnh Covid-19 quay trở lại Việt Nam trong những ngày cuối tháng 7 dẫn tới thực hiện lệnh giãn cách xã hội tại một số địa phương có thể dẫn đến sự phục hồi của doanh số bán lẻ trong tháng 8 chững lại, trong đó doanh thu dịch vụ lưu trú, ăn uống và dịch vụ lữ hành có thể sẽ có mức sụt giảm lũy kế sâu hơn so với tháng 7.

Lo ngại dòng tiền đổ vào lĩnh vực rủi ro để kéo tăng trưởng tín dụng?

Tăng trưởng tín dụng những tháng đầu năm 2020 vẫn khá "ì ạch" do ảnh hưởng của dịch Covid-19. Để kéo tăng trưởng tín dụng cả năm theo đúng kế hoạch đề ra, liệu các ngân hàng có đổ tiền vào những lĩnh vực rủi ro, đặc biệt là bất động sản?

Dư nợ tín dụng với mục đích kinh doanh bất động sản ngày càng giảm. Ảnh: H.Dịu

Tín dụng bất động sản đang tăng

Những năm gần đây, Ngân hàng Nhà nước (NHNN) luôn khẳng định đã kiểm soát chặt chẽ tín dụng đối với lĩnh vực tiềm ẩn rủi ro (như cho vay bất động sản, chứng khoán, BOT, BT giao thông...), cơ cấu tín dụng đã có sự điều chỉnh tích cực. Tuy nhiên, trong 3 tháng đầu năm 2020, do ảnh hưởng của dịch Covid-19, dư nợ tín dụng các lĩnh vực ưu tiên không tăng cao như cùng kỳ năm 2019, tín dụng lĩnh vực nông nghiệp, nông thôn tăng 0,86%, chiếm 24,8%; doanh nghiệp nhỏ và vừa giảm 1,2%, chiếm 19,2%; lĩnh vực xuất khẩu tăng 3,74%, chiếm 2,99%...

Trong khi đó, dư nợ tín dụng lĩnh vực bất động sản tăng cao hơn mức tăng trưởng dư nợ tín dụng chung nhưng tập trung chủ yếu vào dư nợ phục vụ mục đích tự sử dụng. Tỷ trọng dư nợ tín dụng đối với mục đích kinh doanh bất động sản trong tổng dư nợ lĩnh vực bất động sản ngày càng giảm. Cụ thể, cuối năm 2017 là 45,63%, cuối năm 2018 là 35,49%, đến cuối năm 2019 là 32,95%. Đến cuối tháng 3/2020, tín dụng đối với lĩnh vực bất động sản tăng 1,23% so với cuối năm 2019, chiếm 19,31% tổng dư nợ tín dụng; trong đó, dư nợ tín dụng phục vụ nhu cầu về nhà ở chiếm tỷ trọng khoảng 62,43% dư nợ tín dụng bất động sản.

Đối với hoạt động cho vay lĩnh vực BOT, BT giao thông, theo NHNN, bình quân giai đoạn 2016-2019, dư nợ đã tăng 10,82%, chiếm 1,51% tổng dư nợ, tốc độ tăng giảm mạnh qua các năm và tỷ trọng cũng có xu hướng giảm. Đến cuối tháng 3/2020, dư nợ lĩnh vực này tăng 1,27%, chiếm 1,35% tổng dư nợ. Ngoài ra, cơ quan này cũng cho biết, tăng trưởng tín dụng đối với lĩnh vực đầu tư kinh doanh chứng khoán, tín dụng phục vụ đời sống cũng đã được kiểm soát, có xu hướng giảm qua các năm.

Kinh tế phục hồi, tín dụng sẽ tăng trở lại

Qua 5 tháng của năm 2020, tín dụng hiện mới chỉ tăng 1,32% so với cuối năm 2019, trong khi cùng kỳ năm ngoái, tín dụng tăng tới 5,74%. Nhiều ngân hàng thương mại cho biết, tín dụng đang tăng trưởng chậm hơn so với mọi năm do nhu cầu vay vốn của người dân và doanh nghiệp không cao. Trong khi đó, lợi nhuận của các ngân hàng Việt Nam hiện nay vẫn phần lớn phụ thuộc vào tín dụng, nếu mức tăng không cao như kỳ vọng thì sẽ ảnh hưởng lớn đến lợi nhuận. Do đó, có thể có những lo ngại về khả năng ngân hàng đẩy mạnh cho vay lĩnh vực rủi ro, nhất là lĩnh vực bất động sản khi các doanh nghiệp bất động sản cũng đang cần nguồn vốn lớn.

Về vấn đề này, theo chuyên gia tài chính - ngân hàng, TS. Nguyễn Trí Hiếu, các doanh nghiệp bất động sản cũng đang gặp nhiều khó khăn về nguồn vốn do thị trường "đóng băng" trước các lệnh về giãn cách xã hội. Tuy nhiên, trước đây, nguồn vốn của doanh nghiệp bất động sản chủ yếu đến từ ngân hàng nhưng hiện đã bị giới hạn do các ngân hàng lo ngại nợ xấu gia tăng cũng như các quy định về việc áp dụng hệ số rủi ro trong cho vay bất động sản.

Hiện nay, NHNN đã yêu cầu các tổ chức tín dụng phải tập trung phân bổ nguồn vốn cho vay vào các lĩnh vực sản xuất - kinh doanh, nhất là các lĩnh vực ưu tiên theo chủ trương của Chính phủ. Cơ quan này cũng yêu cầu các ngân hàng phải tiếp tục áp áp dụng hệ số rủi ro của các khoản cho vay kinh doanh bất động sản lên mức 200%, tăng hệ số rủi ro đối với khoản cho vay phục vụ đời sống mà tổng số tiền thỏa thuận vay từ 4 tỷ đồng trở lên, giảm dần theo lộ trình tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn; phải kiểm soát dư nợ tín dụng để đầu tư, kinh doanh cổ phiếu/dư nợ tín dụng để đầu tư, kinh doanh trái phiếu doanh nghiệp không vượt quá 5% vốn điều lệ; hệ số rủi ro đối với các khoản phải đòi để đầu tư kinh doanh chứng khoán là 150%...

Hơn nữa, thực tế là các ngân hàng cũng đã có nhiều "bài học" với việc cho vay lĩnh vực rủi ro. Như việc cho vay lĩnh vực BOT, BT giao thông. NHNN cho biết, hiện có khoảng 49 dự án BOT giao thông đã hoàn thành, đi vào khai thác nhưng doanh thu không đạt như phương án tài chính ban đầu, với dư nợ khoảng 64.676 tỷ đồng có nguy cơ phải cơ cấu nợ, chuyển nhóm nợ, tăng trích lập dự phòng, ảnh hưởng đến hiệu quả kinh doanh và việc thực hiện Đề án tái cơ cấu và xử lý nợ xấu của tổ chức tín dụng.

Hơn nữa, với việc Việt Nam đã kiểm soát tốt dịch bệnh, các doanh nghiệp đã và đang quay trở lại mạnh mẽ để phục hồi sản xuất kinh doanh, nhiều chương trình tín dụng ưu đãi được tung ra thì tín dụng trong những tháng còn lại của năm vẫn còn nhiều cơ hội để phục hồi, dù có thể không đạt được như mục tiêu ban đầu.

Chuyên gia tài chính - ngân hàng, TS.Cấn Văn Lực cho biết, thời gian gần đây, huy động vốn và tín dụng đã sôi động trở lại. Thị trường nội địa đã nhộn nhịp trở lại, tiêu dùng cá nhân của Việt Nam cũng rất lớn. Do đó, nếu có biện pháp kích cầu trong nước, bao gồm cả tiêu dùng nội địa thì khả năng tăng trưởng kinh tế sẽ nhanh hơn. Nhờ đó, tín dụng được dự báo sẽ tiếp tục tăng trở lại, đến hết quý 2 sẽ đạt khoảng 3,5-4%, hết năm sẽ đạt khoảng 9-10%. Mức tăng trưởng tín dụng này dù không đạt con số 14% kế hoạch năm 2020 mà NHNN đề ra, nhưng cũng là tương đối lớn vì phát triển kinh tế xã hội của chúng ta đang ở mức tương đối cao so với khu vực.

TPBank đặt chỉ tiêu nào cho năm 2020?  Trước ảnh hưởng của tình hình dịch Covid-19, trong 4 tháng đầu năm 2020, mặc dù Ngân hàng TMCP Tiên phong (TPBank) vẫn báo con số lợi nhuận lên tới hơn 1.000 tỷ đồng, nhưng tỷ lệ nợ xấu tăng nhanh, cùng với lo ngại tỷ lệ thu nhập lãi thuận (NIM) mỏng hơn năm trước. TPBank vẫn đặt ra mục tiêu tăng...

Trước ảnh hưởng của tình hình dịch Covid-19, trong 4 tháng đầu năm 2020, mặc dù Ngân hàng TMCP Tiên phong (TPBank) vẫn báo con số lợi nhuận lên tới hơn 1.000 tỷ đồng, nhưng tỷ lệ nợ xấu tăng nhanh, cùng với lo ngại tỷ lệ thu nhập lãi thuận (NIM) mỏng hơn năm trước. TPBank vẫn đặt ra mục tiêu tăng...

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

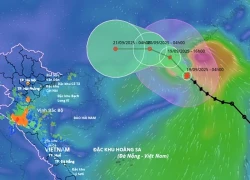

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02 Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37

Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37 Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13

Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13 Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23

Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Việt Hương không muốn nhìn mặt Khương Ngọc

Hậu trường phim

07:30:21 26/09/2025

Ảnh chưa từng công bố của Marilyn Monroe

Sao âu mỹ

07:28:01 26/09/2025

Hai hình ảnh gây sốt giữa siêu bão Ragasa

Thế giới

07:21:41 26/09/2025

Nữ du khách trèo lên lan can, đứng chênh vênh chụp ảnh ở Tà Xùa gây xôn xao

Netizen

07:18:36 26/09/2025

Cơ hội lớn cho game thủ, nhận loạt bom tấn đình đám với giá siêu rẻ, quá hời cho tất cả

Mọt game

07:16:48 26/09/2025

Thư gửi thầy giáo dạy văn: Đừng ngại cưới "gái ngành" nhưng biết quay đầu

Góc tâm tình

07:04:34 26/09/2025

Cựu cầu thủ Arsenal qua đời ở tuổi 21

Sao thể thao

07:03:02 26/09/2025

Ca khúc thường xuyên bị hát sai lời

Nhạc việt

06:57:11 26/09/2025

Dàn Em Xinh lần đầu diện bikini đọ body "khét lẹt", ai ngờ để lộ chuyện hẹn hò các "anh yêu" thế này!

Sao việt

06:53:50 26/09/2025

Nữ ca sĩ hoảng hốt livestream trong bệnh viện giữa đêm: "Hắn muốn giết tôi!"

Sao châu á

06:21:24 26/09/2025

Xây hệ thống tạo lập thị trường cho trái phiếu

Xây hệ thống tạo lập thị trường cho trái phiếu Vì sao ngân hàng dư tiền, doanh nghiệp vẫn ngại vay?

Vì sao ngân hàng dư tiền, doanh nghiệp vẫn ngại vay?

Tín dụng sẽ tăng tốc mạnh trong quý 2?

Tín dụng sẽ tăng tốc mạnh trong quý 2? Nợ xấu ngân hàng tăng dần

Nợ xấu ngân hàng tăng dần Khách hàng SME khiến nợ xấu MB tăng

Khách hàng SME khiến nợ xấu MB tăng VDSC: Thu nhập lãi của các ngân hàng sẽ chậm lại rõ hơn từ quý II

VDSC: Thu nhập lãi của các ngân hàng sẽ chậm lại rõ hơn từ quý II Cổ phiếu cần quan tâm ngày 12/5

Cổ phiếu cần quan tâm ngày 12/5 Tiếp đà tăng trưởng quý I, Vietlott mở rộng lên Lai Châu

Tiếp đà tăng trưởng quý I, Vietlott mở rộng lên Lai Châu Thanh toán di động tại Việt Nam có thể tăng 400% vào năm 2025

Thanh toán di động tại Việt Nam có thể tăng 400% vào năm 2025 Cảng Đình Vũ (DVP) lên kế hoạch lợi nhuận giảm 50% trong quý II

Cảng Đình Vũ (DVP) lên kế hoạch lợi nhuận giảm 50% trong quý II Giao dịch chứng khoán sáng 11/5: Cặp đôi HAG-HNG dậy sóng, VN-Index lên gần 825 điểm

Giao dịch chứng khoán sáng 11/5: Cặp đôi HAG-HNG dậy sóng, VN-Index lên gần 825 điểm Trường học đóng cửa, nhiều công ty lĩnh vực giáo dục lần đầu báo lỗ

Trường học đóng cửa, nhiều công ty lĩnh vực giáo dục lần đầu báo lỗ IMF bớt lạc quan hơn vào triển vọng kinh tế thế giới

IMF bớt lạc quan hơn vào triển vọng kinh tế thế giới Cơ hội nào cho cổ phiếu ngành thủy sản?

Cơ hội nào cho cổ phiếu ngành thủy sản? Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng

Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ

Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ 10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ

10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ Tranh luận Nhã Phương mang bầu lần ba

Tranh luận Nhã Phương mang bầu lần ba Nhã Phương và Trường Giang báo tin vui, Lan Phương vừa quay phim vừa chăm con

Nhã Phương và Trường Giang báo tin vui, Lan Phương vừa quay phim vừa chăm con Ngập ngụa scandal, quá ngán ngẩm với diễn viên Cát Phượng

Ngập ngụa scandal, quá ngán ngẩm với diễn viên Cát Phượng Bỏ hết giang sơn sự nghiệp vì mỹ nhân này cũng xứng đáng, đẹp thế này thì chỉ có yêu quái thôi

Bỏ hết giang sơn sự nghiệp vì mỹ nhân này cũng xứng đáng, đẹp thế này thì chỉ có yêu quái thôi Vụ tử vong của mỹ nam Trung Quốc: Chung cư xảy ra vụ việc được rao bán

Vụ tử vong của mỹ nam Trung Quốc: Chung cư xảy ra vụ việc được rao bán Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại

Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại

Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh!

Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh! 5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi

5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025!

Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025! Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai

Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng

Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ

Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ Danh tính cô gái bị mắng "gọi vốn" trên sân pickleball vì mặc mát mẻ: Chính chủ đáp trả căng

Danh tính cô gái bị mắng "gọi vốn" trên sân pickleball vì mặc mát mẻ: Chính chủ đáp trả căng Hoa hậu chuyển giới Hương Giang thi Miss Universe có đúng quy định không?

Hoa hậu chuyển giới Hương Giang thi Miss Universe có đúng quy định không?