Lãi suất huy động có thể tăng nhẹ trở lại?

Theo chuyên gia, lãi suất huy động trong thời gian tới sẽ phụ thuộc 2 yếu tố chính là tốc độ tăng trưởng tín dụng trong 6 tháng cuối năm và lộ trình siết tỷ lệ huy động ngắn cho vay trung và dài hạn.

Ảnh minh họa.

Vào ngay những ngày đầu tháng 7, một số ngân hàng quốc doanh quyết định giảm lãi suất huy động kéo theo với mức điều chỉnh đồng thời ở nhóm ngân hàng thương mại với mức giảm phổ biến 20 – 30 điểm %, một số ngân hàng cắt giảm giảm trên dưới 50 điểm % mặc dù không có chỉ thị mới của Ngân hàng Nhà nước (NHNN) về lãi suất điều hành.

Việc cả hệ thống điều chỉnh giảm lãi suất huy động một cách khá bất ngờ khi không có hiệu lệnh chung của NHNN được lý giải là do thanh khoản tiếp tục duy trì trạng thái dư thừa mạnh.

Cụ thể, vốn đầu ra bị tắc nghẽn do tín dụng trong 6 tháng đầu năm tăng trưởng thấp dưới ảnh hưởng của dịch Covid-19 (tính đến ngày 19/6 tín dụng chỉ tăng 2,45%, thấp hơn nhiều so với cùng kỳ là 6,22%) trong khi kể từ tháng 4 đến nay có một lượng lớn tín phiếu NHNN đáo hạn, đồng nghĩa với việc NHNN đã bơm ra hệ thống khoảng gần 150 nghìn tỷ đổng.

Do vậy, lãi suất liên ngân hàng trong tháng 6 đã giảm tiệm cận về 0% trong khi dòng tiền chuyển hướng sang đầu tư TPCP giúp lượng phát hành TPCP của KBNN trong tháng 6 lớn nhất trong 1 năm gần đây.

Nhu cầu TPCP tăng mạnh cũng được thể hiện qua việc khối lượng đặt thầu trong tháng 6 luôn duy trì ở mức gấp 3 lần so với khối lượng gọi thầu.

Theo đánh giá của các chuyên gia từ công ty chứng khoán KBSV, động thái này cũng giúp cho ngân hàng cắt giảm chi phí vốn để hỗ trợ doanh thu, đồng thời cũng bảo vệ biên lãi thuần (NIM) khỏi sự suy giảm mạnh khi lãi suất cho vay bị áp lực giảm để hỗ trợ khách hàng vượt qua khó khăn do ảnh hưởng dịch bệnh Covid-19.

Video đang HOT

Xu hướng mặt bằng lãi suất huy động trong thời gian tới sẽ phụ thuộc 2 yếu tố chính là tốc độ tăng trưởng tín dụng trong 6 tháng cuối năm và lộ trình siết tỷ lệ huy động ngắn cho vay trung và dài hạn có hiệu lực vào tháng 10/2020.

Trong kịch bản cơ sở, các chuyên gia cho rằng lãi suất huy động vẫn sẽ tăng nhẹ trong 6 tháng còn lại của năm 2020 khi tăng trưởng tín dụng được kỳ vọng sẽ hồi phục, các hoạt động kinh doanh đang dần được khôi phục sau dịch cũng như mặt bằng lãi suất cho vay đang ở mức thấp.

Bên cạnh đó, lộ trình siết tỷ lệ huy động ngắn cho vay trung và dài hạn có hiệu lực vào tháng 10/2020 có thể sẽ đẩy mạnh mức độ cạnh tranh về tiền gửi và làm đảo chiều xu hướng lãi suất tiền gửi đang giảm.

Dù vậy, theo ý kiến đánh giá từ các chuyên gia, nhu cầu tín dụng của nền kinh tế sẽ khó có thể phục hồi về trạng thái bình thường như trước khi dịch diễn ra, trong khi khẩu vị rủi ro ở nhóm ngân hàng lớn có phần thận trọng hơn, thể hiện qua các kế kinh doanh được công bố trong mùa ĐHCĐ gần đây.

Qua đó, dự báo tăng trưởng tín dụng trong năm nay được hạ xuống quanh mức 10%, so với dự báo 13% đưa ra trước đó.

Chênh lệch lãi suất giữa VND và USD ở mức âm, áp lực nào cho tỷ giá?

Lãi suất liên ngân hàng giảm mạnh khiến chênh lệch lãi suất liên ngân hàng kỳ hạn qua đêm giữa VND và USD chuyển sang mức âm, qua đó có thể phần nào gây áp lực lên tỷ giá VND/USD.

Ảnh minh họa (Nguồn: Internet)

Theo bản tin trái phiếu tuần từ ngày 11/5 - 15/5/2020, CTCP Chứng khoán Bảo Việt (BVSC) dẫn số liệu cho biết tỷ giá trung tâm tăng nhẹ 1 đồng, lên mức 23.263 VND/USD. Trong khi đó, tỷ giá tại ngân hàng thương mại trong tuần qua giảm 43 đồng, xuống mức 23.349 VND/USD.

Báo cáo cho biết lãi suất liên ngân hàng giảm mạnh khiến chênh lệch lãi suất liên ngân hàng kỳ hạn qua đêm giữa VND và USD chuyển sang mức âm, qua đó có thể phần nào gây áp lực lên tỷ giá VND/USD.

Tuy nhiên, trong quá khứ đã có thời điểm chênh lệch lãi suất VND-USD đã chuyển sang mức âm nhưng tỷ giá không bị biến động nhiều. Diễn biến này hoàn toàn có thể lặp lại trong thời điểm hiện tại.

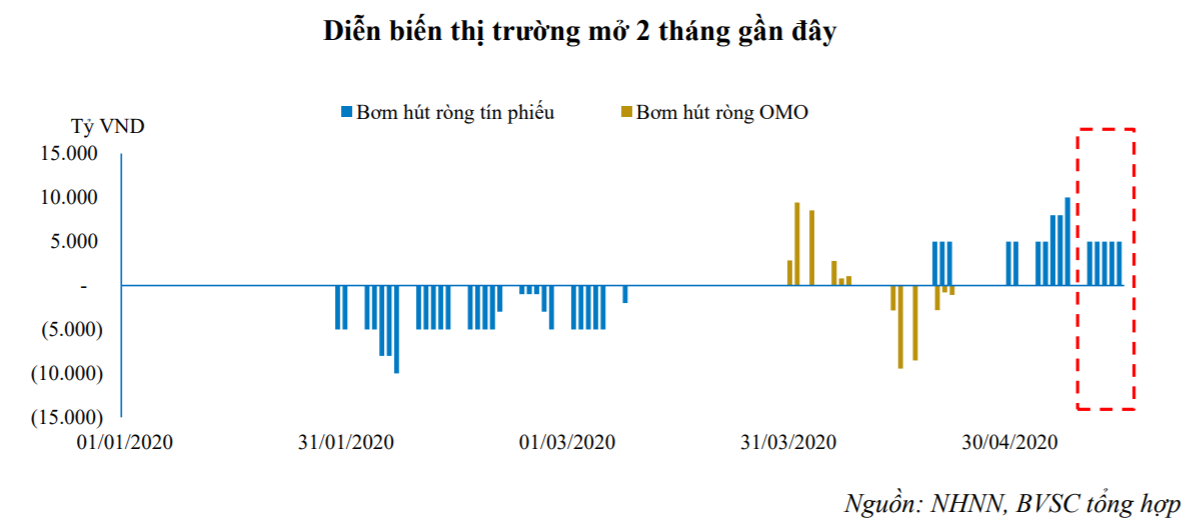

Tuần từ 11/5 - 15/5, trên thị trường mở đã có 25.000 tỷ đồng tín phiếu đáo hạn và Ngân hàng Nhà nước (NHNN) chỉ phát hành một lượng nhỏ tín phiếu mới (3 tỷ đồng với lãi suất điều chỉnh giảm 0,25% xuống 3%/năm). Như vậy, lượng bơm ròng vào thị trường đạt xấp xỉ 25.000 tỷ đồng.

Theo dự báo của BVSC, trong tuần này sẽ có 23.000 tỷ đồng tín phiếu tiếp tục được đáo hạn. Với quyết định giảm lãi suất điều hành của NHNN từ ngày 13/5, nhiều khả năng NHNN sẽ không phát hành thêm tín phiếu mới trong các tuần tới, đồng nghĩa sẽ có thêm lượng vốn bơm ròng qua thị trường mở để ổn định thanh khoản cho thị trường.

Diễn biến thị trường mở giai đoạn T3,T4/2020 (Nguồn: BVSC tổng hợp)

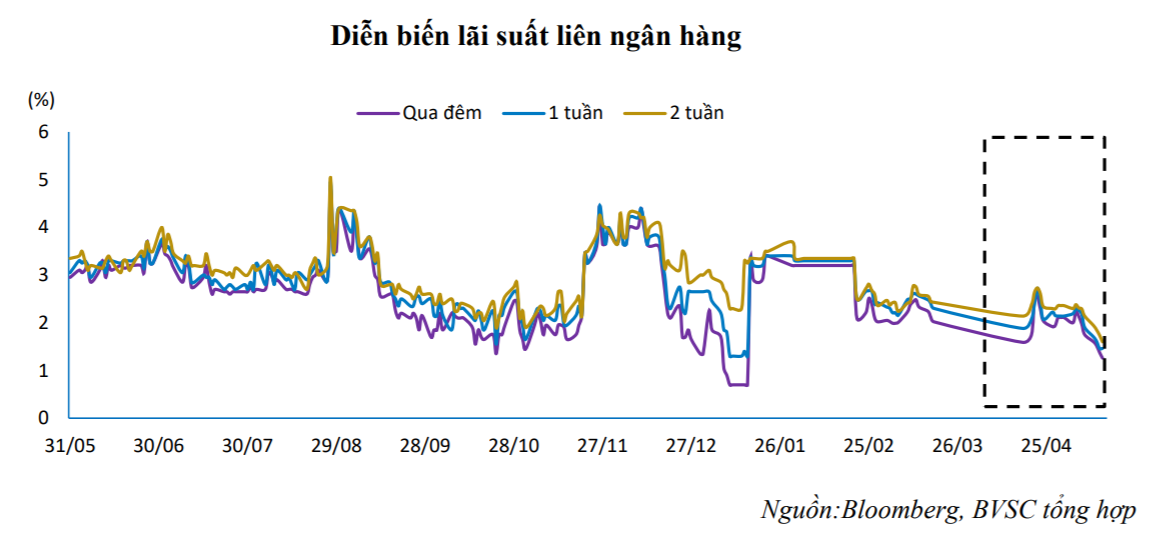

Trong tuần qua, lãi suất liên ngân hàng giảm mạnh ở tất cả các kỳ hạn. Cụ thể, kỳ hạn qua đêm, 1 tuần và 2 tuần có mức giảm lần lượt là 0,49%; 0,44% và 0,54%, đưa lãi suất các kỳ hạn này lần lượt xuống mức 1,26%/năm; 1,46%/năm và 1,6%/năm.

BVSC cho rằng, sau khi NHNN thực hiện cắt giảm hàng loạt lãi suất điều hành khoảng 0,5%, mặt bằng lãi suất liên ngân hàng nhiều khả năng sẽ giao động trong vùng cân bằng thấp hơn trước trong thời gian tới (khoảng 1,5-2%). Ngoài ra, nhờ lượng tín phiếu đáo hạn lớn, thanh khoản những tuần tới được dự báo sẽ vẫn ở trạng thái dồi dào.

Diễn biến lãi suất liên ngân hàng giai đoạn T5/2019 - T4/2020 (Nguồn: BVSC tổng hợp)

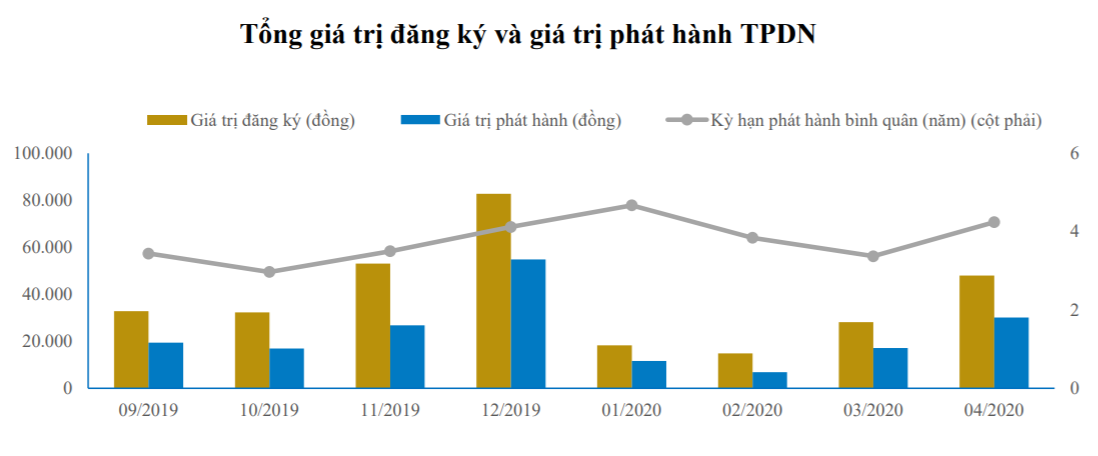

Về thị trường trái phiếu doanh nghiệp

Theo số liệu của BVSC, lượng phát hành mới của trái phiếu doanh nghiệp trong tháng 4 đạt 30.121 tỷ đồng, xấp xỉ mức 35.550 tỷ đồng trong cả QI/2020.

Trong đó, nhóm ngân hàng chiếm 47,3% tỷ trọng phát hành, tăng vọt so với tỷ trọng 2,3% trong quí I. Xếp tiếp theo sau là lĩnh vực bất động sản với tổng giá trị phát hành gần 9.650 tỉ đồng chiếm 32,04%.

Cụ thể, các ngân hàng đã huy động hơn 14.400 tỷ đồng với kỳ hạn bình quân 4,4 năm. Con số này tăng mạnh so với mức 940 tỷ đồng phát hành trong cả quý I.

Tính từ đầu năm, bất động sản vẫn là nhóm có tổng lượng phát hành nhiều nhất đạt 29.213 tỷ đồng (tương đương hơn 44%). Nhóm ngân hàng do 3 tháng đầu năm phát hành khối lượng tương đối thấp nên tổng lượng phát hành chỉ khoảng 15.390 tỷ đồng (khoảng 23,47%).

Diễn biến phát hành trái phiếu doanh nghiệp giai đoạn T9/2019 - T4/2020 (Nguồn: BVSC)

BVSC dự báo, trong bối cảnh huy động vốn từ kênh ngân hàng của doanh nghiệp tương đối khó khăn, khi gói hỗ trợ tín dụng còn chưa đến được với nhiều doanh nghiệp thì kênh trái phiếu vẫn tiếp tục sôi động trong thời gian tới.

Đồng thời, việc NHNN thực hiện giảm lãi suất điều hành và giảm trần lãi suất huy động cũng làm cho kênh trái phiếu doanh nghiệp trở nên hấp dẫn hơn do mức lãi suất ở mức cao hơn. Ngoài ra, doanh nghiệp cũng hoàn toàn có cơ hội hạ lãi suất trái phiếu nhằm giảm chi phí vốn trong thời gian tới./.

Lãi suất huy động ngân hàng tháng 7 đồng loạt giảm mạnh  Bước sang những ngày đầu tháng 7, nhiều ngân hàng thương mại đã giảm mạnh lãi suất huy động cả kỳ hạn ngắn lẫn kỳ hạn dài. Việc giảm lãi suất huy động sẽ giúp ngân hàng giảm thêm lãi suất cho vay. Ảnh: Internet. Cụ thể, trong khối ngân hàng thương mại nhà nước, Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank)...

Bước sang những ngày đầu tháng 7, nhiều ngân hàng thương mại đã giảm mạnh lãi suất huy động cả kỳ hạn ngắn lẫn kỳ hạn dài. Việc giảm lãi suất huy động sẽ giúp ngân hàng giảm thêm lãi suất cho vay. Ảnh: Internet. Cụ thể, trong khối ngân hàng thương mại nhà nước, Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank)...

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55 Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13

Hà Nội: Làm rõ vụ rao bán "giấy mời A80 giả", hàng chục người bị chiếm đoạt tiền03:13 Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00

Uy lực tổ hợp tên lửa đạn đạo của Quân đội nhân dân Việt Nam03:00 Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37

Xử lý người tung tin sai về clip cựu chiến binh 90 tuổi không được xem diễu binh03:37 Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42

Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42 Tổng thống Ukraine lên tiếng vụ cựu Chủ tịch Quốc hội bị bắn chết trên phố01:31

Tổng thống Ukraine lên tiếng vụ cựu Chủ tịch Quốc hội bị bắn chết trên phố01:31 Israel quyết dùng biện pháp mạnh tại Gaza08:30

Israel quyết dùng biện pháp mạnh tại Gaza08:30 Ông Trump đi đánh golf cuối tuần, xóa tan tin đồn về sức khỏe08:37

Ông Trump đi đánh golf cuối tuần, xóa tan tin đồn về sức khỏe08:37 Chicago chặn kế hoạch siết nhập cư của Nhà Trắng08:18

Chicago chặn kế hoạch siết nhập cư của Nhà Trắng08:18 Động đất kinh hoàng làm hơn 800 người chết, 2.500 người bị thương ở Afghanistan08:34

Động đất kinh hoàng làm hơn 800 người chết, 2.500 người bị thương ở Afghanistan08:34 Máy bay chở Chủ tịch Ủy ban châu Âu bất ngờ bị gây nhiễu định vị09:02

Máy bay chở Chủ tịch Ủy ban châu Âu bất ngờ bị gây nhiễu định vị09:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xe ga 125cc giá chỉ từ 28,6 triệu đồng ở Việt Nam trang bị hiện đại, tiết kiệm xăng phù hợp đi trong đô thị

Xe máy

13:04:30 07/09/2025

Galaxy S26 gây thất vọng: Thiết kế "học hỏi" iPhone 17 Pro

Đồ 2-tek

13:02:39 07/09/2025

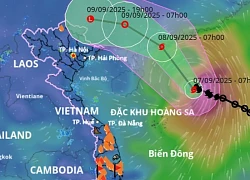

Cảnh báo dông lốc, gió giật mạnh do bão số 7

Tin nổi bật

13:01:57 07/09/2025

Chúc mừng 3 con giáp trúng số độc đắc vào đúng ngày 7/9/2025, đếm tiền mỏi tay, công việc suôn sẻ trăm bề, sự nghiệp phất len 'thuận buồm xuôi gió'

Trắc nghiệm

12:32:51 07/09/2025

Thư Kỳ trắng tay, Tân Chỉ Lôi giành ngôi ảnh hậu Venice

Hậu trường phim

12:28:32 07/09/2025

Thông tin mới nhất vụ cháy lớn thiêu rụi 700m2 xưởng tại Việt Hưng

Pháp luật

12:24:01 07/09/2025

Tiểu Vy chung khung hình với Hoa hậu Hoàn vũ Catriona Gray

Sao việt

12:09:45 07/09/2025

Mặc đẹp, sang dễ dàng cùng váy sơ mi họa tiết

Thời trang

12:08:10 07/09/2025

Không lo ốm vặt: Những mâm cơm gia đình mùa thu ngon ngất ngây, tăng sức đề kháng cực đỉnh

Ẩm thực

11:59:16 07/09/2025

Apple có thể phải 'nhờ cậy' Google Gemini sau khi trì hoãn nâng cấp lớn cho Siri tới năm 2026

Thế giới số

11:48:28 07/09/2025

Tỷ giá ngoại tệ ngày 11/7: USD chưa dứt đà đi xuống

Tỷ giá ngoại tệ ngày 11/7: USD chưa dứt đà đi xuống Sức hấp thụ vốn vẫn là bài toán khó cho tăng trưởng tín dụng

Sức hấp thụ vốn vẫn là bài toán khó cho tăng trưởng tín dụng

Lãi suất liên ngân hàng bắt đầu tăng trở lại

Lãi suất liên ngân hàng bắt đầu tăng trở lại "Sốc" với lãi suất tiết kiệm đầu tháng 7

"Sốc" với lãi suất tiết kiệm đầu tháng 7 22.253 tỷ đồng hỗ trợ doanh nghiệp gỡ khó

22.253 tỷ đồng hỗ trợ doanh nghiệp gỡ khó Tín dụng tăng trưởng chậm do dịch bệnh

Tín dụng tăng trưởng chậm do dịch bệnh Một loạt ngân hàng báo cáo sớm kết quả quý 2, lợi nhuận đạt được vẫn khả quan

Một loạt ngân hàng báo cáo sớm kết quả quý 2, lợi nhuận đạt được vẫn khả quan Thời "tiền rẻ", lãi suất VND về gần 0% trên liên ngân hàng

Thời "tiền rẻ", lãi suất VND về gần 0% trên liên ngân hàng Thêm 7.450 tỷ đồng "đổ" vào TPCP

Thêm 7.450 tỷ đồng "đổ" vào TPCP Giao dịch VND chủ yếu tập trung vào kỳ hạn qua đêm

Giao dịch VND chủ yếu tập trung vào kỳ hạn qua đêm Lãi suất và bài toán tăng trưởng hậu đại dịch

Lãi suất và bài toán tăng trưởng hậu đại dịch Một loạt ngân hàng tiếp tục giảm lãi suất huy động

Một loạt ngân hàng tiếp tục giảm lãi suất huy động Mặt bằng lãi suất còn dư địa giảm thêm

Mặt bằng lãi suất còn dư địa giảm thêm BVSC: Ít có khả năng Ngân hàng Nhà nước sẽ tiếp tục giảm lãi suất điều hành từ nay đến cuối năm

BVSC: Ít có khả năng Ngân hàng Nhà nước sẽ tiếp tục giảm lãi suất điều hành từ nay đến cuối năm Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi

Diễn viên Việt sở hữu 2 biệt thự, 3 nhà hàng: Hủy hôn vợ sắp cưới, tuổi 41 yêu bạn gái kém 16 tuổi Đây là "hoàng tử châu Á" đểu giả nhất showbiz: "5 lần 7 lượt" cặp gái trẻ sau lưng vợ, lại còn gây chuyện lớn suýt đi tù

Đây là "hoàng tử châu Á" đểu giả nhất showbiz: "5 lần 7 lượt" cặp gái trẻ sau lưng vợ, lại còn gây chuyện lớn suýt đi tù Tìm cặp vợ chồng mất tích 55 năm trước, thấy điều bất thường dưới lòng sông

Tìm cặp vợ chồng mất tích 55 năm trước, thấy điều bất thường dưới lòng sông Phó giám đốc VFC nghỉ việc ở tuổi 43: Cha đẻ loạt bom tấn quốc dân, chuyện tình viên mãn cả showbiz ngưỡng mộ

Phó giám đốc VFC nghỉ việc ở tuổi 43: Cha đẻ loạt bom tấn quốc dân, chuyện tình viên mãn cả showbiz ngưỡng mộ Kinh hãi vì loạt hành động của em trai chồng!

Kinh hãi vì loạt hành động của em trai chồng! Bị bố đẻ mắng trong bữa cơm, vợ tôi về trút bực bội lên đầu cả nhà chồng

Bị bố đẻ mắng trong bữa cơm, vợ tôi về trút bực bội lên đầu cả nhà chồng Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13

Tin mới nhất về bão số 7: Ít dịch chuyển 3 giờ qua, có thể giật cực đại cấp 13 Lưu Diệc Phi khiến Dương Mịch xấu hổ

Lưu Diệc Phi khiến Dương Mịch xấu hổ Nữ tỷ phú bị hoa hậu đẹp nhất lịch sử cướp chồng, màn trả thù khiến cả Hong Kong rung động

Nữ tỷ phú bị hoa hậu đẹp nhất lịch sử cướp chồng, màn trả thù khiến cả Hong Kong rung động Vụ quạt cho tiểu tam ngoài đường: Thanh niên tái hôn với bạn học cấp 3, giờ lại ngoại tình với bạn học cấp 2

Vụ quạt cho tiểu tam ngoài đường: Thanh niên tái hôn với bạn học cấp 3, giờ lại ngoại tình với bạn học cấp 2 Hoá ra đây là nhân vật khiến Phạm Quỳnh Anh tức giận, im lặng với Bảo Anh suốt 7 năm!

Hoá ra đây là nhân vật khiến Phạm Quỳnh Anh tức giận, im lặng với Bảo Anh suốt 7 năm! Cuộc sống chật vật của con gái tỷ phú giàu có hàng đầu thế giới

Cuộc sống chật vật của con gái tỷ phú giàu có hàng đầu thế giới Cưới lần 2 sau bao năm làm mẹ đơn thân, đêm tân hôn anh hỏi 5 từ khiến tôi bủn rủn, ngỡ như vừa được tái sinh

Cưới lần 2 sau bao năm làm mẹ đơn thân, đêm tân hôn anh hỏi 5 từ khiến tôi bủn rủn, ngỡ như vừa được tái sinh Ca sĩ Đan Trường và vợ doanh nhân tái hợp sau 4 năm ly hôn?

Ca sĩ Đan Trường và vợ doanh nhân tái hợp sau 4 năm ly hôn? "Cô thư ký xinh đẹp" ở biệt thự 1000m, mua nhà từ Việt Nam sang Mỹ, sinh 2 con trai cho đại gia

"Cô thư ký xinh đẹp" ở biệt thự 1000m, mua nhà từ Việt Nam sang Mỹ, sinh 2 con trai cho đại gia Rúng động showbiz: "Mỹ nhân phim giờ vàng" tố cáo bị con trai phó tổng giám đốc đài truyền hình chuốc thuốc, cưỡng bức

Rúng động showbiz: "Mỹ nhân phim giờ vàng" tố cáo bị con trai phó tổng giám đốc đài truyền hình chuốc thuốc, cưỡng bức

Đang tổ chức đám cưới, chú rể suýt ngất xỉu khi thấy nhan sắc cô dâu

Đang tổ chức đám cưới, chú rể suýt ngất xỉu khi thấy nhan sắc cô dâu