Giảm lãi suất và nguyên lý lợi nhuận ngân hàng

Lâu nay các ngân hàng đều cho rằng khó giảm lãi suất cho vay là do khó giảm lãi suất huy động vốn . Nhưng thử hỏi liệu ngân hàng có thể giảm bớt lợi nhuận để giảm lãi suất cho vay?

Quyết định của NHNN sẽ tác động

Thực hiện chủ trương của Chính phủ và ý kiến của Thủ tướng về phấn đấu giảm lãi suất cho vay, NHNN đã ban hành quyết định từ 19/11 giảm lãi suất cho vay ngắn hạn bằng VND của tổ chức tín dụng đối với khách hàng một số lĩnh vực ưu tiên từ mức 6,5% xuống 6%/năm. Đồng thời để tạo cơ sở hạ lãi suất cho vay, NHNN cũng ra quyết định hạ từ 0,2 – 0,5%/năm mức lãi suất tiền gửi bằng VND của tổ chức, cá nhân tại các tổ chức tín dụng.

Thực tế nên xem đây là những động thái cần thiết của NHNN hơn là kỳ vọng mặt bằng lãi suất sẽ giảm thực sự bởi các lý do sau:

Thứ nhất, cho tới thời điểm 19/11 nhiều ngân hàng đã cạn room tăng trưởng tín dụng. Thậm chí tính đến 30/9 một số nhà băng đã vượt mức room bình quân như TPBank (20,4%), VIB (28,2%), Techcombank (28,5%). Do chỉ tiêu cho vay đã hết hoặc không còn nhiều nên việc cắt giảm lãi suất không nhiều ý nghĩa nữa.

Hoạt động kiểm ngân tại chi nhánh LienVietPostBank Hà Nội. Ảnh: Chiến Công

Thứ hai, câu chuyện các chương trình tín dụng cho các đối tượng ưu tiên của Chính phủ và các ngân hàng đưa ra từ mấy năm nay là không ít. Dường như không có báo cáo đánh giá thực hiện do hiệu quả thấp. Nay NHNN chủ trương giảm lãi suất cho vay mức 0,5% với nhóm đối tượng rộng hơn liệu có hiệu quả thực sự?

Thực tế để có hồ sơ khách hàng vay vốn thuộc diện ưu tiên lãi suất là không dễ dàng. Mặt khác hiện tại các ngân hàng còn ít chỉ tiêu cho vay càng đòi hỏi hồ sơ chặt chẽ và khắt khe hơn. Vì vậy đối tượng DN đáp ứng tiếp cận nguồn vốn là rất hạn chế.

Thứ ba, để giảm lãi suất cho vay trên diện rộng đòi hỏi phải kiểm soát được mặt bằng lãi suất huy động vốn. Việc quyết định hạ lãi suất tiền gửi ngắn hạn dưới 6 tháng và tiền gửi không kỳ hạn là có ý nghĩa không đáng kể trong kiểm soát mặt bằng lãi suất huy động vốn.

Thời gian qua, chính lãi suất chứng chỉ tiền gửi biến tướng từ tiền gửi, lãi suất tiền gửi 12 tháng và trên 12 tháng, lãi suất trái phiếu ngân hàng đã tạo ngòi nổ gây khó kiểm soát mặt bằng lãi suất huy động.

Video đang HOT

Nói chung để ngân hàng có thể giảm mặt bằng lãi suất cho vay cần dựa vào 2 cơ sở. Một là ngân hàng phải giảm được mặt bằng lãi suất huy động vốn. Hai là nguyên lý hình thành lợi nhuận ngân hàng cần được tôn trọng.

Ngân hàng đi tiên phong

Nhà băng đầu tiên tuyên bố hy sinh bớt lợi nhuận để hưởng ứng chủ trương giảm lãi suất cho vay của Chính phủ và Ngân hàng Nhà nước (NHNN) là Ngân hàng thương mại cổ phần Ngoại thương ( Vietcombank ). Theo đó, Vietcombank sẽ giảm lãi suất cho vay mức 0,5% đối với tất cả khách hàng DN trong 2 tháng cuối năm 2019.

Theo Chủ tịch Hội đồng quản trị Vietcombank quyết định giảm lãi suất sẽ tác động đến khoảng 320.000 tỷ đồng dư nợ và làm giảm khoảng 260 – 300 tỷ đồng lợi nhuận của ngân hàng. Tại sao Vietcombank sẵn sàng tự nguyện hy sinh hàng trăm tỷ đồng lợi nhuận để chia sẻ với DN?

Thứ nhất, số lượng lợi nhuận bị giảm là khá lớn nhưng thực ra chỉ bằng 1,5 – 1,7% lợi nhuận trước thuế 9 tháng đầu năm ngân hàng đã công bố. Nếu tính trên lợi nhuận trước thuế sẽ đạt cả năm 2019 thì tỷ lệ này sẽ còn nhỏ hơn. Nên nhớ trong việc giảm lãi suất hỗ trợ DN của Vietcombank đã có phần ngân sách nhà nước tham gia từ 52 – 60 tỷ đồng (20% thuế thu nhập DN).

Thứ hai, 9 tháng đầu năm Vietcombank thuộc nhóm 4 ngân hàng có thu nhập lãi thuần trên thu nhập lãi hơn 50% (VPB, MB, TCB, VCB). Tức thu lãi cho vay cao gấp hơn 2 lần chi lãi huy động vốn. Tỷ lệ này phản ánh chênh lệch giữa lãi suất cho vay bình quân và lãi suất huy động vốn bình quân. Nếu VPB đạt tỷ lệ lãi thuần cao do lãi suất cho vay cao (cho vay tiêu dùng) thì VCB nhờ huy động vốn giá rẻ nên tỷ lệ lãi thuần đạt cao.

Thứ ba, việc giảm lãi suất cho vay trên góc nhìn chiến lược thực ra Vietcombank chỉ mất một nhưng sẽ được mười. Hiện nay và nhiều năm qua Vietcombank không ngừng phát triển, đạt lợi nhuận nghìn tỷ đồng lên đến chục nghìn tỷ đồng hàng năm có sự đóng góp rất lớn của khách hàng DN.

Phần lớn khách hàng DN có dư nợ cho vay đều tạo thu nhập đa dạng cho ngân hàng từ lãi vay đến nhiều loại phí dịch vụ ngân hàng. Vì vậy, giảm lãi suất cho vay cũng là cách chia sẻ, tri ân khách hàng cần thiết của ngân hàng.

Quyết định cách thức triển khai giảm lãi suất cho vay của Vietcombank là bài toán trong chiến lược phát triển ngân hàng. Dĩ nhiên về bản chất ngân hàng đang tôn trọng nguyên lý hình thành lợi nhuận ngân hàng.

Nguyên lý lợi nhuận ngân hàng

Ngày nay dù ngân hàng có phát triển hiện đại đến cỡ nào thì một nguyên lý bất biến là lợi nhuận ngân hàng không thể vượt quá lợi nhuận bình quân của nền kinh tế.

Tuy nhiên đó cũng là lý thuyết. Thực tế lợi nhuận ngân hàng hàng năm đã kiểm toán công bố đều đặn nhưng lợi nhuận bình quân của nền kinh tế có ai công bố đâu. Vì vậy hiểu nguyên lý để từng ngân hàng ước lượng biên lợi nhuận hợp lý trong chia sẻ quyền lợi với các đối tác liên quan, của người đi vay ngân hàng và người gửi tiền cho ngân hàng.

Quản lý chênh lệch giữa lãi suất cho vay bình quân và lãi suất huy động vốn bình quân khống chế mức 0,35%/tháng theo cơ chế trần và sàn lãi suất của ngân hàng những năm thập niên 90 chính là xác định biên lợi nhuận ngân hàng.

Thực tế ngày càng cho thấy có sự bất hợp lý giữa lợi nhuận DN và lợi nhuận ngân hàng. Trong khi lợi nhuận ngân hàng công bố nghìn tỷ đồng thì không hiếm DN là khách hàng của ngân hàng có khi chỉ lo đủ lợi nhuận trả lãi vay ngân hàng.

Trong điều kiện hiện nay chờ mặt bằng lãi suất huy động vốn giảm để giảm lãi suất cho vay là khó. Vấn đề đang đặt ra liệu các ngân hàng khác có sẵn sàng đồng hành cùng Vietcombank.

Theo Kinhtedothi.vn

Sau gần 2 tháng bổ nhiệm Phó Tổng giám đốc, NCB lại tiếp tục thay đổi nhân sự

Bà Hà Thị Linh, cán bộ cũ của VPBank đảm nhiệm chức vụ Phó Tổng Giám đốc tại NCB.

Ngân hàng TMCP Quốc Dân (NCB - mã chứng khoán NVB) vừa công bố bổ nhiệm nhân sự cấp cao là bà Hà Thị Linh đảm nhiệm vị trí Phó Tổng Giám đốc kể từ ngày 19/11/2019.

Được biết, ngày 12/11 NCB cũng thông báo tổ chức họp ĐHĐCĐ bất thường để bầu bổ sung 1 thành viên HĐQT và 1 thành viên Ban kiểm soát.

Bà Hà Thị Linh - Phố tổng giám đốc NCB.

Tại NCB, nhiều năm trở lại đây, vị trí nhân sự cấp cao luôn có nhiều xáo trộn. Cụ thể, đầu năm 2019 Hội đồng quản trị (HĐQT) NCB đã bổ nhiệm ông Nguyễn Đình Tuấn chính thức giữ chức vụ Phó Tổng Giám đốc kể từ ngày 26/01.

Vào tháng 5/2019, tại Đại hội đồng cổ đông thường niên NCB có sự thay đổi nhân sự cấp cao. Đại hội đã chấp thuận đơn từ nhiệm chức thành viên HĐQT nhiệm kỳ 2015 - 2020 đối với ông Vũ Hồng Nam, bà Nguyễn Thị Mai, ông Lê Hồng Phương. Đồng thời bổ nhiệm ông Phạm Thế Hiệp giữ chức vụ quyền Tổng giám đốc kể từ ngày 6/5/2019. Hội đồng quản trị cũng thực hiện thủ tục trình Thống đốc Ngân hàng Nhà nước Việt Nam phê duyệt chức danh Tổng giám đốc NCB đối với ông Phạm Thế Hiệp.

Gần đây nhất, ngày 1/10 HĐQT NCB cũng đã bổ nhiệm ông Trần Thanh Quang và ông Đỗ Danh Hải đảm nhiệm vị trí Phó Tổng Giám đốc.

Như vậy, tính đến thời điểm hiện đại, ban điều hành của NCB có 8 thành viên gồm 1 Tổng giám đốc là ông Phạm Thế Hiệp, 7 Phó Tổng Giám đốc là bà Dương Thị Lệ Hà, ông Hoàng Tuấn Tú, ông Nguyễn Hồng Long, ông Nguyễn Đình Tuấn, ông Đỗ Danh Hải, ông Trần Thanh Quang và bà Hà Thị Linh.

Thực tế, việc liên tục "thay máu" dàn lãnh đạo từ nhiều năm nay cũng ảnh hưởng phần nào đến tình hình kinh doanh của ngân hàng. Nếu so sánh với các ngân hàng có cùng quy mô, nhưng lợi nhuận của NCB nhiều năm qua chỉ dừng lại ở con số khiêm tốn.

Tính đến 30/9/2019, tổng tài sản tại NCB giảm 2,2% so với hồi đầu năm xuống 70.794 tỷ đồng do giảm mạnh danh mục chứng khoán đầu tư. Trước đó, tính đến ngày 30/6, tổng tài sản ngân hàng đạt 70.696 tỷ đồng, cũng giảm 2,4% so với cuối năm 2018.

Thu nhập lãi thuần chỉ đạt 705 tỷ, giảm 5% so với cùng kỳ. Hoạt động kinh doanh ngoại hối bị lỗ 5 tỷ, lãi từ hoạt động khác sụt giảm mạnh 94% xuống còn 5 tỷ.

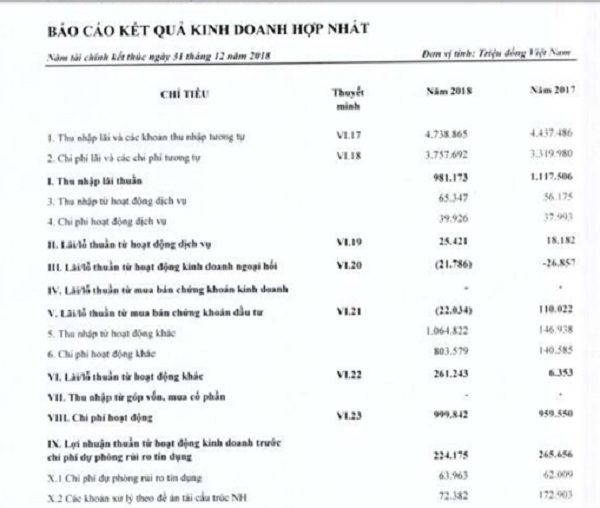

Lợi nhuận thuần từ kinh doanh của NCB năm 2017,2018. Ảnh: Nguồn BCTC hợp nhất năm 2018.

Tại NCB, khối nợ xấu lớn, chi phí dự phòng rủi ro và tái cấu trúc đã 'ăn mòn' lợi nhuận trong vài năm qua.

Đơn cử, năm 2017 NCB lãi thuần từ kinh doanh đạt 265 tỷ đồng nhưng do phải trích lập dự phòng 62 tỷ đồng và các khoản xử lý theo đề án tái cấu trúc khoảng 173 tỷ đồng đã "ngốn" mất 89% lợi nhuận làm ra cả năm. Đến năm 2018, lãi thuần từ kinh doanh đạt 224 tỷ đồng nhưng phải trích lập dự phòng và các khoản xử lý theo đề án tái cấu trúc lần lượt 64 tỷ đồng và 72 tỷ đồng (tổng khoảng 136,4 tỷ đồng).

Tương tự, dù năm 2019 NCB đặt mục tiêu lợi nhuận thuần từ hoạt động kinh doanh là 400 tỷ đồng song lợi nhuận trước thuế dự kiến chỉ đạt 70 tỷ đồng. Điều đó cho thấy, ngân hàng này phải dành nguồn tiền lớn xử lý dự phòng nợ xấu và các khoản theo yêu cầu.

Hà Phương

Theo doanhnghiepvn.vn

Chuyên gia Nguyễn Trí Hiếu: Nếu muốn hỗ trợ doanh nghiệp, ít nhất phải giảm lãi suất cho vay 1%  Ngân hàng Nhà nước (NHNN) vừa giảm lãi suất cho vay 0,5%/năm đối với các lĩnh vực ưu tiên như vốn phục vụ nông nghiệp, xuất khẩu, doanh nghiệp nhỏ và vừa... Vậy việc giảm lãi suất này sẽ tác động như thế nào tới doanh nghiệp cũng như nền kinh tế nói chung, chúng tôi đã có cuộc trao đổi với chuyên...

Ngân hàng Nhà nước (NHNN) vừa giảm lãi suất cho vay 0,5%/năm đối với các lĩnh vực ưu tiên như vốn phục vụ nông nghiệp, xuất khẩu, doanh nghiệp nhỏ và vừa... Vậy việc giảm lãi suất này sẽ tác động như thế nào tới doanh nghiệp cũng như nền kinh tế nói chung, chúng tôi đã có cuộc trao đổi với chuyên...

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36

Tình huống pháp lý vụ cô gái hạ gục thanh niên xăm trổ xôn xao dư luận16:36 Tướng công an thông tin bất ngờ về quốc tịch kẻ cướp tiệm vàng PNJ tại Đà Nẵng00:55

Tướng công an thông tin bất ngờ về quốc tịch kẻ cướp tiệm vàng PNJ tại Đà Nẵng00:55 Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06

Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06 Chế tài xử lý người nước ngoài cướp trang sức hơn 800 triệu tại Đà Nẵng00:53

Chế tài xử lý người nước ngoài cướp trang sức hơn 800 triệu tại Đà Nẵng00:53 Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49

Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49 Lời khai của nghi phạm bắn chết thanh niên gặp bên đường ở Quảng Trị08:01

Lời khai của nghi phạm bắn chết thanh niên gặp bên đường ở Quảng Trị08:01 Ấn Độ thử lửa mạng lưới "Vòm sắt": Đòn đánh hạ gục tên lửa, UAV03:03

Ấn Độ thử lửa mạng lưới "Vòm sắt": Đòn đánh hạ gục tên lửa, UAV03:03 Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10

Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10 'Lá bài' của Nhà Trắng với Trung Quốc08:33

'Lá bài' của Nhà Trắng với Trung Quốc08:33 Phát hiện mối liên kết bất ngờ giữa Covid-19 và bệnh cảm thông thường09:14

Phát hiện mối liên kết bất ngờ giữa Covid-19 và bệnh cảm thông thường09:14 Tàu chiến Mỹ và Venezuela 'dàn trận' ở Caribbean08:54

Tàu chiến Mỹ và Venezuela 'dàn trận' ở Caribbean08:54Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Những thói quen ăn uống đang âm thầm 'tàn phá' đường ruột

Sức khỏe

10:19:05 02/09/2025

Cô gái vượt 1.600km, thức trắng đêm đợi gặp bạn trai chiến sĩ sau lễ diễu binh

Netizen

10:12:09 02/09/2025

Sôi động du lịch Khánh Hòa dịp nghỉ lễ Quốc khánh 2/9

Du lịch

10:07:57 02/09/2025

Mỹ nhân Việt công khai sánh đôi bên bác sĩ thẩm mỹ sau 5 lần 7 lượt vướng tin tình cảm, bí mật sinh con

Sao việt

10:05:27 02/09/2025

Đây rồi màn đồng diễn được mong chờ nhất Đại lễ 2/9: Dàn nghệ sĩ hát liên khúc Khí Phách Việt Nam, Mỹ Tâm làm rung động triệu trái tim!

Nhạc việt

09:32:05 02/09/2025

Audi Q6 e-tron và A5 Sedan đến các showroom tại Việt Nam

Ôtô

09:21:28 02/09/2025

Peanut thừa nhận sự thật cay đắng về HLE

Mọt game

09:11:59 02/09/2025

Ngoại trưởng Hoa Kỳ chúc mừng Quốc khánh Việt Nam

Thế giới

08:43:52 02/09/2025

4 anh em trong một gia đình bị truy tố vì tham gia đường dây tổ chức đánh bạc 88.000 tỷ đồng

Pháp luật

07:45:18 02/09/2025

Jungkook (BTS) thừa nhận mắc chứng rối loạn tăng động giảm chú ý

Sao châu á

07:07:02 02/09/2025

Vay đầu tư, kinh doanh bất động sản sẽ khó hơn

Vay đầu tư, kinh doanh bất động sản sẽ khó hơn Nâng cao hiệu quả hoạt động tín dụng tại Ngân hàng SeABank – Chi nhánh An Giang

Nâng cao hiệu quả hoạt động tín dụng tại Ngân hàng SeABank – Chi nhánh An Giang

Vietcombank giảm lợi nhuận 260 tỉ sau khi hạ lãi suất

Vietcombank giảm lợi nhuận 260 tỉ sau khi hạ lãi suất Nguồn lực đối ứng nợ xấu giảm tại nhiều nhà băng

Nguồn lực đối ứng nợ xấu giảm tại nhiều nhà băng Các ngân hàng đồng loạt giảm lãi suất

Các ngân hàng đồng loạt giảm lãi suất Vietcombank giảm mạnh lãi suất cho vay dịp cuối năm

Vietcombank giảm mạnh lãi suất cho vay dịp cuối năm "Ông lớn" ngân hàng bất ngờ giảm lãi suất cho vay đối với doanh nghiệp

"Ông lớn" ngân hàng bất ngờ giảm lãi suất cho vay đối với doanh nghiệp Ngân hàng đầu tiên giảm lãi suất cho vay, "hồi cố" cho dư nợ cũ

Ngân hàng đầu tiên giảm lãi suất cho vay, "hồi cố" cho dư nợ cũ Trám lỗ thủng tạo mục tiêu kép

Trám lỗ thủng tạo mục tiêu kép Nợ xấu NamABank tăng 91%, lợi nhuận giảm

Nợ xấu NamABank tăng 91%, lợi nhuận giảm Lợi nhuận doanh nghiệp niêm yết tăng trưởng chậm lại nhưng vẫn ở mức tích cực

Lợi nhuận doanh nghiệp niêm yết tăng trưởng chậm lại nhưng vẫn ở mức tích cực Lợi nhuận ngân hàng Eximbank đi lùi dù chi phí dự phòng giảm

Lợi nhuận ngân hàng Eximbank đi lùi dù chi phí dự phòng giảm Ngấm "công nghệ", ngân hàng cắt giảm nhân sự

Ngấm "công nghệ", ngân hàng cắt giảm nhân sự Thấy gì từ báo cáo tài chính quý III/2019 của các ngân hàng?

Thấy gì từ báo cáo tài chính quý III/2019 của các ngân hàng?

Phạm Quỳnh Anh bức xúc lên tiếng khi 2 cô con gái bị tấn công

Phạm Quỳnh Anh bức xúc lên tiếng khi 2 cô con gái bị tấn công Trương Bá Chi sao ra nông nỗi này: Mặt cứng đơ như tượng sáp, làm răng sứ "giả trân" đến phát sợ

Trương Bá Chi sao ra nông nỗi này: Mặt cứng đơ như tượng sáp, làm răng sứ "giả trân" đến phát sợ Hồ Ngọc Hà xóa bài đăng gây tranh cãi về việc vắng bóng tại Đại lễ 2/9

Hồ Ngọc Hà xóa bài đăng gây tranh cãi về việc vắng bóng tại Đại lễ 2/9 8 mẫu xe đã qua sử dụng giá 127 triệu đồng nhưng vẫn đáng tin cậy

8 mẫu xe đã qua sử dụng giá 127 triệu đồng nhưng vẫn đáng tin cậy

Xe chạy bằng hydro của Hyundai được đón nhận

Xe chạy bằng hydro của Hyundai được đón nhận Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời

Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời Xác minh clip DJ Ngân 98 phản ánh bị đuổi khỏi Nhà thờ Lớn Hà Nội

Xác minh clip DJ Ngân 98 phản ánh bị đuổi khỏi Nhà thờ Lớn Hà Nội Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời

Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời Mâu thuẫn gia đình, bà nội sát hại 2 cháu rồi tự tử

Mâu thuẫn gia đình, bà nội sát hại 2 cháu rồi tự tử

Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con

Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con Bất ngờ trước hôn nhân của sao nữ đình đám: 6 giờ dậy nấu ăn, phải nuôi chồng nợ nần

Bất ngờ trước hôn nhân của sao nữ đình đám: 6 giờ dậy nấu ăn, phải nuôi chồng nợ nần Con gái nữ diễn viên Vbiz bị bại não: Nhiễm khuẩn từ trong bụng mẹ, 14 tuổi như bé sơ sinh

Con gái nữ diễn viên Vbiz bị bại não: Nhiễm khuẩn từ trong bụng mẹ, 14 tuổi như bé sơ sinh Được mời dự tiệc, chị gái nhận ra bạn nhậu của em là kẻ trộm xe Kawasaki 300

Được mời dự tiệc, chị gái nhận ra bạn nhậu của em là kẻ trộm xe Kawasaki 300 Diễn viên Ngọc Trinh "Mùi ngò gai" đột ngột qua đời tuổi 52

Diễn viên Ngọc Trinh "Mùi ngò gai" đột ngột qua đời tuổi 52