FinTech Giải pháp thúc đẩy xu hướng tài chính toàn diện (Phần 2)

Nhờ các sáng kiến FinTech, những cá nhân chưa có lịch sử tín dụng có thể được hưởng quyền tiếp cận những nguồn hỗ trợ tài chính một cách bình đẳng hơn.

Tìm kiếm giải pháp thúc đẩy xu hướng tài chính toàn diện. Ảnh minh họa: TTXVN

Ở các quốc gia đang phát triển, nhiều người không có tài khoản ngân hàng cũng thường có rất ít hoặc không có lịch sử tín dụng.

Những khách hàng này thường có xu hướng bị “loại” và khó có thể được chấp nhận theo các phương thức cho vay và bảo lãnh truyền thống, bởi tổ chức tín dụng thiếu thông tin để đánh giá khả năng thanh toán của người được vay. Những cá nhân này cũng rất khó để chứng minh sự đáng tin cậy của mình.

Tuy nhiên, ngày nay một số tổ chức tín dụng đã tiến hành hợp tác cùng các công ty FinTech khai thác những cách tiếp cận mới để quản lý rủi ro. Bằng cách mở khóa các nguồn dữ liệu mới, những cá nhân chưa có lịch sử tín dụng có thể được hưởng quyền tiếp cận tương tự đối với những nguồn hỗ trợ tài chính một cách bình đẳng hơn.

Một phương thức nghe có vẻ khó tin, đã được nhiều tổ chức tài chính áp dụng, là thử nghiệm tâm lý học. Các bài kiểm tra tính cách và phản ứng trước tình huống có thể cho thấy khả năng chống chịu rủi ro hoặc tính mạo hiểm của một cá nhân trong việc quản lý tài chính của họ. Đây là một thông tin quan trọng góp phần quyết định cá nhân này có phải là khách hàng tiềm năng hay không.

Trong một ví dụ khác, ở châu Phi, các tổ chức tài chính vi mô có thể căn cứ vào điểm tín dụng của một cá nhân dựa trên siêu dữ liệu điện thoại thông minh. Bên cho vay có thể thu thập một khối lượng lớn thông tin về cuộc gọi và lịch sử tin nhắn, vị trí địa lý, danh bạ và lịch sử duyệt web, sau đó chúng được đưa vào một hệ thống phân tích tín dụng. Với sự cải tiến liên tục về chức năng của điện thoại thông minh ngày nay, chúng là nguồn dữ liệu quý giá và hữu ích hơn bao giờ hết.

Một số công ty FinTech đã bắt đầu áp dụng hình thức cho vay ngang hàng (peer-to-peer), một mô hình dịch vụ tín dụng mới kết nối trực tiếp người cho vay và người đi vay, xử lý toàn bộ quá trình cho vay thông qua các nền tảng trực tuyến. Mô hình này có thể giúp những người có nhu cầu vay vốn tiếp cận với nguồn tài chính linh hoạt hơn thay vì thông qua các kênh ngân hàng truyền thống.

Video đang HOT

Các giải pháp tài chính tiến bộ là sự kết hợp của rất nhiều công nghệ, bao gồm công cụ phân tích dữ liệu từ ngân hàng lõi, tổ chức tín dụng, ví điện tử, kết quả kiểm tra tâm lý và dữ liệu điện thoại di động, v.v… để rồi trí thông minh nhân tạo (AI) sau đó áp dụng các thuật toán để trình bày điểm tín dụng hay độ tin cậy của khách hàng, cũng như đưa ra những biện pháp phòng chống gian lận cần thiết.

Sự hợp nhất của nhiều nguồn dữ liệu khác nhau, được trình bày thành những ứng dụng dễ sử dụng, cho phép tổ chức cho vay đưa ra những quyết định sáng suốt hơn, đem lại cơ hội tiếp cận tài chính cho những cá nhân trước đây có thể đã bị từ chối cấp tín dụng.

Sự tiếp cận hạn chế về nguồn tài chính do thiếu hạ tầng công nghệ ngân hàng không chỉ ảnh hưởng trực tiếp đến một người dân hay một doanh nghiệp cụ thể.

Nhiều quốc gia trên thế giới đang ở trong tình trạng khan hiếm nguồn lực để tiếp tục đổi mới, phát triển nền kinh tế và gia tăng lực lượng lao động, bởi các doanh nghiệp tiềm năng đứng trước nguy cơ thất bại chỉ vì không tìm được nguồn vốn đầu tư đúng thời điểm.

Tuy nhiên, làn sóng đổi mới gần đây trong ngành quản lý rủi ro tín dụng hứa hẹn sẽ thu hẹp khoảng cách giữa thực trạng hiện nay và mục tiêu tài chính toàn diện trong tương lai không xa./.

TTXVN

Theo bnews.vn

Xu hướng hợp tác giữa các ngân hàng và công ty công nghệ tài chính tại Việt Nam

Hệ thống ngân hàng Việt Nam đang phải đối mặt với áp lực cạnh tranh rất lớn cần phải đổi mới để có thể duy trì và phát triển bền vững trong kỷ nguyên số hóa, đáp ứng nhu cầu ngày càng cao của khách hàng đối với các sản phẩm tài chính trước sự xuất hiện của các công ty cung cấp các sản phẩm công nghệ tài chính (gọi tắt là Fintech). Những thách thức đó vừa thúc đẩy cạnh tranh để cùng phát triển, đồng thời vừa gợi ý cho mô hình hợp tác giữa khu vực Fintech và ngân hàng trong việc phát triển sản phẩm, dịch vụ tài chính mới.

Xu hướng hợp tác giữa ngân hàng và công ty Fintech tại Việt Nam

Fintech (công nghệ tài chính) có thể mô tả đơn giản là việc sử dụng các công nghệ để làm thay đổi các sản phẩm dịch vụ tài chính đáp ứng nhu cầu của khách hàng. Hiện nay, xu hướng phát triển của các Fintech không chỉ tập trung cung cấp các sản phẩm dịch vụ tài chính mà đang có chiều hướng ngày càng đa dạng hơn.

Theo nghiên cứu khảo sát của các tổ chức quốc tế, các Fintech hiện đang tập trung mạnh vào 3 phân khúc dịch vụ tài chính, đó là thanh toán, cung cấp tín dụng và cung cấp tài chính cá nhân.

Những phân khúc thị trường này hiện là "miếng bánh ngon" trong thu phí và cũng là những hoạt động thúc đẩy ứng dụng công nghệ số, trong đó nổi bật gồm có thanh toán hàng ngang (PPP); Trí tuệ nhân tạo (AI); Công nghệ MTT (Công nghệ cho phép người sử dụng có thể quản lý tốt hơn dòng tiền của mình); Tư vấn tự động (RA). Có thể nói, sự xuất hiện của Fintech đã làm thay đổi cục diện của ngành công nghiệp dịch vụ tài chính toàn cầu.

...

Lợi ích và rủi ro của Fintech đối với hệ thống ngân hàng

Sự phát triển của các Fintech hiện nay là xu hướng tất yếu trong nền kinh tế số. Fintech mang đến cả lợi ích lẫn rủi ro, thách thức cho hệ thống ngân hàng.

Về lợi ích:

- Fintech làm thay đổi kênh phân phối và các sản phẩm dịch vụ ngân hàng truyền thống qua xu thế phát triển mạnh của các kênh giao dịch trực tuyến như: Internet banking, mobile banking, mạng xã hội, ngân hàng không giấy tờ... Các ứng dụng của Fintech đang tác động đến hầu hết hoạt động của ngân hàng như tiền gửi, thanh toán, tín dụng... cũng tác động đến cơ cấu thị trường, cơ cấu sản phẩm, chiến lược phát triển ngân hàng.

- Fintech có lợi thế hơn so với các ngân hàng truyền thống trong việc phát triển sản phẩm có tính sáng tạo cao, mang đến cho khách hàng những trải nghiệm thú vị, tiện ích và quan trọng hơn cả đó là mở rộng cơ hội tiếp cận dịch vụ tài chính, ngân hàng tới các đối tượng khách hàng chưa từng là khách hàng của ngân hàng hoặc nhóm khách hàng dưới chuẩn của ngân hàng nhờ khẩu vị rủi ro ở mức độ cao hơn của các công ty Fintech.

Fintech giúp tăng cường tiếp cận tài chính, mang dịch vụ tài chính đến gần hơn các DN siêu nhỏ, DNNVV thường bị các ngân hàng bỏ qua hoặc những khách hàng ở vùng sâu, vùng xa - nơi mà tài chính truyền thống chưa có khả năng tiếp cận.

...

Một số kiến nghị

Nhằm hoàn thiện hệ sinh thái Fintech tại Việt Nam, bảo đảm sự phát triển lành mạnh, hài hòa của hệ thông ngân hàng, cũng như tạo môi trường thuận lợi cho các Công ty Fintech, phù hợp với chủ trương và định hướng của Chính phủ, trong thời gian tới cần chú trọng một số vấn đề sau:

Đối với cơ quan quản lý:

- Tiếp tục chủ động tiếp cận các vấn đề liên quan đến Fintech trong lĩnh vực ngân hàng. Cần khuyến khích thí điểm các thành tựu ứng dụng Fintech có lợi trên thế giới tại Việt Nam để thúc đẩy sự phát triển của thị trường tài chính ngân hàng.

- Sớm nghiên cứu ban hành hành lang pháp lý thử nghiệm cho mô hình Fintech và phát triển trong tương lai gần. Xây dựng hệ thống quy định quản lý tổng thể về Fintech với sự tham gia của không chỉ NHNN mà liên Bộ như Tài chính, Thông tin và Truyền thông, Công an, Khoa học và Công nghệ cùng tham gia xây dựng hệ thống này.

...

Bài viết chi tiết mời độc giả xem trên Tạp chí Tài chính Kỳ 1 tháng 7/2018.

Theo tapchitaichinh.vn

JPMorgan Chase tham gia cuộc đua miễn phí giao dịch chứng khoán  Trước sức ép cạnh tranh, giành giật khách hàng cá nhân, gã khổng lồ phố Wall JPMorgan Chase mới đây đã đưa ra nền tảng giao dịch chứng khoán miễn phí giao dịch dành cho điện thoại di động. JPMorgan Chase - ngân hàng đầu tư lớn nhất Mỹ - mới đây đã đưa vào sử dụng ứng dụng giao dịch chứng khoán...

Trước sức ép cạnh tranh, giành giật khách hàng cá nhân, gã khổng lồ phố Wall JPMorgan Chase mới đây đã đưa ra nền tảng giao dịch chứng khoán miễn phí giao dịch dành cho điện thoại di động. JPMorgan Chase - ngân hàng đầu tư lớn nhất Mỹ - mới đây đã đưa vào sử dụng ứng dụng giao dịch chứng khoán...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07

Công an TP.HCM vào cuộc vụ người phụ nữ khóc vì bị dàn cảnh móc túi ở bệnh viện08:07 Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17

Hung thủ dùng súng bắn chết nam thanh niên tại phòng ngủ sa lưới01:17 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09

Nhân chứng bức xúc: Dù được xin lỗi, tài xế ô tô Lexus vẫn hành hung nam shipper10:09 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19

Truy bắt kẻ táo tợn dùng búa đập phá tủ, cướp tiệm vàng ở Lâm Đồng00:19 Lấn làn vượt ẩu, xe khách rúc vào đuôi xe ben, tự làm vỡ gương00:39

Lấn làn vượt ẩu, xe khách rúc vào đuôi xe ben, tự làm vỡ gương00:39 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Xử nghiêm thói côn đồ để ngăn bạo lực09:27

Xử nghiêm thói côn đồ để ngăn bạo lực09:27 Đại tá Công an kể 5 giờ đột kích sào huyệt lừa đảo trên đất Campuchia00:51

Đại tá Công an kể 5 giờ đột kích sào huyệt lừa đảo trên đất Campuchia00:51Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

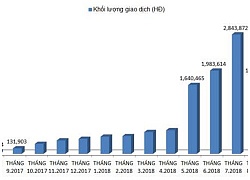

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Omega-3 có nhiều nhất trong thực phẩm nào?

Sức khỏe

06:19:52 17/02/2025

Cuộc chiến tài sản của Từ Hy Viên: Còn 2 nhân vật bí ẩn, quyền lực đang ở đâu?

Sao châu á

06:16:59 17/02/2025

Sao nữ Vbiz từng vướng tin hẹn hò đồng giới nay công khai video tình tứ bên người mới

Sao việt

06:10:10 17/02/2025

Vào mùa xuân nên ăn nhiều 3 loại rau mầm này, vừa mát gan giải nhiệt lại tăng sức đề kháng khi thời tiết thay đổi

Ẩm thực

06:07:14 17/02/2025

'Trung tâm chăm sóc chấn thương' ăn khách, bộ ba diễn viên chính được săn đón

Hậu trường phim

06:02:56 17/02/2025

Học trò Đàm Vĩnh Hưng gây tiếc nuối ở 'Giọng hát Việt' ra sao sau 10 năm?

Nhạc việt

06:00:40 17/02/2025

Phim Việt gây chấn động vì cảnh 2 đại mỹ nhân vạch mặt nhau căng thẳng như Diên Hi Công Lược

Phim việt

05:59:39 17/02/2025

Phim Hoa ngữ cực hay nhưng bị nhà đài chê thẳng mặt: Cặp chính đẹp như tiên đồng ngọc nữ cũng "hết cứu"?

Phim châu á

05:59:04 17/02/2025

(Review): 'The Gorge': Phim tình cảm 'sến' và dữ dội của Anya Taylor-Joy

Phim âu mỹ

05:58:23 17/02/2025

CSGT xuyên đêm tuần tra, phát cảnh báo trên các tuyến đường mưa trơn trượt

Tin nổi bật

23:44:42 16/02/2025

Lộn xộn chuyện room ngoại trên thị trường chứng khoán Việt Nam (Bài 1): Té ngửa tỷ lệ sở hữu nước ngoài tại Vinaconex

Lộn xộn chuyện room ngoại trên thị trường chứng khoán Việt Nam (Bài 1): Té ngửa tỷ lệ sở hữu nước ngoài tại Vinaconex Tỷ giá ngoại tệ ngày 12/11: USD tăng, Euro giảm

Tỷ giá ngoại tệ ngày 12/11: USD tăng, Euro giảm

Cơ hội nào ở thị trường phái sinh?

Cơ hội nào ở thị trường phái sinh? Thống đốc Lê Minh Hưng: Kiểm soát chặt chẽ tín dụng vào thị trường chứng khoán

Thống đốc Lê Minh Hưng: Kiểm soát chặt chẽ tín dụng vào thị trường chứng khoán Điều gì đang chờ đợi bạn ở buổi hội thảo "Chiến tranh thương mại Mỹ - Trung: Hướng đi nào cho nhà đầu tư"?

Điều gì đang chờ đợi bạn ở buổi hội thảo "Chiến tranh thương mại Mỹ - Trung: Hướng đi nào cho nhà đầu tư"? Thoái vốn nhà nước chịu áp lực

Thoái vốn nhà nước chịu áp lực Tài chính tuần qua: "Chính phủ không phá giá tiền đồng để hỗ trợ cho xuất khẩu"

Tài chính tuần qua: "Chính phủ không phá giá tiền đồng để hỗ trợ cho xuất khẩu" IDI lãi trước thuế 505 tỷ đồng sau 9 tháng, tăng 113% so với cùng kỳ năm ngoái

IDI lãi trước thuế 505 tỷ đồng sau 9 tháng, tăng 113% so với cùng kỳ năm ngoái Vụ Kim Sae Ron qua đời ở nhà riêng: Được phát hiện trong tình trạng bất tỉnh ngừng tim, không còn khả năng cứu chữa khi vào bệnh viện

Vụ Kim Sae Ron qua đời ở nhà riêng: Được phát hiện trong tình trạng bất tỉnh ngừng tim, không còn khả năng cứu chữa khi vào bệnh viện Vì sao dân mạng sốc khi Kim Sae Ron qua đời ngay đúng ngày sinh nhật của Kim Soo Hyun?

Vì sao dân mạng sốc khi Kim Sae Ron qua đời ngay đúng ngày sinh nhật của Kim Soo Hyun? Con gái nuôi Phi Nhung kết hôn

Con gái nuôi Phi Nhung kết hôn Kim Sae Ron sống cô độc, liên tục vào viện điều trị 1 vấn đề ngay trước khi qua đời

Kim Sae Ron sống cô độc, liên tục vào viện điều trị 1 vấn đề ngay trước khi qua đời Sao nam Vbiz và vợ kém 17 tuổi có con thứ 2?

Sao nam Vbiz và vợ kém 17 tuổi có con thứ 2? Mâu thuẫn tiền bạc, anh rể cưa phá hàng trăm gốc cây trong vườn nhà em dâu

Mâu thuẫn tiền bạc, anh rể cưa phá hàng trăm gốc cây trong vườn nhà em dâu Bộ phim đỉnh nhất của Kim Sae Ron: Diễn xuất xứng đáng phong thần, làm nên điều không tưởng ở Cannes

Bộ phim đỉnh nhất của Kim Sae Ron: Diễn xuất xứng đáng phong thần, làm nên điều không tưởng ở Cannes Ca sĩ Hoài Lâm livestream bán hàng, nghệ sĩ Trường Giang lạ lẫm

Ca sĩ Hoài Lâm livestream bán hàng, nghệ sĩ Trường Giang lạ lẫm Lễ tiễn biệt Từ Hy Viên: Gia đình ca hát vui vẻ, chồng Hàn gầy rộc sút hơn 7 kg sau biến cố

Lễ tiễn biệt Từ Hy Viên: Gia đình ca hát vui vẻ, chồng Hàn gầy rộc sút hơn 7 kg sau biến cố Cú "ngã ngựa" cay đắng của mỹ nữ 1m5 đình đám nhất Vbiz

Cú "ngã ngựa" cay đắng của mỹ nữ 1m5 đình đám nhất Vbiz Người mẫu Xuân Mai đột ngột qua đời ở tuổi 29

Người mẫu Xuân Mai đột ngột qua đời ở tuổi 29 Tình cũ Thiều Bảo Trâm muốn yên lặng nhưng sao Hoa hậu Lê Hoàng Phương vẫn không ngừng úp mở?

Tình cũ Thiều Bảo Trâm muốn yên lặng nhưng sao Hoa hậu Lê Hoàng Phương vẫn không ngừng úp mở? Sự thật về thông tin trâu chọi ở Vĩnh Phúc bị chích điện đến chết giữa sân đấu

Sự thật về thông tin trâu chọi ở Vĩnh Phúc bị chích điện đến chết giữa sân đấu Sao nữ Vbiz nhiễm cúm B với 1 triệu chứng nặng, sững người khi bác sĩ nói tình trạng bệnh

Sao nữ Vbiz nhiễm cúm B với 1 triệu chứng nặng, sững người khi bác sĩ nói tình trạng bệnh Tậu xe sang 7 tỷ ở tuổi 19, Lọ Lem kiếm tiền từ đâu?

Tậu xe sang 7 tỷ ở tuổi 19, Lọ Lem kiếm tiền từ đâu? Nữ sinh "điên cuồng" ra rạp xem Na Tra 31 lần trong 8 ngày bị chê phung phí, người cha tiết lộ nguyên nhân đau lòng phía sau

Nữ sinh "điên cuồng" ra rạp xem Na Tra 31 lần trong 8 ngày bị chê phung phí, người cha tiết lộ nguyên nhân đau lòng phía sau

Cô giáo mang thai bất ngờ bị nhóm phụ huynh tố cáo lên hiệu trưởng, lý do được tiết lộ khiến netizen bức xúc: Không thể hiểu nổi!

Cô giáo mang thai bất ngờ bị nhóm phụ huynh tố cáo lên hiệu trưởng, lý do được tiết lộ khiến netizen bức xúc: Không thể hiểu nổi!