Doanh nghiệp chủ yếu muốn giảm lãi suất các khoản vay hiện hữu

Nhiều doanh nghiệp cho biết, thời gian tới sẽ đẩy mạnh bán hàng tồn kho để thu hồi vốn và chỉ có nhu cầu được giãn nợ, giảm lãi suất cho các khoản vay hiện hữu hơn là vay mới.

Nhiều doanh nghiệp muốn được ngân hàng giãn nợ, giảm lãi suất cho các khoản vay hiện hữu hơn là vay mới. (Ảnh minh hoạ: Int)

Mới đây, Ngân hàng Nhà nước (NHNN) đã có chỉ đạo yêu cầu các tổ chức tín dụng (TCTD) giảm lãi suất cho vay ngắn hạn tối đa bằng VND đối với khách hàng vay ở một số lĩnh vực, ngành kinh tế xuống 4,5%/năm.

Khó hậu thuẫn tăng trưởng tín dụng

Có thể thấy, từ đầu năm đến nay, mặt bằng lãi suấtcho vay đã giảm mạnh. Về lý thuyết, khi lãi suất giảm mạnh thì cầu tín dụng sẽ tăng, nhưng Covid-19 đã khiến quy luật này không diễn ra. Theo công bố của NHNN, đến hết tháng 9/2020, huy động vốn tăng 7,7%, nhưng tăng trưởng tín dụng chỉ ở mức 6,09% (cùng kỳ năm 2019 là 8,51%).

Thực tế, dù trần lãi suất cho vay trước đó đã giảm trong tháng 5 và tháng 3 với tổng mức giảm 1%, nhưng chủ yếu áp dụng cho 5 nhóm ngành ưu tiên (nông nghiệp, xuất khẩu, doanh nghiệp vừa và nhỏ, công nghiệp phụ trợ hoặc công nghệ cao).

Dẫu vậy, theo thống kê của Chứng khoán SSI, trong 9 tháng đầu năm, tăng trưởng tín dụng của nhóm doanh nghiệp trong 5 lĩnh vực ưu tiên chỉ dao động trong khoảng 3 – 4%, thấp hơn mức tăng trưởng tín dụng trung bình toàn ngành là 5%.

Về tác động của việc giảm lãi suất điều hành từ ngày 1/10 vừa qua của NHNN, các chuyên gia cho rằng, lãi suất giảm chỉ áp dụng cho các khoản giải ngân mới hoặc khoản vay đến kỳ điều chỉnh lãi suất, nên số dư nợ được điều chỉnh giảm lãi suất trong quý IV/2020 dự kiến không lớn.

Trong một diễn đàn của ngành ngân hàng được tổ chức tuần qua, bà Phạm Thị Trung Hà, Phó tổng giám đốc MB cho hay, trong quá trình tiếp xúc với doanh nghiệp, thấy chủ doanh nghiệp còn suy nghĩ thận trọng hơn cả ngân hàng. Doanh nghiệp luôn tính toán phải đầu tư vào đâu, khi nào đi vay, vay bao nhiêu tiền?

Video đang HOT

Lãnh đạo MB khẳng định, giải pháp giãn, hoãn nợ theo Thông 01/2020/TT-NHNN thời gian qua rất hiệu quả với doanh nghiệp. Tại MB, nhiều khách hàng được giảm lãi suất, giãn, hoãn nợ đã bắt đầu trả được nợ từ quý II và quý III/2020, mà không cần chờ tới năm sau.

Kéo dài thời gian giãn, hoãn nợ

Theo đánh giá của các chuyên gia, việc các ngân hàng giảm lãi suất cho vay hiện nay một phần cũng do thanh khoản đang dư thừa. Vốn nhàn rỗi nhiều khiến các TCTD tăng chi phí, phải lo bù đắp từ các nguồn thu khác. Tuy nhiên, điều này là rất khó, bởi thu nhập từ hoạt động phi tín dụng hiện vẫn khá thấp, chỉ khoảng 30%/tổng nguồn thu của ngân hàng.

Do đó, không chờ đến khi Thủ tướng “nhắc nhở”, ngành ngân hàng, đặc biệt là các ngân hàng thương mại lớn đều nhận thấy việc tăng trưởng tín dụng thấp thực sự là vấn đề lớn. Tuy nhiên, các TCTD đang ở thế “tiến thoái lưỡng nan” khi tín dụng tăng trưởng thấp nhưng tỷ lệ nợ xấu tăng và có nguy cơ còn tăng cao hơn nữa trong thời gian tới.

Ông Nguyễn Văn Biên, Giám đốc Công ty TNHH xuất khẩu Hoàng Hà cho biết, dịch bệnh hiện nay đã được kiểm soát tốt tại Việt Nam, một số nước trên thế giới đã mở cửa giao thương. Vì vậy, trong những tháng cuối năm, doanh nghiệp sẽ đẩy mạnh xuất khẩu hàng hóa còn tồn đọng, nhằm thu hồi vốn và trả nợ ngân hàng.

“Với mức lãi vay kỳ hạn dài từ 9 – 11%/năm là khá cao, nên công ty sẽ không vay mới, mà tập trung giải quyết hàng tồn kho. Bên cạnh đó, chúng tôi kiến nghị ngân hàng giãn nợ, giảm lãi suất cho các khoản vay hiện hữu”, ông Biên nói.

Đồng quan điểm, ông Phạm Văn Việt, Tổng Giám đốc Việt Thắng Jeans, kiêm Phó Chủ tịch Hiệp hội Dệt may TP.HCM kiến nghị, ngân hàng cần kéo dài thời gian giãn, hoãn nợ cho doanh nghiệp. Các dự báo cho thấy, ảnh hưởng của dịch Covid-19 tiếp tục kéo dài trong 6 – 12 tháng, sau đó doanh nghiệp mới có khả năng phục hồi, trong khi Thông tư 01/2020/TT-NHNN quy định chỉ giãn nợ trong 12 tháng.

“Về thanh toán nợ cần giãn thời hạn; điều chỉnh thời gian trả nợ không vượt quá 24 tháng, tạo điều kiện cơ cấu nợ”, ông Việt kiến nghị.

Lãnh đạo nhiều ngân hàng thương mại cũng nhận định, khó khăn do dịch Covid-19 sẽ còn kéo dài, có thể tới hết năm 2021. Chính vì vậy, việc kéo dài thời hạn giãn – hoãn nợ, miễn – giảm lãi và phí, giữ nguyên nhóm nợ (sửa Thông 01/2020/TT-NHNN theo hướng kéo dài thời gian cơ cấu nợ) là rất cần thiết.

Về dài hạn, TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV lưu ý, bên cạnh hỗ trợ về lãi suất, nền kinh tế cần có sự đồng bộ từ nhiều yếu tố khác. Ví dụ như đảm bảo kiểm soát tốt dịch bệnh, cải thiện môi trường kinh doanh trong khu vực kinh tế tư nhân và FDI, cũng như các gói hỗ trợ an sinh xã hội để kích cầu tiêu dùng từ người dân và tăng sức cầu vốn cho doanh nghiệp.

“Lãi suất không phải là tất cả, vì vấn đề lớn nhất hiện nay là sức cầu vốn của nền kinh tế đang yếu. Do đó, phải có sự kết hợp giữa nhiều chính sách tài khóa, tiền tệ khác nhau trong dài hạn,” ông Lực khuyến nghị.

Ngân hàng nào phát hành trái phiếu nhiều nhất nửa đầu năm nay?

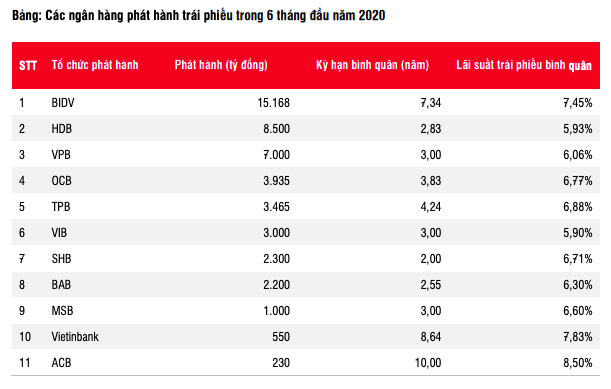

Nhóm ngân hàng là những tổ chức phát hành lớn thứ hai thị trường (chỉ sau nhóm doanh nghiệp bất động sản), với tổng giá trị phát hành là 47,3 nghìn tỷ đồng trong 6 tháng đầu năm.

Ảnh minh họa.

Số liệu được khối phân tích của Công ty Chứng khoán SSI tổng hợp từ Sở Giao dịch Chứng khoán Hà Nội (HNX) và các doanh nghiệp cho thấy, tổng khối lượng trái phiếu doanh nghiệp (TPDN) phát hành trong quý II/2020 là 122,3 nghìn tỷ đồng, tăng tới 69,7% so với cùng kỳ 2019; lũy kế 6 tháng đầu năm là 171,5 nghìn tỷ đồng, tăng 61,3% so với 6 tháng 2019 - bỏ xa mức tăng trưởng 37% trong năm 2019.

Trong đó, nhóm ngân hàng là những tổ chức phát hành lớn thứ hai thị trường (chỉ sau nhóm doanh nghiệp bất động sản), với tổng giá trị phát hành là 47,3 nghìn tỷ đồng trong 6 tháng đầu năm, chiếm tỷ trọng 27,6% và tăng 31,2% so với cùng kỳ năm trước.

Trong đó 98% số trái phiếu phát hành tập trung trong quý II/2020; khoảng 67% là các trái phiếu 2-3 năm có lãi suất cố định, chỉ 33% là các trái phiếu dài hạn 7-15 năm có lãi suất thả nổi.

Theo tính toán, kỳ hạn bình quân của trái phiếu do các ngân hàng phát hành là 4,55 năm - dài hơn mức 4,12 năm của năm 2019 và lãi suất bình quân 6,68%/năm - thấp hơn mức lãi suất 7,04%/năm của 2019.

Có 3/11 ngân hàng có kỳ hạn trái phiếu bình quân trên 5 năm, bao gồm BIDV, VietinBank và ACB. Lãi suất các khoản trái phiếu kỳ hạn dài đều trội hơn hẳn, ở mức 7,5-8,5%/năm.

BIDV tiếp tục là ngân hàng phát hành nhiều nhất với 15,2 nghìn tỷ đồng trái phiếu có kỳ hạn từ 6 đến 15 năm - đều là những trái phiếu đủ tiêu chuẩn để tính vào vốn cấp 2 và BIDV đều có quyền mua lại trước hạn sau 1-5 năm, riêng các trái phiếu 15 năm là sau 10 năm kể từ ngày phát hành. Nếu BIDV không thực hiện quyền mua, lãi suất các kỳ sau sẽ bật lên rất cao.

Nếu tính theo kỳ hạn thực hiện quyền mua, số trái phiếu của BIDV phát hành trong 6 tháng đầu năm 2020 có kỳ hạn bình quân chỉ là 2,34 năm. Lãi suất bình quân kỳ đầu tiên 7,45%/năm - cao hơn lãi suất tiền gửi gần 2% và các kỳ sau cũng cộng thêm biên độ từ 0,6-1,2%/năm.

Xếp sau BIDV là hai ngân hàng tư nhân HDBank và VPBank với lượng trái phiếu phát hành lần lượt đạt 8.500 tỷ và 7.000 tỷ đồng trong 6 tháng đầu năm với kỳ hạn bình quân từ 2,83 đến 3 năm, lãi suất từ 5,93% - 6,06%.

VIB, TPBank và OCB là những ngân hàng có lượng phát hành trái phiếu từ 3.000 tỷ đến dưới 4.000 tỷ đồng trong 6 tháng qua. Nhóm ngân hàng này cũng chủ yếu phát hành trái phiếu kỳ hạn 2-5 năm, lãi suất 5,9-6,88%/năm.

Ở hướng ngược lại, đại dịch Covid-19 khiến việc cho vay của các ngân hàng trên thị trường 1 trở nên hạn chế, dù thanh khoản dồi dào.

Theo đó, trái phiếu trở thành kênh đầu tư ưa thích của nhiều thành viên ở thời điểm hiện tại. Tùy thuộc vào cân đối vốn và khẩu vị rủi ro, tỷ lệ phần trăm vốn rót vào kênh này của mỗi nhà băng sẽ khác nhau. Đồng thời, lựa chọn về loại trái phiếu và kỳ hạn trái phiếu để đầu tư cũng có sự phân hóa mạnh giữa các ngân hàng.

Theo số liệu tổng hợp, trong 6 tháng đầu năm 2020, các ngân hàng đã mua vào tổng cộng 38,4 nghìn tỷ đồng TPDN của các tổ chức phi tín dụng trên thị trường sơ cấp, tương đương 31% tổng lượng phát hành (loại trừ ngân hàng) của toàn thị trường.

Các ngân hàng thương mại tập trung mua các trái phiếu bất động sản và trái phiếu các doanh nghiệp năng lượng.

Tuy nhiên, số lượng TPDN các ngân hàng mua thực tế có thể lớn hơn đáng kể do nhiều lô phát hành chỉ ghi chung chung là tổ chức trong nước mua.

Gỡ khó cho doanh nghiệp để tăng tốc phục hồi kinh tế  Nhìn nhận nền kinh tế "ngày càng tốt hơn", nhưng Thủ tướng và các thành viên Chính phủ đặc biệt quan tâm đến khó khăn của doanh nghiệp và coi đây là trọng tâm trong các chính sách điều hành. Tính chung 9 tháng, cả nước có gần 99.000 doanh nghiệp đăng ký thành lập mới, giảm 3,2% so với cùng kỳ năm...

Nhìn nhận nền kinh tế "ngày càng tốt hơn", nhưng Thủ tướng và các thành viên Chính phủ đặc biệt quan tâm đến khó khăn của doanh nghiệp và coi đây là trọng tâm trong các chính sách điều hành. Tính chung 9 tháng, cả nước có gần 99.000 doanh nghiệp đăng ký thành lập mới, giảm 3,2% so với cùng kỳ năm...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10 Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49

Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49 Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54

Triệt phá đường dây lớn tàng trữ, mua bán vũ khí quân dụng01:54 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00

Thấy gì từ câu nói "Mày có biết tao là ai không?"01:00Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Thêm đằm thắm với các trang phục yếm xinh ngày tết

Thời trang

18:25:03 20/01/2025

Thiên An 4 năm làm mẹ đơn thân, vừa làm việc 20 tiếng/ngày vừa chăm con

Sao việt

18:23:42 20/01/2025

Vua Charles III và chiến lược ngoại giao với Tổng thống đắc cử Donald Trump

Thế giới

18:04:26 20/01/2025

Hé lộ bến đỗ mới gây sốc của Neymar

Sao thể thao

18:01:03 20/01/2025

'Đi về miền có nắng' tập 11: Vân tức điên cho rằng Dương bày trò để ở bên Phong

Phim việt

17:13:33 20/01/2025

Thần đồng trẻ nhất lịch sử 10 tuổi học đại học, 16 tuổi tốt nghiệp Tiến sĩ: Hơn 10 năm sau vẫn không nhà, không xe, sống nhờ phụ cấp của cha mẹ

Netizen

17:02:48 20/01/2025

3 điều kiêng kỵ khi thắp hương, gia chủ tránh kẻo "tự rước họa", càng cúng càng mất lộc

Trắc nghiệm

16:36:19 20/01/2025

Hôm nay nấu gì: 4 món cực ngon lại dễ nấu cho cơm tối

Ẩm thực

16:06:08 20/01/2025

Dàn sao Running Man phản ứng gượng gạo, gây hoang mang khi xem bộ ảnh nóng bỏng của Song Ji Hyo

Sao châu á

16:04:01 20/01/2025

Tạm dừng giao dịch trên sàn UPCoM đối với hai mã cổ phiếu

Tạm dừng giao dịch trên sàn UPCoM đối với hai mã cổ phiếu PV Gas ước lãi hơn 6.000 tỷ đồng sau 9 tháng

PV Gas ước lãi hơn 6.000 tỷ đồng sau 9 tháng

Dù thừa vốn, ngân hàng vẫn phải "nhìn mặt khách" để... cho vay

Dù thừa vốn, ngân hàng vẫn phải "nhìn mặt khách" để... cho vay Tín dụng 9 tháng tăng 6,09%, nửa triệu tỷ đồng đã được bơm ra nền kinh tế

Tín dụng 9 tháng tăng 6,09%, nửa triệu tỷ đồng đã được bơm ra nền kinh tế Ngân hàng và doanh nghiệp đều 'ngóng' quy định cơ cấu lại nợ

Ngân hàng và doanh nghiệp đều 'ngóng' quy định cơ cấu lại nợ Quyết định mới, chờ một đợt giảm lãi suất sâu hơn

Quyết định mới, chờ một đợt giảm lãi suất sâu hơn Có thể giảm khoảng 10.000 tỷ đồng chi phí lãi vay

Có thể giảm khoảng 10.000 tỷ đồng chi phí lãi vay SSI: Lãi suất điều hành giảm chưa tác động nhiều đến ngân hàng thương mại

SSI: Lãi suất điều hành giảm chưa tác động nhiều đến ngân hàng thương mại Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh!

Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh! Song Hye Kyo lập kỷ lục 5 năm mới có 1 lần, Song Joong Ki có mơ cũng không thể với tới

Song Hye Kyo lập kỷ lục 5 năm mới có 1 lần, Song Joong Ki có mơ cũng không thể với tới Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Bên trong ngôi nhà vườn của tiền đạo Tiến Linh có gì?

Bên trong ngôi nhà vườn của tiền đạo Tiến Linh có gì?

3 chị đẹp khiến khán giả bất bình khi tiến vào chung kết show 'Đạp gió'

3 chị đẹp khiến khán giả bất bình khi tiến vào chung kết show 'Đạp gió' Ngoại hình gây hoang mang tột độ của Triệu Lộ Tư

Ngoại hình gây hoang mang tột độ của Triệu Lộ Tư Bạn học hé lộ tính cách thật của Á hậu Phương Nhi

Bạn học hé lộ tính cách thật của Á hậu Phương Nhi Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ"

Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ" Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!"

Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!" Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội

Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra!

Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra! Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng?

Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng? Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam

Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết

Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính

NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc

Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc