Có sổ tiết kiệm 1,7 tỷ đồng, lương tháng gần trăm triệu nhưng vẫn không dám sống thoải mái

Không phải cứ lương cao, cứ dư dả tiền bạc là có thể thảnh thơi sống không cần lo nghĩ gì…

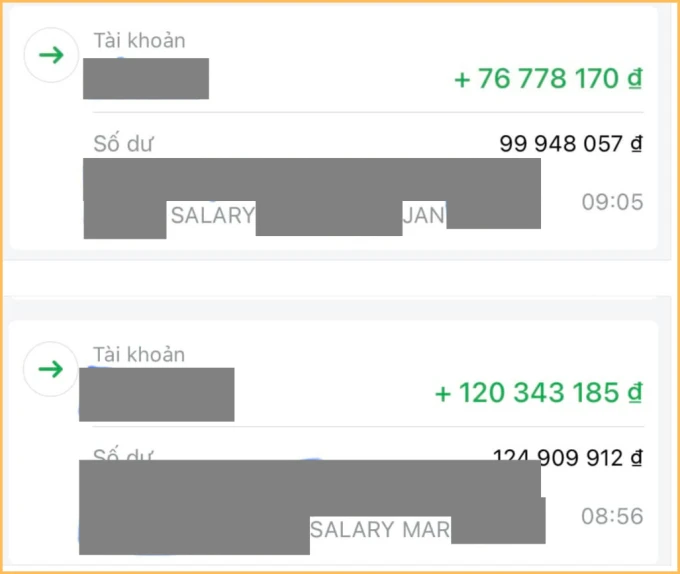

Lương 76 triệu, có tháng hơn 120 triệu, tiền tiết kiệm “sương sương” 1,7 tỷ đồng nhưng vẫn chẳng dám sống thoải mái chỉ vì một lý do

Đúng là mỗi cây mỗi hoa, mỗi nhà mỗi cảnh. Người lương trung bình – thấp thì đau đáu tìm cách cắt giảm chi tiêu, đồng thời tăng thu nhập; lúc nào cũng ước giá như lương tăng gấp 3-4 lần thì cuộc sống sẽ dễ thở hơn nhiều.

Trong khi đó, những người có mức lương tương đương với con số “tăng gấp 3-4 lần” ấy, tưởng chừng có thể thảnh thơi sống, không quá áp lực chuyện tiền bạc, nhưng sự thật đôi khi hoàn toàn ngược lại.

Dù lương cao hay thấp, ai cũng có một nỗi lo riêng, trừ khi trở thành tỷ phú, tiền tiêu 3-4 đời không hết thì may ra mới có thể sống mà không lo lắng về chuyện tiền bạc.

Lương trung bình 71 triệu/tháng, có 1,7 tỷ đồng tiền tiết kiệm vẫn đau đáu tự hỏi “có nên vay tiền mua nhà không?”

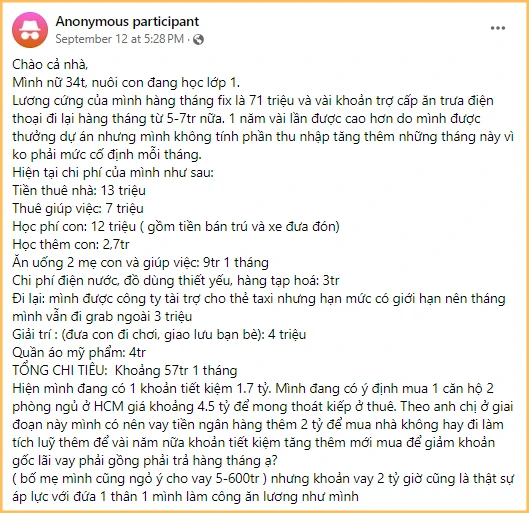

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính, tâm sự của một bà mẹ đơn thân đang thu hút sự quan tâm của CĐM. Với mức lương cứng 71 triệu/tháng chưa tính tiền trợ cấp và tiền thưởng, cộng thêm 1,7 tỷ đồng tiền tiết kiệm, bà mẹ này vẫn không dám chi tiêu thoải mái vì nỗi băn khoăn: Có nên vét sạch tiền tiết kiệm, vay thêm ngân hàng để mua nhà, thoát cảnh ở thuê hay không?

Nguyên văn chia sẻ của mẹ đơn thân về việc mua nhà, cũng như các khoản chi và tổng số tiền chi tiêu hàng tháng của 2 mẹ con

71 triệu chỉ là lương cứng, cộng thêm tiền trợ cấp và tiền thưởng, có tháng bà mẹ này kiếm được hơn 120 triệu

Với mức chi tiêu 57 triệu/tháng, tính ra mỗi tháng, bà mẹ này tiết kiệm được ít nhất 14 triệu đồng. Có sẵn trong tay 1,7 tỷ đồng; lại được bố mẹ ngỏ ý cho vay 500-600 triệu không tính lãi nếu mua nhà, dẫu vậy, cô vẫn không tự tin để chấm dứt cảnh ở thuê, vì sợ áp lực nợ nần. Số tiền 2 tỷ đương nhiên không nhỏ, đặc biệt là với một người mẹ đơn thân.

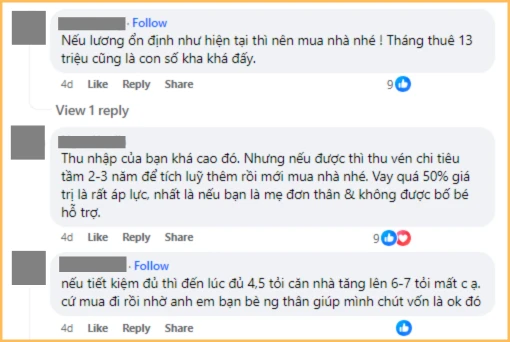

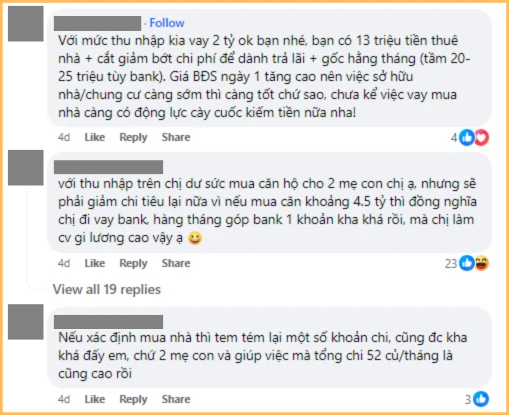

Trong phần bình luận của bài đăng, phần lớn mọi người đều cho rằng nếu duy trì được công việc với mức thu nhập tốt như hiện tại, thì bà mẹ này nên mua nhà, chứ đợi vài ba năm nữa, khi có đủ tiền trong tay để mua được nhà mà không cần vay ngân hàng, thì có khi giá BĐS đã tăng gấp vài lần số tiền mình có mất rồi.

Người khuyên nên mua nhà luôn, người lại bảo nên cố gắng tiết kiệm 2-3 năm nữa rồi mua cũng chưa muộn…

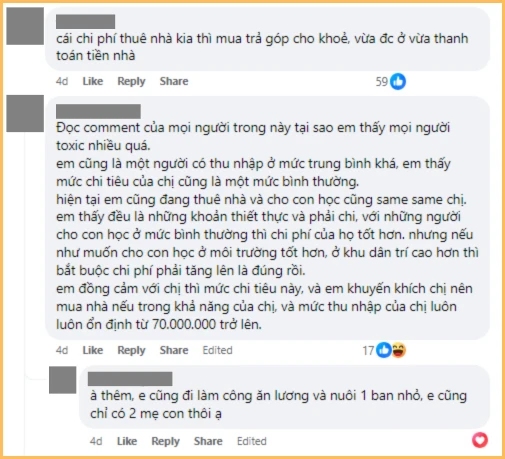

Nhiều người khuyên bà mẹ này nên mua nhà, đồng thời cắt giảm tiền chi tiêu, đặc biệt là khoản thuê giúp việc và tiền đi taxi

Không chỉ động viên mua nhà, có người còn cảm thông, thấu hiểu với hoàn cảnh của bà mẹ này vì cũng trong tình cảnh tương tự

Tựu trung lại, lương cao, tiền thuê nhà hiện tại cũng đã 13 triệu, có thể vay người thân không bị tính lãi, công tâm mà nói, lời khuyên mua nhà mà mọi người dành cho bà mẹ này cũng dễ hiểu. Đương nhiên, đã vay tiền mua nhà là xác định phải gánh nợ, đồng nghĩa với việc phải hạn chế chi tiêu lại một chút nhưng đổi lại, có căn nhà của mình, cũng coi như có tài sản để lại cho con sau này, cũng xứng đáng để cố gắng.

Cách tính toán số tiền vay mua nhà để áp lực nợ nần không lấn át cảm giác hân hoan khi cầm trong tay sổ hồng

Vay tiền mua nhà là điều hoàn toàn bình thường và dễ hiểu, vì hiếm ai có đủ tiền để trả đứt một căn hộ, đặc biệt lại là căn hộ ở những thành phố lớn như TP.HCM.

Tuy nhiên, để việc vay tiền mua nhà không trở thành áp lực quá lớn, bạn nhất định phải biết quy tắc vàng 28/36.

Quy tắc 28/36 có nguồn gốc từ các ngân hàng Mỹ, thường được dùng để xem xét các khoản vay thế chấp mua nhà không được chính phủ hậu thuẫn. Quy tắc này vừa giúp phía ngân hàng chọn lọc được khách vay có khả năng chi trả tốt, vừa giúp người đi vay mua nhà tự cân nhắc khả năng tài chính của bản thân.

Theo quy tắc 28/36: Bạn chỉ nên dành tối đa 28% tổng thu nhập hàng tháng của mình cho khoản vay mua nhà, và tối đa 36% thu nhập cho toàn bộ các khoản vay khác.

Ảnh minh họa

Ví dụ như trường hợp của mẹ đơn thân trong câu chuyện phía trên, thu nhập hàng tháng (tính ở mức thấp nhất) là 71.000.000đ. Như vậy, trong 1 tháng:

- Số tiền tối đa mà cô nên dành cho khoản vay mua nhà là: 71.000.000 x 28% =19.880.000.

- Số tiền tối đa mà cô nên dành cho tất cả các khoản nợ khác (bao gồm cả nợ vay mua nhà) là: 71.000.000 x 36% = 25.560.000.

Trong trường hợp không có khoản nợ nào khác ngoài tiền vay mua nhà, cô có thể cân nhắc tăng tỷ lệ vay mua nhà lên thành 36%/tổng thu nhập hàng tháng.

Việc áp dụng quy tắc 28/36 trong quản lý nợ nần nói chung và nợ vay mua nhà nói riêng giúp bạn tính toán và cân đối được số tiền mình phải trả nợ, với tổng thu nhập; từ đó, giảm bớt áp lực tài chính trong quá trình trả nợ, đồng thời, đảm bảo khoản vay này không có quá nhiều tác động tới những nhu cầu cơ bản cần dùng đến tiền trong cuộc sống hàng ngày.

Tính chất các khoản vay mua nhà là kỳ hạn dài, trung bình 10-15 năm. Trong quá trình ấy, hoàn toàn có thể có những yếu tố phát sinh như ốm đau, thất nghiệp, giảm lương, giảm thu nhập,… Không ai có thể chắc chắn trong 1-2 thập kỷ tới, mức thu nhâp của mình chỉ có giữ nguyên hoặc tăng, chứ không giảm.

30 tuổi nợ 200 triệu, không 1 đồng tiết kiệm nhưng vợ vẫn thản nhiên tiêu hết sạch tiền: Anh chồng bất lực đến mức phải lên mạng "cầu cứu"

Theo chia sẻ của anh chồng này, dù đã nói chuyện với vợ về việc cắt giảm chi tiêu nhưng có vẻ chị vẫn thờ ơ, chẳng thèm bận tâm...

Thời còn độc thân, chẳng phải lo cho ai ngoài chính mình, chúng ta có thể cho phép bản thân chi tiêu xả láng không lo nghĩ. Nếu có lỡ vung tay quá trán thì cùng lắm cuối tháng bấm bụng húp mì tôm là xong, cũng chẳng ảnh hưởng gì đến ai cho lắm.

Tuy nhiên khi đã kết hôn và sinh con, câu chuyện chi tiêu hoàn toàn không còn đơn giản như vậy được nữa.

Ai là người quản lý tài chính? Mỗi tháng tiết kiệm bao nhiêu, biếu ông bà hai bên thế nào?

Đó đều là những vấn đề mà thoạt nghe, khối người vẫn tặc lưỡi "ôi giời lo gì, cưới đã những chuyện đó tính sau". Nhưng quan điểm trong chi tiêu, tiết kiệm nói riêng hay trong vấn đề tài chính nói chung, liệu có phải là thứ "để tính sau" mà được?

Bất lực với quan điểm và thói quen chi tiêu của vợ, chồng đành lên mạng "cầu cứu"

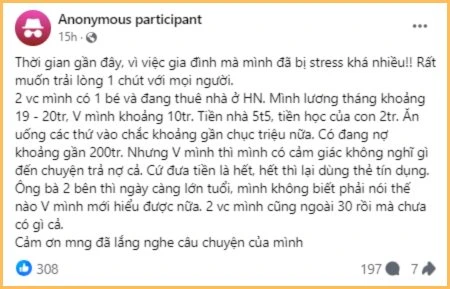

Mới đây, trong một cộng đồng chia sẻ kinh nghiệm, kiến thức quản lý tài chính cá nhân, một anh chồng đã kể lại tình cảnh có phần bất lực của mình, và xin CĐM gợi ý cách giải quyết.

Nguyên văn chia sẻ của anh chồng

Chuyện có thể tóm tắt như sau: Anh chị đều đã ngoài 30, có 1 con nhỏ, đang thuê nhà tại Hà Nội. Thu nhập hàng tháng của gia đình rơi vào khoảng 29-30 triệu và vợ anh là người quản lý tài chính. Hiện tại, vợ chồng anh đang không có tiền tiết kiệm, còn một khoản nợ 200 triệu phải trả. Vậy mà chị vợ có vẻ cũng khá... bình tĩnh, không hề nghĩ tới việc tiết kiệm. Thậm chí tiêu hết tiền trong tài khoản rồi thì lôi thẻ tín dụng ra tiêu.

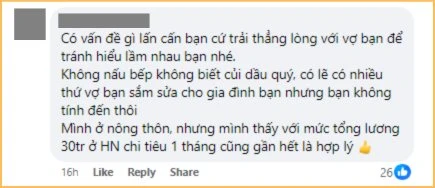

Trong phần bình luận của anh chồng này, mọi người đều khuyên anh chị nên thẳng thắn và bình tĩnh ngồi xuống nói chuyện với nhau, để tránh gây hiểu lầm. Cũng có người cho rằng đàn ông không trực tiếp trang trải chi tiêu trong nhà, nên dễ cảm thấy vợ tiêu hoang, chứ thử cầm tiền đi chợ 1 tuần có khi lại "khóc thét".

"Không nấu bếp không biết củi dầu quý"

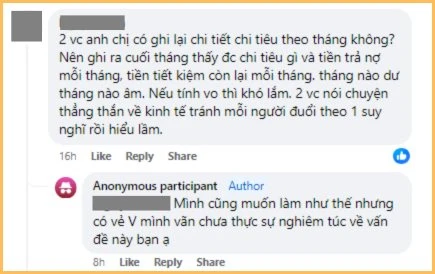

Có vẻ như anh chị chưa tìm được tiếng nói chung ngay từ việc đơn giản nhất là ghi chép chi tiêu....

Comment này quả là chí lý!

Cũng có người cho rằng chi tiêu còn đang chưa quản lý được mà dùng thẻ tín dụng, chẳng khác nào tự hại mình

Tựu trung lại, phần lớn mọi người đều cho rằng đã là vợ chồng thì nên thẳng thắn, bày tỏ và lắng nghe lẫn nhau thay vì nghe người ngoài. Câu chuyện từ phía anh là vậy, bản thân anh có thể đang cảm thấy bất lực, nhưng biết đâu từ phía chị vợ, có thể mọi chuyện lại khác.

Làm sao để xử lý, hạn chế tối đa những bất đồng liên quan tới chuyện tiền bạc trong hôn nhân?

Nếu để ý bạn sẽ thấy, những bất đồng liên quan tới chuyện tiền bạc trong hôn nhân thường tái đi tái lại nhiều lần, như một cái nhọt cứ dăm bữa nửa tháng lại tấy lên. Vì tư duy dùng tiền, tiết kiệm không phải là thứ có thể hình thành, thay đổi trong ngày 1 ngày 2.

Để hôn nhân không trở thành "nấm mồ của tình yêu" vì bất đồng quan điểm trong chuyện dùng tiền, tiết kiệm, các cặp đôi - dù đã cưới hay chưa, cũng đều nên cùng nhau ngồi xuống và làm rõ 4 điều dưới đây.

1 - Mức thu nhập và các khoản nợ của mỗi người

Tiền bạc phân minh, ái tình dứt khoát chỉ là chuyện khả thi khi chúng ta chưa về chung một nhà. Không ai muốn lấy chồng, lấy vợ xong lại phải gánh thêm cả những khoản nợ mà bản thân mình chẳng phải người đi vay.

Lúc ấy, bỏ thì thương, vương thì tội, cả hai chẳng ai vui vẻ, hạnh phúc được.

Ảnh minh họa

Bởi thế, thành thật với nhau về mức thu nhập hoặc các khoản nợ, không chỉ thể hiện sự tôn trọng dành cho đối phương, mà còn hạn chế nhiều cuộc xung đột không đáng có trong hôn nhân.

2 - Làm rõ trách nhiệm tài chính của từng người trong hôn nhân

Sau khi thành thật với nhau về mức thu nhập hiện tại cũng như các khoản nợ, có 3 câu hỏi mà các cặp đôi nên cùng nhau tìm ra câu trả lời.

- Ai là người quản lý tài chính trong gia đình?

- Tỷ lệ đóng góp của mỗi người cho các khoản chi phục vụ đời sống, khoản tích lũy, khoản tiết kiệm phục vụ các mục tiêu lớn (sinh con, mua nhà, mua xe,...)?

- Mỗi người sẽ dành bao nhiêu % thu nhập để phục vụ sở thích cá nhân của mình?

Không làm rõ 3 vấn đề này từ ban đầu, đời sống hôn nhân rất có thể sẽ rơi vào tình trạng bất đồng như cơm bữa vì mỗi người một nhu cầu, một quan điểm khác nhau trong chi tiêu. Thời độc thân thì chẳng nói làm gì, nhưng giờ đã về chung một nhà rồi, làm rõ 3 điều phía trên chính là cách dung hòa cho sự khác biệt trong nhu cầu và quan điểm chi tiêu của mỗi người.

3 - Cùng nhau "thử" gánh vác trách nhiệm quản lý tài chính

Bàn bạc, thống nhất là bước đầu. Sau đó, cả hai có cùng nhau thực hiện được đúng như những gì đã đề ra hay không lại là chuyện khác. Để giảm thiểu sai số trong việc quyết định ai nên là người "nắm tay hòm chìa khóa", tốt nhất là mỗi người đều nên thử gánh trọng trách này một thời gian.

Ảnh minh họa

Có thử mới biết kế hoạch đề ra, vai trò của từng người trong việc đóng góp, quản lý tài chính đã phù hợp hay chưa. Rồi từ đó, mới tìm được hướng xử lý, giải quyết.

4 - Thành thật về các thói quen chi tiêu chưa tốt của bản thân

Không có gì khó hơn việc thừa nhận "tôi đã sai", đặc biệt là với những người có cái tôi quá cao. Tuy nhiên, hãy nghĩ đơn giản rằng, chúng ta không có ai là hoàn hảo. Người giỏi kiếm ít tiền rất có thể cũng sẽ là người tiêu tiền như nước. Người giỏi tiết kiệm có thể sẽ có lúc hơi "khắc nghiệt" với bản thân khi nghĩ tới chuyện hưởng thụ cuộc sống.

Tất cả những điều đó đều rất bình thường. Vấn đề quan trọng chỉ là bạn có nhận ra cái chưa đúng của bản thân, để điều chỉnh cho phù hợp với cuộc sống gia đình hay không mà thôi.

Thu nhập 65 triệu/tháng, có 7 cây vàng, 500 triệu tiết kiệm vẫn không dám "sống thoải mái" chỉ vì 1 lý do Muốn mua nhà ở Hà Nội mà không học cách chi tiêu tiết kiệm, chẳng biết đến kiếp nào mới cầm được chiếc sổ đỏ trong tay... Nếu không có sự hỗ trợ của hai bên gia đình, phần lớn các cặp đôi mới cưới đều xác định sẽ phải đi thuê nhà vài năm, rồi cùng nhau cố gắng "cày cuốc" để...

Muốn mua nhà ở Hà Nội mà không học cách chi tiêu tiết kiệm, chẳng biết đến kiếp nào mới cầm được chiếc sổ đỏ trong tay... Nếu không có sự hỗ trợ của hai bên gia đình, phần lớn các cặp đôi mới cưới đều xác định sẽ phải đi thuê nhà vài năm, rồi cùng nhau cố gắng "cày cuốc" để...

Tiêu điểm

Tin đang nóng

Tin mới nhất

Căn bếp 230 triệu của vợ chồng trẻ Hà Nội: Có món đồ hơn 40 triệu, nhìn là hiểu vì sao ai cũng mê

4 "lỗi phong thủy" ngày Tết nhiều gia đình thường mắc

Mẹ không mua hộp lưu trữ, vẫn giữ nhà ngăn nắp hoàn hảo: 12 mẹo tận dụng đồ cũ khiến tôi thật sự nể phục

Ngôi nhà thiết kế mở đón gió và ánh sáng tự nhiên từ nhiều phía

Loài hoa được nhà phố ưa chuộng, dễ trồng, nở bền, giúp không gian thêm sinh khí

Không mua nhà trung tâm, gia đình trẻ dồn tiền cải tạo nhà ngoại ô, tăng giá trị sống lẫn tài sản sau 2 năm

Thiết kế nhà ống với hệ vỏ nhiệt đới

Vay mua nhà nợ 5 tỷ, tôi ước mình biết 3 điều này sớm hơn

Thuê nhà Hà Nội, lương bấp bênh: Vợ chồng trẻ vẫn tiết kiệm 10 triệu/tháng nhờ cách chi tiêu không ai ngờ đến

Đũa Buông: Loại đũa đang "hot" rần rần vì độ quý và độ bền hiếm có

5 sự thật "tiền đẻ ra tiền" không phải ai cũng biết

Tết trong khu vườn 3.000m2 ở miền Tây: Hoa nở rộ khắp vườn, gia chủ chăm chút từng khóm hoa từ 2 tháng trước

Có thể bạn quan tâm

Cảnh tượng lạ cả dàn sao Running Man quỳ lạy khóc lóc thảm thiết trên sóng truyền hình

Sao châu á

23:38:55 23/02/2026

Hôn nhân của mỹ nhân tuổi Ngọ được mệnh danh 'ngọc nữ màn ảnh Việt'

Sao việt

23:36:02 23/02/2026

Những nghệ sĩ tuổi Ngọ tài năng và truyền cảm hứng mạnh mẽ

Sao âu mỹ

23:03:56 23/02/2026

Phong cách mặc nóng bỏng, hở bạo của Tóc Tiên hậu ly hôn

Phong cách sao

22:49:24 23/02/2026

Thu Minh nhận xét thẳng về phim Tết của Trấn Thành

Hậu trường phim

22:13:11 23/02/2026

7 thức uống giàu chất chống oxy hóa thay thế trà xanh, tốt cho tim mạch và chuyển hóa

Sức khỏe

22:01:14 23/02/2026

Top 3 ngành học giúp bạn trở thành "sếp của AI" thay vì làm nô lệ cho nó

Học hành

19:33:06 23/02/2026

Bắt khẩn cấp chủ quán cơm cầm xẻng đuổi đánh du khách ở Vũng Tàu

Pháp luật

18:41:39 23/02/2026

OpenAI phát triển loa thông minh tích hợp camera và công nghệ ChatGPT

Thế giới số

18:07:51 23/02/2026

Caviar trình làng iPhone Air độc bản: Khảm vàng 24k và xà cừ, giá hơn 290 triệu đồng

Đồ 2-tek

18:04:46 23/02/2026

4 loại cây được hội chị em “nuôi dưỡng” nhiều nhất: Vừa đẹp, dễ chăm, ăn quả lại càng ngon

4 loại cây được hội chị em “nuôi dưỡng” nhiều nhất: Vừa đẹp, dễ chăm, ăn quả lại càng ngon Nhìn cuộc đời qua 3 lăng kính này, tôi hiểu tại sao ngày xưa mình cứ nghèo mãi, cuộc sống không khấm khá nổi

Nhìn cuộc đời qua 3 lăng kính này, tôi hiểu tại sao ngày xưa mình cứ nghèo mãi, cuộc sống không khấm khá nổi

Phương pháp quản lý tài chính 4 tài khoản: Đơn giản, ai cũng làm được mà rất hiệu quả

Phương pháp quản lý tài chính 4 tài khoản: Đơn giản, ai cũng làm được mà rất hiệu quả Quá trình trưởng thành của cô gái 34 tuổi: Mua căn nhà đầu tiên sau 7 năm quản lý tài chính

Quá trình trưởng thành của cô gái 34 tuổi: Mua căn nhà đầu tiên sau 7 năm quản lý tài chính 5 cách tiết kiệm tiền tỷ của phụ nữ 40 tuổi: Toàn những phương pháp rất quen thuộc nhưng không phải ai cũng làm được

5 cách tiết kiệm tiền tỷ của phụ nữ 40 tuổi: Toàn những phương pháp rất quen thuộc nhưng không phải ai cũng làm được Hối hận vì đã sống quá tiết kiệm: Biến cố dạy tôi đừng ép mình chịu khổ để dành dụm cho tương lai

Hối hận vì đã sống quá tiết kiệm: Biến cố dạy tôi đừng ép mình chịu khổ để dành dụm cho tương lai Tiết kiệm tiền không còn khó nữa với 5 cách tuyệt vời này

Tiết kiệm tiền không còn khó nữa với 5 cách tuyệt vời này Choáng với số tiền Pháo nhận khi đóng Thỏ Ơi! của Trấn Thành

Choáng với số tiền Pháo nhận khi đóng Thỏ Ơi! của Trấn Thành Không có phép màu với Hòa Minzy

Không có phép màu với Hòa Minzy Hết Tết rồi: 3 việc phải làm ngay nếu năm nay muốn dư dả!

Hết Tết rồi: 3 việc phải làm ngay nếu năm nay muốn dư dả! Gia đình 3 thế hệ sống chung trong căn hộ đô thị và cái kết khiến ai cũng gật gù

Gia đình 3 thế hệ sống chung trong căn hộ đô thị và cái kết khiến ai cũng gật gù Từ chê "trồng rau là phong trào" đến nghiện thu hoạch: Lần đầu tôi hiểu vì sao người thành phố mê làm nông tại nhà

Từ chê "trồng rau là phong trào" đến nghiện thu hoạch: Lần đầu tôi hiểu vì sao người thành phố mê làm nông tại nhà Tôi từng để chanh mốc trong tủ lạnh, cho đến khi phát hiện 15 công dụng này khiến cả căn nhà thơm sạch bất ngờ

Tôi từng để chanh mốc trong tủ lạnh, cho đến khi phát hiện 15 công dụng này khiến cả căn nhà thơm sạch bất ngờ Tận dụng ánh sáng tự nhiên lan tỏa toàn bộ không gian của ngôi nhà hơn 120m2

Tận dụng ánh sáng tự nhiên lan tỏa toàn bộ không gian của ngôi nhà hơn 120m2 7 mẹo đánh bay dầu mỡ bếp sau Tết: Biết càng sớm càng đỡ mệt người!

7 mẹo đánh bay dầu mỡ bếp sau Tết: Biết càng sớm càng đỡ mệt người! Nhà có thể cũ nhưng đừng bao giờ để bẩn: 9 mẹo dọn dẹp giúp nhà sáng như mới, làm một lần sạch lâu

Nhà có thể cũ nhưng đừng bao giờ để bẩn: 9 mẹo dọn dẹp giúp nhà sáng như mới, làm một lần sạch lâu 3 sai lầm tài chính nhiều người lặp lại ngay tháng Giêng

3 sai lầm tài chính nhiều người lặp lại ngay tháng Giêng Nổ lớn ở khu công nghiệp Tằng Loỏng, Lào Cai khói bốc ngùn ngụt, 1 nạn nhân tử vong

Nổ lớn ở khu công nghiệp Tằng Loỏng, Lào Cai khói bốc ngùn ngụt, 1 nạn nhân tử vong Không nhận ra Viên Minh vợ Công Phượng khi về quê mừng thọ bố mẹ chồng

Không nhận ra Viên Minh vợ Công Phượng khi về quê mừng thọ bố mẹ chồng Dừng xe khách bên đường, tài xế bị nam thanh niên lao vào đấm túi bụi

Dừng xe khách bên đường, tài xế bị nam thanh niên lao vào đấm túi bụi Vợ NSND Công Lý nói về tình trạng hiện tại của chồng

Vợ NSND Công Lý nói về tình trạng hiện tại của chồng Chào nhé, Tết đi, mình cũng đi: Bộ ảnh đang viral vì ai nhìn vào cũng thấy "lụy" những thân thương này

Chào nhé, Tết đi, mình cũng đi: Bộ ảnh đang viral vì ai nhìn vào cũng thấy "lụy" những thân thương này Bé trai 9 tuổi nguy kịch vì kích nổ 'vật thể lạ' nhặt được ngày Tết

Bé trai 9 tuổi nguy kịch vì kích nổ 'vật thể lạ' nhặt được ngày Tết Bắt nhóm cướp giật túi xách ở TPHCM

Bắt nhóm cướp giật túi xách ở TPHCM Ca sĩ đón xuân lên trang Thông tin Chính Phủ: Hát cả năm Tết vẫn hát, giữ chuỗi "nghỉ lễ lâu nhất Việt Nam"

Ca sĩ đón xuân lên trang Thông tin Chính Phủ: Hát cả năm Tết vẫn hát, giữ chuỗi "nghỉ lễ lâu nhất Việt Nam" Cặp mỹ nhân đẹp nhất thế giới - nhà sản xuất "toang" ngay trong Tết chỉ sau 3 năm cưới

Cặp mỹ nhân đẹp nhất thế giới - nhà sản xuất "toang" ngay trong Tết chỉ sau 3 năm cưới Trương Nam Thành khoe vợ đại gia lớn hơn 15 tuổi, Phương Oanh gây chú ý

Trương Nam Thành khoe vợ đại gia lớn hơn 15 tuổi, Phương Oanh gây chú ý Doanh thu thảm bại, 1 phim Việt rời rạp vào mùng 7 Tết

Doanh thu thảm bại, 1 phim Việt rời rạp vào mùng 7 Tết Trâm Anh xoá ảnh chung và unfollow JustaTee, đăng dòng trạng thái: "Vừa tự tay xoá đi một vài thứ, đẹp nhưng phải xoá đi thôi"

Trâm Anh xoá ảnh chung và unfollow JustaTee, đăng dòng trạng thái: "Vừa tự tay xoá đi một vài thứ, đẹp nhưng phải xoá đi thôi" Bé gái mất liên lạc, thi thể được tìm thấy dưới hồ mùng 5 Tết

Bé gái mất liên lạc, thi thể được tìm thấy dưới hồ mùng 5 Tết Vụ lật tàu ở hồ Thác Bà: Nguyên nhân và danh tính 6 nạn nhân

Vụ lật tàu ở hồ Thác Bà: Nguyên nhân và danh tính 6 nạn nhân Bé gái 5 tuổi được cậu lì xì thỏi bạc 15kg hơn 1 tỷ đồng gây sốt

Bé gái 5 tuổi được cậu lì xì thỏi bạc 15kg hơn 1 tỷ đồng gây sốt Nữ ca sĩ giàu nhất Việt Nam nói rõ thông tin bị chồng tỷ phú ở Mỹ kiểm soát

Nữ ca sĩ giàu nhất Việt Nam nói rõ thông tin bị chồng tỷ phú ở Mỹ kiểm soát Thợ lặn kể quá trình tìm kiếm 6 người mất tích do lật tàu ở hồ Thác Bà

Thợ lặn kể quá trình tìm kiếm 6 người mất tích do lật tàu ở hồ Thác Bà