Bất động sản, ngân hàng gọi tên những tổ chức phát hành trái phiếu lớn nào?

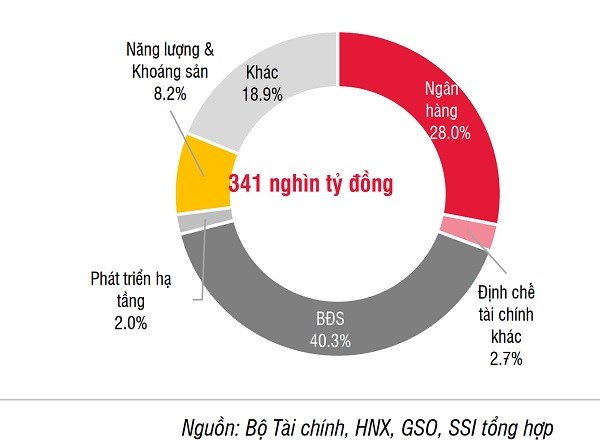

Bất động sản và ngân hàng tiếp tục là 2 “thế lực” dẫn đầu về lượng trái phiếu phát hành sơ cấp ra thị trường trong 9 tháng đầu năm 2020.

Cơ cấu tổ chức phát hành trái phiếu trong 9 tháng đầu năm 2020

Như dự đoán, trước khi Nghị định số 81/2020/NĐ-CP chính thức hiệu lực từ 1/9/2020, thị trường trái phiếu doanh nghiệp (TPDN) sơ cấp đã tăng tốc mạnh trong tháng 7 và 8.

Theo SSI Reseach, lượng trái phiếu do các doanh nghiệp bất động sản (BĐS) phát hành tính riêng trong quý 3/2020 là gần 63 nghìn tỷ đồng, tập trung vào tháng 7 và 8/2020, tương đương 44% tổng TPDN mà các doanh nghiệp BĐS phát hành trong 9 tháng đầu năm 2020. Một số doanh nghiệp phát hành nhiều nhất trong quý 3/2020 là: CTCP Đầu tư Quang Thuận (9.450 tỷ đồng, chia làm 89 đợt), Novaland (7.017 tỷ đồng, chia làm 21 đợt), Công ty TNHH MTV Khách sạn Quốc tế Thiên Phúc (6.450 tỷ đồng, chia làm 47 đợt), CTCP BĐS Mỹ (2.364 tỷ đồng, chia làm 51 đợt)… SSI cho biết Công ty TNHH Phát triển Phú Mỹ Hưng phát hành 75 triệu USD trái phiếu quốc tế vào tháng 9. Sang tháng 10, doanh nghiệp này phát hành tiếp 80 triệu USD trái phiếu niêm yết trên sở GDCK Đài Bắc (Đài Loan).

Tính chung 9 tháng, 88 doanh nghiệp BĐS phát hành tổng cộng 137,5 tỷ đồng trái phiếu, trong đó chỉ có 16 doanh nghiệp BĐS niêm yết phát hành 26,7 nghìn tỷ đồng, còn lại 110,8 nghìn tỷ đồng (tương đương 80,6%) là do 72 doanh nghiệp chưa niêm yết phát hành.

Doanh nghiệp BĐS phát hành trái phiếu quốc tế trị giá lớn như Phú Mỹ Hưng trong thời điểm hiện nay có thể xem là hi hữu, cũng cho thấy lợi thế của các Liên doanh đầu tư có vốn ngoại trong quá trình thu xếp vốn để thu hút vốn từ thị trường bên ngoài.

Video đang HOT

Với khối ngân hàng, Vietinbank, BIDV, Seabank, ACB và TPbank phát hành hơn 36 nghìn tỷ trái phiếu có kỳ hạn hơn 5 năm để tăng vốn cấp 2 – cao hơn 5% tổng lượng phát hành trái phiếu tăng vốn cấp 2 của cả năm 2019 và chiếm 37,7% tổng lượng trái phiếu ngân hàng phát hành 9 tháng 2020. Theo Ngân hàng Nhà nước, tỷ lệ an toàn vốn tối thiếu (CAR) của nhóm các NHTM áp dụng theo Basel II tại cuối tháng 8 là 11,67% – tăng so với mức 11,13% vào tháng 1/2020; trong đó nhóm NHTM nhà nước là 9,71%, nhóm các NHTMCP là 10,75%.

Thống kê 36.000 tỷ đồng huy động vốn của các nhà băng chưa bao gồm các đợt huy động lớn gần đây qua kênh trái phiếu của VPBank và HDBank. Trong đó, nếu như năm trước VPBank đã thành công trong huy động hợp vốn quốc tế 300 triệu USD thì năm nay HDBank không hề kém cạnh, phát hành trái phiếu chuyển đổi trị giá lớn với DEG của Ngân hàng Tái thiết Đức. Đồng thời, theo thông báo trên thị trường, tổ chức này đã mua cổ phiếu HDB của HDBank với thị giá cao hơn thị trường. Qua đó cho thấy, ngân hàng vẫn là khu vực mà định mức tín nhiệm được đánh giá cao trong mắt các nhà đầu tư quốc tế và dễ huy động vốn lớn bằng trái phiếu hơn hẳn những tổ chức khác.

Cũng theo SSI, với sự hạ nhiệt của TPDN sơ cấp từ sau ngày 1/9, doanh nghiệp cần huy động vốn sẽ quay trở lại với kênh tín dụng. Hiện tín dụng 9 tháng 2020 chỉ tăng 6,09% so với cuối năm 2019. NHNN dự kiến tăng trưởng tín dụng cả năm 2020 có thể đạt 8-10%, tức là có khoảng 150-320 nghìn tỷ đồng tín dụng tăng thêm trong quý IV/2020.

Thực tế, với những quy định về phát hành trái phiếu riêng lẻ, không nhiều doanh nghiệp đáp ứng được các quy định về kinh doanh không có lỗ lũy kế, thời gian phát hành đợt kế tiếp phải “giãn cách” từ đợt phát hành trước hoàn tất và không quá gần. Các quy định về hồ sơ phát hành và công bố thông tin khắt khe hơn phát hành riêng lẻ, các bước thực hiện cũng tốn thời gian hơn khiến các tổ chức phải cân nhắc hơn khi phát hành.

Dù vậy, việc các doanh nghiệp có thể quay trở lại và khơi thông luồng vốn tín dụng được hay không vẫn là một câu hỏi. Bởi, trong khi lãi suất về thấp là sự thật, ngân hàng có chịu hạ chuẩn vay hay không hoặc sẽ hạ với những tổ chức nào, mức độ nào, lại là ẩn số.

Tăng giám sát doanh nghiệp phát hành trái phiếu lãi suất cao

Bộ Tài chính cho biết đã cung cấp thông tin về một số doanh nghiệp bất động sản phát hành trái phiếu với khối lượng lớn, lãi suất cao để NHNN phối hợp quản lý, giám sát.

Đây là thông tin được ông Nguyễn Hoàng Dương, Phó vụ trưởng Vụ Tài chính ngân hàng và các tổ chức tín dụng (thuộc Bộ Tài chính) chia sẻ mới đây.

Cụ thể, ông Dương cho biết trái phiếu doanh nghiệp những năm gần đây trở thành kênh huy động vốn quan trọng của các doanh nghiệp. Điều này cho thấy sự dịch chuyển vốn từ kênh tín dụng ngân hàng sang kênh trái phiếu theo đúng định hướng của Chính phủ, giảm áp lực cung ứng vốn cho ngân hàng.

Tính đến cuối tháng 7, quy mô thị trường trái phiếu doanh nghiệp trong nước tương đương 11,2% GDP năm 2019. Mức này vẫn thấp hơn nhiều so với một số quốc gia khác trong khu vực, tuy nhiên sự phát triển nhanh của kênh huy động vốn này cũng đặt ra một số rủi ro với thị trường.

Cụ thể, các doanh nghiệp, đặc biệt là nhóm doanh nghiệp nhỏ, doanh nghiệp bất động sản đẩy mạnh huy động vốn trái phiếu để thu xếp vốn kinh doanh, đầu tư, phát triển dự án. Nếu gặp khó khăn, doanh nghiệp sẽ không trả được nợ gốc, lãi trái phiếu gây bất ổn cho thị trường.

"Nhà đầu tư trái phiếu không phân tích, đánh giá rủi ro, đầu tư chỉ vì lãi suất cao sẽ có rủi ro mất vốn khi doanh nghiệp không thực hiện được nghĩa vụ thanh toán gốc, lãi", ông Dương nhấn mạnh.

Ngoài ra, các tổ chức phân phối, bảo lãnh phát hành (các ngân hàng, công ty chứng khoán...) có rủi ro không thực hiện được các nghĩa vụ, cam kết với nhà đầu tư.

Vị Phó vụ trưởng cho rằng hiện tượng một số doanh nghiệp phát hành trái phiếu riêng lẻ với khối lượng gấp nhiều lần vốn chủ sở hữu, doanh nghiệp bất động sản đẩy lãi suất cao để thu hút nhà đầu tư tiềm ẩn rất nhiều rủi ro.

Trường hợp sản xuất kinh doanh tốt, thị trường bất động sản diễn biến thuận lợi, doanh nghiệp có thể thực hiện nghĩa vụ đối với nhà đầu tư khi sở hữu trái phiếu. Tuy nhiên, với doanh nghiệp quy mô nhỏ khi gặp khó khăn sẽ gặp rủi ro rất lớn vì quy mô năng lực tài chính hạn chế, không thể trang trải được khoản nợ lớn đã phát hành.

Riêng với doanh nghiệp bất động sản, bên cạnh vay nợ trái phiếu thì các doanh nghiệp này còn vay ngân hàng.

Doanh nghiệp bất động sản là nhóm phát hành trái phiếu nhiều nhất tháng 8 vừa qua. Ảnh: Lê Quân.

"Nếu cứ đẩy lãi suất lên cao để huy động trái phiếu với khối lượng lớn, khi thị trường bất động sản gặp khó thì bản thân doanh nghiệp cũng chịu rủi ro rất lớn, cũng như tổ chức tín dụng và nhà đầu tư trái phiếu", ông nói.

Trước hiện tượng một số doanh nghiệp bất động sản phát hành trái phiếu với khối lượng lớn, lãi suất cao, ông Dương cho biết Bộ Tài chính đã cung cấp thông tin để NHNN phối hợp quản lý, giám sát việc cấp tín dụng cho lĩnh vực bất động sản.

Trong thời gian này, Ủy ban Chứng khoán và các đơn vị liên quan của Bộ Tài chính cũng tăng cường quản lý việc phát hành, đầu tư và cung cấp dịch vụ liên quan đến trái phiếu doanh nghiệp.

Đặc biệt, thời gian tới sẽ thành lập các đoàn kiểm tra liên Bộ để thanh tra tình hình phát hành, cung cấp dịch vụ, đầu tư, giao dịch trái phiếu doanh nghiệp.

Theo Phó vụ trưởng Vụ Tài chính ngân hàng và các tổ chức tín dụng, Luật Chứng khoán 2019 và Luật Doanh nghiệp năm 2020 có hiệu lực từ ngày 1/1/2021 sẽ là khuôn khổ pháp lý dài hạn cho thị trường trái phiếu doanh nghiệp. Hiện tại, Bộ Tài chính đang xây dựng các Nghị định và Thông tư hướng dẫn phát hành và giao dịch.

Trong khi trái phiếu doanh nghiệp phát hành ra công chúng sẽ gắn với xếp hạng tín nhiệm, trái phiếu riêng lẻ chỉ nhà đầu tư chứng khoán chuyên nghiệp mới được tham gia mua và giao dịch.

Ngân hàng và doanh nghiệp BĐS chạy đua phát hành trái phiếu trước giờ G  Tháng 8/2020, tông gia tri đăng ky va phat hanh cua trái phiếu doanh nghiệp (TPDN) đêu tăng manh. Tông gia tri đăng ky va phat hanh cua trái phiếu doanh nghiệp (TPDN) trong tháng 8/2020 tăng manh (ảnh minh họa). Cu thê, gia tri đăng ky trong thang 8/2020 đat 127.092 ty đông (tăng 68,13%) va gia tri phat hanh đat 38.399...

Tháng 8/2020, tông gia tri đăng ky va phat hanh cua trái phiếu doanh nghiệp (TPDN) đêu tăng manh. Tông gia tri đăng ky va phat hanh cua trái phiếu doanh nghiệp (TPDN) trong tháng 8/2020 tăng manh (ảnh minh họa). Cu thê, gia tri đăng ky trong thang 8/2020 đat 127.092 ty đông (tăng 68,13%) va gia tri phat hanh đat 38.399...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Dòng tâm sự cuối cùng trên mạng xã hội của Từ Hy Viên trước khi qua đời

Sao châu á

16:28:02 03/02/2025

1 Anh Trai "cướp dâu" Tiểu Vy khỏi tay Quốc Anh giữa thanh thiên bạch nhật khiến Trấn Thành bất bình

Nhạc việt

16:13:12 03/02/2025

Cách trang điểm giúp bạn trông trẻ hơn tuổi thật

Làm đẹp

16:07:30 03/02/2025

Team qua đường "tóm dính" cặp chị - em Vbiz ở sân bay, đưa nhau về ra mắt gia đình hậu hẹn hò bí mật?

Sao việt

15:43:43 03/02/2025

Độc nhất vô nhị tại Grammy 2025: Taylor Swift 1 mình làm hành động lạ giữa lễ trao giải, biết lý do càng bất ngờ hơn

Sao âu mỹ

15:29:45 03/02/2025

Chủ tịch CLB Hà Nội cầm xấp tiền lì xì cầu thủ, phong thái khác hẳn lúc ở nhà với hoa hậu Đỗ Mỹ Linh

Netizen

15:28:47 03/02/2025

Bộ phim đỉnh nhất của Từ Hy Viên: Nữ thần một thời, nhan sắc không đối thủ

Hậu trường phim

15:15:03 03/02/2025

Bộ phim cuối cùng của Từ Hy Viên trước khi qua đời

Phim châu á

15:12:18 03/02/2025

9 ngày nghỉ Tết, CSGT TPHCM xử lý hơn 4.800 trường hợp vi phạm

Tin nổi bật

14:24:13 03/02/2025

Ăn thì là có tác dụng gì?

Sức khỏe

13:58:09 03/02/2025

CMC Group lãi quý 2 đạt 66 tỷ đồng, tăng trưởng so với cùng kỳ 2019

CMC Group lãi quý 2 đạt 66 tỷ đồng, tăng trưởng so với cùng kỳ 2019 Nhà đầu tư bất động sản công nghiệp sẽ làm gì sau năm 2020?

Nhà đầu tư bất động sản công nghiệp sẽ làm gì sau năm 2020?

Ngân hàng trở thành quán quân phát hành trái phiếu tháng 8/2020

Ngân hàng trở thành quán quân phát hành trái phiếu tháng 8/2020 Ngân hàng đang đầu tư vào đâu?

Ngân hàng đang đầu tư vào đâu? Vì sao ngân hàng 'ôm' trái phiếu bất động sản?

Vì sao ngân hàng 'ôm' trái phiếu bất động sản? Mùa dịch, nhiều doanh nghiệp vẫn đạt lợi nhuận tốt

Mùa dịch, nhiều doanh nghiệp vẫn đạt lợi nhuận tốt Chuyên gia Vinacapital: Chứng khoán Việt Nam đứng trước cơ hội tiếp cận nguồn vốn mới 6.000 tỷ USD

Chuyên gia Vinacapital: Chứng khoán Việt Nam đứng trước cơ hội tiếp cận nguồn vốn mới 6.000 tỷ USD Doanh nghiệp bất động sản chiếm 63% lượng trái phiếu phát hành quý I và có lãi suất cao nhất

Doanh nghiệp bất động sản chiếm 63% lượng trái phiếu phát hành quý I và có lãi suất cao nhất Chấn động: Từ Hy Viên qua đời

Chấn động: Từ Hy Viên qua đời Chồng cũ Uông Tiểu Phi bị chỉ trích vì động thái ngay khi Từ Hy Viên qua đời

Chồng cũ Uông Tiểu Phi bị chỉ trích vì động thái ngay khi Từ Hy Viên qua đời Xót xa khoảnh khắc lộ diện cuối đời của Từ Hy Viên

Xót xa khoảnh khắc lộ diện cuối đời của Từ Hy Viên Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước

Thi hài Từ Hy Viên được hỏa táng ở Nhật, di ngôn hé lộ tâm nguyện sau lần thập tử nhất sinh 9 năm trước Từ Hy Viên qua đời, chồng cũ doanh nhân vội về nước tranh gia sản

Từ Hy Viên qua đời, chồng cũ doanh nhân vội về nước tranh gia sản Jung Hae In - Jung So Min (Love Next Door) lộ clip hẹn hò ở Hawaii, nhân vật đặc biệt tung bằng chứng khó cãi?

Jung Hae In - Jung So Min (Love Next Door) lộ clip hẹn hò ở Hawaii, nhân vật đặc biệt tung bằng chứng khó cãi? Ca sĩ Minh Tuyết: "Hơn 20 năm, chồng chưa từng khiến tôi phải nghi ngờ"

Ca sĩ Minh Tuyết: "Hơn 20 năm, chồng chưa từng khiến tôi phải nghi ngờ" Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Tình trạng đáng lo của Khả Ngân ngày đầu năm mới

Tình trạng đáng lo của Khả Ngân ngày đầu năm mới Sốc: Song Ji Hyo và "Thái tử" Joo Ji Hoon bị khui chuyện sống chung, còn luôn mang theo món đồ đặc biệt?

Sốc: Song Ji Hyo và "Thái tử" Joo Ji Hoon bị khui chuyện sống chung, còn luôn mang theo món đồ đặc biệt?