Trái phiếu doanh nghiệp bất động sản: Rủi ro đi đâu?

Để có vốn kinh doanh trong bối cảnh nhiều ngân hàng siết dòng vốn tín dụng chảy vào bất động sản, các doanh nghiệp địa ốc tìm cách hút vốn mạnh qua phát hành trái phiếu. Diễn biến này đang dẫn đến quan ngại, doanh nghiệp bất động sản đang chuyển rủi ro từ thị trường tiền tệ sang thị trường tài chính.

Ảnh Shutterstock.

Cái khó của doanh nghiệp

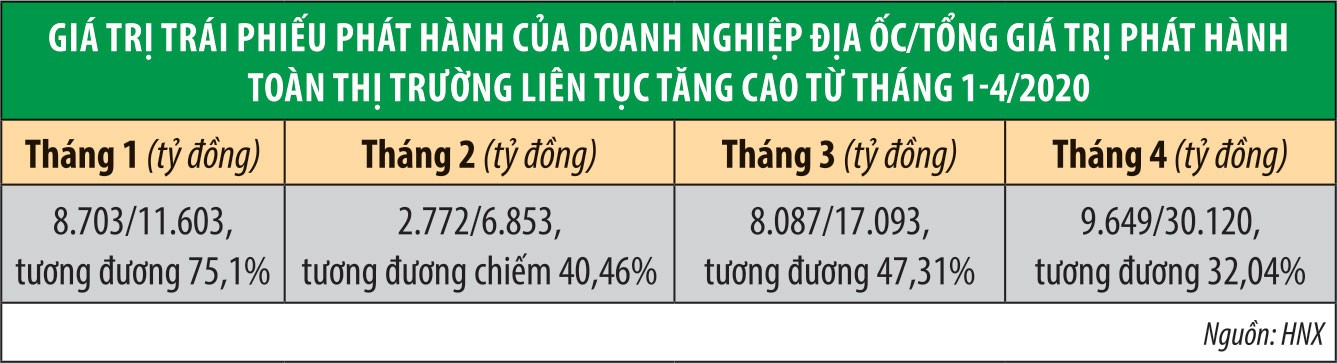

Diễn biến đáng chú ý trên thị trường trái phiếu doanh nghiệp từ đầu năm đến nay là khối doanh nghiệp bất động sản tăng mạnh lượng huy động vốn qua kênh phát hành trái phiếu.

Năm 2019, khối doanh nghiệp này huy động tổng cộng 57.110,7 tỷ đồng bằng trái phiếu, chiếm 19,25% tổng giá trị toàn thị trường.

Sang năm 2020, chỉ trong 4 tháng đầu năm, khối doanh nghiệp bất động sản trở thành nhóm doanh nghiệp huy động lượng vốn lớn nhất trên thị trường trái phiếu, khi chiếm tới 49,1% trong tổng số vốn trái phiếu mà các doanh nghiệp đã huy động được (58.000 tỷ đồng). Nhiều doanh nghiệp có dư nợ trái phiếu phát hành cao hơn từ 30-47 lần vốn tự có.

Lượng vốn huy động lớn, nhưng lại dồn cục ở một số doanh nghiệp với tuần suất phát hành dày đặc đến mức khó tin.

Chẳng hạn, theo dữ liệu thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX), trong tổng số 102 đợt phát hành trái phiếu thành công trong tháng 1/2020, thì CTCP Đầu tư phát triển bất động sản TNR Holdings Việt Nam chiếm tới phân nửa, thực hiện tới 60 đợt phát hành, với lượng vốn huy động hơn 2.938 tỷ đồng/tổng lượng vốn huy động toàn thị trường là 8.703 tỷ đồng.

Cùng với dư nợ trái phiếu cao, lãi suất huy động của các doanh nghiệp bất động sản trong 4 tháng đầu năm nay cũng khá cao, mức bình quân đạt trên 11%/năm, trong khi mặt bằng chung toàn thị trường là 9,63%/năm. Những công ty phát hành lãi suất cao trong 4 tháng đầu năm nay có thể kể tới là CTCP Đầu tư IDJ Việt Nam, trả lãi suất 13%/năm; CTCP Đầu tư bất động sản Đông Dương trả lãi 12%/năm… (chi tiết xem bảng).

Video đang HOT

Về phía doanh nghiệp, vì sao lại chấp nhận huy động lãi suất cao khi môi trường kinh doanh bất động sản còn nhiều khó khăn và bất định phía trước? Ghi nhận của Báo Đầu tư Chứng khoán cho biết, doanh nghiệp có những lý do buộc phải làm việc này.

“Có những thời điểm room cho vay tín dụng của một số ngân hàng chạm trần cho phép. Khi doanh nghiệp vay vốn đúng vào thời điểm đó thì gặp khó, nên phải tìm cách huy động vốn từ các nguồn khác để đáp ứng nhu cầu kinh doanh. Chúng tôi đã chọn cách phát hành trái phiếu”, ông Phạm Duy Hưng, Thành viên HĐQT IDJ chia sẻ.

Cũng theo ông Hưng, việc IDJ phát hành trái phiếu với lãi suất 13%/năm đúng là cao hơn so với mặt bằng chung của thị trường, nhưng so với chi phí mà Công ty phải trả khi vay vốn ngân hàng, thì… không chênh lệch nhiều.

Mặt bằng lãi suất mà các doanh nghiệp bất động sản đang vay ngân hàng khoảng 11-12%/năm, thậm chí cao hơn, nhưng không phải lúc nào cũng vay được vốn, bởi nhiều khi ngân hàng đối tác không còn hạn mức cho vay lĩnh vực bất động sản.

Trong khi đó, việc vay vốn ngân hàng phải trải qua thời gian thẩm định, hoàn tất thủ tục để giải ngân, nhất là khi doanh nghiệp “gõ cửa” các ngân hàng mới.

Điều này ảnh hưởng tiêu cực đến cơ hội kinh doanh, nên doanh nghiệp bất động sản chấp nhận trả lãi suất cao hơn lãi vay ngân hàng để tìm vốn từ thị trường một cách nhanh hơn, chủ động hơn.

Liên quan đến rủi ro thanh toán của doanh nghiệp bất động sản, lãnh đạo IDJ cho biết, như đã phân tích ở trên, thực ra mặt bằng lãi suất huy động trái phiếu doanh nghiệp ở mức 12-13%/năm không khác nhiều với chi phí vay ngân hàng, nên phù hợp với khả năng thanh toán và sức chịu đựng của doanh nghiệp bất động sản, chứ không đến mức rủi ro.

Một số công ty bất động sản chia sẻ, họ thấu hiểu cuộc chơi trên thị trường vốn rất khắc nghiệt, nếu để xảy ra tình trạng mất khả năng thanh toán nợ và gốc trái phiếu là rất mất uy tín, khi đó sẽ hết cửa vay vốn, nhất là qua kênh phát hành trái phiếu…

Bản thân doanh nghiệp phải lo cho mình trước trên cơ sở cân nhắc nhiều yếu tố. Phương án được lựa chọn là phương án có khả năng cân bằng được lợi ích của doanh nghiệp với người cho vay và các khách hàng.

Rủi ro và lợi nhuận, điểm cân bằng ở đâu?

Nhiều công ty bất động sản bị siết cửa vay vốn qua ngân hàng đã tìm cách tăng mạnh vay vốn trên thị trường tài chính, theo góc nhìn từ nhiều chuyên gia, là đang đẩy rủi ro sang thị trường trái phiếu doanh nghiệp.

Ông Trần Tiến Dũng, nhà đầu tư chứng khoán lâu năm nhìn nhận, ngân hàng sợ cho vay bất động sản vì rủi ro nên kiểm soát chặt dòng vốn, trong khi cửa cho các doanh nghiệp gọi vốn qua kênh trái phiếu lại rộng mở, nên đang đẩy rủi ro từ thị trường tiền tệ sang thị trường tài chính.

Dù ở thị trường nào thì nền kinh tế vẫn sẽ phải đối mặt với rủi ro bong bóng bất động sản do lượng vốn “bơm” vào thị trường này khá mạnh. Do đó, việc gọi vốn bằng trái phiếu của các doanh nghiệp nói chung, doanh nghiệp bất động sản nói riêng, cần có sự kiểm soát tốt hơn để phòng tránh nguy cơ đổ vỡ.

Trong khi đó, một số công ty bất động sản cho rằng, luật chơi trên thị trường tài chính luôn là rủi ro lớn thì lợi nhuận cao.

Do đó, chính sách quản lý cần thông thoáng cho phép các nhà đầu tư có năng lực tài chính, khả năng chịu đựng rủi ro cao tham gia đầu tư vào các sản phẩm trái phiếu doanh nghiệp.

Điều này vừa đáp ứng được khẩu vị đầu tư của nhà đầu tư, vừa tạo thuận lợi cho doanh nghiệp huy động vốn qua phát hành trái phiếu. Việc chặn lại bằng các động tác kỹ thuật sẽ khiến thị trường giật cục, mất đi bản chất thị trường.

Mới đây, Bộ Tài chính lần thứ hai cảnh báo nhà đầu tư cá nhân thận trọng đầu tư vào trái phiếu doanh nghiệp. Theo cơ quan này, đầu tư nếu không am hiểu về sản phẩm chính là đang tích tụ rủi ro cho chính mình và cho thị trường.

Vốn hỗ trợ sản xuất, kinh doanh - Bài 3: Doanh nghiệp bất động sản vẫn mong chờ "trợ lực"

Mặc dù rất mong chờ các chính sách hỗ trợ từ phía Chính phủ nhằm giảm bớt khó khăn nhưng doanh nghiệp bất động sản lại đang rơi vào tình cảnh "mừng hụt".

Doanh nghiệp kinh doanh bất động sản bị ảnh hưởng nặng do dịch COVID-19. Anh minh hoa: TTXVN

Các chuyên gia nhận định, Thông tư 01/2020/TT-NHNN được Ngân hàng Nhà nước ban hành có hiệu lực từ ngày 13/3 quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch COVID-19 là căn cứ pháp lý, tạo điều kiện cho doanh nghiệp có thêm nguồn vốn từ ngân hàng để tiếp tục sản xuất - kinh doanh, khắc phục khó khăn.

Mặc dù rất mong chờ các chính sách hỗ trợ từ phía Chính phủ nhằm giảm bớt khó khăn nhưng doanh nghiệp bất động sản lại đang rơi vào tình cảnh "mừng hụt".

Hiệp hội Bất động sản Thành phố Hồ Chí Minh (HoREA) cho biết, Thông tư 01/2020/TT-NHNN (Thông tư 01) lại được ban hành trước Nghị định 41/2020/NĐ-CP về gia hạn thời hạn nộp thuế đất và tiền thuê đất và các Nghị quyết số 41 (Nghị quyết phiên họp Chính phủ thường kỳ tháng 3 năm 2020), Nghị quyết số 42 về các biện pháp hỗ trợ người dân gặp khó khăn do đại dịch COVID-19 của Chính phủ nên các ngân hàng thương mại chưa xem doanh nghiệp bất động sản và người mua nhà là đối tượng được áp dụng Thông tư này.

Do đó, nhóm đối tượng này không thể tiếp cận gói tín dụng hỗ trợ có giá trị lên đến gần 300.000 tỷ đồng. HoREA đề xuất, Ngân hàng Nhà nước yêu cầu các ngân hàng thương mại áp dụng Thông tư 01 đối với các doanh nghiệp bất động sản và người mua nhà.

Chủ tịch HoREA Lê Hoàng Châu cho rằng, Ngân hàng Nhà nước cần yêu cầu các ngân hàng thương mại hỗ trợ doanh nghiệp bất động sản theo hướng được cơ cấu lại nợ, giảm khoảng 30-50% lãi vay trong thời hạn 12 tháng (tối thiểu trong năm 2020), giãn tiến độ trả lãi vay, trả nợ gốc, không chuyển nhóm nợ xấu hơn khi đáo hạn. Cùng đó, các ngân hàng thương mại hỗ trợ người vay mua nhà ở thương mại được giảm khoảng 30-50% lãi vay trong thời hạn 12 tháng (tối thiểu trong năm 2020), giãn tiến độ trả lãi vay, trả nợ gốc, để vượt qua khó khăn.

Năm 2020, Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng năm 2020 khoảng 14%, nhưng đến nay vẫn thấp hơn nhiều so với cùng kỳ 2019. Bởi vậy, ngành ngân hàng cần có chính sách, cơ chế tạo điều kiện để các doanh nghiệp, nhất là khu vực tư nhân được tiếp cận nguồn vốn tín dụng thuận lợi hơn nữa - ông Lê Hoàng Châu phân tích.

Trong lúc các doanh nghiệp bất động sản đang rất khó khăn về dòng vốn thì một trong những nội dung được họ đặc biệt quan tâm, đề xuất là không nên "siết" trái phiếu doanh nghiệp bất động sản. Bởi đây chính là thêm một kênh huy động vốn đầu tư xã hội cho lĩnh vực bất động sản.

HoREA dẫn chứng, năm 2019, hoạt động phát hành trái phiếu doanh nghiệp bất động sản đạt 106.500 tỷ đồng, chiếm khoảng 38%; trong đó, có 84,2% doanh nghiệp phát hành trái phiếu có tổng giá trị trái phiếu dưới 3 lần vốn chủ sở hữu, lãi suất bình quân 10,3% - tương đương lãi suất vay ngân hàng, đảm bảo được yếu tố an toàn và hợp lý.

Riêng quý 1/2020, hoạt động phát hành trái phiếu doanh nghiệp cả nước có giá trị lên đến 37.308 tỷ đồng; trong đó, trái phiếu doanh nghiệp bất động sản phát hành nhiều nhất, đạt 20.474 tỷ đồng, chiếm 55%, lãi suất bình quân 10,8%/năm, tương đương lãi suất vay ngân hàng.

Trên thực tế, hoạt động phát hành trái phiếu doanh nghiệp đã bổ sung được nguồn vốn đầu tư quan trọng của xã hội thay thế một phần nguồn vốn tín dụng ngân hàng. Hiện nay, đang trong quá trình thực hiện lộ trình hạn chế dần tín dụng vào thị trường bất động sản theo Thông tư 22/2019/TT-NHNN của Ngân hàng Nhà nước về giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động ngân hàng nước ngoài nên các doanh nghiệp bất động sản phải tìm kiếm các nguồn vốn thay thế; trong đó, có kênh phát hành trái phiếu doanh nghiệp.

Do đó, HoREA cho rằng, Chính phủ cần nghiên cứu, sửa đổi, bổ sung nhằm hoàn thiện Nghị định 163/2018/NĐ-CP quy định về phát hành trái phiếu doanh nghiệp để tạo hành lang pháp lý phát triển thị trường trái phiếu doanh nghiệp minh bạch, lành mạnh. Đây sẽ là một trong những nguồn cung ứng vốn đầu tư trung hạn, dài hạn cho doanh nghiệp; trong đó có doanh nghiệp bất động sản, đồng thời, vừa đảm bảo quyền và lợi ích hợp pháp, chính đáng của các nhà đầu tư trái phiếu.

Cùng với trợ lực về dòng vốn, để giúp doanh nghiệp vượt khó, Chính phủ đã ban hành Nghị định 41/2020/NĐ-CP về gia hạn thời gian nộp thuế và tiền thuê đất. Dù vậy, có nhiều doanh nghiệp bất động sản bày tỏ mong muốn kéo dài thời gian gia hạn lên 1 năm. Hiệp hội Bất động sản Việt Nam (VNREA), Hội Môi giới Bất động sản Việt Nam đã có công văn gửi Thủ tướng Chính phủ đề xuất giãn thời gian nộp thuế và tiền thuê đất nhằm "giải cứu" các doanh nghiệp bất động sản đang khó khăn bởi dịch COVID-19.

Tiến sĩ Sử Ngọc Khương - Giám đốc cấp cao Savills Việt Nam nhận định, việc các doanh nghiệp bất động sản mong muốn Chính phủ gia hạn thời gian nộp thuế và tiền thuế đất, về bản chất phản ánh những khó khăn của doanh nghiệp trong thời gian gần đây khi trực tiếp chịu tác động kép của nền kinh tế. Đó là những khó khăn về pháp lý vẫn đang tồn tại và thêm vào đó là ảnh hưởng tiêu cực của đại dịch COVID-19.

Tuy nhiên, Nghị định mới này của Chính phủ sẽ phát huy tác dụng đối với những doanh nghiệp bất động sản đã và đang có các dự án được triển khai xây dựng và đi vào hoạt động. Còn với các dự án đang chờ hoàn thiện giấy tờ pháp lý thì việc gia hạn thời gian nộp thuế chưa mang lại hiệu quả thiết thực.

Theo phân tích của ông Sử Ngọc Khương, ở một khía cạnh khác, đề nghị tăng thời hạn giãn nộp thuế thêm 1 năm chỉ giải quyết được các vấn đề trong ngắn hạn, bởi lẽ khó khăn lớn nhất đang tồn tại là vấn đề thủ tục pháp lý.

Do đó, cùng với việc đưa ra những chính sách rất kịp thời để hỗ trợ cộng đồng doanh nghiệp tại Việt Nam, Chính phủ cũng nên có những hình thức và biện pháp hợp lý để đánh giá một cách tổng quan cũng như chi tiết các kiến nghị của doanh nghiệp. Đặc biệt, việc giải quyết triệt để vấn đề pháp lý và thủ tục của dự án mới để có thể hỗ trợ kịp thời cho các doanh nghiệp trong trung và dài hạn là rất cần thiết - ông Khương nhận xét.

Kinh nghiệm xử lý các cuộc khủng hoảng của thị trường bất động sản trong các thập kỷ qua cho thấy, thị trường bất động sản có khả năng phục hồi rất nhanh. Doanh nghiệp rất cần sự hỗ trợ về cơ chế chính sách bởi thị trường bất động sản như chiếc lò xo bị nén, nếu được tháo gỡ các vướng mắc về quy trình thì sẽ tạo sức bật trở lại./.

Khẩu vị rủi ro một bộ phận nhà đầu tư cá nhân đang thay đổi  Cấu phần mới của dòng vốn đầu tư cá nhân trên thị trường đang có xu hướng tăng lên. Ảnh minh họa. Bộ Tài chính đang hoàn thiện dự thảo quy định mới về cơ chế phát hành trái phiếu doanh nghiệp. Tờ trình cho dự thảo trên đề cập đến một cấu phần mới đang định hình trên thị trường trái phiếu:...

Cấu phần mới của dòng vốn đầu tư cá nhân trên thị trường đang có xu hướng tăng lên. Ảnh minh họa. Bộ Tài chính đang hoàn thiện dự thảo quy định mới về cơ chế phát hành trái phiếu doanh nghiệp. Tờ trình cho dự thảo trên đề cập đến một cấu phần mới đang định hình trên thị trường trái phiếu:...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15

Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48

Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51

Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51 Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54

Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10 Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49

Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

260 triệu người tức giận với nữ diễn viên "đẹp người xấu nết": Đạo đức giả còn thích lên mặt dạy đời

Sao châu á

23:40:44 18/01/2025

Siêu phẩm ngôn tình có rating tăng 138% chỉ sau 1 tập, nam chính biến hình đỉnh hơn cả nguyên tác

Phim châu á

23:32:37 18/01/2025

3 sao Hàn hạng A chung số phận hẩm hiu: Lee Min Ho giờ chỉ còn là cái tên?

Hậu trường phim

23:30:12 18/01/2025

Vân Dung khoe con ruột và 'con dâu' ở hậu trường Táo Quân 2025

Tv show

23:25:36 18/01/2025

MC Minh Hương hiện là Đại úy công an, sống kín tiếng ở tuổi 40

Sao việt

23:21:21 18/01/2025

Katy Perry khen ngợi và công khai ủng hộ Taylor Swift

Nhạc quốc tế

22:30:46 18/01/2025

Cameron Diaz gây thất vọng khi trở lại diễn xuất sau 10 năm

Phim âu mỹ

22:18:34 18/01/2025

Game bóng đá trực tuyến được mong đợi nhất 2025 hé lộ chi tiết gây sốc, không có phạm lỗi, không việt vị

Mọt game

21:45:13 18/01/2025

Ferdinand chỉ ra bến đỗ mới phù hợp nhất cho Rashford

Sao thể thao

21:23:28 18/01/2025

Cá ở Nhật Bản chán ăn vì thủy cung vắng khách

Lạ vui

20:59:25 18/01/2025

ECB tăng gấp đôi chương trình hỗ trợ kinh tế, giá vàng tăng vọt

ECB tăng gấp đôi chương trình hỗ trợ kinh tế, giá vàng tăng vọt Lãi suất tiết kiệm gửi ngân hàng giảm mạnh

Lãi suất tiết kiệm gửi ngân hàng giảm mạnh

Trái phiếu doanh nghiệp không phải Thánh Gióng mà vươn mình lớn lên sau 1 năm

Trái phiếu doanh nghiệp không phải Thánh Gióng mà vươn mình lớn lên sau 1 năm Rủi ro đầu tư trái phiếu bất động sản khi chưa có xếp hạng tín nhiệm doanh nghiệp

Rủi ro đầu tư trái phiếu bất động sản khi chưa có xếp hạng tín nhiệm doanh nghiệp Doanh nghiệp bất động sản tiếp tục dẫn đầu "cuộc chơi" trái phiếu doanh nghiệp, ngân hàng dè dặt

Doanh nghiệp bất động sản tiếp tục dẫn đầu "cuộc chơi" trái phiếu doanh nghiệp, ngân hàng dè dặt Kiểm toán Nhà nước đề nghị kiểm điểm nhiều cá nhân, tập thể tại Vicem

Kiểm toán Nhà nước đề nghị kiểm điểm nhiều cá nhân, tập thể tại Vicem Thị trường chứng khoán: Khi tất cả đều thắng là khi dễ mất

Thị trường chứng khoán: Khi tất cả đều thắng là khi dễ mất Lãi suất gần 20%, chục ngàn tỷ đổ vào cuộc đua nóng

Lãi suất gần 20%, chục ngàn tỷ đổ vào cuộc đua nóng Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng?

Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng? Thiên An tung toàn bộ ảnh chụp màn hình sau vụ Jack được "minh oan", tình tiết đảo ngược gây hoang mang

Thiên An tung toàn bộ ảnh chụp màn hình sau vụ Jack được "minh oan", tình tiết đảo ngược gây hoang mang Vụ lừa bán nam diễn viên ở Thái: Thỏa thuận ngầm với nhân vật bất ngờ cứu sống nạn nhân khỏi "chợ nô lệ"

Vụ lừa bán nam diễn viên ở Thái: Thỏa thuận ngầm với nhân vật bất ngờ cứu sống nạn nhân khỏi "chợ nô lệ" Tuyền Mập: Tôi với chồng lấy nhau 10 năm, nhưng chưa từng ở chung quá một tháng

Tuyền Mập: Tôi với chồng lấy nhau 10 năm, nhưng chưa từng ở chung quá một tháng Rò rỉ kho ảnh thân mật gây chấn động cõi mạng của "mỹ nhân trốn thuế" showbiz

Rò rỉ kho ảnh thân mật gây chấn động cõi mạng của "mỹ nhân trốn thuế" showbiz Đang say giấc nồng trong đêm, hai vợ chồng đột nhiên bật dậy, dân mạng xem cũng hoảng giùm "báo thức này ám ảnh quá"

Đang say giấc nồng trong đêm, hai vợ chồng đột nhiên bật dậy, dân mạng xem cũng hoảng giùm "báo thức này ám ảnh quá" Hoa hậu Thuỳ Tiên nhận bằng tốt nghiệp Thạc sĩ tại Thuỵ Sĩ

Hoa hậu Thuỳ Tiên nhận bằng tốt nghiệp Thạc sĩ tại Thuỵ Sĩ Cát sê 456 triệu và màn tố của Thanh Thảo với Lương Bằng Quang: Ai đúng ai sai?

Cát sê 456 triệu và màn tố của Thanh Thảo với Lương Bằng Quang: Ai đúng ai sai? Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường

Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi

Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau

Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau Sự thật về việc Á hậu Phương Nhi âm thầm xây dựng biệt thự khủng như lâu đài

Sự thật về việc Á hậu Phương Nhi âm thầm xây dựng biệt thự khủng như lâu đài Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo

Bức ảnh xấu hổ nhất cuộc đời Song Hye Kyo

Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ

Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ Dispatch mở bát 2025: Tiểu tam trơ trẽn nhất showbiz mang thai con ngoài giá thú với đạo diễn U70 sau 10 năm ngoại tình

Dispatch mở bát 2025: Tiểu tam trơ trẽn nhất showbiz mang thai con ngoài giá thú với đạo diễn U70 sau 10 năm ngoại tình Nữ diễn viên 'Về nhà đi con' tái xuất màn ảnh

Nữ diễn viên 'Về nhà đi con' tái xuất màn ảnh Cặp đôi diễn viên Vbiz để lộ "tín vật định tình" giữa nghi vấn đang hẹn hò?

Cặp đôi diễn viên Vbiz để lộ "tín vật định tình" giữa nghi vấn đang hẹn hò?