Tín dụng tăng trưởng âm, dự phòng Eximbank vẫn tăng mạnh

Eximbank vừa công bố báo cáo tài chính hợp nhất quý 2/2020 với lợi nhuận trước thuế 6 tháng đầu năm đạt gần 552 tỷ đồng, giảm 28% so với cùng kỳ năm trước.

Nguyên nhân là do kỳ này Ngân hàng trích lập hơn 220 tỷ đồng chi phí dự phòng rủi ro tín dụng, dù dư nợ tăng trưởng âm 9%.

Theo đó, lợi nhuận thuần quý 2/2020 của Eximbank giảm 9% so với cùng kỳ năm trước, chỉ còn hơn 759 tỷ đồng, trong khi lãi thuần từ dịch vụ cũng chỉ tăng 12%, lên mức gần 89 tỷ đồng; lãi từ kinh doanh ngoại hối tăng 26% đạt 166 tỷ đồng.

Trong khi đó, lãi từ mua bán chứng khoán đầu tư giảm 43% (chỉ có lãi 12 tỷ đồng) và lãi từ hoạt động khác giảm 1%.

Eximbank cũng đã tiết giảm chi phí hoạt động 2,3% xuống 728 tỷ đồng trong quý 2/2020, giảm 2% so với cùng kỳ năm trước.

Tuy nhiên, trong quý 2/2020, Eximbank phải trích lập hơn 155 tỷ đồng dự phòng rủi ro tín dụng, trong khi kỳ trước được hoàn nhập hơn 36 tỷ đồng.

Do đó, lợi nhuận trước và sau thuế giảm của Eximbank quý này giảm đến 77% so với cùng kỳ năm trước, chỉ còn lần lượt hơn 94 tỷ dồng và 74 tỷ đồng.

Lũy kế 6 tháng đầu năm 2020, Eximbank cũng trích lập hơn 220 tỷ đồng chi phí dự phòng rủi ro tín dụng, trong khi cùng kỳ được hoàn nhập hơn 43 tỷ đồng.

Nguyên nhân được lãnh đạo Eximank cho biết là phải tăng trích lập cho khoản nợ xấu được khách hàng thế chấp bằng cổ phiếu STB của Sacombank.

Video đang HOT

Vì thế, lợi nhuận trước và sau thuế 6 tháng đầu năm 2020 của Eximbank lần lượt giảm 28% so với cùng kỳ, chỉ còn gần 552 tỷ đồng và 441 tỷ đồng.

Tuy nhiên, sau 6 tháng đầu năm, Eximbank đã thực hiện được 42% kế hoạch 1.318 tỷ đồng lãi trước thuế được Ngân hàng đề ra.

Năm 2020, Eximbank đặt mục tiêu cắt giảm mạnh chi phí hoạt động 326 tỷ đồng (giảm hơn 11% so với kế hoạch ban đầu năm 2020), huy động vốn đạt 147.800 tỷ đồng (giảm 8% so với kế hoạch 2020) và dư nợ cấp tín dụng đạt 122.275 tỷ đồng (giảm 4% so với kế hoạch năm 2020).

Đặc biệt, theo kế hoạch điều chỉnh, chi phí dự phòng đã trích chủ động tăng 414 tỷ đồng so với kế hoạch 2020.

Với các nội dung điều chỉnh như trên, kế hoạch lợi nhuận từ hoạt động kinh doanh cốt lõi giảm 10,3%, kế hoạch xử lý các tài sản thế chấp của khách hàng có nợ xấu, nợ VAMC theo kế hoạch đầu năm buộc phải giãn tiến độ sang năm tiếp theo, khiến tổng kế hoạch lợi nhuận Eximbank (good bank và bad bank) trước thuế là 1.318 tỷ đồng, giảm mạnh 40% so với kế hoạch đầu năm 2020 nhưng vẫn tăng 22% so với kết quả đạt được năm 2019.

Tính đến ngày 30/06/2020, tổng tài sản của Eximbank giảm 11% so với đầu năm. Trong đó, cho vay khách hàng giảm 9%, chỉ còn 103,529 tỷ đồng, các khoản lãi, phí phải thu giảm 20% (957 tỷ đồng), tiền gửi tại Ngân hàng Nhà nước giảm 43% (3.277 tỷ đồng), tiền vàng gửi tại TCTD khác giảm 40% (16.697 tỷ dồng)…

Tiền gửi khách hàng 6 tháng đầu năm nay cũng giảm 11% so với đầu năm 2020, chỉ còn 124.565 tỷ đồng. Tiền gửi của các TCTD giảm 71%, chỉ còn hơn 2.344 tỷ dồng, lợi nhuận chưa phân phối ghi nhận hơn 1.926 tỷ đồng…

Thế nhưng, đến cuối cuối quý 2/2020, nợ xấu của Eximbank tăng 12% so với đầu năm nay, lên mức hơn 2.157 tỷ đồng. Trong đó, nợ nghi ngờ gấp 2.4 lần đầu năm, nợ có khả năng mất vốn tăng 98%. Kết quả làm tỷ lệ nợ xấu trên dư nợ cho vay tăng từ mức 1,71% đầu năm lên 2.08%.

Tiết kiệm online "được mùa"

Lãi suất cao, tiện lợi, không đến ngân hàng để làm thủ tục... khiến tiết kiệm online thu hút ngày càng nhiều người tham gia.

Trong bối cảnh hạn chế tiếp xúc do dịch bệnh, các ngân hàng (NH) thương mại đều đẩy mạnh kênh tiết kiệm trực tuyến (online) với ưu điểm lãi suất cao, tiện lợi và linh động về thời gian (24/7) thu hút nguồn tiền nhàn rỗi trong dân.

Tăng trưởng đột biến

Ngày 23-4, chị Lê Thanh Nhàn (quận Tân Bình, TP HCM) liên hệ NH TMCP Bản Việt (Viet Capital Bank) để tìm hiểu về sản phẩm tiết kiệm online. Nhân viên NH này tư vấn cho chị mở tài khoản thanh toán tại NH, đăng ký dịch vụ Internet Banking rồi truy cập vào website NH hoặc tải ứng dụng Viet Capital Mobile Banking để mở tài khoản tiết kiệm online ở bất cứ nơi đâu. Kỳ hạn gửi linh hoạt từ 1 đến 60 tháng với lãi suất cao hơn gửi tại quầy 0,2-0,5 điểm %. Khi đáo hạn, tiền gốc và lãi sẽ được chuyển vào tài khoản khác của người gửi mà không cần phải đến NH để thực hiện các thủ tục tất toán phức tạp.

Tương tự, tại NH TMCP Xuất nhập khẩu Việt Nam (Eximbank), Á Châu (ACB), Việt Nam Thịnh vượng (VPBank), người gửi tiền có thể sử dụng Internet Banking hoặc Mobile Banking để gửi tiết kiệm online với lãi suất cao hơn gửi tại quầy 0,2-0,3 điểm %.

Đại diện Eximbank cho biết tiết kiệm online giúp cho NH giảm thời gian, nhân lực, nhất là giảm các chi phí in ấn sổ tiết kiệm, chứng từ giao dịch... Từ đó, các NH chuyển hóa các chi phí này vào lãi suất để thu hút người gửi tiền online. Từ khi dịch Covid-19 bùng phát đến nay, rất nhiều khách hàng của Eximbank đã chuyển sang gửi tiền trực tuyến, nên việc huy động vốn từ kênh này tăng trưởng khá ấn tượng. Chỉ riêng tại Eximbank, 3 tháng đầu năm 2020, số lượng khách hàng gửi tiền online tăng tới 30% so với cuối năm 2019.

Theo ông Nguyễn Minh Tâm, Phó Tổng Giám đốc NH Sài Gòn Thương tín (Sacombank), không chỉ trong mùa dịch, lâu nay các NH đã tập trung phát triển kênh tiền gửi online, đối tượng nhắm đến là nhóm khách hàng trẻ tuổi có việc làm ổn định, thường xuyên giao dịch qua các ứng dụng công nghệ 4.0. Khi gửi tiền online, tiền lãi sẽ được hệ thống tự động của NH chuyển vào một tài khoản thanh toán người gửi. Khách hàng rất tiện lợi khi dùng tài khoản này để thanh toán qua mạng tiền mua hàng hóa, dịch vụ. Vì thế, người gửi tiền online ngày càng nhiều và chỉ trong vài tháng gần đây, số người tham gia tiết kiệm online tại Sacombank đã tăng 20%.

Ông Từ Tiến Phát, Phó Tổng Giám đốc ACB, cũng cho biết NH đã tập trung đầu tư công nghệ cho kênh tiền gửi online từ vài năm trước. Năm 2019, ACB huy động hơn 3.000 tỉ đồng qua tiết kiệm online nhưng chỉ trong 3 tháng đầu năm 2020, số tiền huy động từ kênh này đã lên đến 4.000 tỉ đồng, chiếm 40% tổng tiền gửi. "Bên cạnh đặc điểm giao dịch mọi lúc mọi nơi, lãi suất cao, các kỳ hạn của tiết kiệm online khá đa dạng. Ngoài các kỳ hạn thông thường, khách hàng còn có thể gửi theo ngày như 35, 37, 111 ngày...; đồng thời còn được tham gia quay số trúng thưởng... Chính những yếu tố này cùng với việc hạn chế tiếp xúc đã thu hút nhiều người tìm đến kênh gửi tiết kiệm online" - ông Phát nói.

Kênh gửi tiền trực tuyến đang được nhiều người lựa chọn vì sự tiện lợi và lãi suất cao hơn gửi tiền thông thường

Cần bảo mật tài khoản

Tuy vậy, không ít người gửi tiết kiệm băn khoăn việc gửi tiền tại quầy, trực tiếp nhận sổ tiết kiệm nhưng vẫn gặp tình trạng sổ giả, bị mất tiền trong tài khoản, thậm chí bị cán bộ NH giả mạo chứng từ để rút tiền từ sổ tiết kiệm như đã từng xảy ra ở nhiều NH thì liệu việc gửi tiết kiệm online có thực sự an toàn?

Trao đổi với phóng viên Báo Người Lao Động, đại diện VPBank cho biết tiết kiệm online là hình thức giao dịch hiện đại mà khách hàng không cần phải đến NH để làm thủ tục gửi hay rút tiền. Thay vào đó, toàn bộ quá trình này do khách hàng tự thao tác qua NH điện tử trên điện thoại di động hoặc trên máy tính và không có sự can thiệp của nhân viên NH. Mọi giao dịch đều do hệ thống tự động thực hiện qua nhiều lớp xác thực và bảo mật. Mặt khác, chủ tài khoản còn dễ dàng kiểm tra số dư và tiền lãi bất cứ lúc nào thông qua Internet Banking, được thông báo số dư qua tin nhắn nên không lo lắng tiền gửi bị "bốc hơi" hay đánh cắp.

Một lãnh đạo phụ trách mảng ngân hàng điện tử của Eximbank cũng khẳng định lệnh gửi/rút tiết kiệm online là do chính khách hàng thực hiện nên các giao dịch này không thể bị giả mạo. Khi khách hàng gửi tiền, tài khoản tiết kiệm online được ghi nhận vào hệ thống và NH lập tức gửi email, tin nhắn xác nhận. Còn khi rút tiền, khách hàng nhập mật khẩu dùng một lần (mã xác thực OTP) được NH gửi về điện thoại di động và chỉ có khách hàng đó biết. Toàn bộ quá trình này cũng không thể bị giả mạo nên tiết kiệm online có độ an toàn khá cao.

Ông Từ Tiến Phát cũng nhấn mạnh vấn đề bảo mật khi gửi tiền online là vô cùng quan trọng nên được NH đầu tư rất kỹ. Giả sử người gửi làm mất điện thoại hoặc máy tính cũng không cần quá lo lắng bởi tài khoản Internet Banking chỉ thực sự bị đe dọa khi khách hàng để lộ cả tên tài khoản, mật khẩu đăng nhập và mã OTP. "Trường hợp khách hàng bị mất thiết bị tiếp nhận OTP hay nghi ngờ thông tin tài khoản bị lộ có thể nhanh chóng liên hệ NH để khóa tài khoản" - ông Phát lưu ý.

Phù hợp xu hướng thanh toán không tiền mặt

Nói về sự tăng trưởng đột biến của kênh tiết kiệm online, TS Nguyễn Văn Thuận (Trường ĐH Tài chính Marketing) cho rằng có thể trong 3 tháng đình trệ vì dịch Covid-19, nhiều người dân, doanh nghiệp chưa biết phải làm gì nên họ tạm gửi vốn vào NH. Tuy nhiên, vì hạn chế tiếp xúc nên chỉ còn cách gửi tiết kiệm online là an toàn nhất, lại sinh lời cao hơn gửi tiết kiệm thông thường. Còn các NH đã đi đúng hướng phát triển giao dịch online, phù hợp với xu hướng thanh toán không tiền mặt. "Vấn đề còn lại là NH cần cải tiến công nghệ, tăng cường các biện pháp bảo mật, thường xuyên cảnh báo khách hàng về hacker... để người dân an tâm tham gia" - ông Thuận khuyến nghị.

Chuyên gia tài chính - NH Nguyễn Trí Hiếu đánh giá việc người dân tham gia tiết kiệm online ngày càng nhiều là tín hiệu tốt cho NH. Đây là kênh giao dịch phù hợp với tình hình dịch bệnh, thuận tiện cho người gửi tiền, đồng thời dịch vụ này sẽ đóng góp rất lớn cho việc phát triển ngành NH trong tương lai.

Thy Thơ

Lợi nhuận quý I của BacABank giảm 27%  Ngân hàng TMCP Bắc Á (BacABank) vừa công bố báo cáo tài chính hợp nhất quý I/2020. Theo đó, quý vừa qua, BacABank đạt lợi nhuận trước thuế hơn 178 tỷ đồng, giảm 27,1% so với cùng kỳ năm ngoái. Lợi nhuận quý I của BacABank giảm 27% Đi sâu hơn, mảng tín dụng đem về cho BacABank 440 tỷ đồng thu nhập...

Ngân hàng TMCP Bắc Á (BacABank) vừa công bố báo cáo tài chính hợp nhất quý I/2020. Theo đó, quý vừa qua, BacABank đạt lợi nhuận trước thuế hơn 178 tỷ đồng, giảm 27,1% so với cùng kỳ năm ngoái. Lợi nhuận quý I của BacABank giảm 27% Đi sâu hơn, mảng tín dụng đem về cho BacABank 440 tỷ đồng thu nhập...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41

Tiền tuyến Ukraine dưới áp lực từ hậu trường08:41 Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32

Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hạ viện Mỹ thông qua kế hoạch cắt giảm thuế quy mô 'khủng', thúc đẩy kinh tế

Thế giới

14:10:46 26/02/2025

Bảo Thanh tuổi 35: Được chồng chiều hết mực, liên tục tậu nhà đẹp, xế sang

Sao việt

14:08:58 26/02/2025

Xét xử vụ cháy chung cư làm 56 người chết, bị hại đòi bồi thường hơn 78 tỷ

Pháp luật

14:02:40 26/02/2025

Nữ tài xế đậu xe Mercedes 'kì lạ' ở TP Nha Trang

Tin nổi bật

13:58:48 26/02/2025

Phạm Băng Băng: Sự nghiệp tại quốc tế nở rộ, vướng tin đồn bí mật kết hôn

Sao châu á

13:58:47 26/02/2025

1 tháng trước concert Anh Trai Vượt Ngàn Chông Gai Day 3 và 4: Tình trạng pass vé tràn lan, cắt lỗ cũng khó bán

Nhạc việt

13:51:57 26/02/2025

Hiếm hoi Viên Minh xuất hiện cùng Công Phượng tại đám cưới cầu thủ, không xinh đẹp kiểu hotgirl nhưng khí chất chuẩn tiểu thư nhà giàu

Sao thể thao

13:34:30 26/02/2025

Tử vi cung hoàng đạo Xử Nữ năm 2025: Chăm chỉ, kiên trì sẽ phát triển

Trắc nghiệm

12:53:41 26/02/2025

Lisa khoe lưng trần gợi cảm, "khiêu khích cả thế giới"

Nhạc quốc tế

12:05:48 26/02/2025

Cách làm gà chiên mắm đơn giản tại nhà

Ẩm thực

11:45:19 26/02/2025

Muôn chiêu “săn” lãi của ngân hàng

Muôn chiêu “săn” lãi của ngân hàng Tăng gấp 3 lần chi phí dự phòng, SHB vẫn báo lãi quý 2 đạt 743 tỷ, nợ xấu tăng lên 2,4%

Tăng gấp 3 lần chi phí dự phòng, SHB vẫn báo lãi quý 2 đạt 743 tỷ, nợ xấu tăng lên 2,4%

'Nghịch cảnh' Nam Á Bank lãi ròng 700 tỷ nhưng nợ xấu tăng vọt nghìn tỷ

'Nghịch cảnh' Nam Á Bank lãi ròng 700 tỷ nhưng nợ xấu tăng vọt nghìn tỷ Eximbank đặt kế hoạch 2020 lãi trước thuế 2.400 tỷ, xin gia hạn loạt báo cáo

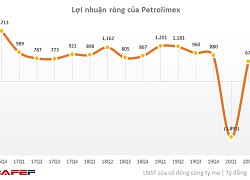

Eximbank đặt kế hoạch 2020 lãi trước thuế 2.400 tỷ, xin gia hạn loạt báo cáo Petrolimex có lãi 677 tỷ sau khi lỗ ròng gần 1.900 tỷ đồng trong quý 1

Petrolimex có lãi 677 tỷ sau khi lỗ ròng gần 1.900 tỷ đồng trong quý 1 Hạn mức trả bảo hiểm tiền gửi tăng lên 125 triệu đồng

Hạn mức trả bảo hiểm tiền gửi tăng lên 125 triệu đồng Ngân hàng tuần qua: EximBank hoãn ĐHCĐ lần 2, chi nhánh BIDV bị cướp hàng trăm triệu

Ngân hàng tuần qua: EximBank hoãn ĐHCĐ lần 2, chi nhánh BIDV bị cướp hàng trăm triệu Petrolimex (PLX), quý II/2020 giá trị dự phòng giảm giá tồn kho giảm tới 1.511 tỷ đồng so với quý I

Petrolimex (PLX), quý II/2020 giá trị dự phòng giảm giá tồn kho giảm tới 1.511 tỷ đồng so với quý I Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30

Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30 Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã

Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã Quyền Linh tiếc nuối khi nữ giáo viên quốc phòng từ chối hẹn hò thợ sửa máy

Quyền Linh tiếc nuối khi nữ giáo viên quốc phòng từ chối hẹn hò thợ sửa máy Song Hye Kyo: Mỹ nhân vạn người mê nhưng 'không ôm nổi trái tim một người'

Song Hye Kyo: Mỹ nhân vạn người mê nhưng 'không ôm nổi trái tim một người' Bài văn tả gà của học sinh lớp 3 bị cô giáo cho 4 điểm và nhận xét cực gắt, dân mạng đọc thử rồi tranh cãi ầm ĩ

Bài văn tả gà của học sinh lớp 3 bị cô giáo cho 4 điểm và nhận xét cực gắt, dân mạng đọc thử rồi tranh cãi ầm ĩ Vụ thi thể người phụ nữ cháy đen trong lô cao su ở Đồng Nai: Nghi do tự tử

Vụ thi thể người phụ nữ cháy đen trong lô cao su ở Đồng Nai: Nghi do tự tử Đại biểu Trần Minh Hiếu là ai mà được dân mạng khen nức nở "thành công nhanh nhất lịch sử VPop"?

Đại biểu Trần Minh Hiếu là ai mà được dân mạng khen nức nở "thành công nhanh nhất lịch sử VPop"? Sao Hoa ngữ 26/2: Triệu Lệ Dĩnh, Dương Mịch và Đường Yên 'đối đầu'

Sao Hoa ngữ 26/2: Triệu Lệ Dĩnh, Dương Mịch và Đường Yên 'đối đầu'

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng

Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng