Thu nhập từ lãi ngoài có thực sự “cứu” được ngân hàng trong “bão dịch”?

Trong bối cảnh tăng trưởng tín dụng những tháng đầu năm khá thấp, nhiều ngân hàng đã tập trung đẩy mạnh nguồn thu từ các loại phí chủ chốt như thẻ, bảo hiểm, phát hành trái phiếu… nhằm đảm bảo doanh thu, lợi nhuận.

Số liệu của Ngân hàng Nhà nước cho hay, tăng trưởng tín dụng của hệ thống ngân hàng đã gặp nhiều khó khăn khi tính đến cuối tháng 6/2020, toàn hệ thống đạt 3,26%. Mức tăng này chưa bằng một nửa so với cùng kỳ năm ngoái và là mức tăng thấp nhất 7 năm qua tính theo giai đoạn nửa năm.

Nguyên nhân được giải thích là do nhiều doanh nghiệp rơi vào trạng thái “ngủ đông”, sức chống chịu yếu ớt khi đại dịch Covid-19 xảy ra khiến hệ thống ngân hàng có tiền nhưng vẫn không thể cho vay.

Mặc dù dịch bệnh được kiểm soát vào đầu tháng 5 đến trung tuần tháng 7 nhưng nhìn chung tình hình doanh nghiệp vẫn chưa có dấu hiệu tăng trưởng khả quan. Đến nay, khi dịch bệnh bùng phát trở lại, hầu hết doanh nghiệp vẫn chưa kịp trở mình lại bắt đầu một đợt khó khăn mới.

Sự khó khăn của doanh nghiệp kéo theo những đánh giá không mấy sáng sủa cho tăng trưởng tín dụng cũng như lợi nhuận của hệ thống ngân hàng, đặc biệt là các ngân hàng thương mại. Tuy nhiên, nhìn vào những con số qua báo cáo tài chính quý II của nhiều ngân hàng, lại thấy những điểm sáng khả quan về lợi nhuận.

Báo cáo của FiinGroup gần đây cho thấy, mặc dù chịu nhiều ảnh hưởng từ đại dịch Covid-19 nhưng nhiều ngân hàng vẫn tăng trưởng lợi nhuận ở mức cao trong quý II như VIB (41%), VPBank (38%), HDBank (40%), Vietinbank (39%), TPBank (30%).

Nguyên nhân của sự tăng trưởng này được giải thích là do dù tín dụng vẫn là nguồn thu chính của các ngân hàng nhưng trong bối cảnh thị trường nhiều biến động hiện nay, nhiều ngân hàng đã chủ động đẩy mạnh các thu nhập phi tín dụng như bancasurrance, bảo lãnh phát hành chứng khoán, đầu tư chứng khoán và trái phiếu,…

Báo cáo tài chính nửa đầu năm 2020 được VPBank công bố cho biết, kết thúc 6 tháng đầu năm, ngân hàng thu về 6.600 tỷ đồng lợi nhuận hợp nhất trước thuế, tương đương 64% kế hoạch năm.

Điểm nhấn mang lại kết quả tốt về doanh thu và hoạt động cho vay nói trên, được VPBank chia sẻ chính là phản ứng linh hoạt và nhanh nhạy của ngân hàng trước những thách thức bất ngờ mới của thị trường.

Ngay khi dịch bệnh Covid-19 bắt đầu bùng phát trong tháng 2/2020, VPBank đã đưa ra những kịch bản kinh doanh mới nhằm tiếp tục đa dạng hóa nguồn thu.

Nhờ đó, nguồn thu lãi thuần từ phí dịch vụ (NFI) của ngân hàng mẹ đã tăng trưởng gần 42% so với nửa đầu năm 2019, đạt hơn 1.400 tỷ đồng.

Video đang HOT

Tỷ trọng đóng góp của NFI trên tổng doanh thu của ngân hàng mẹ đã tăng từ 13% trong 6 tháng đầu năm trước lên 15% cùng kỳ năm nay, góp phần giảm sự phụ thuộc của ngân hàng vào nguồn thu từ lãi.

Một trong các nhà băng có tốc độ tăng lãi thuần dịch vụ mạnh nhất trong quý II phải kể đến là VIB. Lãi thuần từ dịch vụ của VIB tăng gần 50% (bằng 1/3 thu nhập lãi thuần trong khi các ngân hàng khác chỉ trên dưới 10%) nhờ thu nhập từ dịch vụ hoa hồng bảo hiểm tăng 20%, thu dịch vụ thanh toán 70%.

Bên cạnh đó, một số ngân hàng cũng tăng cường đầu tư vào trái phiếu doanh nghiệp để tìm kiếm mức sinh lời tốt hơn, điển hình nhất là TPBank. Tuy nhiên, lãnh đạo TPBank cho biết không đầu tư nhiều vào trái phiếu bất động sản mà tập trung cho các doanh nghiệp ngành thiết yếu, thị trường tiêu dùng nhanh hay các công ty có đủ tài sản đảm bảo, dự án hoàn trả được cả gốc lẫn lãi.

Ngoài ra, một trong những giải pháp quan trọng mà gần như toàn hệ thống ngân hàng áp dụng để cứu lợi nhuận là giảm mạnh chi phí hoạt động thông qua giảm chi cho nhân viên.

Phần lớn ngân hàng đã công bố báo cáo tài chính quý II đều mạnh tay giảm chi phí hoạt động với mức giảm hai chữ số, Vietcombank (-23%), VPBank (-16%), Sacombank (-14%), ACB (-8%)…

Tuỳ mức độ và tuỳ từng vị trí, nhiều nhà băng như BIDV, SHB, HDBank cũng giảm lương thưởng người lao động từ 10-30%, thậm chí nhiều hơn với lãnh đạo.

Theo đánh giá của chuyên gia tài chính ngân hàng, hầu hết các ngân hàng có báo cáo lợi nhuận khả quan đều có mảng kinh doanh tín dụng bán lẻ hoặc tín dụng tiêu dùng khá lớn trong cơ cấu dư nợ tín dụng, đặc biệt một số ngân hàng đã thành công trong phát hành và kinh doanh trái phiếu doanh nghiệp.

Kết quả kinh doanh này cũng được lý giải một phần do nhiều ngân hàng chưa phải trích lập dự phòng rủi ro tín dụng cho các khoản nợ được cơ cấu theo Thông tư 01/2020/TT-NHNN. Khi các khoản nợ cơ cấu lại được hạch toán theo đúng bản chất, lợi nhuận của ngân hàng sẽ bị ảnh hưởng bởi nợ xấu cao dẫn đến tăng trích lập dự phòng.

Bình luận về vấn đề này, TS Cấn Văn Lực cho rằng, không nên nhìn kết quả kinh doanh 6 tháng đầu năm của hệ thống ngân hàng mà vui mừng. Nguyên nhân do hầu hết ngân hàng đều chưa trích lập đủ dự phòng cho cả năm.

Ngoài ra, tác động của dịch Covid-19 đến hệ thống ngân hàng có độ trễ hơn so với doanh nghiệp. Trong khi doanh nghiệp, khách hàng, người dân sẽ chịu khó khăn ngay khi dịch bệnh bùng phát, hệ thống ngân hàng sẽ chịu ảnh hưởng sau đó.

Lợi thế vẫn dành cho ngân hàng

Mặc dù đa phần cổ phiếu ngân hàng đều bị tác động bởi hàng loạt các yếu tố tiêu cực và giảm giá theo thị trường, nhưng lợi nhuận của các ngân hàng vẫn tương đối ổn định.

Ảnh minh họa. Nguồn: internet

Nhiều ngân hàng tăng 20% lãi nửa đầu năm

Gói lãi suất cho vay ưu đãi, tái cơ cấu thời hạn trả nợ, miễn, giảm lãi cho khách hàng; cắt giảm chi phí giao dịch và thanh toán; nợ xấu đòi hỏi tăng trích lập dự phòng... là những yếu tố tác động mạnh đến lợi nhuận các ngân hàng trong năm nay.

Tuy vậy, kết quả kinh doanh sơ bộ 6 tháng đầu năm của ngành ngân hàng vẫn cho thấy bức tranh khả quan hơn nhiều so với các lĩnh vực khác.

Theo báo cáo sớm của FiinGroup, 8 ngân hàng đã đưa ra kết quả kinh doanh ước tính, trong đó có 5 ngân hàng đã thực hiện được trên 50% kế hoạch năm gồm VPBank (58,7%), VIB (55,6%), ACB (52,4%), MBB và SHB (đều khoảng 50%).

Các ngân hàng tăng trưởng lợi nhuận trước thuế trên 20% trong quý II gồm có VIB (41%), HDBank (39,7%), VietinBank (38,9%), TPBank (30,4%) và VPBank (20,6%). Các ngân hàng này hầu hết đều có mảng kinh doanh tín dụng, bán lẻ hoặc tiêu dùng khá lớn trong cơ cấu dư nợ tín dụng. Riêng TPBank là "ngôi sao" trong việc triển khai phát hành trái phiếu doanh nghiệp.

FiinGroup cũng lưu ý, đây là con số kế toán theo quy định hiện hành của Việt Nam. Dư nợ được cơ cấu lại theo Thông tư 01 của Ngân hàng Nhà nước (NHNN) cho phép các nhà băng hạch toán các khoản nợ đủ tiêu chuẩn và không phải trích dự phòng.

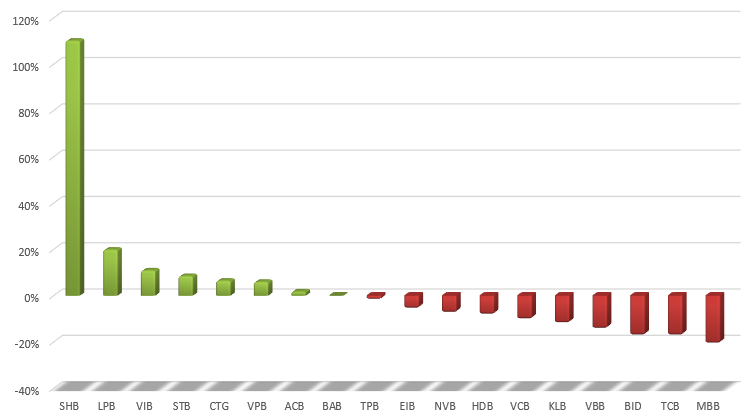

Giá cổ phiếu ngân hàng biến động trong 7 tháng đầu năm.

Theo thông tin từ ngân hàng TPBank, lợi nhuận trước thuế 6 tháng đầu năm của ngân hàng này đạt 2.034 tỷ đồng, tăng 25% so với kết quả đạt được cùng kỳ năm trước.

Được biết, kết quả kinh doanh nửa đầu 2020 của TPBank tiếp tục khả quan bất chấp những khó khăn do dịch Covid-19 là nhờ chiến lược tập trung phát triển ngân hàng số, giúp giảm thiểu lệ thuộc vào tín dụng và tăng được tỷ trọng thu ngoài lãi.

Ngân hàng Quân đội (MBBank) công bố, 6 tháng đầu năm, tín dụng giữ ở mức khá với mức tăng 8,3% so với cuối năm trước. Huy động vốn phù hợp với nhu cầu tín dụng, đồng thời, ngân hàng chú trọng thu hút nguồn vốn giá rẻ, CASA trong quý II/2020 tăng 2% so với quý trước.

Đại diện MB cho biết, dù gặp nhiều khó khăn do dịch Covid-19 nhưng doanh thu trong kỳ vẫn tăng trưởng nhờ tận dụng tốt các cơ hội kinh doanh từ thị trường 2, đẩy mạnh kinh doanh ngoại tệ, trái phiếu, theo đó mảng này đóng góp tới 20% doanh thu của MBBank.

Kết thúc 6 tháng đầu năm, MBBank ghi nhận lợi nhuận trước thuế riêng lẻ 4.539 tỷ đồng, tăng trưởng 5% so với kết quả đạt được cùng kỳ năm trước và hoàn thành trên 50% kế hoạch năm. Lợi nhuận hợp nhất cũng tăng trưởng 5% so với cùng kỳ. Chỉ tiêu sinh lời vẫn thuộc nhóm ngân hàng dẫn đầu với ROE đạt 18,32%, ROA là 1,81%.

Theo thông tin từ lãnh đạo Vietcombank, lợi nhuận 6 tháng dự kiến tương đương mức cùng kỳ năm trước, khoảng 11.300 tỷ đồng. Về chất lượng tín dụng, nợ xấu vẫn đang được kiểm soát tốt, hiện chỉ chiếm 0,82% dư nợ. Được biết, Vietcombank đang thực hiện một loạt các gói hỗ trợ với quy mô lớn giúp doanh nghiệp vượt qua khó khăn.

Còn ngân hàng VietinBank dự kiến 6 tháng đầu năm sẽ đạt khoảng 6.000 tỷ đồng lợi nhuận trước thuế, tăng khoảng 12% so với con số đạt được cùng kỳ năm trước. Hay như ACB, đến cuối tháng 6/2020, ngân hàng có thể đạt tối thiểu 50% kế hoạch lợi nhuận cả năm (7.636 tỷ đồng)

Ngân hàng vẫn có cơ hội bứt phá

Đến hết tháng 6, tăng trưởng tín dụng toàn ngành ở mức 3,26%, bằng một nửa so với năm trước; trong khi mục tiêu năm 2020 là 14%.

Tăng trưởng tín dụng chậm được ghi nhận tại ngân hàng thương mại quốc doanh như VietinBank (1,5%), Vietcombank (3,4%), BIDV (1,3%). Điều này có thể xuất phát từ việc các ngân hàng thận trọng hơn khi giải ngân mới nhằm hạn chế rủi ro tín dụng trong tương lai.

Theo FiinGroup, một số ngân hàng phá vỡ quy tắc, ghi nhận tỷ lệ tăng trưởng tín dụng cao như TPBank 11%, VIB 6%, MB 5% và Techcombank 4,8%. Đây đều là các ngân hàng có mảng bán lẻ hoặc tín dụng tiêu dùng.

Tính đến 20/7, NHNN đã chấp thuận nới room tín dụng lên mức 18 - 22% cho các ngân hàng thương mại (NHTM), bao gồm: Techcombank, VPBank, TPBank, VIB và HDBank.

Việc nới room tín dụng sẽ tạo thêm dư địa để các nhà băng cấp vốn cho doanh nghiệp, thông qua đó vực dậy nền kinh tế sau đại dịch.

Theo Công ty Chứng khoán Vietcombank (VCBS), quan sát kết quả kinh doanh 6 tháng đầu năm của nhóm ngân hàng vừa được NHNN chấp thuận nới room tín dụng cho thấy, đặc điểm chung của nhóm nhà băng này là có tình hình tài chính lành mạnh và khả năng tăng trưởng tín dụng khá tốt.

Theo phân tích của một số chuyên gia tài chính, việc nới room tín dụng cho các NHTM vào thời điểm này sẽ tạo hiệu ứng tích cực. Bởi hiện nay, hoạt động sản xuất kinh doanh đã bắt đầu được ghi nhận hồi phục từ cuối quý II và dự báo sẽ tăng mạnh trong quý III. Từ nay đến cuối năm là thời điểm bắt đầu mùa cao điểm cho vay của các ngân hàng, vì vậy, việc nới room tín dụng sẽ tạo thêm dư địa để các nhà băng cấp vốn cho doanh nghiệp, thông qua đó vực dậy nền kinh tế.

Việc NHNN chấp thuận nới room tín dụng cho hàng loạt NHTM ở thời điểm hiện tại tạo ra cơ sở rất thuận lợi để các tổ chức tín dụng (TCTD) duy trì tốc độ tăng trưởng doanh thu và lợi nhuận trong các tháng còn lại của năm 2020. Các ngân hàng này hầu hết đều có mảng kinh doanh tín dụng bán lẻ hoặc tín dụng tiêu dùng khá lớn trong cơ cấu dư nợ tín dụng.

Phân tích cụ thể ở từng TCTD vừa được NHNN chấp thuận tăng room tín dụng, FiinGroup cho rằng, mặc dù những tác động của dịch Covid-19 đến chất lượng tín dụng và lợi nhuận của các ngân hàng có thể sẽ có độ trễ, một số ngân hàng có khả năng cao sẽ bị ảnh hưởng tiêu cực vào các tháng cuối quý IV/2020, tuy nhiên, nhóm nhà băng vừa được điều chỉnh tăng room trong tháng 7 sẽ có nhiều thuận lợi để tăng trưởng doanh thu và lợi nhuận.

Được biết, nhiều ngân hàng đã lên kế hoạch tăng trưởng tín dụng trên 20%. Thống kê trong năm 2020 có 4 ngân hàng lên kế hoạch tăng trưởng tín dụng từ 20% trở lên nếu được NHNN cho phép gồm MaritimeBank (20%), NamABank (21%), VIB (24%) và OCB (25%). Ngoài ra, nhiều ngân hàng khác cũng đặt mục tiêu tăng trưởng tín dụng khoảng 15 - 16% trong năm nay, có thể kể đến như VietBank, TPBank, SHB hay HDBank.

Nhu cầu vay vốn đang rất thấp  Sức hấp thụ vốn của thị trường đang khá yếu. 6 tháng đầu năm tăng trưởng tín dụng trong nước chỉ 2,45%, trong khi cùng kỳ năm ngoái là 7,33%. Lãi suất giảm nhưng người dân không mặn mà vay vốn vì chưa tìm được kênh tiêu thụ vốn. Dưới tác động của dịch Covid-19, nhiều doanh nghiệp, hộ kinh doanh và cả...

Sức hấp thụ vốn của thị trường đang khá yếu. 6 tháng đầu năm tăng trưởng tín dụng trong nước chỉ 2,45%, trong khi cùng kỳ năm ngoái là 7,33%. Lãi suất giảm nhưng người dân không mặn mà vay vốn vì chưa tìm được kênh tiêu thụ vốn. Dưới tác động của dịch Covid-19, nhiều doanh nghiệp, hộ kinh doanh và cả...

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05

Sự cố chấn động điền kinh: VĐV bị đối thủ vụt gậy vào đầu, nghi vỡ hộp sọ02:05 TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11

TP.HCM: Xôn xao clip nhóm người ngang nhiên chặn xe kiểm tra giấy tờ06:11 Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48

Kế hoạch bắt cóc người đàn ông Trung Quốc, tống tiền 10 tỷ đồng ở TPHCM13:48 Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42

Ông Trump muốn đàm phán lại biên giới Mỹ - Canada07:42 Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38

Trung Quốc gửi thông điệp cứng rắn đến Đài Loan08:38 Tàu dầu va chạm tàu hàng cháy ngùn ngụt, hàng chục người bị thương01:48

Tàu dầu va chạm tàu hàng cháy ngùn ngụt, hàng chục người bị thương01:48 Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32

Ông Trump phát biểu tại quốc hội, một nghị sĩ bị mời ra ngoài09:32 Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03

Hàn Quốc: Hàng chục ngàn người xuống đường sau khi ông Yoon Suk Yeol được thả01:03 Sức khỏe Giáo hoàng Francis thoát cơn nguy kịch08:09

Sức khỏe Giáo hoàng Francis thoát cơn nguy kịch08:09 Rộ tin Tổng thống Nga Putin đề nghị làm trung gian cho hòa đàm Mỹ - Iran09:43

Rộ tin Tổng thống Nga Putin đề nghị làm trung gian cho hòa đàm Mỹ - Iran09:43 Sở Y tế Đắk Lắk điều tra kẹo rau củ Quang Linh quảng cáo, kết quả bất ngờ?03:30

Sở Y tế Đắk Lắk điều tra kẹo rau củ Quang Linh quảng cáo, kết quả bất ngờ?03:30Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Lời nhắn không ngờ nữ hành khách nhận được từ phi công ngay giữa sân bay

Netizen

23:49:58 12/03/2025

'Bắc Bling' của Hoà Minzy chiếm vị trí Top 1 'MV ra mắt ấn tượng nhất toàn cầu'

Nhạc việt

23:42:29 12/03/2025

Công ty Sen Vàng lên tiếng xin lỗi lùm xùm kẹo rau của Thuỳ Tiên

Sao việt

23:34:14 12/03/2025

Cán mốc 225 tỷ doanh thu, 'Nhà Gia Tiên' tung poster đặc biệt chỉ khán giả xem phim rồi mới hiểu

Hậu trường phim

23:25:45 12/03/2025

Bóng tối đang phủ đen sự nghiệp của Kim Soo Hyun và câu chuyện về truyền thông hiện đại

Sao châu á

23:04:38 12/03/2025

7 mẹo luộc thịt trắng đẹp, không bị khô bở, giữ vị ngọt tự nhiên

Ẩm thực

22:48:16 12/03/2025

Fan Jennie "ngửa mặt lên trời": Chuyên trang âm nhạc khó tính nhất thế giới chấm điểm album RUBY cao kỷ lục, nhưng...

Nhạc quốc tế

22:26:36 12/03/2025

Xe máy điện va chạm ô tô, 1 học sinh ở Thanh Hóa tử vong

Tin nổi bật

22:19:43 12/03/2025

Ông Trump mua chiếc xe điện Tesla hơn 2 tỉ để ủng hộ tỉ phú Musk

Thế giới

22:08:40 12/03/2025

Bạn trai Jennifer Garner ra tối hậu thư sau khi Ben Affleck 'vượt quá ranh giới'

Sao âu mỹ

22:02:01 12/03/2025

Dễ thở nhờ lùi lộ trình siết vốn ngắn hạn cho vay dài hạn

Dễ thở nhờ lùi lộ trình siết vốn ngắn hạn cho vay dài hạn Lại tiếp tục tăng nóng trở lại, điệp khúc “le lói rồi vụt tắt” liệu một lần nữa xảy ra với CTP?

Lại tiếp tục tăng nóng trở lại, điệp khúc “le lói rồi vụt tắt” liệu một lần nữa xảy ra với CTP?

Các ngân hàng ồ ạt phát hành trái phiếu

Các ngân hàng ồ ạt phát hành trái phiếu VPBank đột nhiên 'rót vốn' mạnh vào trái phiếu doanh nghiệp, có khả năng dừng cuộc chơi nếu nợ xấu vẫn trên 3%

VPBank đột nhiên 'rót vốn' mạnh vào trái phiếu doanh nghiệp, có khả năng dừng cuộc chơi nếu nợ xấu vẫn trên 3% Chứng khoán Tiên Phong: Tăng vốn lên 1.000 tỷ đồng, kỳ vọng xóa hết lỗ lũy kế năm nay

Chứng khoán Tiên Phong: Tăng vốn lên 1.000 tỷ đồng, kỳ vọng xóa hết lỗ lũy kế năm nay Đại dịch Covid-19: Các ngân hàng sẽ bị ảnh hưởng ra sao?

Đại dịch Covid-19: Các ngân hàng sẽ bị ảnh hưởng ra sao? Lãi suất thời gian tới sẽ thế nào?

Lãi suất thời gian tới sẽ thế nào? VietinBank thực hiện 'mục tiêu kép' 6 tháng đầu năm

VietinBank thực hiện 'mục tiêu kép' 6 tháng đầu năm Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật?

Rộ tin "động trời": Kim Soo Hyun hãm hại Seo Ye Ji, Kim Sae Ron có bằng chứng ghi lại nhiều bí mật?

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý

Nóng: Kim Soo Hyun hứa sẽ cưới Kim Sae Ron, dì cố diễn viên 1 lần kể hết chuyện thao túng tâm lý Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn"

Nghệ sĩ Xuân Hinh: "Tôi giàu, mua mấy căn nhà nhờ làm bầu, nhà tôi sang tên hết vì sợ nay mai lẫn" Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật

Ca sĩ Đàm Vĩnh Hưng phải cắt cụt 4 ngón chân là thật Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che?

Tìm ra nam diễn viên đi cùng Kim Sae Ron trong vụ tai nạn xe, được Kim Soo Hyun chống lưng bao che? Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này?

Cận cảnh nữ tỷ phú MadamPang bật khóc nức nở khi phải gánh nợ gần 300 tỉ đồng, vì sao lại ra nông nỗi này? Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng

Kim Soo Hyun sắp "toang" sự nghiệp: Hủy ghi hình show cực hot, có nguy cơ bị cấm sóng Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình

Sau Lê Phương, thêm 1 sao nữ lên livestream ẩn ý về người diễn giả trân trong tang lễ của Quý Bình Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Drama dồn dập: "Ông hoàng" Châu Kiệt Luân đánh bài thua hơn 3.500 tỷ, phải thế chấp 3 biệt thự và 1 máy bay riêng?

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý

Lê Phương gây hoang mang khi đăng status sau tang lễ Quý Bình, nhiều nghệ sĩ vào bình luận ẩn ý Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Kim Soo Hyun chính thức "phản đòn" livestream bóc phốt: Nghe mà hoang mang tột độ!

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

Công nhân vệ sinh tìm thấy 7 kg vàng trị giá hơn 17 tỷ đồng trong thùng rác sân bay

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên

NÓNG: Lộ ảnh Kim Soo Hyun hôn má Kim Sae Ron và tin nhắn van xin thống khổ gây sốc của cố diễn viên Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này

Dispatch liệt kê 5 "kẻ ác" dồn Kim Sae Ron đến bước đường tự tử, công ty Kim Soo Hyun bị lên án vì hành động này