Thanh khoản ngân hàng đến hẹn lại… căng?

Việc NHNN liên tục bơm ròng tiền vào thị trường, trong khi lãi suất liên ngân hàng tăng trở lại, đã làm dấy lên lo ngại thanh khoản ngân hàng đến hẹn lại căng trong những tháng cuối năm.

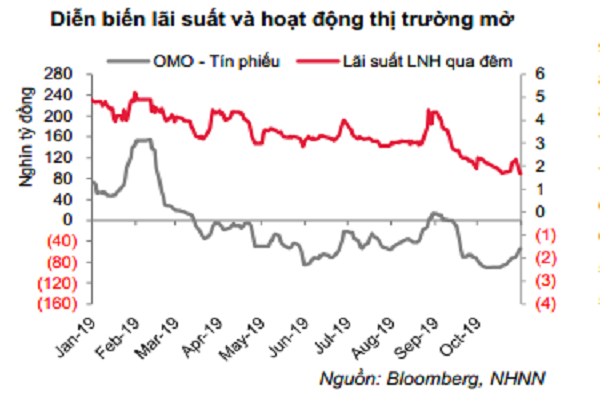

Diễn biến lãi suất liên ngân hàng và hoạt động trên thị trường mở

Liên tục bơm ròng

Trong tháng 10 vừa qua, NHNN đã bơm ròng 18 nghìn tỷ đồng qua thị trường mở, sau khi hút ròng 85 nghìn tỷ đồng trong tháng trước.

Động thái bơm ròng của NHNN vẫn được duy trì trong tuần đầu tháng 11. Cụ thể, trong tuần từ 4-8/11, NHNN chỉ phat hanh mơi 46.000 ty đông tín phiếu ky han 7 ngay, song lương tin phiêu đao han đat 52.000 ty đông. Trên kênh OMO, NHNN không thưc hiên hoat đông phat hanh mơi nào va không co lương đao han nao. Tổng hợp cả hai kênh này, NHNN đã bơm ròng ra thị trường thêm 6.000 tỷ đồng.

Mặc dù NHNN liên tục bơm ròng tiền ra thị trường, song lãi suất liên ngân hàng vẫn tăng khá mạnh. Hiện lai suât liên ngân hang ky han qua đêm đang dừng ở 1,90%/năm; 1 tuân là 2,15%/năm va 2 tuân là 2,45%/năm, cao hơn lần lượt là 0,25%, 0,3% và 0,4% so với thời điểm đầu tháng 10/2019.

Điều đó đã làm dấy lên nỗi lo các ngân hàng thương mại đang gặp khó khăn về thanh khoản khi bước vào mùa cao điểm cuối năm. Nỗi lo càng thêm lớn khi mà mặt bằng lãi suất trên thị trường 1 vẫn tiếp tục neo cao.

Video đang HOT

Ngoại trừ 2 trong 4 NHTM nhà nước lớn giảm lãi suất tiền gửi từ 20- 30 điểm cơ bản, hầu hết lãi suất huy động các ngân hàng đều đi ngang. Thậm chí, một số NHTM có thị phần nhỏ tiếp tục huy động kỳ hạn trên 13 tháng ở mức lãi suất 8,2-8,5%/năm hoặc đẩy mạnh huy động qua chứng chỉ tiền gửi kỳ hạn 24 tháng trở lên với lãi suất 9-10%/năm. Hiện lãi suất huy động vẫn phổ biến trong khoảng 4,1-5,5%/năm với kỳ hạn dưới 6 tháng, 5,3-7,8%/năm với kỳ hạn 6 đến dưới 12 tháng và 6,4-8,1%/năm với kỳ hạn 12, 13 tháng.

“Thanh khoản của các ngân hàng thương mại thường căng hơn trong những tháng cuối năm, bởi trong giai đoạn này, nhu cầu tín dụng thường tăng cao, trong khi hoạt động huy động vốn lại gặp khó khăn, thậm chí nguồn vốn huy động của nhiều ngân hàng còn có thể giảm do người dân rút tiền để chi dùng dịp lễ, Tết; doanh nghiệp cũng rút tiền để chi trả lương thưởng cho nhân viên…”, một chuyên gia ngân hàng cho biết.

Tuy nhiên theo ông, những biểu hiện trên chưa đủ để kết luận thanh khoản của các nhà băng đang gặp khó như nhiều năm trước đây. Bởi dù có tăng so với tời điểm đầu tháng 10, song hiện mặt bằng lãi suất liên ngân hàng vẫn đang ở mức thấp so với thời điểm này của những năm trước.

Cẩn trọng không thừa

Trong khi theo các công ty chứng khoán, mặc dù NHNN bơm ròng 18 nghìn tỷ đồng trong tháng 10, song thanh khoản của hệ thống vẫn ổn định. “Thanh khoản vẫn ổn định trong tháng 10 có 2 nguyên nhân chính: Hoạt động mua ngoại tệ bổ sung dự trữ ngoại hối (tăng cung tiền đồng) và giải ngân vốn đầu tư công chậm (khiến nguồn tiền Kho bạc Nhà nước gửi tại các ngân hàng thương mại cao)”, Công ty chứng khoán KB cho biết.

Trong khi BVSC cũng có chung góc nhìn như vậy khi cho rằng thanh khoản của hệ thống ngân hàng ổn định trong tháng 10 do Việt Nam có cán cân thanh toán thặng dư lớn (xuất siêu, vốn FDI giải ngân tăng, vốn góp mua cô phần tăng).

Thậm chí theo Công ty chứng khoán SSI, NHNN có phần nới lỏng hơn khi chuyển từ hút ròng trong tháng 9 sang bơm ròng vào tháng 10. Còn diễn biến bơm ròng của NHNN trong tháng 11 do nhu cầu gia tăng dự trữ bắt buộc vào đầu tháng khiến thanh khoản bớt dồi dào.

Mặc dù vậy, theo vị chuyên gia ngân hàng trên, cẩn trọng là không thừa, bởi rõ ràng là thanh khoản của hệ thống ngân hàng không còn dồi dào như những tháng trước sau khi NHNN liên tục hút ròng tiền. Thậm chí không loại trừ trường hợp có thể có một số ngân hàng gặp khó khăn cục bộ về thanh khoản do tín dụng tăng rất nhanh trong những tháng đầu năm nay.

Quả vậy báo cáo tài chính 9 tháng của không ít ngân hàng ghi nhận mức tăng trưởng tín dụng rất cao, cao hơn nhiều so với tốc độ tăng của nguồn vốn huy động. Đơn cử như Techcombank, tính đến cuối tháng 9 dư nợ cho vay khách hàng của Techcombank tăng tới 28,4% so với cuối năm 2018, VIB cũng ghi nhận dư nợ cho vay khách hàng tăng 28,17%…

Ngoài ra, kể từ ngày 1 tháng 11, Thông tư số 58/2019/TT-BTC quy định về quản lý và sử dụng tài khoản Kho bạc Nhà nước mở tại NHNN và các NHTM chính thức có hiệu lực. Theo đó, nguồn tiền gửi thanh toán của KBNN sẽ phải kết chuyển về tài khoản tổng tại Sở Giao dịch – NHNN, thay vì nằm tại các ngân hàng thương mại như trước. Điều này cũng sẽ khiến thanh khoản của các ngân hàng sẽ không còn dồi dào như trước.

Hà Anh

Theo Enternews.vn

Mỗi ngày có 3.000 tỷ đồng ngấm qua hệ thống ngân hàng

Lượng tiền đang ngấm qua hệ thống ngân hàng ra thị trường ghi nhận từng bước từ cuối tuần qua đến giữa tuần này.

Lãi suất liên ngân hàng giảm sâu, chi phí vay vốn ngắn hạn giữa các tổ chức tín dụng có điều kiện để giảm bớt.

Cập nhật kết quả đấu thầu trên thị trường mở (OMO), từ cuối tuần qua đến giữa tuần này đã có 4 phiên liên tiếp Ngân hàng Nhà nước hạ quy mô lượng tín phiếu chào thầu để hút tiền về.

Trước đó, nhà điều hành liên tục duy trì quy mô chào thầu 18.000 tỷ đồng tín phiếu/phiên, để trung hòa lượng tiền lớn đưa ra mua ngoại tệ trước đó.

Tuy nhiên, như trên, thị trường đã ghi nhận 4 phiên liên tiếp quy mô chào thầu đã giảm xuống 15.000 tỷ đồng/phiên, giữ nguyên kỳ hạn 7 ngày với lãi suất không đổi 2,25%/năm. Khớp với lượng phát hành quy mô 18.000 tỷ đồng/phiên trước đó đáo hạn, lượng bơm ròng qua mỗi phiên theo đó ở mức 3.000 tỷ đồng.

Với thay đổi trong cân đối lượng này, trong 4 phiên vừa qua (tính đến ngày 23/10), có đều đặn 3.000 tỷ đồng được Ngân hàng Nhà nước bơm ra mỗi phiên. Số dư tín phiếu lưu hành theo đó cũng giảm tương ứng từ 90.000 tỷ đồng trong tuần trước xuống còn 78.000 tỷ đồng.

Trong cân đối những năm gần đây và cho đến hiện nay, mỗi đợt Ngân hàng Nhà nước mua vào lượng lớn ngoại tệ thì đồng thời phát hành tín phiếu để hút bớt tiền về, trung hòa bớt tác động của lượng tiền cung ứng đó. Lượng tiền này từng bước và có quá trình ngấm dần ra thị trường.

Cá biệt, có thời điểm trước lượng ngoại tệ lớn thì Ngân hàng Nhà nước thực hiện mua kỳ hạn để giãn lượng cung VND ra thay vì dồn lại tức thời.

Như Ngân hàng Nhà nước cập nhật gần đây, cũng như thể hiện rõ trên thị trường liên ngân hàng, thanh khoản hệ thống hiện dồi dào và có biểu hiện dư thừa tạm thời.

Lãi suất VND trên thị trường liên ngân hàng vẫn trong xu hướng giảm mạnh từ đầu tháng 10 đến nay. Đến phiên 23/10, lãi suất VND vẫn tiếp tục giảm ở tất cả các kỳ hạn trên thị trường này: qua đêm chỉ còn 1,75%, 1 tuần 1,93%, 2 tuần 2,15% và 1 tháng 2,48%/năm.

Những mức lãi suất VND nói trên tiếp tục thấp hơn lãi suất USD trên cùng thị trường và ở các kỳ hạn qua đêm, 1 và 2 tuần (lãi suất chào bình quân liên ngân hàng USD phiên 23/10 qua đêm 1,97%, 1 tuần 2,1%, 2 tuần 2,21%/năm).

LAM GIANG

Theo bizlive.vn

Chứng khoán sáng 11/11: MBB bị chốt lời sau khi ra tin bán cho khối ngoại  Sau những diễn biến hào hứng đầu phiên, MBB cũng không giữ được đà tăng. Các mã đáng chú ý còn lại chỉ có TCB, HPG, FPT. Cuối giờ sáng, dấu hiệu chốt lời chưa hoàn toàn được khẳng định nhưng cho đến hết phiên sáng nay, lực cung đang át hết các nỗ lực tăng của nhóm dẫn dắt. VHM ( 0,5%),...

Sau những diễn biến hào hứng đầu phiên, MBB cũng không giữ được đà tăng. Các mã đáng chú ý còn lại chỉ có TCB, HPG, FPT. Cuối giờ sáng, dấu hiệu chốt lời chưa hoàn toàn được khẳng định nhưng cho đến hết phiên sáng nay, lực cung đang át hết các nỗ lực tăng của nhóm dẫn dắt. VHM ( 0,5%),...

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24

Cảnh sát đột kích "sào huyệt" tổ chức quốc tế lừa đảo hàng trăm tỷ đồng02:24 Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36

Xe Camry quay đầu giữa giao lộ thì "chạm trán" Lexus giá gần chục tỷ đồng00:36 Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25

Lời khai của chủ tịch hội nông dân xã đột nhập cướp tại nhà lãnh đạo HĐND tỉnh11:25 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01

Khởi tố kẻ 'bắt cá hai tay', đánh gục bạn gái ở quán cà phê khi bị phát hiện21:01 Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22

Lời khai của nghi phạm cướp tiệm vàng ở Lâm Đồng01:22 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xét xử lưu động vụ 'thổi' đất đấu giá 30 tỷ đồng/m2 ở Hà Nội

Pháp luật

00:32:07 22/02/2025

Tai nạn hy hữu, người đàn ông tử vong do lốp ô tô văng trúng

Tin nổi bật

00:25:59 22/02/2025

Georgia từng được đề nghị trở thành "mặt trận thứ 2" chống Nga

Thế giới

00:19:40 22/02/2025

Sáp thơm gây ô nhiễm không khí ngang với động cơ ô tô

Lạ vui

00:13:14 22/02/2025

Hơn 20 năm qua, vợ biết tôi không yêu nhưng vẫn không chấp nhận ly hôn

Góc tâm tình

00:10:12 22/02/2025

HLV Mai Đức Chung trở lại ĐT nữ Việt Nam ở tuổi 75, đứng số 1 thế giới

Sao thể thao

23:58:31 21/02/2025

Với 10 năm nội trợ, xin khẳng định: 5 mẹo này sẽ giúp bạn tiết kiệm cả sức lẫn tiền

Netizen

23:57:01 21/02/2025

6 thói xấu khiến ngôi nhà giống "bãi rác", giàu đến mấy cũng vẫn có cảm giác "rẻ tiền"

Sáng tạo

23:54:57 21/02/2025

Phim của Song Hye Kyo bùng nổ MXH Việt, gây tranh cãi gay gắt vẫn càn quét phòng vé

Hậu trường phim

23:38:49 21/02/2025

Phim Trung Quốc nhồi nhét cảnh quấy rối phụ nữ, bị chỉ trích khắp MXH: Nữ chính 6 lần gặp biến thái gây phẫn nộ

Phim châu á

23:34:06 21/02/2025

Chấm dứt đẩy rủi ro của nhà nước sang doanh nghiệp

Chấm dứt đẩy rủi ro của nhà nước sang doanh nghiệp Sếp lớn FPT sắp bỏ túi hơn 260 tỷ đồng

Sếp lớn FPT sắp bỏ túi hơn 260 tỷ đồng

VDSC: Tháng 11, VN-Index sẽ dao động trong khoảng 1.000 - 1.040 điểm

VDSC: Tháng 11, VN-Index sẽ dao động trong khoảng 1.000 - 1.040 điểm NHNN sẽ cơ cấu lại thời hạn trả nợ cho ngư dân

NHNN sẽ cơ cấu lại thời hạn trả nợ cho ngư dân Ngân hàng sẽ bớt thừa tiền

Ngân hàng sẽ bớt thừa tiền Chứng khoán 4/11: Tiền lan tỏa tốt, VN-Index lên 1.022 điểm

Chứng khoán 4/11: Tiền lan tỏa tốt, VN-Index lên 1.022 điểm Lãi suất trái phiếu Chính phủ rơi xuống đáy 10 năm

Lãi suất trái phiếu Chính phủ rơi xuống đáy 10 năm Cuối năm, lãi suất có nhảy múa?

Cuối năm, lãi suất có nhảy múa? Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê

Bức ảnh thân mật giữa đêm của Xoài Non và Gil Lê Quý Bình yêu vợ hơn tuổi say đắm, nhắn nhủ cùng nhau "qua bao đắng cay, tay vẫn ghì chặt tay"

Quý Bình yêu vợ hơn tuổi say đắm, nhắn nhủ cùng nhau "qua bao đắng cay, tay vẫn ghì chặt tay" Vợ cũ sao Vbiz gây phẫn nộ vì nghi móc mỉa Hoa hậu Khánh Vân, Vũ Cát Tường và vợ "ngồi không cũng dính đạn"

Vợ cũ sao Vbiz gây phẫn nộ vì nghi móc mỉa Hoa hậu Khánh Vân, Vũ Cát Tường và vợ "ngồi không cũng dính đạn" Mẹ Từ Hy Viên lộ bản chất thật, tham đến mức này?

Mẹ Từ Hy Viên lộ bản chất thật, tham đến mức này? Nhan sắc gây sốc của Triệu Vy

Nhan sắc gây sốc của Triệu Vy Đến lượt Park Bom (2NE1) đáp trả Lee Min Ho: "Phía anh ấy yêu cầu tôi làm những điều này..."

Đến lượt Park Bom (2NE1) đáp trả Lee Min Ho: "Phía anh ấy yêu cầu tôi làm những điều này..." Sốc với ngoại hình nặng 100kg của Hoa hậu đáng thương nhất showbiz

Sốc với ngoại hình nặng 100kg của Hoa hậu đáng thương nhất showbiz Sao nam Vbiz gây sốc khi đăng hiện trường tai nạn kinh hoàng: Ô tô lăn nhiều vòng, rơi xuống vực sâu 40m, đội cứu hộ bất lực

Sao nam Vbiz gây sốc khi đăng hiện trường tai nạn kinh hoàng: Ô tô lăn nhiều vòng, rơi xuống vực sâu 40m, đội cứu hộ bất lực Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế?

Taxi đi nhầm đường, nữ sinh nhảy ra khỏi xe vì tưởng mình bị bắt cóc rồi bị đâm tử vong: Tòa tuyên án ra sao với tài xế? 'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối'

'Diễn viên Đình Thế mất ở tuổi 22 mà không kịp nói lời trăng trối' Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra

Thảm cảnh của ác nữ đẹp nhất màn ảnh: Nghèo túng đến nỗi phải nhặt đồ ăn thừa, nhan sắc tụt dốc thê thảm không nhận ra Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ

Vụ thi thể không nguyên vẹn: Lời khai rợn người của gã chồng giết vợ Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện

Chấn động tin em rể đại gia lợi dụng cái chết Từ Hy Viên công khai có con riêng, danh tính "tiểu tam" lộ diện Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn

Trước khi qua đời, Kim Sae Ron lên sân thượng khóc nức nở vì lời xin lỗi muộn màng từ phóng viên Hàn TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo

TP.HCM: Nam thanh niên rơi lầu 4 chung cư trong tình trạng không mặc quần áo Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy

Truy tố người mẫu lai Đinh Nhikolai tàng trữ trái phép chất ma túy Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!"

Vợ 3 kém 29 tuổi nhắc Bảo Chung: "Quãng đời còn lại đừng có ai nữa nhé!" Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân

Một phụ nữ bị bố của người tình thuê côn đồ tạt axit, đánh gãy chân