Sớm hoàn thiện khung khổ pháp lý về xử lý nợ xấu

Dịch bệnh COVID-19 tiếp tục diễn biến phức tạp đã dẫn đến khả năng trả nợ của khách hàng vay suy giảm.

Nợ xấu của các tổ chức tín dụng có khả năng tiếp tục tăng mạnh trong thời gian tới, cản trở sự phát triển của cả nền kinh tế.

Khách hàng giao dịch tại Hội sở chính Vietcombank , Hà Nội. Ảnh minh họa: Trần Việt/TTXVN

Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú thừa nhận, dịch bệnh khiến các chuỗi cung ứng bị đứt gãy, các doanh nghiệp không có dòng tiền, không thể trả nợ, vì vậy nợ xấu nền kinh tế phát sinh là điều tất yếu.

Tại báo cáo kết quả thực hiện Nghị quyết số 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng cũng cho thấy, Ngân hàng Nhà nước đã chỉ đạo các tổ chức tín dụng tích cực áp dụng các chính sách để xử lý nợ xấu; nâng cao chất lượng tài sản, kiểm soát chất lượng tín dụng, hạn chế phát sinh nợ xấu mới bảo đảm phù hợp với diễn biến dịch bệnh. Đến 30/6, tỷ lệ nợ xấu nội bảng của hệ thống là 1,73%, giảm so với thời điểm trước khi triển khai Nghị quyết số 42/2017/QH14.

Tính từ cuối năm 2017 đến ngày 30/6/2021, toàn hệ thống các tổ chức tín dụng đã xử lý được 677.000 tỷ đồng nợ xấu nội bảng. Trong đó, nợ xấu do các ngân hàng tự xử lý là 554.600 tỷ đồng, chiếm 81,92%; nợ xấu bán cho Công ty TNHH một thành viên Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) là 110.300 tỷ đồng, chiếm 16,29%. Nợ xấu bán cho tổ chức, cá nhân khác là 12.100 tỷ đồng, chiếm 1,8%. Tính riêng từ 30/6/2020 đến 30/6/2021, toàn hệ thống các tổ chức tín dụng đã xử lý được 188.700 tỷ đồng nợ xấu nội bảng.

Đến cuối tháng 6/2021, tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn thành nợ xấu tăng 2,8% so với cuối năm 2020 và có số dư 384.960 tỷ đồng, chiếm tỷ lệ 3,66% so với tổng dư nợ cho vay, đầu tư.

Video đang HOT

Nếu tính thêm các khoản nợ được cơ cấu và giữ nguyên nhóm nợ theo Thông tư 01/2020/TT-NHNN của Ngân hàng Nhà nước quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ do ảnh hưởng của dịch COVID-19 có nguy cơ chuyển thành nợ xấu thì tỷ lệ này là 7,21%.

Trong số đó, nhiều ngân hàng ghi nhận nợ xấu tăng trong nửa đầu năm nay đang ở mức khá cao như: Ngân hàng TMCP Công Thương Việt Nam (VietinBank), Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank), Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agibank) ghi nhận mức tăng trưởng nợ xấu lần lượt là 52%, 31,3% và 13,5%…

Do đó, mục tiêu phấn đấu xử lý và kiểm soát tỷ lệ nợ xấu nội bảng của hệ thống các tổ chức tín dụng ở mức dưới 2% trong thời gian tới là thách thức không nhỏ đối với ngành ngân hàng.

Theo Phó Thống đốc Đào Minh Tú, 10 năm qua, việc xử lý nợ xấu rất vất vả và Nghị quyết số 42/2017/QH14 đã hỗ trợ mang lại kết tích cực nhưng do tác động của COVID-19, tốc độ tăng nợ xấu tăng khá nhanh, khiến mục tiêu nợ xấu dưới 3% khó đạt được.

Trước thực tế này, Ngân hàng Nhà nước đã chỉ đạo các ngân hàng tích cực phòng ngừa rủi ro, đẩy mạnh trích lập dự phòng. Ngân hàng đã cho phép các ngân hàng trích lập trong 3 năm mỗi năm tối thiểu 30% nợ cơ cấu lại. Theo Phó Thống đốc Đào Minh Tú, việc dự phòng sẽ phụ thuộc vào tình hình tài chính của các ngân hàng.

Chuyên gia kinh tế Nguyễn Trí Hiếu cũng cho rằng, để kiểm soát rủi ro nợ xấu ngoài việc chủ động trích lập dự phòng rủi ro cho các khoản nợ xấu và tiềm ẩn nợ xấu thì cần theo dõi chặt diễn biến các khoản nợ. Các ngân hàng cũng nên xem xét lập quỹ dự phòng rủi ro đủ lớn để xử lý các khoản nợ xấu trong tương lai.

Tuy nhiên, không phải ngân hàng nào cũng dồi dào nguồn lợi nhuận, do đó, nhiều ngân hàng vẫn gặp khó khăn trong trích lập dự phòng, tỷ lệ bao phủ nợ xấu vẫn ở mức “khiêm tốn”. Cụ thể, có thể kể đến Ngân hàng TMCP Xăng Dầu Petrolimex (PGBank) tỷ lệ bao phủ nợ xấu đến hết tháng 6/2021 mới chỉ đạt 33%, Ngân hàng Bản Việt là 44%…

Để kiểm soát và hạn chế nợ xấu phát sinh, nhiều ý kiến cho rằng, sớm hoàn thiện khung khổ pháp lý về xử lý nợ xấu, tiến tới thành lập thị trường mua bán nợ chuyên nghiệp tại Việt Nam. Ngân hàng Nhà nước cũng đang trình Quốc hội đánh giá tổng kết Nghị quyết số 42/2017/QH14, đề xuất Quốc hội xem xét việc rà soát, nghiên cứu để luật hóa các chính sách quy định tại Nghị quyết số 42/2017/QH14 để tiếp tục triển khai, áp dụng trong xử lý nợ xấu của tổ chức tín dụng theo hướng ban hành một luật riêng quy định về xử lý nợ xấu.

Ngân hàng Nhà nước cho rằng, việc ban hành Luật về xử lý nợ xấu sẽ giúp chính sách xử lý nợ xấu tại Nghị quyết số 42/2017/QH14 được duy trì, giúp tổ chức tín dụng đẩy nhanh việc xử lý nợ xấu. Đồng thời, thu hồi vốn nhanh, khơi thông nguồn vốn cho tổ chức tín dụng hoạt động; đẩy nhanh quá trình tái cơ cấu của tổ chức tín dụng và tránh các nguy cơ tiềm ẩn của nền kinh tế.

Lấy ý kiến về dự thảo quy định bảo lãnh ngân hàng

Ngân hàng Nhà nước Việt Nam đang lấy ý kiến của nhân dân đối với dự thảo Thông tư quy định về bảo lãnh ngân hàng thay thế Thông tư số 07/2015/TT-NHNN ngày 3/10/2012 và Thông tư số 13/2017/TT-NHNN ngày 29/9/2017 sửa đổi, bổ sung một số điều của Thông tư 07/2015/TT-NHNN.

Khách hàng giao dịch tại Hội sở chính Vietcombank, Hà Nội. Ảnh minh họa: Trần Việt/TTXVN

Ngân hàng Nhà nước cho biết, Thông tư 07/2015/TT-NHNN được sửa đổi, bổ sung vào năm 2017 bởi Thông tư 13/2017/TT-NHNN với nội dung sửa đổi, bổ sung chủ yếu liên quan đến bảo lãnh trong bán, cho thuê, mua nhà ở hình thành trong tương lai.

Trong quá trình thực hiện 2 Thông tư trên có phát sinh một số vướng mắc liên quan đến các nội dung về giải thích từ ngữ, thời điểm xác định số dư bảo lãnh, phương thức thực hiện hoạt động bảo lãnh bằng điện tử, bảo lãnh đối với khách hàng là người không cư trú, quy trình phát hành cam kết bảo lãnh cho người mua nhà, cách xác định số dư bảo lãnh đối với chủ đầu tư, quyền và nghĩa vụ của các bên trong bảo lãnh nhà ở hình thành trong tương lai.

Bên cạnh đó là các vướng mắc về mẫu cam kết bảo lãnh, xác định thời hạn của cam kết bảo lãnh, thời hạn thực hiện nghĩa vụ bảo lãnh, hạch toán cho vay bắt buộc, về quy định nội bộ, trách nhiệm của các đơn vị... Do đó, các tổ chức tín dụng kiến nghị cần được tiếp tục nghiên cứu, xử lý.

Vì vậy, để thống nhất với các quy định pháp luật và xử lý các vấn đề thực tế phát sinh nêu trên, việc thay thế Thông tư 07 và Thông tư 13 là hết sức cần thiết. Thông tư 07 và Thông tư 13 hợp nhất có 36 điều. Dự thảo Thông tư thay thế có 37 điều, trong đó kế thừa 20 điều, bổ sung một điều và sửa đổi 16 điều.

Dự thảo bổ sung Điều 9 quy định phương thức thực hiện hoạt động bảo lãnh; trong đó, nêu rõ, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được quyền lựa chọn thực hiện nghiệp vụ bảo lãnh ngân hàng bằng phương tiện điện tử hoặc giao dịch theo phương thức truyền thống bằng văn bản theo thỏa thuận với các bên liên quan và có giá trị như nhau.

Việc thực hiện nghiệp vụ bảo lãnh ngân hàng bằng phương tiện điện tử do các bên tự thỏa thuận, tự chịu trách nhiệm, bảo đảm an ninh, an toàn, bảo vệ thông điệp dữ liệu và bảo mật thông tin phù hợp hướng dẫn của Ngân hàng Nhà nước về quản lý rủi ro và quy định của Luật Giao dịch điện tử và các văn bản có liên quan.

Dự thảo cũng nêu rõ quy định về quản lý ngoại hối trong bảo lãnh. Theo đó, việc phát hành bảo lãnh bằng ngoại tệ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải phù hợp với phạm vi hoạt động ngoại hối trên thị trường trong nước và thị trường quốc tế của từng loại hình tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Khi thực hiện bảo lãnh, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài phải tuân thủ các quy định tại Luật các tổ chức tín dụng và hướng dẫn của Ngân hàng Nhà nước về trường hợp không được cấp tín dụng, hạn chế cấp tín dụng, giới hạn cấp tín dụng.

Ngoài ra, dự thảo cũng đề xuất quy định về bảo lãnh nhà ở hình thành trong tương lai. Theo dự thảo, ngân hàng thương mại được thực hiện bảo lãnh nhà ở hình thành trong tương lai là ngân hàng thương mại, trong giấy phép thành lập và hoạt động hoặc tại văn bản sửa đổi, bổ sung giấy phép thành lập và hoạt động của ngân hàng thương mại có quy định nội dung hoạt động bảo lãnh ngân hàng; không bị cấm thực hiện bảo lãnh nhà ở hình thành trong tương lai trong giai đoạn bị kiểm soát đặc biệt hoặc trong giai đoạn áp dụng can thiệp sớm đối với ngân hàng thương mại theo quy định tại Luật Các tổ chức tín dụng.

Ngân hàng Nhà nước công bố công khai danh sách ngân hàng thương mại được thực hiện bảo lãnh nhà ở hình thành trong tương lai theo từng thời kỳ trên trang thông tin điện tử của Ngân hàng Nhà nước.

Ngân hàng Nhà nước cho biết, các nội dung sửa đổi, bổ sung nhằm giải quyết những khó khăn, vướng mắc trong quá trình triển khai thực hiện thời gian vừa qua và đảm bảo tuân thủ các quy định pháp luật hiện hành có liên quan. Các nội dung tại dự thảo Thông tư được quy định rõ ràng và phù hợp; tránh mâu thuẫn với các nội dung quy định tại các văn bản pháp luật khác về cùng một vấn đề.

Việc ban hành Thông tư thay thế Thông tư 07 và Thông tư 13 giúp hoàn thiện hơn nữa cơ sở pháp lý về bảo lãnh ngân hàng nhằm phản ánh đầy đủ thực tế hoạt động bảo lãnh, tạo điều kiện thuận lợi cho các tổ chức tín dụng, tổ chức, cá nhân có liên quan trong thực hiện hoạt động bảo lãnh ngân hàng an toàn, hiệu quả.

Ngân hàng tiếp tục hạ lãi suất huy động  Khảo sát biểu lãi suất của các ngân hàng trong tuần đầu tháng 9/2021 cho thấy lãi suất huy động tại nhiều ngân hàng tiếp tục có xu hướng điều chỉnh giảm. Khách hàng giao dịch tại hội sở chính Vietcombank, 198 Trần Quang Khải, Hà Nội. Ảnh: Trần Việt/TTXVN. Tại các ngân hàng lớn như Ngân hàng TMCP Đầu tư và Phát...

Khảo sát biểu lãi suất của các ngân hàng trong tuần đầu tháng 9/2021 cho thấy lãi suất huy động tại nhiều ngân hàng tiếp tục có xu hướng điều chỉnh giảm. Khách hàng giao dịch tại hội sở chính Vietcombank, 198 Trần Quang Khải, Hà Nội. Ảnh: Trần Việt/TTXVN. Tại các ngân hàng lớn như Ngân hàng TMCP Đầu tư và Phát...

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56

Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56 Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03

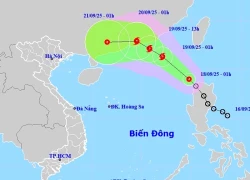

Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03 Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49

Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49 TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59

TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59 Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17

Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17 Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55

Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55 Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43

Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43 An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54

An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54Tiêu điểm

Tin đang nóng

Tin mới nhất

Trích xuất camera truy tìm người bỏ thi thể bé trai vào thùng rác

Áp thấp nhiệt đới tiến vào Biển Đông, sắp mạnh lên thành bão số 8

Bị nhắc không hút thuốc lá, nam khách hàng hành hung nhân viên thu ngân quán cà phê

TikTok thoát nguy cơ bị cấm tại Mỹ sau thỏa thuận phút chót

Phát hiện thi thể nam giới đã phân hủy trong vườn sầu riêng

Xử phạt tài xế ô tô để trẻ em thò đầu ra ngoài qua cửa sổ trời

Hai người tử vong trên ruộng lúa

Xác minh xe bồn vượt đèn đỏ ở TPHCM

Vụ xe tải lao vào chợ chuối: "Khi tôi mở mắt ra, cảnh tượng thật đáng sợ"

Con nhỏ bị cô tát, phụ huynh bức xúc đăng lên mạng khi trường im lặng

4 ngư dân bám thùng xốp trôi dạt nhiều giờ trên biển ở An Giang

Kẻ bịt mặt đột nhập chung cư mini ở Hà Nội, trộm túi xách, sàm sỡ cô gái trong đêm

Có thể bạn quan tâm

Ford Explorer cũ rao giá chưa tới 700 triệu đồng

Ôtô

12:24:58 18/09/2025

Những món ăn vặt giá rẻ hỗ trợ chức năng gan thận

Sức khỏe

12:07:36 18/09/2025

Apple nói gì về việc iOS 26 khiến iPhone cạn pin nhanh?

Thế giới số

12:02:59 18/09/2025

Bắt giữ đối tượng bị truy nã lẩn trốn trên tàu cá ở Côn Đảo

Pháp luật

11:58:46 18/09/2025

"Búp bê dao kéo" Việt Nam mỗi tháng thay 1 gương mặt, học Lisa mặt quần siêu ngắn nhưng... thê thảm

Netizen

11:25:33 18/09/2025

Rõ vết sẹo dài của Kỳ Hân sau tai nạn trên sân pickleball

Sao thể thao

11:22:02 18/09/2025

HOT: Coldplay sẽ biểu diễn tại Trung tâm triển lãm Quốc gia vào tháng 12?

Nhạc quốc tế

11:07:43 18/09/2025

Gà kho chung với thứ này vừa ngon lại lạ miệng bất ngờ

Ẩm thực

11:03:20 18/09/2025

Phương Ly vừa "nâng cấp" vòng 1?

Sao việt

11:00:29 18/09/2025

Rúng động danh tính thi thể trong cốp xe "hoàng tử gen Z showbiz": Nạn nhân mới 15 tuổi, đã mất tích từ 1 năm trước

Sao âu mỹ

10:57:34 18/09/2025

Xây dựng hệ thống lương thực, thực phẩm hiệu quả, linh hoạt

Xây dựng hệ thống lương thực, thực phẩm hiệu quả, linh hoạt 27 tỉnh, thành phố nối lại hoạt động vận tải hành khách liên tỉnh

27 tỉnh, thành phố nối lại hoạt động vận tải hành khách liên tỉnh Dự thảo quy định mới về cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí

Dự thảo quy định mới về cơ cấu lại thời hạn trả nợ, miễn giảm lãi, phí Hỗ trợ người dân, doanh nghiệp trên nhiều lĩnh vực, ngành nghề

Hỗ trợ người dân, doanh nghiệp trên nhiều lĩnh vực, ngành nghề Tháo gỡ những 'nút thắt' trong thực hiện Thông tư 03

Tháo gỡ những 'nút thắt' trong thực hiện Thông tư 03 Nợ xấu: Cần một thị trường mua bán minh bạch

Nợ xấu: Cần một thị trường mua bán minh bạch Cần thời gian cho gói cấp bù lãi suất

Cần thời gian cho gói cấp bù lãi suất Ngân hàng Nhà nước yêu cầu xây dựng các kịch bản ứng phó dịch COVID-19

Ngân hàng Nhà nước yêu cầu xây dựng các kịch bản ứng phó dịch COVID-19 Lãi suất ngân hàng bất ngờ biến động trái chiều

Lãi suất ngân hàng bất ngờ biến động trái chiều Giải pháp để doanh nghiệp cơ cấu lại các khoản nợ vay

Giải pháp để doanh nghiệp cơ cấu lại các khoản nợ vay Điều hành tín dụng an toàn, hướng dòng vốn vào các lĩnh vực sản xuất, lĩnh vực ưu tiên

Điều hành tín dụng an toàn, hướng dòng vốn vào các lĩnh vực sản xuất, lĩnh vực ưu tiên Ngân hàng liệu còn lãi 'khủng'?

Ngân hàng liệu còn lãi 'khủng'? Ngân hàng và nỗi lo rủi ro gia tăng nợ xấu sau đại dịch

Ngân hàng và nỗi lo rủi ro gia tăng nợ xấu sau đại dịch Nhóm cổ phiếu chứng khoán đồng loạt giảm sâu

Nhóm cổ phiếu chứng khoán đồng loạt giảm sâu Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất

Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình

Công an làm rõ vụ nữ nhân viên cửa hàng quần áo bị 'quấy rối' ở Ninh Bình Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính

Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn

Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn Công an Hà Nội thông tin bất ngờ về vụ cháy khiến 4 người trong một gia đình tử vong

Công an Hà Nội thông tin bất ngờ về vụ cháy khiến 4 người trong một gia đình tử vong Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng

Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan

Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan Phát hiện thi thể trẻ sơ sinh bị bỏ trong thùng rác

Phát hiện thi thể trẻ sơ sinh bị bỏ trong thùng rác "Triển Chiêu" sinh ra ở Việt Nam: 3 đời vợ đều toàn mỹ nhân, giờ thành "tỷ phú không tuổi" khét tiếng Cbiz

"Triển Chiêu" sinh ra ở Việt Nam: 3 đời vợ đều toàn mỹ nhân, giờ thành "tỷ phú không tuổi" khét tiếng Cbiz Lời bố nói trong bữa cơm 49 ngày mẹ mất khiến 5 con gái nghẹn lòng

Lời bố nói trong bữa cơm 49 ngày mẹ mất khiến 5 con gái nghẹn lòng Ngự Trù Của Bạo Chúa nhận bão tẩy chay vì hạ thấp cả 1 đất nước, "đã ăn cắp còn thích làm màu"

Ngự Trù Của Bạo Chúa nhận bão tẩy chay vì hạ thấp cả 1 đất nước, "đã ăn cắp còn thích làm màu" Quá lâu mới có phim Trung Quốc không ai chê được câu nào: Nhìn nam chính đã thấy uy tín, đợi tập mới hồi hộp khó tả

Quá lâu mới có phim Trung Quốc không ai chê được câu nào: Nhìn nam chính đã thấy uy tín, đợi tập mới hồi hộp khó tả Tính toán nghỉ hưu sớm để sống an nhàn, ai ngờ tuổi già lại đầy sóng gió

Tính toán nghỉ hưu sớm để sống an nhàn, ai ngờ tuổi già lại đầy sóng gió Kim Huyền: Rời showbiz sang Nhật phụ bếp, nhớ kỷ niệm với Lê Công Tuấn Anh

Kim Huyền: Rời showbiz sang Nhật phụ bếp, nhớ kỷ niệm với Lê Công Tuấn Anh Hoa hậu Việt vừa đăng quang đã nhận rổ gạch đá: Suýt bị tước vương miện, kết hôn với BTV điển trai như tài tử

Hoa hậu Việt vừa đăng quang đã nhận rổ gạch đá: Suýt bị tước vương miện, kết hôn với BTV điển trai như tài tử Cho thuê căn hộ cao cấp, chủ nhà ở TPHCM 'ngã ngửa' khi đến kiểm tra

Cho thuê căn hộ cao cấp, chủ nhà ở TPHCM 'ngã ngửa' khi đến kiểm tra "Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung

"Nữ thần thanh xuân" bị tố hãm hại mỹ nam Vu Mông Lung Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án

Vụ chồng bị phạt tù vì quan hệ với vợ: Tòa không chấp nhận hoãn thi hành án Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù

Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù "Ngọc nữ mới của Vbiz" đẹp điên đảo đến mức netizen "phong thần", lấn lướt cả Minh Hằng - Thiều Bảo Trâm?

"Ngọc nữ mới của Vbiz" đẹp điên đảo đến mức netizen "phong thần", lấn lướt cả Minh Hằng - Thiều Bảo Trâm? Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý

Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột

Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây

Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây Bị so sánh với Mỹ Tâm, Hồ Ngọc Hà đáp ngay 1 câu khỏi cãi!

Bị so sánh với Mỹ Tâm, Hồ Ngọc Hà đáp ngay 1 câu khỏi cãi! Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương

Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn

Cái kết cho cuộc hôn nhân đầy sóng gió của Châu Huệ Mẫn