Ngân hàng số: ‘Có Internet, ở vũ trụ cũng mở được tài khoản’

‘Có internet, sẽ mở được tài khoản, kể cả khi bạn đang ở ngoài không gian vũ trụ’, ông Michael Leung, Giám đốc thông tin và vận hành, China CITIC Bank, International ‘khoe’ tại Hội thảo quốc tế ‘Số hóa ngân hàng – Cơ hội đột phá’ do Viện Chiến lược ngân hàng – Ngân hàng Nhà nước (NHNN) và các đối tác tổ chức ngày 1/11/2018.

Theo ông, China CITIC Bank là ngân hàng đầu tiên triển khai ví điện tử từ 2 năm trước tại Hồng Kông với tham vọng áp dụng mô hình “ngân hàng trong fintech”.

Đi tiên phong bao giờ cũng gặp khó

Ban đầu, cơ quan quản lý Hồng Kông không mấy tin tưởng và coi là mơ hồ đối với việc dịch chuyển tiền từ ngân hàng tới ví điện tử. Nhưng cuối cùng, những sản phẩm do China CITIC Bank tạo ra đã thuyết phục hoàn toàn giới chức ở đặc khu hành chính này.

“Người đi tiên phong bao giờ cũng gặp khó. Khó khăn đầu tiên là thuyết phục cơ quan quản lý”, ông Michael Leung giãi bày.

Phân tích về các phương thức xác thực hiện đại so với truyền thống, ông cho rằng, có nhiều cách xác thực mà không nhất thiết phải đến quầy, không nhất thiết phải bấm hàng loạt dãy số liên hồi khó nhớ.

Dịch vụ thanh toán , chuyển tiền không còn là đất độc diễn của ngân hàng.

Thay vào đó, hàng loạt cách thức mới như: Nhận biết khách hàng điện tử mà không cần gặp trực tiếp (xuyên biên giới, các khu vực ở xa); xác minh ID/hộ chiếu sử dụng IA (trí tuệ nhân tạo, thủ tục tòa án – forensic, OCR v.v.); xác thực sinh trắc học (gương mặt, ngón tay, các đặc tính sống); không cần chữ ký vật lý (chữ ký số, chứng thư số…); không cần bằng chứng về địa chỉ (phương tiện truyền thông xã hội , tự chụp ảnh tại nhà…).

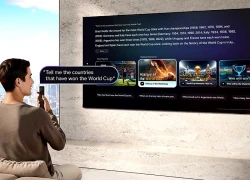

Và chính công nghệ sẽ đưa đến mô hình kinh doanh mới: ngân hàng số (digital banking). Ở đó, khách hàng chẳng cần đến quầy, không giao dịch trực tiếp, không điền đơn.

Trước đó, muốn mở một tài khoản ngân hàng tại China CITIC Bank, khách hàng phải đến tận nơi, mất nửa tiếng, thậm chí 45 phút và xuất trình đủ giấy tờ. Nhưng sau đó, ngân hàng đã đi đầu trong việc mở tài khoản không cần gặp mặt khách hàng vì chỉ cần thông qua điện thoại cầm tay, có thể mở tài khoản từ xa. Khi những ngăn cách vật lý và địa lý được tháo dỡ, chỉ trong 6 tháng, ngân hàng này đã có 10 nghìn khách hàng mới đăng ký dịch vụ.

“Tưởng tượng xem 10 nghìn khách hàng mà xếp hàng ở quầy thì biết khi nào làm xong? Chúng tôi không cần biết khách hàng ở đâu, kể cả ngoài không gian vũ trụ miễn là có kết nối internet. Làm đi!”, ông Michael Leung nói như cổ vũ.

Tuy nhiên, ông Lili Dong Kwon, Giám đốc Oliver Wyman Việt Nam (Tập đoàn tư vấn Oliver Wyman) lại có vẻ cẩn trọng hơn: “Chuyển đổi sang số nhưng đừng quên sản phẩm truyền thống vì có tới 90% nguồn thu vẫn ở đó. Chúng ta đang ở giai đoạn đầu của quá trình digital banking, nên vẫn không được quên yếu tố căn bản: ngân hàng quầy. Các cơ quan quản lý nên tạo điều kiện cho các dòng truyền thống và số phát triển song song để thị trường nhận thấy sự khác biệt”.

Phiên đối thoại đề cập nhiều vấn đề nhưng so với triển vọng hiện thực hóa vẫn còn xa xôi.

Hệ sinh thái vẫn còn như “ma trận”

Trả lời câu hỏi của VietnamFinance: “Hệ sinh thái số của hệ thống ngân hàng Việt Nam đang đứng ở đâu trong thang điểm 10″ và “quan điểm như thế nào trước sự thận trọng của Ngân hàng Nhà nước trong việc cấp phép cho một số loại hình dịch vụ số hóa”, ông Trần Thanh Nam, Tổng giám đốc Moca nói: “Nhìn ở góc độ của người làm thanh toán số, tôi chấm 5,5 điểm về mặt giao dịch thôi”.

Ở vế thứ hai, ông Nam cho rằng, những vướng mắc mà một số đơn vị đang phản ánh, phải thấy là cơ quan quản lý phải nhìn nhận ở nhiều góc độ khác nhau. Họ cũng có lý khi lựa chọn cái gì trước, sau, nhanh hay chậm. “Có những lúc, không phải chỉ có Ngân hàng Nhà nước mà còn các bộ ngành khác. Tôi nghĩ còn vướng mắc thì hãy cùng nhau tháo gỡ, chứ không phải quay lại trách móc Ngân hàng Nhà nước”, ông Nam bênh vực.

Tuy nhiên, yếu tố “quản lý” trong hệ sinh thái số lại chỉ là một vấn đề. Điều thu hút sự quan tâm của hội thảo lần này hơn cả là về dữ liệu nhìn ở các góc độ: sự đồng nhất, tương thích và chia sẻ.

Ông Oliver Wyman nhấn mạnh thêm: “Tôi cũng nhận thấy chất lượng dữ liệu, tính đồng bộ, tích hợp của thông tin chưa ổn và vì vậy, cần phải đầu tư nhiều hơn vào đây. Chuyển đổi số không phải dự án công nghệ thông tin đơn thuần mà là cuộc cách mạng căn bản”.

Ý kiến này cũng nhận được sự đồng tình của ông Lê Nhân Tâm, giám đốc công nghệ IBM Việt Nam: Thực trạng dữ liệu Việt Nam không liên thông, không sạch, không đồng nhất. Vì vậy, phải có hẳn hoi một chiến lược về dữ liệu, quản trị, kết nối và chia sẻ.

Một chuyên gia khác cho rằng, ngoài ra, con đường số hóa ngân hàng còn bị chậm trễ bởi một yếu tố nữa là xác thực bằng phương pháp phi truyền thống còn rất nhiều trở ngại. Ví dụ, khi chưa có chứng minh thư điện tử, vẫn phải xác thực bằng chứng minh thư bằng nhựa (truyền thống). Tuy nhiên, phương pháp này hiện bị làm giả khá nhiều: bóc ảnh, thay đổi yếu tố thông tin trên chứng minh nhân dân mà bằng mắt thường rất khó phát hiện, nhất là đối với sinh viên mới ra trường.

Tuy nhiên, giải pháp kỹ thuật như quay video , lấy vân tay mặc dù tốt hơn phương pháp đối chiếu trực diện chứng minh nhưng để chia sẻ nguồn dữ liệu vân tay như thế nào, hiện nay khá là nan giải.

Video đang HOT

Hiện tại, ngành công an có kho dữ liệu về vân tay, nếu được kết nối giữa mạng ngân hàng với ngành này, chỉ cần gửi mẫu vân tay đến kho, xác thực đúng vân tay thì có thể cho tiến hành giao dịch như các nước đã từng làm.

Tuy nhiên, đã nhiều lần Ngân hàng Nhà nước đề cập vấn đề cho dùng chung kho dữ liệu nhưng đến nay vẫn phải… chờ.

“Mẩu bánh” thị phần mà các công ty fintech giành được trong 2 năm tới. Nguồn: ông Lê Nhân Tâm, giám đốc công nghệ IBM Việt Nam

Qua khảo sát của Ngân hàng Nhà nước vào tháng 4/2018, chúng tôi thấy:

- Về mức độ nghiên cứu, triển khai chiến lược chuyển đổi số, có 59% đã bước đầu triển khai trong thực tế; 35% đang nghiên cứu xây dựng chiến lược; 6% chưa tính đến việc xây dựng chiến lược.

- Thách thức trong phát triển ngân hàng số tại Việt Nam:

Chưa đủ khuôn khổ pháp lý nhằm tạo thuận lợi, thích ứng với bối cảnh số hóa

Rủi ro an ninh mạng phát sinh từ các hành vi gian lận, lừa đảo khách hàng, tấn công mạng.

Tốn nhiều chi phí đầu tư và thời gian chuyển đổi từ mô hình truyền thống sang mô hình số.

Mức độ sẵn sàng hợp tác của đối tác; mức độ hợp tác – cạnh tranh với Fintech.

Nguồn: Ông Phạm Tiến Dũng , Vụ trưởng Vụ Thanh toán, Ngân hàng Nhà nước Việt Nam

Theo Báo Mới

Thúc đẩy sức mạnh cộng hưởng từ ngân hàng - FinTech

Cuộc cách mạng công nghiệp lần thứ tư (CMCN 4.0) đã mang đến những công nghệ tân tiến, đột phá như điện toán đám mây, phân tích dữ liệu lớn, sinh trắc học, trí tuệ nhân tạo, công nghệ chuỗi khối, kết nối vạn vật... và đang làm biến đổi sâu sắc nhiều lĩnh vực kinh doanh, ngành dịch vụ, từ vận tải cho đến lưu trú, từ báo chí, phim ảnh, âm nhạc cho đến dịch vụ ngân hàng - tài chính.

Đứng trước hành vi người tiêu dùng có sự thay đổi rõ rệt và ứng dụng mạnh mẽ công nghệ số trong mọi mặt đời sống kinh tế - xã hội, nhiều ngân hàng truyền thống đã đánh giá lại mô hình kinh doanh cũ, thực hiện chuyển đổi số để xây dựng ngân hàng số thích ứng tốt với bối cảnh mới và phát triển bền vững trong tương lai.

Thanh toán số (digital payments) dường như là ưu tiên và sự lựa chọn tự nhiên trong việc phát triển ngân hàng số, đóng vai trò là cánh cửa chính để ngân hàng giao tiếp, thu thập thông tin khách hàng và là cửa ngõ đưa khách hàng đến với những dịch vụ khác như tiết kiệm, vay vốn, bảo hiểm...

Ông Phạm Tiến Dũng, Vụ trưởng Vụ Thanh toán, Ngân hàng Nhà nước Việt Nam .

Thanh toán số được hiểu là mọi khoản thanh toán, chuyển tiền qua hình thức điện tử như thanh toán trực tuyến, thanh toán di động với các phương tiện phổ biến như ví di động, ví điện tử và thẻ phi tiếp xúc...

CMCN 4.0 ảnh hưởng khá mạnh tới lĩnh vực thanh toán, đặt ra một số thách thức ở các mặt sau:

Thứ nhất, yêu cầu thay đổi mô hình quản trị, kinh doanh ngân hàng nói chung và mô hình, phương thức cung ứng sản phẩm, dịch vụ thanh toán nói riêng.

Yêu cầu này dẫn tới sự chuyển dịch tất yếu từ số hóa đơn giản sang số hóa toàn diện, triệt để hoạt động ngân hàng, không ngừng đổi mới sáng tạo về sản phẩm, dịch vụ, quan hệ đối tác cũng như đầu tư, ứng dụng sâu rộng các công nghệ thành tựu 4.0 vào hoạt động ngân hàng.

Một số sản phẩm, dịch vụ tiện ích, mô hình mới, giải pháp đột phá có thể kể ra như thanh toán di động, ứng dụng ngân hàng di động, ngân hàng số, nhận biết khách hàng điện tử (eKYC), rôbốt giao tiếp, phục vụ khách hàng (chatbot)...

Thứ hai, thách thức trong việc phát triển các kênh phân phối mới, các sản phẩm dịch vụ thanh toán hiện đại, mang tính tích hợp cao khi nhu cầu, hành vi mới của người tiêu dùng ngày càng dựa trên cơ sở tiếp cận nền tảng/mạng lưới và dữ liệu di động buộc các ngân hàng phải điều chỉnh cách thức thiết kế, tiếp thị và phân phối sản phẩm, dịch vụ của mình theo hướng số hóa, cá nhân hóa, tự động, thông minh.

Thứ ba, vấn đề bảo mật thông tin cá nhân và an ninh mạng. Sản phẩm, dịch vụ ngày càng số hóa, người dùng ngày càng sử dụng thiết bị số, kết nối liên tục, đa kênh, đa phương tiện chính là môi trường thuận lợi để tội phạm sử dụng công nghệ cao, tin tặc (hackers), kẻ xấu khai thác các yếu điểm để gian lận, trục lợi từ người dùng và xâm nhập hệ thống.

Dù ngành ngân hàng luôn được đánh giá là một trong những ngành quan tâm đầu tư cho hệ thống CNTT, có năng lực tốt về bảo mật dữ liệu người dùng, đảm bảo an ninh, an toàn cho hệ thống, cho ứng dụng, tuy nhiên, đó vẫn là những thách thức thường trực đối với các ngân hàng, đòi hỏi phải có sự quan tâm đặc biệt và đầu tư nguồn lực lớn cho công tác này.

Thứ tư, trình độ, năng lực, số lượng và chất lượng nguồn nhân lực là vấn đề cốt lõi quyết định sự thành công và phát triển bền vững trước những thay đổi của CMCN 4.0.

Chất lượng nguồn nhân lực nói chung và nhân lực trong lĩnh vực thanh toán nói riêng không chỉ là về trình độ nghiệp vụ ngân hàng và thanh toán, mà còn gắn liền với kỹ năng về lập trình, vận hành công nghệ số, tuân thủ quy trình vận hành, cung ứng sản phẩm, dịch vụ trong môi trường công nghệ, không gian mạng...

Thứ năm, hành lang pháp lý chưa thích ứng, theo kịp với những đổi mới sáng tạo liên tục xuất hiện - một đặc trưng nổi bật của thời kỳ CMCN 4.0, cần bổ sung, hoàn thiện một số quy định pháp lý để đáp ứng tốt hơn cho những mô hình, giải pháp sáng tạo và ứng dụng triệt để công nghệ số vào mọi mặt, mọi khâu của sản phẩm, dịch vụ thanh toán.

Việc ứng dụng công nghệ phân tích dữ liệu lớn, điện toán đám mây... vào hoạt động của các ngân hàng cũng cần quy định đồng bộ, cụ thể về việc quản lý, trao đổi, chia sẻ dữ liệu khách hàng.

Yêu cầu mới về quản lý

Thanh toán trong kỷ nguyên số cũng đặt ra không ít thách thức, yêu cầu mới về khía cạnh quản lý. Đầu tiên là thách thức bảo vệ quyền lợi người tiêu dùng trước nhưng rủi ro tiềm tàng.

Ngân hàng trung ương, cơ quan quản lý các nước đứng trước yêu cầu cần theo dõi sát sao ảnh hưởng toàn hệ thống từ những đổi mới công nghệ trong lĩnh vực thanh toán, đặc biệt là rủi ro, nguy cơ tác động tới quyền lợi người tiêu dùng để có hướng dẫn bổ sung, ban hành quy định quản lý phù hợp.

Thách thức thứ hai là về an ninh mạng, riêng tư dữ liệu người dùng. Sự kết hợp giữa các dịch vụ thanh toán hiện đại và các nhà cung ứng dịch vụ mới tiềm ẩn nhiều nguy cơ rủi ro mới cho thị trường thanh toán, đặc biệt là rủi ro an ninh mạng.

Bởi vậy, Ngân hàng Trung ương, cơ quan quản lý các nước cần bảo vệ người sử dụng dịch vụ thanh toán bằng hệ thống quy phạm pháp luật cụ thể, rõ ràng, đồng bộ về những mặt này, đồng thời xây dựng cơ chế, chính sách giúp nâng cao nhận thức người dùng về sử dụng dịch vụ tài chính, trong đó có cả lợi ích và rủi ro trong tiếp cận, sử dụng thanh toán số.

Cuối cùng, cần cân bằng giữa yêu cầu quản lý với thúc đẩy đổi mới sáng tạo. Ngân hàng trung ương/cơ quan quản lý các nước sẽ phải đối mặt với thách thức lớn trong việc đảm bảo sự hài hòa giữa yêu cầu quản lý với thúc đẩy đổi mới, cạnh tranh, hướng đến xây dựng cơ chế, khuôn khổ quản lý tạo sân chơi bình đẳng cho những thành phần tham gia khác nhau, đảm bảo quản lý phù hợp, tương xứng với mức độ rủi ro phát sinh từ hoạt động, dịch vụ thanh toán đó, nhưng không cản trở sự đổi mới, sáng tạo của các tổ chức cung ứng dịch vụ thanh toán mới trên thị trường.

Các giải pháp hàng đầu

Nhận diện về những cơ hội và thách của CMCN 4.0 tác động đến hoạt động thanh toán trong nền kinh tế, để khai thác và tận dụng những cơ hội của CMCN 4.0 đem lại trong lĩnh vực thanh toán, Ngân hàng Nhà nước Việt Nam (NHNN) đã xác định một số nhóm giải pháp.

Thứ nhất, đẩy nhanh việc tạo lập hành lang pháp lý thuận lợi cho phát triển ngân hàng số, thanh toán số như: Xây dựng Khuôn khổ pháp lý thử nghiệm có kiểm soát (Regulatory Sandbox) cho hoạt động của các công ty FinTech, dịch vụ ngân hàng đại lý (agent banking); nhận biết khách hàng điện tử (e-KYC); tiền điện tử (e-money)...

Thứ hai, xây dựng hạ tầng kỹ thuật có tính tích hợp, tự động hóa cao, đảm bảo an ninh, an toàn phục vụ cho việc cung cấp dịch vụ tài chính - ngân hàng trên nền tảng công nghệ số; kết nối tích hợp để hỗ trợ các ngành kinh tế khác có liên quan như thương mại, giao thông, dịch vụ công...

Thứ ba, đẩy mạnh hợp tác hiệu quả giữa ngân hàng và FinTech nhằm cung ứng dịch vụ ngân hàng - tài chính tiện ích cho khách hàng với chi phí hợp lý, góp phần tích cực phổ cập dịch vụ tài chính ngân hàng tới đông đảo người dân, người dân vùng nông thôn, vùng sâu, vùng xa.

Thách thức song hành với cơ hội

Việc ứng dụng mạnh mẽ công nghệ số trong các ngành dịch vụ thời gian qua, đặc biệt là sự nổi lên của làn sóng FinTech cùng với nhu cầu, hành vi của người tiêu dùng trong kỷ nguyên số có sự thay đổi rõ rệt đã tác động mạnh mẽ đến chiến lược phát triển, mô hình kinh doanh và cách thức cung ứng sản phẩm, dịch vụ của các ngân hàng, tổ chức tài chính trên thế giới và tại Việt Nam.

Các công ty FinTech cần tập trung khai thác những phân khúc khách hàng, thị trường ngách mà ngân hàng còn "bỏ sót".

Các ngân hàng giờ đây đang chứng kiến sự thay đổi, chuyển dịch rõ nét trong môi trường hoạt động với sự xuất hiện của các nhân tố mới về chủ thể tham gia, mô hình kinh doanh/hợp tác, kênh tiếp cận khách hàng và phân phối sản phẩm, dịch vụ...

Cụ thể hơn, đó là sự xuất hiện của các công ty FinTech trong mối quan hệ "hợp tác - cạnh tranh" với các ngân hàng và nhu cầu đổi mới, sáng tạo ngay trong nội bộ ngân hàng thông qua đầu tư hạ tầng CNTT thế hệ mới, ứng dụng công nghệ số theo định hướng phát triển ngân hàng số.

Ở các nước có hệ sinh thái FinTech phát triển (như Hoa Kỳ, Anh, Đức, Úc, Singapore...), sự phát triển của các công ty FinTech đặt ra một số thách thức đối với ngân hàng. Theo đó, các ngân hàng đứng trước áp lực phải thay đổi về mô hình kinh doanh, quản trị điều hành, về cách tiếp cận khách hàng, cung ứng sản phẩm, dịch vụ.

Trước xu hướng "số hóa" đang ngày càng gia tăng, các ngân hàng phải đánh giá lại để có những điều chỉnh phù hợp với xu hướng quản trị thông minh, mô hình ngân hàng di động, ngân hàng không giấy tờ, ngân hàng không chi nhánh, ngân hàng số.

Thêm vào đó, các nhà băng cần phát triển các kênh phân phối mới, các sản phẩm dịch vụ ngân hàng hiện đại, mang tính tích hợp cao, chú trọng tối đa hóa trải nghiệm khách hàng.

Chưa kể, thách thức trong xu hướng giảm dần tầm quan trọng của các chi nhánh ngân hàng trong bối cảnh với xu hướng ứng dụng công nghệ số mạnh mẽ, các chi nhánh ngân hàng có thể sẽ không còn đóng vai trò quan trọng như xưa, thay vào đó sẽ trở nên tinh gọn hơn, tập trung vào dịch vụ tư vấn, phục vụ các giao dịch phức tạp/giá trị lớn và hỗ trợ tăng cường trải nghiệm khách hàng đồng bộ với các kênh số...

Tuy nhiên, bên cạnh những thách thức nói trên, sự xuất hiện của FinTech cũng là động lực thúc đẩy hoạt động ngân hàng số phát triển.

FinTech đem lại cho các ngân hàng cơ hội đổi mới liên tục, tiềm năng tăng trưởng cao ở phân khúc thương mại điện tử/thương mại di động, nâng cao năng lực số trên cơ sở cạnh tranh hay hợp tác và gia tăng khả năng tiếp cận đa kênh xuyên suốt tới lượng khách hàng tiềm năng đông đảo, đặc biệt là nhóm người tiêu dùng kỷ nguyên số và những khách hàng am hiểu công nghệ.

So với các nước trên thế giới và khu vực, lĩnh vực FinTech tại Việt Nam vẫn còn khá non trẻ, các công ty hiện nay mới tập trung chủ yếu vào phân khúc thanh toán.

Trong điều kiện đặc thù của Việt Nam, sự ra đời và phát triển của FinTech sẽ đóng vai trò bổ trợ và là "cánh tay nối dài" của ngân hàng trong cung ứng sản phẩm, dịch vụ nhiều hơn là vai trò đối thủ cạnh tranh trực tiếp với các ngân hàng.

Bởi vậy, sự xuất hiện của các chủ thể mới trong hệ sinh thái thanh toán mang lại cơ hội cho các ngân hàng nhiều hơn thông qua hợp tác ngân hàng - FinTech để khai thác tiềm năng, thế mạnh của nhau, từ đó tạo ra sức mạnh "cộng hưởng", đem lại trải nghiệm, giá trị mới cho người sử dụng, gia tăng giá trị cho xã hội.

Tận dụng những lợi thế của FinTech

Cùng với sự phát triển của gần 100 công ty FinTech hiện đang hoạt động tại Việt Nam, các ngân hàng đã nhận thức rõ những ưu thế và thách thức từ các công ty FinTech. Các ngân hàng có thế mạnh về mạng lưới khách hàng, nguồn nhân lực có kinh nghiệm, bộ máy kiểm soát tuân thủ pháp lý chắc chắn, hạ tầng công nghệ thông tin và thanh toán được đầu tư lớn...

Ngân hàng Nhà nước luôn ủng hộ và thúc đẩy sự hợp tác giữa công ty FinTech và ngân hàng ở Việt Nam, bởi điều này tạo ra sức mạnh "cộng hưởng" cho đôi bên, tạo xung lực phát triển mới cho thị trường dịch vụ ngân hàng.

Trong khi đó, các công ty FinTech có ưu thế về nhanh nhạy nắm bắt, triển khai công nghệ, có mô hình kinh doanh sáng tạo, đột phá, mang đến những trải nghiệm người dùng mới mẻ nhưng lại có yếu điểm là ít kinh nghiệm hoạt động trong lĩnh vực tài chính - ngân hàng, hệ thống kiểm soát tuân thủ nội bộ chưa đủ thời gian kiểm chứng độ vững mạnh, cũng như mạng lưới tiếp cận khách hàng còn nhiều hạn chế...

Chính vì vậy, sự kết hợp giữa hai chủ thể trên sẽ rất có lợi, tạo ra sức mạnh tổng hợp cho thị trường dịch vụ ngân hàng, nâng cao khả năng cạnh tranh và góp phần thúc đẩy phát triển kinh tế, tạo ra những lợi ích cho người sử dụng dịch vụ.

Đối với các ngân hàng, đây chính là thời điểm để nhìn nhận lại chiến lược, mô hình kinh doanh của mình trong bối cảnh mới, cụ thể là phải đẩy mạnh đổi mới mô hình tổ chức mạng lưới, cải tiến quy trình nghiệp vụ, gia tăng tiện ích và trải nghiệm khách hàng trên cơ sở nghiên cứu, ứng dụng các công nghệ mới, giải pháp đột phá như điện toán đám mây, phân tích dữ liệu lớn, trí tuệ nhân tạo, bảo mật sinh trắc học...

Bên cạnh đó, các ngân hàng cũng cần thay đổi tư duy, quan điểm về FinTech, không nên coi là những "đối thủ" cạnh tranh mà cần hướng tới sự hợp tác cùng có lợi.

Trong khi đó, các công ty FinTech cũng cần tập trung khai thác những phân khúc khách hàng, thị trường ngách mà ngân hàng còn "bỏ sót" như tăng cường tiếp cận nhóm khách hàng trẻ tuổi, am hiểu công nghệ, không thích mô hình giao dịch truyền thống qua chi nhánh, quầy giao dịch với nhiều giấy tờ, thủ tục phức tạp; chủ động hướng tới khai thác thị trường vùng nông thôn, vùng sâu, vùng xa nơi hạ tầng dịch vụ ngân hàng chưa vươn tới hoặc phủ kín.

Bên cạnh đó, các đơn vị cũng cần hết sức chú trọng đến vấn đề an ninh, an toàn, bảo mật, tránh để bị lợi dụng cho hoạt động lừa đảo, gian lận, rửa tiền, tài trợ khủng bố, chuyển tiền xuyên biên giới bất hợp pháp...

Đây là những vấn đề có tính thời sự không chỉ ở Việt Nam mà trên toàn thế giới.

Hợp tác tài chính ngân hàng - FinTech là xu hướng chủ đạo trên thế giới, tận dụng FinTech như cánh tay nối dài tới những người dân chưa được tiếp cận dịch vụ ngân hàng, đem lại cho khách hàng nhiều tiện ích, trải nghiệm tốt, hỗ trợ đắc lực cho phổ cập tài chính sâu rộng hơn.

Về phía mình, Ngân hàng Nhà nước luôn ủng hộ và thúc đẩy sự hợp tác giữa công ty FinTech và ngân hàng ở Việt Nam, bởi điều này tạo ra sức mạnh "cộng hưởng" cho đôi bên, tạo xung lực phát triển mới cho thị trường dịch vụ ngân hàng.

Theo Báo Mới

Số hóa ngân hàng - cơ hội đột phá thay đổi mô hình kinh doanh truyền thống  Ngày 1/11, tại Hà Nội, Viện Chiến lược ngân hàng - Ngân hàng Nhà nước (NHNN) và Viện Nhân lực Ngân hàng Tài chính tổ chức Hội thảo Quốc tế thường niên ngành Ngân hàng -Tài chính lần thứ 7 với chủ đề 'Số hóa ngân hàng - Cơ hội đột phá'. Cuộc cách mạng công nghiệp 4.0 (CMCN 4.0) đang khiến các...

Ngày 1/11, tại Hà Nội, Viện Chiến lược ngân hàng - Ngân hàng Nhà nước (NHNN) và Viện Nhân lực Ngân hàng Tài chính tổ chức Hội thảo Quốc tế thường niên ngành Ngân hàng -Tài chính lần thứ 7 với chủ đề 'Số hóa ngân hàng - Cơ hội đột phá'. Cuộc cách mạng công nghiệp 4.0 (CMCN 4.0) đang khiến các...

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14

Hiện trường vụ 3 người trong một nhà bị sát hại ở Đắk Lắk01:14 Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48

Người gốc Việt nổ súng ngăn vụ cướp tiệm vàng ở California01:48 Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08

Chân dung nghi phạm 22 tuổi ám sát đồng minh của Tổng thống Mỹ Donald Trump03:08 Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40

Phó Tổng thống Mỹ khiêng quan tài của nhà hoạt động bị ám sát01:40 Thuý Kiều, Thuý Vân trở thành tân bác sĩ nội trú00:18

Thuý Kiều, Thuý Vân trở thành tân bác sĩ nội trú00:18 Yêu cô gái 1m2, chàng trai Thanh Hóa vượt 1.300km về ở rể và cái kết00:51

Yêu cô gái 1m2, chàng trai Thanh Hóa vượt 1.300km về ở rể và cái kết00:51 Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05

Vụ thảm án ở Đắk Lắk: Bé trai thoát chết nhờ trèo qua tường, trên người nhiều vết dao đâm08:05 Con gái Hoa hậu Thùy Lâm 12 tuổi cao vượt trội, nhan sắc có vượt mặt Lọ Lem?02:59

Con gái Hoa hậu Thùy Lâm 12 tuổi cao vượt trội, nhan sắc có vượt mặt Lọ Lem?02:59 Lindo rời team châu Phi hậu Quang Linh gặp chuyện, nói 1 câu ai cũng xót xa02:57

Lindo rời team châu Phi hậu Quang Linh gặp chuyện, nói 1 câu ai cũng xót xa02:57 Độ Mixi bị 'triệu tập' ngay trong đêm, 'thừa nhận' hành vi sử dụng 'chất cấm'02:27

Độ Mixi bị 'triệu tập' ngay trong đêm, 'thừa nhận' hành vi sử dụng 'chất cấm'02:27 Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33

Bí ẩn "vật thể lạ" trên Google Maps, nghi UFO ở Nam Cực, khiến thế giới sửng sốt02:33Tiêu điểm

Tin đang nóng

Tin mới nhất

Những thách thức trong thương mại hóa 5G ở Việt Nam

Ra mắt nền tảng AI hợp nhất 'Make in Viet Nam'

ShinyHunters và các vụ tấn công mạng đánh cắp dữ liệu gây chấn động

17 cách biến ChatGPT thành trợ lý miễn phí

Bạn đã khai thác hết tiềm năng của dữ liệu bán lẻ?

Samsung ra mắt trợ lý Vision AI tại IFA 2025

Ngân hàng và dịch vụ tài chính dẫn đầu về ứng dụng AI và GenAI

OpenAI ký thỏa thuận điện toán đám mây lịch sử trị giá 300 tỷ USD với Oracle

"Xanh hóa" AI: Nhiệm vụ cấp bách cho Đông Nam Á

Nền tảng du lịch trực tuyến chạy đua ứng phó sự trỗi dậy của tác nhân AI

NVIDIA và ADI bắt tay thúc đẩy kỷ nguyên robot thông minh

Cần Thơ sẽ có Trung tâm UAV - Robot phục vụ nông nghiệp thông minh

Có thể bạn quan tâm

30 "Em xinh" mặc áo dài trình diễn "Việt Nam hơn từng ngày" kết hợp công nghệ 3D

Nhạc việt

22:05:34 14/09/2025

Nam ca sĩ chuẩn bị cưới vợ kém 17 tuổi: Bố một con, từng ly hôn sau 2 tháng kết hôn

Sao việt

22:00:15 14/09/2025

Phía sau 8 lần cưới hỏi của nữ minh tinh mắt tím: Bi kịch, kim cương và những cuộc tình ngang trái

Sao âu mỹ

21:57:57 14/09/2025

Cơ hội nào cho Đặng Thị Hồng thi đấu trở lại?

Sao thể thao

21:54:05 14/09/2025

Số phận của sao nam vừa ngã lầu qua đời đã được tiên đoán từ 5 năm trước?

Sao châu á

21:53:32 14/09/2025

5 loại rau giúp cơ thể sản xuất collagen

Làm đẹp

21:01:32 14/09/2025

Đi chăn trâu, người phụ nũ bị nước lũ cuốn tử vong

Tin nổi bật

21:00:22 14/09/2025

Nữ thiết kế Việt trình diễn BST tại New York Fashion Week 2026

Thời trang

20:36:39 14/09/2025

Bé gái 12 tuổi bị bạn trai quen qua mạng hiếp dâm nhiều lần

Pháp luật

20:32:24 14/09/2025

iPhone 15, iPhone 15 Plus và dòng iPhone 16 Pro chính thức bị 'khai tử'

Đồ 2-tek

20:26:54 14/09/2025

Giáo sư Harvard nhận định: từ bỏ Trung Quốc và sản xuất iPhone tại Mỹ rất khó khăn, nhưng Apple có thể làm được

Giáo sư Harvard nhận định: từ bỏ Trung Quốc và sản xuất iPhone tại Mỹ rất khó khăn, nhưng Apple có thể làm được ‘Hacker mũ trắng’ của Nga giành giải nhất cuộc thi An toàn không gian mạng toàn cầu

‘Hacker mũ trắng’ của Nga giành giải nhất cuộc thi An toàn không gian mạng toàn cầu

Hướng dẫn mở thẻ ATM, tài khoản Online ngay tại nhà

Hướng dẫn mở thẻ ATM, tài khoản Online ngay tại nhà Vietcombank hợp tác cung cấp dịch vụ thanh toán phí, lệ phí tại Quảng Ninh

Vietcombank hợp tác cung cấp dịch vụ thanh toán phí, lệ phí tại Quảng Ninh Grab nhận 200 triệu USD đầu tư của Booking Holdings

Grab nhận 200 triệu USD đầu tư của Booking Holdings Ứng dụng thanh toán điện tử mới sắp ra mắt tại Châu Á

Ứng dụng thanh toán điện tử mới sắp ra mắt tại Châu Á Thanh toán 4.0, bùng nổ ngân hàng số

Thanh toán 4.0, bùng nổ ngân hàng số Phát triển thanh toán điện tử - Xu thế tất yếu!

Phát triển thanh toán điện tử - Xu thế tất yếu! Visa tích hợp công nghệ Hyperledger Fabric cho thanh toán blockchain B2B

Visa tích hợp công nghệ Hyperledger Fabric cho thanh toán blockchain B2B Hacker tấn công website Ngân hàng Hợp tác xã VN, đòi tiền chuộc 100.000 USD

Hacker tấn công website Ngân hàng Hợp tác xã VN, đòi tiền chuộc 100.000 USD Ngân hàng đầu tiên cho phép rút tiền bằng vân tay trên phòng máy ngân hàng tự động

Ngân hàng đầu tiên cho phép rút tiền bằng vân tay trên phòng máy ngân hàng tự động FPT cung cấp giải pháp chuyển đổi số cho ngân hàng lớn nhất Hàn Quốc

FPT cung cấp giải pháp chuyển đổi số cho ngân hàng lớn nhất Hàn Quốc VPBank ra mắt ứng dụng ngân hàng số Yolo tích hợp nhiều tiện ích thiết thực

VPBank ra mắt ứng dụng ngân hàng số Yolo tích hợp nhiều tiện ích thiết thực Đẩy mạnh thanh toán trực tuyến

Đẩy mạnh thanh toán trực tuyến Không biết Speak AI, bảo sao tiếng Anh mãi không khá!

Không biết Speak AI, bảo sao tiếng Anh mãi không khá! Thêm Google Maps, Gemini trở nên hấp dẫn hơn bao giờ hết

Thêm Google Maps, Gemini trở nên hấp dẫn hơn bao giờ hết Google Gemini vượt ChatGPT, trở thành ứng dụng iPhone số 1

Google Gemini vượt ChatGPT, trở thành ứng dụng iPhone số 1 Lượng người sử dụng ChatGPT có thời điểm giảm tới 70%, lý do là gì?

Lượng người sử dụng ChatGPT có thời điểm giảm tới 70%, lý do là gì? "Mỹ nam showbiz" chết không ai kịp đến viếng, giây phút hấp hối còn chẳng thấy mặt vợ con lần cuối

"Mỹ nam showbiz" chết không ai kịp đến viếng, giây phút hấp hối còn chẳng thấy mặt vợ con lần cuối "Toang" thật rồi: Tài tử Đậu Kiêu bị ái nữ trùm sòng bạc đuổi cổ khỏi biệt thự, giờ sống chật vật vì rỗng túi?

"Toang" thật rồi: Tài tử Đậu Kiêu bị ái nữ trùm sòng bạc đuổi cổ khỏi biệt thự, giờ sống chật vật vì rỗng túi? Á hậu Việt bí mật sinh con vừa đỗ ngành Y, bác sĩ Chiêm Quốc Thái có phản ứng gây chú ý

Á hậu Việt bí mật sinh con vừa đỗ ngành Y, bác sĩ Chiêm Quốc Thái có phản ứng gây chú ý Toyota Innova khai tử tại thị trường Việt Nam sau 19 năm có mặt

Toyota Innova khai tử tại thị trường Việt Nam sau 19 năm có mặt Lee Young Ae hé lộ ảnh hiếm quá khứ, "quốc bảo nhan sắc" xứ Hàn đây sao?

Lee Young Ae hé lộ ảnh hiếm quá khứ, "quốc bảo nhan sắc" xứ Hàn đây sao? Bố Quan Hiểu Đồng ra mặt xác nhận con gái cưng "tan vỡ" với Lộc Hàm?

Bố Quan Hiểu Đồng ra mặt xác nhận con gái cưng "tan vỡ" với Lộc Hàm? Tóc Tiên tiếp tục khóc nghẹn trên sóng truyền hình: Chuyện gì đã xảy ra?

Tóc Tiên tiếp tục khóc nghẹn trên sóng truyền hình: Chuyện gì đã xảy ra? Nam kế toán trưởng mua bán trái phép hóa đơn hơn 22 tỷ đồng từ 5 công ty 'ma'

Nam kế toán trưởng mua bán trái phép hóa đơn hơn 22 tỷ đồng từ 5 công ty 'ma' Nguyên nhân khó tin vụ 3 đối tượng xông vào nhà đánh dã man một phụ nữ ở Phú Thọ

Nguyên nhân khó tin vụ 3 đối tượng xông vào nhà đánh dã man một phụ nữ ở Phú Thọ Vụ thảm sát khiến 4 người thương vong: Cậu bé hàng xóm cứu bạn thoát chết

Vụ thảm sát khiến 4 người thương vong: Cậu bé hàng xóm cứu bạn thoát chết Vụ thảm án ở Đắk Lắk: Nghi phạm bị bắt khi đang ngụy trang bằng áo chống nắng

Vụ thảm án ở Đắk Lắk: Nghi phạm bị bắt khi đang ngụy trang bằng áo chống nắng Ngoại lệ của Tăng Chí Vỹ: Hại đời bao nhiêu mỹ nữ nhưng lại hết lòng hết dạ vì người này

Ngoại lệ của Tăng Chí Vỹ: Hại đời bao nhiêu mỹ nữ nhưng lại hết lòng hết dạ vì người này Mưa Đỏ tinh tế đến phát điên rồi: Tới pháo sáng cũng là một bầu trời ẩn ý, xem xong ngẫm cả đêm mới hiểu

Mưa Đỏ tinh tế đến phát điên rồi: Tới pháo sáng cũng là một bầu trời ẩn ý, xem xong ngẫm cả đêm mới hiểu Đúng 20h hôm nay, ngày 13/9/2025, 3 con giáp hưởng trọn Phúc Lộc, tiền tài tăng vọt, công danh sự nghiệp thăng hạng không ngừng

Đúng 20h hôm nay, ngày 13/9/2025, 3 con giáp hưởng trọn Phúc Lộc, tiền tài tăng vọt, công danh sự nghiệp thăng hạng không ngừng Khởi tố, bắt tạm giam nguyên bí thư, chủ tịch TP Thanh Hóa và loạt cán bộ

Khởi tố, bắt tạm giam nguyên bí thư, chủ tịch TP Thanh Hóa và loạt cán bộ Yêu cô chủ quán phở kiếm tiền giỏi, tôi sụp đổ khi biết quá khứ chấn động

Yêu cô chủ quán phở kiếm tiền giỏi, tôi sụp đổ khi biết quá khứ chấn động Diễn viên 41 tuổi vừa cầu hôn bạn gái bác sĩ kém 16 tuổi: Từng hủy hôn nữ nghệ sĩ nổi tiếng, siêu giàu

Diễn viên 41 tuổi vừa cầu hôn bạn gái bác sĩ kém 16 tuổi: Từng hủy hôn nữ nghệ sĩ nổi tiếng, siêu giàu