Ngân hàng hướng tới nhu cầu an cư của người dân

Tín dụng đổ vào lĩnh vực bất động sản đang dẫn đầu đà tăng trưởng.

Tuy nhiên, xu hướng mới là các ngân hàng đang tích cực tìm cách đáp ứng nhu cầu cho các dự án xây nhà ở phục vụ nhu cầu an cư lạc nghiệp của người dân, thông qua những mô hình cho vay có lựa chọn, và tăng cường kiểm soát rủi ro.

Hướng tới nhu cầu ở thực

Theo số liệu cập nhật từ báo cáo của Ngân hàng Nhà nước gửi tới các đại biểu quốc hội, đến tháng 8/2019 tín dụng đối với lĩnh vực bất động sản (bao gồm cả mục đích kinh doanh và mục đích tự sử dụng) tăng trưởng tốt ở mức 14,58% so với cuối năm 2018 và chiếm 19,14% tổng dư nợ nền kinh tế…

Trong đó, tín dụng cho mục đích tự sử dụng như khách hàng cá nhân vay mua nhà, vay vốn để tự sửa chữa nhà … chiếm 68.3%. Điều này cho thấy nhu cầu nhà ở thực của người dân khá cao.

Theo ông Nguyễn Quốc Hùng, Vụ trưởng Vụ Tín dụng các ngành kinh tế (Ngân hàng Nhà nước), bất động sản là lĩnh vực tiềm ẩn rủi ro lớn, nhưng không có nghĩa ngân hàng phải hạn chế cho vay.

Việc hạn chế rủi ro của ngân hàng bằng cách lựa chọn dự án hiệu quả, chọn chủ đầu tư đủ năng lực mới xem xét giải ngân vốn.

Chuyên gia này cho biết: “Tín dụng vào bất động sản có 2 loại, gồm: vốn trực tiếp cho vay kinh doanh bất động sản và vốn cho người dân vay tiêu dùng với mục đích mua bất động sản như căn hộ chung cư để ở.

Trong đó, các chủ trương chính sách của Ngân hàng Nhà nước hướng tới giảm loại hình cho vay trực tiếp kinh doanh bất động sản và tăng trưởng vào loại hình còn lại, nhằm mục tiêu, tín dụng hướng đến tiêu dùng các sản phẩm bất động sản”.

Quy định của Ngân hàng Nhà nước nhằm hướng dòng tín dụng vào hình thức cho người dân vay tiêu dùng của lĩnh vực bất động sản.

Điều kiện tín dụng vào phân khúc 1-3 tỷ đồng/căn hộ nhằm tạo điều kiện để chủ đầu tư xây dựng nhà ở xã hội, nhà ở thương mại giá rẻ.

Đây là loại sản phẩm trên thị trường đang thiếu và góp phần thúc đẩy chủ đầu tư cung cấp mặt hàng này.

Video đang HOT

Ngoài ra còn tạo điều kiện để người dân có thể vay tiền ngân hàng mua căn hộ phục vụ cuộc sống.

Không nên đánh đồng tín dụng bất động sản với rủi ro

Theo giới chuyên môn, không nên đánh đồng rủi ro tín dụng bất động sản.

“Rủi ro cho vay kinh doanh bất động sản có thể cao, nhưng ngược lại cho vay mua nhà để ở lại rất thấp. Do vậy, không nên hà khắc quá đối với tín dụng bất động sản. Mà nên kiểm soát tổng tín dụng nói chung.

Vì nếu quản lý tín dụng bất động sản tốt còn hiệu quả hơn nhiều so với cho vay lĩnh vực khác”, Tiến sĩ Lê Xuân Nghĩa nhận xét.

Thực tế đã chứng minh có các ngân hàng có dư nợ cho vay mua nhà ở khá cao, nhưng nợ xấu lại thấp do mô hình quản trị rủi ro tốt và tập trung vào đúng phân khúc cho vay mua nhà để ở.

Techcombank là điển hình cho mô hình này khi dư nợ cho vay khách hàng cá nhân chiếm 48,3% tổng dư nợ.

Cho vay mua nhà chiếm 82% danh mục cho vay cá nhân, với 90% trong số này là cho vay khách hàng thu nhập cao và khá, cùng với chất lượng nợ liên tục được cải thiện, giúp cho nợ xấu của nhóm này chỉ ở mức rất thấp 0,7%.

Tăng trưởng cho vay đóng góp đáng kể vào lợi nhuận 9 tháng đầu năm 2019, đạt 8.860 tỷ đồng, hoàn thành 75% kế hoạch năm, trong khi nợ xấu toàn hàng giữ ở mức 1,8%.

Hay như tại ACB, dư nợ cho vay mua nhà tiếp tục tăng nhưng nợ xấu hiện tại chỉ 0,7%.

Tại cuộc gặp gỡ mới nhất với các nhà phân tích về kết quả kinh doanh Quý III/2019, lãnh đạo Techcombank khẳng định sự tự tin vào mô hình cho vay khác biệt:

Chỉ cho vay đối với những người có nhu cầu vay mua nhà để ở, và nói “Không” với kinh doanh bất động sản.

Điều đáng nói ở đây, là ngân hàng cho vay theo chuỗi, hay nói cách khác là cho vay theo hệ sinh thái từ chủ dự án đến các nhà thầu xây dựng, hệ thống phân phối và những người vay mua nhà để ở.

Với mô hình cho vay này, rủi ro trong hoạt động cho vay bất động sản được phân bổ cho các cấu phần trong toàn bộ chuỗi giá trị, song đều có một dữ liệu liên thông minh bạch do ngân hàng quản lý.

“Thời gian tới, ngân hàng sẽ tiếp tục tập trung phục vụ tín dụng đối với khách hàng cá nhân có nhu cầu vay mua nhà, mua xe nhằm phục vụ nhu cầu cuộc sống.

Đây là phân khúc khách hàng có nguồn thu nhập ổn định và có tài sản đảm bảo cho khoản vay.

Ngân hàng không phục vụ nhu cầu vay mua nhà để mua đi bán lại trên thị trường, cũng như các khoản tiêu dùng cá nhân có tính chất ngắn hạn”, lãnh đạo Techcombank chia sẻ thêm.

Chiến lược của Techcombank cũng đang đồng hành cùng chủ trương của Ngân hàng Nhà nước vốn khuyến khích cho vay mua nhà theo chuỗi, vừa an toàn vừa đảm bảo hiệu quả.

Bởi tất cả các khâu giao dịch đều đi qua ngân hàng nên ngân hàng kiểm soát dòng tiền ra vào của khách hàng, đảm bảo khả năng trả nợ.

Các chuyên gia đánh giá, mô hình cho vay theo chu trình khép kín giữa ngân hàng – chủ đầu tư – nhà thầu xây dựng – người mua nhà nếu được phối hợp đồng bộ sẽ phát huy hiệu quả, giúp người tiêu dùng tiếp cận nguồn vốn bền vững từ ngân hàng và đẩy lùi tín dụng đen.

Quế Chi

Theo Giaoduc.ney.vn

Techcombank phát hành 3,5 triệu cổ phiếu ESOP, không bị hạn chế chuyển nhượng

Một điểm đáng chú ý, số cổ phiếu bán cho người lao động lần này không bị hạn chế chuyển nhượng.

Ảnh minh họa.

Hội đồng Quản trị Ngân hàng TMCP Kỹ Thương Việt Nam - Techcombank (mã TCB) vừa có Nghị quyết về việc triển khai phương án tăng vốn điều lệ năm 2019.

Theo đó, ngân hàng dự kiến sẽ phát hành hơn 3,5 triệu cổ phiếu (tương đương 0,1% số lượng cổ phiếu đang lưu hành) cho người lao động.

Trong đó, 325.000 cổ phiếu dành cho cán bộ nhân viên/người lao động nước ngoài và 3,22 triệu cổ phiếu dành cho cán bộ nhân viên/người lao động Việt Nam.

Giá bán là 10.000 đồng/cổ phiếu. Một điểm đáng chú ý, số cổ phiếu bán cho người lao động lần này không bị hạn chế chuyển nhượng.

Thời gian thực hiện trong năm 2019, sau khi được Ủy ban Chứng khoán Nhà nước phê duyệt và đảm bảo phù hợp theo quy định của pháp luật.

Hiện giá cổ phiếu TCB đang được giao dịch quanh ngưỡng 21.900 đồng/cổ phiếu, cao gấp hơn 2 lần so với mức giá bán cho nhân viên.

Kết thúc 6 tháng đầu năm 2019, Techcombank báo lợi nhuận trước thuế 5,7 nghìn tỷ đồng, doanh thu đạt 9,1 nghìn tỷ đồng, tăng trưởng tương ứng 32% và 19% so với cùng kỳ năm trước.

Tổng tài sản tăng 12% trong 6 tháng đầu năm, đạt 360,7 nghìn tỷ đồng với tăng trưởng tín dụng cũng ở mức 12%. Tiền gửi khách hàng tăng 9,4% với tỷ lệ tiền gửi không kỳ hạn và ký quỹ (CASA) trên tổng huy động đạt mức 30,4% tại thời điểm cuối quý 2.

TRẦN THÚY

Theo bizlive.vn

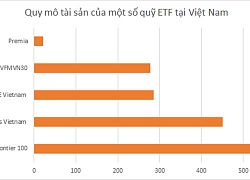

VFM huy động vốn 2 quỹ ETF cho cổ phiếu gần hết room và ngành tài chính  VFM dự kiến sẽ phát hành 2 chứng chỉ quỹ mới bao gồm VN-Diamond Index và VN-Finance. VN-Diamond Index tập trung vào các cổ phiếu room ngoại hơn 90%. VN-Finance sẽ tập trung vào các cổ phiếu ngành tài chính như chứng khoán, ngân hàng, bảo hiểm. Theo tìm hiểu của Người Đồng Hành, CTCP Quản lý Quỹ Đầu tư Việt Nam (VFM)...

VFM dự kiến sẽ phát hành 2 chứng chỉ quỹ mới bao gồm VN-Diamond Index và VN-Finance. VN-Diamond Index tập trung vào các cổ phiếu room ngoại hơn 90%. VN-Finance sẽ tập trung vào các cổ phiếu ngành tài chính như chứng khoán, ngân hàng, bảo hiểm. Theo tìm hiểu của Người Đồng Hành, CTCP Quản lý Quỹ Đầu tư Việt Nam (VFM)...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15

Cơ quan điều tra Hàn Quốc huy động 1.000 người bắt ông Yoon Suk Yeol08:15 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48

Israel tấn công Yemen, tuyên bố sẽ truy lùng các thủ lĩnh Houthi17:48 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54

Nghi can phóng hỏa bị bắt tại khu vực cháy rừng Los Angeles06:54 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10

Nga phản pháo lệnh cấm vận nặng nề nhất của Mỹ08:10 Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51

Khu nhà giàu California hoang tàn sau thảm họa cháy rừng10:51 Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49

Lợi dụng cháy rừng ở California để đóng giả lính cứu hỏa hòng trộm cắp06:49 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Trời lạnh và khô, chị em nên mua thêm loại nguyên liệu này về nấu 3 món ngon vừa giàu collagen giúp da mịn đẹp mà giá rất rẻ

Ẩm thực

06:16:16 18/01/2025

Màn ảnh Hàn lại có siêu phẩm lãng mạn: Nữ thần công sở đẹp mê đắm, đỉnh cao nhan sắc chính là đây!

Phim châu á

06:03:06 18/01/2025

Một nam rapper Việt sở hữu bản hit khiến trưởng nhóm đại mỹ nhân mê tít, "bông hồng lai" Kpop cũng không ngoại lệ

Nhạc việt

06:00:56 18/01/2025

Phim Việt giờ vàng chưa chiếu đã hot rần rần: Remake từ bom tấn Trung, nữ chính xinh hơn cả bản gốc

Phim việt

06:00:18 18/01/2025

"Tình cũ" Kim Tae Hee khuynh đảo màn ảnh suốt 6 năm giờ danh tiếng tụt dốc, diễn đỉnh nhưng đóng phim nào cũng "xịt"

Hậu trường phim

05:59:44 18/01/2025

5 bí quyết phòng ngừa bệnh loét dạ dày tá tràng

Sức khỏe

05:24:01 18/01/2025

Solskjaer trở lại ghế nóng, chuẩn bị đối đầu Mourinho

Sao thể thao

00:59:51 18/01/2025

Dọn nhà, cặp đôi vứt nhầm gần 800 triệu đồng tiền mặt vào thùng rác

Lạ vui

00:59:26 18/01/2025

Động thái không ngờ của Triệu Vy giữa ồn ào dính vào đường dây buôn người sang Myanmar

Sao châu á

23:40:07 17/01/2025

Taylor Swift rơi vào vòng xoáy kiện tụng quấy rối tình dục

Sao âu mỹ

23:37:06 17/01/2025

“Thay máu” cổ đông, GTNFoods chưa tính bầu nhân sự HĐQT mới, muốn rút chân khỏi Vinatea

“Thay máu” cổ đông, GTNFoods chưa tính bầu nhân sự HĐQT mới, muốn rút chân khỏi Vinatea Bitcoin đảo chiều, tự tin hướng đến 10.000 USD?

Bitcoin đảo chiều, tự tin hướng đến 10.000 USD?

HDBank muốn mua vào tối đa 5% vốn làm cổ phiếu quỹ

HDBank muốn mua vào tối đa 5% vốn làm cổ phiếu quỹ Thị trường phân hóa mạnh, VN-Index gặp khó trước ngưỡng 980 điểm

Thị trường phân hóa mạnh, VN-Index gặp khó trước ngưỡng 980 điểm Giá vàng hôm nay 15/8: Giá vàng bất ngờ quay đầu đua tăng giá với đồng USD

Giá vàng hôm nay 15/8: Giá vàng bất ngờ quay đầu đua tăng giá với đồng USD Giá vàng tăng phi mã, người dân có nên mua "lướt sóng"?

Giá vàng tăng phi mã, người dân có nên mua "lướt sóng"? Sắc đỏ bao trùm thị trường, VN-Index lùi về sát mốc 970 điểm

Sắc đỏ bao trùm thị trường, VN-Index lùi về sát mốc 970 điểm Chứng khoán ngày 12/8: Giằng co và rung lắc mạnh

Chứng khoán ngày 12/8: Giằng co và rung lắc mạnh Nhà báo dùng điện thoại quay clip xe múc đất đá rồi "gợi ý quà Tết"

Nhà báo dùng điện thoại quay clip xe múc đất đá rồi "gợi ý quà Tết" Điều tra vụ 4 người trong một gia đình tử vong ở Hà Nội

Điều tra vụ 4 người trong một gia đình tử vong ở Hà Nội

Vụ gần 47 tỷ đồng gửi Sacombank "bốc hơi": Tạm dừng phiên tòa

Vụ gần 47 tỷ đồng gửi Sacombank "bốc hơi": Tạm dừng phiên tòa Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ

Nóng: Sao nam 10X bị lừa bán sang biên giới Thái Lan được giải cứu thành công, nhìn ngón tay cái ai cũng thấy khiếp sợ Cành đào huyền có giá "ngã ngửa", chính chủ đăng ảnh lập tức có người trả gấp 10 lần giá mua!

Cành đào huyền có giá "ngã ngửa", chính chủ đăng ảnh lập tức có người trả gấp 10 lần giá mua!

Tiếp viên hàng không xinh đẹp bỏ việc về quê nuôi lợn nhận cái kết bất ngờ

Tiếp viên hàng không xinh đẹp bỏ việc về quê nuôi lợn nhận cái kết bất ngờ Sốc: Triệu Vy là chủ mưu đứng sau đường dây buôn người sang Thái Lan - Myanmar?

Sốc: Triệu Vy là chủ mưu đứng sau đường dây buôn người sang Thái Lan - Myanmar? Soi ảnh cận nhan sắc của mẹ Phương Nhi, hóa ra Á hậu được thừa hưởng visual "đỉnh nóc" từ đây!

Soi ảnh cận nhan sắc của mẹ Phương Nhi, hóa ra Á hậu được thừa hưởng visual "đỉnh nóc" từ đây! Con gái riêng chồng cũ Vũ Thu Phương nói về việc bị bạo hành: "Không lý do gì tôi phải dựng chuyện hạ bệ ai"

Con gái riêng chồng cũ Vũ Thu Phương nói về việc bị bạo hành: "Không lý do gì tôi phải dựng chuyện hạ bệ ai" Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi

Hé lộ phần quà cô dâu hào môn Phương Nhi tặng khách mời trong lễ ăn hỏi Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau

Người đàn ông chém gục vợ cũ giữa đường rồi tự sát ở Cà Mau

Á hậu Phương Nhi phản ứng thế nào sau 1 ngày tổ chức đám hỏi với thiếu gia Vingroup?

Á hậu Phương Nhi phản ứng thế nào sau 1 ngày tổ chức đám hỏi với thiếu gia Vingroup? Thiếu gia Vingroup - Chồng Á hậu Phương Nhi: Tổng tài 2K hiếm hoi lộ mặt, zoom cận góc nghiêng ngày đi hỏi vợ khiến nhiều người trầm trồ

Thiếu gia Vingroup - Chồng Á hậu Phương Nhi: Tổng tài 2K hiếm hoi lộ mặt, zoom cận góc nghiêng ngày đi hỏi vợ khiến nhiều người trầm trồ Chuyện gì đã xảy ra với Á hậu Phương Nhi và Hoa hậu Lương Thùy Linh?

Chuyện gì đã xảy ra với Á hậu Phương Nhi và Hoa hậu Lương Thùy Linh? Vụ gần 1.600 con lợn bị thiêu sống: "Tôi mất bình tĩnh quên cúp điện"

Vụ gần 1.600 con lợn bị thiêu sống: "Tôi mất bình tĩnh quên cúp điện"