Lãi suất trong ngắn hạn sẽ duy trì ở mức cao

Theo bộ phận phân tích của Công ty Chứng khoán Sài Gòn (SSI), lãi suất trên thị trường liên ngân hàng sau khi tăng mạnh vào cuối tháng 10 đã duy trì mặt ở bằng cao trong suốt tháng 11 và trong ngắn hạn mặt bằng lãi suất sẽ duy trì ở mức cao.

Lãi suất huy động trên thị trường 1 kỳ hạn 6-9 tháng. Ảnh: TM

Trong Báo cáo thị trường tài chính tiền tệ Việt Nam tháng 11, các chuyên gia phân tích của SSI đã thống kê một số sự kiện quốc tế quan trọng đã hỗ trợ cho sự ổn định của thị trường tiền tệ toàn cầu.

Ở thị trường trong nước, lãi suất VND trên thị trường liên ngân hàng sau khi tăng mạnh vào cuối tháng 10 đã duy trì mặt bằng cao trong suốt tháng 11.

Kỳ hạn qua đêm dao động trong vùng 4,7-4,9%/năm, có lúc đạt tới 4,96%/năm là mức đỉnh trong vòng 5 năm gần đây; kỳ hạn 3 tháng đã vượt và duy trì ở mức trên 5%/năm trong suốt cả tháng.

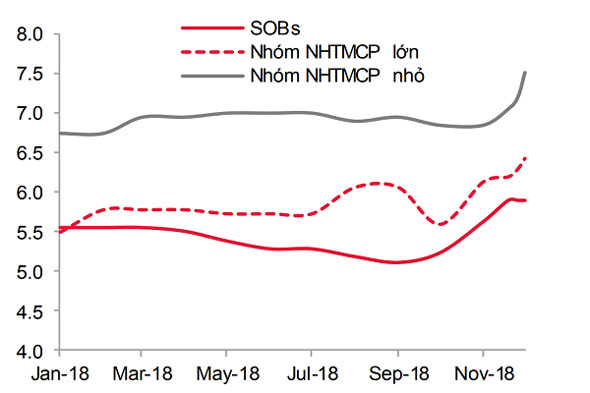

Lãi suất trên thị trường cũng tăng ở tất cả các kỳ hạn, mạnh nhất là ở kỳ hạn từ 6 tháng trở lên. Tuy nhiên, mức độ tăng lãi suất ở từng ngân hàng khác nhau nên chênh lệch lãi suất huy động giữa các ngân hàng thương mại là khá lớn.

Hiện tại, lãi suất huy động kỳ hạn dưới 6 tháng hầu hết đã đẩy lên mức trần 5.5%/năm, trong khi kỳ hạn 6 đến dưới 12 tháng dao động 5,7-7,6%; kỳ hạn 12-13 tháng dao động từ 6,8-8%, tùy vào từng ngân hàng.

Video đang HOT

Trong tháng 11, Ngân hàng Nhà nước đã bơm ròng 1.885 tỷ đồng, trong đó kênh tín phiếu có 2.100 tỷ đồng đáo hạn trong khi không có bất kỳ đợt phát hành nào. Trái lại, kênh mua bán kỳ hạn hoạt động mạnh với bình quân gần 11.000 tỷ đồng/ngày cho mỗi chiều bơm/hút.

Bên cạnh đó, nhiều yếu tố cùng xuất hiện khiến thanh khoản ngân hàng thương mại sụt giảm như: Yếu tố mùa vụ (tín dụng tăng trong khi huy động thường giảm vào những tháng cuối năm); mua ngoại tệ phục vụ nhu cầu thị trường và giải ngân vốn ngân sách tăng làm giảm lượng tiền gửi của Kho bạc Nhà nước.

Thêm vào đó, các ngân hàng thương mại cũng cần chuẩn bị cho yêu cầu giảm giới hạn tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn từ 45% hiện nay xuống còn 40% từ 1/1/2019. Vì vậy, mặt bằng lãi suất trong ngắn hạn sẽ đứng ở mức cao.

Về dài hạn, các nhà phân tích của SSI cho rằng, có một số yếu tố hỗ trợ cho sự ổn định lãi suất. Chỉ số CPI tháng 11 của Việt Nam đã giảm và thấp hơn khá nhiều mức mục tiêu là 4%; giá dầu sụt giảm mạnh trong suốt 2 tháng qua cũng giải tỏa bớt áp lực với lạm phát…

Mặc dù vậy, những biến số này có thể thay đổi rất nhanh chóng nên khó để đưa ra nhận định về lãi suất trong trung và dài hạn vào thời điểm này.

Trà My

Theo Trí Thức Trẻ

3 tác nhân làm tăng lãi suất

Bên cạnh việc cần vốn để đáp ứng nhu cầu cho vay tăng vào dịp cuối năm, các ngân hàng phải đối mặt với yêu cầu về tỷ lệ vốn ngắn hạn để cho vay dài hạn, đồng thời, để "nuôi" nợ xấu đang ở mức cao. Đây được coi là những nguyên nhân chính khiến lãi suất các ngân hàng bước vào đợt tăng tiếp theo.

Thị trường đang chứng kiến đợt tăng lãi suất mới của một số ngân hàng. Ảnh: Việt Trần

Đáp ứng vốn vay trung dài hạn

Sau đợt tăng lãi suất trong tháng 10, thị trường đang chứng kiến đợt tăng lãi suất mới của một số ngân hàng. Ngân hàng TMCP Phương Đông (OCB) vừa thông báo thay đổi biểu lãi suất tiền gửi tiết kiệm với mức tăng 0,1 - 0,2% tại một số kỳ hạn, hiện mức lãi suất tiết kiệm cao nhất tại ngân hàng này đang là 7,7% với kỳ hạn 36 tháng.

Tại VPBank, lãi suất huy động của khách hàng cá nhân từ đầu tháng 11 tiếp tục tăng lên khoảng 0,1% ở hầu hết kỳ hạn so với tháng 10. Hiện tại, mức lãi suất của ngân hàng này dao động từ 5,1 - 7,3% với các kỳ hạn khác nhau. Một số ngân hàng khác cũng tăng lãi suất huy động từ 0,1% - 0,2% tùy theo các kỳ hạn và kèm điều kiện về số tiền gửi.

Quan sát diễn biến này, nhiều ý kiến cho rằng, các đợt đẩy lãi suất huy động cuối năm không chỉ nhằm tăng vốn để đáp ứng nhu cầu cho vay, mà còn để có đủ lượng vốn phù hợp quy định tại Thông tư 16/2018/TT-NHNN. Nội dung đáng chú ý tại văn bản này là từ ngày 1/1/2019, tỷ lệ nguồn vốn ngắn hạn sử dụng cho vay trung và dài hạn phải giảm từ mức 45% hiện hành xuống còn 40%.

Bình luận về điều này, TS. Nguyễn Đức Độ, Phó Viện trưởng Viện Kinh tế - Tài chính thuộc Học viện Tài chính nói: "Đợt tăng vốn này chủ yếu là để đáp ứng quy định về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn khi thời hạn áp dụng đang đến rất gần. Bên cạnh đó, thời điểm cuối năm, nhiều ngân hàng còn hạn mức tín dụng cũng muốn đẩy mạnh cho vay để tăng lợi nhuận cùng thời điểm nhu cầu vay vốn của doanh nghiệp tăng mạnh. Đó là hai nguyên nhân chính dẫn đến các đợt tăng lãi suất gần đây".

Đối phó nợ xấu

TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng cho rằng, vẫn còn một nguyên nhân sâu xa hơn khiến lãi suất tiếp tục tăng. Đó là để đối phó với nợ xấu ở mức cao. Có nghĩa là, đến hạn thanh toán tiền vay cho ngân hàng mà bên nợ không trả nợ, trong khi đó, các khoản tiền gửi của khách hàng khác cũng đến hạn tất toán khiến ngân hàng rơi vào tình trạng thiếu hụt tiền. "Trong tình huống đó, nếu nhiều người gửi tiền rút tiền thì ngân hàng sẽ gặp khó khăn. Do đó, ngân hàng buộc phải tăng lãi suất huy động để hút tiền bù đắp cho các khoản cho vay đến hạn mà không thu hồi được nợ, hay còn gọi là nuôi "nợ" xấu bằng huy động vốn. Đáng chú ý, nợ xấu của nhiều ngân hàng cũng đang ở mức cao khiến tình trạng này càng trở nên căng thẳng. Kết quả là, có dấu hiệu của một cuộc đua lãi suất đang diễn ra", vị chuyên gia này lý giải.

Đà tăng lãi suất này cũng gây quan ngại về nguy cơ có thể đẩy lãi suất cho vay lên mặt bằng mới dù một số ngân hàng từng khẳng định sẽ giữ ổn định lãi vay cho khách hàng.

Bình luận về điều này, ông Nguyễn Đức Độ cho rằng, việc các ngân hàng giữ ổn định lãi suất đầu ra trong khi lãi suất đầu vào tăng là rất khó, bởi lẽ, hầu như không có ngân hàng nào chấp nhận chịu thiệt trong kinh doanh nguồn vốn như vậy.

Đồng quan điểm, theo ông Nguyễn Trí Hiếu, lãi suất cho vay chỉ có thể giữ ổn định trong tình huống này khi ngân hàng chấp nhận hy sinh một phần biên độ lợi nhuận. "Nếu lãi suất đầu vào tăng lên mà lãi suất đầu ra giữ nguyên nghĩa là ngân hàng bị giảm lợi nhuận và có thể hụt vốn. Mặt khác, hoàn toàn có thể xảy ra trường hợp ngân hàng khẳng định không tăng lãi suất cho vay nhưng thực tế lại tăng chi phí dịch vụ để bù đắp phần hao hụt đó. Họ sẽ tìm cách lấy lại bằng cách này hay cách khác chứ không đời nào chịu thiệt. Bắt các ngân hàng hy sinh lợi nhuận là điều không khả thi và thiếu thực tế", vị chuyên gia này nhận định.

Từ góc độ khác, lãi suất thiết lập mặt bằng mới sẽ góp phần đẩy chi phí vốn của các doanh nghiệp, từ đó làm tăng giá thành hàng hóa, dịch vụ trên thị trường và gây quan ngại với nỗ lực kiềm chế lạm phát. Tuy nhiên, theo ông Nguyễn Đức Độ, mặt bằng lạm phát năm nay không đáng lo ngại bởi giá cả nhiều hàng hóa và dịch vụ được giữ khá ổn định nên mục tiêu kiềm chế lạm phát cả năm ở mức 4% hoàn toàn có thể bảo đảm. Trong khi đó, theo ông Nguyễn Trí Hiếu, lãi suất tăng có thể làm tăng lạm phát, song ở chiều ngược lại, khi lãi suất tăng thì doanh nghiệp cũng có xu hướng giảm vay vốn từ ngân hàng, nhờ đó, lượng tiền đổ ra nền kinh tế sẽ giảm và có tác động tích cực với việc kiềm chế lạm phát.

Hoàng Oanh

Theo baodauthau.vn

Các ngân hàng lớn tăng lãi suất huy động  Lãi suất huy động tiền đồng của các ngân hàng thương mại lớn như Vietcombank, BIDV, Agribank... vừa tăng từ 0,1 - 0,3%/năm so với kỳ hạn trước đó. Cụ thể, lãi suất huy động tiền đồng của các ngân hàng này kỳ hạn 1 tháng lên 4,4 - 4,5%/năm, 3 tháng lên 4,8 - 5%/năm, 6 tháng 5,5%/năm... Tuy nhiên, lãi suất...

Lãi suất huy động tiền đồng của các ngân hàng thương mại lớn như Vietcombank, BIDV, Agribank... vừa tăng từ 0,1 - 0,3%/năm so với kỳ hạn trước đó. Cụ thể, lãi suất huy động tiền đồng của các ngân hàng này kỳ hạn 1 tháng lên 4,4 - 4,5%/năm, 3 tháng lên 4,8 - 5%/năm, 6 tháng 5,5%/năm... Tuy nhiên, lãi suất...

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02 Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37

Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37 Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13

Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13 Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23

Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Dàn sao Việt bất ngờ viral ở Nhật Bản: Toàn nam thần vừa đẹp vừa giỏi, dân tình nô nức truy lùng thông tin

Hậu trường phim

23:52:15 25/09/2025

Bỏ hết giang sơn sự nghiệp vì mỹ nhân này cũng xứng đáng, đẹp thế này thì chỉ có yêu quái thôi

Phim châu á

23:45:31 25/09/2025

Tranh luận Nhã Phương mang bầu lần ba

Sao việt

23:20:22 25/09/2025

Selena Gomez lộ tin nóng về "đám cưới thế kỷ", "gái hư Hollywood" là khách mời đầu tiên?

Sao âu mỹ

23:17:44 25/09/2025

Tập 8 Sao Nhập Ngũ 2025: Duy Khánh - Diệu Nhi "tấu hài" đỡ không nổi, Chi Pu khiến cả dàn cast kinh ngạc!

Tv show

23:15:28 25/09/2025

'Star Wars' trở lại với bom tấn 'The Mandalorian and Grogu', hé lộ cuộc chiến vũ trụ mới đầy hấp dẫn

Phim âu mỹ

22:53:08 25/09/2025

Cựu danh thủ Wayne Rooney tiết lộ lý do bị HLV Ferguson loại khỏi MU

Sao thể thao

22:26:41 25/09/2025

Nữ du khách trèo lên lan can, đứng chênh vênh chụp ảnh ở Tà Xùa gây xôn xao

Netizen

22:26:03 25/09/2025

Võ Hạ Trâm tiết lộ mối quan hệ đặc biệt với Vy Oanh

Nhạc việt

22:22:45 25/09/2025

Cựu Tổng thống Pháp Nicolas Sarkozy bị tuyên án 5 năm tù

Thế giới

22:18:15 25/09/2025

Giá vàng đồng loạt tăng ở tất cả các thị trường

Giá vàng đồng loạt tăng ở tất cả các thị trường Giá vàng bất ngờ tăng vọt phiên cuối tuần, bởi bất ổn chính trị leo thang

Giá vàng bất ngờ tăng vọt phiên cuối tuần, bởi bất ổn chính trị leo thang

Giá vàng mất toàn bộ thành quả tăng giá của tuần

Giá vàng mất toàn bộ thành quả tăng giá của tuần Doanh số giao dịch trên thị trường liên ngân hàng giảm

Doanh số giao dịch trên thị trường liên ngân hàng giảm Tổng tài sản hộ gia đình Mỹ tăng mạnh nhờ giá cổ phiếu

Tổng tài sản hộ gia đình Mỹ tăng mạnh nhờ giá cổ phiếu BVSC: Kinh tế Mỹ đang ở giai đoạn hậu tăng trưởng, pha suy giảm sẽ chính thức bắt đầu từ quý 2/2019

BVSC: Kinh tế Mỹ đang ở giai đoạn hậu tăng trưởng, pha suy giảm sẽ chính thức bắt đầu từ quý 2/2019 Giá vàng rời khỏi mức cao trong hơn 5 tuần

Giá vàng rời khỏi mức cao trong hơn 5 tuần Chứng khoán Mỹ giảm hơn 3% do những bất ổn trong thương mại Mỹ - Trung

Chứng khoán Mỹ giảm hơn 3% do những bất ổn trong thương mại Mỹ - Trung Chịu nhiều áp lực, tỷ giá vẫn sẽ ổn định

Chịu nhiều áp lực, tỷ giá vẫn sẽ ổn định Ông Cấn Văn Lực đề nghị có 4 mức rủi ro cho vay bất động sản

Ông Cấn Văn Lực đề nghị có 4 mức rủi ro cho vay bất động sản Tài chính 24h: Hàng loạt ngân hàng đẩy lãi suất tiết kiệm lên trên 8%/năm

Tài chính 24h: Hàng loạt ngân hàng đẩy lãi suất tiết kiệm lên trên 8%/năm Huy động 10,22 nghìn tỷ đồng qua đấu thầu trái phiếu chính phủ trong tháng 11

Huy động 10,22 nghìn tỷ đồng qua đấu thầu trái phiếu chính phủ trong tháng 11 Giá vàng ngày 3/12: Thị trường dần ổn định khi lãi suất đồng USD ngừng tăng

Giá vàng ngày 3/12: Thị trường dần ổn định khi lãi suất đồng USD ngừng tăng Lãi suất ngân hàng Vietinbank tháng 12 cao nhất là bao nhiêu?

Lãi suất ngân hàng Vietinbank tháng 12 cao nhất là bao nhiêu? Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng!

Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng! Nhanh như gió: Nữ diễn viên hạng A cưới chạy bầu ly hôn chồng sau 1 năm cưới?

Nhanh như gió: Nữ diễn viên hạng A cưới chạy bầu ly hôn chồng sau 1 năm cưới? Không có chỗ đỗ nên để tạm ô tô ở ven đường, người phụ nữ chết lặng khi chứng kiến cảnh bên trong xe

Không có chỗ đỗ nên để tạm ô tô ở ven đường, người phụ nữ chết lặng khi chứng kiến cảnh bên trong xe 2 ngôi sao bị ghét nhất Cbiz, đến mức nhập viện còn khiến netizen hả hê

2 ngôi sao bị ghét nhất Cbiz, đến mức nhập viện còn khiến netizen hả hê Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ

Cặp sao Việt lệch nhau 29 tuổi vẫn đáng yêu hết nấc, ngoại hình như ông cháu nhưng không ai chê mới lạ Tranh cãi chuyện hoa hậu chuyển giới Hương Giang đi thi "Miss Universe 2025"

Tranh cãi chuyện hoa hậu chuyển giới Hương Giang đi thi "Miss Universe 2025" 10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ

10 phim Trung Quốc có lượt xem cao nhất 5 năm qua: Xem ngày đêm không ngán, tỷ view cũng chẳng lạ 25 ngày từ yêu đến cưới của cô nàng 21 tuổi và anh hàng xóm

25 ngày từ yêu đến cưới của cô nàng 21 tuổi và anh hàng xóm Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại

Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả

Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại

Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh!

Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh! 5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi

5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025!

Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025! Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai

Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai Mỹ nhân showbiz 50 tuổi, body nóng bỏng bị chồng "phi công" đòi ly dị vì không thể sinh con

Mỹ nhân showbiz 50 tuổi, body nóng bỏng bị chồng "phi công" đòi ly dị vì không thể sinh con Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng

Người phụ nữ khiến Hồ Ca thương nhớ cả đời, bàng hoàng khi biết tin đã bỏ mạng Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ

Phú Thọ: Tạm giam đối tượng hành hung người phụ nữ