Lãi suất trái phiếu doanh nghiệp quý I tăng mạnh, nhà đầu tư cá nhân mua hơn 9.500 tỷ đồng

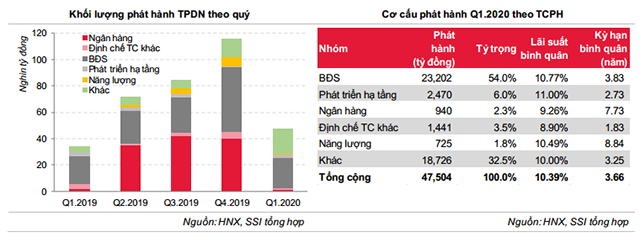

Khối lượng phát hành quý I năm nay tăng trưởng khoảng 39% so với cùng kỳ 2019.

Nhóm các doanh nghiệp bất động sản (BĐS) dẫn đầu về khối lượng phát hành.

Lãi suất phát hành bình quân quý I là 10,4%/năm, cao hơn lãi suất phát hành bình quân quý IV/2019 là 108bps.

Theo Trung tâm Phân tích Chứng khoán SSI (SSI Research), quý I, thị trường trái phiếu doanh nghiệp (TPDN) vẫn tăng trưởng tốt về khối lượng và lãi suất phát hành tăng lên. Các doanh nghiệp đang đối mặt với rủi ro chưa từng có tiền lệ do đại dịch Covid-19 nên nhà đầu tư cũng yêu cầu mức lãi suất cao hơn với các trái phiếu.

Tổng khối lượng phát hành tăng 39%, nhóm BĐS vẫn chiếm tỷ trọng lớn

Quý I hàng năm thường là quý thấp điểm phát hành trong năm do có Tết Nguyên đán và là giai đoạn xây dựng kế hoạch kinh doanh, kế hoạch tài chính của các doanh nghiệp. Riêng năm nay, các doanh nghiệp còn đang chịu ảnh hưởng nặng nề của dịch Covid-19 nhưng lượng phát hành vẫn tăng khoảng 39% so với cùng kỳ 2019. Tổng cộng 47.500 tỷ đồng TPDN được phát hành gồm 5.000 tỷ đồng phát hành ra công chúng của Tập đoàn Masan (HoSE: MSN), còn lại là 256 đợt phát hành riêng lẻ của 17 doanh nghiệp niêm yết và 48 doanh nghiệp chưa niêm yết.

Nhóm các doanh nghiệp bất động sản dẫn đầu về khối lượng phát hành với tổng cộng 23.202 tỷ đồng, chiếm tới 49% khối lượng phát hành toàn thị trường quý I và tăng 9,8% so với cùng kỳ năm ngoái. Nhóm ngân hàng chỉ phát hành 940 tỷ đồng (chiếm 2,3%) gồm 230 tỷ đồng trái phiếu 10 năm của ACB và 710 tỷ đồng trái phiếu 7 năm của TPBank. Cơ cấu phát hành khá tương đồng so với cùng kỳ.

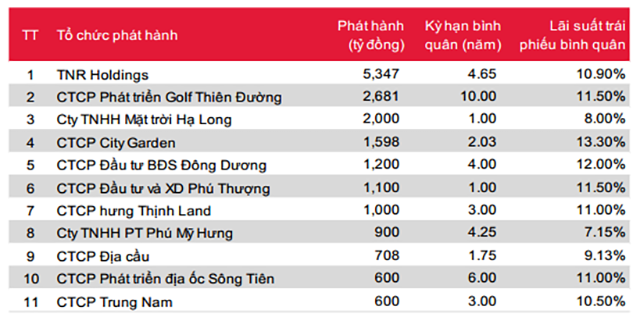

Top 10 doanh nghiệp BĐS phát hành trong quý I/2020.

Video đang HOT

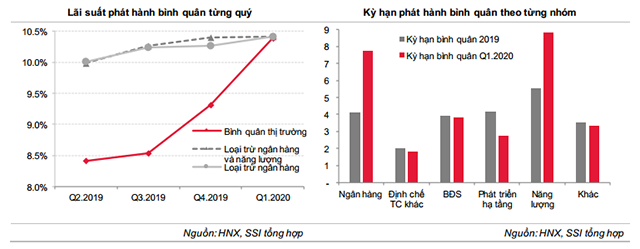

Lãi suất phát hành tăng lên ở hầu hết các nhóm

Trong quý I, lãi suất phát hành bình quân là 10,4%/năm, cao hơn lãi suất phát hành bình quân quý IV/2019 là 108 bps (bps: điểm cơ bản, 100 bps = 1 điểm %) và cao hơn lãi suất phát hành trung bình cả năm 2019 tới 157 bps. Nguyên nhân chủ yếu là do nhóm các ngân hàng chiếm tỷ trọng phát hành lớn trong 2019 và có lãi suất thấp nhất thì lại phát hành rất ít.

Nhóm phát triển hạ tầng có lãi suất bình quân cao nhất là 11% với 2.470 tỷ đồng trái phiếu của Đầu tư Hạ tầng Kỹ thuật TP HCM (HoSE: CII) chia làm 3 lô có kỳ hạn 13, 24 và 36 tháng.

Lãi suất phát hành bình quân quý I của nhóm BĐS, định chế tài chính khác lần lượt là 10,77%/năm và 8,9%/năm, tăng tương ứng là 43 bps, 70 bps so với năm 2019 dù kỳ hạn bình quân ngắn hơn từ 1-2 tháng. Nhóm ngân hàng cũng có lãi suất tăng mạnh lên 9,26%/năm, tăng 221 bps do kỳ hạn phát hành bình quân dài hơn (7,73 năm trong quý I so với 4,12 năm trong 2019).

Nhóm các doanh nghiệp khác có lãi suất bình quân quý I là 10%, giảm 32 bps so với bình quân 2019 nhưng nếu loại trừ lô phát hành 1.402 tỷ đồng của Đầu tư Thương mại Hồng Hoàng vào tháng 10/2019 có lãi suất lên tới 20%/năm thì lãi suất bình quân nhóm này cũng tăng 22 bps trong quý I.

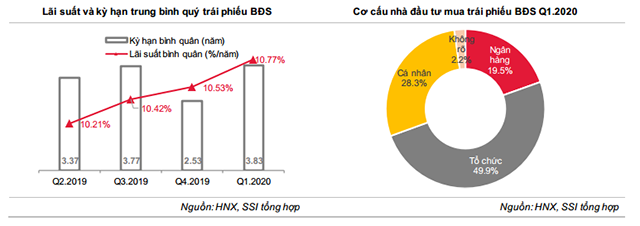

Bên cạnh đó, trong 4 quý gần đây lãi suất phát hành bình quân tăng từ 10-25 bps, ở mức 10,21%/năm trong quý II/2019 lên 10,77%/năm trong quý I dù kỳ hạn phát hành bình quân dài hơn.

Quý I, nhóm nhà đầu tư cá nhân trong nước tiếp tục tham gia tích cực khi mua tổng cộng 9.536 tỷ đồng trái phiếu. Tỷ trọng cá nhân mua trên tổng lượng phát hành toàn thị trường quý I là 20% – gấp đôi so với mức trung bình 10% của năm 2019.

Trái phiếu BĐS được nhóm này hướng đến nhiều nhất với 6.300 tỷ đồng, tương đương 28,3% lượng phát hành của nhóm. Trong đó, toàn bộ 5.347 tỷ đồng trái phiếu thành 110 đợt của TNR Holdings trong quý I đều được các cá nhân trong nước mua. Một số khoản trái phiếu BĐS khác có nhà đầu tư cá nhân mua nhiều: Đầu tư Địa ốc Phú Hưng (400 tỷ đồng); công ty TNHH khu du lịch Vịnh Thiên Đường (166 tỷ đồng); Đầu tư Hải Phát (147 tỷ đồng)… Lãi suất chủ yếu là cố định từ 11-13%/năm.

Chênh lệch lãi suất TPDN và tiền gửi lên tới 4 điểm %/năm

SSI Research cho rằng nhu cầu phát hành trong quý II có thể sẽ giảm do dịch bệnh ảnh hưởng lên kế hoạch tài chính nhưng sẽ tăng mạnh trong quý III khi dịch bệnh được kiểm soát (trong kịch bản cơ sở). Nhóm ngân hàng thương mại sẽ không phát hành nhiều như năm 2019 và tập trung vào kỳ hạn dài 7-10 năm để tăng vốn cấp 2 thay vì các kỳ hạn 2-3 năm như trước. Trong khi đó, nhu cầu phát hành của các nhóm khác vẫn cao, đặc biệt là nhóm bất động sản. Lãi suất phát hành sẽ duy trì ở vùng hiện tại do phần bù rủi ro cao nhưng dài hạn có thể điều chỉnh giảm, phù hợp với xu hướng giảm của lãi suất tiền gửi.

Mức chênh lệch lãi suất giữa trái phiếu và tiền gửi hiện tại lên tới 4%/năm đã hấp dẫn các nhà đầu tư cá nhân tham gia nhiều hơn vào thị trường. Nhưng ngoài lãi suất, nhà đầu tư cần hết sức lưu ý đến khả năng thanh toán, thanh khoản và sức chịu đựng qua thời kỳ dịch bệnh của các doanh nghiệp.

Hải Triệu

Thị trường trái phiếu nóng lên do doanh nghiệp đua nhau huy động vốn

Trong bối cảnh thị trường đối mặt với nhiều khó khăn hiện nay, nhiều doanh nghiệp liên tiếp phát hành trái phiếu để tìm nguồn vốn.

Trong lúc cổ phiếu nhiều doanh nghiệp (DN), kể cả ngân hàng rớt dưới mệnh giá thì thị trường trái phiếu lại nóng lên do việc đua nhau huy động vốn từ phát hành trái phiếu doanh nghiệp, đặc biệt là những doanh nghiệp nhỏ.

Điển hình, Công ty Cổ phần Eurowindow Holding mới đây công bố thông tin về kết quả phát hành trái phiếu riêng lẻ. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản bảo đảm. Quy mô dự kiến phát hành là 250 tỷ đồng trái phiếu kỳ hạn 2 năm, lãi suất 11%/năm. Mặc dù vậy, đợt phát hành thất bại khi không thu hút được nhà đầu tư nào tham gia.

Thị trường trái phiếu nóng lên do doanh nghiệp đua nhau huy động vốn. Ảnh minh họa

Tương tự, Công ty Cổ phần Tập đoàn IDI mới đây cũng công bố không thu hút được nhà đầu tư nào cho đợt phát hành trái phiếu trị giá 30 tỷ đồng dù lãi suất được đẩy lên cao tới 12%/năm.

Cty CP Dịch vụ Hàng không Thăng Long Taseco cũng đầu tư bất động sản. Mệnh giá trái phiếu 50 tỷ đồng lãi suất 10,5%/năm với mệnh giá 100.000.000 đồng/trái phiếu

Còn Cty CP Đầu tư Phát triển Bất động sản TNR Holdings Việt Nam cuối năm 2029 đã có tổng giá trị phát hành gần 2.881 tỉ đồng, chiếm 33% tổng giá trị trái phiếu của nhóm BĐS.

Đặc biệt, các trái phiếu của doanh nghiệp này được chia nhỏ thành 60 lô trái phiếu (toàn thị trường có 102 lô), mỗi lô có giá trị trên dưới 50 tỉ đồng. Tất cả các trái phiếu đều có kì hạn 3 năm. Lãi suất trái phiếu bình quân 10,26%.

Từ lúc hệ số rủi ro cho vay bất động sản được quy định ở mức cao, khiến DN bất động sản khó tiếp cận nguồn vốn ngân hàng, thì Nghị định 163/2018/NĐ-CP ra đời với nhiều quy định mở đã giúp DN đẩy mạnh phát hành trái phiếu. Không ít DN đã trả lãi với mức 14%/năm, cao hơn nhiều so với lãi suất ngân hàng để thu hút nhiều nhà đầu tư.

Theo số liệu của Hiệp hội Thị trường trái phiếu, năm qua có hơn 900 đợt phát hành trái phiếu của hơn 200 DN với tổng giá trị phát hành gần 297.000 tỷ đồng. Trong đó, DN BĐS phát hành 106.500 tỷ đồng, chiếm khoảng 38%.

Nếu tính riêng tháng 1/2020 thì DN BĐS phát hành hơn 7.300 tỷ đồng trái phiếu, chiếm hơn 50% tổng lượng phát hành toàn thị trường trái phiếu trong tháng.

Tuy nhiên, chính việc thu hút ồ ạt vốn qua kênh trái phiếu dẫn đến rủi ro cho nhà đầu tư nhỏ lẻ, ham lợi nhuận nhưng không nắm được thông tin cũng như tình hình tài chính thực của DN.

Bộ Tài chính đã nhiều lần cảnh báo tình hình này. Cụ thể, theo bộ Tài chính, các DN hiện nay chủ yếu phát hành theo phương thức riêng lẻ, thiếu chuyên nghiệp, chưa tuân thủ đầy đủ quy định của pháp luật về công bố thông tin và quy trình phát hành. Do vậy, nhà đầu tư trái phiếu DN có thể phải đối diện với nhiều rủi ro như DN không thực hiện được các điều kiện, điều khoản của trái phiếu, không thanh toán đầy đủ, đúng hạn gốc, lãi trái phiếu; không thực hiện cam kết với nhà đầu tư về mua lại trái phiếu trước hạn...

Vũ Đậu (T/h)

Theo doisongphapluat.com

Thị trường trái phiếu: Khối doanh nghiệp bất động sản đẩy mạnh phát hành  Tỷ lệ trúng thầu trái phiếu Chính phủ (TPCP) giảm mạnh trong tháng 1, ngược lại khối DN bất động sản phát hành tăng mạnh TPDN. Đây là thông tin từ Công ty Cổ phần chứng khoán SSI. TPCP có tỷ lệ trúng thầu giảm gần 1 nửa Theo SSI, 2 phiên đấu thầu đầu năm 2020 rất thành công với 100% lượng...

Tỷ lệ trúng thầu trái phiếu Chính phủ (TPCP) giảm mạnh trong tháng 1, ngược lại khối DN bất động sản phát hành tăng mạnh TPDN. Đây là thông tin từ Công ty Cổ phần chứng khoán SSI. TPCP có tỷ lệ trúng thầu giảm gần 1 nửa Theo SSI, 2 phiên đấu thầu đầu năm 2020 rất thành công với 100% lượng...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24 Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43

Mỹ quyết không để Iran trở thành 'quốc gia hạt nhân'09:43Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Misthy hot vì làm MC cho couple GL Thái, fan quốc tế truy lùng, sốc với 1 thứ

Netizen

08:18:37 24/02/2025

Nhà sáng lập Huawei: Trung Quốc đã bớt lo thiếu chip

Thế giới

08:09:45 24/02/2025

Nhân loại vừa 'đào trúng' kho báu gồm 300 hố đen hiếm nhất vũ trụ?

Lạ vui

07:40:28 24/02/2025

Điểm đến mới cho mùa anh đào rực rỡ

Du lịch

07:11:17 24/02/2025

Phim Việt mới chiếu đã bị tố đạo nhái một loạt bom tấn, Son Ye Jin cũng bất ngờ thành "nạn nhân"

Phim việt

07:02:40 24/02/2025

Phim Hoa ngữ được khen rầm rộ vì hay từ đầu đến cuối: Nam chính 8386 mãi đỉnh, cái kết nức lòng người hâm mộ

Phim châu á

06:57:12 24/02/2025

Xuất hiện game iOS mới có giá cực "chát", nhưng game thủ không phải "muốn mua là được"

Mọt game

06:52:14 24/02/2025

Công chúa đẹp nhất Trung Quốc hiện tại: Nhan sắc lộng lẫy đến phát sáng, đẳng cấp hàng đầu không ai dám chê

Hậu trường phim

06:48:29 24/02/2025

Cặp sao hạng A không chịu cưới suốt 10 năm, 150.000 người dậy sóng khi lần đầu biết lí do gây sốc đằng sau

Sao châu á

06:29:01 24/02/2025

Hoa hậu Đỗ Hà tuyên bố ngừng hợp tác với Sen Vàng, phản ứng của vợ chồng "bà trùm hoa hậu" gây chú ý

Sao việt

06:11:05 24/02/2025

Đầu tư gì trên thị trường chứng khoán trong phần còn lại của năm 2020?

Đầu tư gì trên thị trường chứng khoán trong phần còn lại của năm 2020? Cao su Đồng Phú (DPR): Kế hoạch lãi 177 tỷ đồng năm 2020, riêng quý 1 báo lãi trước thuế 21 tỷ đồng

Cao su Đồng Phú (DPR): Kế hoạch lãi 177 tỷ đồng năm 2020, riêng quý 1 báo lãi trước thuế 21 tỷ đồng

211 doanh nghiệp huy động được 280.141 tỷ đồng trái phiếu

211 doanh nghiệp huy động được 280.141 tỷ đồng trái phiếu Trái phiếu bất động sản: Cơ hội vẫn lớn trong năm 2020?

Trái phiếu bất động sản: Cơ hội vẫn lớn trong năm 2020? CII tiếp tục phát hành 300 tỷ đồng trái phiếu huy động vốn

CII tiếp tục phát hành 300 tỷ đồng trái phiếu huy động vốn Masan Group hoàn tất huy động thêm 2.000 tỷ đồng trái phiếu lãi suất 9,3%/năm

Masan Group hoàn tất huy động thêm 2.000 tỷ đồng trái phiếu lãi suất 9,3%/năm ANZ đưa ra dự báo bất ngờ: Giá vàng sẽ lên 2.000 USD/ounce trong vài tháng tới

ANZ đưa ra dự báo bất ngờ: Giá vàng sẽ lên 2.000 USD/ounce trong vài tháng tới Phát hành trái phiếu doanh nghiệp sụt giảm rõ rệt

Phát hành trái phiếu doanh nghiệp sụt giảm rõ rệt Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng?

Khệ nệ bụng bầu bay hàng ngàn cây số, "tiểu tam đáng ghét nhất Kbiz" bị người tình U70 đối xử phũ phàng? Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body

Phim Hàn hay tới độ rating tăng 117% chỉ sau 1 tập, nam chính đẹp hoàn hảo tuyệt đối từ gương mặt đến body Ngày đầu tiên sau đám cưới con trai, mẹ tôi gọi thông gia sang nhận lại con dâu vì dám đưa ra yêu cầu ngang ngược

Ngày đầu tiên sau đám cưới con trai, mẹ tôi gọi thông gia sang nhận lại con dâu vì dám đưa ra yêu cầu ngang ngược Chị dâu đem giỏ bánh qua tặng các cháu, khui ra, tôi tá hỏa khi thấy túi đỏ bên trong cùng lời nhắn đầy khó hiểu

Chị dâu đem giỏ bánh qua tặng các cháu, khui ra, tôi tá hỏa khi thấy túi đỏ bên trong cùng lời nhắn đầy khó hiểu Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ

Mỹ nhân 10X hot nhất hiện tại bị đuổi khỏi showbiz sau khi đoạn clip kinh hoàng dài gần 2 phút bại lộ Bố bỏ rơi vợ con từ khi còn nhỏ, nay muốn sang tên cho tôi 2 căn nhà lớn cùng nhiều tài sản với điều kiện phải quay về nhận tổ quy tông

Bố bỏ rơi vợ con từ khi còn nhỏ, nay muốn sang tên cho tôi 2 căn nhà lớn cùng nhiều tài sản với điều kiện phải quay về nhận tổ quy tông Đẳng cấp tuyệt đối của Triệu Lệ Dĩnh: Dương Mịch, Lưu Diệc Phi đều thua xa

Đẳng cấp tuyệt đối của Triệu Lệ Dĩnh: Dương Mịch, Lưu Diệc Phi đều thua xa Nỗi oan ức của Song Hye Kyo

Nỗi oan ức của Song Hye Kyo Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương