Lãi suất, thanh khoản, tỷ giá sẽ ổn định đến hết năm 2020

Đó là chia sẻ của ông Ngô Đăng Khoa, Giám đốc Toàn quốc Khối Kinh doanh tiền tệ và thị trường vốn HSBC Việt Nam với Báo Đầu tư Chứng khoán.

Với xấp xỉ 81 tỷ USD dự trữ ngoại hối, cơ quan điều hành có đủ công cụ và sự linh hoạt để ổn định thị trường tiền tệ.

Nhìn lại chính sách lãi suất của cơ quan quản lý trong 6 tháng đầu năm 2020, ông dự báo về những tháng cuối năm sẽ được điều hành như thế nào?

Sau cú sốc sụt giảm kinh tế trong nửa đầu năm do ảnh hưởng từ dịch bệnh, các nền kinh tế thế giới đang dần khởi động lại với tốc độ khác nhau và Việt Nam cũng không là ngoại lệ.

Tuy nhiên, nhờ khả năng kiểm soát dịch bệnh vượt trội, Việt Nam đang cho thấy đà phục hồi mạnh hơn cùng triển vọng dẫn đầu về khôi phục kinh tế trong khu vực và cả châu Á.

Thực tế, mặc dù chỉ số GDP quý II/2020 chỉ đạt mức tăng 0,4% – thấp nhất trong lịch sử, đến từ sự sụt giảm về tăng trưởng của hàng loạt trụ cột như bán lẻ, du lịch, công nghiệp và xuất khẩu, nhưng dấu hiệu hồi phục của kinh tế Việt Nam đang ngày một rõ nét bởi sự phục hồi số liệu bán lẻ.

Bên cạnh đó, ngành du lịch cũng được kỳ vọng sẽ hồi phục mạnh mẽ khi Việt Nam mở cửa trở lại các biên giới.

Trong bối cảnh kinh tế tăng trưởng thấp do ảnh hưởng của dịch bệnh trong những tháng đầu năm, chính sách tiền tệ đã đóng vai trò chính trong việc hỗ trợ hồi phục kinh tế trong nước.

Sau lần giảm một loạt lãi suất điều hành và trần lãi suất huy động VND vào tháng 3, Ngân hàng Nhà nước (NHNN) tiếp tục hạ nhiều loại lãi suất điều hành từ ngày 13/5/2020.

Như vậy, NHNN đã hạ lãi suất điều hành 2 lần chỉ trong 3 tháng. Diễn biến này là phù hợp khi nhiều ngân hàng trung ương trên thế giới thực thi các biện pháp nới lỏng định lượng, cắt giảm mạnh lãi suất để hỗ trợ nền kinh tế vượt qua suy thoái.

Video đang HOT

Đối với thị trường trong nước, việc duy trì lãi suất ở mức thấp giúp giảm mặt bằng lãi suất cho vay và hỗ trợ doanh nghiệp vượt qua khó khăn.

Hiện nay, với bối cảnh thị trường tiền tệ và ngoại hối ổn định, lạm phát có khả năng được kiểm soát theo mục tiêu, mặt bằng lãi suất được kỳ vọng tiếp tục duy trì ổn định, chính sách tiền tệ được điều hành linh hoạt để tiếp tục hỗ trợ đà hồi phục của kinh tế trong nước.

Như trên, ông đã nhận định mặt bằng lãi suất được kỳ vọng tiếp tục duy trì ổn định trong những tháng cuối năm, câu chuyện ở đây là tín dụng được kỳ vọng sẽ khởi sắc trong giai đoạn sắp tới. Vậy thanh khoản có giữ được sự dồi dào như 6 tháng đầu năm 2020?

Hiện tại, thanh khoản trên thị trường liên ngân hàng vẫn rất dồi dào, lãi suất gần như đi ngang ở vùng thấp kỷ lục trong 4 năm trở lại đây.

Thanh khoản được hỗ trợ mạnh mẽ từ 100.000 tỷ đồng tín phiếu đáo hạn trước đó, NHNN hạ một loạt lãi suất điều hành đưa mặt bằng lãi suất giảm sâu, cùng với việc tăng trưởng tín dụng 6 tháng đầu năm ở mức rất thấp so với cùng kỳ năm ngoái do ảnh hưởng của Covid-19.

Ông Ngô Đăng Khoa.

Nhìn về 6 tháng cuối năm, thanh khoản thị trường được dự báo sẽ tiếp tục ổn định để hỗ trợ đà hồi phục của nền kinh tế, cùng với kịch bản cơ sở về việc tăng trưởng tín dụng khó bật tăng nhanh trở lại trong thời gian ngắn, nhất là khi nợ xấu có xu hướng tăng so với cùng kỳ năm ngoái.

Bên cạnh đó, tỷ giá USD/VND có xu hướng giảm mạnh về gần mức giá mua vào của NHNN và lạm phát được kỳ vọng trong tầm kiểm soát cũng góp phần ổn định thanh khoản trong hệ thống nói chung.

Về thị trường ngoại hối, xu hướng tỷ giá được dự đoán sẽ tiếp tục duy trì sự ổn định 2 quý cuối năm 2020, nhưng cũng không loại trừ kịch bản tiêu cực hơn. Quan điểm của ông về vấn đề này?

Tỷ giá trên thị trường liên ngân hàng sau khi đạt đỉnh ở mức tiệm cận 23.650 đồng/USD vào giai đoạn tháng 3 – thời điểm Việt Nam áp dụng giãn cách xã hội, hiện đã giảm khá mạnh về mốc 23.180 đồng/USD, sát với mức giá mua vào của NHNN (23.175 đồng/USD).

Xu hướng giảm giá của tỷ giá xuất phát từ cả yếu tố bên ngoài lẫn nội tại. Trên thế giới, nhân dân tệ ổn định và sự suy yếu của USD đã hỗ trợ cho tiền đồng. Còn trong nước, một số yếu tố chính tác động đến xu hướng tỷ giá thời gian qua có thể kể tới như:

Thứ nhất, đà tăng lạm phát xuất phát từ cuối năm 2019 có xu hướng chậm lại trong những tháng gần đây, đưa mục tiêu lạm phát dưới 4% trong năm nay của Chính phủ nhiều khả năng trong tầm kiểm soát, từ đó giảm bớt áp lực mất giá của VND.

Thứ hai, kỳ vọng về nguồn vốn ngoại vẫn tích cực với vị thế của Việt Nam, với khả năng kiểm soát dịch bệnh tốt và tiếp tục là điểm đến hấp dẫn của nhà đầu tư nước ngoài, đặc biệt trong bối cảnh các quốc gia giảm dần sự phụ thuộc vào Trung Quốc, nguồn vốn FDI được kỳ vọng sẽ hồi phục mạnh mẽ.

Thứ ba, chính sách điều hành tỷ giá linh hoạt, thể hiện qua việc NHNN hạ giá bán vào cuối tháng 3 cùng cam kết sẵn sàng hỗ trợ khi tỷ giá có dấu hiệu tăng nóng ngay lập tức phát huy tác dụng, góp phần đáp ứng kỳ vọng thị trường.

Tiền đồng sau giai đoạn biến động trong quý I khi có những thời điểm ghi nhận mất giá tới 1% đã dần lấy lại sự ổn định từ đầu quý II tới nay. Những yếu tố tác động nêu trên được kỳ vọng sẽ tiếp tục là nhân tố chính dẫn dắt xu hướng tỷ giá trong những tháng cuối năm. Từ đó, có thể dự đoán xu hướng tỷ giá sẽ tiếp tục duy trì sự ổn định.

Tuy nhiên, không loại trừ kịch bản tỷ giá vẫn có thể chịu tác động tiêu cực khi đứng trước một số yếu tố như nhu cầu toàn cầu suy yếu ảnh hưởng đến lĩnh vực xuất khẩu, đặc biệt với các mặt hàng như dệt may và xuất khẩu điện thoại của Việt Nam, bên cạnh đó là dòng vốn FDI vào ngành sản xuất ít hơn, hoặc nguồn thu từ kiều hối sụt giảm mạnh.

Song, nhìn chung, với dự trữ ngoại hối tăng cao kỷ lục – đạt xấp xỉ 81 tỷ USD, cơ quan điều hành có đủ công cụ và sự linh hoạt để ổn định thị trường tiền tệ.

Lãi suất trái phiếu doanh nghiệp cao chót vót, cạnh tranh với lãi suất ngân hàng

Trái phiếu doanh nghiệp đang ngày càng thu hút nhiều nhà đầu tư cá nhân khi lãi suất cao hơn hẳn so với tiền gửi ngân hàng. Một số nhận định cho rằng đây cũng là điểm ghìm khiến lãi suất ngân hàng khó giảm thêm.

Cá nhân mua nhiều trái phiếu doanh nghiệp hơn

Theo dữ liệu công bố của các doanh nghiệp và Sở Giao dịch chứng khoán Hà Nội (HNX), tổng lượng trái phiếu doanh nghiệp (TPDN) phát hành từ đầu năm đến nay ước tính ở mức 159.000 tỷ đồng, tăng 50% so với 6 tháng đầu năm 2019. Thậm chí, con số tăng trưởng quy mô phát hành 6 tháng đầu năm 2020 so với cùng kỳ năm trước có thể sẽ còn cao hơn do các thông tin phát hành vẫn đang được công bố.

Không chỉ tăng trưởng mạnh mẽ trên thị trường sơ cấp, thị trường thứ cấp TPDN cũng sôi động hơn rất nhiều. Cụ thể, lượng TPDN niêm yết trên sàn TP.HCM (HSX) đã tăng từ 14.200 tỷ đồng (2017) lên gần 36.000 tỷ đồng (30/6/2020), tương ứng tỷ lệ tăng trưởng bình quân 45%/năm; thanh khoản thị trường đang cải thiện với giá trị giao dịch tăng trung bình 80%/năm từ 2017 đến nay nhưng hiện vẫn ở mức khá khiêm tốn, bình quân khoảng 3.200 tỷ đồng/tháng.

Sự tăng trưởng mạnh mẽ về mặt quy mô, tính thanh khoản và khả năng tiếp cận đã khiến TPDN từ chỗ là kênh đầu tư dành riêng cho tổ chức đã dần trở thành một lựa chọn đầu tư mới cho khách hàng cá nhân.

Nhà đầu tư cá nhân đang ngày càng quan tâm đến trái phiếu doanh nghiệp

Tính từ đầu năm 2020 đến nay, nhà đầu tư cá nhân đã mua trực tiếp gần 22.700 tỷ đồng TPDN trên sơ cấp - tương đương 15% tổng lượng phát hành, cao hơn mức trung bình gần 10% của năm 2019.

Các doanh nghiệp phát hành nhiều trong nửa đầu 2020 như Sovico, Vinfast, Vincommerce, Masan Group... đang được phân phối mạnh cho các khách hàng cá nhân trên thứ cấp.

Cạnh tranh với lãi suất ngân hàng

Theo tính toán của Công ty Chứng khoán Sài Gòn (SSI), tổng quy mô thị trường TPDN hiện tại tương đương khoảng 8,6% tổng tiền gửi toàn hệ thống ngân hàng - xấp xỉ quy mô tiền gửi của Vietinbank, tương đương 9,3% dư nợ tín dụng và 19,5% tổng vốn hóa 3 sàn chứng khoán Việt Nam.

Theo báo cáo tài chính của các ngân hàng thương mại, số TPDN mà các ngân hàng đang nắm giữ tại thời điểm 31/3/2020 là khoảng 398.000 tỷ đồng. Nếu loại trừ số này, lượng trái phiếu doanh nghiệp do các tổ chức phi tín dụng, cá nhân nắm giữ là khoảng 385.000 tỷ đồng, chiếm khoảng 4,2% tổng tiền gửi toàn hệ thống và gần bằng quy mô tiền gửi của Sacombank.

Nhìn lại, lượng TPDN các tổ chức phi tín dụng và cá nhân nắm giữ đã tăng khoảng 153% trong năm 2019 và tăng khoảng 25% trong 6 tháng đầu năm 2020. Rõ ràng TPDN đang hút một lượng tiền đáng kể từ các kênh đầu tư khác, trong đó trực tiếp nhất là kênh tiền gửi do có cùng tính chất là các khoản đầu tư có thu nhập cố định.

So với lãi suất tiền gửi, lợi tức TPDN cao hơn từ 0,8-1,7%/năm so với lãi suất tiền gửi cạnh tranh nhất. Còn nếu so với lãi suất tiền gửi của các ngân hàng thương mại lớn, lợi tức TPDN có thể cao hơn từ 1,8%-4%/năm tùy từng kỳ hạn.

Cụ thể, quan sát của phóng viên cho thấy, với 4 ngân hàng thương mại Nhà nước, lãi suất kỳ hạn cao nhất hiện nay chỉ duy trì dưới 6,5%; nhóm ngân hàng thương mại cổ phần tầm trung và tầm nhỏ dao động dưới 8%/năm. Trong khi lãi suất TPDN duy trì mức 9 - 10%/năm, một số doanh nghiệp lên tới 11,5%/năm, cá biệt có doanh nghiệp trên 14%/năm.

Tuy nhiên, theo cảnh báo của Bộ Tài chính và các chuyên gia, mức lãi suất cao hơn hẳn này thường đi kèm với rủi ro. Do đó, nhà đầu tư cần tìm hiểu kỹ về năng lực của tổ chức trung gian phân phối trong việc thực hiện cam kết mua lại trước hạn trái phiếu và mức phí phải chịu.

Theo nhận định của SSI, sau 2 năm tăng tốc, lượng TPDN lưu hành hiện đã tương đối lớn và có thể là một trong những yếu tố khiến lãi suất tiền gửi khó có thể giảm nhiều trong nửa cuối năm 2020.

Transimex (TMS) muốn huy động vốn hơn 1.000 tỷ đồng thông qua phát hành cổ phiếu và trái phiếu  Trong tài liệu họp Đại hội đồng cổ đông thường niên năm 2020 của Công ty cổ phần Transimex (TMS - HOSE), HĐQT dự trình các phương thức huy động vốn gồm phát hành trái phiếu chuyển đổi, phát hành cổ phiếu riêng lẻ và phát hành trái phiếu trơn. Cụ thể, với hình thức phát hành trái phiếu chuyển đổi, không có...

Trong tài liệu họp Đại hội đồng cổ đông thường niên năm 2020 của Công ty cổ phần Transimex (TMS - HOSE), HĐQT dự trình các phương thức huy động vốn gồm phát hành trái phiếu chuyển đổi, phát hành cổ phiếu riêng lẻ và phát hành trái phiếu trơn. Cụ thể, với hình thức phát hành trái phiếu chuyển đổi, không có...

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02

Vụ dụ dỗ người dân tu tập mê tín: Một bị hại phải bán 3 căn nhà ở Hà Nội01:02 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43

Ông Trump sẽ đích thân kiểm kê kho vàng trị giá 425 tỉ USD của Mỹ09:43 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56

Đặc phái viên Mỹ hé lộ điều Nga - Ukraine phải làm để đạt thỏa thuận hòa bình07:56 Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20

Kết quả tức thì từ đối thoại Mỹ - Nga về Ukraine08:20 Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32

Siêu máy tính dự báo ngày tàn của nhân loại, khi trái đất cạn sạch ôxy08:32Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Xử lý dầu vón cục trôi dạt vào bờ biển Quảng Nam

Tin nổi bật

12:27:07 26/02/2025

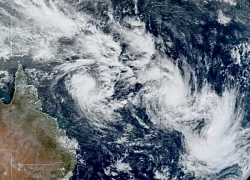

Ba cơn bão xuất hiện cùng lúc tại Nam Thái Bình Dương

Thế giới

12:20:37 26/02/2025

Lisa khoe lưng trần gợi cảm, "khiêu khích cả thế giới"

Nhạc quốc tế

12:05:48 26/02/2025

Tình hình bất ổn của Dế Choắt: Tự nhận là "tội đồ, tiêu tan sự nghiệp, ở dưới đáy xã hội"

Nhạc việt

11:52:56 26/02/2025

Bức ảnh gây tranh cãi của Hòa Minzy

Sao việt

11:48:44 26/02/2025

Cách làm gà chiên mắm đơn giản tại nhà

Ẩm thực

11:45:19 26/02/2025

Xuân Son tin Tiến Linh là ứng viên sáng giá nhất cho Quả bóng vàng 2024

Sao thể thao

11:09:41 26/02/2025

Phát hiện bất ngờ về Sao Hỏa

Lạ vui

11:07:35 26/02/2025

Áo váy sáng màu là điểm nhấn thanh lịch mùa nắng

Thời trang

11:05:57 26/02/2025

Người khôn không đặt 8 thứ này ở ban công, tránh nguy hiểm rình rập

Sáng tạo

11:05:53 26/02/2025

Tách bạch để tròn vai quản trị và điều hành doanh nghiệp

Tách bạch để tròn vai quản trị và điều hành doanh nghiệp Bất động sản toàn cầu giảm 33% vì đại dịch

Bất động sản toàn cầu giảm 33% vì đại dịch

Dòng vốn cần chảy tới nơi khô hạn

Dòng vốn cần chảy tới nơi khô hạn Tăng trưởng tín dụng sẽ thế nào trong nửa đầu năm 2020?

Tăng trưởng tín dụng sẽ thế nào trong nửa đầu năm 2020? Vàng, nhà đất, chứng khoán, gửi tiết kiệm - kênh nào sinh lời cao năm 2020?

Vàng, nhà đất, chứng khoán, gửi tiết kiệm - kênh nào sinh lời cao năm 2020? Liệu có 'rộng cửa' hạ lãi suất trong năm 2020?

Liệu có 'rộng cửa' hạ lãi suất trong năm 2020? Năm 2020 phấn đấu đưa tỷ lệ nợ xấu nội bảng xuống dưới 2%

Năm 2020 phấn đấu đưa tỷ lệ nợ xấu nội bảng xuống dưới 2% 4 bẫy điển hình trên thị trường bất động sản 2020

4 bẫy điển hình trên thị trường bất động sản 2020 So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên

So sánh nhan sắc Lâm Tâm Như ở tuổi 49 mới hiểu thế nào là sự khác biệt của lão hoá nhân tạo và tự nhiên Tạm giữ đối tượng dùng xăng đốt mẹ ruột

Tạm giữ đối tượng dùng xăng đốt mẹ ruột Sao nữ Vbiz 12 tuổi mua nhà cho bố mẹ, 20 tuổi lên chức CEO, nghe mức cát xê mới choáng

Sao nữ Vbiz 12 tuổi mua nhà cho bố mẹ, 20 tuổi lên chức CEO, nghe mức cát xê mới choáng Mỹ nam Việt cứ đóng phim với ai là người đó cưới chồng, "tình mới" của anh chắc cũng sớm có tin vui

Mỹ nam Việt cứ đóng phim với ai là người đó cưới chồng, "tình mới" của anh chắc cũng sớm có tin vui Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30

Sao Việt 26/2: Chị em Thuý Hạnh gợi cảm giữa trời tuyết, Khánh Vân đón tuổi 30 Giám đốc công ty thường xuyên nhìn tôi chằm chằm với ánh mắt khó hiểu, cho tới lần được đồng nghiệp "mách", tôi mới thở phào nhẹ nhõm

Giám đốc công ty thường xuyên nhìn tôi chằm chằm với ánh mắt khó hiểu, cho tới lần được đồng nghiệp "mách", tôi mới thở phào nhẹ nhõm Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã

Kế hoạch chi tiết của tên cướp khoác áo Chủ tịch Hội nông dân xã Nghe tin anh hàng xóm bị tai nạn nặng, tôi biếu 10 triệu thì bị từ chối ngay, lý do chị vợ đưa ra làm tôi cảm kích vô cùng

Nghe tin anh hàng xóm bị tai nạn nặng, tôi biếu 10 triệu thì bị từ chối ngay, lý do chị vợ đưa ra làm tôi cảm kích vô cùng

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết

Biến căng: Cảnh sát khám nhà khẩn, bắt giữ nam diễn viên hàng đầu nghi xúi giục tra tấn người đến chết Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh

Thu Hoà - mẹ Bắp xuất hiện trên livestream, oà khóc khi quay con đang nằm trên giường bệnh Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa

Ảnh nét căng ăn hỏi thủ môn Văn Toản: Dàn xe rước dâu "khủng", đàng gái nhà to nhất phố gia thế không phải vừa Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội

Cảnh nam sinh ngồi bấm điện thoại khi bà bầu đứng suốt 30 phút trên tàu metro số 1 gây tranh cãi dữ dội Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình

Mẹ qua đời sau thời gian bạo bệnh, Quang Dũng hủy toàn bộ lịch trình Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp?

Náo loạn MXH: Phạm Băng Băng bí mật kết hôn với ông trùm giàu bậc nhất Đông Nam Á để cứu vớt sự nghiệp? Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai

Chia sẻ mới nhất của mẹ Bắp từ Singapore về tình hình hiện tại của con trai Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng

Triệu Lệ Dĩnh hoảng loạn vì bị vây kín giữa biển người, nhan sắc thật qua "cam thường" mới gây choáng Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp

Đơn vị tổ chức quyên góp từ thiện Give.Asia thông báo dừng chiến dịch ủng hộ bé Bắp