Giảm trần lãi suất, các ngân hàng chịu tác động thế nào?

Giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng, trong đó, ngân hàng quy mô càng nhỏ càng chịu áp lực lớn. Tuy vậy, trong số các ngân hàng quy mô nhỏ hơn lại có một số ngân hàng phải chịu áp lực lớn hơn do không còn nhiều dư địa LDR.

Giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng (Ảnh minh họa)

Ngân hàng Nhà nước mới đây đã đồng loạt ban hành hai văn bản điều chỉnh giảm trần lãi suất, cả chiều huy động lẫn cho vay trên thị trường 1 (thị trường tổ chức kinh tế, dân cư nhưng không bao gồm tổ chức tín dụng).

Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0%/năm xuống 0,8%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5,0%/năm.

Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung – cầu vốn thị trường.

Cùng với đó, Ngân hàng Nhà nước cũng hạ lãi suất cho vay ngắn hạn tối đa bằng VND đối với các nhu cầu vốn phục vụ nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao từ 6,5%/năm xuống 6,0%/năm.

Quyết định giảm trần lãi suất của Ngân hàng Nhà nước diễn ra không lâu sau thông điệp giảm lãi suất phát đi từ người đứng đầu Chính phủ – Thủ tướng Nguyễn Xuân Phúc – tại diễn đàn Quốc hội ngày 8/11.

Mặc dù các ngân hàng thương mại ít nhiều đã có sự chuẩn bị nhất định trước khi Ngân hàng Nhà nước chính thức ra quyết định giảm trần lãi suất, bằng chứng là hàng loạt ngân hàng đã rục rịch giảm lãi suất tiền gửi ở nhiều kỳ hạn khác nhau trong khoảng một tuần trở lại đây, tuy nhiên, quyết định này của Ngân hàng Nhà nước chắc chắn sẽ tạo ra áp lực nhất định lên không ít ngân hàng.

Về mặt lý thuyết, việc giảm trần lãi suất sẽ khiến cho dòng tiền gửi vốn đang có lãi suất chạm trần “chảy” sang các ngân hàng có rủi ro thấp hơn (thường là từ ngân hàng nhỏ chảy sang ngân hàng lớn), bởi mức lãi suất nhận được là như nhau.

Một phần dòng tiền sẽ “chảy” sang kỳ hạn dài hơn hiện đang không bị điều chỉnh bởi trần lãi suất.

Video đang HOT

Nhưng đáng chú ý nhất là việc dòng tiền cũng sẽ “chảy” từ kênh ngân hàng sang kênh đầu tư khác do lãi suất tiền gửi đã bớt hấp dẫn hơn.

Tựu chung, giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng, trong đó, ngân hàng quy mô càng nhỏ càng chịu áp lực lớn.

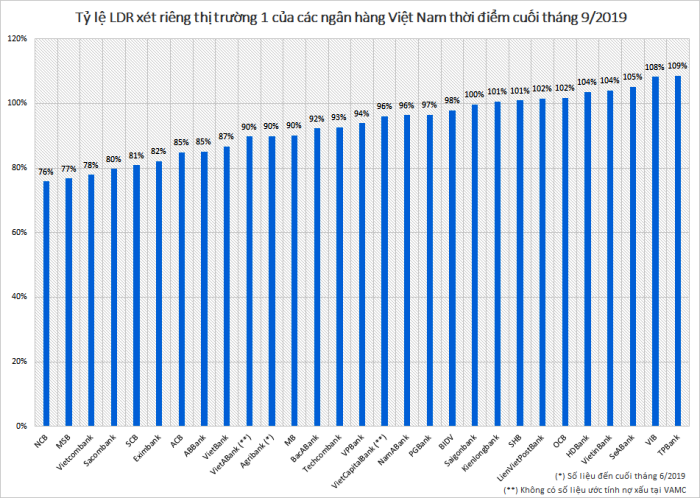

Để đong đếm phần nào mức độ áp lực, có thể nhìn vào tỷ lệ cấp tín dụng so với nguồn vốn huy động (LDR). Tỷ lệ này càng nhỏ, áp lực huy động càng thấp. Ngược lại, tỷ lệ này càng cao, áp lực huy động càng cao, buộc ngân hàng phải chấp nhận tăng huy động ở kỳ hạn dài không chịu trần lãi suất, khiến chi phí vốn gia tăng làm giảm lợi nhuận.

Tuy nhiên, không phải ngân hàng nào cũng công bố công khai tỷ lệ LDR, nhất là số liệu cuối tháng 9/2019 thì gần như không có, tuy nhiên, có thể tính sơ bộ được tỷ lệ LDR trên thị trường 1 (bằng cho vay khách hàng/tiền gửi khách hàng). LDR trên thị trường 1 (gọi tắt là “LDR-TT1″) không bao gồm tiền gửi liên ngân hàng và giấy tờ có giá (trái phiếu, kỳ phiếu, chứng chỉ tiền gửi).

Về cơ bản, LDR-TT1 tỷ lệ thuận với LDR. LDR-TT1 càng nhỏ, áp lực huy động vốn trên thị trường 1 càng thấp và ngược lại, LDR-TT1 càng cao, áp lực huy động vốn trên thị trường 1 càng cao, buộc ngân hàng phải chấp nhận tăng huy động liên ngân hàng và giấy tờ có giá, cũng như tăng huy động ở kỳ hạn dài không chịu trần lãi suất, khiến chi phí vốn gia tăng làm giảm lợi nhuận.

Tỷ lệ LDR-TT1 của 29 ngân hàng thương mại Việt Nam, đã bao gồm cả nợ chưa dự phòng tại VAMC

Thống kê của VietnamFinance đối với 29 ngân hàng thương mại Việt Nam cho thấy, top 3 ngân hàng có tỷ lệ LDR-TT1 thấp nhất hệ thống là NCB, MSB và Vietcombank, trong đó, trường hợp của NCB có phần đột ngột do tiền gửi khách hàng tăng vọt 24% trong 9 tháng năm nay, khiến LDR-TT1 giảm đáng kể.

LDR-TT1 thấp, đồng nghĩa áp lực huy động vốn thấp và trên thực tế, chính Vietcombank và MSB là hai ngân hàng tiên phong giảm lãi suất cho vay với phạm vi giảm rộng hơn quyết định của Ngân hàng Nhà nước.

Một số ngân hàng khác cũng ít áp lực huy động vốn có thể kể đến như Sacombank, SCB, Eximbank, ACB, ABBank, với tỷ lệ LDR-TT1 đều dưới 90%.

Trong số 29 ngân hàng thì có 10 ngân hàng có tỷ lệ LDR-TT1 cao hơn 100%, cho thấy áp lực huy động vốn lớn hơn, trong đó áp đảo là các ngân hàng có quy mô vừa và nhỏ như: Saigonbank, Kienlongbank, SHB, LienVietPostBank, OCB, HDBank, SeABank, VIB và TPBank. Chỉ có một ngân hàng cỡ lớn là VietinBank.

Như vậy, mặc dù ngân hàng quy mô càng nhỏ càng chịu áp lực lớn nhưng trong số các ngân hàng quy mô nhỏ hơn lại có một số ngân hàng chịu áp lực lớn hơn phần còn lại.

Trước khi giảm trần lãi suất lần này, Ngân hàng Nhà nước đã có một thời kỳ khá dài tăng cường hỗ trợ vốn trên thị trường vốn liên ngân hàng, giúp thanh khoản thị trường này dồi dào, lãi suất hạ thấp, phần nào làm giảm áp lực huy động vốn cho các ngân hàng thương mại.

Minh Tâm

Theo vietnamfinance.vn

Sau đợt giảm lãi suất huy động, ngân hàng nào đang dẫn đầu?

Nhiều ngân hàng giảm lãi suất tại kỳ hạn trung và dài. Các điều kiện và chương trình hưởng lãi suất cao được bỏ ở một số đơn vị. Số ít nhà băng tăng lãi suất và tiếp tục giữ trên 8%/năm để thu hút vốn. NCB vươn lên dẫn đầu ở kỳ hạn 36 tháng.

Theo thống kê của Người Đồng Hành, 6 trong 23 ngân hàng khảo sát điều chỉnh giảm lãi suất gồm Bản Việt, Eximbank, VPBank, Nam A Bank, ABBank và TPBank.

Ngân hàng Bản Việt giảm lãi suất tại tất cả kỳ hạn. Trong đó, các khoản vay 1-11 tháng giảm 0,1-0,2 điểm phần trăm. Lãi suất 1-5 tháng ở mức 5,3%,/năm trong khi lãi suất 6-11 tháng dao động 7,3-7,7%/năm. Kỳ hạn 12 tháng vẫn giữ nguyên lãi suất 8%, trong khi các kỳ hạn dài hơn đều giảm 0,1 điểm phần trăm, dao động 8,2-8,5%/năm.

Ông Phạm Trung Kiên, Giám đốc Bản Việt chi nhánh Thăng Long, cho biết ngân hàng lựa chọn một số thời điểm để giảm lãi suất tại các kỳ hạn do nhu cầu vốn, nguồn vốn đang ổn định và hài hòa. Trong đợt này, Bản Việt giảm chung cho các kỳ hạn để đảm bảo lãi suất cho vay đầu ra. Vừa qua, ngân hàng được Ngân hàng Nhà nước phê duyệt việc áp dụng Basel II về quy định tỷ lệ an toàn vốn từ 1/11. Điều này cho thấy cơ sở vốn của ngân hàng đã đáp ứng được điều kiện, tuân thủ quy định Thông tư 41.

Trước đó, Bản Việt là một trong những ngân hàng từng công bố lãi suất cao nhất thị trường 8,6%/năm với kỳ hạn 24-60 tháng. Đồng thời, nhà băng này từng có chương trình chứng chỉ tiền gửi với lãi suất 9,2-10,2%/năm.

Nhiều ngân hàng giảm lãi suất sau đợt tăng từ tháng 8. Ảnh: L.H.

VPBank cũng thông báo thay đổi lãi suất kỳ hạn 6 tháng giảm 0,1 điểm phần trăm xuống 7,2-7,5%/năm. Nam A Bank giảm lãi suất kỳ 16 -17 tháng, 0,3 điểm phần trăm xuống 7,4%/năm.Eximbank cũng điều chỉnh giảm lãi suất các khoản gửi tiết kiệm trung hạn. Trong đó, lãi suất kỳ hạn 12, 15 và 18 tháng giảm 0,2 điểm phần trăm xuống 7,7-8,1%/năm. Trong khi đó, kỳ hạn 13 tháng và trên 24 tháng giữ nguyên ở mức 8,4%/năm.

ABBank là đơn vị điều chỉnh đa dạng nhất. Ngân hàng này hạ lãi suất kỳ hạn 1-5 tháng từ 5,5% xuống 5,4%/năm. Đồng thời, kỳ hạn 6 tháng giảm từ 7,5% xuống 7%/năm. Mức lãi suất 12 tháng cũng được giảm từ 8,5% xuống 8,2%/năm.

Tuy nhiên, lãi suất các kỳ hạn trung và dài được ngân hàng nâng lên tăng. Kỳ hạn 8-11 tháng, lãi suất nâng 0,6 điểm cơ bản từ 6,8% lên 7,2%. Trong khi đó, lãi suất 15-36 tháng nâng 0,9 điểm cơ bản từ 7,4% lên 8,3%/năm.

Sau 9 tháng, cho vay khách hàng của ABBank vẫn giảm nhẹ so với đầu năm, ở mức 52.157 tỷ đồng. Trích lập dự phòng khoản vay tăng 70% lên hơn 1.147 tỷ đồng. ABBank là 1 trong số ít các ngân hàng tăng trưởng dư nợ âm trong hệ thống (bên cạnh Ngân hàng Bảo Việt).

Theo Trung tâm phân tích CTCP Chứng khoán SSI (HoSE: SSI), dù một số ngân hàng thương mại công bố điều chỉnh giảm nhẹ 10-20 điểm cơ bản trên biểu lãi suất, mức lãi suất thực tế không có nhiều thay đổi, mức giãn cách giữa các nhóm ngân hàng thương mại vẫn rất rộng. Trong ngắn hạn từ giờ đến cuối năm, lãi suất trên thị trường 1 vẫn khó giảm do tính mùa vụ.

NCB đứng đầu về lãi suất

Trái với động thái hạ lãi suất của các ngân hàng khác, NCB đồng loạt nâng lãi suất tại phần lớn kỳ hạn. Với khoản tiền gửi kỳ hạn 6-9 tháng, lãi suất tăng 0,5 điểm phần trăm lần lượt là 7,9% và 8%/năm. Lãi suất kỳ hạn 12 tháng, tăng 1 điểm phần trăm lên 8,1%. Kỳ hạn 18-24 tháng, lãi suất tăng 0,7 điểm phần trăm lên 8,6-8,7%/năm. Với khoản tiền gửi kỳ hạn 36 tháng, lãi suất được nâng lên 8,8%/năm, tăng 1,2 điểm phần trăm so với tháng trước, cao nhất trong hệ thống.

Bản Việt xếp thứ 2 với lãi suất 8,5%/năm ở các kỳ hạn 24-60 tháng. Tháng trước, SHB và Bản Việt là 2 ngân hàng từng thay nhau giữ vị trí quán quân với những lãi suất 8,9-9%/năm cho các khoản tiền gửi trên 500 tỷ đồng kỳ hạn trên 12 tháng. Tuy nhiên, hiện tại 2 không còn chính sách này.

Với kỳ hạn 12-13 tháng, Eximbank dẫn đầu với lãi suất 8,4%/năm. ABBank theo sau với lãi suất 8,3%/năm với kỳ hạn 13 tháng và 8,2% với 12 tháng. Những vị trí tiếp theo thuộc về Bắc Á lãi suất 8m2% và NCB 8,1%.

Trên tất cả kỳ hạn, Bắc Á cũng là ngân hàng có mặt bằng cao nhất hệ thống. Lãi suất kỳ hạn 1-3 tháng ở mức 5,5% trong khi các nhà băng khác chỉ quanh 4,5-5,2%/năm. Ở kỳ hạn 6- 9 tháng, Bắc Á giữ lãi suất ở 7,7-7,8%/năm. Trong khi đó, với kỳ hạn dài 18-36 tháng, lãi suất ở mức 8,3%/năm.

Nhóm 4 ngân hàng lớn (Big4) quốc doanh vẫn đứng cuối trong bảng xếp hạng về lãi suất. Vietcombank, VietinBank, BIDV công bố mức 0,1%/năm cho tiền gửi không kỳ hạn, trong khi Agribank là 0,2%. Ở kỳ hạn 1 tháng, Agribank, VietinBank và Vietcombank giữ ở 4,5% trong khi BIDV ở 4,3%/năm so với tháng trước.

Theo Lê Hải

NDH.VN

Thêm ngân hàng đẩy lãi suất huy động lên sát 9%/năm  Chỉ 100 triệu đồng gửi ngân hàng cũng có thể hưởng lãi tới 8,9%/năm. Ngân hàng Bản Việt (Vietcapital Bank) vừa thông báo về việc tăng lãi suất tiền gửi cho tất cả khách hàng giao dịch từ ngày 14 đến 18/10. Theo đó, mức lãi suất tối đa sẽ được ngân hàng điều chỉnh lên 8,9%/năm, tăng 0,3% so với lãi suất...

Chỉ 100 triệu đồng gửi ngân hàng cũng có thể hưởng lãi tới 8,9%/năm. Ngân hàng Bản Việt (Vietcapital Bank) vừa thông báo về việc tăng lãi suất tiền gửi cho tất cả khách hàng giao dịch từ ngày 14 đến 18/10. Theo đó, mức lãi suất tối đa sẽ được ngân hàng điều chỉnh lên 8,9%/năm, tăng 0,3% so với lãi suất...

Lý do thanh niên quê Hà Nội 'bắt cá hai tay' đánh gục bạn gái ở quán cà phê01:42

Lý do thanh niên quê Hà Nội 'bắt cá hai tay' đánh gục bạn gái ở quán cà phê01:42 Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26

Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26 Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18

Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18 Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42

Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42 Hamas kêu gọi ngừng bắn08:16

Hamas kêu gọi ngừng bắn08:16 Mỹ điều oanh tạc cơ B-2, Iran phải tự đoán thông điệp09:02

Mỹ điều oanh tạc cơ B-2, Iran phải tự đoán thông điệp09:02 Trung Quốc gửi thông điệp mới tới Mỹ08:43

Trung Quốc gửi thông điệp mới tới Mỹ08:43 Vụ làm sữa bột giả cho mẹ bầu và bé: Bắt tạm giam 8 đối tượng, khai nhận gây sốc03:33

Vụ làm sữa bột giả cho mẹ bầu và bé: Bắt tạm giam 8 đối tượng, khai nhận gây sốc03:33 Xô xát giữa 3 chủ quán trên đèo Hải Vân do mâu thuẫn giành khách00:48

Xô xát giữa 3 chủ quán trên đèo Hải Vân do mâu thuẫn giành khách00:48 Chiêu trốn thuế bằng 2 hệ thống kế toán của đường dây sản xuất sữa bột giả09:58

Chiêu trốn thuế bằng 2 hệ thống kế toán của đường dây sản xuất sữa bột giả09:58 Tình hình khắc phục hậu quả động đất ở Myanmar05:49

Tình hình khắc phục hậu quả động đất ở Myanmar05:49Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Nhan sắc thật của mỹ nhân gốc Việt đẹp nhất châu Á khiến dân tình sốc nặng

Sao châu á

23:41:29 16/04/2025

Clip hot: 1 sao nữ Vbiz bỏ chạy khỏi thảm đỏ khiến cả ekip nháo nhào

Hậu trường phim

23:38:37 16/04/2025

Hoa hậu H'Hen Niê trồng rừng, Hòa Minzy hạnh phúc vì được gặp Chủ tịch nước

Sao việt

23:03:56 16/04/2025

Ngôi sao Nick Carter nhóm Backstreet Boys bị cáo buộc tấn công tình dục lần thứ tư

Sao âu mỹ

22:47:14 16/04/2025

Hồ Hoài Anh trở lại, góp mặt trong dự án đặc biệt của Đông Nhi

Nhạc việt

22:10:59 16/04/2025

NATO loại trừ tư cách thành viên của Ukraine theo thỏa thuận hòa bình

Thế giới

22:01:05 16/04/2025

Câu trả lời cho 6 năm không 1 đồng lương của nhóm nữ nổi tiếng

Nhạc quốc tế

21:47:49 16/04/2025

Bảo vệ rủ bạn tù gây 9 vụ trộm tại công ty

Pháp luật

21:42:30 16/04/2025

Sốt dẻo Jurgen Klopp về dẫn dắt Real Madrid

Sao thể thao

21:15:57 16/04/2025

Mua bán ngoại tệ có giá trị dưới 1.000 đôla Mỹ sẽ bị phạt cảnh cáo

Mua bán ngoại tệ có giá trị dưới 1.000 đôla Mỹ sẽ bị phạt cảnh cáo Sửa quy định về phòng, chống rửa tiền

Sửa quy định về phòng, chống rửa tiền

Lãi suất ngân hàng ACB mới nhất tháng 10/2019

Lãi suất ngân hàng ACB mới nhất tháng 10/2019 Ngân hàng đua nhau tăng lãi suất huy động vốn

Ngân hàng đua nhau tăng lãi suất huy động vốn Lãi suất liên ngân hàng và giá USD cùng giảm

Lãi suất liên ngân hàng và giá USD cùng giảm ACB được phát hành 374 triệu cổ phiếu

ACB được phát hành 374 triệu cổ phiếu Vietcombank giảm lợi nhuận 260 tỉ sau khi hạ lãi suất

Vietcombank giảm lợi nhuận 260 tỉ sau khi hạ lãi suất Đồng loạt giảm lãi suất: "Cơn gió ngược" mùa tín dụng cuối năm

Đồng loạt giảm lãi suất: "Cơn gió ngược" mùa tín dụng cuối năm

Ánh Viên thời ăn 1kg thịt, 50 con tôm một bữa vóc dáng cuồn cuộn giờ hoá mỹ nữ vạn người mê, màn lột xác ngỡ ngàng

Ánh Viên thời ăn 1kg thịt, 50 con tôm một bữa vóc dáng cuồn cuộn giờ hoá mỹ nữ vạn người mê, màn lột xác ngỡ ngàng Cựu thành viên nhóm T-ara lĩnh thêm án tù

Cựu thành viên nhóm T-ara lĩnh thêm án tù Mỹ tăng thuế 245% lên hàng Trung Quốc: Căng thẳng thương mại Mỹ - Trung bùng nổ

Mỹ tăng thuế 245% lên hàng Trung Quốc: Căng thẳng thương mại Mỹ - Trung bùng nổ PV nóng NS Quyền Linh: "Không có lý do gì tôi chấp nhận tiếp tay cho sự giả dối"

PV nóng NS Quyền Linh: "Không có lý do gì tôi chấp nhận tiếp tay cho sự giả dối" Đường dây sản xuất thuốc tân dược giả thu lợi bất chính gần 200 tỷ đồng

Đường dây sản xuất thuốc tân dược giả thu lợi bất chính gần 200 tỷ đồng Vụ ồn ào đấu tố Chị đẹp: Lộ chuyện 1 sao nữ sai trang phục khiến ekip ngừng ghi hình, người trong cuộc nói gì?

Vụ ồn ào đấu tố Chị đẹp: Lộ chuyện 1 sao nữ sai trang phục khiến ekip ngừng ghi hình, người trong cuộc nói gì?

Nữ y tá Nhật Bản để lại thư xúc động sau khi ra mắt nhà bạn trai ở Thái Bình

Nữ y tá Nhật Bản để lại thư xúc động sau khi ra mắt nhà bạn trai ở Thái Bình Giám đốc công an chính thức thông tin vụ ông Đoàn Văn Báu gây tai nạn giao thông

Giám đốc công an chính thức thông tin vụ ông Đoàn Văn Báu gây tai nạn giao thông Hot: "Nam thần" ĐT Việt Nam - Văn Thanh chính thức công khai bạn gái hotgirl, body nóng bỏng, gia thế "không phải dạng vừa"

Hot: "Nam thần" ĐT Việt Nam - Văn Thanh chính thức công khai bạn gái hotgirl, body nóng bỏng, gia thế "không phải dạng vừa" BTV Thu Hà: Những miếng sữa đầu tiên mình cho chồng uống sau khi mổ não là sữa giả!

BTV Thu Hà: Những miếng sữa đầu tiên mình cho chồng uống sau khi mổ não là sữa giả! "Tú ông" điều hành đường dây mại dâm qua 7 nhóm Telegram có 65.978 thành viên

"Tú ông" điều hành đường dây mại dâm qua 7 nhóm Telegram có 65.978 thành viên

Nạn nhân nữ trong vụ cháy 2 người tử vong là do quay lại lấy tài sản?

Nạn nhân nữ trong vụ cháy 2 người tử vong là do quay lại lấy tài sản? 2 nghệ sĩ có biệt thự dát vàng ở TP.HCM: Người đã bán lấy 160 tỷ, người hết tiền bị cắt điện

2 nghệ sĩ có biệt thự dát vàng ở TP.HCM: Người đã bán lấy 160 tỷ, người hết tiền bị cắt điện MC Quyền Linh lập vi bằng, thông báo rõ ràng về hình ảnh quảng cáo 2 nhãn hiệu sữa

MC Quyền Linh lập vi bằng, thông báo rõ ràng về hình ảnh quảng cáo 2 nhãn hiệu sữa