Dự báo thị trường tiền tệ tiếp tục trầm lắng

Dự báo này đặt trong bối cảnh tác động của dịch Covid-19 đối với nền kinh tế vẫn phức tạp và khó lường.

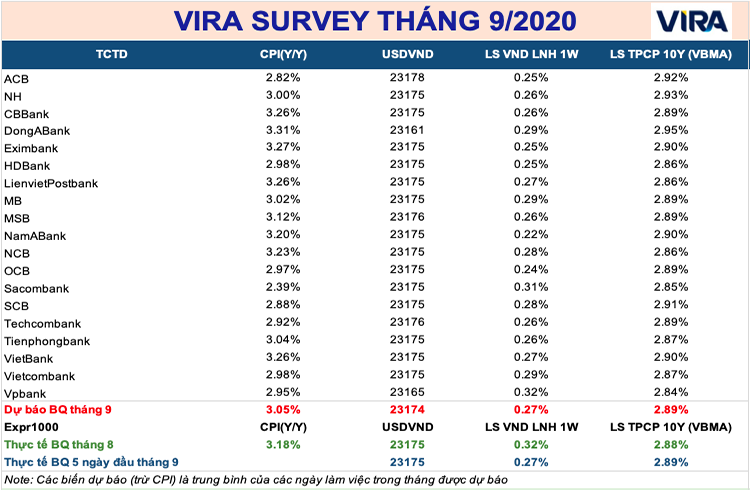

Bốn chỉ tiêu dự báo của VIRA trong tháng 9/2020.

Sự phức tạp và khó lường đó đã thể hiện trong tháng 8 – tháng đầu tiên thị trường ghi nhận những tác động của dịch Covid-19 trở lại trong cộng đồng.

Tuy nhiên, như dự báo mà các hội viên Hội Nghiên cứu Thị trường liên ngân hàng Việt Nam (VIRA) đã đưa ra, thực tế lạm phát đã có thể để qua một bên, với nhận định Covid-19 đánh vào tổng cầu của nền kinh tế. Thực tế, chỉ số giá tiêu dùng (CPI) tháng 8 tăng thấp nhất 5 năm qua.

Lãi suất VND, tỷ giá USD/VND trên thị trường liên ngân hàng cùng lợi suất trái phiếu Chính phủ tiếp tục ổn định ở mức thấp. Đi cùng, điểm nổi bật tháng qua là hoạt động mua vào ngoại tệ khá lớn của Ngân hàng Nhà nước.

Sự ổn định trên được các hội viên của (VIRA) cùng chung dự báo nối tiếp trong tháng 9 này. Điểm chung, thị trường tiền tệ của Việt Nam sẽ tiếp tục trầm lắng, theo hướng không có biến động mạnh ở các chỉ tiêu.

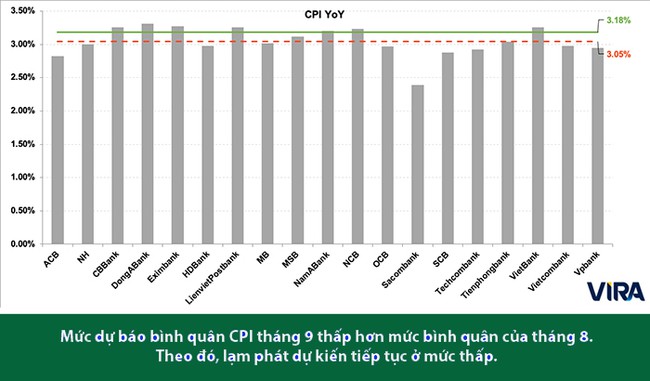

LẠM PHÁT DỰ BÁO TIẾP TỤC Ở MỨC THẤP

Như trên, chỉ số giá tiêu dùng tháng 8 vừa qua đã giảm 0,12% so với tháng 12/2019 và tăng 3,18% so với cùng kỳ năm trước, tăng thấp nhất 5 năm qua.

Ở bối cảnh chung, sau hơn một tháng dịch Covid-19 trở lại trong cộng đồng và tác động mạnh đến sức cầu của nền kinh tế, thì đến nay Việt Nam đã tiếp tục kiểm soát thành công bệnh dịch này.

Từ đầu tháng 9, các địa phương trong “làn sóng thứ 2″ đã lần lượt gỡ bỏ hoặc nới dần việc giãn cách xã hội; các hoạt động giao thông vận tải, dịch vụ du lịch và giải trí… cũng trở lại. Nền kinh tế tiếp tục trạng thái bình thường mới.

Trong khi đó, một trong những điểm nổi bật nhất những tháng đầu năm nay là giá thịt lợn đã giảm mạnh từ cuối tháng 8 đến đầu tháng 9 này. Thị trường cũng vừa trải qua đợt điều chỉnh giá dịch vụ giáo dục tại nhiều địa phương trước thềm khai giảng năm học mới…

Dự báo từ các hội viên VIRA, những thành viên đến từ khối nghiên cứu thị trường của các ngân hàng thương mại, tiếp tục hướng đến khả năng CPI ở mức thấp so với cùng kỳ năm trước. Chỉ tiêu này bình quân trong dự báo chỉ ở 3,05% so với mức 3,18% của tháng 8 vừa qua.

Video đang HOT

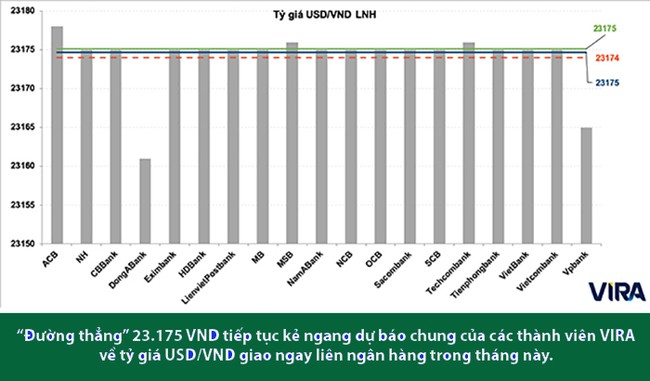

TỶ GIÁ USD/VND TIẾP TỤC “KẺ THẲNG”?

Điểm nhấn đáng chú ý nhất trên thị trường trong tháng 8 vừa qua là hoạt động mua vào ngoại tệ của Ngân hàng Nhà nước. Điều này góp phần lý giải sự trầm lắng của diễn biến tỷ giá USD/VND trên các thị trường, khi mức giao ngay trên thị trường liên ngân hàng gần như “đứng im” ở ngưỡng chặn 23.175 VND – mức Sở Giao dịch Ngân hàng Nhà nước niêm yết mua vào.

Tại phiên họp Chính phủ vừa qua, Thủ tướng cho biết dự trữ ngoại hối hiện đã đạt khoảng 92 tỷ USD, có thể tiếp tục được nâng lên 100 tỷ USD vào cuối năm nay.

Dòng ngoại tệ vào hệ thống lớn, trong khi kỳ vọng tỷ giá gần như không có, đã kích thích các tổ chức tín dụng ồ ạt bán USD về Ngân hàng Nhà nước. Diễn biến này tiếp tục thể hiện trong tháng 9.

Theo đó, dự báo từ VIRA có điểm chung: hầu hết các thành viên đều “kẻ thẳng” điểm đến của tỷ giá USD/VND giao ngay trên thị trường liên ngân hàng với 23.175 VND. Điều này có nghĩa hầu hết cùng dự tính Ngân hàng Nhà nước sẽ không điều chỉnh giá mua vào.

Tuy nhiên, một số thành viên có tính toán khác. Đó là khả năng nhà điều hành sẽ hạ giá mua vào và tỷ giá này sẽ giảm nhẹ từ 10 – 15 VND trong tháng 9, ứng với điểm đến mới 23.160 – 23.165 VND.

Dù có khác biệt nhất định trong các dự báo, nhưng điểm đến chung tiếp tục thể hiện: tỷ giá USD/VND vẫn trầm lắng về mặt con số hiển thị, gắn với hoạt động mua vào ngoại tệ của Ngân hàng Nhà nước.

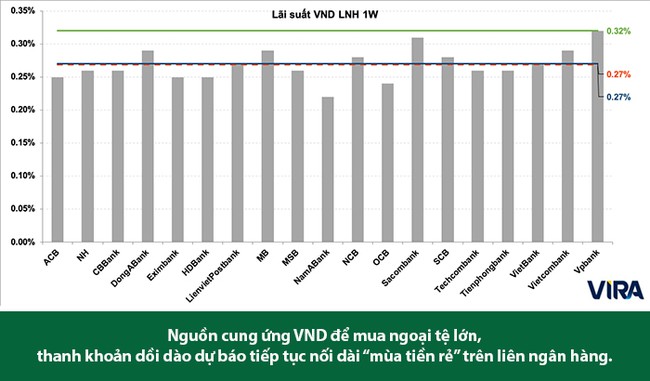

“MÙA TIỀN RẺ” KÉO DÀI TRÊN LIÊN NGÂN HÀNG

Hoạt động mua vào ngoại tệ quy mô lớn nói trên có ảnh hưởng đến các chỉ tiêu dự báo. Trong đó, lãi suất VND trên thị trường liên ngân hàng tiếp tục được bình ổn ở mức thấp.

Đơn cử như ở tạo cung. Chỉ riêng tháng 8 vừa qua, ước tính có tới 3,1 tỷ USD Ngân hàng Nhà nước mua ròng, tương ứng với khoảng 74.000 tỷ đồng cung ứng. Quy mô đó chưa dừng lại và tiếp tục gia tăng trong tháng 9, cũng như với cập nhật nói trên về quy mô dự trữ ngoại hối gia tăng.

Trong khi đó, chênh lệch giữa huy động ròng và cho vay ròng thị trường 1 của hệ thống ở mức cao trong tháng qua, với khoảng 50 nghìn tỷ đồng.

Các yếu tố trên cùng góp phần bình ổn, tạo trầm lắng về biểu hiện lãi suất trên thị trường liên ngân hàng. Và ngay cả lãi suất huy động VND trên thị trường 1, vừa qua có thêm bước cắt giảm tại nhiều ngân hàng thương mại.

Ở kỳ hạn 1 tuần mà các thành viên VIRA lựa chọn, dự báo lãi suất VND tiếp tục giảm thêm trong tháng 9 này, với mức bình quân tháng sẽ ở 0,27%/năm so với mức 0,32% bình quân trong tháng 8.

CỜ TRONG TAY NHÀ PHÁT HÀNH TRÁI PHIẾU CHÍNH PHỦ

Hoạt động mua vào ngoại tệ nói trên đi cùng với lượng VND cung ứng lớn, trong khi cân đối huy động – cho vay ròng trên thị trường 1 chênh lệch dương khá cao, thanh khoản hệ thống dồi dào thì một điểm đến quen thuộc vẫn là đầu tư trái phiếu Chính phủ.

Dư địa đầu tư trái phiếu Chính phủ đến cuối tháng 8 của các tổ chức tín dụng còn khá lớn khi họ mới chỉ đầu tư ròng kể từ đầu năm khoảng 34 nghìn tỷ đồng vào loại giấy tờ có giá này. Trong khi đó, quý IV sắp đến có tới gần 50.000 tỷ đồng trái phiếu Chính phủ đáo hạn, đồng nghĩa với nhu cầu tiếp tục đầu tư ở đây để cân bằng danh mục.

Với nhu cầu và nguồn vốn hệ thống thuận lợi, cờ đang trong tay nhà phát hành trái phiếu Chính phủ. Kho bạc Nhà nước đang chủ động hơn trong cân đối nguồn phát hành, cũng như có được lãi suất dễ chịu nhất trong nhiều năm qua. Tuy nhiên, với lượng huy động ròng khoảng 100.000 tỷ đồng sau 8 tháng đầu năm, phải trả lãi suất và cân đối chi phí ngân sách, nhà phát hành có thể sẽ cân đối tập trung hơn trong quý IV tới.

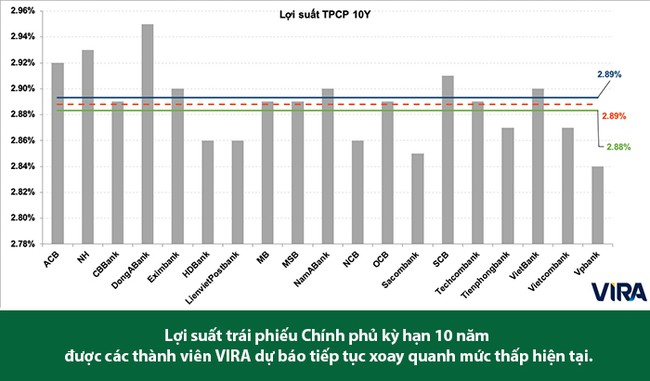

Theo đó, cung riêng trong tháng 9 này không lớn trong khi cầu mạnh lên như trên. Lợi suất trái phiếu Chính phủ được các thành viên VIRA dự báo tiếp tục xoay quanh mức thấp hiện tại. Mức dự báo bình quân cho tháng này hầu như không nhiều thay đổi so với lợi suất bình quân thực tế trong tháng 8 vừa qua, 2,89%/năm so với 2,88% ở kỳ hạn 10 năm.

Tuy nhiên, một số thành viên của VIRA dự tính lợi suất vẫn sẽ tiếp tục giảm

Mối lo vị thế USD suy yếu trên thị trường toàn cầu

Cùng với đà giảm giá của USD trong những phiên giao dịch vừa qua, mối lo ngại vị thế của "đồng bạc xanh" tại các thị trường tài chính toàn cầu suy giảm một lần nữa trở thành tâm điểm.

Goldman Sachs Group Inc đã bất ngờ lên tiếng thể hiện mối lo ngại về sức mạnh của USD, khi nhận định đồng bạc xanh đang ở "tình trạng nguy hiểm" có thể đánh mất vị thế đồng tiền dự trữ trên thế giới.

Với việc quốc hội Mỹ tiến gần tới quyết định sẽ thực thi thêm các chính sách nới lỏng tài khóa để cổ vũ tăng trưởng kinh tế trước tác động của đại dịch Covid-19 và Cục Dự trữ Liên bang Mỹ (Fed) đã thu mua tài sản với giá trị lên tới khoảng 2.800 tỷ USD trong năm 2020, các chiến lược gia tại Goldman Sachs cho rằng, chính sách của nước Mỹ sẽ kích hoạt mối lo ngại đồng tiền mất giá, dẫn tới vị trí thống trị của USD tại các thị trường tài chính bị lung lay.

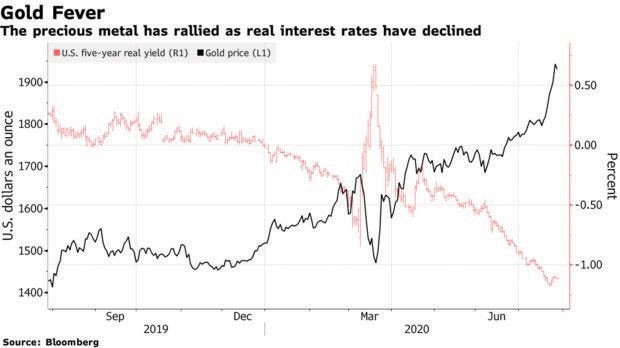

Quan điểm này hiện mới chỉ đại diện cho tiếng nói thiểu số, nhưng thực tế, tâm lý lo lắng đã "thâm nhập" vào các thị trường kể từ tháng 7: Nhà đầu tư đánh giá việc liên tiếp in tiền sẽ dẫn tới lạm phát cao trong những năm tới, khiến USD giảm giá trị và nhanh chóng tìm tới thị trường vàng.

Giá vàng tăng trong bối cảnh lãi suất giảm.

"Vàng luôn là 'đồng tiền' được tìm tới cuối cùng nhằm tránh bão, nhất là trong môi trường mà các chính phủ không ngừng in tiền, đẩy lãi suất xuống mức rất thấp. Thời điểm hiện tại, có rủi ro thực sự với vị thế lâu năm như là đồng tiền dự trữ của USD", các chiến lược gia của Goldman nhận định.

Giá vàng tăng lên mức kỷ lục đã truyền tải thông điệp về sự lo lắng đối với tình hình tăng trưởng kinh tế thế giới.

Goldman Sachs đã nâng dự báo giá vàng trong 12 tháng tới lên 2.300 USD/ounce, so với mức 2.000 USD/ounce trong lần dự báo trước đó.

Hiện tại, giá vàng giao dịch quanh ngưỡng 1.950 USD/ounce. Việc Fed kiên định với chính sách lãi suất thấp sẽ là động lực quan trọng tiếp tục thúc đẩy đà leo dốc của kim loại quý này.

Trong khi đó, chỉ số Bloomberg Dollar đo lường sức mạnh của USD trong tháng 7 ở mức thấp nhất 1 thập kỷ qua.

Một áp lực khác mà USD đang phải đối mặt là sức mạnh gia tăng của euro. Các chiến lược gia tại Credit Agricole và Mizuho International Plc đánh giá, việc các lãnh đạo Liên minh Châu Âu (EU) đồng ý thực thi gói hỗ trợ trị giá 750 tỷ euro (860 tỷ USD) sẽ nâng cao vị thế của đồng tiền này và gia tăng tỷ trọng của các loại tài sản định giá bằng euro.

Bên cạnh đó, theo thỏa thuận, các quốc gia EU có thể cùng phát hành các tài sản nợ định giá bằng euro, thay thế cho các trái phiếu Mỹ bằng USD hiện tại. Đây cũng được xem là một loại tài sản trú ẩn an toàn đối với nhà đầu tư tư trong thời gian tới.

Ulf Lindahl, CEO A.G.Bisset Associates, người có hơn 40 năm kinh nghiệm tại thị trường tiền tệ nhận định, euro có thể tăng giá trên 30% so với USD trong 16 tháng tới.

Trong trung hạn, sự hồi phục của euro chắc chắn sẽ tạo nên thử thách đối với cả USD và trái phiếu chính phủ Mỹ.

Trong phiên giao dịch thứ Ba (28/7), euro đã chạm ngưỡng cao nhất kể từ tháng 1/2019 và tăng gần 3% kể từ đầu năm tới nay.

Hiện tại, USD đang là đồng tiền được sử dụng trong 88% các giao dịch tiền tệ, theo báo cáo gần nhất của Bank of International Settlements, đồng thời chiếm khoảng 62% các quỹ dự trữ ngoại tệ trên toàn cầu, giảm so với mức đỉnh khoảng hơn 85% vào những năm 1970, theo số liệu của Quỹ Tiền tệ quốc tế (IMF).

Trong khi đó, euro chỉ chiếm khoảng 20% lượng dự trữ ngoại tệ trên thế giới. Mức đỉnh là 28% đạt được vào năm 2009.

Giá Bitcoin hôm nay 20/7: Đi ngang chờ sóng lớn  Giá Bitcoin tiếp tục đi ngang tại ngưỡng 9.200 - 9.300 USD/BTC, tăng chưa đến 1% trong 24 giờ qua. Bitcoin trải qua tuần 11 liên tiếp đi ngang trong khoảng 9.000 - 9.500 USD. Hiện tại tiền ảo hàng đầu này đang được giao dịch tại 9.223 USD, tăng 0,2%, tức mỗi coin thêm 35 USD, theo CoiDesk. Bitcoin đi ngang tuần...

Giá Bitcoin tiếp tục đi ngang tại ngưỡng 9.200 - 9.300 USD/BTC, tăng chưa đến 1% trong 24 giờ qua. Bitcoin trải qua tuần 11 liên tiếp đi ngang trong khoảng 9.000 - 9.500 USD. Hiện tại tiền ảo hàng đầu này đang được giao dịch tại 9.223 USD, tăng 0,2%, tức mỗi coin thêm 35 USD, theo CoiDesk. Bitcoin đi ngang tuần...

Khởi tố TikToker Nam 'Birthday'02:13

Khởi tố TikToker Nam 'Birthday'02:13 3 người đánh shipper ở Đà Nẵng tử vong bị khởi tố tội 'cố ý gây thương tích'03:01

3 người đánh shipper ở Đà Nẵng tử vong bị khởi tố tội 'cố ý gây thương tích'03:01 Ông Trump dọa trừng phạt Nga nếu ông Putin từ chối đàm phán chấm dứt chiến sự Ukraine09:59

Ông Trump dọa trừng phạt Nga nếu ông Putin từ chối đàm phán chấm dứt chiến sự Ukraine09:59 Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49

Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49 Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03

Củng cố hồ sơ để xử lý TikToker có nồng độ cồn, livestream khi bị cảnh sát giao thông kiểm tra01:03 Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37

Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37 Ông Trump muốn đến Trung Quốc, sẽ ký lệnh hành pháp kỷ lục ngày đầu nhậm chức09:17

Ông Trump muốn đến Trung Quốc, sẽ ký lệnh hành pháp kỷ lục ngày đầu nhậm chức09:17 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02

Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Thảm đỏ hot nhất hôm nay: Diệp Lâm Anh - Thùy Tiên đẹp sáng bừng khung hình, 1 nàng hậu lột xác quá gắt chấn động cõi mạng

Hậu trường phim

23:51:44 24/01/2025

"Đỉnh của chóp" sự kiện hợp tác Free Fire x Naruto Shippuden, từ game thủ cho đến fan anime đều không nên bỏ lỡ

Mọt game

23:48:25 24/01/2025

Triệu Lộ Tư gây sốc khi tiết lộ quá trình điều trị đau đớn, phải uống một loại thuốc mới giữ được mạng sống

Sao châu á

23:47:34 24/01/2025

"Mỹ nam nhà bên" đẹp nhất màn ảnh Hoa ngữ hiện tại, phim mới cực hay phải xem dịp Tết Nguyên đán 2025

Phim châu á

23:39:14 24/01/2025

Khởi tố Giám đốc Trung tâm Giám định Y khoa Thanh Hóa

Pháp luật

23:34:53 24/01/2025

Công tố viên Hàn Quốc yêu cầu tăng thời hạn tạm giam tổng thống bị luận tội

Thế giới

23:31:17 24/01/2025

Khánh Thi được chồng trẻ tặng toàn hàng hiệu, Bằng Kiều mừng sinh nhật bạn gái

Sao việt

23:26:17 24/01/2025

Chàng trai hát nhạc Hoàng Thi Thơ khiến danh ca Thái Châu khóc nức nở

Tv show

23:17:49 24/01/2025

Tài sản ròng 'khủng' của rapper Kanye West

Sao âu mỹ

23:09:55 24/01/2025

Chuyện gì xảy ra giữa Hồ Ngọc Hà và Minh Hằng?

Nhạc việt

22:48:43 24/01/2025

TS. Lê Xuân Nghĩa: Kết hợp “tiền” và “tài” cho nền kinh tế hồi phục

TS. Lê Xuân Nghĩa: Kết hợp “tiền” và “tài” cho nền kinh tế hồi phục Giá xăng dầu hôm nay (8/9): Dầu WTI quay đầu tăng giá

Giá xăng dầu hôm nay (8/9): Dầu WTI quay đầu tăng giá

'Đồng NDT của Trung Quốc đừng mơ soán ngôi USD'

'Đồng NDT của Trung Quốc đừng mơ soán ngôi USD' Bitcoin đứt mạch tăng 'sốc'

Bitcoin đứt mạch tăng 'sốc' Thị trường tiền ảo bùng nổ, Bitcoin tăng chóng mặt

Thị trường tiền ảo bùng nổ, Bitcoin tăng chóng mặt Bitcoin kéo loạt tiền ảo lao dốc

Bitcoin kéo loạt tiền ảo lao dốc Chứng khoán Mỹ tồi tệ, Bitcoin nguy cơ 'nhuốm máu'

Chứng khoán Mỹ tồi tệ, Bitcoin nguy cơ 'nhuốm máu' Bitcoin đi ngang, nhiều tiền ảo bứt phá

Bitcoin đi ngang, nhiều tiền ảo bứt phá HOT: Minh Hằng chính thức lên tiếng ồn ào tái hợp với Hồ Ngọc Hà: "Em không sai, chị cũng không sai"

HOT: Minh Hằng chính thức lên tiếng ồn ào tái hợp với Hồ Ngọc Hà: "Em không sai, chị cũng không sai" Phát hiện điểm nhóm sinh hoạt "Hội thánh đức chúa trời mẹ" ngày giáp Tết

Phát hiện điểm nhóm sinh hoạt "Hội thánh đức chúa trời mẹ" ngày giáp Tết Xuân Son rạng rỡ xuất viện, về Nam Định ăn Tết

Xuân Son rạng rỡ xuất viện, về Nam Định ăn Tết 1 cặp đôi phim giả tình thật sắp kết hôn: Nhà gái là nữ thần trẻ mãi không già, nhà trai cả sắc lẫn tài đều hoàn hảo tuyệt đối

1 cặp đôi phim giả tình thật sắp kết hôn: Nhà gái là nữ thần trẻ mãi không già, nhà trai cả sắc lẫn tài đều hoàn hảo tuyệt đối

Kim Huyền tiết lộ lý do nhận vai chị Nhớ của "Không thời gian"

Kim Huyền tiết lộ lý do nhận vai chị Nhớ của "Không thời gian" Gameshow bị dừng lên sóng, động thái khác lạ của Ninh Dương Lan Ngọc và sự khó hiểu của nhà sản xuất

Gameshow bị dừng lên sóng, động thái khác lạ của Ninh Dương Lan Ngọc và sự khó hiểu của nhà sản xuất Nữ khách hàng trong vụ "shipper bị đánh tử vong" kể cụ thể sự việc, bày tỏ rất hối hận

Nữ khách hàng trong vụ "shipper bị đánh tử vong" kể cụ thể sự việc, bày tỏ rất hối hận Gia thế gây choáng của chồng nữ tỷ phú Madam Pang

Gia thế gây choáng của chồng nữ tỷ phú Madam Pang Vũ Thu Phương sau ly hôn vui vẻ gói bánh chưng, Vy Oanh cùng chồng đại gia du xuân

Vũ Thu Phương sau ly hôn vui vẻ gói bánh chưng, Vy Oanh cùng chồng đại gia du xuân Vụ nam shipper Đà Nẵng nghi bị đánh chết: Cuộc gọi, tin nhắn giữa shipper với khách tiết lộ điều gì?

Vụ nam shipper Đà Nẵng nghi bị đánh chết: Cuộc gọi, tin nhắn giữa shipper với khách tiết lộ điều gì? Hoa hậu Tiểu Vy bị co giật bất tỉnh, tình trạng hiện tại ra sao?

Hoa hậu Tiểu Vy bị co giật bất tỉnh, tình trạng hiện tại ra sao? "Bà trùm" từng 9 lần cưới Thanh Bạch: Vừa ăn xong, gọi nhân viên xếp hàng phát tiền

"Bà trùm" từng 9 lần cưới Thanh Bạch: Vừa ăn xong, gọi nhân viên xếp hàng phát tiền Chuyện gì đã xảy ra khiến Đoàn Văn Hậu xuất hiện với cái chân nẹp kín giữa buổi tiệc tất niên?

Chuyện gì đã xảy ra khiến Đoàn Văn Hậu xuất hiện với cái chân nẹp kín giữa buổi tiệc tất niên? Ngày mẹ chồng nhập viện, em dâu vẫn bận rộn đi du lịch nhưng chỉ một câu nói của cậu con trai 16 tuổi, em ấy liền tỉnh ngộ

Ngày mẹ chồng nhập viện, em dâu vẫn bận rộn đi du lịch nhưng chỉ một câu nói của cậu con trai 16 tuổi, em ấy liền tỉnh ngộ Việt Nam vào top 5 cường quốc sắc đẹp châu Á

Việt Nam vào top 5 cường quốc sắc đẹp châu Á