Cắt chỉ tiêu tín dụng nếu ngân hàng ‘xé rào’ lãi suất

Ngân hàng Nhà nước (NHNN) vừa có văn bản yêu cầu các tổ chức tín dụng (TCTD) chấn chỉnh lại việc huy động lãi suất tiền gửi trong thời gian qua.

Cụ thể, NHNN cho biết một số TCTD, chi nhánh ngân hàng nước ngoài vừa qua đã điều chỉnh tăng lãi suất tiền gửi bằng VND nhanh và khá lớn ở một số kỳ hạn hoặc triển khai các sản phẩm huy động vốn; chương trình tiền gửi ưu đãi, tiết kiệm online, phát hành sản phẩm chứng chỉ tiền gửi với mức lãi suất cao. Động thái tăng lãi suất này tiềm ẩn nhiều rủi ro.

Trước tình hình đó, NHNN yêu cầu các TCTD duy trì mặt bằng lãi suất huy động ổn định, phù hợp với khả năng cân đối vốn, khả năng mở rộng tín dụng và năng lực quản lý rủi ro. NHNN sẽ theo dõi sát tình hình triển khai giải pháp về lãi suất, tín dụng của các TCTD và có biện pháp nhằm xử lý nghiêm các trường hợp vi phạm quy định của pháp luật và chỉ đạo của NHNN. Trong đó, bao gồm cả biện pháp thu hẹp chỉ tiêu tăng trưởng tín dụng của tổ chức tín dụng vi phạm.

Trước đó, một số ngân hàng đã tăng mạnh lãi suất ở rất nhiều kỳ hạn ngắn, cao nhất lên tới hơn 10,2%/năm.

Theo Thanhnien.vn

Ngừa rủi ro, ngân hàng cân đối lại cơ cấu cho vay

Nhiều ngân hàng thương mại đang chủ động giảm bớt tỷ trọng cho vay trung dài hạn, giảm thiểu rủi ro cân đối vốn.

Video đang HOT

Có tới 17/22 ngân hàng trong nhóm khảo sát ghi nhận tỷ trọng cho vay trung dài hạn đã giảm trong 6 tháng đầu năm 2019.

Tại các ngân hàng nói chung, việc cho vay trung dài hạn thường hấp dẫn hơn so với cho vay ngắn hạn, do mang lại lãi biên cao hơn.

Tuy nhiên, điều này cũng đồng nghĩa với việc rủi ro tiềm ẩn cho hệ thống trong tương lai lớn hơn, vì cho vay kỳ hạn càng dài thì rủi ro cân đối kỳ hạn càng cao, nhất là trong điều kiện tỷ trọng tiền gửi ngắn hạn vẫn chiếm chủ yếu trong cơ cấu nguồn vốn huy động nói chung, sức ép huy động theo đó càng lớn.

Ngân hàng Nhà nước với vai trò là cơ quan quản lý cũng đã có nhiều cảnh báo liên quan đến vấn đề này.

Do đặc điểm của nền kinh tế Việt Nam, nhu cầu vốn trung dài hạn lớn và chủ yếu dồn vào hệ thống ngân hàng, khi mà thị trường vốn chưa phát triển mạnh để "chia lửa". Tỷ trọng dư nợ trung dài hạn của nhiều ngân hàng thương mại thời gian qua ở mức cao.

Đứng trước những rủi ro tiềm ẩn cùng những chỉ đạo, giám sát của Ngân hàng Nhà nước, các ngân hàng thương mại cũng đã bắt đầu cân đối lại cơ cấu cho vay, theo hướng giảm dần tỷ lệ cho vay trung và dài hạn.

Khảo sát tại 22 ngân hàng đã công bố BCTC quý II/2019 cho thấy một tín hiệu mới, khi tỷ lệ vốn cho vay trung và dài hạn trung bình của nhóm đã giảm xuống 54,64%, so với mức 55,33% hồi đầu năm.

Trong đó, có tới 17/22 ngân hàng ghi nhận tỷ lệ này giảm trong 6 tháng đầu năm, với mức giảm dao động từ 0,1 đến 6 điểm phần trăm, tùy từng thành viên.

SeABank là ngân hàng cải thiện tỷ lệ vốn cho vay trung và dài hạn mạnh nhất trong kỳ qua khi con số này đã giảm từ 72,93% hồi đầu năm xuống còn 66,86% khi kết thúc quý II/2019, tương đương mức giảm 6,06 điểm phần trăm.

Trong khi đó, dù tỷ lệ vốn cho vay trung và dài hạn vẫn còn ở mức khá cao, tới 81,83% nhưng ngân hàng VIB cũng đã có sự cải thiện rõ rệt so với mức 84,9% hồi đầu năm. Đây cũng là ngân hàng có mức giảm nhanh thứ hai trong nhóm khảo sát.

Tương tự, tỷ lệ này ở các ngân hàng TPBank, Sacombank, VPBank cũng có mức giảm lần lượt 3,06 điểm phần trăm, 2,1 điểm phần trăm và 2,01 điểm phần trăm...

Như trên, có thể thấy, dù mức giảm tỷ lệ cho vay trung và dài hạn trong cơ cấu tổng dư nợ chưa phải lớn, nhưng cũng cho thấy nỗ lực của các nhà băng trong việc cân bằng giữa giảm thiểu rủi ro với mục tiêu lợi nhuận.

Khối ngân hàng tư nhân đang tài trợ vốn trung dài hạn nhiều nhất

Khảo sát cũng cho thấy, tỷ lệ cho vay trung và dài hạn trong cơ cấu tổng dư nợ của nhóm ngân hàng thương mại tư nhân cao hơn khá nhiều so với nhóm ngân hàng có vốn nhà nước chi phối.

Cụ thể, tỷ lệ cho vay trung và dài hạn trung bình của nhóm này là 56,59%, cá biệt, có ngân hàng cho vay trung và dài hạn chiếm tới hơn 80% tổng dư nợ.

Trong khi đó, ba ngân hàng có vốn nhà nước chi phối có tỷ lệ cho vay trung và dài hạn/tổng dư nợ thấp hơn khá nhiều so với mức trung bình của nhóm khảo sát.

Cụ thể, BCTC quý II/2019 cho thấy, tổng dư nợ cho vay của Vietcombank ở mức hơn 695 nghìn tỷ đồng, tăng trưởng 10% so với đầu năm; trong đó, cho vay trung và dài hạn của ngân hàng ở mức 322 nghìn tỷ đồng, tăng 11% so với đầu năm và chỉ chiếm 46,36% tổng dư nợ.

Tương tự, tỷ lệ này tại VietinBank đang là 43,52% và tại BIDV chỉ là 36,95%.

TRẦN THÚY

Theo bizlive.vn

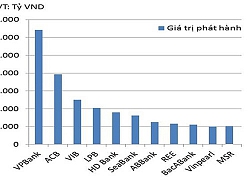

Không nên siết trái phiếu doanh nghiệp  Việc các ngân hàng chạy đua phát hành trái phiếu khiến cơ hội hút vốn trung và dài hạn của các doanh nghiệp thêm phần khó khăn. Trong điều kiện tín dụng trung và dài hạn bị siết, huy động vốn qua phát hành cổ phiếu khó khăn, nếu siết trái phiếu doanh nghiệp, sẽ khiến các doanh nghiệp thiếu vốn trầm trọng...

Việc các ngân hàng chạy đua phát hành trái phiếu khiến cơ hội hút vốn trung và dài hạn của các doanh nghiệp thêm phần khó khăn. Trong điều kiện tín dụng trung và dài hạn bị siết, huy động vốn qua phát hành cổ phiếu khó khăn, nếu siết trái phiếu doanh nghiệp, sẽ khiến các doanh nghiệp thiếu vốn trầm trọng...

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38

Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Nghị sĩ Mỹ lo Trung Quốc lợi dụng tỉ phú Musk để tác động Tổng thống Trump08:10

Nghị sĩ Mỹ lo Trung Quốc lợi dụng tỉ phú Musk để tác động Tổng thống Trump08:10Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mặc đẹp và thoải mái suốt mùa hè với áo sơ mi dáng rộng

Thời trang

10:47:15 06/03/2025

Phụ nữ tiểu đường cần có chế độ sinh hoạt và ăn uống như thế nào?

Sức khỏe

10:44:19 06/03/2025

Vợ Xuân Son khoe nhan sắc cực phẩm, lên đồ sexy cùng chồng đi nhận giải, nhìn xuống chân chàng cầu thủ mà thương

Sao thể thao

10:37:15 06/03/2025

Mua ô tô cho bạn trai xong thì phát hiện bị "cắm sừng", cô gái có màn trả thù khiến cả phố náo loạn

Netizen

10:35:00 06/03/2025

Cuộc hôn nhân ngọt ngào của hoa hậu đẹp nhất Hong Kong và chồng đại gia

Sao châu á

10:29:59 06/03/2025

Nghệ sĩ Vân Dung: "Tôi nghĩ do mình xấu nên được mời đóng phim kinh dị"

Hậu trường phim

10:24:14 06/03/2025

Đang xét xử lưu động nhóm "thổi giá" đất đến 30 tỷ đồng/m2 tại Sóc Sơn

Pháp luật

10:19:37 06/03/2025

Vén màn "chiêu trò" của Xuân Hinh

Nhạc việt

10:19:31 06/03/2025

Người phụ nữ nặng 357kg, béo đến mức phải đối mặt nguy cơ nằm liệt giường cả đời gây kinh ngạc vì diện mạo hiện tại

Lạ vui

10:15:53 06/03/2025

Collagen có trong thực phẩm nào nhiều nhất?

Làm đẹp

10:12:13 06/03/2025

Giá vàng neo cao, chờ thời cơ lên đỉnh

Giá vàng neo cao, chờ thời cơ lên đỉnh TP. HCM phòng chống rửa tiền trong lĩnh vực bất động sản

TP. HCM phòng chống rửa tiền trong lĩnh vực bất động sản

Còn nhiều "dư địa" cho tăng trưởng tín dụng 6 tháng cuối năm

Còn nhiều "dư địa" cho tăng trưởng tín dụng 6 tháng cuối năm BVSC: Thanh khoản khá dồi dào nhưng khó kỳ vọng mặt bằng lãi suất cho vay giảm

BVSC: Thanh khoản khá dồi dào nhưng khó kỳ vọng mặt bằng lãi suất cho vay giảm BVSC: Chênh lệch lãi suất VND - USD dần thu hẹp, gây áp lực tiềm ẩn tới tỷ giá

BVSC: Chênh lệch lãi suất VND - USD dần thu hẹp, gây áp lực tiềm ẩn tới tỷ giá Cẩn trọng khi dùng thẻ tín dụng, lãi suất cao hơn tín dụng đen

Cẩn trọng khi dùng thẻ tín dụng, lãi suất cao hơn tín dụng đen Dự báo tỷ giá USD sẽ duy trì quanh mức 23.200 đồng

Dự báo tỷ giá USD sẽ duy trì quanh mức 23.200 đồng Đề cao vai trò của bảo hiểm tiền gửi trong tái cơ cấu ngân hàng

Đề cao vai trò của bảo hiểm tiền gửi trong tái cơ cấu ngân hàng

Cuối cùng Từ Hy Viên đã có thể an nghỉ!

Cuối cùng Từ Hy Viên đã có thể an nghỉ! 'Món quà' trước thềm 8/3 của người chồng phương xa khiến gia đình trên bờ vực tan vỡ

'Món quà' trước thềm 8/3 của người chồng phương xa khiến gia đình trên bờ vực tan vỡ Nhóm "thổi giá" đất đến 30 tỷ đồng/m2 tại Sóc Sơn hôm nay bị xử lưu động

Nhóm "thổi giá" đất đến 30 tỷ đồng/m2 tại Sóc Sơn hôm nay bị xử lưu động "Á hậu bị Samsung ruồng bỏ" tuyên bố khó tin về chồng cũ tài phiệt, netizen ngỡ ngàng: "Cô có tỉnh táo không?"

"Á hậu bị Samsung ruồng bỏ" tuyên bố khó tin về chồng cũ tài phiệt, netizen ngỡ ngàng: "Cô có tỉnh táo không?" Yêu người từng yêu chị gái, tôi bị cả gia đình phản đối

Yêu người từng yêu chị gái, tôi bị cả gia đình phản đối Công an xuất hiện tại Thanh Bình An Lạc Viên sau vụ tố ép mua hũ tro cốt giá cao

Công an xuất hiện tại Thanh Bình An Lạc Viên sau vụ tố ép mua hũ tro cốt giá cao Lý giải "Bắc Bling" gây sốt toàn cầu: Khi ca sĩ là sứ giả du lịch

Lý giải "Bắc Bling" gây sốt toàn cầu: Khi ca sĩ là sứ giả du lịch Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị

Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng?

Cục trưởng Xuân Bắc nói gì về Hòa Minzy mà gây bão mạng? Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh

Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh Không chỉ riêng Văn Toàn, Hoà Minzy còn vay tiền Đoàn Văn Hậu, thân cỡ nào mà mượn tiền tỷ ngon ơ?

Không chỉ riêng Văn Toàn, Hoà Minzy còn vay tiền Đoàn Văn Hậu, thân cỡ nào mà mượn tiền tỷ ngon ơ? Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án

Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án Đạo diễn nói về chi tiết tranh luận của nghệ sĩ Xuân Hinh trong 'Bắc Bling'

Đạo diễn nói về chi tiết tranh luận của nghệ sĩ Xuân Hinh trong 'Bắc Bling'

Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay

Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay Chuyện gì đang xảy ra với Quán quân hot nhất Gương Mặt Thân Quen?

Chuyện gì đang xảy ra với Quán quân hot nhất Gương Mặt Thân Quen?