VN- Index sẽ bứt phá trong năm 2020?

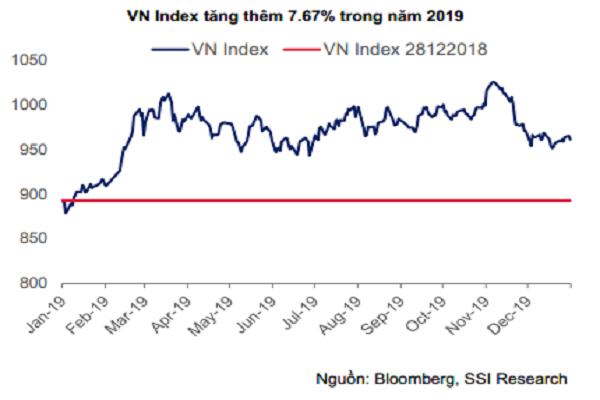

Theo SSI, VN-Index khởi đầu năm 2020 với mức P/E là 15,9 lần- mức thấp nhất kể từ tháng 2/2019. Định giá hấp dẫn như vậy sẽ giúp khị trường khởi sắc trong năm nay.

Diến biến của VN-Index trong năm 2019

Yếu tố vĩ mô tích cực

GDP đạt tăng trưởng trên 7% năm thứ 2 liên tiếp là một minh chứng cho thấy chính sách kinh tế của Việt Nam đang đi đúng hướng. Nghị quyết 10/2017 về phát triển kinh tế tư nhân đã bắt đầu tạo “trái ngọt”. Tăng trưởng vốn đầu tư của khối tư nhân trong năm 2019 đạt 17,3%, gấp đôi tăng trưởng của khối FDI và gấp 4 lần tăng trưởng của khối Nhà nước.

Sự vươn lên của khối kinh tế tư nhân Việt Nam đã kéo tăng trưởng xuất khẩu của khối doanh nghiệp trong nước lên 17,7%, cao hơn nhiều khối FDI là 4%. Đây là cơ sở để tăng giá trị xuất siêu, tạo nguồn cung ngoại tệ dồi dào, giúp bình ổn thị trường tiền tệ. Nhiều chuyên gia cho rằng, sự vươn lên của khối kinh tế tư nhân trong những năm tới sẽ tiếp tục là yếu tố quan trọng thúc đẩy tăng trưởng kinh tế và ổn định vĩ mô, góp phần thu hút sự quan tâm của các nhà đầu tư nước ngoài.

Trong khi đó, giải ngân đầu tư công được kỳ vọng sẽ được thực thi quyết liệt hơn trong năm 2020. Những rào cản về pháp lý, thủ tục hành chính, giải phóng mặt bằng sẽ được tháo gỡ để khơi thông dòng vốn ngân sách và trái phiếu chính phủ. Đây là động lực tăng trưởng cho không chỉ kinh tế mà cả nhiều nhóm ngành trên TTCK như xây dựng, vật liệu xây dựng…

Định hướng giảm lãi suất của Chính phủ đã được triển khai ngay từ cuối năm 2019 và sẽ còn tiếp tục trong năm 2020. Tuy nhiên theo SSI, thời gian lãi suất giảm trong năm 2019 là khá ngắn, chưa đủ để có tác động đến kinh tế và doanh nghiệp. Sang năm 2020, nếu lãi suất tiếp tục giảm và kéo dài, không chỉ doanh nghiệp được hưởng lợi mà tâm lý thị trường cũng sẽ được củng cố.

Hai yếu tố tăng trưởng và lãi suất của Việt Nam sẽ hòa nhịp với xu hướng chung của thế giới, tạo nên sự khởi sắc của thị trường chứng khoán trong năm 2020.

Cẩn trọng tác động từ bên ngoài

Việc Mỹ và Trung Quốc tuyên bố tạm đình chiến thương mại khi chuẩn bị ký kết thỏa thuận thương mại giai đoạn 1 là điểm khởi đầu cho tâm lý tích cực và dòng vốn đảo chiều. Tuy nhiên, dòng vốn vào cổ phiếu bắt đầu có sự phân hóa giữa thị trường phát triển và thị trường mới nổi. Trên chặng đường chinh phục các mốc cao mới của chỉ số chứng khoán Mỹ, dòng tiền của các quỹ vào cổ phiếu Mỹ chưa khi nào ghi nhận 3 tuần tăng liên tiếp. Ngược lại, dòng vốn vào cổ phiếu tại các thị trường mới nổi ghi nhận có 21,2 tỷ USD trong 9 tuần liên tiếp, trong đó điểm đến chủ yếu là các quỹ toàn cầu (GEM) và khu vực Châu Á (ngoại trừ Nhật Bản).

Video đang HOT

Trong khi đó, TTCK Việt Nam được kỳ vọng sẽ chứng kiến nhiều quỹ ETF mới mô phỏng chỉ số VN30 cũng như bộ 3 chỉ số mới của sàn HOSE trong năm 2020. TTCK Việt Nam cũng đang được FTSE cân nhắc nâng hạng và chỉ còn một tiêu chí về thanh toán chưa thỏa mãn. Nếu đáp ứng được tiêu chí này, thì các nhà đầu tư ngoại sẽ nắm bắt thời cơ vào Việt Nam.

Mặc dù vậy, trong năm nay, TTCK Việt Nam vẫn phải đối mặt với không ít thách thức. Về tác động từ bên ngoài, căng thẳng địa chính trị, trong đó tâm điểm là căng thẳng chính trị giữa Mỹ và Iran, sẽ tác động mạnh đến tâm lý nhà đầu tư. Trong khi đó, sự bất ổn trong quan hệ Mỹ – Trung sẽ còn kéo dài. Ở trong nước, theo SSI, nhiều điểm yếu của nền kinh tế vẫn còn tồn tại. Việc Moody hạ triển vọng tín nhiệm của Việt Nam đã bộc lộ ra một trong những điểm yếu đó.

Theo nhận định của SSI, trong năm 2020, ở kịch bản cơ sở, VN-Index sẽ nhiều biến động tương đồng như năm 2019, theo đó sẽ sôi động trong khoảng thời gian đầu năm và sau đó lắng dịu. Khả năng giảm sâu dưới vùng 950 điểm là rất thấp, trừ khi các căng thẳng địa chính trị ở Trung Đông và quan hệ Mỹ – Trung leo thang không kiểm soát.

Trong khi kịch bản tích cực với sác xuất xảy ra cao hơn là sau thời gian tích lũy, các yếu tố hỗ trợ trong nước bao gồm tăng trưởng kinh tế, tăng trưởng lợi nhuận doanh nghiệp, xu hướng giảm lãi suất cộng hưởng với các yếu tố hỗ trợ bên ngoài sẽ khiến thị trường hưng phấn, tạo thêm sóng mới cho VN-Index vào cuối năm nay.

Dù kịch bản nào xảy ra, thì TTCK Việt Nam vẫn sẽ ở trong trạng thái ổn định hướng đến tích cực.

Tôi có cái nhìn thận trọng về TTCK trong năm 2020 khi rủi ro chiến tranh thương mại vẫn còn và yếu tố địa chính trị sẽ gây khó khăn cho thị trường. Trong nước, tốc độ sản xuất có thể bị tác động tiêu cực do ảnh hưởng từ giảm tốc nền kinh tế toàn cầu, mặc dù vậy viễn cảnh có thể sẽ đỡ rủi ro hơn so với các quốc gia khác. Tôi đánh giá tích cực thị trường trong quý I và đến gần giữa quý II/2020. Theo đó, VN-Index có thể sẽ quay trở lại mức 1.100-1.200 điểm trong đầu năm 2020, sau đó sẽ bước vào giai đoạn điều chỉnh.

Ông Nguyễn Thế Minh, Giám đốc Phân tích CTCK Yuanta

Ngọc Anh

Theo enternews.vn

VNDIRECT dự đoán VN-Index tăng hơn 20% trong năm 2020

Với ước tính lợi nhuận của các doanh nghiệp trên toàn VN-Index trong năm 2020 sẽ tăng 18% so với cùng kỳ, VNDIRECT cho rằng chỉ số có thể tăng 20,7% lên 1.160 điểm.

VN-Index được dự báo tăng 20,7%

CTCK VNDIRECT (VND) cho biết, có hai áp lực chính lên TTCK Việt Nam trong năm 2019 bao gồm tăng trưởng lợi nhuận chậm lại của các doanh nghiệp niêm yết và việc thắt chặt tín dụng đối với các ngành rủi ro cao như BĐS và đầu tư chứng khoán, điều này làm nở rộ thị trường trái phiếu doanh nghiệp lợi suất cao.

Mặc dù khả năng Việt Nam nâng hạng lên thị trường mới nổi MSCI vẫn còn bỏ ngỏ, triển vọng năm 2020 của TTCK sẽ tươi sáng hơn vì hầu hết những lo ngại kể trên đã được phản ánh vào định giá của thị trường trong khi tăng trưởng lợi nhuận của các doanh nghiệp trong năm 2020 sẽ tăng tốc từ mức thấp của năm ngoái nhờ nền tảng kinh tế vĩ mô vững chắc.

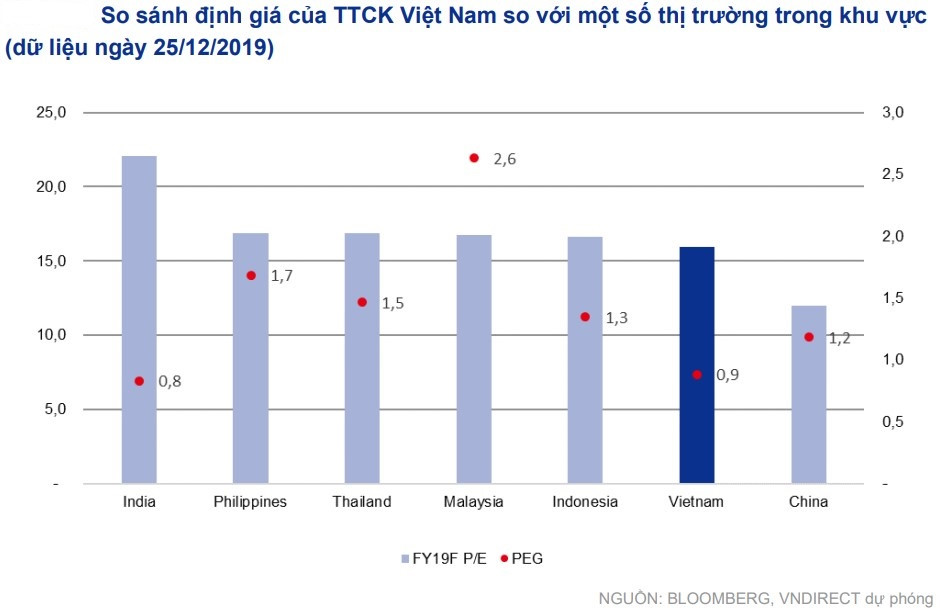

Tính tại ngày 25/12/2019, VN-INDEX được định giá ở mức P/E trượt 15,3 lần, thấp hơn so với các thị trường trong khu vực cũng như có chỉ số PEG hấp dẫn hơn.

VND ước tính lợi nhuận của các doanh nghiệp trên toàn VN-INDEX trong năm 2020 sẽ tăng 18% so với cùng kỳ. Kỳ vọng P/E trượt của VN-INDEX sẽ ổn định khoảng 15,3 lần trong năm 2020 và chỉ số VN-INDEX tăng 20,7% lên 1.160 điểm vào cuối năm 2020.

Không có nhiều rủi ro giảm giá đối với thị trường trong khi đó động lực tăng giá bao gồm việc MSCI nâng hạng lên thị trường mới nổi sớm hơn dự kiến và khả năng IPO của một số cái tên đáng chú ý như Bamboo Airways, Ngân hàng TMCP Hàng hải Việt Nam, CTCP Gỗ An Cường. Các doanh nghiệp mới niêm yết có thể trở thành tâm điểm và thu hút thêm dòng vốn quay trở lại thị trường.

Chờ nâng hạng nhưng tỷ trọng trong rổ chỉ số Thị trường cân biên sẽ tăng

Dự báo thị trường chứng khoán Việt Nam, VND đánh giá Việt Nam có thể được nâng hạng lên Thị trường mới nổi trong hai đến ba năm tới.

Đối với MSCI, trong kịch bản tốt nhất, thị trường chứng khoán Việt Nam sẽ được thêm vào Danh sách theo dõi để nâng hạng từ Thị trường cận biên lên Thị trường mới nổi trong đợt đánh giá thường niên vào tháng 6/2021 và được chính thức nâng hạng lên Thị trường mới nổi trong đợt đánh giá thị trường thường niên vào tháng 6/2022.

Trong khi với FTSE, Việt Nam có thể được nâng hạng chính thức lên Thị trường mới nổi thứ cấp trong đợt đánh giá thị trường thường niên vào tháng 9/2021.

Nếu thị trường chứng khoán được chính thức nâng hạng lên thị trường mới nổi, Việt Nam có thể thu hút hơn 1 tỷ USD từ các quỹ đầu tư theo dõi chỉ số MSCI Emerging Markets Index và MSCI Emerging Markets Index cũng như Vanguard FTSE Emerging Markets ETF.

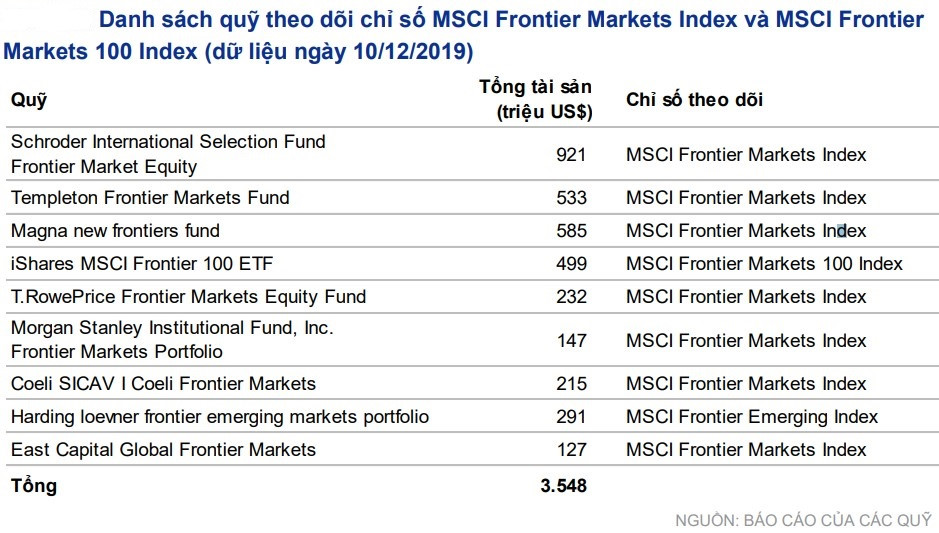

Trong khi đó, Việt Nam vẫn có nhiều khả năng được nâng tỷ trọng trong MSCI Frontier Markets Index vào năm 2020. Nhờ việc Kuwait có thể được thêm vào MSCI Emerging Markets Index vào tháng 6/2020. Tỷ trọng của Việt Nam trong MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index có thể tăng lên 25,8% và 30% theo ước tính của MSCI.

Theo ước tính, nếu Kuwait được chính thức nâng hạng lên thị trường mới nổi, thị trường chứng khoán Việt Nam có thể được nhận khoản đầu tư xấp xỉ 200 triệu USD từ các quỹ giao dịch theo chỉ số MSCI Frontier Markets Index và MSCI Frontier Markets 100 Index.

Quy mô của dòng vốn đầu tư có thể còn lớn hơn ở mức 250-270 triệu USD, nếu xem xét các quỹ khác bao gồm các quỹ chủ động và các quỹ thụ động như MSCI Frontier Emerging Markets Index hay S&P/BNP Mellon New Frontier Index. Dòng vốn này sẽ cải thiện thanh khoản thị trường cũng như thu hút sự quan tâm của các nhà đầu tư.

Khó trông đợi vào kế hoạch cổ phần hóa và thoái vốn

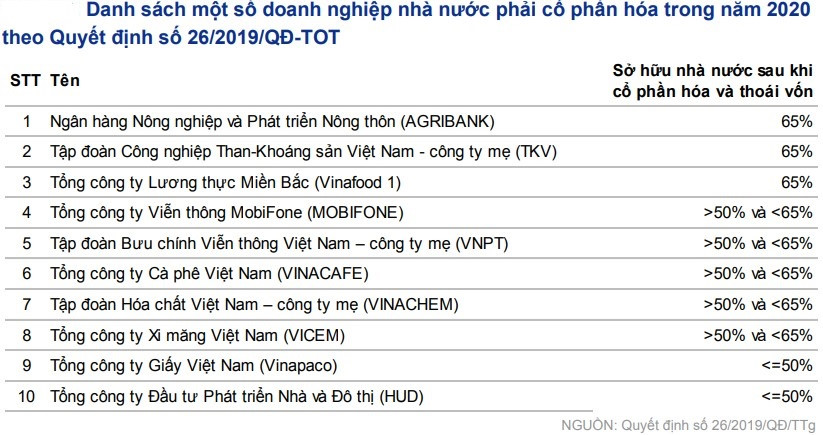

Theo Quyết định số 26/2019/QĐ-TTg, tổng số doanh nghiệp nhà nước (DNNN) phải cổ phần hóa trong giai đoạn 2019-20 là 93, bao gồm một số tên tuổi lớn như Agribank (Chưa niêm yết), Mobifone (Chưa niêm yết), VNPT (Chưa niêm yết), Vinacafe (Chưa niêm yết) và Vinachem (Chưa niêm yết). Tuy nhiên, mục tiêu được cho rằng khó có thể đạt được vì các nút thắt trong quá trình cổ phần hóa chưa được giải quyết triệt để, đặc biệt là các vấn đề liên quan đến định giá đất. Đáng chú ý, chỉ có ba DNNN đã hoàn thành cổ phần hóa trong năm 2019.

Ngoài ra, việc thoái vốn của Chính phủ tại các doanh nghiệp niêm yết như CTCP Sữa Việt Nam (VNM), Tập đoàn Xăng dầu Việt Nam (PLX), TCT Máy động lực và Máy nông nghiệp Việt Nam (VEA), Tập đoàn FPT (FPT) và TCT Bảo hiểm Bảo Minh (BMI) cũng sẽ được thực hiện trong ngắn hạn, có thể vào năm 2020.

MAI HƯƠNG

Theo Bizlive.vn

Lo ngại trái phiếu kém chất lượng và cho vay margin ảnh hưởng đến chứng khoán Việt năm 2020  Sự phát triển quá nhanh của thị trường trái phiếu doanh nghiệp tạo ra khả năng nhiều sản phẩm không có chất lượng vẫn được bán đến nhà đầu tư. Đồng thời hoạt động cho vay margin của các công ty chứng khoán cũng gây rủi ro khi quy mô ngày càng lớn. Theo báo cáo "Kinh tế vĩ mô và TTCK Việt...

Sự phát triển quá nhanh của thị trường trái phiếu doanh nghiệp tạo ra khả năng nhiều sản phẩm không có chất lượng vẫn được bán đến nhà đầu tư. Đồng thời hoạt động cho vay margin của các công ty chứng khoán cũng gây rủi ro khi quy mô ngày càng lớn. Theo báo cáo "Kinh tế vĩ mô và TTCK Việt...

Vụ 'mẹ giết con' ở Quảng Nam: Cả ngàn người tập trung theo dõi dựng lại hiện trường05:23

Vụ 'mẹ giết con' ở Quảng Nam: Cả ngàn người tập trung theo dõi dựng lại hiện trường05:23 Một ngày sau khi sát hại bạn gái ở Hà Nội, kẻ nghi 'ngáo đá' vẫn chưa tỉnh táo11:47

Một ngày sau khi sát hại bạn gái ở Hà Nội, kẻ nghi 'ngáo đá' vẫn chưa tỉnh táo11:47 Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50

Toàn cảnh vụ mẹ sát hại con: Từ tin đồn đến sự thật bị vạch trần10:50 Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26

Vụ xách ngược trẻ 20 tháng tuổi, đánh đập dã man: Công an vào cuộc điều tra02:26 Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51

Nguyên nhân ban đầu vụ 4 ô tô tông nhau trên đèo Bảo Lộc00:51 Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42

Mỹ cảnh báo Nga, khẳng định cam kết với NATO09:42 Bộ Công an đề xuất xử lý hình sự người sử dụng trái phép chất ma túy07:00

Bộ Công an đề xuất xử lý hình sự người sử dụng trái phép chất ma túy07:00 Hamas kêu gọi ngừng bắn08:16

Hamas kêu gọi ngừng bắn08:16 Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18

Phổ Nghi 'bán đứng' cố cung, lộ bí mật tranh đấu của thái giám, khét hơn phim?05:18 Mỹ bổ sung lực lượng giữa căng thẳng Trung Đông10:21

Mỹ bổ sung lực lượng giữa căng thẳng Trung Đông10:21 Iran cảnh báo có thể tấn công láng giềng nếu họ hỗ trợ Mỹ?10:21

Iran cảnh báo có thể tấn công láng giềng nếu họ hỗ trợ Mỹ?10:21Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hồng Đăng tươi rói bên vợ con, Trang Pháp phải thở oxy

Sao việt

23:35:24 13/04/2025

Hậu "trả treo" với fan khi bị đòi ra nhạc, MCK tung luôn nhạc mới, rap được 30 giây thì "bay màu"

Nhạc việt

23:29:00 13/04/2025

Kim Soo Hyun được chọn còn Kim Ji Won phải "ra chuồng gà", netizen phẫn nộ: "Trọng nam khinh nữ"

Sao châu á

23:07:19 13/04/2025

Diễn viên chuyên trị vai phản diện qua đời tuổi 54

Sao âu mỹ

22:17:08 13/04/2025

Đến thăm nhân viên bị gãy chân, tôi bất ngờ chạm mặt một người phụ nữ, quá tức giận, tôi đã đập vỡ chiếc cốc rồi bỏ về

Góc tâm tình

22:02:41 13/04/2025

Hồ Thu Anh: Tôi chưa hài lòng về mình trong Địa Đạo và tôi không giấu diếm điều này

Hậu trường phim

21:59:57 13/04/2025

Ukraine khẳng định mong muốn kết thúc xung đột trong năm nay

Thế giới

21:11:47 13/04/2025

Đại úy biên phòng hơn 10 năm giúp người vùng cao Thanh Hóa biết đọc, viết chữ

Netizen

19:48:21 13/04/2025

Công Phượng mất ngôi Vua phá lưới bởi cầu thủ vô danh

Sao thể thao

19:47:33 13/04/2025

Tử hình kẻ có vợ và 3 con hẹn hò rồi sát hại dã man người tình

Pháp luật

18:26:25 13/04/2025

Ai là ngôi sao mới nổi trên thị trường chứng khoán Việt Nam?

Ai là ngôi sao mới nổi trên thị trường chứng khoán Việt Nam? Chứng khoán 10/1: Sẽ có các nhịp rung lắc, điều chỉnh đan xen trong quá trình hồi phục

Chứng khoán 10/1: Sẽ có các nhịp rung lắc, điều chỉnh đan xen trong quá trình hồi phục

Chứng khoán Việt năm 2020: Tiếp tục phát triển cả về quy mô và chất lượng

Chứng khoán Việt năm 2020: Tiếp tục phát triển cả về quy mô và chất lượng Đón tháng mới 2020, kỳ vọng thị trường chứng khoán sang trang

Đón tháng mới 2020, kỳ vọng thị trường chứng khoán sang trang VinaCapital dự báo VN-Index tăng trưởng 10 15% trong năm 2020, ưa thích cổ phiếu ngân hàng, bán lẻ và công nghệ

VinaCapital dự báo VN-Index tăng trưởng 10 15% trong năm 2020, ưa thích cổ phiếu ngân hàng, bán lẻ và công nghệ Chứng khoán năm 2020 có nhiều tín hiệu khả quan

Chứng khoán năm 2020 có nhiều tín hiệu khả quan Triển vọng kinh tế toàn cầu 2020

Triển vọng kinh tế toàn cầu 2020 BSC dự báo khối ngoại sẽ mua ròng 500 triệu USD, VN-Index xoay quanh mốc 1.100 điểm trong năm 2020

BSC dự báo khối ngoại sẽ mua ròng 500 triệu USD, VN-Index xoay quanh mốc 1.100 điểm trong năm 2020 Về Thanh Hóa sau 10 năm cưới, nàng dâu Ukraine bất ngờ trước căn phòng ngủ

Về Thanh Hóa sau 10 năm cưới, nàng dâu Ukraine bất ngờ trước căn phòng ngủ Khi Chủ tịch làm "bố bỉm": Thiếu gia nhà bầu Hiển dạy con học cực khéo, lộ luôn nội thất căn biệt thự trăm tỷ

Khi Chủ tịch làm "bố bỉm": Thiếu gia nhà bầu Hiển dạy con học cực khéo, lộ luôn nội thất căn biệt thự trăm tỷ Cô gái Vĩnh Phúc giúp mẹ phục hồi sau tai nạn, xúc động trước lời thủ thỉ của bố

Cô gái Vĩnh Phúc giúp mẹ phục hồi sau tai nạn, xúc động trước lời thủ thỉ của bố Tình trẻ Diệp Lâm Anh có động thái muốn "công khai", lộ mối quan hệ với hội bạn thân Chị đẹp

Tình trẻ Diệp Lâm Anh có động thái muốn "công khai", lộ mối quan hệ với hội bạn thân Chị đẹp Nhã Phương phản ứng ra sao sau khi bị bóc loạt ảnh nhan sắc thật gây sốc?

Nhã Phương phản ứng ra sao sau khi bị bóc loạt ảnh nhan sắc thật gây sốc? Đằng sau việc hàng loạt sinh viên du học tại Mỹ bị thu hồi visa không lý do

Đằng sau việc hàng loạt sinh viên du học tại Mỹ bị thu hồi visa không lý do Mức lương hưu 20 triệu/tháng nhưng bố chồng còn phải bán cả vàng để chi tiêu, khi biết việc ông làm, vợ chồng tôi bất ngờ xen lẫn hoang mang

Mức lương hưu 20 triệu/tháng nhưng bố chồng còn phải bán cả vàng để chi tiêu, khi biết việc ông làm, vợ chồng tôi bất ngờ xen lẫn hoang mang Phim Hàn mới chiếu đã khiến cõi mạng bùng nổ: Nữ chính xinh yêu như em bé, nhìn chỉ muốn bắt về nuôi

Phim Hàn mới chiếu đã khiến cõi mạng bùng nổ: Nữ chính xinh yêu như em bé, nhìn chỉ muốn bắt về nuôi Trùm Điền Quân Color Man đi xin việc, nói về việc phá sản

Trùm Điền Quân Color Man đi xin việc, nói về việc phá sản

Kinh hoàng clip giáo viên xách ngược chân trẻ 20 tháng tuổi, đánh đập dã man

Kinh hoàng clip giáo viên xách ngược chân trẻ 20 tháng tuổi, đánh đập dã man Kinh hoàng cảnh bác sĩ lôi con rắn dài 1,2m ra khỏi miệng một phụ nữ ở Nga

Kinh hoàng cảnh bác sĩ lôi con rắn dài 1,2m ra khỏi miệng một phụ nữ ở Nga Tạm đình chỉ nữ tiếp viên xe buýt 'tịch thu' thẻ sinh viên

Tạm đình chỉ nữ tiếp viên xe buýt 'tịch thu' thẻ sinh viên

Chính quyền Tổng thống Trump liệt hàng nghìn người nhập cư là đã chết

Chính quyền Tổng thống Trump liệt hàng nghìn người nhập cư là đã chết Xem lại Tây Du Ký 50 lần tôi mới nhận ra sự thật không ngờ đằng sau: Tôn Ngộ Không bị oan suốt 39 năm

Xem lại Tây Du Ký 50 lần tôi mới nhận ra sự thật không ngờ đằng sau: Tôn Ngộ Không bị oan suốt 39 năm Lại xảy ra 2 trận động đất ở Kon Tum

Lại xảy ra 2 trận động đất ở Kon Tum Cháy nhà trong ngõ sâu ở Hà Nội, 2 người tử vong

Cháy nhà trong ngõ sâu ở Hà Nội, 2 người tử vong