Vietcombank hoàn thành xây dựng Hệ thống cảnh báo sớm rủi ro tín dụng

Theo lộ trình nâng cao năng lực quản trị rủi ro , chuẩn bị các điều kiện sẵn sàng cho việc áp dụng Hiệp ước Basel II theo phương pháp nâng cao (IRB), Vietcombank đã có thêm kết quả quan trọng với việc hoàn thành xây dựng Hệ thống cảnh báo sớm rủi ro tín dụng.

Vietcombank đang hiện thực hóa mục tiêu là ngân hàng quản trị rủi ro tốt nhất Việt Nam

Hệ thống cảnh báo sớm (Early warning system – EWS) có mục đích tự động rà soát toàn bộ các khoản nợ và phát hiện các trường hợp có thể suy giảm chất lượng trong vòng 6 tháng tới, từ đó giúp Vietcombank có những biện pháp hiệu quả quản lý chất lượng danh mục tín dụng.

Hệ thống EWS là một hệ thống dựa trên các dấu hiệu rủi ro của khách hàng, khoản vay của khách hàng (suy giảm tình hình kinh doanh, chỉ số tài chính, dòng tiền trả nợ của khách hàng có dấu hiệu bất thường, biến động bất lợi của thị trường…) và thông qua các kỹ thuật tính toán hiện đại, mô hình thống kê từ dữ liệu lịch sử để đưa ra danh sách khách hàng có khả năng gặp khó khăn trong vòng 6 tháng tiếp theo.

Danh sách khách hàng này sau đó sẽ được các đơn vị kinh doanh phân tích và được chuyên gia của các bộ phận chuyên môn tại Trụ sở chính rà soát.

Hệ thống EWS do cán bộ nghiệp vụ và tin học Vietcombank tự nghiên cứu, xây dựng. Hệ thống đã được triển khai và đưa vào ứng dụng trong thực tế với một số tính năng chủ yếu như sau:

Video đang HOT

- Hàng quý tự động cung cấp danh sách khách hàng tiềm ẩn rủi ro để đơn vị kinh doanh, bộ phận rủi ro, kiểm tra, kiểm soát nội bộ phối hợp rà soát;

- Hệ thống cài đặt sẵn một số một biện pháp ứng xử phù hợp, tương ứng với mức độ rủi ro của khách hàng để các bộ phận kinh doanh chủ động lựa chọn và triển khai kịp thời;

- Hệ thống được phát triển bởi chính các cán bộ của Vietcombank, trên cơ sở chuyển giao kiến thức của tư vấn quốc tế. Do đó, giúp Vietcombank tiết kiệm được nhiều thời gian, chi phí và quan trọng nhất là làm chủ được hệ thống, công nghệ.

Hệ thống EWS là một công cụ hiệu quả nhằm phát hiện sớm các khách hàng tiềm ẩn rủi ro, hỗ trợ các Bộ phận phê duyệt, quản lý rủi ro, kiểm tra, kiểm toán nội bộ tại Trụ sở chính cập nhật, quản lý danh mục tín dụng của các chi nhánh từ xa, từ sớm.

Để tối đa hóa hiệu quả hệ thống EWS, Vietcombank cũng đã ban hành khung chính sách về cảnh báo sớm trong đó xác định rõ chức năng, nhiệm vụ của từng bộ phận, quy trình thực hiện và cơ chế vận hành, đảm bảo trao đổi, cập nhật thường xuyên giữa các bộ phận nghiệp vụ về dấu hiệu rủi ro, các thuật toán phù hợp với sự biến đổi liên tục và phức tạp từ thực tế.

Trong các năm qua, Vietcombank là ngân hàng có danh mục tín dụng minh bạch và có chất lượng tốt nhất, mà một trong các nguyên nhân quan trọng là thực hiện kiểm soát từ sớm các khoản nợ nhóm 2 (tăng cường công tác quản lý, tích cực rút giảm dư nợ…).

Với việc triển khai hệ thống cảnh báo sớm rủi ro tín dụng, ứng dụng với các khoản nợ từ nhóm 1, Vietcombank sẽ tăng cường chủ động quản lý và kiểm soát toàn diện danh mục tín dụng, nâng cao hơn nữa chất lượng hoạt động của Vietcombank, hiện thực hóa mục tiêu là ngân hàng quản trị rủi ro tốt nhất Việt Nam.

Theo tapchitaichinh.vn

Vietcombank hoàn thành xây dựng các mô hình LGD/EAD bán lẻ theo phương pháp nâng cao

Tiếp nối thành công của dự án xây dựng các mô hình xếp hạng rủi ro tín dụng dựa trên Xác suất vỡ nợ (PD) trong năm 2017, vừa qua Vietcombank tiếp tục công bố việc hoàn thành xây dựng các mô hình lượng hóa Tổn thất khi vỡ nợ (LGD) và Dư nợ tại thời điểm vỡ nợ (EAD) đối với danh mục khách hàng bán lẻ.

Ảnh minh họa.

Kết quả của các mô hình lượng hóa ba tham số rủi ro chủ chốt PD, LGD và EAD là nền tảng quan trọng để Vietcombank hướng tới áp dụng phương pháp xếp hạng nội bộ nâng cao (Advanced IRB) - đây là phương pháp đo lường rủi ro tiên tiến nhất theo Hiệp ước vốn BaselII.

Trên cơ sở đặc điểm và kế hoạch phát triển danh mục tín dụng, đồng thời với những tiêu chuẩn kĩ thuật xây dựng mô hình chuẩn mực theo thông lệ quốc tế, mô hình LGD và EAD đã được phát triển cho các phân khúc sản phẩm Cho vay cá nhân sản xuất kinh doanh , Cho vay bất động sản cá nhân và Cho vay tiêu dùng , với mức độ bao phủ hầu hết danh mục tín dụng bán lẻ của Vietcombank. Các mô hình này được xây dựng bởi Nhóm phân tích định lượng - đơn vị chuyên môn về phân tích định lượng, mô hình hóa và tính toán tối ưu của Vietcombank và với sự cố vấn của các chuyên gia quốc tế Oliver Wyman - công ty tư vấn hàng đầu thế giới trong lĩnh vực ngân hàng tài chính.

Kết quả kiểm thử cho thấy các chỉ số đo lường hiệu quả mô hình đối với tập dữ liệu phát triển và tập dữ liệu kiểm định đều đạt ngưỡng đảm bảo trên cơ sở tham vấn ý kiến của các chuyên gia Oliver Wyman theo thông lệ quốc tế. Đặc biệt, có mô hình đạt chỉ số Gini lên tới trên 40% đối với cả tập dữ liệu phát triển và tập dữ liệu kiểm định - đây là con số xứng đáng được ghi nhận đối với những mô hình có kết cấu dữ liệu phức tạp như mô hình LGD.

Các lãnh đạo Vietcombank trực tiếp chỉ đạo triển khai dự án.

Sau dự án, Vietcombank cũng dần hoàn thiện hệ thống dữ liệu tín dụng Bán lẻ thông qua hoạt động trích xuất, làm sạch dữ liệu với sự tham gia của các đơn vị sở hữu dữ liệu và bộ phận công nghệ. Công tác xử lý dữ liệu gặp nhiều thách thức không chỉ với riêng Vietcombank mà đây cũng là thách thức chung đối với hệ thống ngân hàng nói chung do dữ liệu LGD cần được thu thập từ nhiều nguồn khác nhau và thời gian dữ liệu lịch sử dài.

Tuy nhiên, với sự phối hợp chặt chẽ giữa đơn vị xây dựng mô hình và các Phòng/Ban/Trung tâm nghiệp vụ, qua gần 10 tháng triển khai dự án, các vấn đề dữ liệu đã được giải quyết triệt để nhằm đảm bảo chất lượng dữ liệu cho mô hình LGD và EAD Bán lẻ, đồng thời các giải pháp cũng được đề xuất nhằm làm giàu và cải thiện chất lượng dữ liệu tín dụng Bán lẻ của Vietcombank trong tương lai.

Trong thời gian tới, Vietcombank sẽ đẩy mạnh ứng dụng kết quả mô hình vào hoạt động kinh doanh và quản trị rủi ro, bao gồm phê duyệt tín dụng, định giá khoản vay dựa trên rủi ro, quản trị danh mục,... Bên cạnh đó, Vietcombank sẽ chuẩn bị các điều kiện sắn sàng ứng dụng kết quả mô hình trong tính vốn theo phương pháp nâng cao Basel II.

Với những nỗ lực không ngừng nghỉ của các đơn vị triển khai, dưới sự chỉ đạo sâu sát của Hội đồng quản trị, Ban điều hành và Ban quản lý chương trình Basel II, kết quả xây dựng thành công các mô hình LGD và EAD cho danh mục tín dụng bán lẻ là một trong những bước tiến quan trọng của Vietcombank trên con đường hiện thực hóa mục tiêu trở thành ngân hàng quản trị rủi ro tốt nhất, với tầm nhìn đến năm 2020 trở thành ngân hàng số 1 tại Việt Nam, một trong 100 ngân hàng lớn nhất trong khu vực châu Á, một trong 300 tập đoàn ngân hàng tài chính lớn nhất thế giới và được quản trị theo các thông lệ quốc tế tốt nhất.

THANH THẢO

Theo bizlive.vn

Tỷ lệ tín dụng/GDP tăng nhanh: Cảnh báo rủi ro lạm phát  "Tỷ lệ tín dụng/GDP tăng nhanh là một chỉ báo rủi ro cần phải kiểm soát để không gây lạm phát như đã từng xảy ra trong năm 2008 và 2010", SSI cảnh báo. T ỷ lệ tín dụng/GDP tăng nhanh: Cảnh báo rủi ro lạm phát. Công ty Chứng khoán Sài Gòn (SSI) vừa công bố báo cáo tài chính tiền tệ...

"Tỷ lệ tín dụng/GDP tăng nhanh là một chỉ báo rủi ro cần phải kiểm soát để không gây lạm phát như đã từng xảy ra trong năm 2008 và 2010", SSI cảnh báo. T ỷ lệ tín dụng/GDP tăng nhanh: Cảnh báo rủi ro lạm phát. Công ty Chứng khoán Sài Gòn (SSI) vừa công bố báo cáo tài chính tiền tệ...

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

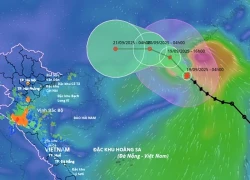

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52

Bão số 8 đổ bộ Trung Quốc, gây mưa lớn ở Việt Nam08:52 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39

Bên trong hang ổ lừa đảo trực tuyến ở Campuchia qua lời kể người trong cuộc06:39 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02 Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37

Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37 Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13

Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13 Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23

Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Chàng trai ăn thức ăn cho mèo để tiết kiệm tiền khi học tiến sỹ ở nước ngoài

Lạ vui

17:58:35 25/09/2025

Hôm nay nấu gì: Mâm cơm 3 món hấp dẫn cho bữa tối

Ẩm thực

17:55:10 25/09/2025

Chủ tịch xã giúp em trai "biến" đất công thành tư khiến 5 cán bộ liên lụy

Pháp luật

17:06:35 25/09/2025

Quảng Tây (Trung Quốc) áp dụng nhiều biện pháp ứng phó bão RASAGA

Thế giới

16:55:29 25/09/2025

Nhan sắc phù nề cứng đờ của nữ thần thanh xuân gây sốc, không nhìn tên còn lâu mới nhận ra là ai!

Nhạc quốc tế

16:26:41 25/09/2025

Nhóm fangirl của Dương Domic chi gần 3 triệu bao cả quán net, cày MV hùng hục cả đêm chỉ đổi lấy 1 view

Nhạc việt

16:20:30 25/09/2025

Luật sư đại diện Thiều Bảo Trâm lên tiếng về việc biểu diễn tại sự kiện của trang web cá độ

Sao việt

16:17:05 25/09/2025

Cô dâu Việt tiết lộ chi phí sống ở quốc gia đắt đỏ bậc nhất thế giới

Netizen

16:06:39 25/09/2025

Đến lượt Yoona (SNSD) bị tố "thượng đẳng" hơn Jeon Ji Hyun, khán giả tẩy chay cực gắt

Sao châu á

16:04:15 25/09/2025

Bão số 9 chưa đến, người dân lại lo bão số 10

Tin nổi bật

15:34:07 25/09/2025

PVS chuẩn bị chi trả cổ tức 5% bằng tiền mặt

PVS chuẩn bị chi trả cổ tức 5% bằng tiền mặt Tổng cục Thuế đôn đốc thu ngân sách những tháng cuối năm 2018

Tổng cục Thuế đôn đốc thu ngân sách những tháng cuối năm 2018

MBB và EIB dự kiến đem về cho Vietcombank khoản lợi nhuận "khủng"

MBB và EIB dự kiến đem về cho Vietcombank khoản lợi nhuận "khủng" Tỷ giá ngày 9.10: Ngân hàng tăng giá bán kịch trần, USD chợ đen "thất thủ"

Tỷ giá ngày 9.10: Ngân hàng tăng giá bán kịch trần, USD chợ đen "thất thủ" VC2 Golden Heart: Nhà ở vị trí trung tâm với đầy đủ tiện nghi

VC2 Golden Heart: Nhà ở vị trí trung tâm với đầy đủ tiện nghi Điệp khúc điều chỉnh kế hoạch vào quý cuối năm

Điệp khúc điều chỉnh kế hoạch vào quý cuối năm Hancorp thoái vốn chỉ 3 tháng trước khi dự án Khu đô thị Vibex được phê duyệt quy hoạch chi tiết

Hancorp thoái vốn chỉ 3 tháng trước khi dự án Khu đô thị Vibex được phê duyệt quy hoạch chi tiết Xả mạnh bluechip, khối ngoại bán ròng hơn 100 tỷ đồng trong phiên 8/10

Xả mạnh bluechip, khối ngoại bán ròng hơn 100 tỷ đồng trong phiên 8/10 SCIC sẽ bán 57,71% vốn tại Vinaconex trong quý 4 năm nay

SCIC sẽ bán 57,71% vốn tại Vinaconex trong quý 4 năm nay Tỷ giá trung tâm sáng 8/10 tăng 1 đồng

Tỷ giá trung tâm sáng 8/10 tăng 1 đồng Điểm mặt hàng trăm dự án trên địa bàn TP Hà Nội xuất hiện trong Kết luận Thanh tra Chính phủ

Điểm mặt hàng trăm dự án trên địa bàn TP Hà Nội xuất hiện trong Kết luận Thanh tra Chính phủ Công bố thanh tra 2 nhà máy thép Đà Nẵng

Công bố thanh tra 2 nhà máy thép Đà Nẵng TPHCM chỉ đạo làm rõ các sai phạm tại chung cư Quốc Cường Gia Lai

TPHCM chỉ đạo làm rõ các sai phạm tại chung cư Quốc Cường Gia Lai Ngân hàng chạy đua thoái vốn sở hữu chéo

Ngân hàng chạy đua thoái vốn sở hữu chéo Nhã Phương xác nhận đang mang thai lần 3, Trường Giang vui quá nên sai 1 thông tin cực quan trọng!

Nhã Phương xác nhận đang mang thai lần 3, Trường Giang vui quá nên sai 1 thông tin cực quan trọng! Mỹ nhân "Gia đình là số 1" Hwang Jung Eum lĩnh án tù, suy sụp bật khóc ngay giữa tòa

Mỹ nhân "Gia đình là số 1" Hwang Jung Eum lĩnh án tù, suy sụp bật khóc ngay giữa tòa Kiểm tra chiếc thùng khả nghi, bàng hoàng phát hiện thi thể trẻ sơ sinh bên trong

Kiểm tra chiếc thùng khả nghi, bàng hoàng phát hiện thi thể trẻ sơ sinh bên trong Nữ nghệ sĩ là hoa hậu màn ảnh Việt hiếm hoi công khai chồng, sống hạnh phúc dù "mỗi người một nơi"

Nữ nghệ sĩ là hoa hậu màn ảnh Việt hiếm hoi công khai chồng, sống hạnh phúc dù "mỗi người một nơi" Vợ đại gia phản ứng khi "nam thần" Bình Minh bị chê nhan sắc tụt dốc: "Người chứ có phải vật đâu?"

Vợ đại gia phản ứng khi "nam thần" Bình Minh bị chê nhan sắc tụt dốc: "Người chứ có phải vật đâu?" 'Mưa đỏ' bất ngờ rời rạp

'Mưa đỏ' bất ngờ rời rạp Miss Universe Vietnam đính chính sau khi công bố Hương Giang thi quốc tế

Miss Universe Vietnam đính chính sau khi công bố Hương Giang thi quốc tế Nửa đêm không có vợ nằm cạnh, tôi hoảng hốt phát hiện dấu hiệu lạ

Nửa đêm không có vợ nằm cạnh, tôi hoảng hốt phát hiện dấu hiệu lạ Lá thư xúc động bố ca sĩ Đức Phúc gửi Mỹ Tâm và Hồ Hoài Anh

Lá thư xúc động bố ca sĩ Đức Phúc gửi Mỹ Tâm và Hồ Hoài Anh Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ"

Khó cứu Jeon Ji Hyun: Mất trắng 854 tỷ sau 1 đêm, bị công ty quản lý "mang con bỏ chợ" Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại

Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả

Phương Oanh tổ chức sinh nhật ấm áp tình thân cho Shark Bình, thái độ của 2 con riêng nói lên tất cả Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân

Vợ cũ tiết lộ thông tin bất ngờ về cuộc sống của ông Minh - bà Giao sau khi nhận hơn 1,5 tỷ từ mạnh thường quân Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại

Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh!

Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh! Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025!

Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025! 5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi

5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai

Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai