VDSC: Cấu trúc tài chính HSG dần bền vững, nợ vay đã giảm

Trong báo cáo phân tích về Tập đoàn Hoa Sen (HSG), Chứng khoán Rồng Việt (VDSC) cho biết Hoa Sen sẽ tiến hành đẩy mạnh bán hàng ở cả thị trường nội địa và xuất khẩu, bên cạnh đó cấu trúc tài chính của Công ty đã dần bền vững hơn.

Dự phóng sản lượng tiêu thụ nội địa tăng 10%

Trong niên độ tài chính (NĐTC) 2020-2021, HSG đặt mục tiêu tăng sản lượng tiêu thụ, doanh thu và lợi nhuận ròng 10% so với cùng kỳ. Công ty sẽ tiến hành đẩy mạnh bán hàng ở cả thị trường nội địa và xuất khẩu.

HSG kỳ vọng sản lượng tiêu thụ tại thị trường nội địa sẽ tăng khoảng 10% trong NĐTC 2020-2021. Nhu cầu từ các hoạt động xây dựng công nghiệp có thể tăng mạnh trong những năm tới do các công ty đa quốc gia dịch chuyển một phần cơ sở sản xuất sang Việt Nam.

Tuy nhiên, dòng vốn FDI có thể gặp nhiều trở ngại trong ngắn hạn do việc kiểm soát xuất nhập cảnh để phòng dịch.

Sản lượng xuất khẩu của HSG dự kiến sẽ tăng trưởng ở tốc độ tương đương với sản lượng tiêu thụ trong nước. Theo đại diện của HSG, sau đại dịch, một số quốc gia đã đẩy mạnh đầu tư và xây dựng cơ sở hạ tầng, do đó, nhu cầu nhập khẩu tôn mạ được dự báo sẽ cao hơn.

Lượng đơn đặt hàng xuất khẩu trong quý 1 tương đối cao và đã đạt mức phân bổ sản lượng tối đa dành cho xuất khẩu, do đó, sản lượng xuất khẩu dự kiến sẽ được duy trì hoặc tăng so với quý 4 NĐTC trước.

Video đang HOT

Sau khi hoàn thành các hợp đồng ở quy mô vừa phải, HSG đã dần gây dựng được uy tín tại các thị trường khó tính tại các thị trường khó tính như EU, Canada, Mexico. Vì vậy, công ty bắt đầu nhận được những đơn hàng lớn hơn và có thể tăng sản lượng bán hàng sang các thị trường này trong NĐTC 2020-2021.

Biên lợi nhuận gộp tại các thị trường này cao hơn so với các thị trường truyền thống, như các nước Đông Nam Á. Hiện tại, biên lợi nhuận gộp xuất khẩu đạt 10% -12%, cao hơn so với những năm trước do tỷ trọng xuất khẩu sang các thị trường khó tính tăng.

Rủi ro trong các đơn hàng xuất khẩu của HSG tương đối ít do công ty thường chốt giá bán trước khi giao hàng khoảng 1,5-2 tháng, và có thể mua nguyên liệu sau đó để sản xuất.

Về mảng ống nhựa, HSG dự kiến tăng sản lượng tiêu thụ từ khoảng 4 nghìn tấn/tháng lên 4,5-5 nghìn tấn/tháng.

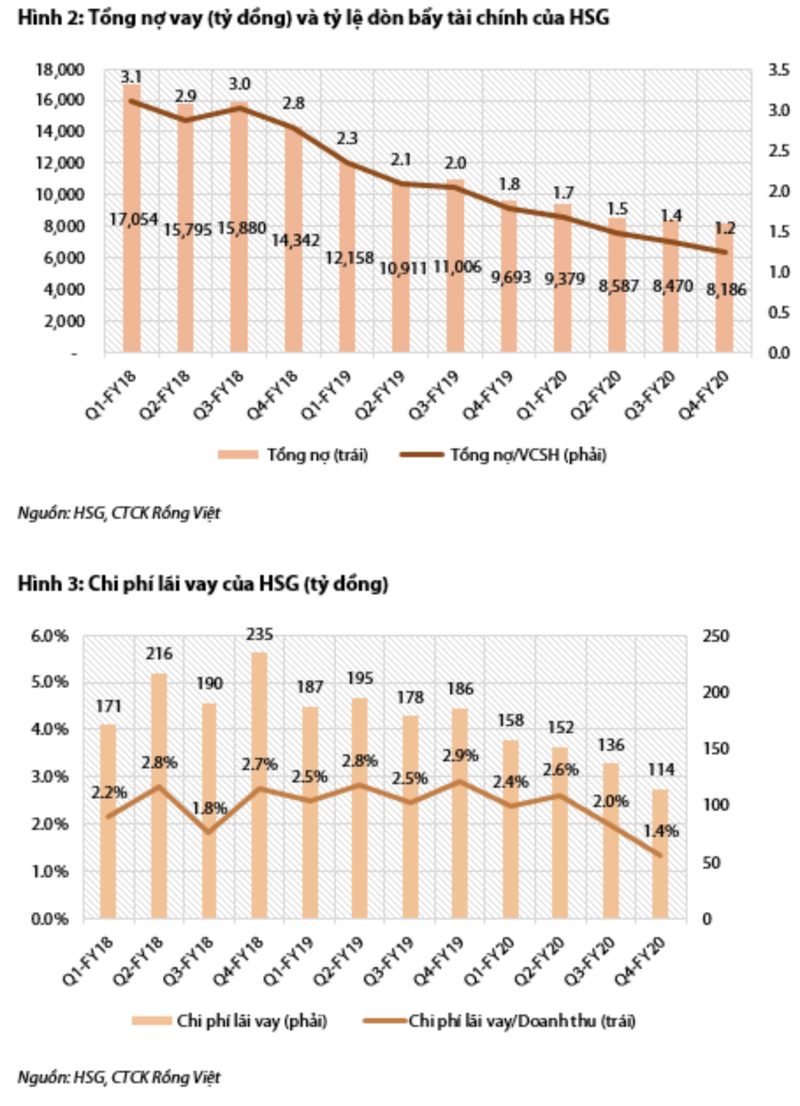

Chi phí lãi vay của HSG đã giảm, cấu trúc tài chính đang ổn định

VDSC cho rằng cấu trúc tài chính của HSG đang trở nên bền vững hơn và chi phí lãi vay giảm đang hỗ trợ biên lợi nhuận ròng. Tổng nợ của HSG giảm 15,5% so với cùng kỳ trong Q4/NĐTC 2019-2020, do đó, chỉ số tổng nợ trên vốn chủ sở hữu cũng giảm từ 1,8 lần trong Q4/NĐTC 2018-2019 xuống còn 1,2 lần trong Q4/NĐTC 2019/2020.

HSG có kế hoạch giảm tỷ lệ này xuống dưới 1,0 lần trong NĐTC 2020-2121. Công ty kỳ vọng dòng tiền từ hoạt động kinh doanh dồi dào sẽ đủ để tài trợ cho vốn lưu động mà không cần sử dụng nợ. Chi phí khấu hao của HSG trong NĐTC 2019-2020 là 1.136 tỷ đồng, cao hơn mức đầu tư vào vốn lưu động, chỉ 891 tỷ đồng.

VDSC kỳ vọng HSG sẽ không tăng mạnh hàng tồn kho và các khoản phải thu trong NĐTC 2020-2021, do đó, công ty có thể sử dụng nguồn vốn nội bộ để tài trợ vốn lưu động.

Do dư nợ giảm, chi phí lãi vay của HSG đã giảm 40% QoQ trong Q4/NĐTC 2019-2020. Chi phí lãi vay/doanh thu cũng giảm từ 2,9% trong Q4/NĐTC 2018-2019 xuống còn 1,4% trong Q4/NĐTC 2019-2020, do đó, tỷ suất lợi nhuận ròng đã được hỗ trợ.

Mặc dù triển vọng về sản lượng tiêu thụ của HSG đang trở nên tích cực hơn, cạnh tranh gia tăng trong mảng tôn mạ và ống thép có thể ảnh hưởng tiêu cực lên khả năng sinh lời của ngành. Trong Q1/NĐTC 2020-2021, biên lợi nhuận gộp của HSG vẫn ở mức tương đối tích cực, mặc dù thấp hơn 4Q / NĐTC19-20, do giá HRC vẫn tiếp tục tăng trong hai tháng qua.

Bên cạnh đó, sản lượng bán hàng trong quý 1 dự kiến vẫn tốt do sản lượng xuất khẩu được duy trì ở mức cao, trong khi đó, tiêu thụ nội địa có thể tăng do nhu cầu sửa chữa nhà ở và nhà xưởng.

VDSC đưa ra giá mục tiêu là 16.800 đồng/cp, dựa trên mức P/E (với mức mục tiêu là 7,0 lần) và phương pháp FCFF (với mức exit EV/EBITDA là 6,3 lần, WACC là 11,9%). Khuyến nghị trung lập đối với cổ phiếu này trong trung hạn.

Mỏ Sao Vàng Đại Nguyệt cung cấp thêm khí, GAS được đánh giá khả quan

GAS đã đón nhận dòng khí đầu tiên từ mỏ Sao Vàng, thuộc Dự án phát triển mỏ khí Sao Vàng - Đại Nguyệt đến đường ống tiếp bờ Nam Côn Sơn 2.

Ngày 16/11/2020, tại điểm tiếp nhận khí vào bờ tại thị trấn Long Hải, huyện Long Điền, tỉnh Bà Rịa Vũng Tàu, Tổng công ty Khí Việt Nam (PV Gas, HoSE: GAS) đã đón nhận dòng khí đầu tiên từ mỏ Sao Vàng, thuộc Dự án phát triển mỏ khí Sao Vàng - Đại Nguyệt đến đường ống tiếp bờ Nam Côn Sơn 2.

Dự án phát triển mỏ khí Sao Vàng - Đại Nguyệt thuộc Lô 05-1b và 05-1c, bể Nam Côn Sơn là tiền đề cho sự phát triển của chuỗi Dự án Nam Côn Sơn 2, một trong những dự án trọng điểm của PV GAS.

Trước đó, ngày 11/12/2017, Thủ tướng Chính phủ có Quyết định số 1996/QĐ-TTg phê duyệt Kế hoạch phát triển mỏ, theo đó, mỏ Sao Vàng - Đại Nguyệt (Lô 05-1b và 05-1c) dự kiến bắt đầu khai thác dòng dầu, khí thương mại đầu tiên trong quý 4/2020. Tỷ lệ tham gia của các chủ mỏ trong hợp đồng dầu khí (PSC) Lô 05-1b và 05-1c bao gồm: Nhà điều hành Idemitsu Kosan Co., Ltd. Là 43,08%; Teikoku Oil (Con Son) Co. Ltd. Với 36,92% và Tập đoàn Dầu khí 20%.

Với sản lượng mỗi năm khoảng 1,5 tỷ m3 khí, 2,8 triệu thùng dầu thô và condensate, nguồn khí Sao Vàng - Đại Nguyệt sẽ đóng góp một nguồn thu đáng kể có ngân sách nhà nước và nền kinh tế, đảm bảo các cam kết của PV GAS cấp khí cho sản xuất điện (chiếm khoảng 22% sản lượng điện cả nước) và cho các hộ tiêu thụ tại khu vực Đông Nam bộ.

Với sự kiện này, Chứng khoán Rồng Việt (VCSC) đã nâng dự báo lợi nhuận năm 2020 của GAS thêm 11% trong khi điều chỉnh giảm lợi nhuận 2021 thêm 1,2% chủ yếu do thay đổi trong giả định giá dầu thô. Ngoài ra, VCSC gia tăng dự phóng lợi nhuận 2022-2030 thêm khoảng 3% chủ yếu nhờ giá khí cao hơn bán cho các KCN.

Cụ thể, VCSC dự báo tăng trưởng lợi nhuận 2021 của GAS đạt 8,4%, chủ yếu do mức phục hồi 10,8% trong sản lượng khí, được dẫn dắt bởi đóng góp bởi mỏ khí Sao Vàng - Đại Nguyệt dự kiến đi vào hoạt động vào đầu năm 2021 và mức tăng 12,4% trong giá dầu nhiên liệu (FO).

VCSC ước tính tốc độ tăng trưởng kép (CAGR) EPS đạt 8,1% trong giai đoạn 2019-2030, được dẫn dắt bởi lợi nhuận từ mảng vận chuyển (được dẫn dắt bởi LNG) giúp bù đắp cho mức giảm lợi nhuận từ mang giao dịch khí khi các mỏ khí giá rẻ dần hết trữ lượng. VCSC cũng dự phóng lợi nhuận từ mảng vận tải sẽ tăng gấp đôi và đóng góp khoảng 70% LN ròng của GAS vào năm 2025 so với khoảng 40% trong năm 2019.

GAS có năng lực tài chính mạnh mẽ với 1,2 tỷ USD tiền mặt tại quỹ và tỷ lệ đòn bẩy ròng -50,7%. Do đó, định giá của GAS tỏ ra hấp dẫn với P/E 2021 đạt 16,2 lần, thấp hơn 13,4% so với trung vị ngành.

Chứng khoán Rồng Việt (VDSC) lãi quý 3 gấp 4 lần, hoàn thành vượt 39% kế hoạch năm 2020  Lũy kế 9 tháng, VDCS ghi nhận 50,1 tỷ đồng lợi nhuận sau thuế, tăng 46% so với cùng kỳ năm trước. Với kết quả thực hiện được sau 9 tháng, công ty đã hoàn thành vượt 39% chỉ tiêu đề ra. CTCK Rồng Việt (VDSC) công bố báo cáo KQKD quý 3/2020 với lợi nhuận sau thuế 37,11 tỷ đồng, gấp 4...

Lũy kế 9 tháng, VDCS ghi nhận 50,1 tỷ đồng lợi nhuận sau thuế, tăng 46% so với cùng kỳ năm trước. Với kết quả thực hiện được sau 9 tháng, công ty đã hoàn thành vượt 39% chỉ tiêu đề ra. CTCK Rồng Việt (VDSC) công bố báo cáo KQKD quý 3/2020 với lợi nhuận sau thuế 37,11 tỷ đồng, gấp 4...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26

'Chiến thắng' đầu tiên của Tổng thống Trump trong cuộc chiến trục xuất di dân lậu09:26 Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45

Lãnh đạo nước ngoài đầu tiên được ông Trump mời đến Nhà Trắng08:45Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hoa hậu Thanh Thuỷ giúp Việt Nam 'nhảy vọt' trên bảng xếp hạng nhan sắc

Sao việt

08:34:50 03/02/2025

Tổng thống Nga bình luận về định hướng chính sách của tân chính quyền Mỹ

Thế giới

08:34:27 03/02/2025

Sao Hàn 3/2: Song Hye Kyo bị chê 'già nua', bố Jae Joong đẹp như tài tử

Sao châu á

08:21:17 03/02/2025

Phạt 102 triệu đồng với tài xế và chủ ô tô 'nhồi nhét' hành khách trên cao tốc

Pháp luật

07:36:26 03/02/2025

Điểm cộng lớn trong phim Bộ Tứ Báo Thủ của Trấn Thành, nhưng có đủ để lôi kéo khán giả sau loạt tranh cãi?

Nhạc việt

07:32:42 03/02/2025

Không thể ngăn cản được vợ đi lễ đầu năm, tôi đành đi theo để rồi chứng kiến dòng người mà tôi mất kiểm soát

Góc tâm tình

07:31:33 03/02/2025

Làn sóng âm nhạc Thái Lan lan tỏa ra thế giới

Nhạc quốc tế

07:29:04 03/02/2025

Người đẹp khoe sắc cùng hoa mơ

Người đẹp

07:27:13 03/02/2025

Tài xế ô tô chờ 7 tiếng chưa qua được phà Cát Lái tối mùng 5 Tết

Tin nổi bật

07:16:43 03/02/2025

Shark Bình tự tay nấu phở, Phương Oanh nhận xét một câu nghe mà ngỡ ngàng

Netizen

06:58:28 03/02/2025

Chứng khoán ngày 27/11: Những cổ phiếu nào được khuyến nghị?

Chứng khoán ngày 27/11: Những cổ phiếu nào được khuyến nghị? Ngân hàng không còn dễ kiếm lời từ trái phiếu

Ngân hàng không còn dễ kiếm lời từ trái phiếu

Kinh tế Việt Nam tăng tốc trở lại trong quý III

Kinh tế Việt Nam tăng tốc trở lại trong quý III Ông Trần Lệ Nguyên sắp rời ghế Chủ tịch giữa lúc VDSC báo lỗ kỷ lục trong quý 1

Ông Trần Lệ Nguyên sắp rời ghế Chủ tịch giữa lúc VDSC báo lỗ kỷ lục trong quý 1 Kinh Bắc của đại gia Đặng Thành Tâm báo lãi quý 1 giảm đến 40% do giá vốn phình to

Kinh Bắc của đại gia Đặng Thành Tâm báo lãi quý 1 giảm đến 40% do giá vốn phình to Chứng khoán Rồng Việt lỗ kỷ lục 88 tỷ đồng trong quý I

Chứng khoán Rồng Việt lỗ kỷ lục 88 tỷ đồng trong quý I Chứng khoán Rồng Việt thâu tóm một công ty quản lý quỹ

Chứng khoán Rồng Việt thâu tóm một công ty quản lý quỹ Lãnh đạo Thuduc House chỉ ra 3 cách ứng phó với các tình huống M&A

Lãnh đạo Thuduc House chỉ ra 3 cách ứng phó với các tình huống M&A Sao Việt là bạn thân Trấn Thành: "Tôi xem phim thấy dở thì tôi nói là 'dở', chứ mắc gì tôi phải khen nó hay?"

Sao Việt là bạn thân Trấn Thành: "Tôi xem phim thấy dở thì tôi nói là 'dở', chứ mắc gì tôi phải khen nó hay?" Cựu phó vụ trưởng bị nữ đại gia tố giác việc nhận hối lộ hơn 9 tỷ đồng

Cựu phó vụ trưởng bị nữ đại gia tố giác việc nhận hối lộ hơn 9 tỷ đồng Đang ăn Tết vui vẻ, tôi tự nhiên bị đồn khắp chung cư là loại tiểu tam đi giật chồng người khác

Đang ăn Tết vui vẻ, tôi tự nhiên bị đồn khắp chung cư là loại tiểu tam đi giật chồng người khác Bận đi công tác xuyên Tết, mẹ gửi con về quê nhờ ông bà chăm, sau vài ngày đón về mà ngã ngửa

Bận đi công tác xuyên Tết, mẹ gửi con về quê nhờ ông bà chăm, sau vài ngày đón về mà ngã ngửa Thông tin bất ngờ về gia cảnh của cậu bé có màn "báo nhà" 20 tỷ gây sốc Tết này

Thông tin bất ngờ về gia cảnh của cậu bé có màn "báo nhà" 20 tỷ gây sốc Tết này Lê Giang tiếp tục phẫn nộ vì phim bị chê, Trấn Thành vừa nghe vội làm ngay 1 việc gây bất ngờ!

Lê Giang tiếp tục phẫn nộ vì phim bị chê, Trấn Thành vừa nghe vội làm ngay 1 việc gây bất ngờ! Cùng đưa con đi chơi dịp Tết, tôi muốn 'cưa' lại vợ cũ

Cùng đưa con đi chơi dịp Tết, tôi muốn 'cưa' lại vợ cũ Mùng 3 Tết, vừa nghe bạn nhậu gọi, chồng tôi vội vàng đánh xe đi theo tiếng gọi của anh em bất chấp người vẫn đang nồng nặc mùi rượu

Mùng 3 Tết, vừa nghe bạn nhậu gọi, chồng tôi vội vàng đánh xe đi theo tiếng gọi của anh em bất chấp người vẫn đang nồng nặc mùi rượu Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân

Đạo diễn Nguyễn Ngọc Quyền đột ngột qua đời ở tuổi 36, đồng nghiệp tiết lộ nguyên nhân Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín

Thêm 1 sao nam lên tiếng về drama chê phim Trấn Thành, đứng ra giảng hoà nhưng bị Lê Giang đáp trả đến câm nín Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ

Hoa hậu hạng A Vbiz công bố 7 bức ảnh chưa từng thấy sau khi quay lại với bạn trai cũ Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3 Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc

Chấn động vụ đánh ghen ngay tại rạp Việt dịp Tết, tình tiết y hệt phim Trấn Thành khiến 3,6 triệu người quá sốc Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Mỹ nam Việt đẹp tới mức không một ai chê nổi: Nhìn tưởng siêu sao xứ Hàn lại hao hao Hứa Quang Hán mới tài

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải

Vụ tai nạn 7 người tử vong ở Nam Định: Nữ tài xế đột ngột đánh lái sang phải