Trái phiếu năng lượng sạch đắt hàng

Năng lượng đã lọt Top nhóm ngành phát hành trái phiếu doanh nghiệp nhiều nhất trong nửa đầu năm 2020, với kỳ hạn bình quân tương đối dài.

Dữ liệu thống kê từ Sở Giao dịch chứng khoán Hà Nội ( HNX ), Finnpro và Công ty Chứng khoán Techcombank ( TCBS ) cho thấy, trong tổng số 171.000 tỷ đồng giá trị trái phiếu doanh nghiệp được phát hành thì năng lượng là lĩnh vực đóng góp 4%.

Lãi suất sơ cấp bình quân của trái phiếu nhóm năng lượng là 10,3%/năm, chỉ sau nhóm bất động sản với 10,6%/năm.

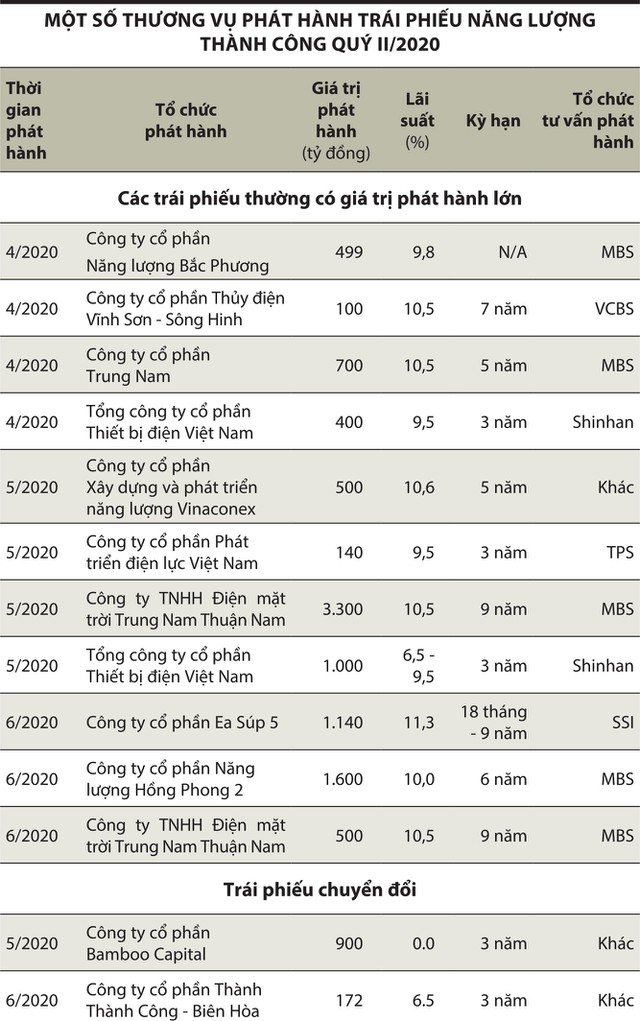

Tỷ lệ phát hành thành công đạt 92%, cao hơn mức 88% của các ngành dịch vụ tài chính khác; kỳ hạn bình quân dài nhất với 7,2 năm. Giá trị phát hành mới tăng mạnh, chủ yếu tập trung vào quý II/2020.

Đáng chú ý trong số này là hệ thống Trung Nam huy động tới 4.500 tỷ đồng, lãi suất 10,5%/năm, với tổ chức tư vấn phát hành là MBS . Năng lượng Hồng Phong 2 huy động 1.600 tỷ đồng, kỳ hạn 6 năm, lãi suất 10%/năm cũng do MBS tư vấn. Hay Ea Súp 5 phát hành 1.140 tỷ đồng, lãi suất 11,3%/năm, kỳ hạn 18 tháng đến 9 năm, do SSI tư vấn.

Trong tháng 8 vừa qua, Điện mặt trời Mỹ Sơn 1 đã phát hành thành công 300 tỷ đồng trái phiếu, với lãi suất 10%/năm, kỳ hạn 3 năm. TVSI là đơn vị tư vấn.

Các dự án năng lượng sạch (điện mặt trời, điện gió) đang được Chính phủ khuyến khích đầu tư, từ giá mua điện hấp dẫn (7,09 – 9,35 cent/kWh), ưu đãi thuế (miễn thuế trong 4 năm đầu và giảm 50% thuế thu nhập doanh nghiệp trong 9 năm tiếp theo) và nhiều cơ chế ưu đãi khác. Trong khi đó, suất đầu tư tính trên 1 MW điện ngày càng giảm đã thu hút nhiều doanh nghiệp tham gia đầu tư phát triển các nguồn năng lượng sạch.

Với lợi thế dòng tiền hoạt động ổn định, chi phí vận hành và bảo dưỡng thấp, hiệu quả kinh tế cao, trái phiếu của các doanh nghiệp năng lượng sạch có độ rủi ro thấp hơn hẳn những trái phiếu trong các lĩnh vực khác như bất động sản, xây dựng… trong khi vẫn có mức lãi suất (coupon) đủ hấp dẫn các nhà đầu tư.

Các trái phiếu năng lượng sạch có kỳ hạn tương đối dài, trung bình là 7,2 năm và đa số là phát hành riêng lẻ, tức không được bán cho quá 100 nhà đầu tư trong năm đầu tiên theo quy định hiện hành.

Video đang HOT

Các trái phiếu năng lượng sạch có kỳ hạn tương đối dài, trung bình là 7,2 năm và đa số là phát hành riêng lẻ

Tuy vậy, từ năm thứ hai trở đi, các trái phiếu này sẽ được mua bán quá 100 nhà đầu tư, do đó, không có sự khác biệt trong việc mua, bán, chuyển nhượng và luân chuyển tiền của các nhà đầu tư trái phiếu năng lượng sạch so với các trái phiếu khác như bất động sản (thường có kỳ hạn khoảng 2 – 3 năm).

Thậm chí, với rủi ro thấp, lãi suất hấp dẫn, tính thanh khoản của trái phiếu năng lượng sạch còn tốt hơn một số trái phiếu bất động sản, việc nhà đầu tư mua, bán trái phiếu năng lượng sạch từ năm thứ 2 trở đi sẽ dễ dàng hơn và phù hợp với hầu hết các nhà đầu tư ngắn hạn và dài hạn.

Nếu như trước đây, các ngân hàng đóng vai trò bên mua trái phiếu doanh nghiệp, tập trung lớn ở nhóm doanh nghiệp bất động sản, thì nay, khi có thêm các tổ chức phát hành là doanh nghiệp năng lượng, thị trường trái phiếu đã thu hút nhiều tổ chức tài chính ngoài ngân hàng tham gia.

Dù các trái phiếu năng lượng sạch thường có độ rủi ro thấp, nhưng theo giám đốc dịch vụ ngân hàng đầu tư của một số công ty chứng khoán lớn, không phải mọi trái phiếu đều tốt như nhau. Ngoài yếu tố lãi suất, nhà đầu tư cũng nên tìm hiểu kỹ một số điều kiện, điều khoản để tránh rủi ro:

Thứ nhất, kiểm tra quy mô, công suất, doanh thu, dòng tiền dự kiến của dự án có đủ đảm bảo các nghĩa vụ nợ của dự án (bao gồm cả các trái phiếu của tổ chức phát hành dựa trên dự án). Để tránh trường hợp tổ chức phát hành vay nợ quá khả năng chi trả.

Thứ hai, trong trường hợp dự án chưa đi vào hoạt động và vận hành thương mại, cần lưu ý tình trạng pháp lý của dự án, như dự án đã có giấy phép chấp thuận đầu tư, giấy phép hoạt động điện lực, quyết định giao đất chưa? Doanh nghiệp có đạt thỏa thuận thiết kế cơ sở, thỏa thuận đấu nối, hợp đồng mua bán điện với EVN hay chưa?

Thứ ba, quy hoạch lưới điện của dự án có rủi ro nào không? Đường dây đấu nối, truyền tải có bị hạn chế hay quá tải không?

Thứ tư, rủi ro hoạt động của dự án có cao không? Dự án nằm trong vùng khí hậu thuận lợi hay bất lợi? Phương án kinh doanh của tổ chức phát hành có hợp lý với điều kiện thực tế không?

Thứ tư, tổ chức tư vấn phát hành có uy tín không? Hoạt động công bố thông tin có minh bạch không?

Để tránh rủi ro, nhà đầu tư cũng nên tham khảo thông tin từ các chuyên gia tư vấn, chuyên gia tài chính và chọn những tổ chức tư vấn uy tín.

Thị trường năng lượng sạch sôi động từ đầu năm 2020

Từ năm 2018 đến tháng 6/2019, đã có hơn 330 dự án điện mặt trời trình Chính phủ phê duyệt, bổ sung vào quy hoạch điện. Trong đó có 121 dự án đã được phê duyệt bổ sung vào Quy hoạch điện quốc gia và cấp tỉnh, với tổng công suất phát điện đến năm 2020 là 6.100 MW và năm 2030 là 7.200 MW. Ngoài ra, còn 221 dự án đang chờ phê duyệt, công suất đăng ký hơn 14.330 MW.

Các nhà máy điện mặt trời lớn tập trung ở 6 tỉnh khu vực Nam Trung Bộ, Tây Nguyên và Nam Bộ gồm Khánh Hòa, Phú Yên, Ninh Thuận, Bình Thuận, Gia Lai và An Giang, trong đó trung tâm điện mặt trời lớn nhất cả nước là Ninh Thuận. Toàn tỉnh có 31 dự án đã được cấp phép đầu tư với tổng công suất 1.816 MW, tổng vốn đăng ký trên 5.000 tỷ đồng. Có 7 dự án với tổng công suất 852 MW đã chính thức vận hành thương mại.

Các con số nói trên cho thấy công suất điện mặt trời đã xây dựng vượt xa các mục tiêu của Quy hoạch điện 7 điều chỉnh, trong đó định hướng tới 2020 công suất điện mặt trời cả nước đạt 850 MW và tăng lên 4.000 MW vào năm 2025.

Suất đầu tư trung bình đối với điện mặt trời hiện nay ở Việt Nam chỉ là 1.038 USD/kWp (tương đương trên 23 triệu đồng/1 kWp, thấp hơn bất cứ suất đầu tư nguồn điện nào.

Suất đầu tư trên thế giới hiện nay đối với các công nghệ phát điện như sau: nhiệt điện than khoảng 1.600 USD/kW; điện gió trên bờ 1.765 USD/kW; điện gió ngoài khơi 4.480 USD/kW; thủy điện 1.764 USD/kW; điện sinh khối 2.200 USD/kW; điện địa nhiệt 3.734 USD/kW.

Thị trường trái phiếu doanh nghiệp: Quy định chặt để hạn chế rủi ro

Thời gian qua, nhiều doanh nghiệp đẩy mạnh huy động vốn thông qua phát hành trái phiếu với lãi suất cao đã thu hút nhiều nhà đầu tư cá nhân tham gia. Tuy nhiên, sự phát triển nhanh và thiếu định hướng có thể gây rủi ro cho doanh nghiệp, nhà đầu tư và thị trường. Những quy định để quản lý chặt chẽ hơn việc phát hành, giao dịch trái phiếu doanh nghiệp đã và sắp được ban hành, sẽ giúp hạn chế rủi ro, đưa thị trường phát triển đúng hướng.

Trong tháng 8-2020, các tổ chức tín dụng đã huy động 10.038 tỷ đồng qua kênh trái phiếu. Ảnh: Đỗ Tâm

Giá trị phát hành trái phiếu doanh nghiệp tăng mạnh

Theo tin từ Sở Giao dịch chứng khoán Hà Nội, trong tháng 8-2020, 38.399 tỷ đồng trái phiếu doanh nghiệp được phát hành, tăng gần gấp đôi so với tháng 7-2020. Dẫn đầu danh sách phát hành trái phiếu doanh nghiệp là các công ty bất động sản với 11.670 tỷ đồng, chiếm tỷ lệ 30,39%. Tiếp đó là các tổ chức tín dụng, với 10.038 tỷ đồng, tương đương tỷ lệ 26%. Lũy kế 8 tháng năm 2020, có tới 237.729 tỷ đồng được các doanh nghiệp huy động qua kênh trái phiếu.

Đáng chú ý, lãi suất trái phiếu riêng lẻ trong nhóm trái phiếu bất động sản có trường hợp đã lên tới 18%/năm. Trước đó, trong nửa đầu năm 2020, trái phiếu doanh nghiệp có lãi suất bình quân 9,3%/năm, tập trung vào những kỳ hạn ngắn (chưa đến 4 năm); thị trường ghi nhận mức lãi suất cao nhất là 13%/năm. Có một số doanh nghiệp quy mô vốn nhỏ nhưng phát hành trái phiếu riêng lẻ với khối lượng lớn. Điều đáng nói, lãi suất của trái phiếu doanh nghiệp ở mức cao trong khi lãi suất huy động của các ngân hàng giảm mạnh, đã hấp dẫn các nhà đầu tư cá nhân tham gia thị trường trái phiếu.

Trước diễn biến trên, ông Nguyễn Đức Hoàng, chuyên gia phân tích, Công ty Chứng khoán Bảo Việt cho rằng, nếu không đánh giá rủi ro, đầu tư trái phiếu chỉ vì lãi suất cao, nhà đầu tư có thể mất vốn khi doanh nghiệp không thực hiện được nghĩa vụ thanh toán các khoản lãi hoặc gốc trái phiếu đến hạn.

Phân tích thêm, Phó Vụ trưởng Vụ Tài chính ngân hàng và các tổ chức tín dụng (Bộ Tài chính) Nguyễn Hoàng Dương cho biết, một mặt việc huy động trái phiếu lãi suất cao đặt áp lực kinh doanh rất lớn lên doanh nghiệp. Mặt khác, các doanh nghiệp, trong đó có doanh nghiệp quy mô nhỏ, doanh nghiệp bất động sản đẩy mạnh huy động vốn trái phiếu cho hoạt động sản xuất, kinh doanh, đầu tư, phát triển dự án, nên nếu gặp khó khăn, không trả được nợ gốc và lãi trái phiếu, sẽ gây bất ổn cho thị trường.

Thị trường trái phiếu doanh nghiệp hiện tăng trưởng nhanh về quy mô, ở mức tương đương 11,2% tổng sản phẩm nội địa (GDP) năm 2019. Theo Bộ Tài chính, ở mặt tích cực, thị trường trái phiếu doanh nghiệp là kênh huy động vốn quan trọng, bên cạnh tín dụng ngân hàng. Tuy nhiên, sự phát triển nhanh và thiếu định hướng cũng đặt ra một số rủi ro đối với thị trường này.

Tăng cường quản lý việc phát hành, đầu tư trái phiếu

Theo ông Nguyễn Hoàng Dương, trước hiện tượng một số doanh nghiệp phát hành trái phiếu với khối lượng lớn, lãi suất cao, Bộ Tài chính đã cung cấp thông tin để Ngân hàng Nhà nước phối hợp quản lý, giám sát việc cấp tín dụng cho lĩnh vực bất động sản. Ủy ban Chứng khoán nhà nước và các đơn vị của Bộ Tài chính cũng tăng cường quản lý việc phát hành, đầu tư, cung cấp dịch vụ liên quan đến phát hành trái phiếu doanh nghiệp của các công ty chứng khoán.

"Trong thời gian tới, chúng tôi sẽ tiếp tục thành lập các đoàn kiểm tra liên bộ để kiểm tra tình hình phát hành, cung cấp dịch vụ, đầu tư, giao dịch trái phiếu doanh nghiệp bảo đảm tuân thủ quy định của pháp luật", ông Nguyễn Hoàng Dương thông tin.

Thực tế cho thấy, điều kiện phát hành trái phiếu doanh nghiệp có phần dễ dãi khi doanh nghiệp không cần tài sản thế chấp, không bị giám sát dòng tiền vẫn có thể huy động hàng nghìn tỷ đồng trái phiếu. Trong khi đó, nhà đầu tư cá nhân chủ yếu quan tâm đến lãi suất. Tuy nhiên, tình trạng này có lẽ sẽ sớm chấm dứt khi Nghị định số 81/2020/NĐ-CP ngày 9-7-2020 sửa đổi Nghị định số 163/2018/ NĐ-CP ngày 4-12-2018 quy định về phát hành trái phiếu doanh nghiệp có hiệu lực từ ngày 1-9-2020. Theo đó, tiêu chuẩn, điều kiện phát hành được siết chặt; khối lượng phát hành theo phương thức riêng lẻ được khống chế; khoảng cách giữa các đợt phát hành tối thiểu là 6 tháng; doanh nghiệp phải công bố thông tin về mục đích phát hành trái phiếu để nhà đầu tư giám sát...

Chuyên gia tài chính Nguyễn Trí Hiếu đánh giá, các quy định này là rất cần thiết, buộc doanh nghiệp và nhà đầu tư chuyên nghiệp hơn.

Đáng chú ý, theo ông Nguyễn Hoàng Dương, Luật Chứng khoán 2019 và Luật Doanh nghiệp 2020 sẽ có hiệu lực từ ngày 1-1-2021. Do đó, Bộ Tài chính đang khẩn trương xây dựng các văn bản hướng dẫn nhằm tạo khuôn khổ pháp lý đồng bộ, thống nhất cho hoạt động phát hành và giao dịch trái phiếu doanh nghiệp, qua đó hạn chế thấp nhất rủi ro, đưa thị trường trái phiếu doanh nghiệp phát triển đúng hướng

Trái phiếu doanh nghiệp tăng nhanh: Ngân hàng gánh cả hai vai...  Hiện tượng ngân hàng "lách" cho doanh nghiệp vay bằng mua trái phiếu doanh nghiệp có thể gây ra nhiều rủi ro cho nền kinh tế. Đó là quan điểm của Luật sư Trương Thanh Đức, chuyên gia kinh tế - ngân hàng, Chủ tịch Hội đồng thành viên Công ty Luật BASICO, Trọng tài viên Trung tâm Trọng tài Quốc tế Việt...

Hiện tượng ngân hàng "lách" cho doanh nghiệp vay bằng mua trái phiếu doanh nghiệp có thể gây ra nhiều rủi ro cho nền kinh tế. Đó là quan điểm của Luật sư Trương Thanh Đức, chuyên gia kinh tế - ngân hàng, Chủ tịch Hội đồng thành viên Công ty Luật BASICO, Trọng tài viên Trung tâm Trọng tài Quốc tế Việt...

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55

Khối Quân nhân Trung Quốc hát vang "Như có Bác trong ngày đại thắng"00:55 Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06

Bảo vệ kể lý do cô gái Hà Nội phản đòn, khống chế nam thanh niên xăm trổ12:06 Chế tài xử lý người nước ngoài cướp trang sức hơn 800 triệu tại Đà Nẵng00:53

Chế tài xử lý người nước ngoài cướp trang sức hơn 800 triệu tại Đà Nẵng00:53 Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49

Nữ chủ trại nói sự thật về thông tin cả chục người nhảy xuống bể 'hôi của' cá tầm00:49 Lời khai của nghi phạm bắn chết thanh niên gặp bên đường ở Quảng Trị08:01

Lời khai của nghi phạm bắn chết thanh niên gặp bên đường ở Quảng Trị08:01 Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10

Thót tim cảnh cứu vớt một người dân bị lũ cuốn trôi ở Thanh Hóa01:10 'Lá bài' của Nhà Trắng với Trung Quốc08:33

'Lá bài' của Nhà Trắng với Trung Quốc08:33 Phát hiện mối liên kết bất ngờ giữa Covid-19 và bệnh cảm thông thường09:14

Phát hiện mối liên kết bất ngờ giữa Covid-19 và bệnh cảm thông thường09:14 Tàu chiến Mỹ và Venezuela 'dàn trận' ở Caribbean08:54

Tàu chiến Mỹ và Venezuela 'dàn trận' ở Caribbean08:54 Mỹ dọa trừng phạt cả Nga lẫn Ukraine08:03

Mỹ dọa trừng phạt cả Nga lẫn Ukraine08:03 Giám đốc CDC Mỹ bị sa thải sau chưa đầy một tháng?09:12

Giám đốc CDC Mỹ bị sa thải sau chưa đầy một tháng?09:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Mối liên hệ giữa phim Sex and the City và cuộc đổi ngôi chấn động làng thời trang

Hậu trường phim

17:08:30 03/09/2025

Park Min Young lên tiếng về thân hình gầy gò

Sao châu á

16:56:42 03/09/2025

Thức uống '2 vị' giúp giảm cân, bổ thận, nhẹ bụng sau một tuần kiên trì

Sức khỏe

16:55:57 03/09/2025

Người gầy nhưng bụng dưới to và cách khắc phục hiệu quả

Làm đẹp

16:53:56 03/09/2025

Hôm nay nấu gì: Cơm tối dân dã mà ngon

Ẩm thực

16:53:08 03/09/2025

Bức ảnh Mỹ Tâm đạt nửa triệu like, gây sốt vì một chi tiết

Sao việt

16:51:05 03/09/2025

Bị ghép ảnh với nội dung bịa đặt, Phó trưởng đoàn ĐBQH Lâm Đồng nói gì?

Tin nổi bật

16:49:16 03/09/2025

Gió ngang khoảng trời xanh - Tập 11: Gặp riêng đối tác nam, Mỹ Anh bị hiểu lầm?

Phim việt

16:04:31 03/09/2025

3 con giáp vận mệnh 'xuôi thuận như nước chảy', công việc kiếm tiền dễ dàng, vận trình ngập tràn hạnh phúc sau ngày 3/9/2025

Trắc nghiệm

16:04:10 03/09/2025

Lần đầu có bộ phim ép khán giả vừa đi bộ vừa xem suốt gần 2 tiếng, dừng lại là bị mời ra khỏi rạp

Phim âu mỹ

15:50:47 03/09/2025

Kinh tế Việt Nam dần hồi phục

Kinh tế Việt Nam dần hồi phục Chứng khoán ngày 1/10: Lựa cổ phiếu nào giao dịch đầu tháng mới?

Chứng khoán ngày 1/10: Lựa cổ phiếu nào giao dịch đầu tháng mới?

Công ty bầu Đức ngừng phát hành 800 tỷ đồng trái phiếu

Công ty bầu Đức ngừng phát hành 800 tỷ đồng trái phiếu Nóng trái phiếu doanh nghiệp

Nóng trái phiếu doanh nghiệp Trái phiếu doanh nghiệp phát hành ra công chúng sẽ phải gắn với xếp hạng tín nhiệm

Trái phiếu doanh nghiệp phát hành ra công chúng sẽ phải gắn với xếp hạng tín nhiệm Ngân hàng và doanh nghiệp BĐS chạy đua phát hành trái phiếu trước giờ G

Ngân hàng và doanh nghiệp BĐS chạy đua phát hành trái phiếu trước giờ G Trái phiếu doanh nghiệp: Xuất hiện nhiều 'tân binh'

Trái phiếu doanh nghiệp: Xuất hiện nhiều 'tân binh' DN BĐS tăng vốn thần tốc từ 100 triệu lên 1.370 tỷ

DN BĐS tăng vốn thần tốc từ 100 triệu lên 1.370 tỷ Nhà đầu tư cá nhân bén mùi trái phiếu doanh nghiệp

Nhà đầu tư cá nhân bén mùi trái phiếu doanh nghiệp 'Nóng' trái phiếu bất động sản: Lãi suất "khủng" đi kèm rủi ro

'Nóng' trái phiếu bất động sản: Lãi suất "khủng" đi kèm rủi ro Đầu tư trái phiếu doanh nghiệp: Đừng chỉ nhìn vào lãi suất

Đầu tư trái phiếu doanh nghiệp: Đừng chỉ nhìn vào lãi suất Biến động chục ngàn tỷ: Rút tiết kiệm đổ vào 'vòng xoáy' lãi cao

Biến động chục ngàn tỷ: Rút tiết kiệm đổ vào 'vòng xoáy' lãi cao Rút tiền tiết kiệm đổ sang mua trái phiếu ngân hàng, DN dễ ăn lãi cao?

Rút tiền tiết kiệm đổ sang mua trái phiếu ngân hàng, DN dễ ăn lãi cao? 6 tháng cuối năm 2020: Những ngành được dự báo triển vọng

6 tháng cuối năm 2020: Những ngành được dự báo triển vọng

Nữ Tiktoker nhảy lầu tự tử, hành động gây bàng hoàng ở TPHCM

Nữ Tiktoker nhảy lầu tự tử, hành động gây bàng hoàng ở TPHCM 18 ngôi mộ liệt sỹ đột ngột bị đục phá nham nhở, thân nhân bàng hoàng

18 ngôi mộ liệt sỹ đột ngột bị đục phá nham nhở, thân nhân bàng hoàng

6 mỹ nhân liên luỵ trong scandal "trai hư lộ 1.300 ảnh nóng": Chung Hân Đồng - Trương Bá Chi chưa phải người thảm nhất

6 mỹ nhân liên luỵ trong scandal "trai hư lộ 1.300 ảnh nóng": Chung Hân Đồng - Trương Bá Chi chưa phải người thảm nhất Tổng thống Trump cáo buộc Nga, Trung Quốc và Triều Tiên đang 'âm mưu' chống lại Mỹ

Tổng thống Trump cáo buộc Nga, Trung Quốc và Triều Tiên đang 'âm mưu' chống lại Mỹ Người thông minh bí mật quẳng 5 thứ này ra khỏi nhà, người dại ôm như đá đeo lưng, khổ một đời!

Người thông minh bí mật quẳng 5 thứ này ra khỏi nhà, người dại ôm như đá đeo lưng, khổ một đời! Trần đời chưa thấy ai hầu toà như sao nữ này: Hết cợt nhả, ngủ gục, rồi lại xô xát ngay sau xét xử!

Trần đời chưa thấy ai hầu toà như sao nữ này: Hết cợt nhả, ngủ gục, rồi lại xô xát ngay sau xét xử! Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời

Nguyên nhân diễn viên Ngọc Trinh (Mùi Ngò Gai) đột ngột qua đời Hồ Ngọc Hà xóa bài đăng gây tranh cãi về việc vắng bóng tại Đại lễ 2/9

Hồ Ngọc Hà xóa bài đăng gây tranh cãi về việc vắng bóng tại Đại lễ 2/9 Người đàn ông đặc biệt nhất cuộc đời Ngọc Trinh: Nâng đỡ từ khi mới 20 tuổi, 10 năm mặn nồng tới giờ vẫn còn tiếc nuối

Người đàn ông đặc biệt nhất cuộc đời Ngọc Trinh: Nâng đỡ từ khi mới 20 tuổi, 10 năm mặn nồng tới giờ vẫn còn tiếc nuối Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con

Cuộc đời lận đận của NSƯT Ngọc Trinh: Hôn nhân với chồng Hàn tan vỡ, qua đời khi chưa có con

Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời

Thành Lộc - Quyền Linh - Xuân Lan và dàn sao Việt bàng hoàng trước tin diễn viên Ngọc Trinh qua đời NSƯT Công Ninh nghẹn ngào đến tiễn biệt diễn viên Ngọc Trinh

NSƯT Công Ninh nghẹn ngào đến tiễn biệt diễn viên Ngọc Trinh Buổi cà phê và cuộc gọi cuối cùng của diễn viên Ngọc Trinh

Buổi cà phê và cuộc gọi cuối cùng của diễn viên Ngọc Trinh Sức khoẻ của nghệ sĩ Ngọc Trinh trước khi qua đời: Nhập viện cấp cứu và thở máy, hôn mê sâu suốt 10 ngày

Sức khoẻ của nghệ sĩ Ngọc Trinh trước khi qua đời: Nhập viện cấp cứu và thở máy, hôn mê sâu suốt 10 ngày