TPBank đặt chỉ tiêu nào cho năm 2020?

Trước ảnh hưởng của tình hình dịch Covid-19, trong 4 tháng đầu năm 2020, mặc dù Ngân hàng TMCP Tiên phong ( TPBank) vẫn báo con số lợi nhuận lên tới hơn 1.000 tỷ đồng, nhưng tỷ lệ nợ xấu tăng nhanh, cùng với lo ngại tỷ lệ thu nhập lãi thuận (NIM) mỏng hơn năm trước.

TPBank vẫn đặt ra mục tiêu tăng trưởng năm 2020 cao hơn năm trước.

Nợ xấu xu hướng tăng

Báo cáo tài chính quý I/2020 của TPBank cho thấy, các mảng kinh doanh, tín dụng vẫn đóng vai trò chính khi mang về khoản thu nhập lãi thuần 1.727 tỷ đồng, tăng tới 34,6% so với cùng kỳ năm trước. Nhờ đó, TPBank đã ghi nhận lợi nhuận trước thuế 1.009 tỷ đồng, tăng 18,3% so với cùng kỳ năm trước. Tổng tài sản của ngân hàng được nâng lên mức 176.600 tỷ đồng, tăng tới 7,4% so với đầu năm.

Tuy nhiên, đi sâu vào các chỉ số tài chính khác thì thấy, một số mảng kinh doanh ghi nhận sự sụt giảm trong kỳ như: Lãi thuần hoạt động dịch vụ giảm 27,6%; lãi thuần chứng khoán đầu tư giảm 18,7%; hoạt động kinh doanh ngoại hối lỗ hơn 83 tỷ đồng so với mức lỗ gần 14 tỷ đồng cùng kỳ năm trước… Cùng với đó, chi phí hoạt động của ngân hàng này đã tăng 22% so với cùng kỳ. Đặc biệt, chi phí dự phòng rủi ro tín dụng cũng tăng gấp 2,1 lần, lên gần 324 tỷ đồng.

Đáng chú ý nhất, về chất lượng tín dụng, tính đến 31/3, TPBank đang có hơn 1.880 tỷ đồng nợ xấu, đưa tỷ lệ nợ xấu trên tổng dư nợ của ngân hàng này tăng từ mức 1,29% hồi đầu năm lên 1,87% trong quý I. Không những thế, nếu tính từ con số tỷ lệ 1,09% năm 2018, thì tỷ lệ nợ xấu của TPBank đã cho thấy xu hướng gia tăng rõ rệt.

Video đang HOT

Ông Nguyễn Hưng, Tổng giám đốc TPBank cho hay, với tác động của dịch Covid-19, nợ chắc chắc chắn có xu hướng tăng lên. Hơn nữa, trong quý I/2020, nhiều khoản nợ xấu tồn đọng từ năm trước chưa được xử lý, hoạt động thu hồi nợ bị đình đốn nên cộng thêm với việc phải cơ cấu lại nợ cho khách hàng bị ảnh hưởng bởi dịch bệnh theo chỉ đạo của Ngân hàng Nhà nước nên nợ xấu tăng lên. Ông Hưng cho biết, ngân hàng sẽ kiểm soát dưới 2,5%, và cố gắng đưa về mức dưới 2% tổng dư nợ. Bởi nợ xấu tăng lên sẽ ảnh hưởng đến cả thu nhập và lợi nhuận ngân hàng do phải trích lập dự phòng rủi ro, nhất là trong bối cảnh các khách hàng cũng gặp khó khăn nên khó thu hồi nợ hơn trước đây.

Lợi nhuận phải chia sẻ

Bức tranh kinh doanh năm 2019 dù còn những mảng màu chưa sáng, nhưng khi so với các ngân hàng thương mại trong nước trong bối cảnh dịch bệnh Covid-19 thì TPBank vẫn ở mức khá, vẫn tăng trưởng dương, trong khi nhiều ngân hàng đã tăng trưởng âm. Chính vì có động lực này, ông Đỗ Minh Phú, Chủ tịch HĐQT TPBank cho biết, TPBank tiếp tục đặt ra những mục tiêu tham vọng hơn trong năm 2020.

Theo đó, TPBank đặt mục tiêu dư nợ cho vay và trái phiếu tổ chức kinh tế tăng 15%, ở mức 117.181 tỷ đồng; kiểm soát tỷ lệ nợ xấu trên tổng dư nợ ở mức dưới 2,5%; tổng tài sản tăng trưởng 9% lên trên 180.000 tỷ đồng. Về lợi nhuận, TPBank đặt kế hoạch lãi trước thuế 4.068 tỷ đồng, tăng 5% so với năm 2019. ROE (lợi nhuận trên vốn chủ sở hữu) đạt 22,31%, thấp hơn mức 26,11% của năm 2019. Lãnh đạo TPBank cho biết, kế hoạch này được xây dựng đã có dự tính đến ảnh hưởng của dịch Covid-19, đặc biệt trong năm nay, TPBank là một trong ba ngân hàng được Ngân hàng Nhà nước giao chỉ tiêu tín dụng cao nhất hệ thống.

Như vậy, các kế hoạch mà ban lãnh đạo TPBank đặt ra trong năm 2020 đều có sự tăng trưởng so với năm 2019. Tuy nhiên, trong tình hình dịch Covid-19 còn những diễn biến khó lường thì vẫn chưa thể có những khẳng định chắc chắn về khả năng đạt kế hoạch hay không, nhất là khi toàn ngành ngân hàng đã có một “khởi đầu” trong quý I đầy gian nan. Theo đó, các ngân hàng đều đã hưởng ứng lời kêu gọi giảm lãi suất cho vay, chấp nhận chia sẻ lợi nhuận để hỗ trợ doanh nghiệp, cá nhân chịu ảnh hưởng bởi đại dịch. Phía TPBank cũng đã triển khai các chương trình ưu đãi, với lãi suất giảm từ 1,5-2,5% so với lãi suất hiện hành, thực hiện cơ cấu lại nợ, giãn nợ, miễn phí toàn bộ phí giao dịch chuyển tiền tại quầy và trên các kênh online…

Ông Nguyễn Hưng cho biết, với các chương trình hỗ trợ khách hàng bị ảnh hưởng bởi dịch bệnh, theo ước tính của TPBank, trong năm nay, tổng thu nhập của ngân hàng sẽ bị ảnh hưởng khoảng 1.000 tỷ đồng. Hơn nữa, năm nay, tỷ lệ thu nhập lãi thuần (NIM) sẽ mỏng hơn năm trước, một phần bởi ngân hàng phải giảm lãi suất cho vay để chia sẻ khó khăn với khách hàng, nhưng lãi suất huy động chưa giảm ngay được, nên ngân hàng chấp nhận giảm NIM để đẩy vốn ra. “Trước đây, NIM của ngân hàng trong khoảng 3-4%, năm nay giảm 0,5-1% so với trước đó. Như vậy, toàn bộ danh mục tài chính của ngân hàng sẽ giảm theo do NIM thấp đi”, ông Hưng nhận định.

Không những thế, khi đại dịch diễn ra, thị trường cổ phiếu cũng chao đảo, khiến thị giá nhiều loại cổ phiếu giảm mạnh. Cổ phiếu TPB của TPBank cũng cùng chung số phận, tính đến đầu tháng 5/2020, thị giá cổ phiếu này đã có lúc giảm sâu tới hơn 17%, nhưng hiện tại đã về được vùng giá ổn định ban đầu.

Quý I/2020, lợi nhuận sau thuế của TPBank đạt 809 tỷ đồng, tăng trưởng 19%

Báo cáo tài chính hợp nhất quý I/2020 vừa công bố của TPBank (TPB - sàn HOSE) cho biết, lợi nhuận trước và sau thuế của Ngân hàng đạt tương ứng 1.009 tỷ đồng và 809 tỷ đồng, tăng 18% và 19% so với cùng kỳ năm trước.

Tính đến ngày 31/03/2020, tổng tài sản của TPBank chỉ tăng 7% so với đầu năm, lên mức 176,632 tỷ đồng, nguyên nhân do các khoản phải thu giảm 33%, tài sản có khác giảm 22%.

Cho vay khách hàng của TPBank tăng nhẹ 5% so với đầu năm, đạt 100,509 tỷ đồng, trong khi tiền gửi của khách hàng giảm 3%, xuống còn 89,687 tỷ đồng.

Thu nhập lãi thuần của Ngân hàng đạt gần 1,728 tỷ đồng, tăng 35%, tuy nhiên, lãi từ hoạt động dịch vụ lại giảm đến 28% so với cùng kỳ năm trước, chỉ còn 157 tỷ đồng. Lãi thuần từ hoạt động khác gấp 14 lần cùng kỳ, đạt gần 306 tỷ đồng do tăng thu từ hoạt động kinh doanh khác.

Tuy nhiên, kinh doanh ngoại hối lại tăng lỗ lên mức 83 tỷ đồng, trong khi cùng kỳ chỉ lỗ gần 14 tỷ đồng. Lãi từ hoạt động mua bán chứng khoán đầu tư giảm 19% so với cùng kỳ, chỉ còn 323 tỷ đồng. Tại ngày 31/03/2020, TPBank ghi nhận 44.7 tỷ đồng chứng khoán nợ do DATC phát hành.

Bên cạnh đó, chi phí hoạt động tăng 22% so với cùng kỳ lên mức gần 1.096 tỷ đồng. Cụ thể, chi phí cho nhân viên của Ngân hàng tăng 20% so với cùng kỳ (670 tỷ đồng), chi về tài sản tăng 53% (153 tỷ đồng). Đáng chú ý, chi phí dự phòng rủi ro tín dụng của TPBank gấp đôi cùng kỳ năm trước, lên mức 324 tỷ đồng.

Tính đến hết quý I/2020, tổng nợ xấu của TPBank tăng 53% so với đầu năm, lên mức 1,884 tỷ đồng, trong đó, nợ dưới tiêu chuẩn (nhóm 3) tăng 61%, nợ nghi ngờ (nhóm 4) tăng 64% và nợ có khả năng mất vốn (nhóm 5) tăng 36%. Tỷ lệ nợ xấu tăng từ 1,28% lên 1,87%.

Trên thị trường, đóng cửa phiên 21/4, cổ phiếu TPB giảm khá sâu 6% xuống mức giá 17.200 đồng/CP, khối lượng khớp lệnh chỉ hơn 156.000 đơn vị.

Nhuệ Mẫn

Ngân hàng lãi lớn từ dịch vụ bảo hiểm  Dịch vụ bảo hiểm (bancassurance) năm 2019 được ghi nhận mang lại lợi nhuận lớn cho hoạt động dịch vụ của nhiều ngân hàng. Cụ thể, tại TPBank, lãi thuần từ hoạt động kinh doanh bảo hiểm trong năm 2019 đạt hơn 570 tỉ đồng chiếm tới hơn 50% tổng lãi thuần mảng dịch vụ và tăng 55% so với cùng kỳ. Đây...

Dịch vụ bảo hiểm (bancassurance) năm 2019 được ghi nhận mang lại lợi nhuận lớn cho hoạt động dịch vụ của nhiều ngân hàng. Cụ thể, tại TPBank, lãi thuần từ hoạt động kinh doanh bảo hiểm trong năm 2019 đạt hơn 570 tỉ đồng chiếm tới hơn 50% tổng lãi thuần mảng dịch vụ và tăng 55% so với cùng kỳ. Đây...

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29

Clip nghi phạm đốt quán hát khiến 11 người chết ở Hà Nội01:29 Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17

Lý do quán 'Hát cho nhau nghe' bị phóng hỏa khiến 11 người tử vong ở Hà Nội02:17 Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29

Tìm thấy thi thể nữ tài xế, xuyên đêm trục vớt ô tô rơi sông Đồng Nai01:29 Nội bộ Mỹ mâu thuẫn về Ukraine?08:24

Nội bộ Mỹ mâu thuẫn về Ukraine?08:24 Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02

Diễn biến vụ nghi phạm đốt quán 'Hát cho nhau nghe' làm 11 người tử vong01:02 Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51

Cuộc gọi vô vọng của người nhà nạn nhân tử vong trong vụ cháy ở Hà Nội09:51 Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18

Nga liên lạc với 'lực lượng mạnh nhất' ở Syria14:18 Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21

Vụ cướp giả cảnh sát hình sự: Dàn dựng ly kỳ như phim hành động09:21 Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24

Nga phóng gần 300 tên lửa và UAV, Ukraine điều F-16 ứng phó?08:24 Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31

Chính phủ mới Syria muốn Nga 'xem xét lại' hiện diện quân sự08:31 Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26

Chàng trai 20 tuổi kể lại khoảnh khắc lao vào cứu hộ trong vụ cháy quán cà phê02:26Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Tổng thư ký LHQ kêu gọi Israel ngừng không kích vào lãnh thổ Syria

Thế giới

03:15:19 21/12/2024

Hoa hậu Việt đóng phim: Khen ít, tranh cãi nhiều

Hậu trường phim

23:29:59 20/12/2024

When the Phone Rings tập 7: Tổng tài - tiểu kiều thê hôn nhau ngọt lịm khiến MXH bùng nổ

Phim châu á

23:23:43 20/12/2024

Thu Quỳnh là mẹ 2 con vẫn sexy, Quỳnh Nga quấn quýt bên Việt Anh

Sao việt

23:13:52 20/12/2024

Ông trùm 'Độc đạo' tái xuất màn ảnh nhỏ trong bộ phim 'Mật lệnh hoa sữa'

Phim việt

23:09:41 20/12/2024

Mẹ cô dâu trẻ đẹp, nụ cười tỏa nắng gây chú ý trong đám hỏi ở Hải Phòng

Netizen

22:56:54 20/12/2024

Mùa Giáng sinh này hãy cùng cả nhà khám phá thế giới nhiệm màu của 'Biệt đội Tí hon'

Phim âu mỹ

22:50:02 20/12/2024

Song Joong Ki lần đầu tiết lộ về gia cảnh của vợ

Sao châu á

22:41:48 20/12/2024

Tới lúc Grealish được tháo gỡ xiềng xích

Sao thể thao

22:40:58 20/12/2024

Hai lao động Việt tử nạn trong vụ cháy lớn ở nhà máy tại Đài Loan

Tin nổi bật

22:17:28 20/12/2024

Lãi suất liên ngân hàng về sát 0%, chạm đáy nhiều năm

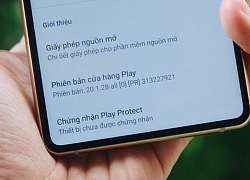

Lãi suất liên ngân hàng về sát 0%, chạm đáy nhiều năm BKAV phản hồi việc Bphone không đạt chứng chỉ Play Protect: “Phải đạt 1 triệu máy/năm thì Google mới cấp”

BKAV phản hồi việc Bphone không đạt chứng chỉ Play Protect: “Phải đạt 1 triệu máy/năm thì Google mới cấp”

Lộ diện nhóm ngàn tỷ mới, cuộc đua nóng vào thập kỷ mới

Lộ diện nhóm ngàn tỷ mới, cuộc đua nóng vào thập kỷ mới Cổ tức ngân hàng: Chỉ được chia bằng cổ phiếu sẽ thế nào?

Cổ tức ngân hàng: Chỉ được chia bằng cổ phiếu sẽ thế nào? Ngân hàng bỏ ngỏ mục tiêu lợi nhuận 2020

Ngân hàng bỏ ngỏ mục tiêu lợi nhuận 2020 VnIndex hồi phục sau phiên rung lắc, nhóm cổ phiếu ngân hàng tiếp tục tăng giá

VnIndex hồi phục sau phiên rung lắc, nhóm cổ phiếu ngân hàng tiếp tục tăng giá CEO TPBank: Chắc chắn nợ xấu tăng sau dịch, sẽ cố gắng giữ tỷ lệ càng thấp càng tốt

CEO TPBank: Chắc chắn nợ xấu tăng sau dịch, sẽ cố gắng giữ tỷ lệ càng thấp càng tốt ĐHCĐ TPBank: Mục tiêu nằm trong top 5 ngân hàng bán lẻ, tăng vốn điều lệ lên 10.200 tỷ đồng trong năm nay

ĐHCĐ TPBank: Mục tiêu nằm trong top 5 ngân hàng bán lẻ, tăng vốn điều lệ lên 10.200 tỷ đồng trong năm nay Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ

Cái chết chấn động showbiz: Minh tinh 22 tuổi nghi sát hại chồng đại gia U80 sau 3 tháng cưới, phán quyết cuối cùng gây phẫn nộ Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới?

Phương Lan tiết lộ thông tin sốc căn nhà được gia đình Phan Đạt tặng trong lễ cưới? Anh Đức lên tiếng đáp trả khi vợ bị chỉ trích thái độ

Anh Đức lên tiếng đáp trả khi vợ bị chỉ trích thái độ

Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng

Rủ đồng nghiệp mua vé số, không ngờ cả hai trúng độc đắc hơn 17 tỷ đồng

Nhan sắc thật của Triệu Lệ Dĩnh khiến 60 triệu người sốc nặng

Nhan sắc thật của Triệu Lệ Dĩnh khiến 60 triệu người sốc nặng Nạn nhân mặt ám khói bò lên khe tường 30cm thoát thân khỏi đám cháy: Chậm vài giây chắc tôi mắc kẹt

Nạn nhân mặt ám khói bò lên khe tường 30cm thoát thân khỏi đám cháy: Chậm vài giây chắc tôi mắc kẹt Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê

Danh tính 11 nạn nhân tử vong trong vụ cháy quán cà phê Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới

Người phụ nữ gửi tiết kiệm 3 tỷ đồng, 5 năm sau đi rút tài khoản chỉ còn 3 nghìn: Cảnh sát vào cuộc vạch trần thủ đoạn tinh vi, ngân hàng cũng không ngờ tới Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm

Cháy quán cà phê 11 người tử vong: Lời khai của nghi phạm

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe

Nhanh chóng xác định danh tính các nạn nhân vụ cháy quán cafe Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính

Vụ cháy 11 người tử vong: Nạn nhân không có cơ hội thoát bằng cửa chính Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng

Sao nam hạng A gây sốc vì cưỡng hôn nữ thần sắc đẹp ngay trên sóng trực tiếp, ai ngờ nhận quả báo cực đắng Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh

Vụ cháy 11 người chết: Xót xa người tử nạn nằm ở các tầng và nhà vệ sinh