Tối thiểu 20% vốn do 100 nhà đầu tư nắm giữ: Thu hẹp phạm vi công ty đại chúng?

Quy định về tính đại chúng trong tiêu chí xác định công ty đại chúng và đợt chào bán cổ phiếu lần đầu ra công chúng đang thu hẹp phạm vi và có thấy gây khó cho doanh nghiệp.

Nhà đầu tư lo ngại thu hẹp phạm vi công ty đại chúng

Dự án Luật Chứng khoán (sửa đổi) đang trong giai đoạn được xây dựng, với nhiều điểm thay đổi hướng đến mục tiêu nâng cao tính minh bạch, thu hút nhiều hơn sự tham gia của các nhà đầu tư vào thị trường. Một trong điểm mới dự kiến của Luật Chứng khoán sửa đổi là quy định các tiêu chí để trở thành công ty công ty đại chúng về quy mô vốn và mức độ đại chúng hóa. Nhiều nhà đầu tư cho rằng định nghĩa mới về công ty đại chúng sẽ thu hẹp đối tượng DN bị xếp vào diện công ty đại chúng.

Theo quy định tại Điều 25, Văn bản hợp nhất Luật chứng khoán 2013, công ty cổ phần sẽ là công ty đại chúng trong ba trường hợp: đã thực hiện chào bán cổ phiếu ra công chúng; niêm yết cổ phiếu tại Sở giao dịch chứng khoán hoặc Trung tâm giao dịch chứng khoán hoặc có ít nhất 100 nhà đầu tư không kể nhà đầu tư chứng khoán chuyên nghiệp và có vốn điều lệ đã góp từ 10 tỷ đồng trở lên.

Trong khi, theo dự thảo Luật Chứng khoán mới, công ty đại chúng là công ty cổ phần trong trường hợp công ty có vốn điều lệ đã góp từ 30 tỷ đồng và có tối thiểu 20% vốn điều lệ đã góp do ít nhất 100 nhà đầu tư không phải là cổ đông sở hữu từ 1% trở lên số cổ phiếu có quyền biểu quyết nắm giữ. Trường hợp thứ 2 là công ty đã thực hiện chào bán cổ phiếu ra công chúng thông qua đăng ký với Ủy ban Chứng khoán Nhà nước.

Ở trường loại trừ không tính những nhà đầu tư lớn sở hữu từ 1% trở lên thì nhiều doanh nghiệp trong đó là đại đa số DNNN sau khi IPO sẽ không đáp ứng được tiêu chuẩn là có tối thiểu 100 nhà đầu tư sở hữu 20% vốn. Ngoài ra, nhiều trường hợp DNNN khi cổ phần hóa đã có tỷ lệ chào bán đấu giá công khai trong Phương án cổ phần hóa nhỏ hơn 20%.

Tiêu chí này khiến thị trường hình dung đến điều kiện niêm yết cổ phiếu mà các Sở giao dịch chứng khoán (HOSE và HNX). Quy định về tính đại chúng của các Sở GDCK cũng chỉ xét số lượng cổ đông không phải cổ đông lớn (sở hữu 5%).

Video đang HOT

Với quy định trên , một số doanh nghiệp lớn đã niêm yết trên sàn như GAS, Habeco, Sabeco, Vietinbank, BIDV… cũng không đáp ứng được. Tại Sabeco thì 2 cổ đông lớn chiếm 89,5% và cổ đông còn lại chỉ chiếm 10,5% hay như ở VietinBank thì 4 cổ đông lớn chiếm 92%, còn các cổ đông nhỏ chỉ chiếm 8%.

Nếu áp dụng theo luật mới, các doanh nghiệp trên có thể sẽ phải nộp hồ sơ hủy công ty đại chúng theo quy định tại Điều 38 Dự thảo. Hủy tư cách công ty đại chúng cũng đồng nghĩa với việc doanh nghiệp đó không cần thực hiện nghĩa vụ công bố thông tin và các nghĩa vụ khác của công ty đại chúng. Đây là vấn đề mà giới đầu tư lo ngại.

Theo ý kiến của nhà đầu tư, tiêu chuẩn công ty đại chúng của Việt Nam thậm chí còn cao hơn Singapore, Hong Kong (có tối thiểu 50 cổ đông). Thông lệ một số nước cũng như quy định trước đây thì doanh nghiệp chào bán cổ phiếu ra công chúng đã là công ty đại chúng

Trường hợp thứ hai trở thành công ty đại chúng là các công ty đã thực hiện chào bán cổ phiếu ra công chúng thông qua đăng ký với Ủy ban Chứng khoán Nhà nước. Nhưng Điều 13 Luật Chứng khoán sửa đổi cũng loại trừ trường hợp chuyển đổi thành công ty cổ phần của DNNN, công ty TNHH MTV do Nhà nước sở hữu 100% vốn. Điều này cũng đặt dấu hỏi cho các nhà đầu tư.

Nghị định 126 về chuyển công ty trách nhiệm hữu hạn một thành viên do doanh nghiệp nhà nước đầu tư 100% vốn điều lệ thành công ty cổ phần cũng chỉ yêu cầu doanh nghiệp cổ phần hóa sau đợt chào bán cổ phiếu ra công chúng phải hoàn tất thủ tục đăng ký lưu ký cổ phiếu tại Trung tâm lưu ký chứng khoán Việt Nam và đăng ký giao dịch trên hệ thống giao dịch Upcom mà không nhắc đến việc DNNN sau cổ phần hóa có trở thành công ty đại chúng hay không.

Quy định về tính đại chúng trong đợt IPO, doanh nghiệp kêu khó

Bên cạnh tiêu chuẩn cho công ty đại chúng, yêu cầu về tính đại chúng cũng được áp dụng cho việc chào bán cổ phiếu lần đầu ra công chúng.

Khoản 1 Điều 12 dự thảo Luật Chứng khoán mới quy định trong chào bán cổ phiếu lần đầu ra công chúng tối thiểu 20% vốn điều lệ của tổ chức phát hành phải được bán cho ít nhất một trăm 100 nhà đầu tư không phải là cổ đông sở hữu từ một phần trăm 1% trở lên vốn điều lệ của tổ chức phát hành. Tỷ lệ trên giảm tương ứng với quy mô vốn: 15% với tổ chức phát hành có vốn điều lệ 100 tỷ đồng và 10% với tổ chức phát hành có vốn điều lệ 1.000 tỷ đồng.

Tại hội thảo Đóng góp ý kiến dự thảo Luật chứng khoán (sửa đổi), VietinBank cho rằng quy định trên có thể gây khó khăn cho DN trong việc chào bán cổ phiếu. Đại diện VietinBank cũng nhắc lại quy định chào bán chứng khoán ra công chúng là bán cho số lượng nhà đầu tư không xác định.

Phía Petrolimex cũng đề xuất xem xét lại việc quy định này. Theo quan điểm của doanh nghiệp này, quy định tối thiểu 20% vốn điều lệ phải được bán cho ít nhất 100 NĐT không phải là cổ đông sở hữu từ 1% vốn điều lệ đang áp kết quả bán (thực hiện xong) vào điều kiện bán (trước khi được chào bán).

Đưa ra những điểm góp ý với mong muốn Luật sát với thực tế và đưa vào cuộc sống, ông Vũ Bằng, nguyên Chủ tịch Ủy ban Chứng khoán Nhà nước (UBCKNN), thành viên Tổ tư vấn của Chính phủ, cho rằng quy định chào bán tối thiểu 20% vốn phải do 100 NĐT sở hữu dưới 1% vốn nắm giữ sẽ khiến việc huy động vốn của doanh nghiệp dễ thất bại.

Theo luật mới nếu không đảm bảo điều kiện này thì đợt phát hành sẽ xem như không thành công và bị hủy bỏ. Nhiều doanh nghiệp niêm yết và đại chúng sẽ không đáp ứng được được yêu cầu huy động vốn, dẫn đến việc không đủ tiêu chuẩn niêm yết. “Đây là một quy định phải hết sức cân nhắc”, ông Bằng nhấn mạnh.

Điều 12. Điều kiện chào bán chứng khoán ra công chúng

1. Điều kiện chào bán cổ phiếu lần đầu ra công chúng của công ty cổ phần bao gồm:

a) Mức vốn điều lệ đã góp tại thời điểm đăng ký chào bán từ ba mươi (30) tỷ đồng Việt Nam trở lên tính theo giá trị ghi trên sổ kế toán;

b) Hoạt động kinh doanh của 02 năm liên tục liền trước năm đăng ký chào bán phải có lãi, đồng thời không có lỗ lũy kế tính đến năm đăng ký chào bán;

c) Có phương án phát hành và phương án sử dụng vốn thu được từ đợt chào bán cổ phiếu được Đại hội đồng cổ đông thông qua;

d) Tối thiểu 20% vốn điều lệ của tổ chức phát hành phải được bán cho ít nhất 100 nhà đầu tư không phải là cổ đông sở hữu từ 1% trở lên vốn điều lệ của tổ chức phát hành; trường hợp vốn điều lệ của tổ chức phát hành từ 100 tỷ đồng trở lên, tỷ lệ tối thiểu là 15% vốn điều lệ của tổ chức phát hành; trường hợp vốn điều lệ của tổ chức phát hành từ 1000 tỷ đồng trở lên, tỷ lệ tối thiểu là 10% vốn điều lệ của tổ chức phát hành;

đ) Cổ đông lớn công ty phải cam kết cùng nhau nắm giữ ít nhất 20% vốn điều lệ của tổ chức phát hành tối thiểu 01 năm kể từ ngày kết thúc đợt chào bán;

e) Tổ chức phát hành không thuộc trường hợp đang bị truy cứu trách nhiệm hình sự hoặc đã bị truy cứu trách nhiệm hình sự nhưng chưa được xóa án tích;

g) Có công ty chứng khoán tư vấn hồ sơ đăng ký chào bán cổ phiếu ra công chúng, trừ trường hợp tổ chức phát hành là công ty chứng khoán;

h) Tổ chức phát hành phải mở tài khoản phong tỏa nhận tiền mua cổ phiếu của đợt chào bán.

Ngọc Linh

Theo ndh.vn

Tiền ảo mất sức hấp dẫn cùng nguy cơ bị tội phạm lợi dụng

Theo báo cáo của công ty kiểm toán Ernst & Young ngày 19/10, gần 1/3 tổng số tiền ảo được cấp vốn thông qua các nhà đầu tư trực tuyến vào năm ngoái đã mất phần lớn giá trị và đa số được giao dịch dưới giá niêm yết.

Đồng tiền điện tử bitcoin tại Washington, DC. (/TTXVN)

Các chuyên gia của Ernst & Young đã phân tích hơn 141 dự án cấp vốn vào năm 2017 thông qua các đợt phát hành đồng tiền ảo ra công chúng lần đầu.

Phân tích cho thấy 86% các đồng tiền ảo này đã bị mất giá và xuống dưới mức giá niêm yết ban đầu trên sàn giao dịch trực tuyến.

Các công ty thường gây vốn thông qua đồng tiền ảo ra công chúng lần đầu để xây dựng nền tảng công nghệ mới hoặc đầu tư vào các doanh nghiệp sử dụng tiền ảo và chuỗi khối, hay các phần mềm nền tảng của những công nghệ này.

Ernst & Young đã phân tích 86 dự án được cấp vốn trong năm 2017 và phát hiện 71% trong số này không có sản phẩm nào hoặc được chào bán ra thị trường.

Theo Ernst & Young, tỷ lệ này cao hơn rất nhiều so với các doanh nghiệp khởi nghiệp trong lĩnh vực phần mềm truyền thống.

Báo cáo trên được đưa ra sau khi việc đầu tư vào tiền ảo bùng nổ. Nhiều doanh nghiệp gây vốn được hàng trăm triệu USD trực tuyến, chỉ với một ý tưởng kinh doanh và vài nhân viên.

Sự bùng nổ tiền ảo vào năm 2017 đã diễn ra cùng lúc với việc giá trị đồng bitcoin bị đẩy lên đỉnh vào tháng 12 năm ngoái ở mức 20.000 USD.

Kể từ thời điểm đó, thị trường tiền ảo đã mất giá tới hơn 70%. Bất chấp tình trạng này, nhiều thể chế tài chính lớn, trong đó có công ty đầu tư Fidelity Investments và tập đoàn Goldman Sachs Group Inc vẫn cho ra các sản phẩm hoặc hỗ trợ các công ty trong lĩnh vực này.

Đa số các tiền ảo được mã hóa đều được sử dụng làm hình thức thanh toán trên trang web hoặc các mạng lưới mà họ đang xây dựng.

Ernst & Young chỉ ra rằng các công ty dù đã tạo ra sản phẩm, nhưng lại bắt đầu tiếp nhận các khoản thanh toán bằng đồng tiền truyền thống. Chính động thái này đã làm giảm giá trị tiền ảo mã hóa của các nhà đầu tư. Một số nhà đầu tư thậm chí còn cùng nhau ngừng sử dụng tiền ảo mã hóa của chính mình.

Trong bối cảnh tiền ảo bị mất giá trầm trọng, Lực lượng Đặc nhiệm tài chính, có trụ sở tại Paris (Pháp), cho rằng loại tiền này vẫn tiềm ẩn nhiều nguy cơ bị khủng bố lợi dụng để nhận hỗ trợ tài chính, do đó các chính phủ cần phối hợp để giải quyết mối đe dọa kỹ thuật số này.

Dù tiền ảo và các dịch vụ liên quan có triển vọng giúp cải thiện hiệu quả và đổi mới tài chính, song chúng cũng tạo ra cơ hội cho tội phạm và khủng bố rửa tiền hoặc cung cấp tiền cho các hoạt động bất hợp pháp.

Tháng 3 vừa qua, các bộ trưởng tài chính Nhóm 20 nền kinh tế phát triển và mới nổi hàng đầu thế giới (G20) đã yêu cầu Lực lượng Đặc nhiệm tài chính đánh giá tiền ảo, đặc biệt là vấn đề làm sao quản lý đồng tiền điện tử này bằng những quy định dùng cho hoạt động tài chính truyền thống.

Việc sử dụng tiền ảo mà không để lộ danh tính hiện đang là mối lo ngại cho các chính phủ, do các hoạt động bất hợp pháp như rửa tiền, hỗ trợ khủng bố và trốn thuế sẽ trở nên dễ dàng hơn.

Theo xaluan.com

Ocean Group thông tin về việc tình trạng hoạt động của OGC: "Bị khóa"  Phần thông tin cơ bản của Ocean Group trên Cổng thông tin Quốc gia về đăng ký doanh nghiệp ghi nhận "Tình trạng hoạt động: bị khóa". CTCP Tập đoàn Đại Dương (Ocean Group - mã chứng khoán OGC) đã có công văn thông báo về tình trạng hoạt động của công ty gửi tới UBCKNN và Sở GDCK Thành phố Hồ Chí...

Phần thông tin cơ bản của Ocean Group trên Cổng thông tin Quốc gia về đăng ký doanh nghiệp ghi nhận "Tình trạng hoạt động: bị khóa". CTCP Tập đoàn Đại Dương (Ocean Group - mã chứng khoán OGC) đã có công văn thông báo về tình trạng hoạt động của công ty gửi tới UBCKNN và Sở GDCK Thành phố Hồ Chí...

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49

Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37

Căn cứ hải quân ngầm ở độ sâu 500 m của Iran08:37 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Ông Trump muốn đến Trung Quốc, sẽ ký lệnh hành pháp kỷ lục ngày đầu nhậm chức09:17

Ông Trump muốn đến Trung Quốc, sẽ ký lệnh hành pháp kỷ lục ngày đầu nhậm chức09:17 Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54

Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58 Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02

Bức điện tín hé lộ nỗi lo của Đức về ông Trump08:02 Tỉ phú Musk gây tranh cãi với cử chỉ 'chào Hitler' trong lễ nhậm chức của Tổng thống Trump10:12

Tỉ phú Musk gây tranh cãi với cử chỉ 'chào Hitler' trong lễ nhậm chức của Tổng thống Trump10:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Bảo Thanh khoe sổ đỏ, NSND Hồng Vân trẻ đẹp không ngờ

Sao việt

23:23:12 22/01/2025

Phản ứng sốc của Hoa hậu Thiên Ân khi 1 sao nam bị tát sưng mặt

Hậu trường phim

23:16:46 22/01/2025

Grealish muốn chia tay, CLB Man City săn lùng nhiều ngôi sao

Sao thể thao

22:59:13 22/01/2025

Mỹ nhân lột xác 180 độ chấn động cả Trung Quốc: Ác nữ hóa tiên nữ, nhan sắc cực phẩm đẹp không tả nổi

Phim châu á

22:56:36 22/01/2025

Mỹ nhân phim Việt giờ vàng được khen nức nở vì quá xinh, tạo hình tả tơi không thể dìm nhan sắc

Phim việt

22:49:10 22/01/2025

Dương Hồng Loan: Tôi kiếm tiền nhiều hơn nhưng không phải trụ cột gia đình

Tv show

22:29:08 22/01/2025

Richard Gere đang 'hạnh phúc hơn bao giờ hết' bên vợ trẻ hơn 34 tuổi

Sao âu mỹ

22:26:51 22/01/2025

Quang Dũng ra mắt MV tặng mẹ đang điều trị bệnh

Nhạc việt

22:17:06 22/01/2025

Phá ổ nhóm môi giới mua bán thận trên địa bàn Hà Nội

Pháp luật

22:07:57 22/01/2025

Diễn viên U.80 sập bẫy lừa đảo của 'gái trẻ' quen qua web hẹn hò

Sao châu á

22:06:20 22/01/2025

Thất bại của phe ông Trump tại Hạ viện là tin rất tốt cho thị trường chứng khoán

Thất bại của phe ông Trump tại Hạ viện là tin rất tốt cho thị trường chứng khoán Ngày 7/11: Khối ngoại sàn HoSE tiếp tục mua ròng hơn 89 tỷ đồng

Ngày 7/11: Khối ngoại sàn HoSE tiếp tục mua ròng hơn 89 tỷ đồng Uber sẽ có giá 120 tỉ USD sau khi chào sàn chứng khoán?

Uber sẽ có giá 120 tỉ USD sau khi chào sàn chứng khoán? Các sự kiện nổi bật của PVN trong tuần từ 6/10 đến 13/10

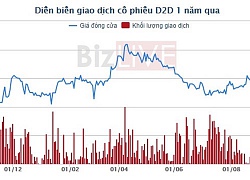

Các sự kiện nổi bật của PVN trong tuần từ 6/10 đến 13/10 Đô thị Công nghiệp số 2 "thoái" sạch vốn tại Berjaya-D2D thu về hơn 5 triệu USD

Đô thị Công nghiệp số 2 "thoái" sạch vốn tại Berjaya-D2D thu về hơn 5 triệu USD SCIC sẽ bán 57,71% vốn tại Vinaconex trong quý 4 năm nay

SCIC sẽ bán 57,71% vốn tại Vinaconex trong quý 4 năm nay Sửa Luật chứng khoán: Nâng tiêu chuẩn, hạn chế công ty đại chúng "ảo"

Sửa Luật chứng khoán: Nâng tiêu chuẩn, hạn chế công ty đại chúng "ảo" Thành Công chào mua công khai cổ phiếu SAV: Cổ đông lớn Eland toan tính gì?

Thành Công chào mua công khai cổ phiếu SAV: Cổ đông lớn Eland toan tính gì? Chồng kiếm tiền tỷ, vợ Quang Hải đắn đo không dám mua túi Hermes 600 triệu, tiết lộ số tiền trong tài khoản cuối năm

Chồng kiếm tiền tỷ, vợ Quang Hải đắn đo không dám mua túi Hermes 600 triệu, tiết lộ số tiền trong tài khoản cuối năm Công Phượng đánh mất ánh hào quang ở tuổi 30 nhưng có hôn nhân viên mãn với tiểu thư nhà trâm anh thế phiệt

Công Phượng đánh mất ánh hào quang ở tuổi 30 nhưng có hôn nhân viên mãn với tiểu thư nhà trâm anh thế phiệt

"Tiểu tam" bị ghét nhất showbiz mang thai vẫn tự mang rác đi đổ giữa đêm, liệu có cùng người tình được thừa kế tài sản hơn 2.000 tỷ?

"Tiểu tam" bị ghét nhất showbiz mang thai vẫn tự mang rác đi đổ giữa đêm, liệu có cùng người tình được thừa kế tài sản hơn 2.000 tỷ? Cặp đôi hàng đầu Vbiz 2 lần bị "tóm dính" ra vào biệt thự riêng, hint rõ mồn một nhưng mãi không chịu công khai

Cặp đôi hàng đầu Vbiz 2 lần bị "tóm dính" ra vào biệt thự riêng, hint rõ mồn một nhưng mãi không chịu công khai Thích cái cách Thành Chung si mê vợ hotgirl, 7 năm bên nhau vẫn một ánh mắt chiều chuộng, viên mãn với 2 căn nhà

Thích cái cách Thành Chung si mê vợ hotgirl, 7 năm bên nhau vẫn một ánh mắt chiều chuộng, viên mãn với 2 căn nhà Sao nam Vbiz 12 giờ đêm vẫn gọi vợ ra làm 1 việc, soi clip cận cảnh mới gây bất ngờ

Sao nam Vbiz 12 giờ đêm vẫn gọi vợ ra làm 1 việc, soi clip cận cảnh mới gây bất ngờ Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim!

Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim! Tổng thống Donald Trump rút Mỹ khỏi WHO

Tổng thống Donald Trump rút Mỹ khỏi WHO Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn

Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn "Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở