Thị trường BĐS công nghiệp đang chứng kiến sự bùng nổ của các khu công nghiệp ven biển

Theo CBRE, các khu vực ven biển của Việt Nam dự kiến sẽ chứng kiến xu hướng tương tự, đón nhận thêm nhiều như cầu đầu tư từ cả doanh nghiêp trong nước mở rộng sản xuất lẫn các tập đoàn đa quốc gia.

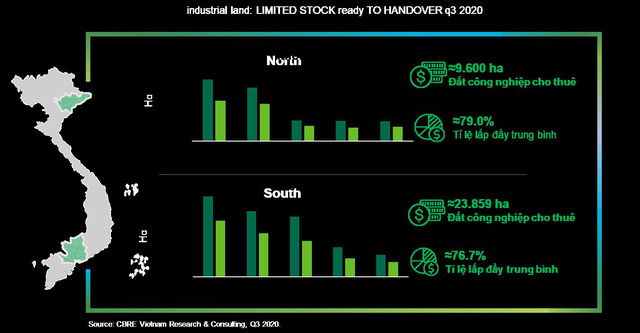

Theo thống kê của CBRE, tính đến Quý 3/2020, tổng diện tích đất của các khu công nghiệp tại 5 tỉnh thành phố công nghiệp chính miền Bắc bao gồm Hà Nội, Bắc Ninh, Hưng Yên, Hải Dương và Hải Phòng đạt 13.800 ha, với 9.600 ha đất công nghiệp cho thuê. Tỷ lệ lấp đầy trung bình của khu công nghiệp duy trì ở mức tích cực 79%. Trong đó, các khu công nghiệp tại Hà Nội, Hải Dương và Bắc Ninh đạt tỷ lệ lấp đầy trung bình khoảng 90%.

Đối với thị trường Miền Nam, tổng diện tích đất công nghiệp gấp đôi thị trường miền Bắc, đạt mức khoảng 38.000ha trong đó 24.000ha đất công nghiệp cho thuê bao gồm Hồ Chí Minh, Bình Dương, Long An, Đồng Nai, Bà Rịa- Vũng Tàu với mức tỷ lệ lấp đầy trung bình đạt gần 77%. Tuy nhiên, CBRE ghi nhận nguồn cung đất công nghiệp sẵn sàng bàn giao ngay tại các khu công nghiệp tại cả hai miền đều trong tình trạng khan hiếm.

Nguồn: CBRE Việt Nam, Quý 3 2020.

Việt Nam rút ra được các bài học kinh nghiệm từ hơn 30 năm phát triển công nghiệp tại các tỉnh ven biển của các nước láng giềng như Trung Quốc và Thái Lan. Các ngành chính được ưu tiên thu hút đầu tư tại hai quốc gia này phải kể đến như hóa chất thô, dược phẩm, máy móc, phụ trợ ô tô và điện tử. Ngoài ra, các khu kinh tế, khu công nghiệp có vị trí gần biển luôn có nhu cầu đầu tư rất lớn và duy trì được mức giá và tỉ lệ lấp đầy vượt trội. Các khu vực ven biển của Việt Nam dự kiến sẽ chứng kiến xu hướng tương tự, đón nhận thêm nhiều như cầu đầu tư từ cả doanh nghiêp trong nước mở rộng sản xuất lẫn các tập đoàn đa quốc gia.

Cũng theo xu thế này, các tỉnh ven biển Việt Nam đã và đang tận dụng những tiềm lực sẵn có để phát triển nền công nghiệp. So với quỹ đất tại các tỉnh phía Bắc, Hải Phòng và Quảng Ninh còn nhiều quỹ đất phát triển công nghiệp. Hải Phòng là một trong những trung tâm công nghiệp lớn nhất Việt Nam với các dự án công nghiệp trọng điểm như DEEP C Hải Phòng II và III và các khu công nghiệp mới của Vinhomes.

Tính đến Q3/2020, Hải Phòng hiện có mức lấp đầy trung bình khoảng 56%. Quảng Ninh gần đây nổi lên như một tỉnh công nghiệp ven biển. Tỉnh Quảng Ninh dự kiến sẽ cung cấp thêm một lượng lớn quỹ đất công nghiệp trong tương lai, với hai Khu Kinh Tế (KKT) Quảng Yên và Vân Đồn, trong đó KKT ven biển Quảng Yên được định hướng trở thành động lực tăng trưởng mới thúc đẩy hút đầu tư cho Quảng Ninh. DEEP C, một trong những chủ đầu tư khu công nghiệp lớn đang xây dựng tổ hợp khu công nghiệp gắn liền với cảng biển tại KKT Quảng Yên để khai thác lợi thế địa lý và tận dụng luồng hàng hải đến cảng Lạch Huyện.

Để thu hút đầu tư, Quảng Ninh đang ưu tiên phát triển công nghiệp chế biến và chế tạo. Đối với các nhà đầu tư thứ cấp được áp dụng mức ưu đãi thuế Doanh nghiệp cao nhất tại các khu kinh tế và – được hỗ trợ chi phí đào tạo nghề ngắn hạn cho người lao động trong 02 năm đầu kể từ khi được cấp Giấy chứng nhận đầu tư. Đối với chủ đầu tư hạ tầng Khu Công Nghiệp, tỉ lệ tiền thuê đất ở mức thấp nhất trong 5 năm sẽ được áp dụng và được hỗ trợ ứng trước 30% chi phí bồi thường, giải phóng mặt bằng, hỗ trợ 30% tổng mức đầu tư hệ thống xử lý nước thải khu công nghiệp (tối đa 30 tỷ đồng) sau khi đã hoàn thành xây dựng.

Tỉnh Quảng Ninh cũng đang tập trung phát triển cơ sở hạ tầng như gấp rút hoàn thiện đường cao tốc Vân Đồn – Móng Cái: giảm thiểu thời gian đi đến cửa khẩu Trung Quốc từ 2 tiếng còn 50 phút, dự kiến hoàn thiện vào năm 2021. Các tuyến cao tốc kết nối giữa Hà Nội, Hải Phòng, Quảng Ninh và các Cảng Biển chính và sân bay quốc tế đều đã đi vào hoạt động.

Dịch bệnh Covid và căng thẳng thương mại đã làm đứt gãy chuỗi cung ứng toàn cầu, Việt Nam là một trong những điểm đến thu hút các nhà đầu tư của các công ty có dây chuyền sản xuất tại Trung Quốc. Tuy nhiên, xu hướng này đang bị gián đoạn do cuộc bầu cử Tổng Thống Mỹ, chính quyền Biden dự kiến sẽ có những thay đổi mạnh về chính sách kinh tế, như giảm căng thẳng với Trung Quốc và tái gia nhập CPTPP. Theo như trao đổi với một số các công ty quan tâm đến việc dịch chuyển sang Việt Nam, các nhà đầu tư đang chờ đợi để xác định chính sách của Mỹ dưới thời tân tổng thống để có các bước đi phù hợp.

Video đang HOT

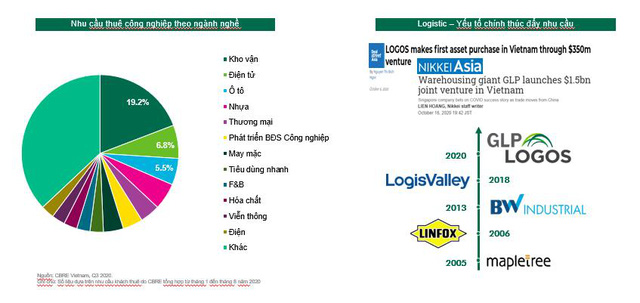

Điện tử và ngành công nghiệp phụ trợ/chế tạo ô tô được coi là ngành mũi nhọn trong thu hút đầu tư. CBRE ghi nhận sự gia nhập của nhiều khách thuê lớn trong lĩnh vực điện tử, bao gồm doanh nghiệp sản xuất điện thoại ở một KCN tại Bắc Ninh (100ha) và Universal Scientific Industrial ở KCN DEEP C Hải Phòng I, Wistron tại Hà Nam. Cũng giống Thái Lan, Việt Nam được coi là điểm sáng trong thu hút các ngành công nghiệp phụ trợ ô tô. CBRE cũng ghi nhận số lượng lớn các nhu cầu và các giao dịch kí hợp đồng mua đất, thuê nhà xưởng đến từ Mỹ, Hàn Quốc, Đức và Nhật Bản đến từ ngành công nghiệp phụ trợ/ chế tạo ô tô.

Cổ phiếu cần quan tâm ngày 18/11

Báo Đầu tư Chứng khoán trích báo cáo phân tích một số cổ phiếu cần quan tâm trước phiên 18/11 của các công ty chứng khoán.

Khuyến nghị mua cổ phiếu IJC với giá mục tiêu 17.300 đồng/CP

CTCK BIDV (BSC)

Quan điểm đầu tư đối với Công ty cổ phần Phát triển Hạ tầng Kỹ thuật (IJC) đó là: Mảng thu phí mang lại thu nhập và dòng tiền ổn định cho IJC, về dài hạn IJC sẽ được hưởng lợi lớn khi hạ tầng giao thông các khu vực được kết nối .

Bên cạnh đó, IJC đứng vị trí số 1 về quy mô vốn hóa, hiệu quả hoạt động kinh doanh và quy mô quỹ đất trong nhóm công ty con của Becamex.

Ngoài ra, dư địa tăng trưởng mảng bất động sản của IJC trong trung hạn còn lớn nhờ Khu vực thu hút vốn đầu tư FDI lớn, Đầu tư công giúp hạ tầng cải thiện; và việc duy trì trả cổ tức bằng tiền mặt đều đặn.

Về dự báo kết quả kinh doanh, năm 2020 IJC đặt kế hoạch doanh thu thuần và lợi nhuận sau thuế công ty mẹ 2020 ước tính lần lượt khoảng 2.071 tỷ đồng (tăng 29,4% so với năm trước) và 364 tỷ đồng (tăng trưởng 28%). EPS 2020 = 2.655 đồng/cp. PE 2020FW = 5.2 lần

Năm 2021, doanh thu thuần và lợi nhuận sau thuế công ty mẹ ước đạt 2.020 tỷ đồng (giảm 2,5% so với năm trước) và 399 tỷ đồng (tăng trưởng 10%) nhờ vào bàn giao các dự án (1) Sunflower (2) Khu đô thị IJC và (3) KDC Hòa Lợi. EPS 2021 FW =2.764 đồng/cp. PE 2021 FW = 4,7 lần.

BSC đưa ra khuyến nghị mua cổ phiếu IJC với giá mục tiêu 17.300 đồng/cp (tăng 30,3% so với mức giá đóng cửa ngày 16/11/2020) dựa trên phương pháp RNAV với mức chiết khấu WACC = 13% cho các dự án bất động sản và mảng thu phí với mức tỷ lệ chiết khấu rủi ro là 10% về rủi ro chung của thị trường bất động sản.

Mục tiêu chốt lãi của cổ phiếu BSR nằm tại xung quanh giá 8.5

CTCK BIDV (BSC)

Cổ phiếu BSR của Công ty cổ phần Lọc Hóa dầu Bình Sơn đang ở trong trạng thái tích lũy quanh vùng giá 7, và đã bất ngờ có một phiên tăng giá mạnh trong ngày hôm nay 17/11.

Thanh khoản cổ phiếu trong những phiên hôm nay tăng khá tốt, và đã vượt lên trên khối lượng giao dịch trung bình của 20 phiên gần nhất.

Các chỉ báo kỹ thuật đều đang ở trong trạng thái tích cực. Chỉ báo EMA đã xuất hiện Golden Cross, đồng thời đường MACD vẫn đang nằm trên đường tín hiệu.

Bên cạnh đó, chỉ báo động lượng RSI đã vượt lên trên giá trị 60, nhưng chưa đạt tới vùng quá mua nên cổ phiếu được kỳ vọng có thể duy trì đà tăng trong những phiên tới.

Ngưỡng hỗ trợ gần nhất của BSR nằm tại khu vực 7.0-7.2. Mục tiêu chốt lãi của cổ phiếu nằm tại xung quanh giá 8.5, cắt lỗ nếu ngưỡng 6.6 bị xuyên thủng.

Khuyến nghị khả quan cho SAB với giá mục tiêu 201.000 đồng/CP

CTCK Bản Việt (VCSC)

Ngày chốt danh sách là ngày 01/12/2020 và ngày thanh toán là ngày 18/12.

Đợt thanh toán này là đợt 1 trong kế hoạch cổ tức tiền mặt 3.500 đồng/CP cho năm 2020 (lợi suất cổ tức 1,9%). Trong năm 2020, chúng tôi dự báo tổng cổ tức tiền mặt 5.000 đồng/CP (lợi suất cổ tức 2,8%).

Chúng tôi hiện có khuyến nghị khả quan với giá mục tiêu 201.000 đồng/CP cho SAB, tương ứng với tổng mức sinh lời dự phóng 10,6%, bao gồm lợi suất cổ tức 2,8%.

Khuyến nghị mua dành cho NT2 với giá mục tiêu 26.200 đồng/CP

CTCK Bản Việt (VCSC)

Chúng tôi duy trì giá mục tiêu 26.200 đồng/CP và khuyến nghị mua dành cho CTCP Nhiệt điện Dầu khí Nhơn Trạch 2 (NT2).

Giá mục tiêu của chúng tôi không đổi khi mức giảm 6% trong lợi nhuận dự báo trung bình trong giai đoạn 2020-2024 được bù đắp bởi tác động tích cực từ cập nhật mô hình định giá đến cuối 2021 và thay đổi mô hình định giá chiết khấu dòng tiền 5 năm cộng cho giá trị năm cuối sang dự báo 15 năm.

Mức điều chỉnh giảm lợi nhuận dự báo trung bình 14% giai đoạn 2020-2022 được dẫn dắt bởi sản lượng điện thương phẩm dự báo thấp hơn và giá bán điện trên thị trường cạnh tranh (CGM) do lượng mưa lớn.

Trong khi đó, giá khí dự báo thấp hơn (sau khi điều chỉnh giảm dự báo giá dầu Brent trong báo cáo ngành năng lượng ngày 12/10/2020 của chúng tôi) khiến chúng tôi tăng dự báo lợi nhuận 2024/2025 thêm lần lượt 3%/10%.

Chúng tôi điều chỉnh giảm giả định cổ tức tiền mặt còn 2.000 đồng/CP (lợi suất cổ tức 8,5%) trong năm 2020 và 2021 sau khi giảm dự báo lợi nhuận kể trên. Tuy nhiên, chúng tôi duy trì giả định cổ tức tiền mặt 2.500 đồng/CP trong năm 2022 và 3.000 đồng/CP trong năm 2023 trong bối cảnh dự báo vị thế tiền mặt ròng của NT2 bắt đầu từ năm 2021.

Dựa theo dự báo của chúng tôi, NT2 hiện đang giao dịch với EV/EBITDA dự phóng 2021 đạt 4,9 lần, thấp hơn 50% so với EV/EBITDA trượt các công ty cùng ngành trong khu vực là 9,4 lần (các công ty điện đơn thuần). Công ty cũng thanh toán lợi suất cổ tức hấp dẫn 8-9%, cao gấp 3 lần các công ty cùng ngành (2,7%).

Rủi ro: mức giảm giá PPA cố định cao hơn dự kiến và giá khí cao hơn dự kiến trong năm 2021.

Khuyến nghị mua dành cho PHR với giá mục tiêu 70.800 đồng/CP

CTCK Bản Việt (VCSC)

Chúng tôi nâng khuyến nghị của CTCP Cao su Phước Hòa (PHR) từ khả quan lên mua và nâng giá mục tiêu thêm 9,4% lên 70.800 đồng/CP, tương ứng với tổng mức sinh lời dự phóng 22,4%, bao gồm lợi suất cổ tức 6,5%.

Mức giá mục tiêu cao hơn của chúng tôi chủ yếu đến từ các tác động tích cực từ cập nhật mô hình định giá đến cuối 2021 và tỷ lệ WACC thấp hơn 1 điểm % còn 11,4% từ 12,4% trước đây. Ngoài ra, chúng tôi nâng dự phóng lợi nhuận sau thuế sau lợi ích cổ đông thiểu số 2020/2021/2022 lên lần lượt 7,2%/9,2%/3,4%, chủ yếu được dẫn dắt bởi kết quả lợi nhuận tích cực của mảng cao su và công ty liên kết của PHR là CTCP Khu công nghiệp Nam Tân Uyên (UpCom: NTC).

Chúng tôi dự phóng doanh thu 2020 của PHR sẽ đạt 1,4 nghìn tỷ đồng (giảm 16% so với năm trước) và lợi nhuận sau thuế sau lợi ích cổ đông thiểu số đạt 1 nghìn tỷ đồng (tăng trưởng126%), được dẫn dắt bởi thu nhập từ đền bù 864 tỷ đồng từ chuyển đổi đất trồng cao su sang đất Khu công nghiệp cho NTC.

Chúng tôi dự báo lợi nhuận sau thuế sau lợi ích cổ đông thiểu số đạt 1,1 nghìn tỷ đồng (tăng trưởng 11%), chủ yếu đến từ đóng góp bởi thu nhập đền bù 898 tỷ đồng từ chuyển đổi đất cho Khu công nghiệp VSIP III. Trong khi đó, chúng tôi kỳ vọng mức giảm so với cùng kỳ trong lợi nhuận sau thuế sau lợi ích cổ đông thiểu số 2022 còn 815 tỷ đồng (giảm 28%) do không có khoản thu nhập lớn từ đền bù chuyển đổi đất trồng cao su.

Chúng tôi cho PHR sẽ là công ty được hưởng lợi chính từ nhu cầu đất khu công nghiệp tăng nhanh tại tỉnh Bình Dương nhờ quỹ đất cao su của công ty, vốn được kết nối tốt với hệ thống giao thông hiện tại.

Dựa theo dự phóng thận trong của chúng tôi so với kế hoạch chuyển đổi đất của PHR, chúng tôi cho rằng định giá của PHR là hấp dẫn khi định giá của chúng tôi theo phương pháp Tổng của từng phần (SoTP) cho PHR đạt 70.800 đồng/CP.

Rủi ro: Trì hoãn phê duyệt đất khu công nghiệp mới; tỷ lệ hấp thụ đất khu công nghiệp thấp hơn dự kiến; giá cao su tự nhiên giảm.

Tăng hơn 70% từ đầu năm, Nam Tân Uyên (NTC) trở thành cổ phiếu có thị giá cao nhất thị trường chứng khoán Việt Nam  Kết thúc phiên giao dịch 16/11, thị giá NTC đạt 278.900 đồng/cp, tăng 73% so với đầu năm, bất chấp biến động dữ dội của thị trường bởi ảnh hưởng của Covid-19. Tại mức giá này, NTC là cổ phiếu có thị giá lớn nhất trên TTCK Việt Nam. Trong hơn 20 năm qua, Việt Nam đã trở thành một trong những điểm...

Kết thúc phiên giao dịch 16/11, thị giá NTC đạt 278.900 đồng/cp, tăng 73% so với đầu năm, bất chấp biến động dữ dội của thị trường bởi ảnh hưởng của Covid-19. Tại mức giá này, NTC là cổ phiếu có thị giá lớn nhất trên TTCK Việt Nam. Trong hơn 20 năm qua, Việt Nam đã trở thành một trong những điểm...

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01

Thông tin mới nhất vụ cô gái bị bắt cóc đòi chuộc 150 triệu đồng02:01 Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53

Trung Quốc tung chatbot đấu ChatGPT, cổ phiếu Phố Wall chao đảo bốc hơi 1.000 tỉ14:53 Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36

Đường dây lừa đảo 13.000 người: Biệt danh ACE của 3 quản lý cấp cao02:36 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10

CSGT hú còi mở đường cho xe chở người bị điện giật nguy kịch đi cấp cứu01:10 11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27

11 'quái xế' chạy vào cao tốc Nghi Sơn - Diễn Châu bị phạt 78 triệu đồng501:27 'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32

'Trấn lột' 2 tỉ đồng của người bán đào, quất01:32 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 CIA có đánh giá mới về nguồn gốc Covid-1908:54

CIA có đánh giá mới về nguồn gốc Covid-1908:54 Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33

Ông Trump 'mở khóa', Israel lại được nhận bom 900 kg của Mỹ07:33Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Sốc: Song Ji Hyo và "Thái tử" Joo Ji Hoon bị khui chuyện sống chung, còn luôn mang theo món đồ đặc biệt?

Sao châu á

18:15:23 01/02/2025

Đại án Vạn Thịnh Phát: Bản án nghiêm khắc cho sự tha hóa quyền lực

Pháp luật

18:11:29 01/02/2025

Đức dự kiến cấp chế độ nghỉ thai sản cho phụ nữ sảy thai

Thế giới

18:05:24 01/02/2025

Xuân Son được tặng nhà

Sao thể thao

17:01:52 01/02/2025

Tử vi hằng ngày - Xem tử vi vui 12 con giáp ngày 1.2.2025

Trắc nghiệm

16:43:26 01/02/2025

Tại sao bức ảnh về những đôi dép bừa bộn lại trở nên nổi tiếng nhất Tết 2025?

Netizen

14:26:49 01/02/2025

Chế độ dinh dưỡng, tập luyện hợp lý cho phụ nữ giảm cân dịp Tết

Sức khỏe

12:53:08 01/02/2025

'Cấp cứu' làn da ngày Tết, chị em ghi nhớ 4 điều này

Làm đẹp

12:39:20 01/02/2025

Lắp điện mặt trời mái nhà, Cơ Điện Lạnh của bà Nguyễn Thị Mai Thanh được hỗ trợ tín dụng kép hơn 800 tỷ đồng

Lắp điện mặt trời mái nhà, Cơ Điện Lạnh của bà Nguyễn Thị Mai Thanh được hỗ trợ tín dụng kép hơn 800 tỷ đồng Nam Tân Uyên công bố phát hành thêm 8 triệu cổ phiếu

Nam Tân Uyên công bố phát hành thêm 8 triệu cổ phiếu

MSN điều chỉnh phiên thứ 3 liên tiếp, VN-Index giằng co quanh mốc 970 điểm

MSN điều chỉnh phiên thứ 3 liên tiếp, VN-Index giằng co quanh mốc 970 điểm ITA nói gì về khả năng thu hồi hơn 3.500 tỷ liên quan đến Nhiệt điện Kiên Lương?

ITA nói gì về khả năng thu hồi hơn 3.500 tỷ liên quan đến Nhiệt điện Kiên Lương? VN-Index vững mốc 950 điểm nhờ nhóm dầu khí khởi sắc

VN-Index vững mốc 950 điểm nhờ nhóm dầu khí khởi sắc Cơ khí ô tô và Thiết bị điện Đà Nẵng: Nguy cơ phá sản trước khi tái cơ cấu

Cơ khí ô tô và Thiết bị điện Đà Nẵng: Nguy cơ phá sản trước khi tái cơ cấu VN-Index giằng co và tăng điểm nhẹ về cuối phiên

VN-Index giằng co và tăng điểm nhẹ về cuối phiên Trước thềm thoái vốn của Bộ Xây dựng, IDICO báo lãi sau thuế quý III giảm 30%

Trước thềm thoái vốn của Bộ Xây dựng, IDICO báo lãi sau thuế quý III giảm 30% Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết

Tai nạn giao thông, cô gái vừa tốt nghiệp đại học ở Hải Dương tử vong tối mồng 3 Tết 4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3

4 chị em sinh tư tuổi Tỵ - con gái của nguyên Phó giám đốc bệnh viện ĐH Y Dược TP.HCM: Tết đi đến đâu là rộn ràng, niềm vui như nhân 3 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý

Đoàn Văn Hậu đưa vợ con về Hà Nội tết ngoại, thái độ của em trai Doãn Hải My với anh rể gây chú ý 4 ô tô tông liên hoàn trên cao tốc TPHCM - Long Thành, ùn tắc kéo dài

4 ô tô tông liên hoàn trên cao tốc TPHCM - Long Thành, ùn tắc kéo dài Tàu cảnh sát biển cấp cứu thành công 1 thuyền viên người nước ngoài

Tàu cảnh sát biển cấp cứu thành công 1 thuyền viên người nước ngoài Tổng quan vận mệnh 12 con giáp năm 2025: Con giáp này có vận đỏ như son, đón tài lộc tới tấp

Tổng quan vận mệnh 12 con giáp năm 2025: Con giáp này có vận đỏ như son, đón tài lộc tới tấp Mỹ: Máy bay chở 6 người lao xuống khu dân cư ở Philadelphia

Mỹ: Máy bay chở 6 người lao xuống khu dân cư ở Philadelphia Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định

Nhân chứng kể giây phút cứu bé gái trong ô tô lao xuống kênh ở Nam Định Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết

Nguyên nhân khiến em trai xuống tay sát hại mẹ và anh vào sáng mùng 2 Tết Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn

Hoa hậu Việt công khai bạn trai vào mùng 3 Tết, lộ luôn chuyện chuẩn bị kết hôn Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do

Bát bún riêu 400k ngày Tết khiến dân mạng "dậy sóng", chủ quán lên tiếng khiến nhiều người bất ngờ khi biết lý do Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai?

Tạ Đình Phong quay lại với Trương Bá Chi, Vương Phi bất lực khóc trên sóng truyền hình vì không níu giữ được bạn trai? Duy Mạnh - Quỳnh Anh về Đông Anh ăn tết cực vui, xoá tan phán xét "trọng ngoại hơn nội" của "hội mẹ chồng online"

Duy Mạnh - Quỳnh Anh về Đông Anh ăn tết cực vui, xoá tan phán xét "trọng ngoại hơn nội" của "hội mẹ chồng online" Quỳnh Lương và thiếu gia Trà Vinh: Nên duyên từ show hẹn hò, từng 5 lần 7 lượt vướng tin chia tay

Quỳnh Lương và thiếu gia Trà Vinh: Nên duyên từ show hẹn hò, từng 5 lần 7 lượt vướng tin chia tay MXH bùng nổ tranh cãi về phim của Trấn Thành: Người chê quá ồn ào, người khen bộ ba visual diễn hay bất ngờ

MXH bùng nổ tranh cãi về phim của Trấn Thành: Người chê quá ồn ào, người khen bộ ba visual diễn hay bất ngờ Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc

Cặp sao Việt bị "bắt quả tang" phim giả tình thật không thể cãi nổi, nhà gái vô tư ngồi lên đùi nhà trai mới sốc Thủ tướng chỉ đạo làm rõ vụ ô tô lao xuống mương ở Nam Định làm 7 người chết

Thủ tướng chỉ đạo làm rõ vụ ô tô lao xuống mương ở Nam Định làm 7 người chết