Tại sao nhiều Ngân hàng Trung ương thế giới mua mạnh vàng trong năm 2018?

6 tháng đầu năm nay các NHTW mua ròng 193,3 tấn vàng, tăng 8% so với con số 178,6 tấn cùng kỳ. Khối lượng vàng mà các NHTW mua ròng trong nửa đầu năm như vậy cao nhất tính từ năm 2015.

Ảnh; MarketWatch

Sau khi giảm không ngừng trong suốt 6 tháng qua và như vậy có chuỗi thời gian giảm giá dài nhất trong gần 3 thập kỷ, giá vàng nhiều khả năng đã chạm đáy và chuẩn bị bật tăng trở lại, theo nhận định đưa ra bởi MarketWatch.

Trong thời gian qua, giá vàng thấp đã khiến cho Ngân hàng Trung ương các nước đẩy mạnh mua vàng. Ngoài ra, các diễn biến trong ngành khai mỏ cũng cho thấy ngành chuẩn bị phục hồi.

Trong tháng 9/2018, giá vàng giao kỳ hạn giảm 0,9%, từ tháng 3/2018 đến nay, giá vàng chưa hề tăng. Tính từ đầu năm đến hiện tại, giá vàng đã giảm khoảng 8%, vào phiên ngày thứ Tư, giá vàng đóng cửa ở mức 1.202,90USD/ounce.

Phó chủ tịch điều hành tại GoldMining, ông Jeff Wright, nhận định: “Tôi cho rằng giá vàng đã giảm xuống mức sàn hoặc cũng gần như vậy”. Ông cũng chỉ ra hoạt động dự trữ vàng của các Ngân hàng Trung ương hiện cao nhất trong 3 năm. Giá vàng giao kỳ hạn gần nhất giảm xuống mức 1.184USD/ounce vào giữa tháng 8/2018, mức thấp nhất trong 19 tháng.

Ông Wright phân tích các Ngân hàng Trung ương không mua vàng chỉ bởi giá vàng giảm. Trong bối cảnh căng thẳng giữa Mỹ và Trung Quốc ngày một tồi tệ hơn và việc Anh rời khỏi Liên minh châu Âu (EU) khiến cho nhu cầu đối với vàng tăng lên. Việc Mỹ, Mexico và Canada gần đây thông báo đạt được thỏa thuận thương mại sẽ khiến cho tình hình bớt căng thẳng, áp lực lên giá vàng vì vậy giảm bớt.

Số liệu thống kê của Hội đồng Vàng thế giới (WGC) cho thấy trong 6 tháng đầu năm nay các Ngân hàng Trung ương mua ròng 193,3 tấn vàng, khối lượng mua như vậy tăng 8% so với con số 178,6 tấn cùng kỳ năm trước. Khối lượng vàng mà các Ngân hàng Trung ương mua ròng trong nửa đầu năm như vậy cao nhất tính từ năm 2015.

Theo WGC, Ba Lan mua thêm 1,9 tấn vàng trong tháng 9/2018 và thêm 7,5 tấn vàng khác trong tháng 8/2018. Khối lượng mua vàng vào như trên không lớn, thế nhưng thông thường các Ngân hàng Trung ương châu Âu bán vàng chứ không mua, theo chuyên gia thuộc tổ chức Macquaire viết trong nghiên cứu vào tháng 9/2018. Ba Lan như vậy đã mua ròng vàng lần đầu tiên từ năm 1998.

Giám đốc điều hành tại Central Banks & Public Policy thuộc WGC, bà Natalie Dempster, chỉ ra động thái của các Ngân hàng Trung ương cho thấy một số nước đang muốn giảm nắm giữ đồng USD trong bối cảnh biến động chính trị và thương mại toàn cầu đang có nhiều diễn biến bất lợi.

Chắc chắn, vàng vẫn có lý do để chịu không ít tác động tiêu cực. Trưởng bộ phận chiến lược đầu tư tại US Bank, ông Rob Haworth, đưa ra quan điểm thận trọng về giá vàng và cho rằng giá vàng sẽ vẫn giảm trong khoảng thời gian còn lại của năm.

Ông tin rằng đồng USD sẽ vẫn mạnh lên khi Fed tiếp tục thắt chặt chính sách tiền tệ và tăng trưởng kinh tế Mỹ vẫn vững.

Ngoài các yếu tố gây áp lực lên giá vàng như trên, tháng 10 hàng năm thường là tháng suy giảm của vàng. Số liệu của Dow Jones Market Data cho thấy tính từ năm 1990, giá vàng thường giảm trung bình 1,27% trong các tháng 10.

Dù vậy, chuyên gia khác khẳng định xu thế của đồng USD có thể sẽ sớm thay đổi, vì vậy giá vàng sẽ được hỗ trợ. Fed đang tiến gần hơn đến việc giảm bớt tốc độ thu hẹp bảng cân đối kế toán, điều này sẽ hạn chế bớt sự tăng giá của đồng USD. Chính vì vậy, chuyên gia tin rằng sẽ không ngạc nhiên khi giá vàng sẽ chạm mức 1.350USD/ounce trong những quý tới.

TRUNG MẾN

Theo bizlive.vn

Tăng cường quản lý thị trường ngoại hối

Đúng như dự báo, Cục Dự trữ Liên bang Mỹ (FED) đã tiếp tục tăng lãi suất 0,25% vào cuối tháng 9. Mặc dù quyết định của FED đã được tính toán trước, nhưng áp lực đối với thị trường ngoại hối của Việt Nam không nhỏ. Tuy nhiên, cơ quan quản lý vẫn khẳng định sẽ duy trì tỷ giá trung tâm và tỷ giá bán ra trong biên độ hẹp, đồng thời bán ngoại tệ can thiệp ra thị trường khi cần thiết...

Liên tục biến động

Việc FED đẩy lãi suất thêm 0,25% vào cuối tháng 9 đánh dấu lần tăng lãi suất thứ 3 trong năm 2018 của cơ quan này, với lý do nền kinh tế Mỹ tăng trưởng tốt, tỷ lệ thất nghiệp thấp cũng như lạm phát ổn định. Với quyết định này, lãi suất cho vay qua đêm giữa các ngân hàng Mỹ tăng từ 2% đến 2,25%, mức cao nhất kể từ tháng 10-2008.

Những ngày đầu tháng 10-2018, thị trường ngoại hối trong nước biến động theo xu hướng quốc tế. Ảnh: Mạnh Hà

Với thị trường thế giới, liên tục trong mấy ngày đầu tháng 10, đồng USD liên tục tăng. Riêng ngày 3-10, đồng USD trên thị trường quốc tế tăng mạnh do đồng euro và bảng Anh lao dốc. Theo đó, tại thời điểm đầu giờ sáng: 1 euro đổi 1,152 USD; 113,78 yên đổi 1 USD và 1,296 USD đổi 1 bảng Anh.

Với thị trường trong nước, tỷ giá cũng biến động theo xu hướng của đồng USD trên thị trường quốc tế. Ngày 3-10, Ngân hàng Nhà nước công bố tỷ giá trung tâm của VND với USD ở mức: 22.718 VND (tăng 2 VND). Tỷ giá tham khảo tại Sở Giao dịch Ngân hàng Nhà nước mua vào: 22.700 VND và bán ra: 23.350 VND.

Hầu hết các ngân hàng thương mại cũng đẩy giá USD tăng, với mức khoảng 5 VND/USD so với ngày 2-10. Cụ thể, Ngân hàng TMCP Công thương Việt Nam (VietinBank) niêm yết tỷ giá: 23.298 VND/USD (mua vào) và 23.378 VND/USD (bán ra); BIDV và ACB: 23.300 VND/USD (mua vào) và 23.380 VND/USD (bán ra); Vietcombank: 23.295 VND/USD (mua vào) và 23.375 VND/USD (bán ra).

Theo ông Ngô Đăng Khoa, Giám đốc Khối Nguồn vốn và Kinh doanh tiền tệ của HSBC Việt Nam, động thái tăng lãi suất của FED không tạo nên nhiều thay đổi vì nằm trong kỳ vọng của hầu hết các thị trường thời gian qua. Quyết định tăng 0,25% đã được phản ánh vào giá, vì vậy phản ứng từ thị trường ngoại hối sẽ đến phần lớn từ nội dung cụ thể trong biên bản cuộc họp cũng như lộ trình lãi suất trong tương lai của FED.

Với thị trường Việt Nam, khi lộ trình tăng lãi suất của FED chưa kết thúc, câu chuyện về áp lực tỷ giá - lãi suất sẽ ít nhiều vẫn tồn tại. Tuy nhiên, áp lực đó sẽ bị cộng hưởng hay giảm nhẹ đi còn phụ thuộc khá nhiều vào biến động của đồng nhân dân tệ vì Trung Quốc là một trong những đối tác thương mại lớn của Việt Nam, chiếm hơn 20% tổng kim ngạch xuất, nhập khẩu. Nếu đồng nhân dân tệ ổn định, có thể giúp giữ sự ổn định chung của tỷ giá trong khu vực, trong đó có VND, còn ngược lại rủi ro tỷ giá cũng lớn hơn.

Cơ hội cho doanh nghiệp

Ông Ngô Đăng Khoa cũng nhận định, việc FED tiếp tục tăng lãi suất có thể sẽ gây rủi ro về dòng vốn đầu tư dịch chuyển, áp lực tới lạm phát, lãi suất và cơ chế điều hành chính sách nhằm ổn định kinh tế vĩ mô cũng trở nên thách thức hơn. Với doanh nghiệp, nếu chi phí vốn tăng, lợi nhuận doanh nghiệp có thể chịu tác động trực tiếp.

Song, mặt tích cực từ quyết định của FED là nền kinh tế đầu tàu thế giới là Mỹ tăng trưởng sẽ góp phần tăng nhu cầu đầu tư, chi tiêu, tạo điều kiện cho doanh nghiệp Việt Nam đẩy mạnh xuất khẩu. Vì vậy, các doanh nghiệp Việt Nam cần tận dụng cơ hội này tăng lợi thế cạnh tranh, bên cạnh việc sử dụng linh hoạt các công cụ phòng vệ rủi ro tỷ giá, rủi ro lãi suất nhằm bảo đảm hoạt động kinh doanh ít chịu ảnh hưởng bởi các biến động khó lường trong tương lai.

Chuyên gia kinh tế, Tiến sĩ Nguyễn Trí Hiếu cũng không loại trừ khả năng tỷ giá có thể biến động mạnh, với mức tăng cao hơn biên độ dự kiến xuất phát từ các động thái của Mỹ. Thực tế cho thấy, khi FED tăng lãi suất, giá trị của USD sẽ tăng lên, từ đó tạo áp lực tăng tỷ giá của VND đối với USD.

Đây là điều Việt Nam không mong muốn, bởi mục tiêu đặt ra là kiểm soát lạm phát và tạo niềm tin cho nhà đầu tư nước ngoài về tính ổn định của đồng tiền Việt Nam. Dù rằng tỷ giá tăng sẽ có lợi cho xuất khẩu, nhưng tạo áp lực lớn cho thị trường ngoại hối.

Mặc dù tỷ giá trong nước biến động theo xu hướng của đồng USD, song cho tới nay mức thay đổi trên thị trường không lớn, nên không đáng ngại. Về cơ bản các yếu tố đều theo hướng hỗ trợ cho xu hướng tỷ giá ổn định, cơ quan điều hành luôn chủ động, nhất quán trong chính sách điều hành tỷ giá. Ngân hàng Nhà nước điều chỉnh tỷ giá trung tâm khá linh hoạt trong biên độ hẹp nhằm tạo mốc tham chiếu để định hướng cho thị trường.

Về phía Ngân hàng Nhà nước, lãnh đạo cơ quan này khẳng định sẽ tiếp tục kiên định mục tiêu điều hành chính sách tiền tệ từ đầu năm là góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô. Ngân hàng Nhà nước sẽ thực hiện đồng bộ các giải pháp, công cụ chính sách tiền tệ để thực hiện mục tiêu trên, trong đó tiếp tục điều hành tỷ giá linh hoạt, phù hợp với tình hình thị trường trong và ngoài nước, phối hợp với các công cụ khác và sẵn sàng bán ngoại tệ khi cần thiết để ổn định thị trường ngoại tệ, góp phần ổn định kinh tế vĩ mô.

Cùng với dự báo cán cân thương mại hàng hóa ước tính có thể đạt mức thặng dư tăng cao, giải ngân vốn đầu tư nước ngoài tiếp tục đạt con số kỳ vọng và nhà đầu tư nước ngoài quay trở lại mua ròng trên thị trường chứng khoán khi thị trường hồi phục... là những yếu tố được cho rằng sẽ giúp thị trường ngoại hối tiếp tục duy trì được sự ổn định.

Hà Linh

Theo hanoimoi.com.vn

Một kiến nghị không hợp lý Nếu thực hiện theo kiến nghị của HoREA - tiếp tục cho phép các tổ chức tín dụng (TCTD) được sử dụng tỷ lệ tối đa 45% nguồn vốn ngắn hạn để cho vay trung và dài hạn năm 2019 thay vì giảm về mức 40% như quy định hiện hành - thì Ngân hàng Nhà nước (NHNN) lại phải một lần nữa...

Nếu thực hiện theo kiến nghị của HoREA - tiếp tục cho phép các tổ chức tín dụng (TCTD) được sử dụng tỷ lệ tối đa 45% nguồn vốn ngắn hạn để cho vay trung và dài hạn năm 2019 thay vì giảm về mức 40% như quy định hiện hành - thì Ngân hàng Nhà nước (NHNN) lại phải một lần nữa...

Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Trường Giang đã có cú hích trước Trấn Thành

Hậu trường phim

00:13:16 19/02/2026

Trấn Thành vướng tranh dữ dội khi viết lời chúc khiến LyLy suýt khóc, Quốc Anh sượng trân

Sao việt

00:00:31 19/02/2026

Phim Tết dở nhất hiện tại đây rồi: Nồi lẩu thập cẩm phá nát nguyên tác, bị cắt suất chiếu đúng mùng 2 Tết

Phim châu á

23:29:34 18/02/2026

Showbiz có mỹ nhân nhan sắc điểm 10, vòng 1 đốt mắt cả triệu người sững sờ

Nhạc quốc tế

22:11:39 18/02/2026

Nhà kho ở TPHCM bốc cháy ngùn ngụt tối mùng 2 Tết

Tin nổi bật

22:08:43 18/02/2026

Nam ca sĩ Việt kiếm tiền hàng năm nhờ một bản hit "quốc dân" giờ ra sao?

Nhạc việt

22:08:36 18/02/2026

Lamine Yamal đạt cột mốc mà chưa cầu thủ nào làm được

Sao thể thao

21:47:44 18/02/2026

Bà Takaichi tái đắc cử Thủ tướng Nhật Bản

Thế giới

20:52:15 18/02/2026

BLACKPINK chúc Tết fan nhưng sao... nó sai sai!

Sao châu á

20:41:40 18/02/2026

4 gương mặt tuổi Ngọ tiêu biểu của ngành Giáo dục Việt Nam

Học hành

19:23:06 18/02/2026

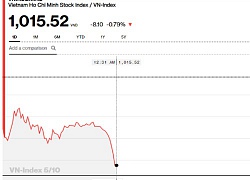

VDSC: Thị trường đan xen xấu tốt, VN-Index sẽ vẫn dao động trong vùng 960-1040 điểm

VDSC: Thị trường đan xen xấu tốt, VN-Index sẽ vẫn dao động trong vùng 960-1040 điểm Tỷ giá ngoại tệ ngày 6/10: Giá USD giảm sáng cuối tuần

Tỷ giá ngoại tệ ngày 6/10: Giá USD giảm sáng cuối tuần

Cổ phiếu của ngân hàng lớn nhất Đan Mạch "lao dốc" do bê bối rửa tiền

Cổ phiếu của ngân hàng lớn nhất Đan Mạch "lao dốc" do bê bối rửa tiền WB dự báo tăng trưởng kinh tế Việt Nam 2018 sẽ đạt 6,8%

WB dự báo tăng trưởng kinh tế Việt Nam 2018 sẽ đạt 6,8% Lực bán dồn dập trên toàn thị trường, Vn-Index tiếp tục mất hơn 10 điểm

Lực bán dồn dập trên toàn thị trường, Vn-Index tiếp tục mất hơn 10 điểm Kỳ vọng cổ phiếu ngân hàng quý cuối năm

Kỳ vọng cổ phiếu ngân hàng quý cuối năm Chứng khoán sáng 5/10: Nhóm cảng biển tạo sóng nhỏ

Chứng khoán sáng 5/10: Nhóm cảng biển tạo sóng nhỏ Chứng khoán sáng 5/10: Thị trường ngập sắc đỏ, VN-Index mất mốc 1020

Chứng khoán sáng 5/10: Thị trường ngập sắc đỏ, VN-Index mất mốc 1020 Vingroup xây dựng đại đô thị giải quyết vấn đề nhà ở cho người thu nhập trung bình khá

Vingroup xây dựng đại đô thị giải quyết vấn đề nhà ở cho người thu nhập trung bình khá Thiếu đi lực đỡ từ nhóm dầu khí và ngân hàng, Vn-Index dễ dàng thủng mốc 1.020 điểm

Thiếu đi lực đỡ từ nhóm dầu khí và ngân hàng, Vn-Index dễ dàng thủng mốc 1.020 điểm Chứng khoán ngày 5/10: duy trì xu hướng tăng điểm

Chứng khoán ngày 5/10: duy trì xu hướng tăng điểm Vietinbank sẽ bán hơn 15 triệu cổ phần Saigonbank giá bao nhiêu?

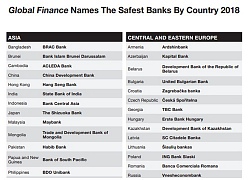

Vietinbank sẽ bán hơn 15 triệu cổ phần Saigonbank giá bao nhiêu? VietinBank là Ngân hàng an toàn nhất năm 2018

VietinBank là Ngân hàng an toàn nhất năm 2018 Va chạm với ô tô, 3 người trong gia đình tử vong

Va chạm với ô tô, 3 người trong gia đình tử vong 260 triệu người chê Địch Lệ Nhiệt Ba trang điểm xấu

260 triệu người chê Địch Lệ Nhiệt Ba trang điểm xấu Náo loạn mùng 2 Tết: Ngọc nữ showbiz sắp cưới thiếu gia tập đoàn hơn 14 tuổi, chuẩn bị có đám cưới lớn nhất nước?

Náo loạn mùng 2 Tết: Ngọc nữ showbiz sắp cưới thiếu gia tập đoàn hơn 14 tuổi, chuẩn bị có đám cưới lớn nhất nước? Vợ chồng tài tử Secret Garden đón Tết ở Phú Quốc, sắc vóc bà bầu gây ngỡ ngàng!

Vợ chồng tài tử Secret Garden đón Tết ở Phú Quốc, sắc vóc bà bầu gây ngỡ ngàng! Trai đẹp showbiz trúng số ngay mùng 1 Tết

Trai đẹp showbiz trúng số ngay mùng 1 Tết Bạch nguyệt quang xứ tỷ dân: Chỉ nhảy nửa bài cũng càn quét hot search với 800 triệu lượt đọc, 100 triệu lượt xem sau vài giờ

Bạch nguyệt quang xứ tỷ dân: Chỉ nhảy nửa bài cũng càn quét hot search với 800 triệu lượt đọc, 100 triệu lượt xem sau vài giờ Sốc visual Văn Lâm - Yến Xuân ngày Tết nhưng chưa phải tất cả, chi tiết "thông gia chung khung hình" mới gây chú ý

Sốc visual Văn Lâm - Yến Xuân ngày Tết nhưng chưa phải tất cả, chi tiết "thông gia chung khung hình" mới gây chú ý Tóm gọn cặp diễn viên đi du lịch biển đầu năm, đã hàn gắn sau 5 tháng trục trặc

Tóm gọn cặp diễn viên đi du lịch biển đầu năm, đã hàn gắn sau 5 tháng trục trặc Sao nữ lấy chồng quân nhân soái ca: Cảnh làm vợ trồng hoa - nuôi lợn gây ngỡ ngàng, nhan sắc thay đổi khó tin

Sao nữ lấy chồng quân nhân soái ca: Cảnh làm vợ trồng hoa - nuôi lợn gây ngỡ ngàng, nhan sắc thay đổi khó tin Việt Nam có NSND mang hàm Trung tá, là PGĐ Sở VH-TT TP.HCM: Showbiz từ già đến trẻ không ai dám đắc tội

Việt Nam có NSND mang hàm Trung tá, là PGĐ Sở VH-TT TP.HCM: Showbiz từ già đến trẻ không ai dám đắc tội Địch Lệ Nhiệt Ba "gây bão" Gala Xuân Vãn đêm giao thừa: Visual nàng tiên cá kinh diễm, đến pháo hoa cũng không đẹp bằng

Địch Lệ Nhiệt Ba "gây bão" Gala Xuân Vãn đêm giao thừa: Visual nàng tiên cá kinh diễm, đến pháo hoa cũng không đẹp bằng Vợ mới cứ khăng khăng đòi ngủ cùng con riêng của tôi, áp tai nghe lén một đêm mà tôi rụng rời tay chân

Vợ mới cứ khăng khăng đòi ngủ cùng con riêng của tôi, áp tai nghe lén một đêm mà tôi rụng rời tay chân Tử vi tuổi Thìn năm 2026: Cơ hội thăng tiến rộng mở và những lưu ý quan trọng về thị phi

Tử vi tuổi Thìn năm 2026: Cơ hội thăng tiến rộng mở và những lưu ý quan trọng về thị phi Trấn Thành lập kỷ lục chưa từng có, Thỏ Ơi! quá mạnh áp đảo mọi đối thủ

Trấn Thành lập kỷ lục chưa từng có, Thỏ Ơi! quá mạnh áp đảo mọi đối thủ Mỹ nhân 92 sinh con cho thiếu gia tập đoàn được nhà chồng chấp thuận, khoe ảnh đón Tết trong dinh thự xa hoa

Mỹ nhân 92 sinh con cho thiếu gia tập đoàn được nhà chồng chấp thuận, khoe ảnh đón Tết trong dinh thự xa hoa Mỹ nhân Việt công khai người yêu thiếu gia ngay đầu năm mới

Mỹ nhân Việt công khai người yêu thiếu gia ngay đầu năm mới Tiên Nguyễn, Đỗ Hà, Hương Liên: Chấm điểm Tết đầu làm dâu của hội mỹ nhân Việt

Tiên Nguyễn, Đỗ Hà, Hương Liên: Chấm điểm Tết đầu làm dâu của hội mỹ nhân Việt 5 mỹ nhân tuổi Ngọ đẹp nhất Việt Nam: Lan Ngọc xếp thứ 2, hạng 1 lấp lánh hơn cả kim cương châu báu

5 mỹ nhân tuổi Ngọ đẹp nhất Việt Nam: Lan Ngọc xếp thứ 2, hạng 1 lấp lánh hơn cả kim cương châu báu