Tài sản cầm cố cho vay margin của SSI lên tới 17.666 tỷ đồng

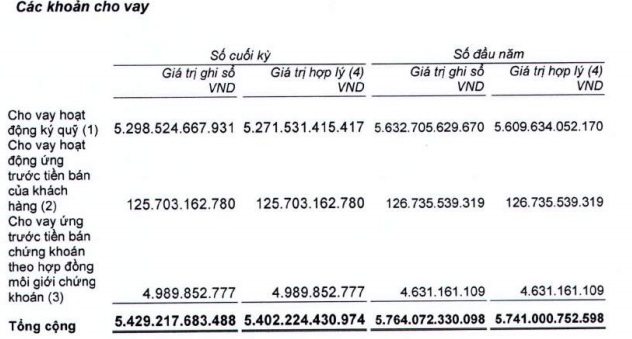

Dư nợ cho vay margin của SSI đạt 5.298 tỷ đồng, tương ứng với giá trị chứng khoán đang cầm cố cho các khoản vay giao dịch ký quỹ tại công ty là 6.067 tỷ đồng (giá thị trường của chứng khoán làm tài sản cầm cố là 17.666 tỷ đồng)

Khách hàng mở tài khoản tại SSI

Công ty Cổ phần Chứng khoán Sài Gòn (SSI – HOSE) công bố báo cáo tài chính hợp nhất quý 3.2018. Theo đó, doanh thu hợp nhất quý 3.2018 của SSI đạt 893,67 tỷ đồng, tăng 28,3%; lợi nhuận trước thuế đạt 468,9 tỷ đồng, tăng 92% so với cùng kỳ (quý 3.2017). Kết quả này có được nhờ kết quả kinh doanh vượt trội từ 2 mảng tự doanh và môi giới.

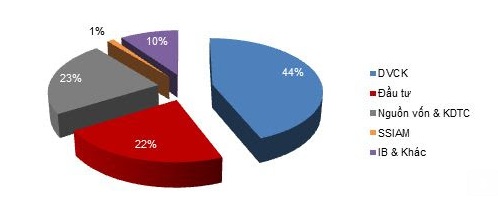

Cơ cấu doanh thu hợp nhất của SSI trong quý 3.2018

Cụ thể, ở mảng tự doanh, SSI ghi nhận lãi từ các tài sản tài chính ghi nhận thông qua lãi/lỗ là 169,8 tỷ đồng trong đó SSI đã bán chốt lời lãi được 41,5 tỷ đồng và lãi chênh lệch qua đánh giá lại là 124,1 tỷ đồng. Ngoài ra, lãi từ khoản đầu tư nắm giữ đến ngày đáo hạn (thực chất là đem tiền gửi ngân hàng) đem lại cho SSI tới 191,83 tỷ đồng. Chưa kể, số dư tại tiền gửi và chứng chỉ tiền gửi dưới 1 năm là 11.836 tỷ đồng.

Nguồn thu lớn thứ 2 mang lại kết quả kinh tốt cho SSI là mảng môi giới, theo ghi nhận từ báo cáo tài chính, mảng này đem lại cho SSI 222,4 tỷ đồng, tăng 32% so với cùng kỳ. Lãi từ các khoản cho vay và phải thu (lãi từ margin) cũng tăng 19% lên 156,2 tỷ đồng (hiện SSI duy trì cho vay hoạt động ký quỹ ở mức 5.298 tỷ đồng).

Các khoản cho vay của SSI

Một số hoạt động khá cũng mang lại doanh thu lớn cho SSI như: Doanh thu hoạt động tư vấn tài chính 84,1 tỷ đồng; thu nhập hoạt động khác 18,8 tỷ đồng.

Ngoài ra, chi phí hoạt động trong quý cũng chỉ còn 238 tỷ đồng, giảm hơn 30% so với cùng kỳ (quý 3.2017 đạt 331,3 tỷ đồng).

Kết quả này giúp SSI ghi nhận khoản lợi nhuận sau thuế thu nhập doanh nghiệp quý 3.2018 lên tới 377,9 tỷ đồng, tăng mạnh 74% so với cùng kỳ (quý 3.2017 đạt 216,5 tỷ đồng).

Video đang HOT

Lũy kế 9 tháng đầu năm 2018, Công ty ghi nhận doanh thu hợp nhất 3.037 tỷ đồng, tăng trưởng 52% và đạt 89% kế hoạch về doanh thu; lợi nhuận trước thuế đạt 1.354,78 tỷ đồng, tăng trưởng 38,4% và đạt 84% kế hoạch về lợi nhuận.

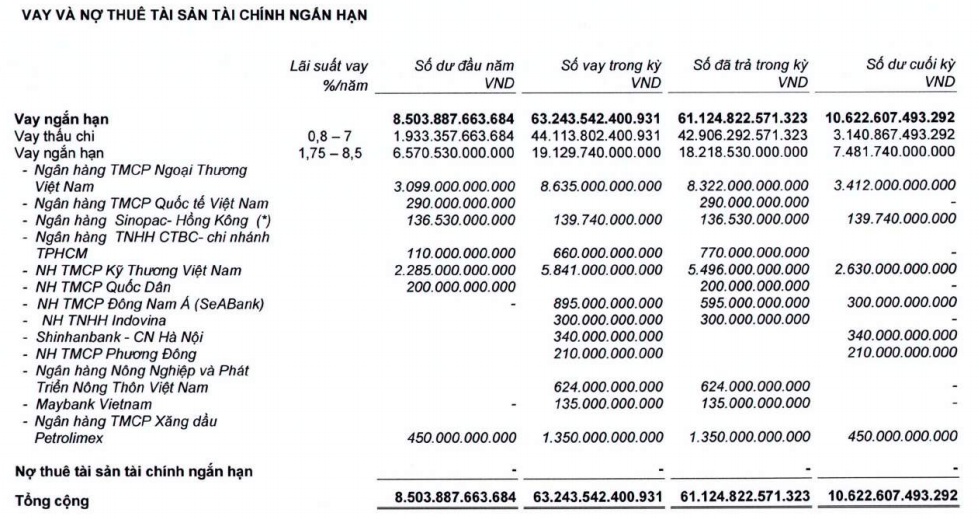

Các khoản vay nợ của SSI

Tại ngày 30.9.2018, công ty có tổng tài sản hợp nhất 23.412,6 tỷ đồng, trong đó vốn chủ sở hữu đạt 9.512 tỷ đồng.

Theo SSI, còn một quý hoạt động, công ty có thể khẳng định việc hoàn thành Kế hoạch kinh doanh được đề ra tại Đại hội cổ đông tháng 4.2018.

Quốc Hải

Theo danviet.vn

Bức tranh tương phản trong nỗ lực thoái vốn Nhà nước năm 2017

Năm 2017 đi qua, hoạt động cổ phần hóa, thoái vốn để lại những gam màu sáng, tối hoàn toàn đối lập.

Nếu như, các thương vụ bán vốn Nhà nước tại Sabeco, Vinamilk, Vietnam Airlines, Vincom Retail... thành công "đình đám" thì các "ông lớn" như Tổng Công ty Sông Đà, Tổng công ty Đầu tư và Phát triển Công nghiệp (BECAMEX - IDC), Tổng Công ty Cổ phần Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex)... lại mang về những nỗi thất vọng.

Vốn ngoại ồ ạt đổ vào, thế nhưng dòng tiền "khôn" lại rất "chảnh." Nếu nhìn lại những gì đã diễn ra năm 2017, không khó để thấy một công thức chung của thành công.

Bài 1: Vinamilk tới Sabeco: Công thức nào cho những thương vụ nghìn tỷ?

Giữa không khí ảm đạm của cổ phần hóa, thoái vốn năm 2017, thương vụ bán vốn Vinamilk thu về gần 9.000 tỷ đồng bất ngờ "nổ vang" hồi tháng 11. Và, chỉ sau đó ít lâu, một thương vụ khác được nhiều người gọi là lịch sử,thậm chí còn gây tiếng vang lớn hơn thế, đó là vụ bán cổ phần Sabeco thu về số tiền nhiều người trước đó lạc quan cũng không dám nghĩ tới: 110.000 tỷ đồng, tức gần 5 tỷ USD.

Tiền từ nước ngoài đã về két và tất nhiên, đi kèm với niềm vui là những lo lắng nhất định.

Không ngại... "khoe"

"Cô gái đẹp" là cách ví von đã từng được lãnh đạo Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) khi nói về sự hấp dẫn của Vinamilk.Tuy nhiên, trong đợt bán 9% vốn hồi cuối năm 2016, kết quả khiến nhiều người ngỡ ngàng khi hơn 1/3 (40%) số cổ phần đem ra bán bị... ế.

Gần 1 năm sau đó, SCIC lại xúc tiền đợt bán vốn thứ 2. Khác hẳn với lần đầu, trong phiên đấu giá 3,33% cổ phần của Vinamilk, một nhà đầu tư đã trả mức giá 186.000 đồng để mua trọn lô 48,3 triệu cổ phiếu của Vinamilk. Số tiền mà nhà đầu tư Singapore đã bỏ ra cho thương vụ này lên tới gần 9.000 tỷ đồng.

Nhìn lại hai chặng đường có nhiều sự khác biệt, ông Nguyễn Đức Hùng Linh, Giám đốc phân tích và tư vấn đầu tư khách hàng cá nhân Công ty cổ phần Chứng khoán Sài Gòn (SSI) cho rằng, trong đợt bán vốn mới nhất, phía SCIC và Vinamilk đã có những đợt công bố thông tin, chạy roadshow cả trong và ngoài nước rất minh bạch nên mức độ nắm bắt thông tin của nhà đầu tư với "món ngon" Vinamilk được rõ ràng và rộng rãi hơn.

Bằng chứng là, nếu như đợt bán vốn hồi năm 2016, người ta chỉ thấy có 1 nhà đầu tư tham gia đấu giá thì gần một năm sau, đã có tới 19 nhà đầu tư tham gia, trong đó có 11 tổ chức trong nước và nước ngoài, 8 nhà đầu tư cá nhân.

Trước đó, tại thời điểm rốt ráo chạy roadshow, chính ông Nguyễn Chí Thành, Phó Tổng giám đốc phụ trách SCIC cũng chia sẻ với báo chí, chỉ riêng 2 buổi roadshow tại Singapore và Hong Kong, đã có 35 nhà đầu tư quan tâm. Trong số những nhà đầu tư quan tâm, ông Thành không quên "khoe" những quỹ đầu tư tài chính lớn như: Blackrock, JPMorgan, Wellington,...

Không chỉ vậy, trong đợt bán vốn cuối năm 2017, phía SCIC cũng đã áp dụng khá nhiều điểm mới cho đợt thoái vốn này. Trao đổi với phóng viên, ông Nguyễn Đức Chi, Chủ tịch SCIC cho biết, trên cơ sở kinh nghiệm thực hiện bán vốn của SCIC tại Vinamilk vào năm 2016, SCIC đã báo cáo Thủ tướng Chính phủ, Bộ Tài chính, Ngân hàng Nhà nước, Ủy ban Chứng khoán Nhà nước và các cơ quan có thẩm quyền để tạo điều kiện thuận lợi hơn cho các nhà đầu tư. Những thay đổi mà theo ông, như cho đặt cọc bằng tiền USD, gia hạn thời gian đăng ký mã số giao dịch, đơn giản hóa quy trình thanh toán,...

Một điểm khác biệt được ông Đặng Quyết Tiến,Cục trưởng Cục Tài chính doanh nghiệp, Bộ Tài chínhtừng chỉ ra là, đợt ế vốn hồi năm 2016 một phần do phía SCIC đã tổ chức bán vào tháng 12, thời điểm các nhà đầu tư tất toán để nghỉ Tết. Đây là thời điểm không dễ để các đơn vị bỏ tiền đi mua. Thậm chí theo ông, thời điểm đó may mắn là chỉ bán 9%, nếu tung ra nhiều hơn có thể dẫn tới "vỡ trận."

Quả thật, ởđợt chào bán lần 2 này, SCIC đã đẩy thời điểm lên sớm hơn 1 tháng, vào tháng 11 và mọi thứ đã khác trước rất nhiều.

Mua Sabeco: "5 tỷ USD không phải là nhiều"

Trong công thức thành công của Vinamilk, thời điểm bán sớm là một trong những bài học được rút ra. Thế nhưng, bài học ấy chưa chắc được áp dụng với Sabeco.

Không làm sớm như Vinamilk, thương vụ bán vốn Nhà nước tại Sabeco diễn ra khá muộn, khi thị trường đã bước vào tháng 12. Kết quả thì ai cũng đã rõ, gần 54% cổ phần Sabeco bán hết veo với mức giá khiến cả thị trường phải ngước nhìn: 320.000 đồng/cổ phiếu.

Ông Nguyễn Việt Đức, chuyên gia cao cấp chiến lược thị trường, Công ty cổ phần Chứng khoán MB (MBS) thừa nhận, những doanh nghiệp tư vấn cho Sabeco trước đó chỉ định giá cho cổ phiếu này ở mức 186.000 đồng/cổ phiếu. Tuy nhiên, theo ông, Nhà nước đã tự tin, nếu bán tỷ lệ cổ phần lớn lên tới gần 54% thì có thể bán Sabeco với mức cao hơn khoảng 40% giá trị hợp lý của cổ phiếu này.

Ông khẳng định, chỉ có nhà đầu tư chiến lược sẵn sàng nắm cổ phiếu trong 50-100 năm thì mới chấp nhận mua đắt hơn mức giá hợp lý tới 40%.

Ý kiến này cũng nhận được sự đồng tình của nhiều chuyên gia kinh tế. Một chuyên gia nhiều năm kinh nghiệm trong ngành tài chính thừa nhận, thành công do chủ trương bán trọn lô hơn gần 54% vốn điều lệ của Sabeco. Điều này đã thúc đẩy nhà đầu tư chiến lược nước ngoài cố mua để nắm giữ quyền chi phối.

"Giả sử ta chỉ bán khoảng 30-40% vốn, thì số tiền mà nhà đầu tư bỏ ra rất lớn nhưng họ cũng không có quyền chi phối, nên khi bán 53% thì có khi họ cố gắng ôm' để có quyền quản trị," vị chuyên gia này nói.

Ông Nguyễn Duy Hưng, Chủ tịch Hội đồng quản trị kiêm Tổng giám đốc Công ty cổ phần Chứng khoán Sài Gòn (SSI) thì cho rằng, không thể nói mức giá 320.000 đồng/cổ phiếu là đắt hay rẻ. Với ông, một doanh nghiệp sở hữu 50% thị phần bia của một đất nước 100 triệu dân, đứng thứ 3 thế giới về uống bia thì 5 tỷ USD không phải là nhiều. Thậm chí theo ông, khoản tiền này "chưa là gì cả."

"Nếu tôi có tiền, tôi cũng mua, thậm chí mua cao hơn," ông Hưng bày tỏ.

Đó là về sức hấp dẫn của bản thân Sabeco. Tuy nhiên, nhìn nhận ở hướng khác, không thể không kể tới sự chỉ đạo quyết liệt của Thủ tướng Chính phủ tới Bộ Công Thương trong thương vụ được coi là lịch sử.

Còn nhớ, tại buổi họp báo thường kỳ tháng 8/2017, Bộ trưởng Chủ nhiệm Văn phòng Chính phủMai Tiến Dũng đã dẫn lời Thủ tướng Chính phủ với khẳng định: "Chính phủ không đi bán bia, không đi bán sữa. Thủ tướng cũng xác định tinh thần sẽ không khống chế các doanh nghiệp, chỉ cần làm sao vẫn giữ được thương hiệu quốc gia, thu được lợi ích cao nhất, hiệu quả cao nhất cho Nhà nước."

Chính câu nói ấy đã được ông Đặng Quyết Tiến,Cục trưởng Cục Tài chính doanh nghiệp, Bộ Tài chính nhắc lại sau khi thương vụ Sabeco thành công. Việc bán vốn Sabeco theo ông Tiến đã được Thủ tướng giao Bộ Công Thương và chính Bộ trưởng Trần Tuấn Anh đã lãnh trách nhiệm trước Thủ tướng.

Riêng thương vụ này, ông Tiến cũng thống kê, Chính phủ đã họp 6-7 cuộc và có riêng một nghị quyết để đảm bảo việc bán vốn thành công như đã diễn ra.

Tất nhiên, đó chỉ một phần của bức tranh bán vốn được coi là chưa từng có tại một doanh nghiệp Nhà nước.

Theo Nhóm PV (Vietnamplus)

Câu chuyện đáng suy ngẫm về cổ phiếu "vua cá tra"  Trong vòng hơn 1 tháng, cổ phiếu HVG của "vua cá tra" Dương Ngọc Minh trong hầu hết các phiên chỉ giao dịch ở hai trạng thái "lên voi - xuống chó" (tăng kịch trần và giảm kịch sàn)... Cổ phiếu HVG của "vua cá tra" Dương Ngọc Minh được giới chuyên gia đánh giá là đang bị "đội lái" đánh lên thời...

Trong vòng hơn 1 tháng, cổ phiếu HVG của "vua cá tra" Dương Ngọc Minh trong hầu hết các phiên chỉ giao dịch ở hai trạng thái "lên voi - xuống chó" (tăng kịch trần và giảm kịch sàn)... Cổ phiếu HVG của "vua cá tra" Dương Ngọc Minh được giới chuyên gia đánh giá là đang bị "đội lái" đánh lên thời...

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17

Nhân viên y tế bị đánh hội đồng ngay tại nơi làm việc00:17 Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09

Ông Tập Cận Bình nói kinh tế Trung Quốc đang đối mặt nhiều thách thức08:09 Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38

Chi tiết màn tranh cãi "đốt nóng" cuộc gặp giữa ông Trump và ông Zelensky01:38 Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52

Israel vận động Mỹ giữ căn cứ Nga ở Syria?08:52 Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13

Ông Zelensky nói gì về chuyện tổ chức bầu cử ở Ukraine?10:13 Tình hình Giáo hoàng Francis tiếp tục cải thiện, hết suy thận09:11

Tình hình Giáo hoàng Francis tiếp tục cải thiện, hết suy thận09:11Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Vững chãi biểu tượng Thiên niên kỷ trên bầu trời London

Thế giới

06:18:16 07/03/2025

Mê mẩn với những mâm cơm nhà hấp dẫn của mẹ đảm Hà thành

Ẩm thực

06:08:38 07/03/2025

Bạch Lộc diễn xuất đỉnh cao, netizen khen ngợi: Đôi mắt như sao trời

Phim châu á

06:00:20 07/03/2025

Đã tới lúc Victor Vũ đưa thời hoàng kim trở lại!

Hậu trường phim

05:59:49 07/03/2025

Người yêu có rất nhiều ước mơ, hoài bão tương lai, nhưng lại không có tôi trong đó

Góc tâm tình

05:24:03 07/03/2025

Những triệu chứng chính của bệnh tiểu đường có thể xuất hiện khi đi bộ

Sức khỏe

04:59:23 07/03/2025

Bắt giữ 4 "trẻ trâu" mang hung khí đi giao chiến lúc rạng sáng

Pháp luật

23:51:24 06/03/2025

Trấn Thành chia sẻ lời nhắn cuối cùng gửi cho Quý Bình, chỉ 1 câu mà ai cũng chết lặng

Sao việt

23:21:54 06/03/2025

Phim Việt mới chiếu đã lập kỷ lục chưa từng có, nam chính là cái tên ai nghe cũng sởn da gà

Phim việt

23:18:14 06/03/2025

Gây sốt với 'Bắc Bling', Hoà Minzy sẽ soán ngôi Hoàng Thuỳ Linh?

Nhạc việt

23:00:40 06/03/2025

Kịch bản chứng khoán Việt 2 tháng cuối năm: Nhìn về phía Mỹ – Trung

Kịch bản chứng khoán Việt 2 tháng cuối năm: Nhìn về phía Mỹ – Trung Tin chứng khoán 31/10: HAGL lãi đậm nhờ ghi nhận doanh thu tài chính từ giao dịch… năm 2016

Tin chứng khoán 31/10: HAGL lãi đậm nhờ ghi nhận doanh thu tài chính từ giao dịch… năm 2016

Chứng khoán Sài Gòn thông qua phương án phát hành 10 triệu cổ phiếu ESOP

Chứng khoán Sài Gòn thông qua phương án phát hành 10 triệu cổ phiếu ESOP Doanh thu tăng, Thủy sản Cửu Long Giang báo lãi gấp 12 lần cùng kỳ

Doanh thu tăng, Thủy sản Cửu Long Giang báo lãi gấp 12 lần cùng kỳ Tài sản của Jeff Bezos "bốc hơi" 19,2 tỷ USD chỉ trong 2 ngày

Tài sản của Jeff Bezos "bốc hơi" 19,2 tỷ USD chỉ trong 2 ngày "Bốc hơi" 19,2 tỉ USD, điều gì đang xảy ra với người đàn ông giàu nhất hành tinh?

"Bốc hơi" 19,2 tỉ USD, điều gì đang xảy ra với người đàn ông giàu nhất hành tinh? Giá vàng hôm nay đi xuống

Giá vàng hôm nay đi xuống Ngân hàng TMCP Phương Đông: Nợ xấu tăng vọt 9 tháng đầu năm

Ngân hàng TMCP Phương Đông: Nợ xấu tăng vọt 9 tháng đầu năm Vợ Quý Bình kiệt quệ lo tang lễ: "Các con vẫn chưa biết cha mất"

Vợ Quý Bình kiệt quệ lo tang lễ: "Các con vẫn chưa biết cha mất" Trước tang lễ diễn viên Quý Bình: Vợ thất thần cùng người thân lo hậu sự, thông báo thêm 1 quy định mới

Trước tang lễ diễn viên Quý Bình: Vợ thất thần cùng người thân lo hậu sự, thông báo thêm 1 quy định mới Căn phòng đơn sơ, chỗ đựng đồ che bằng giấy báo Quý Bình sống trước khi qua đời ở tuổi 42

Căn phòng đơn sơ, chỗ đựng đồ che bằng giấy báo Quý Bình sống trước khi qua đời ở tuổi 42

Cuối đời của Quý Bình: Lấy vợ hơn 7 tuổi, giấu bệnh không muốn khán giả lo

Cuối đời của Quý Bình: Lấy vợ hơn 7 tuổi, giấu bệnh không muốn khán giả lo Xót xa hình ảnh hiếm hoi của Quý Bình bên con trai 3 tuổi

Xót xa hình ảnh hiếm hoi của Quý Bình bên con trai 3 tuổi Rùng mình trước vai diễn vận vào đời Quý Bình, ánh mắt thất thần khi biết mình bị ung thư khiến ai cũng xót xa

Rùng mình trước vai diễn vận vào đời Quý Bình, ánh mắt thất thần khi biết mình bị ung thư khiến ai cũng xót xa Nguyên nhân Quý Bình mắc bạo bệnh hơn 1 năm nhưng không cho người đến thăm

Nguyên nhân Quý Bình mắc bạo bệnh hơn 1 năm nhưng không cho người đến thăm Bài đăng cuối cùng chỉ 2 từ gây nghẹn lòng của Quý Bình trước khi qua đời vì bạo bệnh

Bài đăng cuối cùng chỉ 2 từ gây nghẹn lòng của Quý Bình trước khi qua đời vì bạo bệnh Tình trạng khó hiểu của Quý Bình và vợ doanh nhân trước khi nam diễn viên qua đời

Tình trạng khó hiểu của Quý Bình và vợ doanh nhân trước khi nam diễn viên qua đời SỐC: Diễn viên Quý Bình qua đời ở tuổi 42

SỐC: Diễn viên Quý Bình qua đời ở tuổi 42 Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị

Tiêu chí sáp nhập các tỉnh thành theo Kết luận 127 của Bộ Chính trị Thông tin tang lễ của diễn viên Quý Bình

Thông tin tang lễ của diễn viên Quý Bình Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay

Bắt quả tang vợ đi nhà nghỉ với nhân tình ở Sơn La, anh chồng nói 1 câu khiến tất cả những người đang đánh ghen đều dừng tay Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh

Hòa Minzy công khai tin nhắn với NSƯT Xuân Hinh

Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án

Học sinh giỏi quốc gia môn hóa điều chế ma túy được giảm án