“Siết” hạn mức vay tiêu dùng, ví điện tử có ảnh hưởng đến thị trường?

Dự thảo đưa ra nhiều quy định hạn chế đối với ví điện tử, làm ảnh hưởng đến quyền lợi của người tiêu dùng và tác động tiêu cực cho sự phát triển của thương mại điện tử và nền kinh tế số Việt Nam.

Ảnh minh họa. Nguồn: vietnamplus.vn

Ngân hàng nhà nước đã công bố Dự thảo Thông tư sửa đổi, bổ sung Thông tư số 39/2014/TT-NHNN hướng dẫn về dịch vụ trung gian thanh toán, ngày 18/4/2019 và thời gian góp ý là đến 18/6/2019.

Dự thảo đưa ra nhiều quy định hạn chế đối với ví điện tử và những quy định này được cho là hạn chế phương tiện trung gian thanh toán sẽ ảnh hưởng đến quyền lợi của người tiêu dùng và tác động tiêu cực cho sự phát triển chung của thương mại điện tử và nền kinh tế số Việt Nam.

Cụ thể, Thông tư số 39/2014/TT-NHNN về trung gian thanh toán và Thông tư số 43/2016/TT-NHNN về cho vay tiêu dùng, trong đó Ngân hàng Nhà nước dự kiến đưa ra các hạn chế đối với phương thức giải ngân của công ty tài chính, hạn chế người dùng chỉ được mở 1 ví điện tử tại một tổ chức cung ứng dịch vụ, không được giao dịch quá 20 triệu đồng/ngày. Hay yêu cầu người dùng phải khai báo lại trong khi đã có thông tin định danh theo tài khoản ngân hàng.

Ngoài ra, một số điều của Thông tư số 43/2016/TT-NHNN về cho vay tiêu dùng, Ngân hàng Nhà nước quy định hạn chế việc các công ty giải ngân trực tiếp cho người vay, dẫn đến quan ngại làm giảm hiểu quả các biện pháp ngăn chặn, đẩy lùi nạn tín dụng đen mà Chính phủ đang chỉ đạo.

Theo các chuyên gia, song song lợi ích thiết thực thì những nội dung trên nếu được ban hành cũng sẽ dẫn đến một số thách thức như cản trở việc thực hiện phát triển kinh tế số và thúc đẩy thanh toán không dùng tiền mặt. Trong khi thời gian qua, Chính phủ có chỉ đạo thúc đẩy thanh toán không dùng tiền mặt, thanh toán điện tử, nghiên cứu cho phép nạp tiền mặt vào ví điện tử để đáp ứng nhu cầu của người dân.

Video đang HOT

Thống kê của Ngân hàng Nhà nước cho thấy, hiện có hơn 9 triệu tài khoản ví đã đăng ký trên toàn quốc, trong đó 4,2 triệu ví có liên kết tài khoản ngân hàng. Do đó, ước tính chi phí phát sinh để thực hiện yêu cầu định danh của Ngân hàng Nhà nước ít nhất sẽ vượt quá 1.200 tỷ đồng.

Trong bối cảnh này, chính sách quản lý đối với các hoạt động thanh toán như vay tiêu dùng, ví điện tử… đang nhận được sự quan tâm của chuyên gia, doanh nghiệp và xã hội. Song song đó, tại phiên thảo luận về kinh tế – xã hội chiều 30/5, các đại biểu cũng đã đưa ra kiến nghị về các giải pháp thực thi chính sách tài chính, tiền tệ, trong đó đề xuất Ngân hàng Nhà nước xem xét lại một số quy định về thanh toán đưa vào thực hiện trong thời gian tới. Đặc biệt, là làm sao xây dựng được cơ chế chính sách liên thông để đơn giản cho khách hàng, thông thoáng, tiện lợi và an toàn là tiền đề cho thương mại điện tử tăng nhanh tại thị trường Việt Nam.

Theo vietnamplus.vn

Thận trọng khi nới room tín dụng tiêu dùng

Tính đến thời điểm hiện tại, cho vay tiêu dùng từ các công ty tài chính đang được các chuyên gia đánh giá là phương án thay thế tối ưu giúp xóa bỏ vấn nạn tín dụng đen. Tuy nhiên, theo khuyến cáo, việc nới room tín dụng cần phải cân nhắc thận trọng.

Tăng cao tín dụng tiêu dùng

Nới room tín dụng tiêu dung là cần thiết nhưng phải hết sức thận trọng (Ảnh TL)

Dù chỉ mới xuất hiện trong thời gian gần đây song không thể phủ nhận được hình thức cho vay tiêu dùng đã và đang giải quyết nhu cầu về vốn cho một bộ phận lớn người dân. Tuy nhiên có nên nới room thay thay đổi hạn mức cho tín dụng tiêu dùng để đẩy lùi tín dụng đen đang là câu hỏi câu hỏi được nhiều người quan tâm đưa ra.

Tại Điều 3 Thông tư 43/2016 của Ngân hàng Nhà nước (NHNN) room trong cho vay tiêu dùng của công ty tài chính là 100 triệu. Tuy nhiên, hiện đang có nhiều ý kiến cho rằng: Không nên nới room nào cho tín dụng tiêu dùng, cả vi mô lẫn vĩ mô. Hiện nay, tín dụng tiêu dùng có tỷ lệ khoảng 20% trên tổng dư nợ nhưng có thể còn cao hơn nhiều.

Một số nhà phân tích cho biết, room vĩ mô hiện nay là không hợp lý vì so với các nước xung quanh tín dụng tiêu dùng của mình còn thấp và đang phát triển. Phải để cho các ngân hàng, công ty tài chính được tự do lựa chọn mức tăng phù hợp, họ được chọn phân khúc phù hợp với túi tiền, khách hàng của họ.

Tính đến cuối năm 2012, tổng dư nợ cho vay tiêu dùng khoảng 230.000 tỷ đồng, chiếm 8% tổng dư nợ tín dụng của nền kinh tế nhưng đến cuối năm 2018, dư nợ tín dụng tiêu dùng đạt khoảng 1,4 triệu tỷ đồng (gấp 6 lần năm 2012), chiếm khoảng 19,4% tổng dư nợ của nền kinh tế.

Tuy nhiên, nếu bóc tách phần tín dụng tiêu dùng nhưng chủ yếu phục vụ mua nhà, sửa nhà (chiếm khoảng 40% tổng tín dụng tiêu dùng), thì dư nợ tín dụng tiêu dùng tại Việt Nam đến cuối năm 2018 chỉ chiếm khoảng 12% tổng dư nợ nền kinh tế (so với tỷ lệ 21% của Trung Quốc hay 34,6% của ASEAN-5).

Theo Vụ Chính sách tiền tệ (NHNN) từng phân tích rằng, bên cạnh những mặt được của tín dụng tiêu dùng nếu phát triển quá nhanh cũng sẽ để lại mặt trái cần khắc phục. Đó là rủi ro vĩ mô, hệ thống như lãi suất tăng, cú sốc về thu nhập hay cú sốc về của cải. Những rủi ro này thường ảnh hưởng trực tiếp đến khả năng chi trả lãi và gốc của người đi vay.

Cần phòng ngừa rủi ro

Tín dụng tiêu dung đã tăng nhanh trong thời gian gần đây (Ảnh TL)

Lãi suất cho vay tiêu dùng thường là lãi suất cao và thả nổi; tiếp đến là rủi ro vay mượn quá mức. Rủi ro này chủ yếu do người đi vay tiêu dùng ít có các kiến thức về đánh giá và phòng ngừa rủi ro hơn các doanh nghiệp. Do đó, họ thường đánh giá quá cao khả năng trả nợ của mình và đánh giá quá thấp các rủi ro đối với dòng tiền trong tương lai của mình.

Rủi ro tiếp theo là rủi ro bong bóng. Kinh tế tăng trưởng tốt, khả năng tiếp cận nguồn vốn tín dụng tiêu dùng cho việc mua sắm nhà, nâng cấp nhà ở tăng lên. Điều này làm cho giá nhà đất tăng lên, kích thích người dân vay tiêu dùng để đầu cơ nhà, đất bằng cách vay tiêu dùng để xây nhà để ở sau đó bán đi để mua nhà khác.

Nếu điều này xảy ra trên quy mô lớn sẽ làm bong bóng nhà đất tăng lên, nhưng vấn đề này chưa phải quá là quan tâm. Hiện nay, tỷ trọng tín dụng tiêu dùng đã cao hơn 25% GDP, do đó các rủi ro vĩ mô, rủi ro hệ thống có thể gây ra những tổn thất lớn cho nền kinh tế và bản thân hệ thống các tín dụng tiêu dùng. Do đó, cần phải có một hệ thống cảnh báo, đánh giá, kiểm soát chặt chẽ hơn đối với sự phát triển của tín dụng tiêu dùng để đảm bảo ngăn ngừa các rủi có thể xảy ra.

Ngoài ra, rủi ro bong bóng đang tăng lên khi nhu cầu tín dụng tiêu dùng cho việc mua, xây nhà để ở tăng lên và giá nhà đất đang tăng có thể khuyến khích người dân tham gia thị trường đầu cơ bất động sản.

Thừa nhận rằng, có cầu ắt có cung; do nhu cầu tiếp cận vốn nhanh, gọn của người dân luôn thường trực, dẫn đến việc xuất hiện các đối tượng cho vay nặng lãi. Nhiều khi các hợp đồng tín dụng đen rất đơn giản và dễ hiểu như "vay 1.000.000 đồng, trả lãi 5.000 đồng/ngày". Và nhiều người đi vay cũng hoàn toàn nhận thức được mức trả nợ như vậy là cao hay thấp khi tính ra số phần trăm. Tuy nhiên, vấn đề nằm ở chỗ một số người tìm đến tín dụng đen thường ở trong tình trạng không có giải pháp nào khác.

Giới chuyên gia cho rằng cần tăng cường công tác thông tin truyền thông về tín dụng tiêu dùng trên toàn quốc, nhất là các địa bàn đang là điểm nóng về tín dụng đen. Từ đó để người dân nắm bắt đầy đủ các chính sách tín dụng ngân hàng, đặc biệt là chính sách tín dụng tiêu dùng và chủ động tiếp cận với nguồn vốn tín dụng ngân hàng hoặc đề nghị ngân hàng thực hiện các biện pháp cơ cấu lại nợ khi gặp khó khăn không trả được nợ đúng hạn.

Đoàn Thúy

Theo congluan,vn

Khi công nghệ "lãng quên" tiền giấy  Sự đổ bộ ào ạt của các hình thức thanh toán sáng tạo, tiện lợi đã khiến không ít người cho rằng tiền giấy sẽ hoàn toàn bị xoá sổ trong thời gian tới. Liệ u tiền giấy sẽ hoàn toàn bị xoá sổ trong thời gian tới? Ảnh minh họa: TTXVN Tuy nhiên, theo các chuyên gia, triển vọng trên chưa thể...

Sự đổ bộ ào ạt của các hình thức thanh toán sáng tạo, tiện lợi đã khiến không ít người cho rằng tiền giấy sẽ hoàn toàn bị xoá sổ trong thời gian tới. Liệ u tiền giấy sẽ hoàn toàn bị xoá sổ trong thời gian tới? Ảnh minh họa: TTXVN Tuy nhiên, theo các chuyên gia, triển vọng trên chưa thể...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39

Vụ xe ôtô lao xuống mương 7 người tử vong: Công an công bố nguyên nhân ban đầu14:39 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41

Tổng thống Trump lên tiếng về 'thảm kịch' hàng không ở thủ đô Washington DC10:41 Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29

Rộ tin ông Putin muốn gặp ông Trump ở UAE hoặc Ả Rập Xê Út10:29 Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06

Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06 Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58

Hàn Quốc sắp nhận trực thăng mới từ Mỹ để đối phó tàu ngầm Triều Tiên09:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Đối phó các ổ lừa đảo, Thái Lan cắt điện 5 khu vực biên giới của Myanmar

Thế giới

20:01:01 06/02/2025

Đăng ảnh tưởng nhớ Từ Hy Viên, 1 nữ diễn viên đình đám biến mình thành tâm điểm bị của cộng đồng mạng chỉ trích

Sao châu á

20:00:22 06/02/2025

Bí mật những màu sắc may mắn tương ứng với 12 con giáp năm Ất Tỵ 2025

Trắc nghiệm

19:56:10 06/02/2025

NS Lê Quốc Nam tiếp tục lên tiếng sau khi tố Minh Dự: "Tôi nhận lời xin lỗi, họ xin làm sự việc nhẹ lại"

Sao việt

19:54:11 06/02/2025

ĐTCL mùa 13: 3 đội hình sắp "hóa rồng" ở meta mới vì được Riot buff "tận răng"

Mọt game

18:46:25 06/02/2025

Đi về miền có nắng - Tập 19: Vân chơi xấu giúp Khoa giành quyền nuôi con

Phim việt

18:34:40 06/02/2025

Tiếp bước Mỹ, Israel cam kết rút khỏi Hội đồng Nhân quyền Liên hợp quốc

Uncat

18:31:05 06/02/2025

Công chúa đẹp nhất Hàn Quốc hiện tại: Nhan sắc mê đắm ở họp báo phim 19+ mới, 12 năm không già đi

Hậu trường phim

18:10:11 06/02/2025

G-Dragon công bố 1 điều khiến fan toàn thế giới phấn khích, đụng độ trực tiếp với BLACKPINK

Nhạc quốc tế

17:04:12 06/02/2025

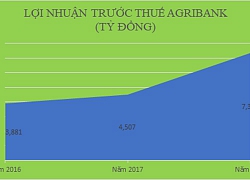

Top 6 về lợi nhuận ngành, thu nhập bình quân nhân viên Agribank gần 29 triệu/tháng

Top 6 về lợi nhuận ngành, thu nhập bình quân nhân viên Agribank gần 29 triệu/tháng Giá vàng hôm nay 2/6: Trong nước hướng 37 triệu, chuyên gia dự báo đặc biệt

Giá vàng hôm nay 2/6: Trong nước hướng 37 triệu, chuyên gia dự báo đặc biệt

Ngân hàng lãi đậm, liệu có bền vững?

Ngân hàng lãi đậm, liệu có bền vững? Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu

Chứng khoán Mỹ giảm điểm trong nỗi lo về Chứng khoán Mỹ toàn cầu Tăng mạnh, giá vàng lên cao nhất 1 tháng

Tăng mạnh, giá vàng lên cao nhất 1 tháng Vàng tăng mạnh do nỗi lo tăng trưởng toàn cầu

Vàng tăng mạnh do nỗi lo tăng trưởng toàn cầu Giá dầu biến động trái chiều trên các thị trường

Giá dầu biến động trái chiều trên các thị trường Căn hộ mặt tiền đại lộ Võ Văn Kiệt: cơ hội sinh lời hấp dẫn

Căn hộ mặt tiền đại lộ Võ Văn Kiệt: cơ hội sinh lời hấp dẫn Đàm Vĩnh Hưng mất hơn 4 ngón chân?

Đàm Vĩnh Hưng mất hơn 4 ngón chân? Bé gái trộm bộ trang sức trị giá 3,4 tỷ đồng của mẹ để bán với giá chỉ 200.000 đồng, mục đích phía sau gây tranh cãi

Bé gái trộm bộ trang sức trị giá 3,4 tỷ đồng của mẹ để bán với giá chỉ 200.000 đồng, mục đích phía sau gây tranh cãi Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước

Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước

Gia đình Từ Hy Viên và nhà chồng cũ doanh nhân khẩu chiến tưng bừng: Chuyện gì đây?

Gia đình Từ Hy Viên và nhà chồng cũ doanh nhân khẩu chiến tưng bừng: Chuyện gì đây? Sự hết thời của 1 sao hạng A: 7 năm không ai mời đóng phim, tính cách dối trá ai cũng chán ghét

Sự hết thời của 1 sao hạng A: 7 năm không ai mời đóng phim, tính cách dối trá ai cũng chán ghét Con trai NS Lê Giang lên tiếng khi netizen yêu cầu can ngăn mẹ vụ drama chê phim Trấn Thành

Con trai NS Lê Giang lên tiếng khi netizen yêu cầu can ngăn mẹ vụ drama chê phim Trấn Thành

Vụ cô gái rơi khỏi ô tô đang chạy trên đường: Quá say nên tự lột đồ?

Vụ cô gái rơi khỏi ô tô đang chạy trên đường: Quá say nên tự lột đồ? Những dấu hiệu vi phạm trong vụ clip cô gái rơi khỏi ô tô khi xe đang chạy

Những dấu hiệu vi phạm trong vụ clip cô gái rơi khỏi ô tô khi xe đang chạy Truy tố nữ DJ ở TPHCM cầm đầu đường dây mua bán hơn 100kg ma túy

Truy tố nữ DJ ở TPHCM cầm đầu đường dây mua bán hơn 100kg ma túy Bi kịch Vườn Sao Băng: Từ Hy Viên và 4 ngôi sao khác lần lượt qua đời khi chưa đầy 50 tuổi

Bi kịch Vườn Sao Băng: Từ Hy Viên và 4 ngôi sao khác lần lượt qua đời khi chưa đầy 50 tuổi

Người đàn ông chui ra khỏi taxi rồi băng qua cao tốc TP HCM – Trung Lương

Người đàn ông chui ra khỏi taxi rồi băng qua cao tốc TP HCM – Trung Lương Xôn xao clip cô gái không mặc quần áo bất ngờ rơi khỏi xe ôtô

Xôn xao clip cô gái không mặc quần áo bất ngờ rơi khỏi xe ôtô Nóng nhất Weibo: Mẹ Từ Hy Viên xóa ảnh chụp với con rể, hối hận vì gả con gái cho nam ca sĩ Hàn?

Nóng nhất Weibo: Mẹ Từ Hy Viên xóa ảnh chụp với con rể, hối hận vì gả con gái cho nam ca sĩ Hàn? Rộ hình ảnh nhiều vết tiêm bất thường trên tay Từ Hy Viên khi qua đời, cái chết nghi có uẩn khúc

Rộ hình ảnh nhiều vết tiêm bất thường trên tay Từ Hy Viên khi qua đời, cái chết nghi có uẩn khúc