Siết cho vay cầm cố sổ tiết kiệm

Theo các chuyên gia ngân hàng, việc NHNN siết chặt cho vay cầm cố sổ tiết kiệm là điều cần thiết để đảm bảo an toàn hoạt động của các tổ chức tín dụng, cũng như bảo toàn tiền gửi của người dân.

NHNN vừa văn bản gửi các TCTD cảnh báo việc cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn vay.

Cánh báo cho vay cầm cố sổ tiết kiệm

Cơ quan Thanh tra giám sát ngân hàng thuộc NHNN vừa văn bản gửi các TCTD cảnh báo việc cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn vay.

Để ổn định thị trường tiền tệ, đảm bảo an toàn hoạt động ngân hàng, NHNN yêu cầu các TCTD không được thực hiện các hành vi cạnh tranh không lành mạnh; chấp hành nghiêm các quy định của pháp luật về cho vay, lãi suất huy động bằng ngoại tệ, và sử dụng phương án không dùng tiền mặt để giải ngân vốn vay.

Các TCTD cũng được yêu cầu kiểm soát chặt chẽ khoản vay, đặc biệt là kiểm soát mục đích sử dụng vốn vay và giải ngân vốn vay đối với các khoản vay đảm bảo bằng cầm cố sổ tiết kiệm, đảm bảo tuân thủ các quy định của pháp luật về tiền tệ và hoạt động ngân hàng. Đồng thời, các TCTD phải tăng cường công tác tự kiểm tra, kiểm soát việc tuân thủ các quy định của pháp luật và quy định nội bộ liên quan đến hoạt động huy động vốn và cho vay, đặc biệt là các khoản cho vay có bảo đảm bằng cầm cố sổ tiết kiệm…

Video đang HOT

Trên thực tế, cho vay cầm cố sổ tiết kiệm không phải là một nghiệp vụ mới, hiện đang được triển khai tại hầu hết các ngân hàng. Đơn cử như Vietcombank hiện đang triển khai sản phẩm cho vay cầm cố giấy tờ (trong đó bao gồm cả sổ tiết kiệm) có giá nhằm đáp ứng nhu cầu vốn đột xuất trước khi tiền gửi tiết kiệm của khách hàng đến hạn…

Bản thân khách hàng cũng rất chuộng hình thức cho vay thế chấp bằng sổ tiết kiệm. Bởi trong thực tế có không ít trường hợp người gửi tiền có nhu cầu vốn đột xuất, trong khi các khoản tiền gửi chưa đến kỳ đáo hạn. Nếu rút trước hạn, họ chỉ được hưởng lãi suất không kỳ hạn theo đúng quy định hiện hành, trong khi số tiền mà họ cần nhiều khi khá nhỏ so với số tiền gửi tiết kiệm. Trong khi với sản phẩm vay cầm cố sổ tiết kiệm, họ chỉ phải trả phần lãi suất chênh lệch giữa cho vay và tiết kiệm cho số tiền vay.

Vì đâu nên nỗi?

Vậy tại sao NHNN lại yêu cầu siết chặt kiểm soát đối với hoạt động cho vay cầm cố sổ tiết kiệm này? Phải chăng động thái này của NHNN nhằm ngăn chặn hành vi trục lợi chênh lệch lãi suất như báo chí đã từng phản ánh? Quả vậy trong thời gian gần đây, nhiều ngân hàng nước ngoài tư vấn cho khách hàng cầm cố sổ tiết kiệm ngoại tệ để vay tiền đồng với lãi suất ưu đãi, sau đó mang gửi lại ở các ngân hàng thương mại trong nước có lãi suất tiền gửi cao để hưởng chênh lệch.

Chị Vân Anh ở Hà Nội cho biết, vừa qua chị gửi tiết kiệm 100.000 USD tại ngân hàng A với lãi suất 0%/năm. Sau đó, chị cầm cố sổ tiết kiệm này để vay khoảng 1 tỷ đồng, lãi suất 5,7%/năm kỳ hạn 6 tháng. Số tiền 1 tỷ đồng này lại được đem gửi tiết kiệm tại ngân hàng B với lãi suất 8,5%/năm cùng kỳ hạn 6 tháng. Như vậy, chỉ sau 6 tháng, chị đã được hưởng chênh lệch tiền lãi khoảng 15 triệu đồng.

Tuy nhiên, theo một chuyên gia ngân hàng, đó cũng có thể là một nguyên nhân. Sở dĩ như vậy, theo ông, rủi ro khi tham gia sản phẩm này là rất lớn. “Chỉ cần chính sách huy động vốn của các ngân hàng thay đổi, hoặc tính toán kỳ hạn vay – gửi không đúng là có thể gánh chịu rủi ro”, vị chuyên gia này cho biết. Đó là đối với cá nhân khách hàng, còn với hệ thống, hoạt động này cũng tạo ra nguồn cung vốn ảo, cầu tín dụng ảo và khiến rủi ro hệ thống gia tăng.

Thế nhưng theo vị chuyên gia này, nguyên nhân này là không lớn, bởi mọi chuyện không hề đơn giản như những lời đường mật của các nhân viên ngân hàng. Bởi vì, các ngân hàng nước ngoài chỉ cho vay với lãi suất thấp trong thời hạn rất ngắn, thường là từ 1 đến 3 tháng. Trong khi đa số các ngân hàng trong nước cũng chỉ trả lãi suất khoảng 6-7%/năm cho kỳ hạn 6 tháng. Có nghĩa, khách hàng phải gửi và vay với số tiền khá lớn và phải “mặc cả” được với ngân hàng mới có thể thu được mức chênh lệch lãi suất đáng kể như trường hợp của chị Vân Anh nói trên.

Trong khi nguyên nhân lớn hơn có thể do thời gian qua đã xảy ra một số vụ lợi dụng việc cầm cố sổ tiết kiệm của khách hàng để rút tiền, làm sổ tiết kiệm giả… gây thiệt hại cho ngân hàng hàng ngàn tỷ đồng. “ Hoạt động ngân hàng luôn tiềm ẩn nhiều rủi ro. Vì vậy, càng siết chặt kỷ luật, kỷ cương trên thị trường sẽ càng giảm thiểu được rủi ro, đảm bảo an toàn cho hoạt động của các TCTD”, vị chuyên gia trên nhấn mạnh.

Hà Anh

Theo enternews

Phát hiện một số tổ chức tín dụng cho vay thế chấp bằng sổ tiết kiệm

Ngân hàng Nhà nước (NHNN) cho biết, đã phát hiện có hiện tượng một số ngân hàng, chi nhánh ngân hàng nước ngoài tại Việt Nam (gọi chung là tổ chức tín dụng - TCTD) cho khách hàng vay vốn có bảo đảm bằng cầm cố sổ tiết kiệm nhưng không có phương án sử dụng vốn

NHNN vừa có Công văn số 7031/NHNN-TTGSNH ngày 06/09/2019 gửi các ngân hàng thương mại và các chi nhánh ngân hàng nước ngoài tại Việt Nam nhằm chấn chính lại tình trạng cho vay hiện nay.

Theo nội dung công văn, NHNN phát hiện có hiện tượng một số ngân hàng, chi nhánh ngân hàng nước ngoài tại Việt Nam (gọi chung là tổ chức tín dụng - TCTD) cho khách hàng vay vốn có bảo đảm bằng cầm cố sổ tiết kiệm nhưng không có phương án sử dụng vốn theo quy định tại Điều 7 Thông tư 39/2016/TT-NHNN ngày 30/12/2016, vi phạm quy định của NHNN về sử dụng phương tiện thanh toán không dùng tiền mặt để giải ngân vốn vay.

Ngân hàng cho vay vốn thế chấp bằng sổ tiết kiệm nhưng không có phương án sử dụng vốn là cạnh tranh không lành mạnh. Ảnh TTXVN.

Để ổn định thị trường tiền tệ, đảm bảo an toàn hoạt động ngân hàng, NHNN yêu cầu các TCTD:

Không thực hiện các hành vi cạnh tranh không lành mạnh; chấp hành nghiêm các quy định của pháp luật về cho vay, về lãi suất huy động bằng ngoại tệ, về sử dụng phương tiện thanh toán không dùng tiền mặt để giải ngân vốn vay; kiểm soát chặt chẽ khoản vay, đặc biệt là kiểm soát mục đích sử dụng vốn vay và giải ngân vốn vay đối với khoản vay có bảo đảm bằng cầm cố sổ tiết kiệm.

NHNN cho biết sẽ xử lý nghiêm các TCTD cố tình vi phạm các quy định trên, đồng thời yêu cầu các TCTD tăng cường công tác tự kiểm tra, kiểm soát việc tuân thủ các quy định pháp luật và quy định nội bộ liên quan đến hoạt động huy động vốn và cho vay, đặc biệt là các khoản vay có bảo đảm bằng cầm cố sổ tiết kiệm. Các TCTD cần chủ động xử lý nghiêm và kịp thời các trường hợp vi phạm.

NHNN cũng yêu cầu các TCTD rà soát, sửa đổi, bổ sung, hoàn thiện các quy định nội bộ, bao gồm cả quy định cho vay có bảo đảm bằng cầm cố sổ tiết kiệm, đảm bảo tuân thủ các quy định của pháp luật về tiền tệ và hoạt động ngân hàng.

Cuối cùng, NHNN yêu cầu các TCTD kịp thời báo cáo NHNN (cơ quan Thanh tra, giám sát ngân hàng) và NHNN chi nhánh các tỉnh, thành phố những trường hợp vi phạm.

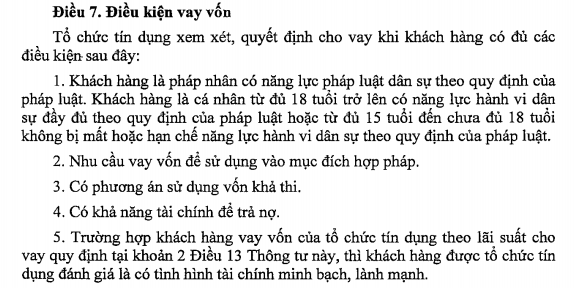

Điều 7 Thông tư 39/2016/TT-NHNN của NHNN quy định về Điều kiện vay vốn.

Ngân Giang

Theo infonet

Ngân hàng siết chặt việc cho vay cầm cố sổ tiết kiệm  Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng kiểm soát mục đích sử dụng vốn vay và giải ngân đối với cho vay cầm cố sổ tiết kiệm. Ngân hàng Nhà nước (NHNN) vừa có văn bản gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (không bao gồm quỹ tín dụng nhân dân, tổ chức tài...

Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng kiểm soát mục đích sử dụng vốn vay và giải ngân đối với cho vay cầm cố sổ tiết kiệm. Ngân hàng Nhà nước (NHNN) vừa có văn bản gửi các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài (không bao gồm quỹ tín dụng nhân dân, tổ chức tài...

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20

Công an xác minh clip người đàn ông khuyết tật bị hai thanh niên đi xe máy không mũ bảo hiểm tát vào đầu01:20 Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07

Đòn giáng của ông Trump vào Ukraine trước ngưỡng cửa đàm phán với Nga09:07 Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41

Lãnh đạo Mỹ - Ukraine khẩu chiến kịch liệt08:41 'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08

'Ông Trump rất thất vọng về ông Zelensky, muốn Ukraine thỏa thuận khoáng sản 500 tỉ USD'09:08 Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28

Thực hư clip xe cứu thương chế còi "cố lên, sắp tới rồi" chạy ở TPHCM00:28 Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41

Ông Trump bất ngờ nặng lời về ông Zelensky, nhiều bên bị sốc08:41 Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52

Xác minh clip 2 tài xế ô tô cầm kiếm dọa chém nhau giữa đường ở TPHCM00:52 Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05

Ô tô đâm sập cửa nhà dân ở Thái Nguyên, cuốn người đàn ông vào gầm08:05 Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14

Tàu ngầm 161 tỷ đồng: Lặn sâu 200m, biến thành quầy bar dưới đáy biển03:14 500 ngày xung đột khốc liệt cày nát Dải Gaza01:49

500 ngày xung đột khốc liệt cày nát Dải Gaza01:49 Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24

Phát biểu của ông Trump về 'người cứu đất nước' gây xôn xao09:24Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Hot nhất Weibo: Vụ ngoại tình chấn động làm 2 đoàn phim điêu đứng, cái kết của "chồng tồi" khiến netizen hả hê

Hậu trường phim

23:49:44 23/02/2025

Ca sĩ Hoài Lâm yêu mặn nồng bạn gái, tình trẻ của NSND Việt Anh sắc sảo

Sao việt

23:44:47 23/02/2025

Vatican cập nhật tình hình Giáo hoàng Francis sau cơn nguy kịch

Thế giới

23:43:14 23/02/2025

Kháng nghị giám đốc thẩm vụ 'ủy quyền tách thửa, bị bán đất lưu giữ mồ mả'

Pháp luật

23:40:11 23/02/2025

Diễn viên Hồ Ca phản ứng trước tin bị ung thư phổi, gần qua đời

Sao châu á

23:35:14 23/02/2025

'Cha tôi người ở lại' tập 4: Cả nhà sốc khi ông Bình say xỉn, bất ngờ nổi nóng

Phim việt

23:32:17 23/02/2025

Tây Ninh: Vi phạm nồng độ cồn, không bằng lái xe, gây tai nạn chết người

Tin nổi bật

23:12:09 23/02/2025

Câu trả lời cho việc Lisa bị chê bai, "lép vế" trước Jennie

Nhạc quốc tế

22:45:27 23/02/2025

Phạm Thoại và mẹ bé Bắp "chiến đấu ung thư" liên tục được nhắc tên trên MXH: Động thái mới nhất từ người mẹ

Netizen

22:30:20 23/02/2025

Ariana Grande: Từ "công chúa nhạc pop" đến đề cử Oscar

Sao âu mỹ

21:48:11 23/02/2025

Nguồn FDI đổ vào Trung Quốc tăng trưởng ổn định từ đầu 2019

Nguồn FDI đổ vào Trung Quốc tăng trưởng ổn định từ đầu 2019 Tổng thống Mỹ chỉ trích Fed không hành động nhanh như ECB

Tổng thống Mỹ chỉ trích Fed không hành động nhanh như ECB

Xử lý nghiêm ngân hàng cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn

Xử lý nghiêm ngân hàng cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn Ngân hàng Nhà nước cảnh báo rủi ro cho vay cầm cố sổ tiết kiệm

Ngân hàng Nhà nước cảnh báo rủi ro cho vay cầm cố sổ tiết kiệm NHNN cảnh báo tình trạng cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn vay

NHNN cảnh báo tình trạng cho vay cầm cố sổ tiết kiệm không có phương án sử dụng vốn vay Sắc thái mới của cho vay bất động sản

Sắc thái mới của cho vay bất động sản ABBANK tăng lãi suất tiền gửi lên 8,5%/năm

ABBANK tăng lãi suất tiền gửi lên 8,5%/năm Có 200 triệu đồng, gửi ở ngân hàng nào lãi nhiều nhất?

Có 200 triệu đồng, gửi ở ngân hàng nào lãi nhiều nhất? Bố của Vũ Cát Tường qua đời

Bố của Vũ Cát Tường qua đời Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng?

Uông Tiểu Phi đã đón 2 con về Bắc Kinh, mẹ Từ Hy Viên quyết đòi rể cũ trả món nợ 900 tỷ đồng? 1 Hoa hậu Việt Nam có động thái y hệt Phương Nhi: Rục rịch kết hôn với thiếu gia?

1 Hoa hậu Việt Nam có động thái y hệt Phương Nhi: Rục rịch kết hôn với thiếu gia? 1 câu nói đang viral khắp MXH Việt vì ai nghe cũng như bị xoáy trúng tim đen

1 câu nói đang viral khắp MXH Việt vì ai nghe cũng như bị xoáy trúng tim đen Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc?

Trịnh Sảng bị tố làm nhân tình của đại gia lừa đảo ở Mỹ, lộ điều khoản "bán thân" gây sốc? Cựu thứ trưởng Hoàng Quốc Vượng bị cáo buộc nhận 'lót tay' 1,5 tỉ đồng

Cựu thứ trưởng Hoàng Quốc Vượng bị cáo buộc nhận 'lót tay' 1,5 tỉ đồng Công an bắt kẻ cướp giật điện thoại ở Tân Bình chỉ sau 8 giờ

Công an bắt kẻ cướp giật điện thoại ở Tân Bình chỉ sau 8 giờ Lý Thi Hoa tìm cách cân bằng sau khi chia tay mối tình 9 năm

Lý Thi Hoa tìm cách cân bằng sau khi chia tay mối tình 9 năm

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra?

Cả mạng xã hội liên tục nhắc tên Phạm Thoại và mẹ bé Bắp: Chuyện gì đang xảy ra? Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn

Chở thi thể nữ sinh bị tai nạn tử vong về nhà, xe cấp cứu gặp nạn Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La

Nhân chứng kể lại giây phút kinh hoàng vụ tai nạn 6 người chết ở Sơn La Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương

Xác định kẻ sát hại 2 mẹ con tại nhà riêng ở Bình Dương Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội

Công an cảnh báo mối nguy hại từ "chiếc váy hồng 2 dây" hot nhất mạng xã hội Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Công bố thời khắc hấp hối của Từ Hy Viên, minh tinh nắm chặt tay 1 người không buông

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương

Nhân chứng kể khoảnh khắc phát hiện 2 mẹ con bị sát hại ở Bình Dương Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?

Chuyện gì đã xảy ra khiến vợ Vũ Cát Tường cư xử lạ sau lễ thành đôi?