Phát triển công nghệ tài chính – ngân hàng ở Việt Nam

Cách mạng công nghiệp 4.0 đã, đang diễn ra với tốc độ nhanh và diễn biến khó lường, tác động đến sự phát triển kinh tế – xã hội của kinh tế toàn cầu, trong đó có Việt Nam. Thông qua việc nhận diện những tác động của cuộc Cách mạng công nghiệp 4.0 đến lĩnh vực tài chính – ngân hàng, bài viết kiến nghị các giải pháp nhằm giúp lĩnh vực này vượt qua thách thức, tận dụng cơ hội để phát triển bền vững trong bối cảnh Cách mạng công nghiệp 4.0 hiện nay.

Cách mạng công nghiệp 4.0 đã, đang diễn ra với tốc độ nhanh và diễn biến khó lường, tác động đến sự phát triển kinh tế – xã hội của kinh tế toàn cầu, trong đó có Việt Nam. Nguồn: internet

Cơ hội và thách thức trong phát triển công nghệ tài chính – ngân hàng Việt Nam

Những cơ hội

Hiện nay, Việt Nam có quan hệ ngoại giao, thương mại với hầu hết các quốc gia và vùng lãnh thổ trên thế giới; tham gia vào các Hiệp định thương mại tự do (FTA) có quy mô lớn trên thế giới. Sự hiện diện của Cách mạng công nghiệp 4.0 (CMCN 4.0) không chỉ tạo cơ hội cho các tổ chức tài chính – ngân hàng lớn, mà toàn hệ thống có thể vươn ra khỏi lãnh thổ, mở rộng phạm vi hoạt động và tạo dựng thương hiệu quốc tế.

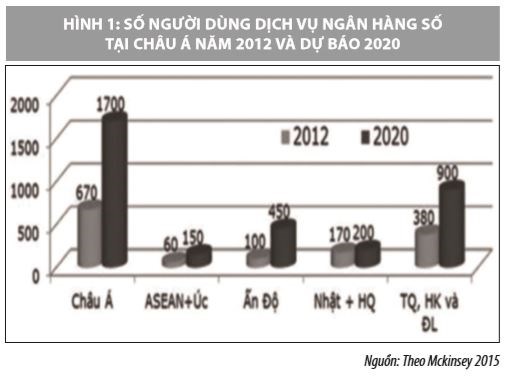

Nhu cầu ứng dụng và phát triển công nghệ cao trong hoạt động của ngân hàng tại Việt Nam đang tăng cao. Số liệu điều tra của Ngân hàng Nhà nước cho thấy, có nhiều ngân hàng dự kiến sẽ đầu tư 8% – 10% tổng chi phí hoạt động hàng năm cho công nghệ thông tin. Những tiến bộ từ cuộc cách mạng công nghệ số và cuộc CMCN 4.0, sẽ tạo điều kiện thuận lợi cho các ngân hàng Việt Nam thu hút vốn đầu tư, tiếp cận thị trường quốc tế; cập nhật trình độ quản trị điều hành và kinh doanh hiện đại; tiếp thu những mô hình ngân hàng số thông minh; đổi mới công nghệ nhờ việc ứng dụng, chuyển giao công nghệ cao, phát triển các sản phẩm dịch vụ ngân hàng hiện đại…

Công nghệ hiện đại không chỉ giúp các ngân hàng đẩy mạnh hoạt động kinh doanh, giảm chi phí giao dịch mà còn tăng tính bảo mật, giao dịch minh bạch và an toàn hơn với những công nghệ mới như: Blockchain, sinh trắc học trong thanh toán, sử dụng dấu vân tay, thay thế cho thẻ thanh toán… Đồng thời, việc xây dựng một xã hội không dùng tiền mặt đang là cơ hội lớn để các ngân hàng đẩy mạnh cung cấp các sản phẩm dịch vụ của mình. Nhu cầu thanh toán trực tuyến tăng lên khi hoạt động thương mại điện tử phát triển, công nghệ vạn vật kết nối internet thông dụng hơn, đây cũng là cơ hội lớn để các ngân hàng mở rộng kinh doanh trong thời kỳ CMCN 4.0.

Các nghiên cứu đã cho thấy, những xu hướng trong ứng dụng CMCN 4.0 ở Việt Nam, bao gồm tăng cường phát triển ngân hàng số, ứng dụng dữ liệu lớn, ứng dụng trí tuệ nhân tạo vào phục vụ khách hàng trong ngân hàng số, ứng dụng công nghệ điện toán đám mây và nghiên cứu, ứng dụng tự động hóa quy trình bằng rô-bốt. Khảo sát mới đây về Fintech ở khu vực ASEAN năm 2018 của Ernst & Young cho thấy, Việt Nam hiện có khoảng 78 công ty Fintech đang hoạt động với tổng số vốn đầu tư lên tới 129 triệu USD. Trong đó, có tới 90% các khoản thanh toán đang dùng tiền mặt và các công ty Fintech Việt Nam tập trung khá nhiều cho lĩnh vực thanh toán, chiếm 47% trên tổng số 78 công ty Việt Nam, đây là tỷ lệ cao nhất trong khu vực ASEAN.

Cùng với sự phát triển của công nghệ, thi trương tai chinh – tiên tê se co nhưng thay đôi kho lương vơi sư xuât hiên cua cac loai tiên ao như: Bitcoin, Libra, Etherum… Sư phat triên cua cac loai tiên ao, tiên điên tư không phải do ngân hàng trung ương phát hành sẽ buộc các quốc gia trên thế giới, trong đó có Việt Nam phải thay đổi cách thức điều hành chính sách tai chinh, tiền tệ, để thích ứng, do khả năng ảnh hưởng tới các chỉ số tiền tệ trong mục tiêu ổn định giá cả.

Cac loai tiên ao nay sẽ tác động tới hệ số tạo tiền, đẩy nhanh tốc độ lưu thông tiền mặt trong nền kinh tế nếu được sử dụng rộng rãi. Khi đó, sẽ buộc các tổ chức tài chính, tổ chức tín dụng, ngân hàng phải thay đổi phương thức thanh toán, thay đổi chức năng tiền tệ và cách thức điều hành chính sách, để thích ứng với yêu cầu điều hành kinh tế vĩ mô nền kinh tế và hệ thống tài chính quốc gia.

Đôi vơi cơ quan quan ly, nhơ CMCN 4.0 mà hệ thống công nghệ thông tin được ứng dụng sâu rộng vào hầu hết các hoạt động nghiệp vụ tài chính, trở thành mạch máu không thể thiếu trong quản lý điều hành, quản lý thu – chi ngân sách nhà nước; thanh toán điện tử và quản lý trái phiếu chính phủ; triển khai thuế điện tử, hải quan điện tử, cơ chế một cửa; quản lý nợ công, giá, quản lý tài sản công… giup công tac quan ly, điêu hanh vi mô trơ nên dê dang, tiên lơi va kip thơi hơn.

Video đang HOT

CMCN 4.0 với các ứng dụng vạn vật, lưu trữ dữ liệu quy mô lớn, điện toán đám mây, việc phát triển hệ thống trí tuệ nhân tạo, vạn vật kết nối trên toàn thế giới… mở ra cơ hội tốt cho lĩnh vực kế toán, kiểm toán tiếp cận những phần mềm kế toán tiện ích, chi phí phù hợp. Việc xây dựng được những trung tâm dữ liệu lớn giúp cho khoa học phân tích và quản lý dữ liệu trong lĩnh vực kế toán, kiểm toán ngày càng có nhiều thuận lợi.

Những thách thức đặt ra

Bên cạnh những cơ hội phát triển đặt ra, công nghệ tài chính – ngân hàng ở Việt Nam cũng đang đối diện với không ít thách thức, cụ thể:

CMCN 4.0 đặt ra những thách thức mới về bảo mật. Với tốc độ phát triển của công nghệ số như hiện nay, bảo mật là vấn đề khiến ngân hàng ở các nước, trong đó có Việt Nam phải quan tâm rất nhiều khi trình độ của các tổ chức tấn công mạng, trình độ của tội phạm cũng ngày càng cao hơn. Việc tấn công các ngân hàng không còn chỉ trong phạm vi trong nước mà tại bất kỳ một quốc gia nào, tội phạm cũng có thể tấn công được các ngân hàng Việt Nam.

Hệ thống ngân hàng lõi truyền thống phức tạp đang là rào cản lớn nhất đối với sự thành công của ngân hàng số. Nếu không có sự thay đổi về chiều sâu, các ngân hàng có thể bị tụt lại trong cuộc đua cung cấp các trải nghiệm số cho khách hàng. Hệ thống công nghệ thông tin lỗi thời với cấu trúc không linh hoạt và hoạt động nguyên khối cũng đang cản trở các ngân hàng phát triển lên ngân hàng số, trong khi đó việc thay đổi hệ thống rất phức tạp mất nhiều thời gian và chi phí.

Bên cạnh đó, ngân sách đầu tư chiến lược cho các công nghệ mới bị hạn chế khi mà các ngân hàng Việt Nam hiện nay kinh doanh mới chủ yếu tập trung vào ngắn hạn; thiếu chiến lược, tầm nhìn về công nghệ số, hiểu biết hạn chế về số hóa và các tiềm năng của số hóa cũng đang hạn chế các ngân hàng đầu tư đúng mực vào việc hiện đại hóa hệ thống…

Thị trường lao động trong lĩnh vực tài chính – ngân hàng có sự thay đổi, do việc ứng dụng những thành tựu của CMCN 4.0 có thể khiến số lượng nhân viên của các ngân hàng, tổ chức tài chính, công ty chứng khoán sụt giảm đáng kể. Thưc tê hiên nay tai Viêt Nam, môt sô ngân hang, DN bao hiêm… đa sư dung tri tuê nhân tao thay thế cho các nhân viên đê tư đông tra lơi, hoăc tương tac vơi khach hang, nhằm giảm thiểu chi phí vận hành và đào tạo nguồn nhân lực.

Khuyến nghị và giải pháp

Để lĩnh vực tài chính – ngân hàng của nước ta vượt qua thách thức, tận dụng cơ hội trong CMCN 4.0, cần tập trung một số vấn đề sau:

Thứ nhất, đầu tư phát triển hạ tầng công nghệ. Các cơ quan quản lý tài chính và các định chế tài chính cần thúc đẩy phát triển, tạo sự bứt phá về hạ tầng công nghệ hỗ trợ cho sự phát triển của toàn hệ thống tai chinh. Nhà nước tập trung đầu tư tài chính để phát triển hạ tầng công nghệ phục vụ cho sự phát triển các sản phẩm dịch vụ của các tổ chức, định chế tài chính; xây dựng các chính sách khuyến khích các tổ chức tài chính, các định chế tài chính phát triển các sản phẩm, dịch vụ tài chính – ngân hàng dựa trên công nghệ số.

Thứ hai, nghiên cưu cac thanh tưu cua CMCN 4.0 đê ưng dung vao hoat đông kinh doanh, trong đo tâp trung khai thac 3 thanh tưu cơ ban gôm: Van vât kêt nôi, dư liêu lơn, tri tuê nhân tao… bơi chung găn liên vơi viêc vân hanh, cung như cung câp cac san phâm, dich vu hiên đại, phu hơp vơi thi hiêu cua khach hang. Đồng thời, đẩy nhanh tiến độ xây dựng và hoàn thiện Chiến lược tài chính toàn diện, trong đó nhấn mạnh vai trò ứng dụng công nghệ thông tin, khuyến khích sự phát triển hợp tác giữa ngân hàng và các công ty công nghệ tài chính Fintech; thúc đẩy hệ sinh thái Fintech phát triển, trở thành một phần của hệ sinh thái trong chuỗi cung ứng sản phẩm dịch vụ tài chính – ngân hàng hiện đại…

Thứ ba, tiếp tục rà soát, sửa đổi, bổ sung các văn bản pháp lý tạo điều kiện cho ứng dụng, giao dịch, phát triển các sản phẩm tài chính – ngân hàng 4.0. Tại Việt Nam, hiện nay còn nhiều văn bản pháp lý khi ban hành thì các sản phẩm, hoạt động của tài chính – ngân hàng 4.0 chưa ra đời, do đó có những điểm chưa phù hợp với xu hướng phát triển. Theo đó, cần khẩn trương ban hành khung khổ pháp lý thử nghiệm có kiểm soát. Theo đó, khi ban hành chính sách cần phải bảo đảm các tiêu chí trước và sau khi một sản phẩm – hoạt động được đưa vào khuôn khổ chính sách. Việc đưa ra các tiêu chí để phòng ngừa việc lợi dụng chính sách cho các mục đích tiêu cực là cần thiết, như việc lợi dụng chính sách để thực hiện các hoạt động phi pháp, hay cố tình đưa một sản phẩm với công nghệ bình thường vào chính sách để trốn thuế.

Sau một thời gian hoạt động, cần theo dõi, đánh giá để ban hành các văn bản pháp lý liên quan, từ đó hạn chế tinh trạng độc quyền trên thị trường và tránh tạo ra các cơ chế xin – cho.

Thứ tư, chú trọng quản lý an ninh mạng. CMCN 4.0 có mức độ chia sẻ thông tin nhanh; tạo ra nhu cầu rất lớn về an ninh mạng. Do vậy, các ngân hàng và các định chế tài chính cần quan tâm đến việc xây dựng Trung tâm dự phòng dữ liệu; nâng cấp hệ thống an ninh, bảo mật ở mức cao, đảm bảo việc mở rộng phạm vi hoạt động (nếu có) được ổn định, an toàn.

Thứ năm, xây dựng Chiến lược phát triển nguồn nhân lực ngành Tài chính – Ngân hàng; tăng khả năng ứng dụng công nghệ thông tin. Tăng cường và nâng cao chất lượng đào tạo nguồn nhân lực công nghệ cao được thực hiện trên toàn hệ thống tài chính. Các cán bộ nghiệp vụ ngành Tài chính – Ngân hàng cần được đào tạo, đảm bảo đủ khả năng ứng dụng công nghệ thông tin, phương thức làm việc tiên tiến, có năng lực đề xuất, tham mưu xây dựng chiến lược, định hướng, chính sách, chế độ. Thực hiện quản lý nhà nước về hoạt động thị trường tài chính, tiền tệ, tín dụng, ngân hàng phù hợp với những đòi hỏi của nền kinh tế trong điều kiện hội nhập kinh tế quốc tế sâu rộng.

Tài liệu tham khảo:

1. Cục Thông tin Khoa học và Công nghệ quốc gia (2016), Tổng luận “Cuộc Cách mạng công nghiệp lần thứ 4″, trang 6;

2. Đào Văn Hùng, Phát triển khu vực tài chính – ngân hàng trong bối cảnh Cách mạng công nghiệp lần thứ tư, Tạp chí Cộng sản số 6/2019;

3. Nguyễn Thị Hiền, Đỗ Thị Bích Hồng (2017), Tác động của Cách mạng công nghiệp lần thứ 4 tới lĩnh vực tài chính – ngân hàng;

4. Accenture, 2017, Technology vision 2017;

5. https://bigdata-madesimple.com/how-banking-sector-makesuse-of-big-data-analytics/;

6. https://bigdata-madesimple.com/how-banking-sector-makes-use-ofbig-data-analytics/;

7. Accenture, 2017, Technology vision 2017.

Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 11/2019

Theo Tạp chí tài chính

Ngân hàng kỳ vọng nhận room tín dụng cao trong năm nay

Ngành ngân hàng đặt ra mục tiêu tăng trưởng tín dụng năm nay không quá 14%, song những ngân hàng đã áp dụng chuẩn Basel II kỳ vọng được nhận hạn mức cao hơn.

Các ngân hàng sẽ khó nhận được room tín dụng cao trong năm nay nếu chưa áp chuẩn Basel II cũng như chưa xử lý được nợ xấu.

Cơ chế tín dụng năm 2020

Theo Chỉ thị 01/CT-NHNN của Ngân hàng Nhà nước (NHNN) về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng năm 2020, NHNN đặt mục tiêu điều hành chính sách tiền tệ chủ động, linh hoạt, thận trọng, phối hợp đồng bộ với chính sách tài khóa và các chính sách kinh tế vĩ mô nhằm kiểm soát lạm phát dưới 4%, duy trì ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế theo mục tiêu ổn định thị trường tiền tệ và ngoại hối.

Năm 2020, NHNN định hướng tổng phương diện thanh toán tăng 13%, tín dụng tăng 14%, có điều chỉnh phù hợp với diễn biến tình hình thực tế. Nhưng Ngân hàng thực hiện các giải pháp về tiền tệ, tín dụng theo phương châm mở rộng tín dụng đi đối với an toàn, hiệu quả, đảm bảo cung ứng vốn cho nền kinh tế.

NHNN chỉ đạo tiếp tục thực hiện Đề án Tái cơ cấu tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016 - 2020. Cơ quan này phấn đấu năm 2020 đưa tỷ lệ nợ xấu nội bảng xuống dưới 2%, tỷ lệ nợ xấu nội bảng của các tổ chức tín dụng, nợ xấu đã bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) và nợ đã thực hiện các biện pháp phân loại nợ xuống dưới 3% (không bao gồm nợ xấu của các ngân hàng thương mại yếu kém).

Tuy nhiên, theo Vụ trưởng Vụ Tín dụng (NHNN), ông Nguyễn Quốc Hùng, NHNN sẽ xem xét điều chỉnh chỉ tiêu tăng trưởng tín dụng với từng tổ chức tín dụng trên cơ sở tình hình hoạt động, khả năng tài chính và khả năng tăng trưởng tín dụng lành mạnh. Trong đó, NHNN sẽ xem xét ưu tiên chỉ tiêu tăng trưởng cao hơn với tổ chức tín dụng tham gia hỗ trợ xử lý quỹ tín dụng nhân dân, tổ chức tín dụng có tỷ lệ nợ xấu (nội bảng và nợ tiềm ẩn trở thành nợ xấu) thấp, tổ chức tín dụng giảm lãi suất cho vay.

Muốn nhận room cao

Theo Tổng giám đốc Ngân hàng Vietcombank (VCB) Phạm Quang Dũng, VCB là một trong hai ngân hàng đầu tiên đạt chuẩn Basel II, là ngân hàng có tỷ lệ nợ xấu thấp nhất hệ thống và thường xuyên đi đầu về hạ lãi suất cho vay. Vì vậy, lãnh đạo VCB đề nghị NHNN cấp hạn mức tăng trưởng tín dụng cho VCB năm 2020 cao hơn mức bình quân của ngành để ngân hàng khai thác hết tiềm năng của mình, hỗ trợ nền kinh tế và vươn tầm ngân hàng ra khu vực và thế giới.

Các ngân hàng sẽ khó nhận được room tín dụng cao trong năm nay nếu chưa áp chuẩn Basel II cũng như chưa xử lý được nợ xấu.

Năm 2019, dư nợ tín dụng của VCB tăng 15,9%, cao nhất trong các ngân hàng lớn, hoàn thành 100% kế hoạch được giao. Cơ cấu tín dụng có sự chuyển dịch mạnh mẽ: lần đầu tiên tín dụng bán lẻ chiếm tỷ trọng cao hơn tín dụng bán buôn (51,8%). Năm 2019, tín dụng bán buôn của VCB chỉ tăng 2,3%, trong khi tín dụng bán lẻ tăng tới 32,3%.

Tương tự, ông Phạm Quốc Thanh, Phó tổng giám đốc HDBank cho hay, tính đến cuối năm 2019, tổng tài sản của HDBank đạt 220.000 tỷ đồng. Dư nợ tăng 140.000 tỷ đồng; lợi nhuận trước thuế đạt 5.100 tỷ đồng; tỷ số lợi nhuận ròng trên vốn chủ sở hữu (ROE) bình quân đạt 21%; tỷ lệ nợ xấu được kiểm soát 0,97%. Năm qua, HDBank đã đẩy mạnh tín dụng xanh và kết quả đến cuối năm, dư nợ ròng ở lĩnh vực năng lượng tái tạo và công nghiệp công nghệ cao đạt 10.000 tỷ đồng. Lãnh đạo HDBank kiến nghị, NHNN xem xét cho tăng trưởng tín dụng ở mức cao và phù hợp trong năm 2020, do ngân hàng đã hoàn thành việc áp chuẩn Basel II.

Không chỉ các ngân hàng tên tuổi, mà nhiều nhà băng khác cũng kỳ vọng nhận được room tín dụng ở mức cao. Thực tế, nguồn thu đóng góp chính vào lợi nhuận của ngân hàng vẫn chủ yếu đến từ tín dụng.

Tuy nhiên, theo TS. Trần Du Lịch, chuyên gia kinh tế - tài chính, các ngân hàng sẽ khó nhận được room tín dụng cao trong năm nay nếu chưa áp chuẩn Basel II cũng như chưa xử lý được nợ xấu. NHNN sẽ chỉ đạo các tổ chức tín dụng tăng trưởng tín dụng hiệu quả, tập trung tín dụng vào các lĩnh vực sản xuất - kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro cao như đầu tư, kinh doanh bất động sản, chứng khoán, dự án BOT, BT giao thông, tăng cường quản lý rủi ro với tín dụng tiêu dùng, cho vay phục vụ đời sống.

Vân Linh

Theo baodautu.vn

Kinh tế nền tảng số lên ngôi thúc đẩy công cuộc cải cách thể chế tại Việt Nam  Sự lên ngôi cua kinh tế nền tảng số trong những năm gần đây đã và đang thúc đẩy những công cuộc cải cách thể chế thực chất tại Việt Nam, đáp ứng tốc độ phát triển cua công nghệ. Chia sẻ tại tọa đàm "Vai trò của Kinh tế nền tảng số đối với tương lai kinh tế Việt Nam", TS Nguyễn...

Sự lên ngôi cua kinh tế nền tảng số trong những năm gần đây đã và đang thúc đẩy những công cuộc cải cách thể chế thực chất tại Việt Nam, đáp ứng tốc độ phát triển cua công nghệ. Chia sẻ tại tọa đàm "Vai trò của Kinh tế nền tảng số đối với tương lai kinh tế Việt Nam", TS Nguyễn...

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43

Thực hư tin Campuchia điều binh sĩ tới biên giới với Thái Lan sau vụ đối đầu08:43 Xung đột Nga - Ukraine trước bước ngoặt08:59

Xung đột Nga - Ukraine trước bước ngoặt08:59 Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08

Vụ trộm bồn cầu làm bằng 98 kg vàng: nghi phạm ra tay trong 5 phút09:08 Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28

Báo Mỹ: Ông Trump "khó chịu" vì trang phục của ông Zelensky01:28 Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00

Ông Trump khen ông Zelensky dũng cảm, không cam kết hỗ trợ lực lượng châu Âu tại Ukraine08:00 Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14

Không chỉ Mỹ, Pháp cũng đàm phán về khoáng sản quan trọng với Ukraine09:14 Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01

Phát sốt đoạn phim ông Trump, ông Netanyahu nhâm nhi cocktail ở bãi biển Gaza08:01 Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07

Xe mất thắng lao xuống rãnh ven đường, ít nhất 18 người thiệt mạng tại Thái Lan01:07 Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50

Đột ngột chuyển sai hướng, ô tô gây tai nạn liên hoàn ở Đắk Lắk00:50 Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38

Ông Trump nổi giận, tương lai nào đang chờ đón ông Zelensky và Ukraine?01:38 Cận cảnh hầm bí mật giấu vật phẩm dùng để dụ dỗ tu tập 'thành tiên' ở Đắk Lắk00:21

Cận cảnh hầm bí mật giấu vật phẩm dùng để dụ dỗ tu tập 'thành tiên' ở Đắk Lắk00:21Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Chiến sĩ cảnh sát cơ động bị đâm tử vong: Hiền, siêng năng, giỏi tiếng Anh

Pháp luật

10:14:59 04/03/2025

Diện đầm suông thanh thoát, dịu dàng mà cá tính

Thời trang

10:13:36 04/03/2025

Sao Hàn 4/3: Song Hye Kyo khoe vòng eo con kiến, Lisa bị nghi hát nhép ở Oscar

Sao châu á

10:08:33 04/03/2025

Đồ uống giúp xương khớp chắc khỏe trong mùa đông

Sức khỏe

10:08:28 04/03/2025

Thần tài dẫn lối, trong 3 ngày đầu tuần (3, 4, 5/3), 3 con giáp đỉnh cao sự nghiệp, phú quý nhân đôi

Trắc nghiệm

10:06:43 04/03/2025

3 lợi ích của yoga với việc ngăn ngừa lão hóa da

Làm đẹp

09:59:22 04/03/2025

Bình Phước cần đảm bảo an ninh trật tự tại 5 cơ sở cai nghiện

Tin nổi bật

09:57:03 04/03/2025

Trúc Anh (Mắt Biếc) lộ diện giữa tin chia tay bạn trai, khoe body cực khét hậu thừa nhận trầm cảm

Sao việt

09:55:31 04/03/2025

Căng nhất Oscar: Màn đọc khẩu hình "bóc" thái độ đại minh tinh khi trượt giải về tay nữ chính phim 18+ ngập cảnh nóng

Sao âu mỹ

09:51:59 04/03/2025

Tàu đổ bộ tư nhân Mỹ vừa đáp xuống mặt trăng

Lạ vui

09:46:57 04/03/2025

Giá vàng hôm nay 29/1: Bất ngờ đảo chiều, giá vàng rơi tự do

Giá vàng hôm nay 29/1: Bất ngờ đảo chiều, giá vàng rơi tự do Gom tiền ra Tết mua nhà, ’săn’ ngân hàng có lãi suất rẻ

Gom tiền ra Tết mua nhà, ’săn’ ngân hàng có lãi suất rẻ

Hạn mức giao dịch 100 triệu/tháng với ví điện tử có cần thiết?

Hạn mức giao dịch 100 triệu/tháng với ví điện tử có cần thiết? Trung bình mỗi tháng, các ngân hàng xử lý được 10,5 nghìn tỷ đồng nợ xấu

Trung bình mỗi tháng, các ngân hàng xử lý được 10,5 nghìn tỷ đồng nợ xấu Ngân hàng chuyển đổi sang thẻ chíp: Cuộc chạy đua tốn kém

Ngân hàng chuyển đổi sang thẻ chíp: Cuộc chạy đua tốn kém Chỉ còn 20 ngày nữa, các ngân hàng phải áp chuẩn Basel II: Hệ thống ngân hàng đã sẵn sàng?

Chỉ còn 20 ngày nữa, các ngân hàng phải áp chuẩn Basel II: Hệ thống ngân hàng đã sẵn sàng? Người tiêu dùng Việt vẫn 'chuộng' thanh toán bằng tiền mặt

Người tiêu dùng Việt vẫn 'chuộng' thanh toán bằng tiền mặt Thắt chặt chi tiêu, ngân hàng cắt cả nước uống nhân viên

Thắt chặt chi tiêu, ngân hàng cắt cả nước uống nhân viên Thái độ Xuân Hinh dành cho Hòa Minzy

Thái độ Xuân Hinh dành cho Hòa Minzy Tờ hóa đơn trong túi áo hé lộ bí mật động trời của chồng, cay đắng hơn cả, anh chỉ nói đúng 3 từ khi bị vạch trần

Tờ hóa đơn trong túi áo hé lộ bí mật động trời của chồng, cay đắng hơn cả, anh chỉ nói đúng 3 từ khi bị vạch trần Mẹ tôi nhập viện sau khi phát hiện con dâu mua món đồ lạ xa xỉ đặt chình ình giữa nhà

Mẹ tôi nhập viện sau khi phát hiện con dâu mua món đồ lạ xa xỉ đặt chình ình giữa nhà Sau khi phát hiện "vết muỗi đốt" trên cổ chồng, tôi không ngờ lại phải ly hôn vì lý do... chồng thất tình

Sau khi phát hiện "vết muỗi đốt" trên cổ chồng, tôi không ngờ lại phải ly hôn vì lý do... chồng thất tình Nữ ca sĩ trẻ nhất được phong NSND: Giàu có, ở biệt phủ 8000m2, lấy chồng 3 sau 2 lần đổ vỡ

Nữ ca sĩ trẻ nhất được phong NSND: Giàu có, ở biệt phủ 8000m2, lấy chồng 3 sau 2 lần đổ vỡ

Nửa đêm nghe tiếng khóc bên phòng con rể, tôi hốt hoảng đẩy cửa vào thì thấy con gái đang quỳ trên nền nhà cầu xin chồng giải thoát

Nửa đêm nghe tiếng khóc bên phòng con rể, tôi hốt hoảng đẩy cửa vào thì thấy con gái đang quỳ trên nền nhà cầu xin chồng giải thoát Chuyện gì đang xảy ra với Thanh Sơn?

Chuyện gì đang xảy ra với Thanh Sơn? Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc

Kết quả vụ tranh gia sản Từ Hy Viên: 761 tỷ tiền thừa kế chia đôi, chồng Hàn có cú "lật kèo" gây sốc Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một

Sao Việt "huyền thoại" đóng MV của Hòa Minzy, cõi mạng dậy sóng vì các phân cảnh đắt giá từng chút một Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ

Hòa Minzy nhắn tin Facebook cho "vua hài đất Bắc" Xuân Hinh, ngày hôm sau nhận được điều bất ngờ Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới

Cuộc hôn nhân ngắn nhất showbiz: Sao nữ bị chồng đánh sảy thai rồi vứt trên đường, ly dị sau 12 ngày cưới Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Bắc Bling vừa ra mắt đã nhận gạch đá, Hòa Minzy nói gì?

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!

Thấy có nhiều chim lợn, trường mua vàng mã, mời thầy về cúng!