Phác họa dòng chảy tiền gửi tại các ngân hàng lớn

9 tháng năm nay, dòng chảy tiền gửi khách hàng ở 7 ngân hàng lớn có xu hướng chảy chậm hơn dòng chảy cho vay khách hàng. Cùng với đó, có hiện tượng tiền gửi “chảy” từ ngân hàng này sang ngân hàng khác.

Có hiện tượng tiền gửi “chảy” từ ngân hàng này sang ngân hàng khác

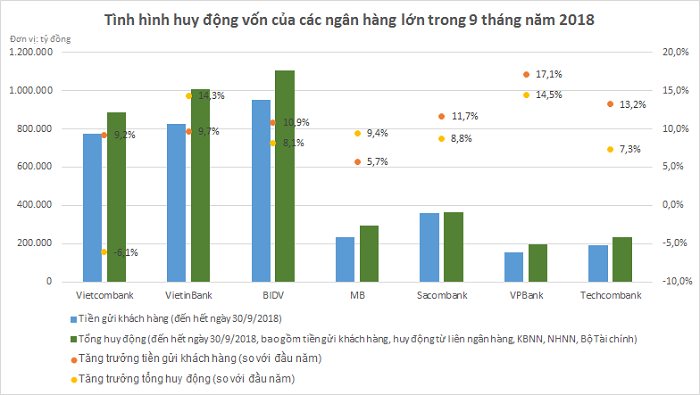

Thống kê từ báo cáo tài chính quý III/2018 của 7 ngân hàng lớn (gồm Vietcombank , VietinBank , BIDV , MB, Sacombank , VPBank , Techcombank ) cho thấy, 9 tháng năm nay, các ngân hàng lớn “truyền thống” có xu hướng giữ tăng trưởng tiền gửi khách hàng thấp hơn tăng trưởng cho vay; trong khi các ngân hàng lớn “mới nổi” thì có vẻ như ngược lại.

Cụ thể, tăng trưởng tiền gửi khách hàng của Vietcombank là 9,2%, trong khi tăng trưởng dư nợ cho vay khách hàng lên đến 16%. Với VietinBank, con số là 9,7% so với 13%. Ở BIDV là 10,9% so với 12%.

Tương tự, tăng trưởng tiền gửi khách hàng 9 tháng năm nay của MB ở mức 5,7%, thấp hơn mức tăng trưởng cho vay 9,4%; còn của Sacombank là 11,7% so với 14%.

Trái lại, tăng trưởng tiền gửi khách hàng ở VPBank và Techcombank lần lượt đạt 17,1% và 13,2%, cao hơn nhiều mức tăng trưởng cho vay khách hàng lần lượt 10% và 4%.

Việc giữ tăng trưởng tiền gửi thấp hơn tăng trưởng cho vay có thể được lý giải bằng 2 nguyên nhân chính. Thứ nhất, một số ngân hàng đang trong tình trạng tiền gửi khách hàng vượt khá xa dư nợ cho vay, chẳng hạn như trường hợp của Vietcombank, MB, Sacombank, nên dư địa tăng trưởng cho vay còn khá nhiều mà không chịu áp lực phải gia tăng tiền gửi.

Thêm vào đó, việc giữ tăng trưởng tiền gửi thấp hơn tăng trưởng cho vay cũng là cách để các ngân hàng nâng lợi nhuận. Điều này rất quan trọng ở một số ngân hàng lớn đang đối diện áp lực trích lập dự phòng cao.

Với 2 trường hợp có vẻ đi ngược xu thế là VPBank và Techcombank, mỗi ngân hàng đều có nguyên do riêng. Với VPBank, lãnh đạo ngân hàng này cho biết “ngân hàng đã chủ động điều chỉnh giảm tốc độ tăng trưởng tín dụng, đặc biệt là cho vay tiêu dùng cũng như cơ cấu lại danh mục của ngân hàng và cả FE Credit để phù hợp với hạn mức tín dụng đã được Ngân hàng Nhà nước cho phép trong năm 2018 và linh hoạt đáp ứng với sự thay đổi của thị trường”.

Video đang HOT

Thực tế, FE Credit của VPBank đang gặp những khó khăn nhất định, khiến tăng trưởng cho vay chững lại. Đây là lý do chính khiến tăng trưởng tiền gửi khách hàng của VPBank cao hơn nhiều tăng trưởng cho vay khách hàng.

Với Techcombank, 9 tháng năm nay, ngân hàng này ít cho vay qua kênh tín dụng như thông thường mà tập trung mua trái phiếu doanh nghiệp – thực chất cũng là một kênh cho vay. Theo ước tính của Công ty Chứng khoán Sài Gòn (SSI), tổng tăng trưởng tín dụng (cho vay và trái phiếu doanh nghiệp) của Techcombank 9 tháng năm nay lên đến 13,9%, nghĩa là cao hơn cả tăng trưởng tiền gửi khách hàng (13,2%).

Như vậy, ở một góc độ khác, Techcombank không nằm ngoài xu hướng tăng trưởng tiền gửi khách hàng thấp hơn tăng trưởng cho vay. Khi dự án VinCity đã chính thức “chạy” trong quý IV/2018, xu hướng này sẽ càng được khẳng định, nhất là khi Techcombank đã được Ngân hàng Nhà nước nới giới hạn tăng trưởng tín dụng năm nay lên 20%, từ mức 14% trước đó.

Tình hình huy động vốn của 7 ngân hàng lớn trong 9 tháng năm nay

Dòng chảy tiền gửi, nếu chỉ xét tiền gửi khách hàng thì chưa đủ. Ngân hàng không chỉ nhận tiền gửi từ dân cư, doanh nghiệp thông thường mà còn huy động thông qua các kênh khác như liên ngân hàng , Kho bạc Nhà nước (KBNN), Ngân hàng Nhà nước (NHNN), Bộ Tài chính …

Đặc biệt với các ngân hàng gốc quốc doanh (Vietcombank, VietinBank, BIDV), nếu chỉ xét đến tiền gửi khách hàng thì bức tranh dòng chảy tiền gửi sẽ rất thiếu sót, bởi các ngân hàng này đang nhận lượng tiền gửi rất lớn từ cơ quan nhà nước, đặc biệt là từ KBNN.

Vietcombank là trường hợp rất điển hình. Mặc dù tăng trưởng tiền gửi khách hàng 9 tháng của Vietcombank đạt 9,2%, tuy nhiên, nếu xét tổng huy động (bao gồm tiền gửi khách hàng, huy động từ liên ngân hàng, KBNN, NHNN, Bộ Tài chính) thì mức tăng trưởng là âm (-6,1%).

Với Vietcombank, điều này không phản ánh tình hình huy động vốn xấu hơn, mà chỉ là “bớt tốt hơn”. Việc tổng huy động của Vietcombank suy giảm phần lớn là do tiền gửi của KBNN giảm mạnh (từ mức 165.081 tỷ đồng hồi đầu năm xuống 77.106 tỷ đồng đến hết ngày 30/9/2018), sau khi KBNN tiến hành “phân phối lại” tiền gửi cho các ngân hàng khác. Năm ngoái, tiền gửi của KBNN tại Vietcombank tăng rất mạnh do ngân hàng này “ôm trọn” giao dịch gần 5 tỷ USD của thương vụ Sabeco.

Sự “phân phối lại” này dịch chuyển phần lớn sang VietinBank. Tiền gửi của KBNN tại VietinBank đã tăng gấp gần 6 lần trong 9 tháng năm nay, từ 11.099 tỷ đồng lên 56.828 tỷ đồng. Đây là nguyên nhân chính yếu khiến tăng trưởng tổng huy động 9 tháng của VietinBank lên đến 14,3%, cao hơn đáng kể mức tăng 9,7% của tiền gửi khách hàng.

Với BIDV, mặc dù cũng được hưởng thêm 7.700 tỷ đồng tiền gửi KBNN trong 9 tháng đầu năm nhưng do huy động liên ngân hàng giảm khá mạnh (gần 18.000 tỷ, tương đương giảm 19%) nên tổng huy động chỉ tăng 8,1%, thấp hơn mức tăng 10,9% của tiền gửi khách hàng.

Đối với các ngân hàng tư nhân lớn, tổng huy động của MB tăng cao hơn tiền gửi khách hàng (9,4% so với 5,7%) do tăng huy động liên ngân hàng; trong khi ở Sacombank, VPBank, Techcombank, tăng trưởng tiền gửi khách hàng vẫn chiếm ưu thế.

Về quy mô, tổng huy động của BIDV hiện lớn nhất trong số 7 ngân hàng lớn với trên 1,1 triệu tỷ đồng. VietinBank “soán ngôi” hồi đầu năm của Vietcombank khi xếp ở vị trí số 2 với trên 1 triệu tỷ đồng. Vị trí số 4 và số 5 thuộc về Sacombank và MB. Tiếp đến là Techcombank và VPBank.

Kình Dương

Theo vietnamfinance.vn

Hạn mức trả tiền bảo hiểm

Xin hỏi, hạn mức trả tiền bảo hiểm là gì? Hạn mức trả tiền bảo hiểm hiện nay là bao nhiêu? Hạn mức này được xác định dựa trên những căn cứ nào?

Nguyễn Thị Thu Trang (Hòa An, Cao Bằng)

Ảnh minh họa. Nguồn: internet

Khoản 1, Điều 24, Luật Bảo hiểm tiền gửi quy định: "Hạn mức trả tiền bảo hiểm là số tiền tối đa mà tổ chức bảo hiểm tiền gửi trả cho tất cả các khoản tiền gửi được bảo hiểm của một người tại một tổ chức tham gia bảo hiểm tiền gửi khi phát sinh nghĩa vụ trả tiền bảo hiểm".

Khoản 1, Điều 25, Luật Bảo hiểm tiền gửi quy định: "Số tiền bảo hiểm được trả cho tất cả các khoản tiền gửi được bảo hiểm của một người tại một tổ chức tham gia bảo hiểm tiền gửi bao gồm tiền gốc và tiền lãi, tối đa bằng hạn mức trả tiền bảo hiểm quy định tại Điều 24 của Luật này."

Theo Quyết định 21/2017/QĐ-TTg ngày 15/6/2017 của Thủ tướng Chính phủ về hạn mức trả tiền bảo hiểm, từ ngày 05/8/2017, số tiền bảo hiểm được trả cho tất cả các khoản tiền gửi được bảo hiểm theo quy định của Luật Bảo hiểm tiền gửi (gồm cả gốc và lãi) của một cá nhân tại một tổ chức tham gia bảo hiểm tiền gửi tối đa là 75.000.000 đồng (Bảy mươi lăm triệu đồng).

Theo quy định tại Khoản 2, Điều 24, Luật Bảo hiểm tiền gửi, Thu tương Chính phủ quy định hạn mức trả tiền bảo hiểm theo đê nghi cua Ngân hàng Nhà nước trong tưng thơi ky.

Hiệp hội Bảo hiểm tiền gửi quốc tế (IADI) hướng dẫn, hạn mức trả tiền bảo hiểm nên có giới hạn, đáng tin cậy và bảo hiểm cho phần lớn người gửi tiền nhưng phải đảm bảo có một tỷ lệ đáng kể giá trị tiền gửi không được bảo hiểm để góp phần duy trì kỷ luật thị trường và hạn chế rủi ro đạo đức.

Cụ thể, hạn mức trả tiền bảo hiểm được xác định dựa trên những căn cứ sau:

- Bảo vệ số đông người gửi tiền, đặc biệt là người gửi tiền nhỏ lẻ, ít thông tin về hoạt động ngân hàng.

- Phù hợp với thu nhập bình quân đầu người và điều kiện kinh tế Việt Nam.

- Góp phần đảm bảo an toàn, ổn định tài chính quốc gia

- Tăng cường kỷ luật thị trường.

- Phù hợp với năng lực tài chính của BHTGVN

BHTGVN

VN-Index giữ đà tăng nhờ sức mua của khối ngoại  Dù nhiều cổ phiếu biến động quanh tham chiếu khiến thị trường rung lắc, VN-Index vẫn giữ mức tăng hơn 2 điểm khi kết thúc phiên sáng. Bên cạnh đó, hai cổ phiếu HDB và VPB bứt phá cũng là nhân tố giúp ổn định sắc xanh cho thị trường ngày cuối tuần. Về cuối phiên sáng, diễn biến thị trường đã trở...

Dù nhiều cổ phiếu biến động quanh tham chiếu khiến thị trường rung lắc, VN-Index vẫn giữ mức tăng hơn 2 điểm khi kết thúc phiên sáng. Bên cạnh đó, hai cổ phiếu HDB và VPB bứt phá cũng là nhân tố giúp ổn định sắc xanh cho thị trường ngày cuối tuần. Về cuối phiên sáng, diễn biến thị trường đã trở...

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50

Vụ nhân viên quán cà phê bị hành hung ở Hà Nội: 'Tổng tài' đến xin lỗi và cái kết khó ngờ11:50 Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47

Tổng tài đến quán cà phê xin lỗi, mẹ nhân viên nói 1 câu phải ngậm miệng02:47 Thuê người đứng tên thành lập công ty để buôn lậu00:40

Thuê người đứng tên thành lập công ty để buôn lậu00:40 Lý do Hong Kong không thiệt hại nặng trước sức gió 195km/h của bão Ragasa00:43

Lý do Hong Kong không thiệt hại nặng trước sức gió 195km/h của bão Ragasa00:43 Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15

Venezuela điều tàu chiến, máy bay tập trận rầm rộ giữa căng thẳng08:15 Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11

Bộ trưởng Israel hứa hẹn có 'sốt bất động sản' ở Gaza sau chiến sự08:11 Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02

Nhật Bản lần đầu đưa chiến đấu cơ đến châu Âu, Canada08:02 Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37

Thượng viện Mỹ phê duyệt loạt 48 đề cử nhân sự của ông Trump08:37 Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13

Ông Kim Jong-un thị sát thử nghiệm UAV, chỉ đạo phát triển AI08:13 Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23

Ông Trump từ chối duyệt gói viện trợ quân sự hơn 400 triệu USD cho Đài Loan?08:23 Trực thăng Black Hawk chở theo 4 binh sĩ rơi gần căn cứ Mỹ09:12

Trực thăng Black Hawk chở theo 4 binh sĩ rơi gần căn cứ Mỹ09:12Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Có anh, nơi ấy bình yên - Tập 34: Bằng tiếp tục "rung cây dọa khỉ" lãnh đạo xã Tiên Phong

Phim việt

11:01:44 26/09/2025

Bỏ bạn trai đại gia để yêu chàng tiến sĩ, tôi hoảng sợ sau 40 ngày hẹn hò

Góc tâm tình

11:00:47 26/09/2025

Tử vi ngày 26/9/2025 của 12 cung hoàng đạo: Cự Giải cẩn thận vận tiểu nhân

Trắc nghiệm

10:56:59 26/09/2025

Chàng trai ăn chuột 70 ngày trong thử thách sinh tồn, tiết lộ điều gây sốc

Netizen

10:53:51 26/09/2025

Tư thế yoga đơn giản nhưng đặc biệt tốt cho nam giới

Sức khỏe

10:49:00 26/09/2025

Vụ đột kích nhiều tụ điểm ăn chơi ở Gia Lai: Khởi tố 84 đối tượng

Pháp luật

10:33:38 26/09/2025

Khám phá du lịch Hong Kong: Thiên đường lễ hội và những điểm đến đầy trải nghiệm

Du lịch

10:29:56 26/09/2025

Toyota Corolla Cross Hybrid: Khi công nghệ hybrid không chỉ là trải nghiệm nhất thời

Ôtô

10:28:37 26/09/2025

Tự tin 'thăng hạng' phong cách với những bản phối cùng áo dạ tweed

Thời trang

10:16:43 26/09/2025

Người Neanderthal có giọng nói như thế nào?

Lạ vui

10:11:00 26/09/2025

Lịch trả cổ tức của doanh nghiệp niêm yết từ 19-23/11

Lịch trả cổ tức của doanh nghiệp niêm yết từ 19-23/11 Sang tay 1,5 triệu cổ phiếu FPT, quỹ ngoại thu về 64 tỷ đồng

Sang tay 1,5 triệu cổ phiếu FPT, quỹ ngoại thu về 64 tỷ đồng

Lãi suất ngân hàng VIB tháng 11 cao nhất là bao nhiêu?

Lãi suất ngân hàng VIB tháng 11 cao nhất là bao nhiêu? Chứng khoán chiều 14/11: VN-Index trụ lại ngay mốc 900 điểm

Chứng khoán chiều 14/11: VN-Index trụ lại ngay mốc 900 điểm Lãi suất ngân hàng VPBank tháng 11 cao nhất là bao nhiêu?

Lãi suất ngân hàng VPBank tháng 11 cao nhất là bao nhiêu? Cập nhật lãi suất tiền gửi ngân hàng Sacombank tháng 11

Cập nhật lãi suất tiền gửi ngân hàng Sacombank tháng 11 Lãi suất ngân hàng ACB tháng 11 cao nhất là bao nhiêu?

Lãi suất ngân hàng ACB tháng 11 cao nhất là bao nhiêu? Cổ phiếu ngân hàng hụt hơi, VN-Index mất hơn ba điểm

Cổ phiếu ngân hàng hụt hơi, VN-Index mất hơn ba điểm 9 tháng đầu năm, lợi nhuận trước thuế của BIDV tăng 30%

9 tháng đầu năm, lợi nhuận trước thuế của BIDV tăng 30% Ngân hàng và "cơn lốc số"

Ngân hàng và "cơn lốc số" Lãi suất tiền gửi mới nhất tại ngân hàng HDBank

Lãi suất tiền gửi mới nhất tại ngân hàng HDBank Bậc xếp hạng tín nhiệm của HDBank tăng lên B1

Bậc xếp hạng tín nhiệm của HDBank tăng lên B1 Nợ có khả năng mất vốn nhiều ngân hàng tăng mạnh

Nợ có khả năng mất vốn nhiều ngân hàng tăng mạnh Lãi suất gửi tiết kiệm ngân hàng BaoVietBank cao nhất là 7,9%/năm

Lãi suất gửi tiết kiệm ngân hàng BaoVietBank cao nhất là 7,9%/năm Cái chết của người phụ nữ giẫm phải 'nước tan xương' gây rúng động TQ

Cái chết của người phụ nữ giẫm phải 'nước tan xương' gây rúng động TQ Trung Quốc: Cái kết sau 32 năm lưu lạc của bé trai bị bắt cóc lúc 6 tuổi

Trung Quốc: Cái kết sau 32 năm lưu lạc của bé trai bị bắt cóc lúc 6 tuổi Nam diễn viên chục năm đóng vai phụ, đổi đời nhờ "được các cụ chọn" vào phim 700 tỷ

Nam diễn viên chục năm đóng vai phụ, đổi đời nhờ "được các cụ chọn" vào phim 700 tỷ Nữ du khách trèo lên lan can, đứng chênh vênh chụp ảnh ở Tà Xùa gây xôn xao

Nữ du khách trèo lên lan can, đứng chênh vênh chụp ảnh ở Tà Xùa gây xôn xao Chấn động vụ chủ tịch tập đoàn tổ chức tiệc 'tuyển phi' có nhiều nghệ sĩ, người mẫu

Chấn động vụ chủ tịch tập đoàn tổ chức tiệc 'tuyển phi' có nhiều nghệ sĩ, người mẫu Nhan sắc vợ chưa cưới kém 16 tuổi của nam nghệ sĩ từng hủy hôn diễn viên Ngọc Lan

Nhan sắc vợ chưa cưới kém 16 tuổi của nam nghệ sĩ từng hủy hôn diễn viên Ngọc Lan Biết đau thấu tâm can vẫn phải lao vào xem phim Trung Quốc này: Khóc hết 10 túi khăn giấy, chuyến này khỏi chữa lành

Biết đau thấu tâm can vẫn phải lao vào xem phim Trung Quốc này: Khóc hết 10 túi khăn giấy, chuyến này khỏi chữa lành Con gái vô tư kể chuyện ở trường nhưng lại khiến tôi dứt khoát ly hôn

Con gái vô tư kể chuyện ở trường nhưng lại khiến tôi dứt khoát ly hôn Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại

Sự thật về vụ tự tử của người phụ nữ bán rau bị cướp điện thoại Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh!

Không cản nổi sức công phá của Đức Phúc: Phù Đổng Thiên Vương lọt Top Trending thế giới, viral loạt quốc gia quá đỉnh! Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại

Lời khai của nghi phạm vụ người phụ nữ tử vong sau khi bị cướp điện thoại 5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi

5 mỹ nhân có gương mặt đẹp nhất Trung Quốc: Địch Lệ Nhiệt Ba lại thua Dương Mịch, hạng 1 không ai dám cãi Nữ NSND là Chủ tịch APPA, rời phố thị về Thạch Thất sống, U80 thấy có lỗi với chồng con

Nữ NSND là Chủ tịch APPA, rời phố thị về Thạch Thất sống, U80 thấy có lỗi với chồng con Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025!

Sốc: Hương Giang là đại diện Việt Nam thi Miss Universe 2025! Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng

Vào vai tổng tài trong phim giờ vàng VTV bị chê tơi tả, nam diễn viên lên tiếng Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai

Diện váy 5 triệu đồng ra mắt mẹ bạn trai, tôi cay đắng khi nhận ra bà là ai Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng!

Làm ơn đừng đưa nước tẩy trang cho 5 mỹ nhân showbiz này kẻo lại thất vọng! Chân dung cô gái "thắng đời 1000-0" hẹn hò Hứa Quang Hán, tan vỡ 8 năm vẫn không nỡ xóa ảnh đôi!

Chân dung cô gái "thắng đời 1000-0" hẹn hò Hứa Quang Hán, tan vỡ 8 năm vẫn không nỡ xóa ảnh đôi!