“Nội soi” các ngân hàng chưa lên sàn

Cho đến thời điểm hiện nay, mới có 18/31 ngân hàng thương mại đang niêm yết, đăng ký giao dịch trên các sàn chứng khoán HoSE, HNX và UPCoM. Liệu rằng “ sức khỏe” các ngân hàng còn lại có đủ khi cứ “nấn ná” chưa chịu lên sàn?

OCB “rục rịch” kế hoạch lên sàn từ lâu nhưng vẫn chưa thực hiện được Ảnh: ST

Còn “nấn ná”

Với các nhà đầu tư, cổ phiếu ngành ngân hàng của Việt Nam vẫn rất hấp dẫn, nhiều cổ phiếu đóng vai trò dẫn dắt thị trường. Đặc biệt, trong những phiên cuối năm này, thị trường chứng khoán đang hồi phục về mức đỉnh nên sẽ là cơ hội để các ngân hàng niêm yết thu hút nhà đầu tư. Hơn nữa, trong bối cảnh các ngân hàng phải “chạy đua” để đáp ứng tiêu chuẩn về tỷ lệ an toàn vốn theo quy định thì lên sàn sẽ là giải pháp hữu hiệu để tăng vốn.

Tuy nhiên, nhiều ngân hàng vẫn còn chậm trễ với kế hoạch lên sàn chính thức. Tháng 7 vừa qua, Ngân hàng TMCP Việt Nam Thương Tín trở thành ngân hàng thứ 18 giao dịch trên sàn chứng khoán với mã VBB trên sàn UPCoM. Như vậy, nếu xét trong cả năm 2019 thì chỉ có mỗi ngân hàng này thực hiện việc đăng ký giao dịch chính thức. Các ngân hàng còn lại vẫn đang trong giai đoạn hoặc là khởi động, hoặc là xin phép hoặc vẫn chưa có kế hoạch lên sàn và đang giao dịch trên thị trường phi tập trung OTC. Nên trong mùa đại hội cổ đông vào tháng 4 vừa qua, nhiều ngân hàng đã đặt kế hoạch niêm yết trên sàn chứng khoán như MSB, ABBank, OCB, Nam Á hay SeABank… vào cuối năm hoặc chậm nhất vào năm sau. Bởi theo quy định của Bộ Tài chính và Ngân hàng Nhà nước, hết năm 2020 là hạn chót để các ngân hàng thực hiện việc niêm yết trên thị trường chính thức.

Khỏe nhưng vẫn “ngại”

Kết quả kinh doanh 9 tháng năm 2019 của ngành ngân hàng đang rất khả quan, phần lớn đều có lợi nhuận tăng trưởng khá. Tiêu biểu như Ngân hàng TMCP Hàng hải Việt Nam (MSB), ĐHCĐ của ngân hàng này đã lên kế hoạch niêm yết cổ phiếu trên sàn HOSE vào quý III/2019 nhưng đến nay khi đã bước vào quý IV mà chưa thực hiện, cho dù kết quả kinh doanh 9 tháng năm 2019 của MSB khá tốt với mức tăng trưởng lợi nhuận lên tới 267%. Cụ thể, đến hết ngày 30/9/2019, tổng tài sản của MSB tăng 7,7% so với thời điểm cuối năm 2018, đạt hơn 148 nghìn tỷ đồng. Tín dụng tăng trưởng tốt đã đem về 2.041 tỷ đồng thu nhập lãi thuần trong 9 tháng đầu năm, tăng 27,8 % so với cùng kỳ năm trước. Nhờ vậy, kết thúc kỳ 9 tháng, MSB đạt lợi nhuận trước thuế 1.064 tỷ đồng, tăng 267% so với cùng kỳ, riêng quý III đóng góp 497 tỷ đồng, tăng 2.223% so với cùng kỳ năm trước. Tỷ lệ nợ xấu vẫn được duy trì dưới 3% theo quy định.

Tương tự, Ngân hàng TMCP Phương Đông (OCB) cũng “rục rịch” kế hoạch lên sàn từ lâu nhưng vẫn chưa thực hiện được. Nguyên nhân được lãnh đạo ngân hàng này đưa ra là do muốn tìm kiếm các cổ đông chiến lược hoặc cổ đông nước ngoài có khả năng để gia tăng năng lực tài chính cũng như quản trị nên phải lùi lại thời gian lên sàn, nhằm có phương án và thời điểm niêm yết hiệu quả nhất. Nguyên nhân này được xem là khá “hợp lý” bởi “sức khỏe” của ngân hàng này cũng khá ổn khi hết tháng 9/2019, tổng tài sản của OCB đạt gần 106.412 tỷ đồng, tăng 6% so với đầu năm. Chủ yếu nhờ các khoản lãi, phí phải thu tăng 32% so với hồi đầu năm, lên hơn 1.469 tỷ đồng và cho vay khách hàng tăng 21% lên hơn 67.976 tỷ đồng. Lợi nhuận thuần từ hoạt động kinh doanh của OCB trong 9 tháng đầu năm tăng gần 8%, đạt gần 2.575 tỷ đồng. Tuy nhiên, tỷ lệ nợ xấu trên dư nợ cho vay của OCB tăng lên mức 2,62% so với mức 2,29% hồi đầu năm.

Bên cạnh nhiều ngân hàng có “sức khỏe” tốt vẫn còn không ít ngân hàng còn vấn đề đáng ngại. Như tại NamABank, dù lợi nhuận trước thuế hợp nhất của ngân hàng đến cuối tháng 9 đạt 574 tỷ đồng, tăng 22% so với cùng kỳ, nhưng nợ xấu lại tăng tới 91% lên 1.496 tỷ đồng, chủ yếu do nợ nhóm 3 (nợ dưới tiêu chuẩn) và nợ nhóm 4 (nợ có khả năng mất vốn) tăng vọt. Tỷ lệ nợ xấu trên tổng dư nợ cho vay của NamABank tăng từ 1,54% hồi đầu năm lên 2,37% cuối tháng 9. Hay như tại Ngân hàng TMCP Bản Việt (Vietcapital Bank), 9 tháng qua, ngân hàng này phải tăng mạnh chi phí hoạt động tới 27% so với cùng kỳ khiến cho tổng lợi nhuận thuần trước dự phòng rủi ro đạt 100 tỷ đồng, giảm 9% so với cùng kỳ còn 9 tháng giảm hơn 32% xuống 287 tỷ đồng. Sau khi trích lập dự phòng rủi ro khá mạnh, ngân hàng ghi nhận lợi nhuận trước thuế quý III là 36 tỷ đồng còn 9 tháng ở mức 84 tỷ đồng, giảm hơn so với cùng kỳ năm trước…

Video đang HOT

Với tình hình nêu trên, hiện một số cổ phiếu ngân hàng chưa niêm yết nhưng đã giao dịch trên sàn OTC vẫn ở mức khá thấp. Như cổ phiếu của ABBank đang giao dịch ở mức 8.500 đồng/cổ phiếu, MSB là 10.200 đồng/cổ phiếu, NamABank là 8.000 đồng/cổ phiếu, SeABank là 10.000 đồng/cổ phiếu, Bảo Việt Bank là 6.600 đồng/cổ phiếu… nhưng lại có sức hấp dẫn khá lớn khi khối lượng giao dịch có thể lên tới 300.000 đơn vị. Vì thế, việc thúc các ngân hàng lên sàn cần phải được đẩy mạnh, để vừa minh bạch hóa hoạt động vừa giúp tăng sức mạnh cho các ngân hàng này.

Hương Dịu

Theo Haiquanonline.com.vn

Giảm trần lãi suất, các ngân hàng chịu tác động thế nào?

Giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng, trong đó, ngân hàng quy mô càng nhỏ càng chịu áp lực lớn. Tuy vậy, trong số các ngân hàng quy mô nhỏ hơn lại có một số ngân hàng phải chịu áp lực lớn hơn do không còn nhiều dư địa LDR.

Giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng (Ảnh minh họa)

Ngân hàng Nhà nước mới đây đã đồng loạt ban hành hai văn bản điều chỉnh giảm trần lãi suất, cả chiều huy động lẫn cho vay trên thị trường 1 (thị trường tổ chức kinh tế, dân cư nhưng không bao gồm tổ chức tín dụng).

Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0%/năm xuống 0,8%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5,0%/năm.

Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

Cùng với đó, Ngân hàng Nhà nước cũng hạ lãi suất cho vay ngắn hạn tối đa bằng VND đối với các nhu cầu vốn phục vụ nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao từ 6,5%/năm xuống 6,0%/năm.

Quyết định giảm trần lãi suất của Ngân hàng Nhà nước diễn ra không lâu sau thông điệp giảm lãi suất phát đi từ người đứng đầu Chính phủ - Thủ tướng Nguyễn Xuân Phúc - tại diễn đàn Quốc hội ngày 8/11.

Mặc dù các ngân hàng thương mại ít nhiều đã có sự chuẩn bị nhất định trước khi Ngân hàng Nhà nước chính thức ra quyết định giảm trần lãi suất, bằng chứng là hàng loạt ngân hàng đã rục rịch giảm lãi suất tiền gửi ở nhiều kỳ hạn khác nhau trong khoảng một tuần trở lại đây, tuy nhiên, quyết định này của Ngân hàng Nhà nước chắc chắn sẽ tạo ra áp lực nhất định lên không ít ngân hàng.

Về mặt lý thuyết, việc giảm trần lãi suất sẽ khiến cho dòng tiền gửi vốn đang có lãi suất chạm trần "chảy" sang các ngân hàng có rủi ro thấp hơn (thường là từ ngân hàng nhỏ chảy sang ngân hàng lớn), bởi mức lãi suất nhận được là như nhau.

Một phần dòng tiền sẽ "chảy" sang kỳ hạn dài hơn hiện đang không bị điều chỉnh bởi trần lãi suất.

Nhưng đáng chú ý nhất là việc dòng tiền cũng sẽ "chảy" từ kênh ngân hàng sang kênh đầu tư khác do lãi suất tiền gửi đã bớt hấp dẫn hơn.

Tựu chung, giảm trần lãi suất sẽ tạo áp lực huy động vốn lên hầu hết các ngân hàng, trong đó, ngân hàng quy mô càng nhỏ càng chịu áp lực lớn.

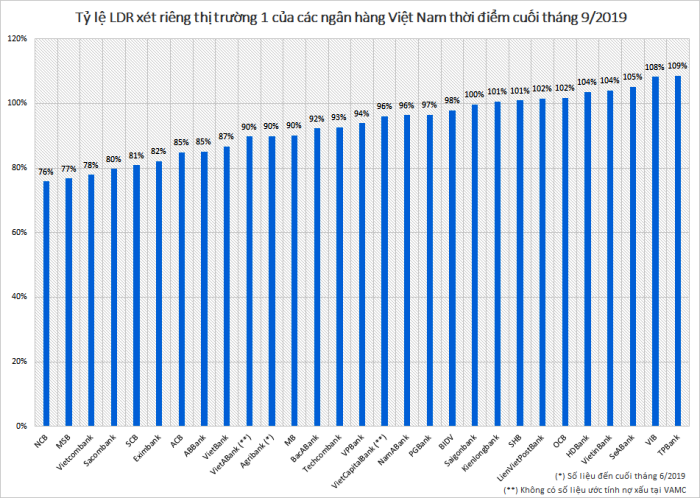

Để đong đếm phần nào mức độ áp lực, có thể nhìn vào tỷ lệ cấp tín dụng so với nguồn vốn huy động (LDR). Tỷ lệ này càng nhỏ, áp lực huy động càng thấp. Ngược lại, tỷ lệ này càng cao, áp lực huy động càng cao, buộc ngân hàng phải chấp nhận tăng huy động ở kỳ hạn dài không chịu trần lãi suất, khiến chi phí vốn gia tăng làm giảm lợi nhuận.

Tuy nhiên, không phải ngân hàng nào cũng công bố công khai tỷ lệ LDR, nhất là số liệu cuối tháng 9/2019 thì gần như không có, tuy nhiên, có thể tính sơ bộ được tỷ lệ LDR trên thị trường 1 (bằng cho vay khách hàng/tiền gửi khách hàng). LDR trên thị trường 1 (gọi tắt là "LDR-TT1") không bao gồm tiền gửi liên ngân hàng và giấy tờ có giá (trái phiếu, kỳ phiếu, chứng chỉ tiền gửi).

Về cơ bản, LDR-TT1 tỷ lệ thuận với LDR. LDR-TT1 càng nhỏ, áp lực huy động vốn trên thị trường 1 càng thấp và ngược lại, LDR-TT1 càng cao, áp lực huy động vốn trên thị trường 1 càng cao, buộc ngân hàng phải chấp nhận tăng huy động liên ngân hàng và giấy tờ có giá, cũng như tăng huy động ở kỳ hạn dài không chịu trần lãi suất, khiến chi phí vốn gia tăng làm giảm lợi nhuận.

Tỷ lệ LDR-TT1 của 29 ngân hàng thương mại Việt Nam, đã bao gồm cả nợ chưa dự phòng tại VAMC

Thống kê của VietnamFinance đối với 29 ngân hàng thương mại Việt Nam cho thấy, top 3 ngân hàng có tỷ lệ LDR-TT1 thấp nhất hệ thống là NCB, MSB và Vietcombank, trong đó, trường hợp của NCB có phần đột ngột do tiền gửi khách hàng tăng vọt 24% trong 9 tháng năm nay, khiến LDR-TT1 giảm đáng kể.

LDR-TT1 thấp, đồng nghĩa áp lực huy động vốn thấp và trên thực tế, chính Vietcombank và MSB là hai ngân hàng tiên phong giảm lãi suất cho vay với phạm vi giảm rộng hơn quyết định của Ngân hàng Nhà nước.

Một số ngân hàng khác cũng ít áp lực huy động vốn có thể kể đến như Sacombank, SCB, Eximbank, ACB, ABBank, với tỷ lệ LDR-TT1 đều dưới 90%.

Trong số 29 ngân hàng thì có 10 ngân hàng có tỷ lệ LDR-TT1 cao hơn 100%, cho thấy áp lực huy động vốn lớn hơn, trong đó áp đảo là các ngân hàng có quy mô vừa và nhỏ như: Saigonbank, Kienlongbank, SHB, LienVietPostBank, OCB, HDBank, SeABank, VIB và TPBank. Chỉ có một ngân hàng cỡ lớn là VietinBank.

Như vậy, mặc dù ngân hàng quy mô càng nhỏ càng chịu áp lực lớn nhưng trong số các ngân hàng quy mô nhỏ hơn lại có một số ngân hàng chịu áp lực lớn hơn phần còn lại.

Trước khi giảm trần lãi suất lần này, Ngân hàng Nhà nước đã có một thời kỳ khá dài tăng cường hỗ trợ vốn trên thị trường vốn liên ngân hàng, giúp thanh khoản thị trường này dồi dào, lãi suất hạ thấp, phần nào làm giảm áp lực huy động vốn cho các ngân hàng thương mại.

Minh Tâm

Theo vietnamfinance.vn

Nợ xấu ngân hàng tăng mạnh, xử lý cách nào?  Tổng mức nợ xấu dù vẫn ở mức dưới 3% như quy định của Ngân hàng Nhà nước nhưng nhóm có khả năng mất vốn lại cao. Nợ xấu đang tăng nhanh tại các ngân hàng trong khi nhiều vướng mắc chính sách lại chưa được tháo gỡ (Trong ảnh: Khách hàng giao dịch tại ngân hàng An Bình). Ảnh: Lã Anh Đi...

Tổng mức nợ xấu dù vẫn ở mức dưới 3% như quy định của Ngân hàng Nhà nước nhưng nhóm có khả năng mất vốn lại cao. Nợ xấu đang tăng nhanh tại các ngân hàng trong khi nhiều vướng mắc chính sách lại chưa được tháo gỡ (Trong ảnh: Khách hàng giao dịch tại ngân hàng An Bình). Ảnh: Lã Anh Đi...

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46

Sự thật ngỡ ngàng người đàn ông chui qua cửa kính taxi kêu cứu trên cao tốc00:46 Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39

Quán bún Hà Nội xin lỗi vụ bán 1,2 triệu đồng 3 bát bún riêu ngày Tết, nói chỉ là 'hiểu lầm'09:39 Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59

Ý tưởng gây sốc của Tổng thống Trump về Dải Gaza08:59 Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38

Tiết lộ về nữ doanh nhân ở Hải Dương nhảy xuống hồ cứu 3 cháu bé02:38 Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18

Công an bắt giữ một số đối tượng đánh người, cướp giật tài sản ở chùa Kim Tiên01:18 Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31

Hé lộ kế hoạch mới của ông Trump về xung đột Nga-Ukraine08:31 Iran công bố tên lửa đạn đạo mới nhất08:23

Iran công bố tên lửa đạn đạo mới nhất08:23 Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45

Ông Trump cấm người chuyển giới tham gia các môn thể thao dành cho nữ08:45 Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04

Nga sắp cho chạy thử 'chiến hạm mạnh nhất thế giới' sau cuộc đại tu?10:04 Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42

Máy bay rơi gần trung tâm thương mại ở Mỹ, nhiều người thương vong03:42 Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06

Triều Tiên lần đầu chỉ trích chính quyền Tổng thống Trump08:06Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

NewJeans thông báo đổi tên sau tranh chấp với ADOR

Nhạc quốc tế

23:44:10 07/02/2025

Tiểu Vy - hoa hậu có danh sách người yêu tin đồn toàn mỹ nam

Sao việt

23:38:01 07/02/2025

Mỹ nhân U50 vẫn cả gan đóng thiếu nữ nhí nhảnh, gọi bạn diễn cùng lứa là bố không hề ngại ngùng

Phim châu á

23:23:32 07/02/2025

Sự thật ngỡ ngàng đằng sau giọt nước mắt của Song Joong Ki

Hậu trường phim

23:20:54 07/02/2025

Vợ chồng ca sĩ nổi tiếng lộ diện sau khi gây bão vì trang phục khoả thân

Sao âu mỹ

23:09:21 07/02/2025

Bắt khẩn cấp 5 thanh niên mang theo hung khí, náo loạn ở Hà Nội

Pháp luật

23:07:28 07/02/2025

Nữ dancer vạn người mê đăng hình hờ hững, khoe hình ảnh nóng bỏng hút hồn fan nam

Netizen

23:04:08 07/02/2025

Video Karina (aespa) đụng chạm vòng 1 của đồng nghiệp khiến dân mạng chỉ trích

Sao châu á

22:55:37 07/02/2025

Kỹ sư mang tráp đi hẹn hò, chinh phục được nữ điều dưỡng xinh như hoa hậu

Tv show

22:49:09 07/02/2025

Gumayusi ngậm ngùi chia sẻ sự thật đắng lòng, fan cũng không khỏi bất an

Mọt game

22:40:53 07/02/2025

Hành trình kiện tụng 5 năm với nhà thầu Trung Quốc tại dự án thập kỷ Thượng Kon Tum

Hành trình kiện tụng 5 năm với nhà thầu Trung Quốc tại dự án thập kỷ Thượng Kon Tum Ngân hàng quyết siết vốn tín dụng vào nhà đất dù có nhiều kiến nghị

Ngân hàng quyết siết vốn tín dụng vào nhà đất dù có nhiều kiến nghị

Sau đợt giảm lãi suất huy động, ngân hàng nào đang dẫn đầu?

Sau đợt giảm lãi suất huy động, ngân hàng nào đang dẫn đầu? Doanh nghiệp lỗ đầm đìa vẫn "phóng tay" phát hành nghìn tỷ đồng trái phiếu

Doanh nghiệp lỗ đầm đìa vẫn "phóng tay" phát hành nghìn tỷ đồng trái phiếu Một số ngân hàng giảm lãi suất huy động giữa mùa cao điểm

Một số ngân hàng giảm lãi suất huy động giữa mùa cao điểm Nợ xấu NamABank tăng 91%, lợi nhuận giảm

Nợ xấu NamABank tăng 91%, lợi nhuận giảm![[Cập nhật liên tục] Toàn cảnh kết quả kinh doanh của các ngân hàng quý 3/2019](https://t.vietgiaitri.com/2019/10/6/cap-nhat-lien-tuc-toan-canh-ket-qua-kinh-doanh-cua-cac-ngan-hang-quy-32019-a3d-250x180.jpg) [Cập nhật liên tục] Toàn cảnh kết quả kinh doanh của các ngân hàng quý 3/2019

[Cập nhật liên tục] Toàn cảnh kết quả kinh doanh của các ngân hàng quý 3/2019 ABBANK đạt 856 tỷ đồng lợi nhuận trước thuế sau 9 tháng

ABBANK đạt 856 tỷ đồng lợi nhuận trước thuế sau 9 tháng Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ

Bức ảnh làm lộ chuyện 2 con Từ Hy Viên bị bỏ bê nghiêm trọng sau khi đột ngột mất mẹ Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát

Bị truy đuổi, tên trộm bơi qua sông nhưng không thoát nên dùng dao tự sát

Điều tra vụ nổ súng tại huyện Châu Thành, tỉnh Bến Tre

Điều tra vụ nổ súng tại huyện Châu Thành, tỉnh Bến Tre

Nam diễn viên mẫu mực số 1 showbiz bất ngờ dính tin ngoại tình với mỹ nhân kém 17 tuổi, đàng gái liên tục dính phốt người thứ 3

Nam diễn viên mẫu mực số 1 showbiz bất ngờ dính tin ngoại tình với mỹ nhân kém 17 tuổi, đàng gái liên tục dính phốt người thứ 3 HOT: Vũ Cát Tường khoá môi bạn gái tình tứ, chính thức công bố ngày đưa nàng về dinh!

HOT: Vũ Cát Tường khoá môi bạn gái tình tứ, chính thức công bố ngày đưa nàng về dinh! Nghe lời vợ, con trai tôi bán hết nhà cửa xe cộ đi du lịch suốt 2 năm, ngày trở về con đưa ra yêu cầu khiến tôi điêu đứng

Nghe lời vợ, con trai tôi bán hết nhà cửa xe cộ đi du lịch suốt 2 năm, ngày trở về con đưa ra yêu cầu khiến tôi điêu đứng Thi thể thiếu niên 16 tuổi bị cột vào đầu bơm nước, nổi trên kênh ở Đồng Tháp

Thi thể thiếu niên 16 tuổi bị cột vào đầu bơm nước, nổi trên kênh ở Đồng Tháp Bé gái trộm bộ trang sức trị giá 3,4 tỷ đồng của mẹ để bán với giá chỉ 200.000 đồng, mục đích phía sau gây tranh cãi

Bé gái trộm bộ trang sức trị giá 3,4 tỷ đồng của mẹ để bán với giá chỉ 200.000 đồng, mục đích phía sau gây tranh cãi Đàm Vĩnh Hưng mất hơn 4 ngón chân?

Đàm Vĩnh Hưng mất hơn 4 ngón chân? Truy tố nữ DJ ở TPHCM cầm đầu đường dây mua bán hơn 100kg ma túy

Truy tố nữ DJ ở TPHCM cầm đầu đường dây mua bán hơn 100kg ma túy Rộ hình ảnh nhiều vết tiêm bất thường trên tay Từ Hy Viên khi qua đời, cái chết nghi có uẩn khúc

Rộ hình ảnh nhiều vết tiêm bất thường trên tay Từ Hy Viên khi qua đời, cái chết nghi có uẩn khúc Thông tin mới vụ xe tải cán qua người đi xe máy 2 lần trên Quốc lộ 51 ở Đồng Nai

Thông tin mới vụ xe tải cán qua người đi xe máy 2 lần trên Quốc lộ 51 ở Đồng Nai Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước

Nghẹn ngào khoảnh khắc 2 con của Từ Hy Viên cùng cha dượng đưa tro cốt mẹ về nước Châu Du Dân 2 lần đưa tang tình cũ: Trầm cảm vì mất Hứa Vỹ Luân, 18 năm sau bi kịch lặp lại với Từ Hy Viên

Châu Du Dân 2 lần đưa tang tình cũ: Trầm cảm vì mất Hứa Vỹ Luân, 18 năm sau bi kịch lặp lại với Từ Hy Viên Con gái đánh chết chồng, cha tới công an nhận tội thay ở Long An

Con gái đánh chết chồng, cha tới công an nhận tội thay ở Long An NS Lê Quốc Nam tiếp tục lên tiếng sau khi tố Minh Dự: "Tôi nhận lời xin lỗi, họ xin làm sự việc nhẹ lại"

NS Lê Quốc Nam tiếp tục lên tiếng sau khi tố Minh Dự: "Tôi nhận lời xin lỗi, họ xin làm sự việc nhẹ lại"