Nợ xấu đã giảm, nhưng không thể lơ là

Với mục tiêu kiểm soát nợ xấu về 3% vào cuối năm nay, các ngân hàng đã nhanh chóng hoàn tất việc bán nợ xấu cho VAMC và đẩy mạnh xử lý nợ…, song quá trình xử lý nợ xấu vẫn khó khăn do phát mãi tài sản nhiêu khê, bất động sản đóng băng. Vì thế, nhà băng sớm tăng trích dự phòng rủi ro.

VietCapital Bank xác định xử lý nợ xấu là nhiệm vụ hàng đầu trong năm 2015

Cụ thể, tại Viet Capital Bank, Ngân hàng xác định xử lý nợ xấu là nhiệm vụ hàng đầu trong năm 2015. Ông Nguyễn Hoài Nam, Phó tổng giám đốc Viet Capital Bank cho biết, Ngân hàng đã áp dụng nhiều biện pháp tích cực để thu hồi nợ: đôn đốc thu hồi; phát mãi tài sản; nhận cấn trừ; bán nợ cho VAMC…

Tính đến 31/8/2015, Viet Capital Bank thu hồi được khoảng 73% nợ xấu so với kế hoạch thu hồi nợ đặt ra trong năm 2015. Tính từ đầu năm đến nay, số nợ xấu Ngân hàng đã bán cho VAMC đạt khoảng 500 tỷ đồng. Số lũy kế bán nợ từ trước đến nay đạt 800 tỷ đồng, sớm hoàn tất kế hoạch bán nợ cho VAMC do NHNN giao trong 2 năm 2014 và 2015. Tỷ lệ nợ xấu chỉ còn 1,2% (tính trên thị trường 1) và chỉ còn 0,88% (tính trên thị trường 1 và 2 theo Thông tư 02 do NHNN ban hành).

Viet Capital Bank luôn thực hiện trích lập dự phòng rủi ro đầy đủ, đảm bảo tuân thủ đúng quy định của pháp luật đối với các khoản nợ xấu.

Còn tại OCB, ngân hàng này cũng đã đạt được các chỉ tiêu theo quy định mới của NHNN, Thông tư 02 và Thông tư 36. Việc đạt các chỉ tiêu này cũng thể hiện việc nâng cấp về các tiêu chuẩn an toàn của OCB. Chỉ tiêu về nợ xấu của OCB đã giảm xuống dưới 3%, cụ thể là 2,7% tính đến cuối tháng 6/2015. Trong thời gian từ đầu năm đến nay, OCB đã thu hồi nợ xấu rất tốt, bao gồm cả nợ xấu đã bán cho VAMC.

Để kiểm soát được nợ xấu, lãnh đạo OCB cho biết, giai đoạn 2012 – 2013, đồng thời với triển khai chiến lược kinh doanh mới, OCB cũng xác định xử lý nợ xấu là một trong những vấn đề quan trọng, cần ưu tiên để giải quyết. Vì vậy, Ngân hàng đã liên tục đổi mới trong phương pháp xử lý và thu hồi nợ xấu. Khả năng đến cuối năm nay, tỷ lệ nợ xấu của OCB sẽ giảm từ 2,7% xuống mức quanh mức 1%.

Theo lãnh đạo OCB, kết quả này có được là dựa trên quan điểm nhìn nhận đúng đắn và triển khai quá trình xử lý nợ xấu một cách bài bản, cụ thể.

Nợ xấu dần có đầu ra sẽ là điều kiện để khơi thông dòng chảy tín dụng, kích thích hoạt động cho vay. Tăng trưởng tín dụng của Viet Capital Bank trong 8 tháng đầu năm nay phù hợp với tình hình tăng trưởng chung của toàn ngành. Trong đó, tín dụng của khối khách hàng cá nhân trong 8 tháng đầu năm nằm trong mức tăng trưởng tín dụng chung của toàn hệ thống (hơn 10%). Bên cạnh đó, cũng như mọi năm, quý IV luôn là giai đoạn kinh doanh tốt nhất của hầu hết các ngành nghề và ngân hàng cũng vậy, đặc biệt là nhóm các sản phẩm cho vay mua ô tô, mua nhà và tiêu dùng. Viet Capital Bank hiện có gói vay ưu đãi lãi suất cố định 6 tháng đầu chỉ 6,5%/năm; 12 tháng đầu là 7,5%/năm.

Tín dụng có phần cải thiện hơn so với năm trước, nhất là khi bất động sản có dấu hiệu khởi sắc. Tuy nhiên, để kỳ vọng bất động sản tăng đẩy mạnh tăng trưởng tín dụng thì chưa thể. Vì thế, lợi nhuận của ngân hàng năm nay sẽ khó tránh khỏi bị ảnh hưởng, do dự phòng rủi ro gia tăng, nhưng tín dụng chưa thể cải thiện nhanh. Các nhà băng cũng cho biết, khó có thể kỳ vọng lợi nhuận cao khi tổng nợ xấu bán cho VAMC nhiều.

Thực tế, không chỉ với ngân hàng nhỏ mà ngay cả với những nhà băng lớn, lợi nhuận làm ra phần lớn cũng phải dành để trích dự phòng rủi ro, nhằm đảm bảo an toàn trong hoạt động. Bởi điều quan trọng nhất đối với hoạt động của ngân hàng thời điểm hiện tại là đảm bảo năng lực tài chính; hệ số an toàn, tỷ lệ nợ xấu được kiểm soát ở mức phù hợp.

Vân Linh

Video đang HOT

Theo_Tin Nhanh Chứng Khoán

Xử lý nợ xấu gặp khó chủ yếu liên quan đến các quy định của pháp luật

"Tính đến cuối tháng 9/2015, việc xử lý nợ xấu đã hoàn thành chỉ tiêu Chính phủ đề ra... Tuy nhiên, việc xử lý nợ xấu vẫn gặp khó khăn do nhiều nguyên nhân, mà nguyên nhân chủ yếu liên quan đến các quy định của pháp luật".

Tỷ lệ nợ xấu của các tổ chức tín dụng hiện đã được đưa về mức 3%

Đó là những thông tin được ông Nguyễn Phước Thanh, Phó Thống đốc Ngân hàng Nhà nước Việt Nam cho biết trong cuộc trao đổi với ĐTCK.

Trong những cuộc họp gần đây, Ngân hàng Nhà nước (NHNN) đã đưa thông điệp quyết tâm sớm đưa tỷ lệ nợ xấu ngành ngân hàng đến cuối tháng 9/2015 xuống dưới ngưỡng 3%, tức là sớm hơn 3 tháng so với kế hoạch trước đó. Xin ông cho biết, tính đến thời điểm hiện tại, kết quả thực hiện mục tiêu này như thế nào?

Ông Nguyễn Phước Thanh

Tính đến cuối tháng 9/2015, có thể nói rằng, việc xử lý nợ xấu đã hoàn thành chỉ tiêu mà Chính phủ đề ra. VAMC đã xử lý được 13.320 tỷ đồng nợ xấu. Tỷ lệ nợ xấu của các tổ chức tín dụng hiện đã được đưa về mức 3%, thậm chí trong vài ngày nữa, tỷ lệ nợ xấu có thể sẽ xuống dưới 3%.

Tính từ 1/1/2015 đến 15/9/2015, VAMC đã phát hành trái phiếu đặc biệt để mua 11.108 khoản nợ xấu của 37 tổ chức tín dụng (TCTD), tương ứng với 75.553 tỷ đồng dư nợ gốc nội bảng, giá mua là 69.070 tỷ đồng. Lũy kế từ 2013 đến 15/9/2015, VAMC đã phát hành trái phiếu đặc biệt mua nợ xấu đạt 204.228 tỷ đồng dư nợ gốc nội bảng, giá mua là 177.722 tỷ đồng.

Cùng với việc mua nợ xấu bằng trái phiếu đặc biệt, VAMC đã tích cực triển khai các công tác xử lý nợ xấu theo các biện pháp phù hợp với quy định của pháp luật hiện hành. Đến nay, VAMC đã thực hiện thu hồi nợ, bán nợ, bán tài sản bảo đảm đạt 13.320 tỷ đồng; thực hiện điều chỉnh lãi suất cho 28 khoản nợ của 9 khách hàng với dư nợ gốc được điều chỉnh là 367 tỷ đồng; miễn, giảm lãi/phí cho 17 khách hàng với số tiền miễn giảm lãi là 66 tỷ đồng; cơ cấu lại thời hạn trả nợ cho 11 khách hàng với dư nợ gốc được cơ cấu lại thời hạn trả nợ là 446 tỷ đồng. Ngoài ra, VAMC đã trao đổi với TCTD tiếp tục cấp hạn mức 950 tỷ đồng cho 2 khách hàng để hoàn thiện 2 dự án, đến nay đã giải ngân được 425 tỷ đồng.

Như vậy, có thể thấy, VAMC là công cụ hữu hiệu của Việt Nam trong quá trình xử lý nợ xấu không sử dụng vốn ngân sách nhà nước. Sau hơn 2 năm đi vào hoạt động, VAMC đã giúp các TCTD giảm được dư nợ xấu hơn 210.717 tỷ đồng, tháo gỡ khó khăn cho doanh nghiệp thông qua cơ cấu nợ, miễn giảm lãi, tiếp cận vốn vay của TCTD.

Khi đưa được nợ xấu về ngưỡng an toàn không có nghĩa việc xử lý nợ xấu sẽ dừng lại, hoặc chuyển trách nhiệm cho các ngân hàng và VAMC. Ông có thể cho biết kế hoạch tiếp theo của NHNN sẽ như thế nào?

Trong bối cảnh hiện nay, mặc dù tình hình thị trường và sản xuất - kinh doanh của doanh nghiệp đã có những dấu hiệu phục hồi nhưng chưa bền vững. Bên cạnh đó, thị trường tài chính tiền tệ và kinh tế thế giới còn nhiều biến động khó lường, có thể ảnh hưởng tới hoạt động tín dụng của các TCTD, tiềm ẩn rủi ro không thu hồi được nợ đúng hạn. Vì vậy, để tiếp tục xử lý và hạn chế phát sinh nợ xấu, trong thời gian tới, NHNN sẽ triển khai các giải pháp sau:

Một là, tiếp tục điều hành chính sách tiền tệ thận trọng, hiệu quả, góp phần bảo đảm ổn định kinh tế vĩ mô, kiềm chế lạm phát, tăng trưởng kinh tế hợp lý và an toàn hệ thống ngân hàng.

Hai là, chủ động phối hợp với các bộ, ngành, địa phương trong việc hỗ trợ, tháo gỡ các khó khăn, vướng mắc trong sản xuất kinh doanh, thúc đẩy thị trường, tạo môi trường thuận lợi cho hoạt động của doanh nghiệp, thúc đẩy tăng trưởng kinh tế bền vững, tạo điều kiện hỗ trợ xử lý và hạn chế phát sinh mới nợ xấu của TCTD.

Ba là, hoàn thiện khuôn khổ pháp lý về quản trị rủi ro, an toàn hoạt động của các TCTD, trong đó ban hành, triển khai và áp dụng các quy định về quản trị rủi ro của TCTD theo nguyên tắc Basel; hoàn thiện khuôn khổ pháp lý về mua, bán và xử lý nợ xấu của VAMC và các TCTD.

Bốn là, đẩy mạnh công tác quản lý, thanh tra, giám sát, bảo đảm an toàn hệ thống các TCTD; phát hiện và xử lý nghiêm các trường hợp vi phạm pháp luật trong hoạt động tín dụng.

Năm là, yêu cầu các TCTD tiếp tục tích cực, chủ động triển khai đồng bộ các giải pháp xử lý nợ xấu; hạn chế, ngăn ngừa nợ xấu phát sinh mới.

Sáu là, đẩy mạnh hoạt động xử lý nợ xấu của VAMC theo đúng quy định của pháp luật, bảo đảm an toàn, hiệu quả; tăng cường năng lực về vốn, công nghệ và nguồn nhân lực của VAMC để VAMC triển khai thực hiện việc mua, bán nợ xấu theo cơ chế thị trường theo quy định của pháp luật; triển khai có hiệu quả các giải pháp xử lý nợ xấu đã mua từ TCTD.

VAMC là công cụ hữu hiệu của Việt Nam trong quá trình xử lý nợ xấu không sử dụng vốn ngân sách nhà nước

Đánh giá lại 3 năm xử lý nợ xấu vừa qua, ông có thể cho biết đâu là kinh nghiệm quan trọng cần rút ra nhằm tránh nợ xấu phát sinh lớn trong tương lai?

Việc xử lý nợ xấu trong 3 năm qua ghi nhận sự quyết tâm, nỗ lực của toàn ngành ngân hàng và sự hỗ trợ của các bộ, ngành, địa phương trong việc triển khai các giải pháp xử lý nợ xấu theo Quyết định số 843 của Thủ tướng Chính phủ. Kết quả đạt được về xử lý nợ xấu đã góp phần quan trọng trong việc tái cơ cấu, lành mạnh hóa tài chính của các TCTD, đặc biệt trong việc cải thiện thanh khoản, ổn định và giảm mặt bằng lãi suất, thúc đẩy mở rộng tín dụng cho nền kinh tế một cách an toàn, hiệu quả.

Qua quá trình xử lý nợ xấu của hệ thống ngân hàng có thể rút ra một số vấn đề quan trọng nhằm ngăn ngừa nợ xấu phát sinh lớn, như sau:

Thứ nhất, Nhà nước phải tạo lập môi trường kinh tế vĩ mô ổn định để các thành phần kinh tế hoạt động và phát triển bền vững. Theo đó, Chính phủ và các bộ, ngành, địa phương cần xây dựng được chiến lược, kế hoạch, quy hoạch phát triển kinh tế - xã hội có tính đồng bộ, ổn định; đồng thời việc triển khai các giải pháp, cơ chế chính sách phải minh bạch, công khai để mọi doanh nghiệp, người dân có thể chủ động trong lập và triển khai kế hoạch của mình.

Thứ hai, các TCTD mở rộng tín dụng phải đi cùng với kiểm soát chất lượng tín dụng, nâng cao năng lực quản trị rủi ro.

Thứ ba, cần nâng cao năng lực quản trị, điều hành của doanh nghiệp, khả năng cạnh tranh và tự phòng vệ của nền kinh tế và doanh nghiệp trước những ảnh hưởng tiêu cực của biến động kinh tế thế giới và khu vực.

Thứ tư, tăng cường hiệu lực, hiệu quả công tác quản lý, thanh tra, giám sát của Nhà nước đối với doanh nghiệp, TCTD; phát hiện, cảnh báo và xử lý nghiêm các vi phạm quy định của pháp luật về cấp tín dụng, phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro, các quy định về tỷ lệ an toàn trong hoạt động ngân hàng.

Một vấn đề mà các ngân hàng đề cập là cơ chế xử lý nợ xấu ở Việt Nam vẫn còn yếu, đặc biệt là việc tạo lập thị trường mua bán nợ và các giải pháp hỗ trợ ngân hàng chủ động xử lý nợ xấu. Ông có thể cho biết thêm về vấn đề này?

Về cơ chế xử lý nợ xấu, hiện Việt Nam chưa có thị trường mua bán nợ, đến nay, những đơn vị được tham gia mua nợ chỉ có DATC, VAMC và các AMC của TCTD. Ngoài ra, chưa có đơn vị nào được cấp đăng ký kinh doanh mua bán nợ theo quy định tại Luật Đầu tư 2014 và Luật số 69/2014/QH13 của Quốc hội về quản lý, sử dụng vốn nhà nước đầu tư vào sản xuất, kinh doanh tại doanh nghiệp (Luật 69/2014/QH13), dẫn đến VAMC mua nợ xấu từ các TCTD nhưng không thể bán nợ cho các đơn vị khác ngoài DATC và AMC của các TCTD. Cũng do những quy định tại Luật Đầu tư 2014, Luật 69/2014/QH13, nhà đầu tư nước ngoài chưa thể tham gia hoạt động xử lý nợ xấu tại Việt Nam.

Trong giai đoạn hiện nay, VAMC mới chỉ mua nợ xấu từ các TCTD và bán tài sản bảo đảm để thu hồi nợ. Tuy nhiên, việc xử lý dứt điểm khoản nợ xấu đối với khách hàng còn bất cập, vì khi VAMC bán tài sản bảo đảm để thu hồi nợ xấu thì khách hàng vẫn phải tiếp tục nhận nợ phần còn thiếu (cả gốc và lãi). Trường hợp mua bán theo giá trị thị trường, trách nhiệm phần nợ còn thiếu của khách hàng với VAMC chưa được quy định rõ ràng cho dù VAMC bán tài sản bảo đảm có lãi. Cụ thể, sau khi VAMC bán tài sản bảo đảm thu hồi đủ giá trị nợ xấu đã mua thì khách hàng có phải trả nợ tiếp không? Nếu khách hàng không có khả năng trả nợ tiếp thì VAMC được phép miễn giảm lãi, gốc như thế nào? Những vấn đề này chưa rõ ràng về hành lang pháp lý để VAMC có thể xử lý nhanh nợ xấu của các TCTD.

Việc thu giữ, phát mại tài sản bảo đảm gặp rất nhiều khó khăn khi khách hàng không hợp tác. VAMC không thể thu giữ được tài sản bảo đảm ngay cả trong trường hợp hợp đồng tín dụng, hợp đồng thế chấp có nội dung yêu cầu bàn giao tài sản bảo đảm nếu khách hàng không trả được nợ. Việc thu giữ tài sản bảo đảm thường thực hiện thông qua tòa án, nên VAMC không thể xử lý nhanh nợ xấu do những vướng mắc về thủ tục pháp lý trong xử lý tài sản bảo đảm.

Về vấn đề tạo lập thị trường mua bán nợ (bao gồm cả thị trường sơ cấp và thứ cấp): đây là yêu cầu cấp thiết cho công tác xử lý nợ xấu. Tuy nhiên, hiện tại, Việt Nam chưa có thị trường mua bán nợ tập trung chính thức; các quy định pháp lý về tạo lập và hoạt động của thị trường mua bán nợ chưa được ban hành. Các nhà đầu tư quan tâm còn gặp nhiều khó khăn trong việc tìm hiểu thông tin về nợ xấu và tài sản bảo đảm. Còn thiếu các chính sách hỗ trợ nhà đầu tư sau khi mua nợ, chuyển giao khoản nợ, tài sản bảo đảm, đặc biệt đối với tài sản bảo đảm là bất động sản, quyền sử dụng đất.

Một trong những khó khăn trong quá trình xử lý nợ xấu hiện nay là vấn đề pháp lý do liên quan tới rất nhiều văn bản luật như bán tài sản cầm cố, vai trò chủ nợ, việc cho phép tuyên bố phá sản của con nợ... Về vấn đề này, NHNN có giải pháp như thế nào?

Hiện nay, việc xử lý nợ xấu gặp khó khăn do nhiều nguyên nhân, trong đó nguyên nhân chủ yếu liên quan đến các quy định của pháp luật (liên quan đến quy định tại 6 bộ luật, luật và nhiều văn bản dưới luật), như quy định pháp luật còn thiếu, quy định không phù hợp với thực tiễn, quy định mâu thuẫn, chồng chéo nhau, các cơ quan, người có thẩm quyền hiểu và áp dụng pháp luật chưa thống nhất...

Với mục tiêu đẩy nhanh tiến độ xử lý nợ xấu theo chỉ đạo của Quốc hội, Chính phủ, thời gian qua, NHNN đã tích cực, chủ động triển khai các biện pháp, như rà soát, tổng kết những khó khăn, vướng mắc trong việc xử lý nợ xấu và tài sản bảo đảm, trên cơ sở đó, trình Chính phủ báo cáo Quốc hội, Ủy ban Thường vụ Quốc hội xử lý các khó khăn, vướng mắc thuộc thẩm quyền của Quốc hội, Ủy ban Thường vụ Quốc hội và giao các bộ, ngành liên quan xử lý các khó khăn, vướng mắc thuộc thẩm quyền của Chính phủ, các bộ, ngành; phối hợp với các bộ liên quan ban hành Thông tư liên tịch hướng dẫn một số vấn đề về xử lý tài sản bảo đảm; phối hợp với Bộ Tư pháp ban hành và triển khai thực hiện Quy chế phối hợp trong công tác thi hành án dân sự; phối hợp với Tòa án nhân dân tối cao trong việc xây dựng Luật Phá sản, xử lý các vướng mắc trong quá trình mua, bán nợ của VAMC...

Đồng thời, NHNN cũng đã ban hành các thông tư quy định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro trong hoạt động ngân hàng của tổ chức tín dụng, tỷ lệ bảo đảm an toàn trong hoạt động của các tổ chức tín dụng, thông tư về mua, bán nợ của tổ chức tín dụng...

Trong thời gian tới, để tiếp tục hoàn thiện khuôn khổ pháp lý về xử lý nợ xấu, tài sản bảo đảm, bảo đảm quyền chủ nợ hợp pháp của TCTD, NHNN sẽ tiếp tục có ý kiến góp ý đối với các dự thảo bộ luật, luật đang được Quốc hội xem xét thông qua như Bộ luật Dân sự, Bộ luật Tố tụng dân sự, Bộ luật Hình sự, Bộ luật Tố tụng hình sự. Đồng thời, NHNN sẽ phối hợp với các bộ, ngành liên quan, đặc biệt là Tòa án nhân dân tối cao, Viện Kiểm sát nhân dân tối cao để rà soát, sửa đổi, bổ sung các quy định dưới luật không phù hợp, nhằm khắc phục các khó khăn, vướng mắc trong hoạt động xử lý nợ xấu, tài sản bảo đảm của TCTD.

Hồng Dung thực hiện.

Theo_Tin Nhanh Chứng Khoán

Xử lý nợ và tài sản khi chuyển đổi sở hữu DNNN  Bộ Tài chính vừa ban hành Thông tư hướng dẫn bàn giao, tiếp nhận, xử lý các khoản nợ và tài sản loại trừ khi sắp xếp, chuyển đổi sở hữu doanh nghiệp do Nhà nước nắm giữ 100% vốn điều lệ. Ảnh minh họa Theo đó, Công ty Mua bán nợ thực hiện các hình thức xử lý nợ và tài sản...

Bộ Tài chính vừa ban hành Thông tư hướng dẫn bàn giao, tiếp nhận, xử lý các khoản nợ và tài sản loại trừ khi sắp xếp, chuyển đổi sở hữu doanh nghiệp do Nhà nước nắm giữ 100% vốn điều lệ. Ảnh minh họa Theo đó, Công ty Mua bán nợ thực hiện các hình thức xử lý nợ và tài sản...

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53

Vụ ô tô Mercedes lao xuống biển Nha Trang, xác định danh tính 4 cô gái đi cùng13:53 Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54

Người đàn ông trùm kín mít, bấm đèn đỏ khiến xe dừng không kịp ở TPHCM00:54 Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53

Người lạ vào tận trường mầm non nghi bắt cóc bé gái 4 tuổi10:53 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12

Người dân sợ bị phạt khi leo lề, rẽ phải nhường đường xe cấp cứu lúc bị kẹt xe09:12 Vụ tin giả về Xuân Son: Việt Nam vô địch không cần anh, VFF 'dẹp' loạn MXH?03:02

Vụ tin giả về Xuân Son: Việt Nam vô địch không cần anh, VFF 'dẹp' loạn MXH?03:02 Hơn 130 giao lộ ở TP.HCM cho xe máy rẽ phải khi đèn đỏ08:48

Hơn 130 giao lộ ở TP.HCM cho xe máy rẽ phải khi đèn đỏ08:48 Vợ Xuân Son 'tức tốc' vào viện, nhận thông báo từ bác sĩ, làm 1 việc chạnh lòng?03:18

Vợ Xuân Son 'tức tốc' vào viện, nhận thông báo từ bác sĩ, làm 1 việc chạnh lòng?03:18 Dân "rén" phạt, TP.HCM kẹt xe cục bộ, xe cấp cứu "khóc thét" chờ đèn đỏ03:42

Dân "rén" phạt, TP.HCM kẹt xe cục bộ, xe cấp cứu "khóc thét" chờ đèn đỏ03:42 Madam Pang "phông bạt" gây phẫn nộ, CĐV Việt bị "dắt mũi" đau, VFF lên tiếng?02:56

Madam Pang "phông bạt" gây phẫn nộ, CĐV Việt bị "dắt mũi" đau, VFF lên tiếng?02:56 Hiện trường vụ xe tải lao vào quán tạp hóa, 6 người tử vong07:55

Hiện trường vụ xe tải lao vào quán tạp hóa, 6 người tử vong07:55Tiêu điểm

Tin đang nóng

Tin mới nhất

Xe container lao vào trạm thu phí: Tài xế có phải đền bù?

Đình chỉ 3 nhân viên đường sắt chậm kéo gác chắn

Điều tra vụ người đàn ông tử vong dưới mương nước

Một phụ nữ tử vong sau khi rơi từ tầng cao chung cư ở TP Vinh

Thi thể bé trai 7 tuổi mất tích được phát hiện dưới ao nước gần nhà

Phát hiện người đàn ông tử vong ở dốc cầu Phú Hữu, TP Thủ Đức

Xe tang lao vào đám đông chờ đèn đỏ, 1 người tử vong, 2 người bị thương

Tới dự đám cưới, ô tô do người đàn ông điều khiển bất ngờ lao xuống hồ Cô Tiên

Xe container lao vào cabin trạm thu phí cao tốc Diễn Châu - Bãi Vọt

Vụ 4 người chết ở Hà Nội: 3 thi thể được tìm thấy dưới gầm giường

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM

Lý do tàu metro số 1 Bến Thành - Suối Tiên phải dừng khẩn cấp

Có thể bạn quan tâm

Thêm đằm thắm với các trang phục yếm xinh ngày tết

Thời trang

18:25:03 20/01/2025

Thiên An 4 năm làm mẹ đơn thân, vừa làm việc 20 tiếng/ngày vừa chăm con

Sao việt

18:23:42 20/01/2025

Vua Charles III và chiến lược ngoại giao với Tổng thống đắc cử Donald Trump

Thế giới

18:04:26 20/01/2025

Hé lộ bến đỗ mới gây sốc của Neymar

Sao thể thao

18:01:03 20/01/2025

'Đi về miền có nắng' tập 11: Vân tức điên cho rằng Dương bày trò để ở bên Phong

Phim việt

17:13:33 20/01/2025

Thần đồng trẻ nhất lịch sử 10 tuổi học đại học, 16 tuổi tốt nghiệp Tiến sĩ: Hơn 10 năm sau vẫn không nhà, không xe, sống nhờ phụ cấp của cha mẹ

Netizen

17:02:48 20/01/2025

3 điều kiêng kỵ khi thắp hương, gia chủ tránh kẻo "tự rước họa", càng cúng càng mất lộc

Trắc nghiệm

16:36:19 20/01/2025

Hôm nay nấu gì: 4 món cực ngon lại dễ nấu cho cơm tối

Ẩm thực

16:06:08 20/01/2025

Dàn sao Running Man phản ứng gượng gạo, gây hoang mang khi xem bộ ảnh nóng bỏng của Song Ji Hyo

Sao châu á

16:04:01 20/01/2025

Sài Gòn sắp ngập nhiều nơi do van ngăn triều bị mất

Sài Gòn sắp ngập nhiều nơi do van ngăn triều bị mất Ụ nổi M83 thoát nạn vật chứng vụ đại án tham nhũng tại Vinalines

Ụ nổi M83 thoát nạn vật chứng vụ đại án tham nhũng tại Vinalines

Hoàn thiện các quy định, quyết liệt xử lý nợ...

Hoàn thiện các quy định, quyết liệt xử lý nợ... Xử lý tài sản bảo đảm: Cần hành lang pháp lý đồng bộ

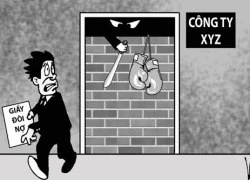

Xử lý tài sản bảo đảm: Cần hành lang pháp lý đồng bộ Đi đòi nợ cùng ngân hàng

Đi đòi nợ cùng ngân hàng Vụ tạm giữ 8 người nghi cướp biển: Gặp nhiều khó khăn

Vụ tạm giữ 8 người nghi cướp biển: Gặp nhiều khó khăn Phê duyệt Quy hoạch phát triển dịch vụ xếp hạng tín nhiệm

Phê duyệt Quy hoạch phát triển dịch vụ xếp hạng tín nhiệm Tai nạn liên hoàn trên quốc lộ 1 qua Khánh Hòa, 13 người thương vong

Tai nạn liên hoàn trên quốc lộ 1 qua Khánh Hòa, 13 người thương vong Phát hiện nam bảo vệ tử vong tại trường học ở Nghệ An

Phát hiện nam bảo vệ tử vong tại trường học ở Nghệ An Cháy nhà 3 tầng ở Hà Nội, 1 người mắc kẹt

Cháy nhà 3 tầng ở Hà Nội, 1 người mắc kẹt Cháy lớn căn nhà 5 tầng bán máy hàn ở TPHCM

Cháy lớn căn nhà 5 tầng bán máy hàn ở TPHCM Hà Nội: Điều tra nguyên nhân vụ cháy làm 2 người tử vong ở Phú Xuyên

Hà Nội: Điều tra nguyên nhân vụ cháy làm 2 người tử vong ở Phú Xuyên Tai nạn trên cao tốc Đà Nẵng - Quảng Ngãi, tài xế mắc kẹt trong cabin

Tai nạn trên cao tốc Đà Nẵng - Quảng Ngãi, tài xế mắc kẹt trong cabin Xác minh clip tài xế xe khách bị chặn đánh trên quốc lộ 18

Xác minh clip tài xế xe khách bị chặn đánh trên quốc lộ 18 Xe tang tông nhiều phương tiện dừng chờ đèn đỏ ở Nghệ An, 1 người tử vong

Xe tang tông nhiều phương tiện dừng chờ đèn đỏ ở Nghệ An, 1 người tử vong Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh!

Chó pitbull cắn tử vong bé trai 8 tuổi, nhân chứng cố giải cứu trong tuyệt vọng: Hiện trường gây ám ảnh! Song Hye Kyo lập kỷ lục 5 năm mới có 1 lần, Song Joong Ki có mơ cũng không thể với tới

Song Hye Kyo lập kỷ lục 5 năm mới có 1 lần, Song Joong Ki có mơ cũng không thể với tới Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Ngọc Lan, Lona Kiều Loan và dàn sao Vbiz phản ứng với bài viết gây chấn động của Thiên An

Bên trong ngôi nhà vườn của tiền đạo Tiến Linh có gì?

Bên trong ngôi nhà vườn của tiền đạo Tiến Linh có gì?

3 chị đẹp khiến khán giả bất bình khi tiến vào chung kết show 'Đạp gió'

3 chị đẹp khiến khán giả bất bình khi tiến vào chung kết show 'Đạp gió' Ngoại hình gây hoang mang tột độ của Triệu Lộ Tư

Ngoại hình gây hoang mang tột độ của Triệu Lộ Tư Bạn học hé lộ tính cách thật của Á hậu Phương Nhi

Bạn học hé lộ tính cách thật của Á hậu Phương Nhi Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ"

Mẹ nuôi K-ICM tiết lộ Thiên An bị phạt 500 triệu đồng, khẳng định còn nhiều chuyện động trời liên quan đến 1 "nghệ sĩ" Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!"

Bỏ nhà ra đi suốt 8 năm vì trượt đại học, ngày trở về nhìn thấy bố, nam thanh niên gào thét: "Ông không phải cha tôi!" Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội

Bắt đối tượng sát hại 4 người trong gia đình ở Phú Xuyên, đang di lý từ Vũng Tàu về Hà Nội Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra!

Mẹ bỏ đi, bố bị tâm thần bỗng một ngày đưa về nhà đứa em "nhặt được", người con trai rơi vào khó xử - Cú ngoặt thế kỷ xảy ra! Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng?

Chồng đại gia của Phạm Hương là ai, tại sao lại giấu kín bưng? Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam

Hà Phương đọ sắc cùng Minh Tuyết, tiết lộ kế hoạch đón tết ở Việt Nam Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết

Diễn viên Diệu Hương trang hoàng biệt thự ở Mỹ đón Tết NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính

NSND Minh Hòa tuổi 61: Thích đi xe đạp, nhận mình là mẹ chồng dễ tính Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc

Thiên An âm thầm chịu nợ nần, chi tiết số dư tài khoản thật gây sốc