Những mảng tối chứng trường ở tuổi 20

Dù đã đạt được những bước tiến đáng ghi nhận, song ở tuổi 20, thị trường chứng khoán Việt Nam vẫn còn nhiều điểm yếu cần khắc phục.

Còn tình trạng vàng thau lẫn lộn

Cuối tháng 5 vừa qua, trong phiên tòa sơ thẩm xét xử vụ án thao túng thị trường chứng khoán xảy ra tại CTCP Công nghiệp và khoáng sản Bình Thuận (KSA), 4 bị cáo, trong đó có Phạm Thị Hinh, nguyên Chủ tịch Hội đồng quản trị KSA bị tuyên án 18 tháng tù.

Cơ quan điều tra xác định, trong đợt tăng vốn của KSA vào tháng 9/2015, chỉ có bà Hinh đã mua 1,2 triệu trong số 56 triệu cổ phiếu chào bán.

Lượng cổ phiếu bị cổ đông bỏ quyền được phân phối lại cho các cá nhân, công ty là người thân quen do bà Hinh lập ra.

Sau đợt phát hành, số tiền thu được đã được chuyển cho các công ty mà người đứng đầu cũng là người quen lãnh đạo KSA và được rút ra để thanh toán cho khoản vay mua cổ phần tăng vốn.

Nhiều năm qua, có một kịch bản lặp đi lặp lại tại nhiều doanh nghiệp trên thị trường chứng khoán: Đầu tiên, doanh nghiệp công bố bán cổ phần để tăng vốn với giá bán cao hơn thị giá. Sau đó, nhiều cổ đông bỏ quyền và số cổ phần còn lại được phân phối cho một cổ đông nội bộ hoặc bên liên quan.

Tiếp đó, thanh khoản và thị giá cổ phiếu tăng mạnh sau khi doanh nghiệp chào bán thành công để rồi lịm dần cùng kết quả kinh doanh của doanh nghiệp đi xuống.

Dưới góc nhìn tài chính, các doanh nghiệp trong số này còn có điểm chung là thiếu tiền đầu tư nên tăng vốn, nhưng sau khi tăng vốn lại mạnh tay cấp vốn cho các đối tác, khách hàng thông qua các khoản phải thu, trả trước, thậm chí cho vay tín chấp cá nhân tăng mạnh.

Đây là các dấu hiệu khiến nhà đầu tư nghi ngờ về dấu hiệu tăng vốn ảo, bởi không huy động được dòng tiền thực từ nhà đầu tư. Sau khi “điều phối” được tiền để nộp vào tài khoản phong tỏa và xác nhận tăng vốn thành công, dòng tiền đã nhanh chóng bị rút ra.

Để cân đối tài sản, nguồn vốn, doanh nghiệp buộc phải tạo ra các “tài sản ảo” là các khoản phải thu, trả trước đối ứng. Kết quả là sau đợt tăng vốn, chỉ có số lượng cổ phiếu tăng, còn doanh nghiệp không có dòng vốn mới.

Không chỉ với các đợt tăng vốn của doanh nghiệp đã niêm yết trên sàn, nhiều doanh nghiệp bị nghi ngờ theo một cách khác khi dồn dập tăng vốn gấp nhiều lần ngay trước khi trở thành công ty đại chúng và đưa cổ phiếu lên sàn.

Tính đến cuối tháng 6/2020, trên sàn HOSE đang có 122 cổ phiếu (chiếm 1/3 số cổ phiếu niêm yết) giao dịch dưới mệnh giá, trong đó có 14 mã thị giá chưa đến 2.000 đồng/cổ phiếu.

Trên sàn HNX, số cổ phiếu giao dịch dưới mệnh giá là 178 mã, chiếm 50%; trong đó, có 22 mã có thị giá dưới 2.000 đồng/cổ phiếu.

Video đang HOT

Không ít cổ phiếu trong nhóm này ngoài việc có kết quả kinh doanh thua lỗ, tình hình tài chính yếu kém thì còn bị đặt dấu hỏi hay bị nghi ngờ quanh câu chuyện tăng vốn trước và sau khi lên sàn, thường xuyên vi phạm nghĩa vụ công bố thông tin dẫn đến cổ phiếu bị kiểm soát, cảnh báo, thậm chí hạn chế, tạm ngừng giao dịch.

Trên sàn đại chúng chưa niêm yết, số lượng cổ phiếu bị nghi ngại còn phức tạp hơn và chính những cổ phiếu thị giá thấp, có nhiều vấn đề về tài chính – kinh doanh này lại thường xuyên ghi nhận sóng tăng giảm bất thường.

Khi niềm tin bị ảnh hưởng, nhiều doanh nghiệp thực sự cần vốn cũng không dễ thuyết phục cổ đông bỏ tiền vào. Nhà đầu tư rất nhạy cảm khi nghe đến các kế hoạch chào bán tăng vốn, khiến vai trò trung chuyển vốn – vai trò cốt lõi của TTCK bị ảnh hưởng.

Vi phạm ngày càng tăng

Thông tin là một trong những yếu tố quan trọng nhất đối với nhà đầu tư trên TTCK. Quy định công bố thông tin được đưa ra vừa để nhà đầu tư nắm bắt tình hình hoạt động của doanh nghiệp, vừa tránh tình trạng bất cân xứng thông tin, người nội bộ lợi dụng ưu thế biết trước thông tin để giao dịch (giao dịch nội gián).

Việc các thành viên thị trường không tuân thủ hoặc tuân thủ không đầy đủ nghĩa vụ này chính là một trong những yếu tố chính làm suy giảm niềm tin của nhà đầu tư vào cổ phiếu của doanh nghiệp cũng như sự minh bạch của thị trường.

Theo thống kê của Ủy ban Chứng khoán Nhà nước (UBCK), trong năm 2019, đã có 469 quyết định xử phạt vi phạm hành chính trong lĩnh vực chứng khoán được ban hành với số tiền xử phạt gần 29 tỷ đồng, tăng mạnh so với con số 364 quyết định trong năm 2018, chưa kể đến các vi phạm bị nhắc nhở.

6 tháng đầu năm 2020, theo thống kê sơ bộ, có 121 quyết định xử phạt đã được UBCK ban hành.

Trong số các vụ việc vi phạm, có một lượng không nhỏ liên quan tới giao dịch/báo cáo giao dịch không đúng quy định, lỗi liên quan đến chậm/không công bố thông tin về các báo cáo thuộc danh mục bắt buộc doanh nghiệp phải công bố.

Đơn cử như ngày 4/5/2020, UBCK đã xử phạt CTCP Fiditour (FDT) 100 triệu đồng do công ty này không công bố một loạt tài liệu, báo cáo. Cuối tháng 5/2020, cổ phiếu FDT đã bị hủy niêm yết bắt buộc.

Cũng trong tháng 5/2020, Sở Giao dịch chứng khoán Hà Nội (HNX) đã quyết định tạm dừng giao dịch trên UPCoM đối với 21 mã cổ phiếu do vi phạm nghĩa vụ công bố thông tin.

Trước đó, trong tháng 4/2020, Sở Giao dịch chứng khoán TP.HCM (HOSE) đã nhắc nhở chậm nộp báo cáo tài chính quý I/2020 đối với 8 công ty và đề nghị các công ty khẩn trương công bố thông tin kèm giải trình lý do.

Đối với nhà đầu tư cá nhân, vi phạm về công bố/báo cáo giao dịch của các lãnh đạo doanh nghiệp hay người có liên quan là nhóm chiếm đa số, nằm ở các lỗi không thông báo trước khi giao dịch hoặc báo cáo kết quả sau khi giao dịch và thông báo/báo cáo không đúng thời hạn quy định.

Một số ý kiến cho rằng, ngoài lỗi vô ý, không ít trường hợp bị nghi ngờ là các lỗi cố ý, chấp nhận bị phạt để vi phạm vì lợi ích có được từ vi phạm cao hơn so với mức phạt.

Điều này có thể thấy qua các vi phạm về thao túng cổ phiếu. Mặc dù là nhóm có mức xử phạt nặng nhất, lên đến hàng trăm triệu đồng, thậm chí bị khởi tố hình sự nhưng những năm qua, số vụ thao túng giá cổ phiếu bị phát hiện ngày càng tăng, thậm chí xuất phát từ cả chính các cổ đông nội bộ.

Báo cáo thường niên của UBCK cho biết, nếu như năm 2017, có 5 trường hợp bị xử phạt về thao túng giá chứng khoán, tạo cung – cầu giả thì năm 2018, con số này tăng lên 9 trường hợp.

Trong năm 2019, cũng có 9 vụ thao túng bị xử phạt, trong đó có vụ thao túng mã KSA bị khởi tố và trở thành vụ thứ 4 bị khởi tố về vi phạm này, sau DVD (năm 2010), MTM (năm 2016), CDO (năm 2017).

Trong tháng 2/2020, một cá nhân đã bị xử phạt 550 triệu đồng do thao túng cổ phiếu CEN của CTCP Cencon Việt Nam. Cuối tháng 4/2020, một cá nhân bị xử phạt ở mức tương tự do thao túng cổ phiếu DTL của CTCP Đại Thiên Lộc.

Đầu tháng 7/2020, UBCK tiếp tục ban hành các quyết định xử phạt vi phạm đối với một tổ chức và một cá nhân với tổng số tiền phạt 1,75 tỷ đồng do thao túng cổ phiếu CTF của CTCP City Auto.

Sự cố giao dịch, nỗi sợ của nhà đầu tư

Khởi đầu từ 2 doanh nghiệp niêm yết với vốn hóa chưa đến 1.000 tỷ đồng trong phiên giao dịch đầu tiên năm 2000, sau 20 năm, tính đến cuối tháng 7/2020, trên cả 2 sở giao dịch chứng khoán đã có gần 1.700 doanh nghiệp niêm yết và đăng ký giao dịch. Số lượng tài khoản nhà đầu tư đạt trên 2,5 triệu.

Ở tuổi 20, TTCK Việt Nam đang đứng trước triển vọng sớm được nâng hạng từ cận biên (Frontier Markets) lên thị trường mới nổi (Emerging Markets).

Nếu thực hiện được điều này, không chỉ giúp gia tăng hình ảnh thị trường tài chính quốc gia mà còn thu hút thêm dòng vốn ngoại ước tính đến hàng tỷ USD, đem lại lợi ích cho nền kinh tế nói chung và các chủ thể trên thị trường như doanh nghiệp niêm yết, nhà đầu tư nói riêng.

Dẫu vậy, phải nhìn rõ ràng thực tế rằng, TTCK Việt Nam vẫn còn nhiều điểm cần hoàn thiện, từ chất lượng sản phẩm đến cơ chế, hệ thống vận hành. Đó là việc hệ thống vẫn chưa cho phép giao dịch cổ phiếu trong ngày, chưa có phương tiện cho vay chứng khoán.

Đó là những hạn chế liên quan đến giới hạn sở hữu khối ngoại, bình đẳng giữa nhà đầu tư trong và ngoài nước. Đó là việc hệ thống giao dịch của cả sở giao dịch cũng như nhiều công ty chứng khoán thường xuyên bị lỗi.

Những sự cố này khiến nhà đầu tư lo ngại về rủi ro hệ thống có thể tiếp tục phát sinh khi giao dịch trên thị trường ngày càng sôi động.

Nhiều nhà đầu tư cũng phản ánh về tình trạng trả chậm dữ liệu bảng giá của sở giao dịch ảnh hưởng đáng kể đến hiệu quả đầu tư và mong muốn tình trạng này sớm có giải pháp khắc phục.

Đại lý ôtô lớn nhất Việt Nam muốn tăng thêm hơn 80 tỷ tiền vốn

Savico dự kiến phát hành cổ phiếu cho cổ đông với tỷ lệ 1:3 để tăng thêm 83 tỷ đồng vốn điều lệ nhằm thực hiện các kế hoạch kinh doanh sau khi hàng loạt quỹ ngoại thoái vốn.

Hội đồng Quản trị Công ty CP Dịch vụ Tổng hợp Sài Gòn (Savico) vừa thông qua phương án phát hành cổ phiếu để tăng vốn điều lệ từ nguồn vốn chủ sở hữu của công ty.

Theo đó, Savico sẽ phát hành 8,33 triệu cổ phiếu với tỷ lệ 1:3 (cổ đông sở hữu 3 cổ phiếu sẽ nhận thêm 1 cổ phiếu mới) cho cổ đông hiện hữu. Nguồn vốn thực hiện được lấy từ phần thặng dư vốn. Nếu kế hoạch này thành công, vốn điều lệ của Savico sẽ tăng từ gần 250 tỷ đồng hiện tại lên 333 tỷ đồng. Thời gian thực hiện dự kiến trong năm nay sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Dù là nhà phân phối xe hơi lớn nhất Việt Nam với gần 1/8 thị phần bán lẻ trong năm gần nhất, Savico không phải doanh nghiệp có vốn điều lệ lớn nhất trong nhóm (Haxaco 367 tỷ đồng; City Auto 455 tỷ đồng...)

Việc phát hành thêm cổ phiếu để tăng vốn lần này cũng nhằm mục đích bổ sung vốn để thực hiện các kế hoạch kinh doanh của công ty sau khi hàng loạt nhà đầu tư nước ngoài thoái vốn khỏi Savico.

Savico là nhà phân phối xe hơi chiếm thị phần lớn nhất tại Việt Nam. Ảnh: T.L.

Từ đầu năm, cơ cấu sở hữu của đại lý phân phối xe hơi lớn nhất Việt Nam này đã có một loạt thay đổi. Trong đó, hàng loạt cổ đông nước ngoài là các quỹ đầu tư đã thoái vốn khỏi doanh nghiệp, thay vào đó là sự xuất hiện của nhóm nhà đầu tư trong nước.

Chỉ trong vòng 3-4 tháng đầu năm, cổ phiếu SVC của Savico đã bị khối ngoại bán ròng trên 600 tỷ đồng.

Đầu năm 2020, cơ cấu cổ đông của nhà phân phối ôtô này vẫn ghi nhận nhà đầu tư nước ngoài nắm giữ 47,79% vốn. Tuy nhiên, tỷ lệ này đến nay đã giảm về còn hơn 4%.

Những cổ đông nước ngoài từng là cổ đông lớn tại Savico như PYN Elite Fund, Endurance Capital Vietnam, FinansiaSyrus Securities, nhóm quỹ Tundra hay Probus Opportunities đều đã bán ra lượng lớn cổ phần sở hữu.

Tại cuộc họp Đại hội đồng cổ đông thường niên 2020 vừa qua, ông Mai Việt Hà, Chủ tịch HĐQT Savico cũng cho biết, các cổ đông lớn nước ngoài thoái vốn do nhu cầu và chiến lược riêng, và phần này được thay thế bởi nhóm nhà đầu tư trong nước.

Dù là nhà phân phối xe hơi lớn nhất cả nước, hoạt động kinh doanh của Savico gần đây đang đi xuống rõ rệt.

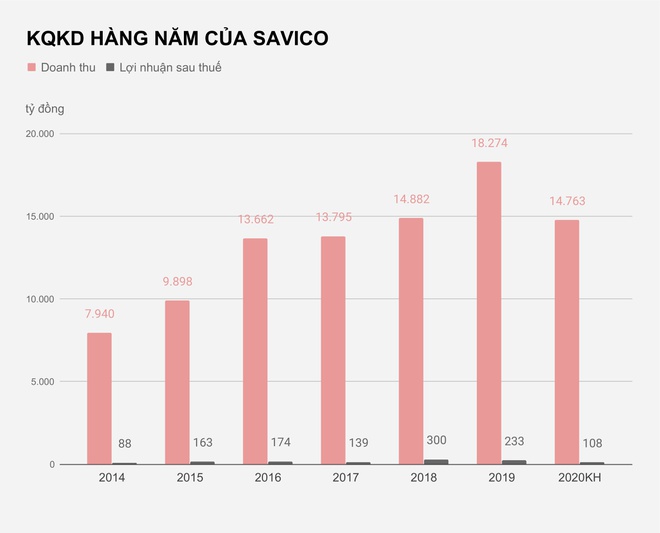

Trong năm gần nhất (2019), tổng doanh thu của nhà phân phối ôtô này đạt 18.274 tỷ đồng, tăng 23% so với năm liền trước và là mức kỷ lục trong lịch sử doanh nghiệp. Tuy nhiên, lợi nhuận ròng sau thuế thu về lại giảm 22%, đạt 233 tỷ.

Kế hoạch kinh doanh ảm đạm hơn được ban lãnh đạo đưa ra cho năm 2020 khi doanh thu kế hoạch chỉ là 14.763 tỷ, giảm 19% và lợi nhuận sau thuế đạt 108 tỷ đồng, giảm hơn một nửa so với năm 2019.

Trong quý I vừa qua, cả doanh thu và lợi nhuận của nhà phân phối cũng ghi nhận đà giảm mạnh. Doanh thu công ty đạt 3.147 tỷ, giảm 25% và lợi nhuận ròng sau thuế đạt vỏn vẹn gần 9 tỷ, tương đương chưa tới 1/9 cùng kỳ.

Đây cũng là con số lợi nhuận quý thấp nhất trong 8 năm trở lại đây của Savico (lần gần nhất là quý I/2012).

Theo lãnh đạo công ty, thị trường ôtô quý IV/2019 đã giảm sâu do cung vượt cầu quá lớn kéo dài đến quý I năm nay. Trong khi đó, nhu cầu mua sắm ôtô bão hòa cùng với tác động của dịch Covid-19 đã khiến doanh số ôtô quý I của toàn thị trường giảm 30% so với cùng kỳ.

Bên cạnh đó, bức tranh giảm giá đã diễn ra rất sâu và gần như xuyên suốt cả năm ở nhiều phân khúc và hầu hết nhãn hiệu. Điều này cùng áp lực giải phóng hàng tồn kho cũng khiến lãi gộp bán xe giảm mạnh từ đầu năm, ảnh hưởng hiệu quả hoạt động kinh doanh của Savico.

Thao túng giá cổ phiếu CTF, một tổ chức và cá nhân bị phạt tới hơn 1,7 tỷ đồng  UBCK vừa ban hành các quyết định về việc xử phạt vi phạm hành chính đối với CTCP Tập đoàn Tân Thành Đô và ông Ngô Văn Cường với mức phạt hơn 1,7 tỷ đồng. Trong đó, CTCP Tập đoàn Tân Thành Đô bị phạt 1,2 tỷ đồng và ông Ngô Văn Cường bị phạt 550 triệu đồng. Nguyên nhân do CTCP Tập...

UBCK vừa ban hành các quyết định về việc xử phạt vi phạm hành chính đối với CTCP Tập đoàn Tân Thành Đô và ông Ngô Văn Cường với mức phạt hơn 1,7 tỷ đồng. Trong đó, CTCP Tập đoàn Tân Thành Đô bị phạt 1,2 tỷ đồng và ông Ngô Văn Cường bị phạt 550 triệu đồng. Nguyên nhân do CTCP Tập...

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17

Tình báo Israel cài thuốc nổ trong máy ly tâm hạt nhân Iran09:17 3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24

3 người giàu nhất thế giới sẽ dự lễ nhậm chức của ông Trump08:24 Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11

Xác minh người mặc đồ GrabBike chỉnh tín hiệu đèn giao thông ở TPHCM12:11 Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49

Trung Quốc, Đức phản ứng sau khi ông Trump ký sắc lệnh rút khỏi WHO01:49 Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00

Ông Trump và ông Biden đều nhận công về thỏa thuận ngừng bắn ở Gaza09:00 Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14

Rộ tin Hamas đồng ý thỏa thuận ngừng bắn, thả con tin tại Gaza08:14 Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51

Phe ông Yoon cáo buộc lãnh đạo cơ quan điều tra 'vi phạm bí mật quân sự'09:51 Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48

Iran hé lộ tàu do thám hiện đại trong cuộc tập trận rầm rộ17:48 Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17

Trung Quốc thông báo điện đàm ông Tập-ông Trump, TikTok không qua ải Tòa Tối cao Mỹ09:17 Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54

Vợ Xuân Son "lén lút" mang "hàng cấm" thăm chồng, bác sĩ "khóc thét"?02:54 Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58

Hàng loạt diễn biến trước lễ nhậm chức của ông Trump09:58Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Louis Phạm lọt ống kính "team qua đường", nhan sắc thế nào sau phẫu thuật thẩm mỹ?

Sao thể thao

20:49:47 22/01/2025

Choáng với lịch làm việc 15 tiếng/ngày của nữ giúp việc

Netizen

20:48:46 22/01/2025

Nam diễn viên Việt nổi tiếng: "Nhiều khi chỉ muốn đập nát cái xe hoặc về nhà đập cái ly"

Sao việt

20:47:06 22/01/2025

Ông Yoon Suk Yeol lần đầu xuất hiện tại tòa

Thế giới

20:44:53 22/01/2025

Jisoo (BLACKPINK) chủ động "đá" Ahn Bo Hyun, lộ thái độ vui vẻ ngay sau đó?

Sao châu á

20:41:31 22/01/2025

Tổng giám đốc Odiland bị bắt

Pháp luật

20:28:20 22/01/2025

Xuân Nghị bỗng dưng tái xuất đóng hài Tết cùng NSND Quốc Anh, Quang Tèo

Phim việt

20:21:04 22/01/2025

Việt Nam nói về phán quyết của tòa án tại Seoul vụ thảm sát ở Quảng Nam

Tin nổi bật

20:18:21 22/01/2025

Vì sao NSƯT Tân Nhàn, divo Tùng Dương được kết nạp vào Hội nhạc sĩ Việt Nam?

Nhạc việt

20:16:57 22/01/2025

Lê Dương Bảo Lâm gây náo loạn thảm đỏ ra mắt phim Tết của Trấn Thành tại Hà Nội

Hậu trường phim

20:01:06 22/01/2025

PVGAS (GAS), lợi nhuận quý II/2020 đạt 1.712,8 tỷ đồng, giảm 44%

PVGAS (GAS), lợi nhuận quý II/2020 đạt 1.712,8 tỷ đồng, giảm 44% VNDIRECT (VND): Lợi nhuận quý II tăng trưởng 247%

VNDIRECT (VND): Lợi nhuận quý II tăng trưởng 247%

Đại lý uỷ quyền của Ford Việt Nam dự kiến lãi giảm 9%

Đại lý uỷ quyền của Ford Việt Nam dự kiến lãi giảm 9% City Auto bị phạt gần 4,5 tỷ đồng vì chậm nộp thuế

City Auto bị phạt gần 4,5 tỷ đồng vì chậm nộp thuế City Auto bị cưỡng chế thuế hơn 4,4 tỷ đồng sau khi báo lãi quý 1 lao dốc

City Auto bị cưỡng chế thuế hơn 4,4 tỷ đồng sau khi báo lãi quý 1 lao dốc Lợi nhuận của nhiều đại gia buôn ôtô ở Việt Nam đi xuống

Lợi nhuận của nhiều đại gia buôn ôtô ở Việt Nam đi xuống Choáng ngợp trước thông tin của "Tiểu Công chúa Nhà Trắng" 13 tuổi: Không chỉ có ông ngoại là Tổng thống, ông nội là tỷ phú

Choáng ngợp trước thông tin của "Tiểu Công chúa Nhà Trắng" 13 tuổi: Không chỉ có ông ngoại là Tổng thống, ông nội là tỷ phú

"Chị đẹp" Song Hye Kyo lại gây náo loạn với loạt ảnh mới, ngày càng có khí chất tổng tài

"Chị đẹp" Song Hye Kyo lại gây náo loạn với loạt ảnh mới, ngày càng có khí chất tổng tài Hoa hậu Diễm Hương và chồng Việt kiều về nước đón Tết, chạy xe máy dạo phố

Hoa hậu Diễm Hương và chồng Việt kiều về nước đón Tết, chạy xe máy dạo phố Xuân Nghị từng gặp cú sốc, nói lý do ra Hà Nội làm phim với NSND Quốc Anh

Xuân Nghị từng gặp cú sốc, nói lý do ra Hà Nội làm phim với NSND Quốc Anh Sao nữ "Thần điêu đại hiệp" sau gần 30 năm lấy chồng tỷ phú: Sống cô độc với 1.700 tỷ

Sao nữ "Thần điêu đại hiệp" sau gần 30 năm lấy chồng tỷ phú: Sống cô độc với 1.700 tỷ Công Phượng đánh mất ánh hào quang ở tuổi 30 nhưng có hôn nhân viên mãn với tiểu thư nhà trâm anh thế phiệt

Công Phượng đánh mất ánh hào quang ở tuổi 30 nhưng có hôn nhân viên mãn với tiểu thư nhà trâm anh thế phiệt

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Ngày cuối năm trong bệnh viện, 9 người đàn ông túm tụm trước phòng cấp cứu: Người dưng nghe chuyện mà rưng rưng

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM

Tai nạn trên cao tốc Long Thành - Dầu Giây, ùn tắc dài đến tận TPHCM Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim!

Từ bán cafe đến ông hoàng kiếm cả trăm tỷ, cuộc đời người đàn ông này còn đáng nể hơn cả trên phim! Tổng thống Donald Trump rút Mỹ khỏi WHO

Tổng thống Donald Trump rút Mỹ khỏi WHO Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong

Tự chế pháo gây nổ làm sập nhà, nam sinh lớp 11 tử vong Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn

Cuộc sống của Thanh Thanh Hiền và Chế Phong sau khi ly hôn Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

Tổng thống Mỹ Joe Biden ban hành lệnh ân xá trước khi rời nhiệm sở

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại

"Tiểu công chúa Nhà Trắng" xuất hiện: Con gái 13 tuổi của Ivanka Trump gây sốt với vẻ đẹp thiên thần trong lễ nhậm chức của ông ngoại