Ngân hàng tư nhân đang chia lại ‘miếng bánh’ thị phần

Các ngân hàng tư nhân như Techcombank , VPBank , VIB , ACB … tiếp tục cho thấy tốc độ bứt phá mạnh mẽ với quy mô thị phần được mở rộng, nhờ đó kết quả kinh doanh cũng tăng mạnh trong thời gian gần đây.

Các ngân hàng tư nhân đang chia lại “miếng bánh” thị phần

Trong khi các ngân hàng tư nhân kể trên đã đáp ứng được tỷ lệ an toàn vốn ( CAR ), thì nhóm các ngân hàng có vốn nhà nước vẫn đang loay hoay với “bài toán” này. Thiếu vốn là một trong những lý do chính khiến ngân hàng khó có thể mở rộng hoạt động cho vay, thậm chí thị phần bị co hẹp.

Tỷ lệ CAR trái ngược

Theo số liệu mới nhất được Ngân hàng Nhà nước (NHNN) công bố, đến tháng 11/2019, tỷ lệ an toàn vốn tối thiểu (CAR) toàn hệ thống ở mức 12,21%, tăng so với mức 12,02% vào cuối tháng 9. Trong đó, CAR của ngân hàng thương mại nhà nước ở mức 10,55%, thấp nhất hệ thống dù cải thiện so với mức 9,78% cuối tháng 9. Ngân hàng thương mại cổ phần có CAR đạt 10,63%, giảm so với mức 10,81% cuối quý III. Theo sau là ngân hàng HTX và công ty tài chính, lần lượt là 17,79% và 19,02%.

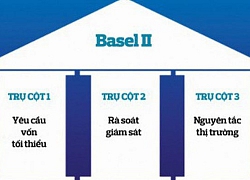

Hiện có 18 ngân hàng tại Việt Nam đã được chấp thuận áp dụng chuẩn Basel II theo thông tư 41, gồm 2 ngân hàng ngoại và 16 ngân hàng nội: Vietcombank, ACB, MB, Techcombank, VPBank, HDBank, TPBank, SeABank, MSB, Viet Capital Bank, OCB, VIB, VietBank , LienVietPostBank , NamABank , BIDV.

Điều đó cũng đồng nghĩa với việc các ngân hàng này đảm bảo được quy định tối thiểu về CAR ở mức 8%. Chẳng hạn, Techcombank là 16,6%, VPBank: 11,1%, HDBank và MB: 11%, ACB: 10,9%, MSB: 10,25%…

Tại các ngân hàng có vốn nhà nước, nếu tính theo chuẩn mực vốn Basel II thì CAR của Agribank thời điểm 31/12/2019 chỉ đạt 7,3%, đến 31/3/2020 chỉ đạt 6,9%. Với VietinBank, hệ số CAR vào cuối năm 2019 tính theo Thông tư 36 chỉ ở mức 9,25%, chưa kể nếu tính theo Thông tư 41 thì còn bị giảm đi rất nhiều.

Trong khi đó, nỗ lực tăng vốn điều lệ thông qua phát hành thêm cổ phiếu cho nhà đầu tư và phát hành trái phiếu để tăng vốn cấp 2 đã giúp Vietcombank và BIDV bổ sung được lượng vốn khá lớn. Hiện, CAR của Vietcombank là 9,5%, BIDV đạt 10,7%.

Tuy nhiên, so với mức tăng trưởng của Vietcombank và BIDV thì lượng vốn tăng này vẫn chưa thấm vào đâu, dẫn đến tăng trưởng tín dụng sẽ bị hạn chế.

Video đang HOT

Điều đó đồng nghĩa với việc thị phần của nhóm ngân hàng thương mại có vốn nhà nước có nguy cơ bị thu hẹp lại.

Một chuyên gia đánh giá: “Khó tăng vốn, tăng trưởng và quy mô cho vay có giới hạn, theo các yêu cầu cân đối các chỉ số an toàn hoạt động. Thị phần cho vay của khối ngân hàng quốc doanh theo đó bị hạn chế nhất định.

Trong kinh doanh, khó khăn của doanh nghiệp hoặc của khối này là cơ hội cho doanh nghiệp hoặc khối khác. Đó là tự nhiên lạnh lùng của thị trường. Nhưng nắm bắt được cơ hội hay không còn tùy thuộc vào điều kiện nội tại”.

Cơ hội gia tăng tín dụng

Trong quý I/2020, tổng tài sản của các ngân hàng thương mại cổ phần không ngừng tăng, điển hình như trường hợp của Techcombank. Tính đến hết quý I/2020, tổng tài sản của Techcombank đạt 391,8 nghìn tỷ đồng, tăng 20,1% so với cùng kỳ năm ngoái và tăng 2,1% so với thời điểm cuối năm 2019.

Tương tự, MB cũng đang trong cuộc chạy đua nước rút với tổng tài sản đạt gần 407.000 tỷ đồng tính đến cuối tháng 3/2020…

Nhìn vào bức tranh tăng trưởng tín dụng của ngành ngân hàng có thể thấy tín dụng những tháng đầu năm nay tăng rất chậm một phần chính cũng do lực đẩy hạn chế và suy giảm ở những thành viên trong nhóm “Big 4″ – nhóm có dư nợ tín dụng chiếm trên dưới 50% toàn hệ thống ngân hàng.

Các tổ chức tín dụng đã đáp ứng chuẩn Basel II có ưu thế hơn trong việc được cấp hạn mức tín dụng. NHNN dự kiến sẽ cấp hạn mức tăng trưởng tín dụng cao hơn so với bình quân ngành cho nhóm này khi hệ số CAR được đảm bảo.

Với quy định trên, cơ hội chiếm “miếng bánh” thị phần to hơn lại mở ra đối với nhóm ngân hàng tư nhân đáp ứng được yêu cầu về CAR.

Trong đó, nhóm ngân hàng tư nhân có nhiều cơ hội gia tăng tín dụng nhờ trần hệ số huy động/cho vay (LDR) được tăng từ 80% lên 85% và nhóm này sẽ tối ưu hóa hiệu quả bằng việc phân bổ lại tài sản theo quy định của Basel II nhằm gia tăng lợi nhuận trong điều kiện khó nâng vốn.

Có thể thấy, thời gian qua, các ngân hàng thuộc nhóm tư nhân đã liên tục mở rộng thị phần, với mục tiêu tập trung tăng trưởng tín dụng tiêu dùng (cá nhân) nhằm tối ưu hóa lợi nhuận.

Trong khi đó, nhóm ngân hàng chưa đáp ứng CAR được dự báo sẽ hụt hơi trong cuộc đua khi NHNN tiếp tục yêu cầu giảm tăng trưởng tín dụng nếu như không tăng được vốn.

Dồn tiền cuối năm, bà Thái Hương thêm 1.000 tỷ, Bầu Hiển tăng 3.000 tỷ

Các ngân hàng dồn dập tăng vốn vào thời điểm cuối năm trước thời điểm áp dụng chuẩn Basel II còn vài ngày. Tăng vốn từng giúp các đại gia thoát vượt rào sở hữu và giờ đây có thể là hoàn thành chuẩn Basel.

Ngân hàng Nhà nước Việt Nam (NHNN) vừa ban hành quyết định về việc sửa đổi nội dung vốn điều lệ tại giấy phép hoạt động của Ngân hàng TMCP Bắc Á - BacABank (BAB). Theo đó, BacABank chính thức nâng vốn điều lệ từ 5.500 tỷ đồng lên 6.500 tỷ đồng.

Trước đó khoảng 10 ngày, BacABank cũng đã niêm yết bổ sung 100 triệu cổ phiếu thông qua hình thức phát hành cổ phiếu để trả cổ tức và tăng vốn cổ phần từ nguồn vốn chủ sở hữu, nâng số lượng cổ phiếu niêm yết lên 650 triệu cổ phiếu.

Với cú tăng vốn lần này, nhiều khả năng BacABank của nữ đại gia Thái Hương sẽ cải thiện tỷ lệ an toàn vốn và hướng tới chuẩn Basel II theo quy định bắt buộc tại Thông tư 41/2016/TT-NHNN (thông tư 41) áp dụng từ 1/1/2020 đối với tất cả các ngân hàng.

Tính tới giữa tháng 12/2019, hệ thống mới có 18 ngân hàng đạt chuẩn này, bao gồm: Vietcombank, MBBank, Tecombank, ACB, VIB, MSB, HDBank, OCB, VPBank, VietBank, VietCapitalBank, SeABank, ShinhanBank, LienVietPostBank, NamABank, Standard Chartered Bank Việt Nam, BIDV.

Trước đó, Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) của ông Đỗ Quang Hiển (Bầu Hiển) cũng đã được NHNN chấp thuận tăng vốn từ hơn 12 ngàn tỷ đồng lên trên 15 ngàn tỷ đồng dưới hình thức phát hành cổ phiếu cho cổ đông hiện hữu.

Các ngân hàng miệt mài tăng vốn.

Tại ĐHCĐ 2019, SHB đã trình cổ đông kế hoạch tăng vốn điều lệ thêm 5.534 tỷ đồng lên mức hơn 17.570 tỷ đồng từ việc phân phối cổ tức bằng cổ phiếu và phát hành cổ phiếu ra công chúng, trong đó có 252,6 triệu cổ phiếu là để trả cổ tức 2017 và 2018.

Hồi cuối tháng 8/2019, Ngân hàng SeABank của nhà nữ đại gia Nguyễn Thị Nga BRG cũng đã có nghị quyết chào bán 168 triệu cổ phiếu giá 10.000 đồng/cp để tăng vốn điều lệ lên 9.369 tỷ đồng sau khi đã tăng vốn thêm hơn 1,44 ngàn tỷ trong đợt bán cuối 2018.

Trong năm 2019, nhiều ngân hàng khác cũng đã tăng vốn như ABBank của đại gia Vũ Văn Tiền, BIDV, LienVietPostBank, Vietcombank, MBBank, VIB, OCB, NamABank...

Hoạt động tăng vốn là yêu cầu bắt buộc với nhiều ngân hàng trong bối cảnh NHNN tăng cường quản trị, đảm bảo sự an toàn cho hệ thống.

Trước đó, hồi năm 2015, việc tăng vốn của BacABank đã giúp lãnh đạo ngân hàng này thoát vượt rào sở hữu. Sau khi tăng vốn từ 3,7 ngàn tỷ đồng lên 4,4 ngàn tỷ đồng khi đó, tỷ lệ sở hữu của Chủ tịch và Phó chủ tịch HĐQT BacABank đã xuống mức cho phép (dưới 5%).

Gần đây, dòng tiền đổ vào các cổ phiếu ngân hàng khá mạnh. Cổ phiếu BIDV trong phiên cuối tuần là điểm sáng của thị trường với cú tăng mạnh 4,5% lên 46.200 đồng/cp. Cổ phiếu Vietcombank cũng đang vượt ngưỡng 90.000 đồng/cp.

Đây đều là các ngân hàng đã đạt được chuẩn Basel 2.

Ngân hàng vẫn là một lĩnh vực hấp dẫn các đại gia Việt. Cuối 2017, nhiều doanh nhân đã bỏ vị trí lãnh đạo tại các tập đoàn lớn để chọn ngân hàng. Bà Thái Hương CEO BacABank đã quyết định không đứng tên tại TH để làm CEO của ngân hàng này; ông Dương Công Minh quyết định làm chủ tịch Sacombank thay vì chủ tịch của Tập đoàn Him Lam. Ông Đỗ Minh Phú cũng từ bỏ Doji để làm chủ tịch TPBank...

Trên thị trường chứng khoán (TTCK), 27/12 chỉ số VN-Index tăng nhẹ. Nhóm cổ phiếu họ Vingroup vẫn chưa thoát áp lực bán đáng kể trong thời gian qua. Cổ phiếu ngành tiêu dùng MSN đi ngang sau một chuỗi ngày giảm sâu. Đa số các cổ phiếu ngân hàng diễn biến tích cực.

BIDV tăng nhẹ lên gần 47.000 đồng/cp; Vietcombank tăng 1.100 đồng lên 91.600 đồng/cp...

Thị trường giao dịch khá ảm đạm.

Một số công ty chứng khoán (CTCK) có những cái nhìn khá thận trọng.

Theo Rồng Việt, TTCK đang giao dịch trong những ngày cuối năm 2019 và xu hướng của thị trường vẫn đang đi ngang (sideway). Do vậy, các nhà đầu tư có thể mua bán lướt sóng với tỉ lệ vừa phải và giữ mức an toàn tài chính tránh những biến động khó lường ở những ngày cuối năm.

Đóng cửa phiên giao dịch ngày 27/12, VN-Index tăng gần 5 điểm xuống 963,59 điểm; HNX-Index tăng 0,28 điểm lên 102,6 điểm. Upcom-Index tăng 0,05 điểm lên 55,66 điểm. Thanh khoản toàn thị trường đạt 5 ngàn tỷ đồng.

V. Hà

Theo vietnamnet.vn

Nhiều tiền mặt nên gửi ngân hàng nào lãi cao?  Trong khi lãi suất kỳ hạn dưới 6 tháng được các ngân hàng niêm yết ở mức 5%/năm, nhiều ngân hàng đang niêm yết lãi suất tiền gửi các kỳ hạn 6 hoặc 12 tháng trên 7%, thậm chí 8%. Thị trường tài chính thế giới và trong nước đang biến động mạnh khi chứng khoán liên tục giảm giá còn vàng vượt...

Trong khi lãi suất kỳ hạn dưới 6 tháng được các ngân hàng niêm yết ở mức 5%/năm, nhiều ngân hàng đang niêm yết lãi suất tiền gửi các kỳ hạn 6 hoặc 12 tháng trên 7%, thậm chí 8%. Thị trường tài chính thế giới và trong nước đang biến động mạnh khi chứng khoán liên tục giảm giá còn vàng vượt...

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38

Bắt khẩn cấp 4 đối tượng YouTuber ẩu đả, gây rối trật tự công cộng03:38 Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42

Căn bệnh khiến Ngọc Trinh qua đời ngày càng nguy hiểm, người trẻ càng dễ mắc?02:42 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17

Tảng đá khổng lồ lăn từ đỉnh núi làm biến dạng đường ray sắt00:17 Ông Kim Jong-un tuyên bố Triều Tiên ủng hộ quân đội Nga như 'bổn phận anh em'09:02

Ông Kim Jong-un tuyên bố Triều Tiên ủng hộ quân đội Nga như 'bổn phận anh em'09:02 Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56

Hé lộ profile sốc của Trương Huyền Đức, phù thủy chỉnh màu tại lễ diễu binh A8002:56 Tổng thống Putin xác nhận về đoạn trò chuyện với Chủ tịch Tập bị rò rỉ09:21

Tổng thống Putin xác nhận về đoạn trò chuyện với Chủ tịch Tập bị rò rỉ09:21 Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57

Cựu quan chức Mỹ cảnh báo sau khi ông Trump ra lệnh bắn tàu từ Venezuela07:57 Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08

Hoàng gia bác yêu cầu giải tán quốc hội, Thái Lan chuẩn bị bầu thủ tướng mới09:08 Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59

Bồ Đào Nha tuyên bố quốc tang sau thảm kịch tàu điện00:59 Trung Đông chưa yên tiếng súng08:00

Trung Đông chưa yên tiếng súng08:00Tin đang nóng

Tin mới nhất

Bắt khẩn cấp Giám đốc và Phó Giám đốc Trung tâm đăng kiểm xe cơ giới 29-07D

Sau khi thay Chủ tịch HĐQT, NCB tiếp tục bổ nhiệm mới một loạt nhân sự cấp cao

Tăng trưởng tín dụng tới 21/12 đạt 10,14%

Giá cà phê hôm nay 24/12: Arabica quay đầu tăng, Robusta lừng khừng khi nhà đầu cơ nghỉ lễ Giáng sinh

Giá tiêu hôm nay 24/12: Chưa nhìn thấy đáy đợt suy giảm, giá tiêu Ấn Độ đảo chiều tăng

Chứng khoán 2020: Phiên giao dịch chưa từng có, vượt ngưỡng 1 tỷ USD

Giá Bitcoin hôm nay 24/12: Bitcoin rực cháy giữa biển lửa thị trường

Tỷ giá USD hôm nay 24/12: Tiếp tục suy giảm

Cổ phiếu HDC tăng nóng, Vietinbank Securities muốn thoái toàn bộ vốn

Giá vàng hôm nay 24/12: Vàng đang trend tăng trong bối cảnh USD suy yếu

VietinBank sẽ trả cổ tức 5% trong năm 2020 thay vì kế hoạch sang 2021

Chứng khoán ngày 24/12: Những cổ phiếu nào được khuyến nghị?

Có thể bạn quan tâm

Khởi tố đối tượng sát hại vợ hờ rồi phi tang xác

Pháp luật

20:30:44 09/09/2025

Britney Spears sống trong ngôi nhà ngập rác và chất thải, gia đình cầu cứu

Sao âu mỹ

20:29:56 09/09/2025

Thủ môn Valencia bất ngờ giải nghệ vì con gái

Sao thể thao

20:26:31 09/09/2025

Toàn cảnh vụ nam thần "Diên hi công lược" bị tố tổ chức đánh bạc trái phép

Sao châu á

20:19:48 09/09/2025

Hai anh em ở Bắc Ninh nghi bị đánh dã man khi đang làm việc tốt

Tin nổi bật

20:17:22 09/09/2025

Tại sao dễ bị rối loạn tiêu hóa?

Sức khỏe

20:16:41 09/09/2025

Hoàng Mập giảm hơn 50kg gây choáng: "Có lúc tưởng mình trầm cảm vì thèm ăn"

Sao việt

20:12:02 09/09/2025

Giới trẻ chi hàng trăm USD chỉ để 'tắm'

Netizen

20:10:11 09/09/2025

Tòa tuyên án ông Thaksin phải ngồi tù 1 năm

Thế giới

20:05:20 09/09/2025

Anh Tạ trong phim "Mưa đỏ" về thăm trường cũ ở Thanh Hóa

Hậu trường phim

19:58:10 09/09/2025

HAGL Agrico (HNG): Nhóm Thaco đã sở hữu hơn 37% vốn

HAGL Agrico (HNG): Nhóm Thaco đã sở hữu hơn 37% vốn Cổ phiếu khu công nghiệp đang giúp nhà đầu tư kiếm bộn tiền

Cổ phiếu khu công nghiệp đang giúp nhà đầu tư kiếm bộn tiền

Chuyên gia: 'Lãi suất năm 2020 được dự báo nhiều khả năng sẽ ổn định'

Chuyên gia: 'Lãi suất năm 2020 được dự báo nhiều khả năng sẽ ổn định' Phó tổng giám đốc OCB: Hoàn thành Basel II, chúng tôi làm việc với đối tác ngoại hiệu quả hơn

Phó tổng giám đốc OCB: Hoàn thành Basel II, chúng tôi làm việc với đối tác ngoại hiệu quả hơn Ngân hàng đầu tiên hoàn thành cả 3 trụ cột Basel II

Ngân hàng đầu tiên hoàn thành cả 3 trụ cột Basel II Hậu Covid-19: Tín dụng liệu có bật tăng mạnh?

Hậu Covid-19: Tín dụng liệu có bật tăng mạnh? Ngân hàng rút tiền mạnh

Ngân hàng rút tiền mạnh Ngân hàng nào chưa hoàn thành 3 trụ cột Basel II?

Ngân hàng nào chưa hoàn thành 3 trụ cột Basel II? Điều gì chờ đợi VIB sau chuỗi năm tăng trưởng thần tốc?

Điều gì chờ đợi VIB sau chuỗi năm tăng trưởng thần tốc? ACB đạt 7.500 tỷ đồng lợi nhuận trước thuế năm 2019

ACB đạt 7.500 tỷ đồng lợi nhuận trước thuế năm 2019 Vietbank: Lợi nhuận 2019 đạt 613 tỷ đồng, tăng trưởng 53%

Vietbank: Lợi nhuận 2019 đạt 613 tỷ đồng, tăng trưởng 53% 'Tăng trưởng tín dụng sẽ ngày càng sát tăng trưởng GDP danh nghĩa'

'Tăng trưởng tín dụng sẽ ngày càng sát tăng trưởng GDP danh nghĩa' Nam A Bank: Áp chuẩn Basel II giúp lợi nhuận đạt gần 1.000 tỷ đồng năm 2019

Nam A Bank: Áp chuẩn Basel II giúp lợi nhuận đạt gần 1.000 tỷ đồng năm 2019 Ngân hàng nào sẽ được ưu tiên "nới" room tín dụng năm 2020?

Ngân hàng nào sẽ được ưu tiên "nới" room tín dụng năm 2020? Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần

Truyện cổ tích thời hiện đại: Gặp lại mối tình đầu sau 16 năm ở quán mì, cặp đôi đính hôn sau chưa đầy một tuần Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai?

Hoa hậu Kỳ Duyên và Thiên Ân cuối cùng cũng công khai? Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng

Danh tính người phụ nữ lớn hơn 12 tuổi lên truyền hình nói về thông tin yêu ca sĩ Phi Hùng Lấy chàng trai nhà đối diện, cô dâu Hà Nội tiết lộ bản cam kết độc lạ của mẹ

Lấy chàng trai nhà đối diện, cô dâu Hà Nội tiết lộ bản cam kết độc lạ của mẹ Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung

Vệ sĩ lớn tuổi lên tiếng về thông tin là chồng Mỹ Tâm, có con chung Nữ diễn viên giàu nhất miền Bắc: Sở hữu biệt thự 600m2, kim cương chất đầy nhà, sắm 100 bộ đồ chỉ để đóng 1 phim

Nữ diễn viên giàu nhất miền Bắc: Sở hữu biệt thự 600m2, kim cương chất đầy nhà, sắm 100 bộ đồ chỉ để đóng 1 phim Mỹ nhân đang làm bẽ mặt Lưu Diệc Phi và nửa showbiz bị cô lập đến thương, hóa ra đây là mặt tối tàn khốc của Cbiz!

Mỹ nhân đang làm bẽ mặt Lưu Diệc Phi và nửa showbiz bị cô lập đến thương, hóa ra đây là mặt tối tàn khốc của Cbiz! Lộ diện chân dung "Em bé Olympic" vừa bị bắt tạm giam với bạn trai Chủ tịch

Lộ diện chân dung "Em bé Olympic" vừa bị bắt tạm giam với bạn trai Chủ tịch Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong

Đối tượng sinh năm 1995 tấn công chị dâu, đâm Thiếu tá công an tử vong Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang

Lời khai ban đầu của đối tượng sát hại "vợ hờ", ném xác xuống kênh phi tang Bác sĩ nha khoa giải thích lý do đánh bệnh nhân chỉnh răng tại phòng khám TPHCM

Bác sĩ nha khoa giải thích lý do đánh bệnh nhân chỉnh răng tại phòng khám TPHCM Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé

Trấn Thành lập tức có động thái khi Mưa Đỏ đạt top 1 doanh thu phòng vé Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán

Tóc Tiên vướng tin dọn ra khỏi biệt thự, Touliver có động thái gây bàn tán Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu

Cựu Tổng giám đốc vàng SJC qua mặt giám sát NHNN, 56 lần dập vàng miếng lậu Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard

Động thái mới của Đàm Vĩnh Hưng trong vụ kiện với tỉ phú Gerard 10 cặp đôi phim giả tình thật đẹp nhất Hàn Quốc: Song Hye Kyo - Song Joong Ki xếp thứ 5, hạng 1 gom hết tinh hoa của vũ trụ

10 cặp đôi phim giả tình thật đẹp nhất Hàn Quốc: Song Hye Kyo - Song Joong Ki xếp thứ 5, hạng 1 gom hết tinh hoa của vũ trụ "Nàng Dae Jang Geum" bị nghi lấy chồng hơn 20 tuổi vì "đào mỏ" 1,5 tỷ USD, cuộc sống sau 16 năm gây bất ngờ

"Nàng Dae Jang Geum" bị nghi lấy chồng hơn 20 tuổi vì "đào mỏ" 1,5 tỷ USD, cuộc sống sau 16 năm gây bất ngờ Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng

Sao nữ Vbiz lấy chồng nhạc sĩ ở biệt thự 300 tỷ, đi đâu cũng có nửa kia theo cùng