Ngân hàng Nhà nước tăng tiếp lãi suất thêm 1%

Ngân hàng Nhà nước vừa có quyết định tăng thêm 1% đối với lãi suất tái cấp vốn, lãi suất tái chiết khấu, trần lãi suất huy động dưới 6 tháng.

Ngân hàng Nhà nước Việt Nam vừa có thông báo về việc điều chỉnh lãi suất điều hành . Theo Ngân hàng Nhà nước, bám sát nghị quyết của Quốc hội, chỉ đạo của Chính phủ, Ngân hàng Nhà nước điều hành chính sách tiền tệ chủ động, linh hoạt, phối hợp chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác nhằm góp phần kiểm soát lạm phát , hỗ trợ phục hồi kinh tế, thích ứng kịp thời với diễn biến thị trường trong và ngoài nước, qua đó ổn định thị trường tiền tệ, ngoại hối và đảm bảo an toàn hệ thống ngân hàng.

Ngân hàng Nhà nước tiếp tục tăng lãi suất điều hành thêm 1%, hiệu lực từ 25/10.

Tuy nhiên, lạm phát toàn cầu vẫn ở mức cao, Cục Dự trữ liên bang Mỹ (Fed) đã 5 lần điều chỉnh tăng lãi suất mục tiêu (federal funds target rate) lên mức 3-3,25%/năm và dự báo còn tiếp tục tăng trong các tháng cuối 2022 và 2023, đồng USD lên giá mạnh, gia tăng áp lực lên mặt bằng lãi suất và tỷ giá trong nước, tạo sức ép lên lạm phát.

Để tiếp tục triển khai đồng bộ các biện pháp, góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, tiền tệ, đảm bảo an toàn hệ thống ngân hàng, Ngân hàng Nhà nước quyết định điều chỉnh các mức lãi suất, có hiệu lực từ 25/10/2022.

Video đang HOT

Cụ thể, Ngân hàng Nhà nước tăng lãi suất tái cấp vốn từ 5,0%/năm lên 6,0%/năm; lãi suất tái chiết khấu từ 3,5%/năm lên 4,5%/năm; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước đối với tổ chức tín dụng từ 6,0%/năm lên 7,0%/năm.

Lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng từ mức 0,5%/năm lên 1,0%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 5,0%/năm lên 6,0%/năm, riêng lãi suất tối đa đối với tiền gửi bằng VND tại quỹ tín dụng nhân dân, tổ chức tài chính vi mô từ 5,5%/năm lên 6,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung – cầu vốn thị trường.

Luất cho vay ngắn hạn tối đa bằng VND của tổ chức tín dụng đối với khách hàng vay để đáp ứng nhu cầu vốn phục vụ một số lĩnh vực, ngành kinh tế tăng từ 4,5%/năm lên 5,5%/năm; lãi suất cho vay ngắn hạn tối đa bằng VND của quỹ tín dụng nhân dân và tổ chức tài chính vi mô đối với các nhu cầu vốn này tăng từ 5,5%/năm lên 6,5%/năm.

Ngân hàng Nhà nước cũng cho biết sẽ theo dõi sát diễn biến thị trường trong nước và quốc tế để kịp thời điều hành linh hoạt, đồng bộ các giải pháp, sẵn sàng can thiệp thị trường tiền tệ, ngoại hối để đáp ứng nhu cầu thanh khoản của các tổ chức tín dụng, qua đó góp phần ổn định thị trường, đảm bảo an toàn hoạt động của hệ thống ngân hàng.

Ngày 22/9, Ngân hàng Nhà nước đã ban hành các quyết định tăng lãi suất điều hành. Lãi suất tái cấp vốn; lãi suất tái chiết khấu; lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của Ngân hàng Nhà nước đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tăng 1%/năm so với quy định cũ.

Lãi suất ngân hàng nào ưu đãi nhất tháng 7/2022?

Lãi suất ngân hàng trong tháng 7/2022 tiếp tục ghi nhận những mức lãi suất huy động vốn hấp dẫn, dao động từ 3% - 7,3%. Tháng 7/2022, lãi suất ngân hàng cao nhất là 7,3% được ghi nhận ở ngân hàng SCB với kỳ hạn gửi là 12 tháng, 15 tháng, 18 tháng, 24 tháng và 36 tháng.

Ở kỳ hạn 12 tháng, ngân hàng BacABank có mức lãi suất đứng thứ hai là 6,8%/năm. Tiếp đó là BaoVietBank (6,65%/năm), GPBank (6,65%/năm), NCB (6,6%/năm),...

Có mức lãi suất thấp hơn là các ngân hàng Vietcombank (5,5%%/năm), Techcombank (5,55%/năm), MSB (5,6%/năm), Agribank (5,6%/năm),...

Với kỳ hạn 6 tháng, CBBank giữ mức lãi suất cao nhất so với các ngân hàng còn lại là 6,5%. Thấp nhất là các ngân hàng thuộc Big4 (Agribank, BIDV, Vietcombank, VietinBank), với mức lãi suất cán mốc 4%/năm.

Lãi suất ngân hàng nào cao nhất tháng 7/2022?

Ở mức thời hạn từ 1-3 tháng, các ngân hàng có mức lãi suất cao nhất là 4% cụ thể là GPBank, PGBank, SCB, VIB. Ngoài ra, các ngân hàng còn lại có mức lãi suất dao động không chênh lệch nhiều từ 3,5-3,9%. Thấp nhất là ngân hàng MBBank với 2,9% cho kỳ hạn 1 tháng, ngân hàng Vietcombank là 3,3% cho kỳ hạn 3 tháng.

So sánh lãi suất ngân hàng của các nhà băng thuộc hệ thống Ngân hàng Nhà nước, mức lãi suất tháng 7/2022 dao động từ 3% - 7,3%. Đặc biệt mức lãi suất vẫn có xu hướng tăng.

ACB là một trong những ngân hàng điều chỉnh lãi suất mạnh nhất, với mức tăng thêm từ 0,6 - 0,9%/năm. Cụ thể, tăng thêm 0,6% cho kỳ 3 và 12 tháng; tăng 0,8% đối với kỳ 6 tháng; tăng 0,9% đối với kỳ hạn 9 tháng.

Một ngân hàng khác cũng có những điều chỉnh mạnh trên biểu lãi suất là HDBank, với mức tăng thêm từ 0,2 - 1,2%/năm. Đối với huy động tại quầy: kỳ hạn 3 tháng lãi suất tăng thêm 0,4% lên mức 3,5%; kỳ hạn 6 tháng tăng thêm 0,3% lên mức 5,1%; kỳ hạn 12 tháng tăng thêm 0,2% lên 5,85%/năm. Đặc biệt, HDBank điều chỉnh tăng mạnh lãi suất tiền gửi online, với mức tăng từ 0,9 - 1,2%/năm.

Biểu lãi suất tại quầy và online tại TPBank cũng điều chỉnh tăng thêm 0,2%/năm cho hầu hết các kỳ hạn phổ biến.

Theo ghi nhận của Công ty Chứng khoán Vietcombank (VCBS), lãi suất huy động niêm yết bình quân tại các NHTM đã bắt đầu tăng trở lại từ quý I/2022. Với những nhu cầu tín tăng cao, VCBS dự báo lãi suất huy động tại các ngân hàng sẽ tiếp tục tăng tới cuối năm, tuy nhiên một số ngân hàng thu hút được lượng khách hàng dồi dào sẽ chịu ít áp lực hơn.

Trong khi đó, với kỳ vọng Ngân hàng Nhà nước sẽ cấp thêm hạn mức tín dụng cho các NHTM vào thời điểm cuối quý III/2022 và mức điều chỉnh sẽ phụ thuộc vào sức khỏe tài chính của từng ngân hàng.

Các chuyên gia thuộc Công ty Chứng khoán SSI dự báo: " Mặt bằng lãi suất tiền gửi sẽ không còn gặp nhiều áp lực tăng như trong thời gian gần đây ".

NHNN tiếp tục điều chỉnh một loạt mức lãi suất điều hành thêm 1%  Trong thời gian tới, NHNN sẽ theo dõi sát diễn biến thị trường trong nước và quốc tế để kịp thời can thiệp thị trường tiền tệ, ngoại hối để đáp ứng nhu cầu thanh khoản của các tổ chức tín dụng. Trụ sở Ngân hàng Nhà nước Việt Nam. (Ảnh: CTV/Vietnam ). Để tiếp tục triển khai đồng bộ các biện pháp,...

Trong thời gian tới, NHNN sẽ theo dõi sát diễn biến thị trường trong nước và quốc tế để kịp thời can thiệp thị trường tiền tệ, ngoại hối để đáp ứng nhu cầu thanh khoản của các tổ chức tín dụng. Trụ sở Ngân hàng Nhà nước Việt Nam. (Ảnh: CTV/Vietnam ). Để tiếp tục triển khai đồng bộ các biện pháp,...

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44

Vụ 2 anh em làm việc tốt nghi bị đánh dã man ở Bắc Ninh: Camera ghi cảnh trước va chạm01:44 Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55

Người trình báo mất 30 cây vàng khi ngủ trên ô tô là 'vua kickboxing Việt Nam'09:55 Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43

Thông tin Chính phủ chính thức "điểm mặt" Độ Mixi, nội dung bài viết gây xôn xao02:43 Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03

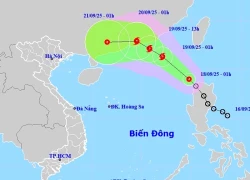

Đường Lên Đỉnh Olympia bắt nguồn từ đâu, bí ẩn về tên gọi gây sốc?03:03 Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49

Bão số 7 Tapah đạt cấp cực đại, hoàn lưu có thể gây mưa lớn trên 300mm14:49 TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59

TP Hồ Chí Minh: Xác minh nhóm thanh niên hành hung đôi nam nữ giữa đường00:59 Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55

Mr. Nawat công bố giá vé Miss Universe 2025, cao nhất 40 triệu đồng02:55 Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43

Nóng: Ngày mai 9.9, thanh tra các doanh nghiệp kinh doanh vàng08:43 An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54

An Giang: Cháy 4 căn nhà, nghi do bất cẩn khi thắp nhang08:54 Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36

Lời kể ám ảnh của cháu bé cứu bạn trong đêm ở Đắk Lắk, anh hùng đời thật là đây02:36 Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44

Lê Hoàng Hiệp bị FC tố "quên ơn", nguy cơ bị hội chị em "tẩy chay" vì 1 lý do?02:44Tiêu điểm

Tin đang nóng

Tin mới nhất

Vụ xe tải lao vào chợ chuối: Ảnh sai sự thật làm bằng AI tràn lan trên mạng

Bão Mitag hình thành trên Biển Đông

Trích xuất camera truy tìm người bỏ thi thể bé trai vào thùng rác

Áp thấp nhiệt đới tiến vào Biển Đông, sắp mạnh lên thành bão số 8

Bị nhắc không hút thuốc lá, nam khách hàng hành hung nhân viên thu ngân quán cà phê

TikTok thoát nguy cơ bị cấm tại Mỹ sau thỏa thuận phút chót

Phát hiện thi thể nam giới đã phân hủy trong vườn sầu riêng

Xử phạt tài xế ô tô để trẻ em thò đầu ra ngoài qua cửa sổ trời

Hai người tử vong trên ruộng lúa

Xác minh xe bồn vượt đèn đỏ ở TPHCM

Vụ xe tải lao vào chợ chuối: "Khi tôi mở mắt ra, cảnh tượng thật đáng sợ"

4 ngư dân bám thùng xốp trôi dạt nhiều giờ trên biển ở An Giang

Có thể bạn quan tâm

Tùng Dương hát nhạc phim "Mưa đỏ", fan tranh cãi về bản gốc của Hòa Minzy

Nhạc việt

22:33:53 18/09/2025

"Mưa đỏ" có doanh thu gần 700 tỷ đồng, dàn diễn viên nhận cát-xê bao nhiêu?

Hậu trường phim

22:30:54 18/09/2025

Đoàn Công Vinh lên tiếng về trang phục nhạy cảm tại Nam vương Quốc tế 2025

Sao việt

22:26:29 18/09/2025

WATERBOMB mang dàn sao cực hot về TP. HCM: Từ Bi Rain đến Jay Park, và có cả nữ thần gợi cảm thế hệ mới!

Nhạc quốc tế

22:18:29 18/09/2025

Ngỡ ngàng với 'quái vật biển dễ thương nhất hành tinh'

Lạ vui

21:59:23 18/09/2025

Chuyên gia cảnh báo: 6 món này là "sát thủ giấu mặt" trong nhà, gieo bệnh tật và rút ngắn tuổi thọ từng ngày

Sáng tạo

21:52:04 18/09/2025

De Bruyne có cơ hội tái ngộ Man City

Sao thể thao

21:27:40 18/09/2025

Tập 7 Sao Nhập Ngũ: Hoà Minzy bị chấn thương sau khi bị "quăng quật", Trang Pháp xúc động khi tự tay làm 1 việc!

Tv show

21:15:35 18/09/2025

Ăn nhiều trái cây và rau quả giúp bạn thoát khỏi chứng mất ngủ

Sức khỏe

21:04:33 18/09/2025

EU và nước cờ chiến lược kéo Ấn Độ lại gần hơn

Thế giới

21:03:57 18/09/2025

Nam shipper khoe bảng lương ‘8 chữ số’, dân văn phòng thấy ham nhưng có dám đánh đổi?

Nam shipper khoe bảng lương ‘8 chữ số’, dân văn phòng thấy ham nhưng có dám đánh đổi? Chứng khoán ngày 25/10: Rủi ro mở rộng, nhà đầu tư thận trọng khi ‘bắt đáy’

Chứng khoán ngày 25/10: Rủi ro mở rộng, nhà đầu tư thận trọng khi ‘bắt đáy’

Thống đốc Nguyễn Thị Hồng: Giảm lãi suất còn gặp nhiều khó khăn

Thống đốc Nguyễn Thị Hồng: Giảm lãi suất còn gặp nhiều khó khăn Các ngân hàng tiếp tục điều chỉnh tăng lãi suất tiết kiệm lên gần 1%

Các ngân hàng tiếp tục điều chỉnh tăng lãi suất tiết kiệm lên gần 1% Lãi suất có thể tăng sớm hơn dự kiến trong những tháng cuối năm

Lãi suất có thể tăng sớm hơn dự kiến trong những tháng cuối năm Lạm phát 2022 - Bài 2: Trăn trở của nhiều ngành kinh tế

Lạm phát 2022 - Bài 2: Trăn trở của nhiều ngành kinh tế Gửi tiết kiệm tháng 6 ngân hàng nào lãi cao nhất?

Gửi tiết kiệm tháng 6 ngân hàng nào lãi cao nhất? Ngân hàng cạnh tranh lãi suất hút dòng tiền trở lại

Ngân hàng cạnh tranh lãi suất hút dòng tiền trở lại Tiền ùn ùn chảy về ngân hàng: Tăng hơn 100.000 tỷ đồng tiền gửi của dân trong một tháng

Tiền ùn ùn chảy về ngân hàng: Tăng hơn 100.000 tỷ đồng tiền gửi của dân trong một tháng Ngân hàng Nhà nước tiếp tục tăng các mức lãi suất điều hành

Ngân hàng Nhà nước tiếp tục tăng các mức lãi suất điều hành Xuất hiện lãi suất tiết kiệm lên 9,5%/năm

Xuất hiện lãi suất tiết kiệm lên 9,5%/năm Khả năng chống chịu trước các rủi ro của ngân hàng được nâng cao

Khả năng chống chịu trước các rủi ro của ngân hàng được nâng cao Lãi suất tăng chóng mặt

Lãi suất tăng chóng mặt Cân bằng mục tiêu kiểm soát lạm phát và phục hồi kinh tế

Cân bằng mục tiêu kiểm soát lạm phát và phục hồi kinh tế Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất

Hi hữu: Xây nhầm nhà trên đất của người khác rồi đề nghị... mua lại đất Đôi nam nữ tử vong trong nhà nghỉ ở Khánh Hòa

Đôi nam nữ tử vong trong nhà nghỉ ở Khánh Hòa Nạn nhân bị "tổng tài" ra hiệu lệnh đánh: "Tôi sốc và chưa hết choáng váng"

Nạn nhân bị "tổng tài" ra hiệu lệnh đánh: "Tôi sốc và chưa hết choáng váng" Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn

Vụ xe tải lao vào chợ: Chồng đau đớn chứng kiến vợ mang bầu 8 tháng tử nạn Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính

Tài xế kéo lê nạn nhân và "luật ngầm" vô nhân tính Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng

Nam sinh trường Y ở Hà Nội mất liên lạc bí ẩn sau khi rời nhà vào buổi sáng Con nhỏ bị cô tát, phụ huynh bức xúc đăng lên mạng khi trường im lặng

Con nhỏ bị cô tát, phụ huynh bức xúc đăng lên mạng khi trường im lặng Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan

Vụ cháy 4 người chết: Hà Nội truy trách nhiệm cá nhân, tổ chức liên quan Son Ye Jin đổ bộ thảm đỏ LHP Busan: Mặc sến, lộ nhiều nếp nhăn đến filter cũng không che nổi?

Son Ye Jin đổ bộ thảm đỏ LHP Busan: Mặc sến, lộ nhiều nếp nhăn đến filter cũng không che nổi? 4 mỹ nhân "khó coi" nhất LHP Busan 2025: Lisa (BLACKPINK) vẫn xếp sau màn "hở bạo liệt" gây sốc của em gái quốc dân

4 mỹ nhân "khó coi" nhất LHP Busan 2025: Lisa (BLACKPINK) vẫn xếp sau màn "hở bạo liệt" gây sốc của em gái quốc dân Hoa hậu Ngọc Hân gặp hiện tượng hiếm khi sinh con, xảy ra ở 1/80.000 ca sinh

Hoa hậu Ngọc Hân gặp hiện tượng hiếm khi sinh con, xảy ra ở 1/80.000 ca sinh Em dâu mang bầu con trai, mẹ chồng khuyên một điều khiến tôi lập tức ly hôn

Em dâu mang bầu con trai, mẹ chồng khuyên một điều khiến tôi lập tức ly hôn Con trai mất tích năm 6 tuổi, mẹ ở Ninh Bình đỏ mắt tìm suốt 33 năm

Con trai mất tích năm 6 tuổi, mẹ ở Ninh Bình đỏ mắt tìm suốt 33 năm Vụ "mỹ nam Trung Quốc" nhảy lầu bất thường: Rò rỉ clip bị ném khỏi tòa nhà, mẹ già 72 tuổi tuyệt vọng đòi công lý?

Vụ "mỹ nam Trung Quốc" nhảy lầu bất thường: Rò rỉ clip bị ném khỏi tòa nhà, mẹ già 72 tuổi tuyệt vọng đòi công lý? Vụ thi thể thiếu nữ trong cốp xe "hoàng tử 2k5 showbiz": Lộ ảnh nam ca sĩ đưa tiền bịt miệng trước đại họa

Vụ thi thể thiếu nữ trong cốp xe "hoàng tử 2k5 showbiz": Lộ ảnh nam ca sĩ đưa tiền bịt miệng trước đại họa Quốc gia duy nhất trên thế giới không có muỗi

Quốc gia duy nhất trên thế giới không có muỗi Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù

Rộ tin sốc về tính mạng của Ngô Diệc Phàm trong tù "Ngọc nữ mới của Vbiz" đẹp điên đảo đến mức netizen "phong thần", lấn lướt cả Minh Hằng - Thiều Bảo Trâm?

"Ngọc nữ mới của Vbiz" đẹp điên đảo đến mức netizen "phong thần", lấn lướt cả Minh Hằng - Thiều Bảo Trâm? Rộ tin Youtuber/Tiktoker nổi tiếng trong giới công nghệ vừa qua đời, chuyến đi cuối cùng thành thảm cảnh

Rộ tin Youtuber/Tiktoker nổi tiếng trong giới công nghệ vừa qua đời, chuyến đi cuối cùng thành thảm cảnh Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý

Drama cực căng: Bị Cát Phượng chê phũ phàng, đạo diễn Có Chơi Có Chịu tuyên bố dùng tới pháp lý Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương

Cha đẻ hit quốc dân 6,5 tỷ view tiết lộ sự thật về ca khúc vận vào đời của cố nghệ sĩ Mai Phương Bị so sánh với Mỹ Tâm, Hồ Ngọc Hà đáp ngay 1 câu khỏi cãi!

Bị so sánh với Mỹ Tâm, Hồ Ngọc Hà đáp ngay 1 câu khỏi cãi! Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây

Lan Phương kể góc khuất hôn nhân, thu nhập 7 tỷ đồng/năm tại phiên tòa ly hôn chồng Tây Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột

Nam chính Mưa Đỏ lần đầu chạm mặt người yêu cũ tại sự kiện, lộ thái độ khiến cả cõi mạng tiếc đứt ruột "Triển Chiêu" sinh ra ở Việt Nam: 3 đời vợ đều toàn mỹ nhân, giờ thành "tỷ phú không tuổi" khét tiếng Cbiz

"Triển Chiêu" sinh ra ở Việt Nam: 3 đời vợ đều toàn mỹ nhân, giờ thành "tỷ phú không tuổi" khét tiếng Cbiz Ra mắt nhà bạn trai sắp cưới, thấy anh chồng tương lai, tôi bủn rủn buột miệng nói 5 từ khiến tất cả quay lại nhìn với ánh mắt đáng sợ

Ra mắt nhà bạn trai sắp cưới, thấy anh chồng tương lai, tôi bủn rủn buột miệng nói 5 từ khiến tất cả quay lại nhìn với ánh mắt đáng sợ